धारा 80सी आयकर अधिनियम 1961

धारा 80सी के कर बचत वर्गों में से एक हैआयकर अधिनियम जो कर कटौती की अनुमति देता हैINR 1.50,000 निवेश पर। का आकलनभारत में आयकर 1961 के आयकर अधिनियम द्वारा प्रशासित है, जो 1 अप्रैल 1962 से लागू हुआ। विभिन्न हैंटैक्स सेविंग निवेश निवेश और कर बचत को बढ़ावा देने के लिए आयकर अधिनियम में शामिल विकल्प। इनकम टैक्स एक्ट के तहत टैक्स सेविंग सेक्शन में 80C, 80CCC, 80CCD, 80CCE शामिल हैं। इनमें से किसी भी सेक्शन में निवेश करके कोई भी टैक्स बचा सकता है, हालांकि, सेक्शन 80C सबसे संतोषजनक है।

धारा 80सी - सीमा

वित्तीय वर्ष 2014 से, धारा 80C के तहत अधिकतम कटौती INR 1,50,000 तक बढ़ गई है। यह सेक्शन आपकी टैक्स देनदारी को कम करता है और अगर आप 30% के उच्चतम टैक्स ब्रैकेट में आते हैं, तो भी आप 45,000 रुपये बचाते हैं। यह सलाह दी जाती है कि बेहतर के लिए अपनी बचत को विभिन्न निवेशों में विविधता प्रदान करेंकर में छूट 80सी के तहत ऐसे कई निवेश विकल्प उपलब्ध हैं जो धारा 80सी के तहत कटौती के योग्य हैं। कुछ प्रमुख निवेशों के बारे में जानने के लिए नीचे पढ़ें!

आयकर अधिनियम की धारा 80सी के तहत आने वाली कर कटौती

- अधिमूल्य के लियेबीमा

- पीपीएफ में योगदान

- पीएफ में योगदान

- सरकार या स्वयं द्वारा देय आस्थगित वार्षिकियां

- सेवानिवृत्ति निधि में योगदान

- यूलिप में निवेश

- पेंशन फंड के लिए योगदान

- ट्यूशन शुल्क अधिकतम 2 बच्चे

- वार्षिकी की योजनाबीमा कंपनी समेतएलआईसी

- गृह ऋण चुकौती

- में निवेशम्यूचुअल फंड्स

- कम से कम 5 साल की अवधि के लिए सावधि जमा

- वरिष्ठ नागरिक बचत योजना में योगदान

Talk to our investment specialist

धारा 80सी के तहत कटौती के लिए पात्र निवेश

1. ईएलएसएस निवेश या इक्विटी लिंक्ड बचत योजना

- ईएलएसएस म्यूचुअल फंड सबसे अच्छे टैक्स सेविंग निवेशों में से एक हैं क्योंकि वे अच्छा रिटर्न देते हैं और सभी में सबसे कम लॉक-इन अवधि (3 वर्ष) है।टैक्स सेविंग स्कीम.

- ईएलएसएस म्यूचुअल फंड अपनी संपत्ति का कम से कम 65% बाजार से जुड़े उपकरणों में निवेश करते हैं जैसेइक्विटीज और शेयर बाजार।

- सेक्शन 80सी के तहत, 1,5,00 रुपये तक के ईएलएसएस निवेश पर टैक्स छूट मिलती है।

- मुख्य रूप से शेयर बाजारों से जुड़े होने के कारण, ईएलएसएस फंड गारंटीड रिटर्न की पेशकश नहीं करते हैं, लेकिन सबसे अच्छा प्रदर्शन करने वाले फंड के माध्यम से अच्छा रिटर्न देते हैं।कंपाउंडिंग की शक्ति.

- बजट 2018 के अनुसार, ELSS लॉन्ग टर्म कैपिटल गेन्स (LTCG) को आकर्षित करेगा। लंबी अवधि के तहत निवेशकों पर 10% (बिना इंडेक्सेशन के) कर लगाया जाएगापूंजी लाभ कर। INR 1 लाख तक के लाभ हैंकर मुक्त. टैक्स एट10% INR 1 लाख से ऊपर के लाभ पर लागू होता है।

. की सूची में से कोई भी चुन सकता हैबेस्ट एल्स म्युचुअल फंड कर बचत निवेश के लिए।

2. पीपीएफ निवेश या सार्वजनिक भविष्य निधि

- व्यक्ति अपने पति या पत्नी, स्वयं या बच्चों के नाम से पीपीएफ खातों में किए गए योगदान के लिए कर छूट का दावा कर सकते हैं।

- वित्तीय वर्ष 2017-2018 के लिए, धारा 80C के तहत अनुमत अधिकतम कटौती INR 1,50,000 तक है।

- पीपीएफ खाते की ब्याज दर की गारंटी है, इसलिए पीपीएफ निवेश निश्चित रिटर्न प्रदान करता है।

- वर्तमान में, वित्तीय वर्ष 2017-2018 के लिए पीपीएफ ब्याज दर 8% प्रति वर्ष है, जो सालाना चक्रवृद्धि है।

3. ईपीएफ निवेश या कर्मचारी भविष्य निधि

- आयकर अधिनियम की धारा 80सी के तहत नियोक्ता का योगदानईपीएफ खाता INR 1,50,000 तक कर कटौती के लिए उत्तरदायी है।

- ईपीएफ खाते में योगदान वेतन का 12% है।

- वित्तीय वर्ष 2017-18 के लिए, ईपीएफ पर ब्याज दर प्रति वर्ष 8.55% निर्धारित की गई है।

4. FD या टैक्स सेविंग डिपॉजिट

- सावधि जमा के निवेश की अवधि 5 वर्ष है और इसे समय से पहले नहीं निकाला जा सकता है।

- टैक्स सेविंग फिक्स्ड डिपॉजिट धारा 80C के तहत INR 1,50,000 तक के निवेश पर कर छूट प्रदान करें।

- सावधि जमा की ब्याज दर आमतौर पर 7-9% प्रति वर्ष के बीच होती है। प्रचलित ब्याज दरों के आधार पर।

- सावधि जमा गारंटीकृत पूंजी सुरक्षा और रिटर्न प्रदान करते हैं। हालांकिएफडी रिटर्न कर योग्य हैं।

5. एनपीएस निवेश या राष्ट्रीय पेंशन प्रणाली

- भारत सरकार की एक पहल, एनपीएस कामकाजी पेशेवरों या असंगठित क्षेत्र में काम करने वालों के लिए एक पेंशन योजना है।

- उपरोक्त निवेशों की तरह, एनपीएस में INR 1,50,000 तक का निवेश आयकर अधिनियम की धारा 80C के तहत कर कटौती के लिए उत्तरदायी है।

- इसके अलावा, अतिरिक्त INR 50,000 के तहत छूट के लिए दावा किया जा सकता हैधारा 80सीसीडी(1बी), यदि आगे स्वैच्छिक निवेश किया जाता हैएनपीएस खाता.

- निवेशक अपने अनुसार एनपीएस योजना चुन सकते हैंजोखिम प्रोफाइल.

6. एनएससी निवेश या राष्ट्रीय बचत प्रमाणपत्र

- एक छोटा बचत साधन, एनएससी में 5 साल की लॉक-इन अवधि होती है और धारा 80 सी के तहत कर लाभ के लिए पात्र हैं।

- एनएससी निवेश पर कर कटौती का दावा करने के लिए, कोई व्यक्ति अधिकतम 1,50,000 रुपये का एनएससी निवेश कर सकता है।

- ब्याज हर साल चक्रवृद्धि होता है लेकिन कर योग्य होता है, हालांकि इसे फिर से निवेश किया जा सकता है जो इसे 80C कटौती के लिए उत्तरदायी बनाता है।

- वित्तीय वर्ष 2017-18 के लिए, एनएससी पर ब्याज दर 7.9% प्रति वर्ष है।

7. यूलिप या यूनिट लिंक्ड इंश्योरेंस प्लान

- ULIP or यूनिट लिंक्ड बीमा योजना का संयोजन हैबीमा और इक्विटी निवेश। (अंतर्निहित ऋण या इक्विटी और ऋण के मिश्रण में भी बदल सकता है)

- आयकर की धारा 80सी के तहत पात्र अधिकतम कटौती 1,50,000 रुपये तक है।

- बाजार से जुड़े उत्पाद होने के नाते, यूलिप गारंटीड रिटर्न की पेशकश नहीं करते हैं। हालांकि उनके पास लंबी अवधि के अच्छे रिटर्न की पेशकश करने की उच्च क्षमता है।

8. जीवन बीमा

- आयकर की धारा 80सी के तहत पात्र अधिकतम कटौती 1,50,000 रुपये तक है।

- एडॉमेंट, यूलिप, प्रकार का जीवन बीमाटर्म लाइफ, कर बचत के लिए वार्षिकी की अनुमति है।

9. Sunkanya Samriddhi Yojana

- यह योजना विशेष रूप से एक बालिका के लिए उसके माता-पिता या अभिभावकों द्वारा किए जाने वाले निवेश के लिए तैयार की गई है।

- धारा 80सी के तहत कर बचत के लिए उत्तरदायी,Sukanya Samriddhi Yojana खाता 21 साल बाद परिपक्व होता है।

- वित्तीय वर्ष 2017-2018 के लिए इस योजना की ब्याज दर 8.4% प्रति वर्ष है। ब्याज दर सालाना चक्रवृद्धि होती है और पूरी तरह से कर मुक्त है।

- सुकन्या समृद्धि योजना में निवेश जो कर कटौती के लिए पात्र हैं, INR 1,50,000 से अधिक नहीं हो सकते।

10. एससीएसएस या वरिष्ठ नागरिक बचत योजना

- यह योजना केवल वरिष्ठ नागरिकों के लिए तैयार की गई है, जिनकी आयु 60 वर्ष से अधिक है या जिन्होंने इसे चुना हैनिवृत्ति 55 साल की उम्र में।

- कर छूट के लिए उत्तरदायी अधिकतम SCSS निवेश INR 1,50,000 है और वर्तमान ब्याज दर 8.4% प्रति वर्ष है।

जानें कि सेक्शन के तहत कहां सेव करना है। 80सी

सेक्शन 80सी के तहत टैक्स कहां बचा सकते हैं? हालांकि इस प्रश्न का उत्तर व्यक्तिपरक है और हर व्यक्ति के लिए अलग-अलग है, धारा 80सी के तहत कर कटौती के लिए उपलब्ध कुछ सर्वोत्तम निवेश विकल्प नीचे दिए गए हैं। इनके बारे में सबसे अच्छी बात यह है कि ये वे निवेश हैं जो लोग आमतौर पर करते हैं, इसलिए इनमें निवेश करने का कोई अतिरिक्त बोझ नहीं है। नीचे दिए गए में से किसी के साथ धारा 80सी की बचत का लाभ उठाएं-

जीवन बीमा पर प्रीमियम

जीवन बीमा कवरेज प्रत्येक कमाने वाले व्यक्ति के आश्रित होने की इच्छा रखता है। आपके जीवन बीमा के लिए चुकाया गया वार्षिक प्रीमियम सेक्शन 80C के तहत टैक्स सेविंग का हकदार है।

गृह ऋण चुकौती

इस सेक्शन के तहत, आपके होम लोन की मूल राशि का पुनर्भुगतान टैक्स सेविंग के लिए योग्य है। इसके अलावा, स्टांप ड्यूटी, पंजीकरण शुल्क और हस्तांतरण व्यय पर कटौती लागू होती है।

बच्चों की ट्यूशन फीस

दो बच्चों की शिक्षा के लिए किसी भी स्कूल, कॉलेज, विश्वविद्यालय या शैक्षणिक संस्थान को भुगतान की गई ट्यूशन फीस धारा 80 सी के तहत कटौती के लिए पात्र है।

80सी के अलावा टैक्स सेविंग निवेश

आयकर अधिनियम की धारा 80सी में कुछ उप धाराएं भी हैं।

इसमे शामिल है-

| टैक्स सेविंग सेक्शन 1 | 80सी कटौती (आईएनआर) | निवेश पात्रता |

|---|---|---|

| धारा 80सीसीसी | 1,50,000 | पेंशन योजनाओं के लिए किया गया भुगतान |

| धारा 80सीसीडी | 1,50,000 | केंद्र सरकार द्वारा प्रमाणित पेंशन योजनाओं में योगदान |

| धारा 80सीसीएफ | 20,000 | लंबी अवधि के बुनियादी ढांचे के लिए किए गए निवेशबांड |

| धारा 80सीसीजी | 25,000 | सरकार द्वारा अनुमोदित इक्विटी योजनाओं में किया गया निवेश |

धारा 80सीसीसी

सेक्शन 80CCC एक टैक्स सेविंग सेक्शन है जिसके तहत कोई व्यक्ति पेंशन प्लान या बीमा कंपनियों के किसी एन्युटी प्लान के लिए किए गए भुगतान के लिए 1,50,000 रुपये तक टैक्स कटौती का दावा कर सकता है। धारा 80सीसीसी के तहत कटौती का दावा करने के लिए, वार्षिकी योजना विशेष रूप से धारा 10 (23एएबी) में संदर्भित फंड से पेंशन प्राप्त करने के लिए होनी चाहिए।

ध्यान दें: यदि निवेशक परिपक्वता से पहले योजना से बाहर निकलते हैं, तो समर्पण मूल्य प्राप्ति के वर्ष में कर योग्य होगा।

धारा 80सीसीडी

धारा 80CCD के तहत, एक व्यक्तिगत करदाता INR 1,50,000 तक कर कटौती का दावा कर सकता है यदि व्यक्ति और उसका नियोक्ता केंद्र सरकार द्वारा प्रमाणित पेंशन योजनाओं में योगदान देता है।

ध्यान दें: योगदान की गई राशि पर कर कटौती केवल तभी योग्य है जब राशि व्यक्ति के वेतन के 10% से अधिक न हो। वित्तीय वर्ष 2017-18 से, स्व-रोज़गार व्यक्ति के लिए उत्तरदायी अधिकतम कटौती सकल वेतन का 20% पहले की 10% सीमा से बढ़कर अधिकतम INR 1,50,000 हो गई है।

धारा 80सीसीएफ

धारा 80CCF सरकार द्वारा प्रमाणित लंबी अवधि के बुनियादी ढांचे के बांड के लिए किए गए निवेश पर कर कटौती की अनुमति देता है। धारा 80CCF के तहत एक व्यक्ति और HUF दोनों INR 20,000 तक की कटौती का दावा कर सकते हैं।

धारा 80सीसीजी

सरकार द्वारा अनुमोदित इक्विटी योजनाओं में निवेश करने वाले व्यक्तिगत करदाता धारा 80CCG के तहत INR 25,000 तक की अधिकतम कटौती का दावा कर सकते हैं।

ध्यान दें: धारा 80CCG के तहत दावा की गई कटौती इक्विटी योजनाओं में निवेश की गई राशि के 50% से अधिक नहीं हो सकती है।

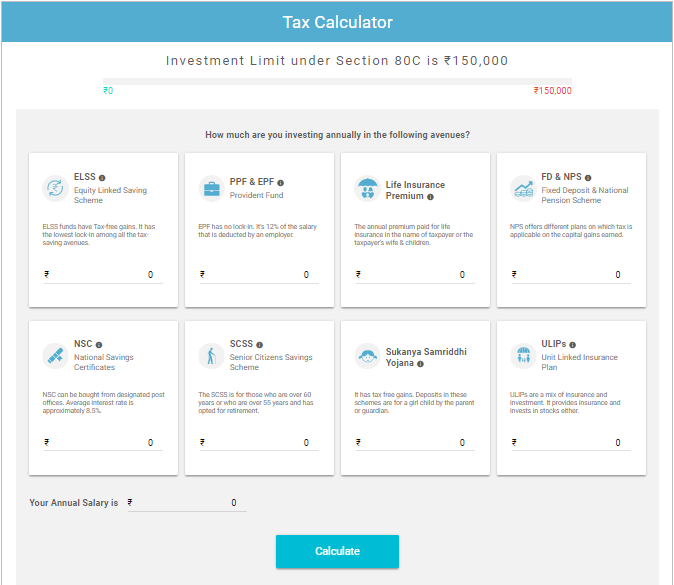

आयकर कैलकुलेटर

टैक्स सेविंग है जरूरी! हममें से अधिकांश लोग यह गणना करने के लिए संघर्ष करते हैं कि आयकर बचाने के लिए कितना निवेश किया जाना है। खैर, हमारे पास यहां एक समाधान है:

बस अपना वार्षिक वेतन और अपने संबंधित निवेश भरें, और अपनी कर देनदारियों की गणना करें।

दुनिया में समझने के लिए सबसे कठिन काम करों को समझना है। इसलिए, टैक्स सेविंग निवेश विकल्पों का विश्लेषण करना और अपनी बचत योजनाओं के अनुकूल विकल्पों को चुनना बेहतर है। बेहतर निवेश करें, बेहतर टैक्स बचाएं!

"टैक्स देना सजा नहीं, जिम्मेदारी है"

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।