സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതി (SWP): ഒരു വിശദമായ അവലോകനം

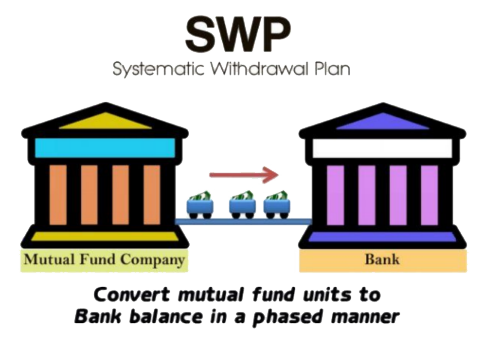

സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതി അല്ലെങ്കിൽ SWP എന്നത് പണം വീണ്ടെടുക്കുന്നതിനുള്ള ഒരു പ്രക്രിയയാണ്മ്യൂച്വൽ ഫണ്ടുകൾ. SWP എന്നത് വിപരീതമാണ്എസ്.ഐ.പി. എസ്ഐപിയിൽ, വ്യക്തികൾ പതിവായി സമ്പാദിച്ച പണം നിക്ഷേപിക്കുന്നുവരുമാനം മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ. കൃത്യമായ ഇടവേളകളിൽ ചെറിയ തുകകളിലാണ് ഈ നിക്ഷേപം നടത്തുന്നത്. നേരെമറിച്ച്, എസ്ഡബ്ല്യുപിയിലെ വ്യക്തികൾ അവരുടെ മ്യൂച്വൽ ഫണ്ട് ഹോൾഡിംഗുകൾ വീണ്ടെടുക്കുകയും അവർക്ക് ക്രെഡിറ്റ് ചെയ്ത പണം തിരികെ ലഭിക്കുകയും ചെയ്യുന്നു.ബാങ്ക് അക്കൗണ്ട്. വ്യക്തികൾക്ക് അവരുടെ വരുമാനം വർദ്ധിപ്പിക്കുന്നതിന് സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പ്ലാൻ എന്ന ഓപ്ഷൻ പ്രയോഗിക്കാവുന്നതാണ്. വിരമിച്ച ആളുകൾക്ക് ഈ പദ്ധതി കൂടുതൽ അനുയോജ്യമാണ്. അതിനാൽ, സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതിയുടെ ആശയം, വ്യക്തികൾക്ക് എങ്ങനെ ചെയ്യാൻ കഴിയുമെന്ന് നമുക്ക് മനസ്സിലാക്കാംവിരമിക്കൽ ആസൂത്രണം വ്യവസ്ഥാപിത പിൻവലിക്കൽ പദ്ധതി, SWP യുടെ ആനുകൂല്യങ്ങൾ, മറ്റ് അനുബന്ധ പാരാമീറ്ററുകൾ എന്നിവയിലൂടെ.

Talk to our investment specialist

എന്താണ് സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പ്ലാൻ?

മ്യൂച്വൽ ഫണ്ട് യൂണിറ്റുകൾ വീണ്ടെടുക്കുന്നതിനുള്ള വ്യവസ്ഥാപിതവും തന്ത്രപരവുമായ സാങ്കേതികതയാണ് സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതി. SWP ഒരു ഓട്ടോമേറ്റഡ് ആയി കണക്കാക്കാംമോചനം മ്യൂച്വൽ ഫണ്ടുകളിലെ പ്രക്രിയ. മ്യൂച്വൽ ഫണ്ട് സ്കീമുകളിൽ നിന്നുള്ള വീണ്ടെടുക്കലിന്റെ ആവൃത്തി നിക്ഷേപകർക്ക് അവരുടെ ആവശ്യങ്ങൾക്കനുസരിച്ച് ഇഷ്ടാനുസൃതമാക്കാവുന്നതാണ്, അത് ആഴ്ചയിലോ പ്രതിമാസമോ ത്രൈമാസമോ ആകാംഅടിസ്ഥാനം. സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പ്ലാൻ തിരഞ്ഞെടുക്കുമ്പോൾ, വ്യക്തികൾ ആദ്യം മ്യൂച്വൽ ഫണ്ട് സ്കീമിൽ ഗണ്യമായ തുക നിക്ഷേപിക്കുന്നു. ഈ സ്കീം ഒരു ലിക്വിഡ് ഫണ്ട്, അൾട്രാ ഹ്രസ്വകാല ഫണ്ട് അല്ലെങ്കിൽ മറ്റേതെങ്കിലും മ്യൂച്വൽ ഫണ്ട് സ്കീം ആകാം. പണം നിക്ഷേപിച്ച ശേഷം, വ്യക്തികൾ അവരുടെ ആവശ്യങ്ങൾക്കനുസരിച്ച് കൃത്യമായ ഇടവേളകളിൽ നിക്ഷേപം പിൻവലിക്കുന്നു.

SWP എന്ന ആശയം ഒരു ഉദാഹരണത്തിലൂടെ സഹായിക്കും. തന്റെ ഹോബി പിന്തുടരാൻ ശർമ്മ ഒരു വർഷത്തെ അവധിക്കാല അവധി എടുത്തിട്ടുണ്ടെന്ന് കരുതുക. അദ്ദേഹം 5,00 രൂപ നിർണ്ണയിച്ചു,000 വർഷം മുഴുവനും അവന്റെ ചെലവുകൾ നിറവേറ്റാൻ. എന്നിരുന്നാലും, ഉടൻ തന്നെ പണം ചിലവഴിച്ചേക്കാമെന്നും പണമില്ലാതെ അവശേഷിക്കുമെന്നും ശ്രീ ശർമ്മ ആശങ്കപ്പെടുന്നു. ഈ പ്രശ്നം മറികടക്കാൻ, പണം നിക്ഷേപിക്കാൻ ശ്രീ. ശർമ്മ തീരുമാനിക്കുന്നുലിക്വിഡ് ഫണ്ടുകൾ ഏറ്റവും കുറഞ്ഞ അപകടസാധ്യതയുള്ളതിനാൽ INR 40,000-ന് SWP ഓപ്ഷൻ തിരഞ്ഞെടുക്കുന്നു. ഇതിലൂടെ, പ്രതിമാസ വരുമാനം ലഭിക്കുമെന്നും നിക്ഷേപത്തിൽ കൂടുതൽ വരുമാനം ലഭിക്കുമെന്നും ശർമ്മയ്ക്ക് ഉറപ്പുനൽകാൻ കഴിയും.

SWP യുടെ പ്രയോജനങ്ങൾ

സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതിക്ക് അതിന്റേതായ നേട്ടങ്ങളുണ്ട്. അവയിൽ പ്രധാനപ്പെട്ടവ താഴെപ്പറയുന്നവയാണ്.

പതിവ് വരുമാന ഒഴുക്ക്

വ്യക്തികൾക്ക്, പ്രത്യേകിച്ച് വിരമിച്ചവർക്ക്, സ്ഥിരമായ വരുമാന സ്രോതസ്സ് സൃഷ്ടിക്കുന്നതിന് SWP ഉപയോഗിക്കാം. മാത്രമല്ല, വ്യക്തികൾ അവരുടെ മ്യൂച്വൽ ഫണ്ട് നിക്ഷേപത്തിന്റെ പ്രകടനത്തെയും നിക്ഷേപം നടത്തുന്ന സ്കീമിന്റെ തരത്തെയും ആശ്രയിച്ച് വരുമാനവും നേടുന്നു.

ആവശ്യമായ പണം വീണ്ടെടുക്കുക

എസ്ഡബ്ല്യുപി വഴി, വ്യക്തികൾക്ക് ആവശ്യമായ പണം വീണ്ടെടുക്കാനും നിക്ഷേപിച്ച അധിക തുക നിലനിർത്താനും മാത്രമേ കഴിയൂ. അതുവഴി, വ്യക്തികൾക്കിടയിൽ അച്ചടക്കമുള്ള പിൻവലിക്കൽ ശീലം സൃഷ്ടിക്കുന്നു. ഇത് വ്യക്തികളെ അവരുടെ നിക്ഷേപങ്ങൾ ആവശ്യാനുസരണം നിലനിർത്താൻ സഹായിക്കുകയും അതുവഴി തടയുകയും ചെയ്യുംമൂലധനം മണ്ണൊലിപ്പ്.

ആവശ്യമുള്ളപ്പോഴെല്ലാം നിർത്തുക

വ്യക്തികൾക്ക് ആവശ്യമുള്ളപ്പോഴെല്ലാം എസ്ഡബ്ല്യുപി പ്രോസസ്സ് അവസാനിപ്പിക്കാനും അടിയന്തിര സാഹചര്യത്തിൽ മുഴുവൻ പണവും റിഡീം ചെയ്യാനും കഴിയും. എന്നിരുന്നാലും, ഫിക്സഡ് ഡിപ്പോസിറ്റുകളിലോ ലോക്ക്-ഇൻ കാലയളവുള്ള മറ്റ് നിക്ഷേപ മാർഗങ്ങളിലോ പണം നിക്ഷേപിക്കുകയാണെങ്കിൽ, അത്തരം സന്ദർഭങ്ങളിൽ പണം വീണ്ടെടുക്കുന്നത് ബുദ്ധിമുട്ടാണ്.

പെൻഷനു പകരക്കാരൻ

SWP വ്യക്തികൾക്ക് പെൻഷന് പകരമായി പ്രവർത്തിക്കുന്നു; അവർ ജോലി നിർത്തിയാൽ അത് പെൻഷൻ തുകയായി ഉപയോഗിക്കാം. തൽഫലമായി, പെൻഷൻകാർക്ക് അവരുടെ നിക്ഷേപം വരുമാനം സൃഷ്ടിക്കുന്നതിനാൽ അവർക്ക് ആശ്വാസത്തിന്റെ നെടുവീർപ്പ് ലഭിക്കും, കൂടാതെ അവർക്ക് സ്ഥിരമായ വരുമാന മാർഗ്ഗം നേടാനും കഴിയും.

എങ്ങനെയാണ് ഒരു സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പ്ലാൻ പ്രവർത്തിക്കുന്നത്?

സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതിയുടെ പ്രവർത്തന രീതി ഒരു ചിത്രീകരണത്തോടെ വിശദീകരിച്ചിരിക്കുന്നു. രാകേഷ് അടുത്തിടെ വിരമിച്ചുവെന്നും റിട്ടയർമെന്റ് ആനുകൂല്യങ്ങളുടെ രൂപത്തിൽ 40 ലക്ഷം രൂപ ലഭിച്ചുവെന്നും കരുതുക. അദ്ദേഹം ഒരു പ്രോപ്പർട്ടിയിൽ 30 ലക്ഷം രൂപയും ബാക്കി 10 ലക്ഷം രൂപ പ്രതിമാസ SWP ഓപ്ഷനുള്ള ഒരു ലിക്വിഡ് മ്യൂച്വൽ ഫണ്ട് സ്കീമിലും നിക്ഷേപിച്ചു.

നിക്ഷേപ തീയതി പ്രകാരം, ദിഅല്ല പദ്ധതിയുടെ INR 10 ആയിരുന്നു. അതിനാൽ, അദ്ദേഹം കൈവശം വച്ചിരുന്ന യൂണിറ്റുകളുടെ എണ്ണം 1,00,000 യൂണിറ്റുകളാണ് (10,00,000 യൂണിറ്റുകൾ/ INR 10). അവന്റെ പ്രതിമാസ ആവശ്യം 10,000 രൂപയാണ്, അത് എല്ലാ മാസവും 5-ാം തീയതി അവന്റെ ബാങ്ക് അക്കൗണ്ടിലേക്ക് ക്രെഡിറ്റ് ചെയ്യേണ്ടതുണ്ട്.

അതിനാൽ, ആദ്യ മാസാവസാനം NAV വീണ്ടും INR 10 ആണെന്ന് അനുമാനിക്കുമ്പോൾ, വീണ്ടെടുക്കപ്പെട്ട യൂണിറ്റുകളുടെ എണ്ണം 1,000 (1,00,000 യൂണിറ്റ്/ INR 10 NAV) ആയിരിക്കും. അതിനാൽ, വീണ്ടെടുക്കലിനു ശേഷമുള്ള ബാക്കി യൂണിറ്റുകൾ 99,000 (1,00,000-1,000) ആണ്.

രണ്ടാം മാസത്തിൽ എൻഎവി 20 രൂപയായി ഉയർന്നുവെന്ന് കരുതുക. ഈ സാഹചര്യത്തിൽ, പിൻവലിക്കപ്പെട്ട യൂണിറ്റുകളുടെ എണ്ണം 1,000 അല്ല, 500 മാത്രമായിരിക്കും. അനന്തരഫലമായി, കൈവശം വച്ചിരിക്കുന്ന യൂണിറ്റുകളുടെ എണ്ണം 98,500 (99,000-500) ആയിരിക്കും.

കൂടാതെ, മൂന്നാം മാസത്തിൽ, ചില സാമ്പത്തിക ഏറ്റക്കുറച്ചിലുകൾ കാരണം, NAV INR 8 ആയി കുറഞ്ഞു. ഈ സാഹചര്യത്തിൽ, വീണ്ടെടുക്കപ്പെട്ട യൂണിറ്റുകളുടെ എണ്ണം 1,250 ആയിരിക്കും (INR 10,000 / NAV INR 8). അതിനാൽ, ഈ സാഹചര്യത്തിൽ, ബാലൻസ് യൂണിറ്റുകൾ 97,250 (98,500 - 1,250) ആയിരിക്കും.

തൽഫലമായി, എൻഎവിയിൽ വർദ്ധനവുണ്ടായാൽ, എസ്ഡബ്ല്യുപി ദീർഘകാലത്തേക്ക് തുടരുമെന്നും എൻഎവിയിൽ കുറവുണ്ടായാൽ എസ്ഡബ്ല്യുപി അതിവേഗം നശിക്കുമെന്നും നിഗമനം ചെയ്യാം.

എങ്ങനെയാണ് SWP നികുതി ചുമത്തുന്നത്?

മ്യൂച്വൽ ഫണ്ട് വിഭാഗത്തെ ആശ്രയിച്ച് വ്യവസ്ഥാപിത പിൻവലിക്കൽ പ്ലാൻ റിഡംപ്ഷൻ നിയമങ്ങൾ അനുസരിച്ച് നികുതിക്ക് വിധേയമാണ്. ഉദാഹരണത്തിന്, കാര്യത്തിൽഡെറ്റ് ഫണ്ട്, പിൻവലിക്കൽ കാലാവധി 36 മാസത്തിൽ കുറവാണെങ്കിൽ, ഹ്രസ്വകാലമൂലധന നേട്ടം (STCG) ബാധകമാണ്. നിക്ഷേപം 36 മാസത്തിലധികം കാലാവധിയുള്ളതാണെങ്കിൽ, ദീർഘകാല മൂലധന നേട്ടം ബാധകമാണ്. ഡെറ്റ് ഫണ്ടുകളുടെ കാര്യത്തിൽ STCG വ്യക്തിയുടെ വരുമാനത്തിലേക്ക് ചേർക്കുകയും സ്ലാബ് നിരക്കുകൾ അനുസരിച്ച് നികുതി ചുമത്തുകയും ചെയ്യുന്നു, അതേസമയം LTCG ഇൻഡെക്സേഷൻ ആനുകൂല്യങ്ങളോടൊപ്പം 20% നികുതി ചുമത്തുന്നു.

എന്നിരുന്നാലും, കാര്യത്തിൽഇക്വിറ്റി ഫണ്ടുകൾ, നികുതി നിയമങ്ങൾ വ്യത്യസ്തമായിരുന്നു. F.Y വരെ 2017-18, ഇക്വിറ്റി ഫണ്ടുകളിൽ എൽടിസിജി ബാധകമല്ല എന്നാൽ എഫ്.വൈ. 2018-19, ഇത് ബാധകമാണ്. ഇക്വിറ്റി ഫണ്ടുകളിൽ, INR 1 ലക്ഷം വരെയുള്ള എൽടിസിജി ഒഴിവാക്കിയിട്ടുണ്ട്, കൂടാതെ ഒരു ലക്ഷത്തിന് മുകളിൽ ഇൻഡെക്സേഷൻ ആനുകൂല്യങ്ങളില്ലാതെ 10% (കൂടാതെ സെസും) നികുതി ഈടാക്കുന്നു. ഇക്വിറ്റി ഫണ്ടുകൾക്ക് 15% ഈടാക്കുന്നതാണ് എസ്ടിസിജി.

SWP ഉപയോഗിച്ചുള്ള വിരമിക്കൽ ആസൂത്രണം

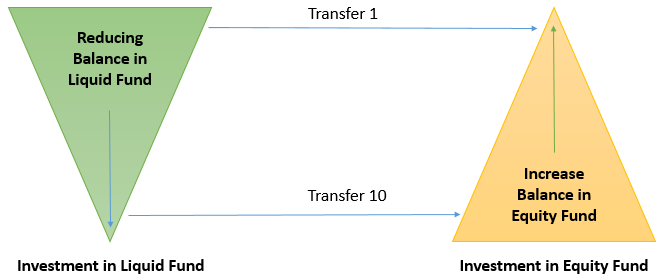

സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതിയിലൂടെ വ്യക്തികൾക്ക് അവരുടെ വിരമിക്കലിന് ആസൂത്രണം ചെയ്യാൻ കഴിയും. ഇവിടെ, വ്യക്തികൾക്ക് അവരുടെ റിട്ടയർമെന്റ് ആനുകൂല്യങ്ങൾ (ഗ്രാറ്റുവിറ്റി അല്ലെങ്കിൽ പ്രൊവിഡന്റ് ഫണ്ട് പോലുള്ളവ) കുറഞ്ഞ അപകടസാധ്യതയുള്ള ഒരു മ്യൂച്വൽ ഫണ്ടിൽ നിക്ഷേപിക്കാംമണി മാർക്കറ്റ് ഫണ്ടുകൾ. പോസ്റ്റ്നിക്ഷേപിക്കുന്നു, വ്യക്തികൾക്ക് പ്രതിമാസ വരുമാനം ലഭിക്കാൻ കഴിയുന്ന SWP ഓപ്ഷൻ തിരഞ്ഞെടുക്കേണ്ടതുണ്ട്.

എസ്ഡബ്ല്യുപിയുടെ ഒരു ഗുണം, മറ്റ് മാർഗങ്ങളെ അപേക്ഷിച്ച് പണം തടയപ്പെടുന്നില്ല എന്നതാണ്സീനിയർ സിറ്റിസൺ സേവിംഗ്സ് സ്കീം (SCSS) അല്ലെങ്കിൽപോസ്റ്റ് ഓഫീസ് പ്രതിമാസ വരുമാന പദ്ധതി (POIMS). വ്യക്തികൾക്ക് എപ്പോൾ വേണമെങ്കിലും SWP ഓപ്ഷൻ നിർത്താനും മുഴുവൻ ഫണ്ടുകളും അവരുടെ ബാങ്ക് അക്കൗണ്ടിലേക്ക് റിഡീം ചെയ്യാനും കഴിയും. കൂടാതെ, അവരുടെ നിക്ഷേപം വ്യക്തികൾക്ക് ഉപയോഗിക്കാവുന്ന വരുമാനവും നേടുന്നു. എന്നിരുന്നാലും, എസ്ഡബ്ല്യുപിയുടെ ഒരു പോരായ്മ, എസ്സിഎസ്എസിലോ POIMS-ലോ ഇല്ലാത്ത നിലവിലുള്ള പണത്തിൽ നിന്ന് പിൻവലിക്കൽ നടത്തുന്നതിനാൽ മൂലധന മണ്ണൊലിപ്പിലേക്ക് നയിക്കുന്നു എന്നതാണ്.

ചിട്ടയായ പിൻവലിക്കൽ പ്ലാനിനുള്ള മികച്ച മണി മാർക്കറ്റ് ഫണ്ടുകൾ

എസ്ഡബ്ല്യുപിയുടെ കാര്യത്തിൽ, വ്യക്തികൾക്ക് പണം തിരഞ്ഞെടുക്കാംവിപണി ഏറ്റവും കുറഞ്ഞ റിസ്ക് ഉള്ള ഫണ്ടുകൾ, അതിനാൽ, മണി മാർക്കറ്റ് വിഭാഗത്തിന് കീഴിലുള്ള ചില മുൻനിര ഫണ്ടുകൾ താഴെ കൊടുത്തിരിക്കുന്നു.

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹384.824

↑ 0.15 ₹28,816 0.6 1.3 2.9 7.1 7.4 6.62% 6M 11D 6M 11D ICICI Prudential Money Market Fund Growth ₹395.028

↑ 0.11 ₹35,025 0.6 1.4 2.9 7.2 7.4 6.91% 5M 12D 5M 25D UTI Money Market Fund Growth ₹3,210.02

↑ 1.02 ₹20,497 0.6 1.4 2.9 7.2 7.5 6.96% 4M 26D 4M 26D Kotak Money Market Scheme Growth ₹4,672.75

↑ 1.52 ₹32,870 0.6 1.4 2.9 7.1 7.4 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.2167

↑ 0.02 ₹3,898 0.6 1.4 2.9 7.2 7.4 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund ICICI Prudential Money Market Fund UTI Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Highest AUM (₹35,025 Cr). Bottom quartile AUM (₹20,497 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.07% (bottom quartile). 1Y return: 7.22% (top quartile). 1Y return: 7.22% (lower mid). 1Y return: 7.14% (bottom quartile). 1Y return: 7.22% (upper mid). Point 6 1M return: 0.62% (lower mid). 1M return: 0.63% (top quartile). 1M return: 0.61% (bottom quartile). 1M return: 0.62% (upper mid). 1M return: 0.61% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.31 (top quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

ICICI Prudential Money Market Fund

UTI Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

അതിനാൽ, മുകളിലുള്ള പരാമീറ്ററുകളിൽ നിന്ന്, സിസ്റ്റമാറ്റിക് പിൻവലിക്കൽ പദ്ധതിക്ക് അതിന്റേതായ നേട്ടങ്ങളുണ്ടെന്ന് പറയാം. എന്നിരുന്നാലും, നിക്ഷേപകർക്ക് SWP ആരംഭിക്കാൻ ഉദ്ദേശിക്കുന്ന പദ്ധതിയെക്കുറിച്ച് പൂർണ്ണമായ ധാരണ ഉണ്ടായിരിക്കണം. അത്തരമൊരു ഓപ്ഷൻ ആവശ്യമാണോ ഇല്ലയോ എന്ന് അവർ പരിശോധിക്കണം. ഇത് അവരുടെ ലക്ഷ്യങ്ങൾ കൃത്യസമയത്ത് കൈവരിക്കാൻ സഹായിക്കും.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.