पैसे गुंतवण्याचे 6 सर्वोत्तम मार्ग

गुंतवणूक कशी करावी? हा एक अतिशय सामान्य प्रश्न आहे जो नवीन मधमाशी विचारेल. पण, प्रथम स्थानावर, तेथे काही आहेपैसे गुंतवण्याचा सर्वोत्तम मार्ग? होय, आदर्श मार्ग प्रत्येक व्यक्तीनुसार बदलू शकतो. हे कार्यकाळ, जोखीम भूक, तरलता आणि कर आकारणी यांसारख्या मापदंडांवर आधारित आहे. भारतात उच्च-परतावा देणारे विविध गुंतवणूक पर्याय आहेत, तथापि, तुमच्या उत्पन्नाच्या स्त्रोतावर अवलंबून पर्याय चांगल्या प्रकारे समजून घेणे आवश्यक आहे.

1. करपात्र उत्पन्न निश्चित करा

एक उदाहरण घेऊ की तुमचे उत्पन्न 4 लाख आहे, तर तुमचा टॅक्स ब्रॅकेट काय असेल.

| वार्षिक उत्पन्न श्रेणी | विद्यमान कर दर (२०१९-२०) | नवीन कर दर (२०२१-२२) |

|---|---|---|

| INR 2,50 पर्यंत,000 | सूट | सूट |

| INR 2,50,000 ते 5,00,000 | ५% | ५% |

| INR 5,00,000 ते 7,50,000 | 20% | 10% |

| INR 7,50,000 ते 10,00,000 | 20% | १५% |

| INR 10,00,000 ते 12,50,000 | ३०% | 20% |

| INR 12,50,000 ते 15,00,000 | ३०% | २५% |

| INR 15,00,000 च्या वर | ३०% | ३०% |

आम्ही करपात्र उत्पन्न निश्चित केले असल्याने, आम्ही ते संबंधित करत आहोत याची खात्री करणे आवश्यक आहेकर बचत गुंतवणूक (च्या विविध विभागांनुसारआयकर कृतीकलम 80C, 80D इ.). यांसारख्या अनेक पर्यायांमधून एखादी व्यक्ती निवडू शकतेELSS,आरोग्य विमा,युलिप, इ. या सर्व दीर्घकालीन गुंतवणूक आहेत आणि काळजीपूर्वक विचार केल्यानंतर निवडल्या पाहिजेत. ELSS (इक्विटी लिंक्ड सेव्हिंग्ज स्कीम म्हणूनही ओळखले जाते) 3 वर्षांच्या तुलनेने कमी लॉक-इन कालावधीमुळे लोकप्रिय आहे.

ची तुलनाELSS आणि PPF (सार्वजनिक भविष्य निर्वाह निधी) खालीलप्रमाणे आहे.

Talk to our investment specialist

| पीपीएफ (सार्वजनिक भविष्य निर्वाह निधी | ईएलएसएस (इक्विटी लिंक्ड सेव्हिंग स्कीम) |

|---|---|

| भारत सरकारच्या पाठिंब्याने PPF सुरक्षित आहे | ELSS हे इक्विटीसारखे आहे, त्यात अस्थिरता आणि जोखीम असते |

| स्थिर परतावा @ 7.60% p.a. | अपेक्षित परतावा: 12-17% p.a. |

| कर सूट: EEE (सवलत, सूट, सूट) | कर सूट: EEE (सवलत, सूट, सूट) |

| लॉक-इन कालावधी: 15 वर्षे | लॉक-इन कालावधी: 3 वर्षे |

| जोखीम टाळणाऱ्या गुंतवणूकदारांसाठी उत्तम | मध्यम ते उच्च जोखीम भूक असलेल्या गुंतवणूकदारांसाठी अधिक योग्य |

| INR 1,50,000 पर्यंत जमा करू शकता | ठेव मर्यादा नाही |

2022 मध्ये गुंतवणूक करण्यासाठी सर्वोत्तम ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹46.3289

↑ 0.16 ₹4,748 0.5 5.8 17.3 16.6 13.8 4.9 Bandhan Tax Advantage (ELSS) Fund Growth ₹157.482

↑ 0.52 ₹7,333 0.2 4.3 14.2 16 15.8 8 Aditya Birla Sun Life Tax Relief '96 Growth ₹62.42

↑ 0.12 ₹15,415 0.1 2.7 18.2 16.2 9.8 9.3 DSP Tax Saver Fund Growth ₹145.728

↑ 0.56 ₹17,609 1.5 6 16.4 20.9 17.1 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Bottom quartile AUM (₹4,748 Cr). Lower mid AUM (₹7,333 Cr). Upper mid AUM (₹15,415 Cr). Highest AUM (₹17,609 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (17+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 13.85% (bottom quartile). 5Y return: 15.84% (lower mid). 5Y return: 9.78% (bottom quartile). 5Y return: 17.06% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 16.65% (lower mid). 3Y return: 16.03% (bottom quartile). 3Y return: 16.17% (bottom quartile). 3Y return: 20.87% (top quartile). 3Y return: 20.64% (upper mid). Point 7 1Y return: 17.29% (lower mid). 1Y return: 14.19% (bottom quartile). 1Y return: 18.22% (upper mid). 1Y return: 16.45% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: -2.63 (bottom quartile). Alpha: 0.45 (lower mid). Alpha: 1.55 (upper mid). Alpha: -0.15 (bottom quartile). Alpha: 1.75 (top quartile). Point 9 Sharpe: 0.00 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: 0.29 (upper mid). Sharpe: 0.16 (bottom quartile). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.26 (bottom quartile). Information ratio: -0.08 (upper mid). Information ratio: -0.74 (bottom quartile). Information ratio: 0.96 (top quartile). Information ratio: -0.15 (lower mid). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

2. मासिक गुंतवणूक रक्कम निश्चित करा

पुढील पायरी म्हणजे तुमचा मासिक अधिशेष निश्चित करणे ज्यामध्ये तुम्ही गुंतवणूक करू शकता. तुमचा टेक होम पगार आणि खर्च लक्षात घेऊन हे ठरवावे. आकस्मिक गरजा किंवा आपत्कालीन खर्चासाठीही काही निधी बाजूला ठेवला पाहिजे.

3. जोखीम मूल्यांकन

जोखीमीचे मुल्यमापन एक महत्त्वाचा टप्पा आहे आणि तोच ठरवला पाहिजे. जोखीम घेण्याची क्षमता अनेक घटकांवर अवलंबून असते जसे की वय,रोख प्रवाह, तोटा सहन करण्याची क्षमता इ. एखाद्याला जास्त जोखीम किंवा मध्यम जोखीम किंवा कमी जोखीम घेता येते का हे ठरवणे आवश्यक आहे.

4. मालमत्ता वाटप

हे फक्त पोर्टफोलिओमधील मालमत्तेचे मिश्रण ठरवत आहे, उदा. उच्च जोखीम घेणाऱ्या गुंतवणूकदाराकडे कमी जोखीम असलेल्या गुंतवणूकदारापेक्षा पोर्टफोलिओमध्ये जास्त इक्विटी असू शकते. इक्विटी वाटप होण्यासाठी गुंतवणूकदाराचे वय 100 वजा असणे हा मूलभूत नियम आहे. कर्जात राहण्यासाठी विश्रांती.

5. उत्पादनाची निवड

वाटप निश्चित केल्यानंतर, पुढील पायरी म्हणजे आम्ही योग्य उत्पादने निवडत आहोत याची खात्री करणे.म्युच्युअल फंड पैसे गुंतवण्यासाठी एक चांगला मार्ग असू शकतो कारण ते व्यावसायिकरित्या व्यवस्थापित केले जातात, द्वारे नियमन केले जातेसेबी (भारतीय सिक्युरिटीज आणि एक्सचेंज बोर्ड) आणि प्रवेश आणि बाहेर पडण्यासाठी सोयीस्कर आहे.

- द्वारे प्रकाशित म्युच्युअल फंडांचे रेटिंगरेटिंग एजन्सी जसे की CRISIL, MorningStar, ICRA हे फंड निवडता येण्यासाठी चांगले प्रारंभिक बिंदू आहेत.

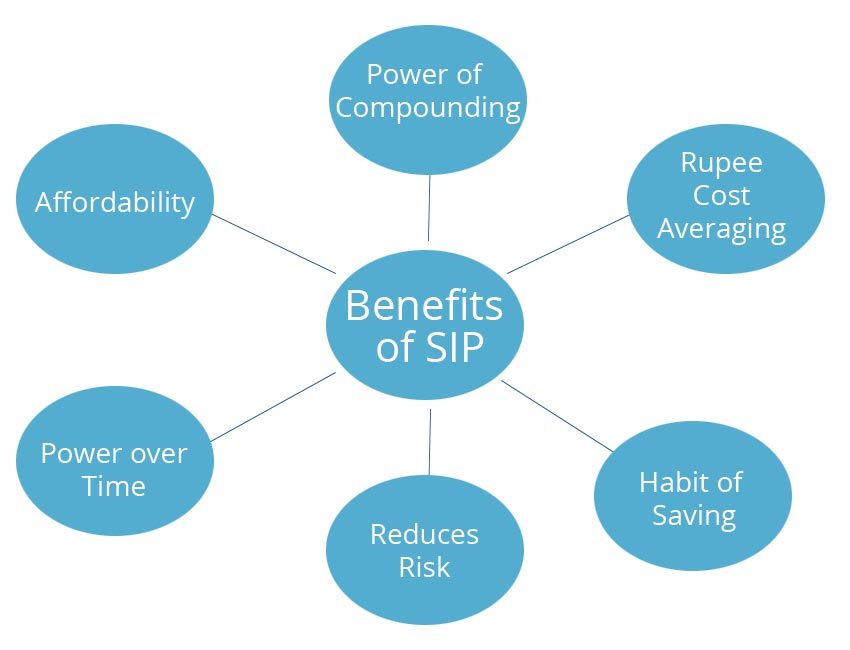

- SIP किंवा पद्धतशीरगुंतवणूक योजना पगारदार कर्मचार्यांसाठी हा एक चांगला पर्याय असू शकतो, जो गुंतवणूकदारांना सुविधा देतो आणि पुढील गुंतवणूक स्वयंचलित असताना एक वेळचा सेटअप आहे.

काळजीपूर्वक विचार करून गुंतवणूक करण्यासाठी अंतिम फंड निवडला पाहिजे.

2022 साठी सर्वोत्तम SIP योजना

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0334

↑ 0.02 ₹315 500 12.1 21.9 35.8 14.2 1.9 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.79

↓ -0.56 ₹1,573 500 9.2 21.7 34.4 22.9 21.4 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹65.47

↑ 0.43 ₹3,694 1,000 1.4 7.9 25.7 18.1 12.8 17.5 DSP US Flexible Equity Fund Growth ₹76.5382

↓ -0.27 ₹1,068 500 4.1 13.2 25 21.4 16.2 33.8 Franklin Build India Fund Growth ₹149.671

↑ 0.76 ₹3,036 500 2.8 6.3 23.9 28.1 23.6 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund DSP US Flexible Equity Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹315 Cr). Lower mid AUM (₹1,573 Cr). Highest AUM (₹3,694 Cr). Bottom quartile AUM (₹1,068 Cr). Upper mid AUM (₹3,036 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (12+ yrs). Established history (13+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 1.90% (bottom quartile). 5Y return: 21.39% (upper mid). 5Y return: 12.81% (bottom quartile). 5Y return: 16.18% (lower mid). 5Y return: 23.56% (top quartile). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 22.86% (upper mid). 3Y return: 18.07% (bottom quartile). 3Y return: 21.36% (lower mid). 3Y return: 28.07% (top quartile). Point 7 1Y return: 35.84% (top quartile). 1Y return: 34.36% (upper mid). 1Y return: 25.66% (lower mid). 1Y return: 24.97% (bottom quartile). 1Y return: 23.89% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -1.32 (bottom quartile). Alpha: 2.48 (top quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 1.54 (top quartile). Sharpe: 0.74 (bottom quartile). Sharpe: 0.84 (lower mid). Sharpe: 1.20 (upper mid). Sharpe: -0.05 (bottom quartile). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: -0.26 (bottom quartile). Information ratio: 0.00 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

DSP US Flexible Equity Fund

Franklin Build India Fund

6. देखरेख आणि पुनर्संतुलन

गुंतवणूक केल्यानंतर, ते मोठ्या फरकाने संपत नाही. तुम्हाला चांगला परतावा मिळतो याची खात्री करण्यासाठी पोर्टफोलिओचे किमान ३ महिन्यातून एकदा निरीक्षण करणे आवश्यक आहे आणि तुम्ही किमान वर्षातून एकदा तरी संतुलन राखले आहे याची खात्री करा. एखाद्याला योजनेची कामगिरी पाहणे आवश्यक आहे आणि पोर्टफोलिओमध्ये चांगला परफॉर्मर अस्तित्वात आहे. अन्यथा होल्डिंगमध्ये बदल करणे आवश्यक आहे आणि चांगल्या कामगिरी करणार्यांसह पिछाडीवर बदल करणे आवश्यक आहे.

प्रभावी आणि कार्यक्षम योजना बनवण्यासाठी या मूलभूत पायऱ्या आहेत. जर एखाद्याने हे केले आणि कालांतराने होल्डिंग्सचे निरीक्षण केले तर त्याचे चांगले परिणाम मिळायला हवे. शुभेच्छा!

वारंवार विचारले जाणारे प्रश्न

1. Sec 80C म्हणजे काय?

अ: 1961 च्या प्राप्तिकर कायद्याच्या कलम 80C मुळे व्यक्तींना, बहुतेक पगारदार व्यक्तींना कर लाभ मिळण्याची परवानगी मिळते. व्यक्ती रु. पर्यंतच्या कपातीचा दावा करू शकतात. एका वर्षात मिळालेल्या एकूण उत्पन्नावर 1.5 लाख.

2. TDS म्हणजे काय?

अ: TDS हे टॅक्स डिडक्टेड अॅट सोर्सचे संक्षिप्त रूप आहे. हा कर आहे ज्या स्त्रोतावर व्यक्तीचे उत्पन्न उत्पन्न होते.

3. TDS 80C शी कसा जोडला जातो?

अ: TDS 80C शी जोडलेला आहे कारण वैयक्तिक उत्पन्नासाठी, परंतु लक्षात घ्या की कलम 80C अंतर्गत TDS कापला जाऊ शकत नाही. उदाहरणार्थ, तुमच्याकडे पीपीएफ खाते आहेबँक 1.5 लाख प्रति वर्ष कमाल ठेव मर्यादेसह. हे खाते नंतर कलम 80C अंतर्गत TDS मधून मुक्त आहे; त्याचप्रमाणे, जर इतर विविध कर-बचत पद्धतींमधून मिळालेले व्याज उत्पन्न कलम 80C अंतर्गत TDS मधून सूट मिळण्यास पात्र असेल.

4. 80C व्यतिरिक्त इतर कोणते विभाग आहेत जे तुम्हाला कर लाभ मिळविण्यात मदत करू शकतात?

अ: आणखी चौदा पद्धती आहेत ज्याद्वारे तुम्ही 80C व्यतिरिक्त इतर करांवर बचत करू शकता आणि त्या खालीलप्रमाणे आहेत:

- कलम 80CCD:राष्ट्रीय पेन्शन योजना

- कलम 80D: आरोग्याचे पेमेंटविमा प्रीमियम

- कलम 80E: ची परतफेडशैक्षणिक कर्ज

- कलम २४: व्याज भरणे अगृहकर्ज

- कलम 80EE: प्रथमच खरेदीदारांसाठी गृहकर्जाचे व्याज भरणे

- कलम 80EEA: प्रथमच खरेदीदारांसाठी गृहकर्जाचे व्याज भरणे

- कलम 80EEB: इलेक्ट्रिक वाहन खरेदीसाठी घेतलेल्या कर्जावर दिलेले व्याज

- कलम 80G: सेवाभावी संस्थांना देणग्या

- कलम 80GG: निवासासाठी दिलेले भाडे

- कलम 80TTA: बचत बँक खात्यातून व्याज

- कलम 80TTB: ज्येष्ठ नागरिकांच्या बाबतीत ठेवींवरील व्याज

- कलम 54: दीर्घकालीनभांडवली लाभ निवासी घराच्या विक्रीवर

- कलम 54EC: जमीन, इमारत किंवा दोन्हीच्या विक्रीवर दीर्घकालीन भांडवली नफा

- कलम 54F: निवासी घराव्यतिरिक्त भांडवली मालमत्तेच्या विक्रीवर दीर्घकालीन भांडवली नफा

5. 80D अंतर्गत कर लाभ काय आहेत?

अ: व्यक्ती आरोग्य विम्याच्या प्रीमियमच्या भरणावर कर कपातीचा दावा करू शकतात. ६० वर्षांखालील व्यक्तींसाठी आणि स्वतःसाठी पैसे भरल्यास, ते रु. पर्यंतच्या कपातीचा दावा करू शकतात. 25,000. जर तुम्ही साठ वर्षांपेक्षा कमी असाल, परंतु 60 वर्षांपेक्षा जास्त वयाच्या पालकांसोबत राहत असाल आणि त्यांच्यासाठी प्रीमियम भरत असाल, तर तुम्ही रु. पर्यंतच्या कपातीचा दावा करू शकता. 75,000.

शेवटी, ज्येष्ठ नागरिकांच्या पालकांसोबत राहणाऱ्या ज्येष्ठ नागरिकांसाठी, स्वतःसाठी आणि त्यांच्या पालकांसाठी प्रीमियम भरून, ते रु. पर्यंतच्या कपातीचा दावा करू शकतात. १,००,०००.

6. 80E अंतर्गत कर लाभ काय आहे?

अ: समजा, तुम्ही स्वतःसाठी घेतलेल्या शैक्षणिक कर्जाची परतफेड करत आहात किंवा तुमच्या मुलाच्या, जोडीदाराच्या किंवा तुम्ही ज्याचे कायदेशीर पालक आहात अशा व्यक्तीच्या वतीने परतफेड करत आहात. अशा परिस्थितीत, तुम्ही कलम 80E अंतर्गत कर कपातीचा दावा करू शकता.

7. मालमत्ता वाटप हा तुमच्या गुंतवणूक नियोजनाचा भाग असावा का?

अ: होय,मालमत्ता वाटप गुंतवणूक नियोजनाचा एक भाग असावा. कारण तुमच्याकडे पुरेशी गुंतवणूक आहे याची खात्री करण्यासाठी वैविध्यपूर्ण पोर्टफोलिओ आवश्यक आहे जेणेकरून एखादी कामगिरी न केल्यास तुमच्या एकूण गुंतवणुकीवर विपरित परिणाम होणार नाही.

8. तुम्ही गुंतवणूक करू शकता अशा विविध उत्पादनांचे व्यवस्थापन कोण करते?

अ: तुमच्या गुंतवणुकीचा पोर्टफोलिओ तयार करण्यासाठी तुमच्या बँकेकडून तुमच्याकडे संपत्ती व्यवस्थापक असू शकतो. अन्यथा, जर तुम्हाला वाटत असेल की तुम्ही ते व्यवस्थापित करू शकता, तर तुम्ही देखील, गुंतवणूक करण्यासाठी योग्य उत्पादने ओळखू शकता.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.