2022 ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਚੋਟੀ ਦੇ 5 ਵਧੀਆ ਘੱਟ ਜੋਖਮ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡ

ਆਮ ਤੌਰ 'ਤੇ, ਨਿਵੇਸ਼ ਲਈ ਇੱਕ ਨਵਾਂ ਵਿਅਕਤੀ ਜਾਂ ਇੱਕ ਸੀਨੀਅਰ ਨਾਗਰਿਕ ਜੋ ਆਪਣੇ ਫੰਡ ਸੁਰੱਖਿਅਤ ਕਰਨਾ ਚਾਹੁੰਦਾ ਹੈ, ਘੱਟ ਜੋਖਮ ਦੀ ਭਾਲ ਕਰਦਾ ਹੈਮਿਉਚੁਅਲ ਫੰਡ. ਜਦੋਂ ਏਨਿਵੇਸ਼ਕ ਇੱਕ ਘੱਟ ਜੋਖਮ ਵਾਲੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦਾ ਹੈ ਇਹ ਆਮ ਤੌਰ 'ਤੇ ਇਸ ਲਈ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਉਸਨੂੰ ਆਪਣਾ ਪੈਸਾ ਸੁਰੱਖਿਅਤ ਕਰਨ ਜਾਂ ਥੋੜ੍ਹੇ ਸਮੇਂ ਵਿੱਚ ਅਨੁਕੂਲ ਰਿਟਰਨ ਕਮਾਉਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ।

ਇਸ ਲਈ, ਜੇ ਤੁਸੀਂ ਉਨ੍ਹਾਂ ਵਿੱਚੋਂ ਇੱਕ ਹੋ ਤਾਂ ਤੁਸੀਂ ਹੋਰ ਪੜ੍ਹ ਸਕਦੇ ਹੋ

ਘੱਟ ਜੋਖਮ ਨਿਵੇਸ਼ ਫੰਡ ਕੀ ਹਨ?

ਬਹੁਤ ਸਾਰੇ ਨਿਵੇਸ਼ਕ ਇੰਤਜ਼ਾਰ ਕਰਦੇ ਹਨਨਿਵੇਸ਼ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਕਿਉਂਕਿ ਇਹ ਉੱਚ ਰਿਟਰਨ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੇ ਹਨ ਅਤੇ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ ਵਰਗੇ ਹੋਰ ਯੰਤਰਾਂ ਨਾਲੋਂ ਵਧੇਰੇ ਟੈਕਸ ਕੁਸ਼ਲ ਹੁੰਦੇ ਹਨ। ਪਰ, ਜਦੋਂ ਖਤਰੇ ਤੋਂ ਬਚਣ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ, ਇਹ ਉਹ ਨਿਵੇਸ਼ਕ ਹਨ ਜੋ ਸੁਰੱਖਿਅਤ ਰਿਟਰਨ ਦੀ ਤਲਾਸ਼ ਕਰ ਰਹੇ ਹਨ ਅਤੇ ਨਿਵੇਸ਼ਾਂ ਵਿੱਚ ਜੋਖਮ ਨੂੰ ਬਰਦਾਸ਼ਤ ਨਹੀਂ ਕਰ ਸਕਦੇ ਹਨ। ਨਾਲ ਹੀ, ਇੱਕ ਜੋਖਮ-ਵਿਰੋਧੀ ਨਿਵੇਸ਼ਕ ਨਿਵੇਸ਼ ਨੂੰ ਤਰਜੀਹ ਨਹੀਂ ਦੇਵੇਗਾਇਕੁਇਟੀ, ਕਿਉਂਕਿ ਉਹ ਬਹੁਤ ਜ਼ਿਆਦਾ ਜੋਖਮ ਵਾਲੇ ਫੰਡ ਹਨ।

ਕਰਜ਼ਾ ਫੰਡ ਜੋਖਿਮ ਤੋਂ ਬਚਣ ਵਾਲੇ ਜਾਂ ਇੱਥੋਂ ਤੱਕ ਕਿ ਇੱਕ ਨਵੇਂ ਨਿਵੇਸ਼ਕ ਲਈ ਅਨੁਕੂਲ ਹਨ ਜੋ ਇਸ ਲਈ ਤਿਆਰ ਹਨਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ. ਜਿਵੇਂ ਕਿ ਕਰਜ਼ਾ ਫੰਡ ਸਰਕਾਰ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਬਾਂਡ,ਮਨੀ ਮਾਰਕੀਟ ਫੰਡ, ਆਦਿ, ਉਹ ਮੁਕਾਬਲਤਨ ਸੁਰੱਖਿਅਤ ਹਨ। ਕਈ ਕਿਸਮ ਦੇ ਕਰਜ਼ੇ ਫੰਡ ਹਨ ਜਿਵੇਂ ਕਿਤਰਲ ਫੰਡ, ਅਤਿ-ਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ, ਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ, ਗਤੀਸ਼ੀਲ ਬਾਂਡ, ਗਿਲਟਸ ਫੰਡ, ਆਦਿ, ਜੋ ਕਿ ਜੋਖਮਾਂ ਵਿੱਚ ਵੱਖੋ-ਵੱਖ ਹੁੰਦੇ ਹਨ।ਲੰਬੀ ਮਿਆਦ ਦੇ ਕਰਜ਼ੇ ਫੰਡ ਜੋਖਮ ਭਰੇ ਫੰਡ ਹਨ, ਇਸ ਤਰ੍ਹਾਂ ਨਿਵੇਸ਼ਕ ਘੱਟ-ਜੋਖਮ ਦੀ ਭੁੱਖ ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਬਚਣਾ ਚਾਹੀਦਾ ਹੈ।

ਤਰਲ ਫੰਡ ਅਤੇ ਅਲਟਰਾ-ਸ਼ਾਰਟ ਟਰਮ ਫੰਡ ਸਭ ਤੋਂ ਘੱਟ ਜੋਖਮ ਵਾਲੇ ਫੰਡ ਹਨ ਜਿਨ੍ਹਾਂ ਦਾ ਉਦੇਸ਼ ਥੋੜ੍ਹੇ ਸਮੇਂ ਲਈ ਅਨੁਕੂਲ ਰਿਟਰਨ ਪੈਦਾ ਕਰਨਾ ਹੈ। ਇਸ ਤਰ੍ਹਾਂ ਇੱਕ ਨਵਾਂ ਨਿਵੇਸ਼ਕ ਜੋ ਇੱਕ ਛੋਟੇ ਕਾਰਜਕਾਲ ਵਿੱਚ ਆਪਣੇ ਵਿਹਲੇ ਪੈਸਿਆਂ 'ਤੇ ਚੰਗਾ ਰਿਟਰਨ ਕਮਾਉਣਾ ਚਾਹੁੰਦਾ ਹੈ, ਇੱਥੇ ਨਿਵੇਸ਼ ਕਰ ਸਕਦਾ ਹੈ।

Talk to our investment specialist

ਵਧੀਆ ਘੱਟ ਜੋਖਮ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਤੀ ਸਾਲ 22 - 23

ਤਰਲ ਫੰਡ

ਤਰਲ ਫੰਡ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ ਜਿਨ੍ਹਾਂ ਦੀ ਮਿਆਦ ਪੂਰੀ ਹੋਣ ਦੀ ਮਿਆਦ ਘੱਟ ਹੁੰਦੀ ਹੈ, ਆਮ ਤੌਰ 'ਤੇ ਇਸ ਤੋਂ ਘੱਟ91 ਦਿਨ. ਇਹ ਫੰਡ ਆਸਾਨ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨਤਰਲਤਾ ਅਤੇ ਹੋਰ ਕਿਸਮ ਦੇ ਕਰਜ਼ੇ ਦੇ ਯੰਤਰਾਂ ਨਾਲੋਂ ਘੱਟ ਅਸਥਿਰ ਹੁੰਦੇ ਹਨ। ਨਾਲ ਹੀ, ਤਰਲ ਪਦਾਰਥ ਰਵਾਇਤੀ ਨਾਲੋਂ ਵਧੀਆ ਵਿਕਲਪ ਹਨਬੈਂਕ ਬਚਤ ਖਾਤਾ. ਬੈਂਕ ਖਾਤੇ ਦੇ ਮੁਕਾਬਲੇ, ਤਰਲ ਫੰਡ ਸਾਲਾਨਾ ਵਿਆਜ ਦਾ 7-8% ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ। ਨਿਵੇਸ਼ਕ ਜੋ ਜੋਖਮ-ਮੁਕਤ ਨਿਵੇਸ਼ ਚਾਹੁੰਦੇ ਹਨ ਆਦਰਸ਼ਕ ਤੌਰ 'ਤੇ ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਨੂੰ ਤਰਜੀਹ ਦੇ ਸਕਦੇ ਹਨ। ਇੱਥੇ ਚੋਟੀ ਦੇ 5 ਹਨਵਧੀਆ ਤਰਲ ਫੰਡ.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,627.33

↑ 0.41 ₹169 1.4 2.9 6.3 6.9 6.6 6.62% 1M 1M PGIM India Insta Cash Fund Growth ₹353.614

↑ 0.06 ₹546 1.4 2.9 6.3 6.9 6.5 6.43% 26D 29D JM Liquid Fund Growth ₹74.0774

↑ 0.01 ₹2,703 1.4 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Axis Liquid Fund Growth ₹3,025.47

↑ 0.47 ₹39,028 1.5 2.9 6.3 7 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹437.762

↑ 0.07 ₹54,615 1.4 2.9 6.3 6.9 6.5 6.19% 2M 1D 2M 1D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Point 1 Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.32% (upper mid). 1Y return: 6.29% (bottom quartile). 1Y return: 6.18% (bottom quartile). 1Y return: 6.32% (top quartile). 1Y return: 6.30% (lower mid). Point 6 1M return: 0.45% (top quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.44% (upper mid). 1M return: 0.44% (lower mid). Point 7 Sharpe: 2.72 (bottom quartile). Sharpe: 2.89 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 3.16 (top quartile). Sharpe: 3.01 (upper mid). Point 8 Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (lower mid). Yield to maturity (debt): 6.50% (upper mid). Yield to maturity (debt): 6.19% (bottom quartile). Point 10 Modified duration: 0.08 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Modified duration: 0.17 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

ਅਲਟਰਾ ਸ਼ਾਰਟ ਟਰਮ ਫੰਡ

ਇਹ ਫੰਡ ਕਰਜ਼ੇ ਦੇ ਯੰਤਰਾਂ ਜਿਵੇਂ ਕਿ ਖਜ਼ਾਨਾ ਬਿੱਲਾਂ, ਵਪਾਰਕ ਕਾਗਜ਼ਾਤ, ਜਮ੍ਹਾਂ ਦਾ ਸਰਟੀਫਿਕੇਟ, ਅਤੇ ਕਾਰਪੋਰੇਟ ਬਾਂਡਾਂ ਦੇ ਸੁਮੇਲ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ। ਫੰਡਾਂ ਦੀ ਘੱਟ ਬਚੀ ਮਿਆਦ ਪੂਰੀ ਹੁੰਦੀ ਹੈ, ਤੋਂ ਲੈ ਕੇ6 ਮਹੀਨੇ ਤੋਂ 1 ਸਾਲ ਤੱਕ.ਅਲਟਰਾ ਸ਼ਾਰਟ ਟਰਮ ਫੰਡ ਬਹੁਤ ਘੱਟ ਦੇ ਨਾਲ ਚੰਗੇ ਰਿਟਰਨ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰੋਬਜ਼ਾਰ ਅਸਥਿਰਤਾ ਨਵੇਂ ਨਿਵੇਸ਼ਕ ਜੋ ਤਰਲ ਫੰਡਾਂ ਨਾਲੋਂ ਬਿਹਤਰ ਰਿਟਰਨ ਦੀ ਭਾਲ ਕਰ ਰਹੇ ਹਨ, ਨੂੰ ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਨੂੰ ਤਰਜੀਹ ਦੇਣੀ ਚਾਹੀਦੀ ਹੈ, ਕਿਉਂਕਿ ਉਹ ਤਰਲ ਫੰਡਾਂ ਨਾਲੋਂ ਬਿਹਤਰ ਰਿਟਰਨ ਪ੍ਰਦਾਨ ਕਰਦੇ ਹਨ। ਇੱਥੇ ਚੋਟੀ ਦੇ 5 ਸਭ ਤੋਂ ਵਧੀਆ ਅਲਟਰਾ-ਸ਼ਾਰਟ ਟਰਮ ਫੰਡ ਹਨ।

The investment objective of the Scheme will be to provide investors with high level of liquidity along with regular income for their investment. The Scheme will endeavour to achieve this objective through an allocation of the investment corpus in a low risk portfolio of money market and debt instruments with maturity of up to 91 days. However, there can be no assurance that the investment objective of the Scheme will be realized. Research Highlights for IDBI Liquid Fund Below is the key information for IDBI Liquid Fund Returns up to 1 year are on The objective of the Scheme will be to provide investors with regular income for their investment by investing in debt and money market instruments with relatively lower interest rate risk, such that the Macaulay duration of the portfolio is maintained between 3 months to 6 months. However, there can be no assurance that the investment objective of the Scheme will be realized. Research Highlights for IDBI Ultra Short Term Fund Below is the key information for IDBI Ultra Short Term Fund Returns up to 1 year are on Objective The Scheme seeks to deliver reasonable market related returns with lower risk and higher liquidity through a portfolio of debt and money market instruments.

However there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for BOI AXA Liquid Fund Below is the key information for BOI AXA Liquid Fund Returns up to 1 year are on The Scheme seeks to generate reasonable returns commensurate with low risk from a portfolio constituted of money market and high quality debts Research Highlights for DSP Liquidity Fund Below is the key information for DSP Liquidity Fund Returns up to 1 year are on To provide a high level of liquidity with reasonable returns commensurating with low risk through a portfolio of money market and debt securities. However there can be no assurance that the investment objective of the scheme will be achieved. Research Highlights for Axis Liquid Fund Below is the key information for Axis Liquid Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹571.974

↑ 0.09 ₹22,857 1.3 2.9 7.1 7.4 7.4 6.81% 5M 19D 6M 11D UTI Ultra Short Term Fund Growth ₹4,403.55

↑ 0.82 ₹3,751 1.3 2.7 6.4 6.8 6.6 7.21% 4M 29D 5M 30D BOI AXA Ultra Short Duration Fund Growth ₹3,279.57

↑ 0.66 ₹168 1.2 2.6 6.1 6.4 6.5 6.91% 4M 17D 4M 20D Indiabulls Ultra Short Term Fund Growth ₹2,021.64

↑ 0.84 ₹18 0.8 1.5 4.2 6.2 3.23% 1D 1D ICICI Prudential Ultra Short Term Fund Growth ₹28.8556

↑ 0.00 ₹17,808 1.3 2.9 6.8 7.1 7.1 7.31% 5M 5D 6M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Savings Fund UTI Ultra Short Term Fund BOI AXA Ultra Short Duration Fund Indiabulls Ultra Short Term Fund ICICI Prudential Ultra Short Term Fund Point 1 Highest AUM (₹22,857 Cr). Lower mid AUM (₹3,751 Cr). Bottom quartile AUM (₹168 Cr). Bottom quartile AUM (₹18 Cr). Upper mid AUM (₹17,808 Cr). Point 2 Oldest track record among peers (22 yrs). Established history (22+ yrs). Established history (17+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 7.12% (top quartile). 1Y return: 6.36% (lower mid). 1Y return: 6.13% (bottom quartile). 1Y return: 4.17% (bottom quartile). 1Y return: 6.83% (upper mid). Point 6 1M return: 0.51% (top quartile). 1M return: 0.44% (lower mid). 1M return: 0.42% (bottom quartile). 1M return: 0.24% (bottom quartile). 1M return: 0.48% (upper mid). Point 7 Sharpe: 2.17 (top quartile). Sharpe: 1.15 (lower mid). Sharpe: 0.49 (bottom quartile). Sharpe: 0.98 (bottom quartile). Sharpe: 2.06 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 7.21% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 3.23% (bottom quartile). Yield to maturity (debt): 7.31% (top quartile). Point 10 Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.41 yrs (lower mid). Modified duration: 0.38 yrs (upper mid). Modified duration: 0.00 yrs (top quartile). Modified duration: 0.43 yrs (bottom quartile). Aditya Birla Sun Life Savings Fund

UTI Ultra Short Term Fund

BOI AXA Ultra Short Duration Fund

Indiabulls Ultra Short Term Fund

ICICI Prudential Ultra Short Term Fund

1. IDBI Liquid Fund

IDBI Liquid Fund

Growth Launch Date 9 Jul 10 NAV (28 Jul 23) ₹2,454.04 ↑ 0.35 (0.01 %) Net Assets (Cr) ₹503 on 30 Jun 23 Category Debt - Liquid Fund AMC IDBI Asset Management Limited Rating ☆☆☆ Risk Low Expense Ratio 0.17 Sharpe Ratio 0.2 Information Ratio -5.96 Alpha Ratio -0.21 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.66% Effective Maturity 1 Month 10 Days Modified Duration 1 Month 7 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,345 28 Feb 23 ₹10,897 Returns for IDBI Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.5% 3 Month 1.7% 6 Month 3.4% 1 Year 6.6% 3 Year 4.5% 5 Year 5.3% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for IDBI Liquid Fund

Name Since Tenure Data below for IDBI Liquid Fund as on 30 Jun 23

Asset Allocation

Asset Class Value Debt Sector Allocation

Sector Value Credit Quality

Rating Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 2. IDBI Ultra Short Term Fund

IDBI Ultra Short Term Fund

Growth Launch Date 3 Sep 10 NAV (28 Jul 23) ₹2,424.68 ↑ 0.44 (0.02 %) Net Assets (Cr) ₹146 on 30 Jun 23 Category Debt - Ultrashort Bond AMC IDBI Asset Management Limited Rating ☆ Risk Moderately Low Expense Ratio 0.6 Sharpe Ratio -0.57 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.83% Effective Maturity 2 Months 23 Days Modified Duration 2 Months 10 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,390 28 Feb 23 ₹10,901 Returns for IDBI Ultra Short Term Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.5% 3 Month 1.6% 6 Month 3.4% 1 Year 6.4% 3 Year 4.8% 5 Year 5.5% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for IDBI Ultra Short Term Fund

Name Since Tenure Data below for IDBI Ultra Short Term Fund as on 30 Jun 23

Asset Allocation

Asset Class Value Debt Sector Allocation

Sector Value Credit Quality

Rating Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. BOI AXA Liquid Fund

BOI AXA Liquid Fund

Growth Launch Date 16 Jul 08 NAV (10 Mar 26) ₹3,130.05 ↑ 0.54 (0.02 %) Net Assets (Cr) ₹1,843 on 31 Jan 26 Category Debt - Liquid Fund AMC BOI AXA Investment Mngrs Private Ltd Rating ☆☆☆ Risk Low Expense Ratio 0.13 Sharpe Ratio 3.73 Information Ratio 1.44 Alpha Ratio 0.07 Min Investment 5,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.42% Effective Maturity 1 Month 2 Days Modified Duration 1 Month 2 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,334 28 Feb 23 ₹10,892 29 Feb 24 ₹11,683 28 Feb 25 ₹12,543 28 Feb 26 ₹13,343 Returns for BOI AXA Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.4% 3 Month 1.5% 6 Month 2.9% 1 Year 6.4% 3 Year 7% 5 Year 6% 10 Year 15 Year Since launch 6.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.6% 2023 7.4% 2022 7% 2021 4.9% 2020 3.3% 2019 4.1% 2018 6.4% 2017 7.4% 2016 6.7% 2015 7.6% Fund Manager information for BOI AXA Liquid Fund

Name Since Tenure Mithraem Bharucha 17 Aug 21 4.46 Yr. Data below for BOI AXA Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.7% Other 0.3% Debt Sector Allocation

Sector Value Cash Equivalent 58.46% Corporate 38.54% Government 2.7% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Tbill

Sovereign Bonds | -8% ₹148 Cr 15,000,000

↑ 15,000,000 Indian Bank

Certificate of Deposit | -5% ₹99 Cr 10,000,000 Union Bank of India

Domestic Bonds | -5% ₹99 Cr 10,000,000 HDFC Securities Limited

Commercial Paper | -4% ₹79 Cr 8,000,000 19/02/2026 Maturing 182 DTB

Sovereign Bonds | -4% ₹75 Cr 7,500,000

↑ 7,500,000 Bank Of Baroda

Certificate of Deposit | -4% ₹74 Cr 7,500,000 Canara Bank

Certificate of Deposit | -4% ₹74 Cr 7,500,000

↑ 2,500,000 State Bank Of India

Certificate of Deposit | -3% ₹64 Cr 6,500,000

↑ 6,500,000 Blue Star Ltd -

Commercial Paper | -3% ₹50 Cr 5,000,000 Icici Securities Primary Dealership Ltd

Commercial Paper | -3% ₹50 Cr 5,000,000 4. DSP Liquidity Fund

DSP Liquidity Fund

Growth Launch Date 23 Nov 05 NAV (10 Mar 26) ₹3,879.14 ↑ 0.72 (0.02 %) Net Assets (Cr) ₹16,616 on 31 Jan 26 Category Debt - Liquid Fund AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk Low Expense Ratio 0.21 Sharpe Ratio 3.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 6.84% Effective Maturity 1 Month 10 Days Modified Duration 1 Month 6 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,333 28 Feb 23 ₹10,880 29 Feb 24 ₹11,660 28 Feb 25 ₹12,512 28 Feb 26 ₹13,304 Returns for DSP Liquidity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.4% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 6.9% 5 Year 5.9% 10 Year 15 Year Since launch 6.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.5% 2023 7.4% 2022 7% 2021 4.8% 2020 3.3% 2019 4.2% 2018 6.5% 2017 7.4% 2016 6.6% 2015 7.6% Fund Manager information for DSP Liquidity Fund

Name Since Tenure Karan Mundhra 31 May 21 4.68 Yr. Shalini Vasanta 1 Aug 24 1.5 Yr. Kunal Khudania 1 Jan 26 0.08 Yr. Data below for DSP Liquidity Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.71% Other 0.29% Debt Sector Allocation

Sector Value Cash Equivalent 55.96% Corporate 41.39% Government 2.36% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Treps / Reverse Repo Investments

CBLO/Reverse Repo | -11% -₹1,845 Cr HDFC Bank Ltd.

Debentures | -5% ₹793 Cr 16,000 Tbill

Sovereign Bonds | -5% ₹770 Cr 77,500,000 5.63% Gs 2026

Sovereign Bonds | -4% ₹616 Cr 60,500,000

↑ 24,000,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹574 Cr 11,500 HDFC Bank Limited

Certificate of Deposit | -3% ₹548 Cr 11,000 Small Industries Development Bank Of India

Commercial Paper | -3% ₹497 Cr 10,000 Punjab National Bank (18/03/2026)

Certificate of Deposit | -3% ₹496 Cr 10,000 Union Bank Of India

Certificate of Deposit | -3% ₹494 Cr 10,000

↑ 10,000 Bank Of Baroda

Certificate of Deposit | -3% ₹448 Cr 9,000 5. Axis Liquid Fund

Axis Liquid Fund

Growth Launch Date 9 Oct 09 NAV (10 Mar 26) ₹3,025.47 ↑ 0.47 (0.02 %) Net Assets (Cr) ₹39,028 on 31 Jan 26 Category Debt - Liquid Fund AMC Axis Asset Management Company Limited Rating ☆☆☆☆ Risk Low Expense Ratio 0.23 Sharpe Ratio 3.16 Information Ratio 0 Alpha Ratio 0 Min Investment 500 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.5% Effective Maturity 30 Days Modified Duration 27 Days Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,336 28 Feb 23 ₹10,889 29 Feb 24 ₹11,678 28 Feb 25 ₹12,533 28 Feb 26 ₹13,330 Returns for Axis Liquid Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 28 Jul 23 Duration Returns 1 Month 0.4% 3 Month 1.5% 6 Month 2.9% 1 Year 6.3% 3 Year 7% 5 Year 5.9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 6.6% 2023 7.4% 2022 7.1% 2021 4.9% 2020 3.3% 2019 4.3% 2018 6.6% 2017 7.5% 2016 6.7% 2015 7.6% Fund Manager information for Axis Liquid Fund

Name Since Tenure Devang Shah 5 Nov 12 13.25 Yr. Aditya Pagaria 13 Aug 16 9.48 Yr. Sachin Jain 3 Jul 23 2.59 Yr. Data below for Axis Liquid Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 99.74% Other 0.26% Debt Sector Allocation

Sector Value Cash Equivalent 73.04% Corporate 24.53% Government 2.17% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity Clearing Corporation Of India Ltd

CBLO/Reverse Repo | -7% ₹2,872 Cr 27/03/2026 Maturing 91 DTB

Sovereign Bonds | -4% ₹1,434 Cr 144,500,000 Export Import Bank Of India

Commercial Paper | -3% ₹1,197 Cr 24,000 19/02/2026 Maturing 91 DTB

Sovereign Bonds | -3% ₹1,150 Cr 115,307,200

↓ -15,500,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹998 Cr 20,000 Small Industries Dev Bank Of India

Commercial Paper | -3% ₹996 Cr 20,000 Indian Bank (25/02/2026) **

Certificate of Deposit | -3% ₹996 Cr 20,000 HDFC Bank Limited

Certificate of Deposit | -3% ₹992 Cr 20,000

↓ -500 HDFC Bank Ltd.

Debentures | -2% ₹967 Cr 19,500 Export Import Bank Of India

Commercial Paper | -2% ₹747 Cr 15,000

ਅਕਸਰ ਪੁੱਛੇ ਜਾਣ ਵਾਲੇ ਸਵਾਲ

1. ਮੈਂ ਸਭ ਤੋਂ ਵਧੀਆ ਫੰਡ ਕਿਵੇਂ ਚੁਣ ਸਕਦਾ ਹਾਂ?

ਏ. ਨਿਵੇਸ਼ ਦੀ ਚੋਣ ਵੱਖ-ਵੱਖ ਕਾਰਕਾਂ 'ਤੇ ਆਧਾਰਿਤ ਹੁੰਦੀ ਹੈ, ਜਿਵੇਂ ਕਿ ਫੰਡ ਮੈਨੇਜਰ, ਇਤਿਹਾਸਕ ਰਿਟਰਨ, ਫੀਸਾਂ ਅਤੇ ਲੋਡ, ਨਿਵੇਸ਼ ਸ਼ੈਲੀ, ਨਿਵੇਸ਼ ਉਦੇਸ਼, ਨਿਵੇਸ਼ ਦੀ ਦੂਰੀ ਅਤੇ ਹੋਰ। ਇਸ ਤਰ੍ਹਾਂ, ਸਭ ਤੋਂ ਵਧੀਆ ਫੰਡ ਚੁਣਨ ਲਈ, ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਹਰ ਮਹੱਤਵਪੂਰਨ ਦਾ ਵਿਸ਼ਲੇਸ਼ਣ ਕਰਦੇ ਹੋਕਾਰਕ ਅੱਗੇ ਵਧਣ ਤੋਂ ਪਹਿਲਾਂ ਸਾਵਧਾਨੀ ਨਾਲ.

2. ਸਭ ਤੋਂ ਘੱਟ ਜੋਖਮ ਵਾਲਾ ਉਚਿਤ ਨਿਵੇਸ਼ ਕਿਸਮ ਕੀ ਹੈ?

ਏ. ਦੀ ਅਣਹੋਣੀ ਸਥਿਤੀ ਦੇ ਕਾਰਨਆਰਥਿਕਤਾ ਅਤੇ ਵੱਖ-ਵੱਖ ਨਿਵੇਸ਼ ਵਿਕਲਪਾਂ ਦੀ ਉਪਲਬਧਤਾ, ਇੱਕ ਸੁਰੱਖਿਅਤ ਵਿਕਲਪ ਦਾ ਮੁਲਾਂਕਣ ਕਰਨਾ ਕਾਫ਼ੀ ਮੁਸ਼ਕਲ ਹੈ। ਹਾਲਾਂਕਿ, ਕੁਝ ਵਿਕਲਪ ਜਿਨ੍ਹਾਂ 'ਤੇ ਤੁਸੀਂ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹੋ ਉਹਨਾਂ ਵਿੱਚ ਬੈਂਕ ਫਿਕਸਡ ਡਿਪਾਜ਼ਿਟ, ਮਿਊਂਸੀਪਲ ਬਾਂਡ, ਡਿਪਾਜ਼ਿਟ ਦਾ ਸਰਟੀਫਿਕੇਟ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ ਸ਼ਾਮਲ ਹੈ।

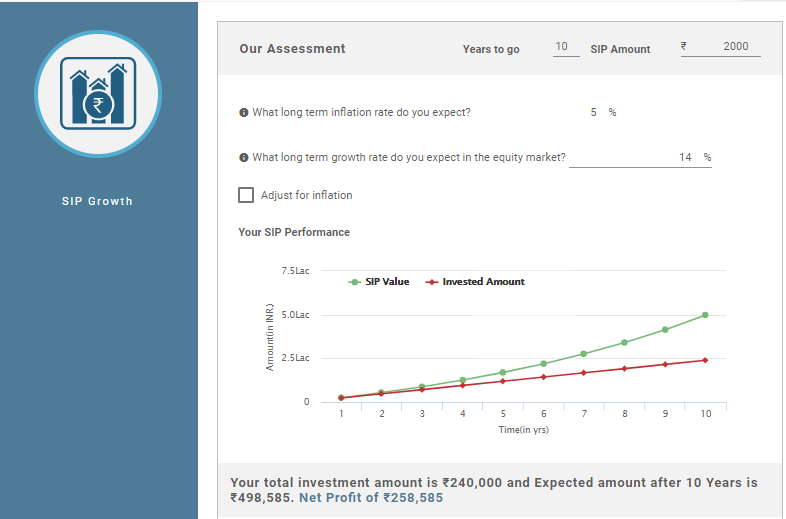

3. ਮਿਉਚੁਅਲ ਫੰਡ ਕੈਲਕੁਲੇਟਰ ਦੀ ਵਰਤੋਂ ਕੀ ਹੈ?

ਏ. ਦਮਿਉਚੁਅਲ ਫੰਡ ਕੈਲਕੁਲੇਟਰ ਨਿਵੇਸ਼ ਦੀ ਦੂਰੀ ਦੇ ਅਨੁਸਾਰ ਰਿਟਰਨ ਦਾ ਮੁਲਾਂਕਣ ਕਰਕੇ ਪਰਿਪੱਕਤਾ 'ਤੇ ਨਿਵੇਸ਼ ਮੁੱਲ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦਾ ਹੈ। ਤੁਸੀਂ ਕੈਲਕੁਲੇਟਰ ਦੇ ਵੱਖ-ਵੱਖ ਵੇਰੀਏਬਲ ਸੈੱਟ ਕਰ ਸਕਦੇ ਹੋ, ਜਿਵੇਂ ਕਿ ਮਿਆਦ, ਅਨੁਮਾਨਿਤ ਵਾਪਸੀ ਦਰ, ਬਾਰੰਬਾਰਤਾ, ਨਿਵੇਸ਼ ਦੀ ਰਕਮ ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ ਆਪਣੇ ਲਾਭਾਂ ਦਾ ਪਤਾ ਲਗਾਉਣ ਲਈ।

4. ਮੈਂ ਕਿੰਨਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦਾ/ਸਕਦੀ ਹਾਂ?

ਏ. ਰਕਮ ਮੁੱਖ ਤੌਰ 'ਤੇ ਤੁਹਾਡੀਆਂ ਜ਼ਰੂਰਤਾਂ, ਬਜਟ ਅਤੇ ਨਿਵੇਸ਼ ਦੇ ਉਦੇਸ਼ਾਂ 'ਤੇ ਨਿਰਭਰ ਕਰਦੀ ਹੈ। ਹਾਲਾਂਕਿ, ਇਹ ਗੱਲ ਧਿਆਨ ਵਿੱਚ ਰੱਖੋ ਕਿ ਤੁਸੀਂ ਸਿਰਫ਼ ਵਾਧੂ ਪੈਸੇ ਦਾ ਨਿਵੇਸ਼ ਕਰਦੇ ਹੋ, ਭਾਵੇਂ ਕੋਈ ਵੀ ਰਕਮ ਹੋਵੇ।

5. ਕੀ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਕੋਈ ਸਹੀ ਸਮਾਂ ਹੈ?

ਏ. ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਕੋਈ ਸਹੀ ਸਮਾਂ ਨਹੀਂ ਹੈ। ਬਿਹਤਰ ਅਤੇ ਵਧੀਆ ਰਿਟਰਨ ਲਈ, ਇਹ ਸਿਫਾਰਸ਼ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਕਿ ਤੁਹਾਨੂੰ ਤੁਰੰਤ ਨਿਵੇਸ਼ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਦੇਣਾ ਚਾਹੀਦਾ ਹੈ।

6. ਕੀ ਮੈਨੂੰ ਮਿਊਚਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਬੈਂਕ ਖਾਤੇ ਦੀ ਲੋੜ ਹੈ?

ਏ. ਹਾਂ, KYC/ ਨਾਲ ਬੈਂਕ ਖਾਤਾ ਹੋਣਾ ਜ਼ਰੂਰੀ ਹੈcKYC,ਆਧਾਰ ਕਾਰਡ ਅਤੇਪੈਨ ਕਾਰਡ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ.

7. ਕੀ ਕਿਸੇ ਫੰਡ ਮੈਨੇਜਰ ਨਾਲ ਸੰਪਰਕ ਕਰਨਾ ਜ਼ਰੂਰੀ ਹੈ?

ਏ. ਹਾਂ! ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਸਮੇਂ, ਤਜ਼ਰਬਾ ਇੱਕ ਪ੍ਰਮੁੱਖ ਭੂਮਿਕਾ ਨਿਭਾਉਂਦਾ ਹੈ ਤਾਂ ਜੋ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਪੈਦਾ ਕੀਤਾ ਜਾ ਸਕੇ। ਜਿੰਨਾ ਜ਼ਿਆਦਾ ਅਨੁਭਵ ਹੋਵੇਗਾ, ਉੱਨਾ ਹੀ ਵਧੀਆ ਰਿਟਰਨ ਹਾਸਲ ਕਰਨ ਦੀ ਸੰਭਾਵਨਾ ਹੋਵੇਗੀ। ਇਸ ਤਰ੍ਹਾਂ, ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਤੁਸੀਂ ਕਿਸੇ ਤਜਰਬੇਕਾਰ ਫੰਡ ਮੈਨੇਜਰ ਨਾਲ ਸੰਪਰਕ ਕਰੋ।

8. ਕੀ ਮੈਂ ਆਪਣਾ ਨਿਵੇਸ਼ ਕੀਤਾ ਪੈਸਾ ਕਢਵਾ ਸਕਦਾ/ਦੀ ਹਾਂ?

ਏ. ਮਿਉਚੁਅਲ ਫੰਡ ਦੀਆਂ ਜ਼ਿਆਦਾਤਰ ਸਕੀਮਾਂ ਓਪਨ-ਐਂਡ ਸਕੀਮਾਂ ਹੁੰਦੀਆਂ ਹਨ। ਇਹ ਤੁਹਾਨੂੰ ਸਮੁੱਚੀ ਨਿਵੇਸ਼ ਕੀਤੀ ਰਕਮ ਨੂੰ ਕਿਸੇ ਵੀ ਸਮੇਂ ਵਾਪਸ ਲੈਣ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਕੁਝ ਅਜਿਹੀਆਂ ਸਥਿਤੀਆਂ ਹੋ ਸਕਦੀਆਂ ਹਨ ਜਿੱਥੇ ਤੁਸੀਂ ਪਾਬੰਦੀਆਂ ਦਾ ਅਨੁਭਵ ਕਰ ਸਕਦੇ ਹੋ।

9. ਜੇਕਰ ਮੈਂ ਜਲਦੀ ਵਾਪਸ ਲੈ ਲੈਂਦਾ ਹਾਂ ਤਾਂ ਕੀ ਮੈਨੂੰ ਕੋਈ ਜੁਰਮਾਨਾ ਦੇਣਾ ਪਵੇਗਾ?

ਏ. ਜੇਕਰ ਤੁਸੀਂ ਓਪਨ-ਐਂਡ ਸਕੀਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਹੈ, ਤਾਂ ਹੋ ਸਕਦਾ ਹੈ ਕਿ ਤੁਹਾਨੂੰ ਜੁਰਮਾਨੇ ਦਾ ਭੁਗਤਾਨ ਨਾ ਕਰਨਾ ਪਵੇ। ਹਾਲਾਂਕਿ, ਕੁਝ ਸਕੀਮਾਂ ਦੂਜੀਆਂ ਜਿੰਨੀਆਂ ਤਰਲ ਨਹੀਂ ਹੋ ਸਕਦੀਆਂ. ਇਸ ਲਈ, ਤੁਹਾਨੂੰ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਇਸ ਕਾਰਕ ਦੀ ਦੁਬਾਰਾ ਜਾਂਚ ਕਰਨੀ ਪਵੇਗੀ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

It was very valuable useful messages messagesThankyou

Very Good

good information on funds. appreciated!!!