ਮਲਟੀ-ਕੈਪ ਬਨਾਮ ਫਲੈਕਸੀ-ਕੈਪ: ਤੁਹਾਡੇ ਲਈ ਬਿਹਤਰ ਕੀ ਹੋਵੇਗਾ?

ਇਕੁਇਟੀ-ਅਧਾਰਿਤਮਿਉਚੁਅਲ ਫੰਡ ਤੁਹਾਡੇ ਲਈ ਕੀਮਤੀ ਹੋ ਸਕਦਾ ਹੈਪੋਰਟਫੋਲੀਓ ਜੇਕਰ ਤੁਸੀਂ ਸਮੇਂ ਦੇ ਨਾਲ ਦੌਲਤ ਬਣਾਉਣਾ ਚਾਹੁੰਦੇ ਹੋ। ਉਹ ਤੁਹਾਨੂੰ ਹਰਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰ ਸਕਦੇ ਹਨਮਹਿੰਗਾਈ ਅਤੇ ਜੇਕਰ ਤੁਸੀਂ ਕੁਝ ਜੋਖਮ ਲੈਣ ਅਤੇ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਤਿਆਰ ਹੋ ਤਾਂ ਆਪਣੇ ਟੀਚਿਆਂ ਤੱਕ ਪਹੁੰਚੋਬਜ਼ਾਰ- ਲਿੰਕਡ ਰਿਟਰਨ।

ਮਿਉਚੁਅਲ ਫੰਡ (MF) ਕਦੋਂ ਵਿਚਾਰ ਕਰਨ ਦਾ ਇੱਕ ਸ਼ਾਨਦਾਰ ਤਰੀਕਾ ਹੈਨਿਵੇਸ਼ ਵਿੱਚਇਕੁਇਟੀ, ਖਾਸ ਤੌਰ 'ਤੇ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਜਿਨ੍ਹਾਂ ਕੋਲ ਬਹੁਤ ਜ਼ਿਆਦਾ ਜਾਣਕਾਰੀ ਜਾਂ ਸਮਾਂ ਬਿਤਾਉਣ ਲਈ ਖੋਜ ਕਰਨ ਲਈ ਨਹੀਂ ਹੈ ਕਿ ਕਿਹੜਾ ਸਟਾਕ ਖਰੀਦਣਾ ਹੈ। ਇਕੁਇਟੀ ਸ਼੍ਰੇਣੀ ਦੇ ਅੰਦਰ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀਆਂ ਕਈ ਉਪ ਸ਼੍ਰੇਣੀਆਂ ਹਨ।

ਮਲਟੀ-ਕੈਪ ਅਤੇ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਉਨ੍ਹਾਂ ਵਿੱਚੋਂ ਦੋ ਹਨ। ਜਦੋਂ ਕਿ ਦੋਵੇਂ ਕਿਸਮਾਂ ਦੇ ਫੰਡ ਵੱਖ-ਵੱਖ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਾਲੀਆਂ ਫਰਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨ, ਉਹ ਇਹ ਕਿਵੇਂ ਕਰਦੇ ਹਨ ਵੱਖੋ-ਵੱਖਰੇ ਹੁੰਦੇ ਹਨ। ਇੱਥੇ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਬਨਾਮ ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਬਾਰੇ ਵਧੇਰੇ ਵਿਸਤ੍ਰਿਤ ਗਾਈਡ ਹੈ ਅਤੇ ਕਿਹੜਾ ਚੁਣਨਾ ਹੈ।

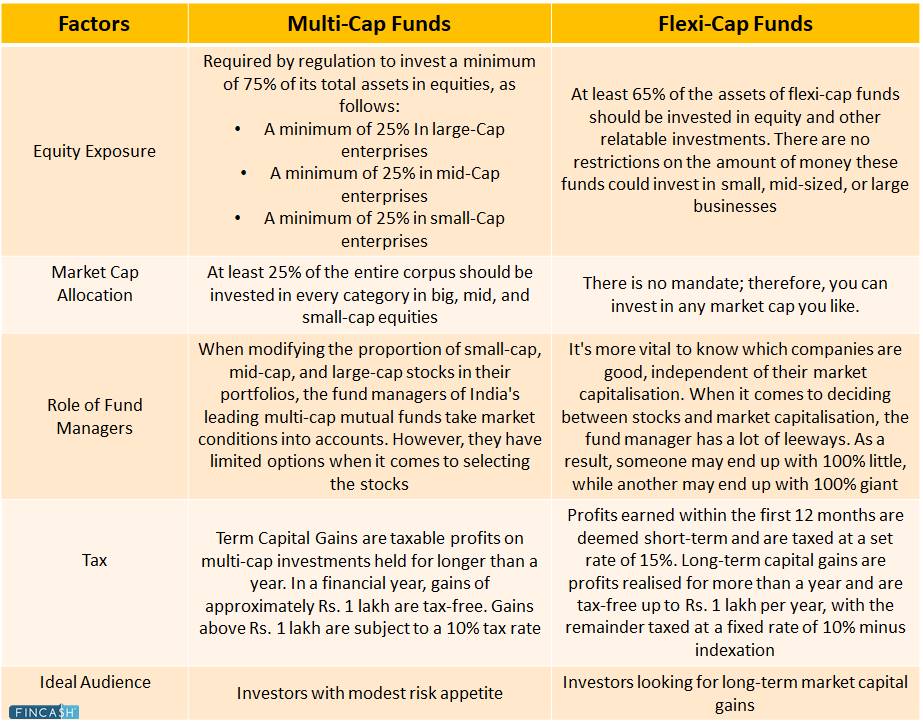

ਤੁਰੰਤ ਝਲਕ: ਮਲਟੀ-ਕੈਪ ਬਨਾਮ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ

ਜਿਵੇਂ ਕਿ ਨਾਮ ਤੋਂ ਭਾਵ ਹੈ, ਮਲਟੀ-ਕੈਪ ਫੰਡ ਦਾ ਮੁੱਖ ਟੀਚਾ ਵੱਡੀਆਂ, ਛੋਟੀਆਂ-ਕੈਪਾਂ ਅਤੇ ਮਿਡ-ਕੈਪ ਕੰਪਨੀਆਂ ਦੇ ਵਿਭਿੰਨ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਰੱਖਣਾ ਹੈ। ਇਸ ਦੇ ਉਲਟ, ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਇੱਕ ਗਤੀਸ਼ੀਲ ਇਕੁਇਟੀ ਓਪਨ-ਐਂਡ ਫੰਡ ਹੈ। ਇਹ ਵਿਆਪਕ ਦੇ ਨਾਲ ਫਰਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈਰੇਂਜ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਦਾ.

ਆਉ ਉਹਨਾਂ ਬਾਰੇ ਇੱਕ ਵਿਭਿੰਨਤਾ ਸਾਰਣੀ ਦੁਆਰਾ ਹੋਰ ਪਤਾ ਕਰੀਏ:

ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਦੀਆਂ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ

ਇੱਥੇ ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਦੀਆਂ ਕੁਝ ਮੁੱਖ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ ਹਨ:

- ਬਜ਼ਾਰ ਦੀਆਂ ਸਥਿਤੀਆਂ ਦੇ ਬਾਵਜੂਦ, ਇੱਕ ਮਲਟੀ-ਕੈਪ ਫੰਡ ਨੂੰ ਆਪਣੀ ਇਕੁਇਟੀ ਵੰਡ ਨੂੰ ਬਰਕਰਾਰ ਰੱਖਣਾ ਚਾਹੀਦਾ ਹੈ

- ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਦੇ ਨਾਲ, ਤੁਸੀਂ ਦੋਵਾਂ ਸੰਸਾਰਾਂ ਦਾ ਸਭ ਤੋਂ ਵਧੀਆ ਅਨੁਭਵ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹੋ: ਲਾਰਜ-ਕੈਪ ਸਥਿਰਤਾ ਅਤੇ ਮਿਡ-ਕੈਪ ਅਤੇ ਛੋਟੀ-ਕੈਪ ਉੱਚ-ਰਿਟਰਨ ਸੰਭਾਵੀ

- ਫੰਡ ਮੈਨੇਜਰ ਕੋਲ ਇਸ ਵਿੱਚ ਇੱਕ ਖਾਸ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਸੈਕਟਰ ਵਿੱਚ ਵੰਡ ਨੂੰ ਤਬਦੀਲ ਕਰਨ ਵਿੱਚ ਬਹੁਤ ਜ਼ਿਆਦਾ ਲਚਕਤਾ ਨਹੀਂ ਹੈ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਲਾਰਜ-ਕੈਪ ਪੋਰਟਫੋਲੀਓ ਸਿਹਤਮੰਦ ਹੈ, ਤਾਂ ਇਹ ਕੁਝ ਸਥਿਰਤਾ ਪ੍ਰਦਾਨ ਕਰ ਸਕਦਾ ਹੈ

- ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਦੇ ਇਕੁਇਟੀ ਪੋਰਟਫੋਲੀਓ ਦੀ ਬਹੁਗਿਣਤੀ ਵੱਡੇ-ਕੈਪ ਕਾਰਪੋਰੇਸ਼ਨਾਂ ਵੱਲ ਝੁਕੀ ਜਾਂਦੀ ਹੈ, ਬਾਕੀ ਬਚੇ ਮਿਡ-ਕੈਪ ਅਤੇ ਛੋਟੇ-ਕੈਪ ਉਦਯੋਗਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤੇ ਜਾਂਦੇ ਹਨ।

ਮਲਟੀ-ਕੈਪ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਬਾਰੇ ਕਿਸ ਨੂੰ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ?

ਨਿਵੇਸ਼ਕ ਜੋ ਮਾਮੂਲੀ ਜੋਖਮ ਲੈਣ ਵਾਲੇ ਹਨ ਅਤੇ ਮਾਰਕੀਟ ਵਿੱਚ ਇੱਕ ਸਿੰਗਲ ਫੰਡ ਦੀ ਖੋਜ ਕਰਨ ਵਿੱਚ ਜ਼ਿਆਦਾ ਸਮਾਂ ਨਹੀਂ ਬਿਤਾਉਣਾ ਚਾਹੁੰਦੇ ਹਨ, ਉਹ ਲੰਬੇ ਸਮੇਂ ਦੀ ਦੌਲਤ ਬਣਾਉਣ ਲਈ ਮਲਟੀ-ਕੈਪ ਸਕੀਮਾਂ 'ਤੇ ਵਿਚਾਰ ਕਰ ਸਕਦੇ ਹਨ। ਇਹ ਫੰਡ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰ ਸਕਦੇ ਹਨਵੱਡੇ ਕੈਪ ਫੰਡ ਪਰ ਛੋਟੀ-ਕੈਪ ਜਾਂ ਨਹੀਂਮਿਡ ਕੈਪ ਫੰਡ.

ਇਸ ਤਰ੍ਹਾਂ, ਮਲਟੀ-ਕੈਪ ਫੰਡ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਉਚਿਤ ਹਨ ਜੋ ਵੱਡੇ ਮੁਨਾਫ਼ਿਆਂ ਦੇ ਬਦਲੇ ਵਧੇਰੇ ਜੋਖਮ ਲੈਣ ਲਈ ਤਿਆਰ ਹਨ। ਉੱਚ ਮਿਡ-ਕੈਪ ਅਤੇ ਸਮਾਲ-ਕੈਪ ਕੰਪੋਨੈਂਟਸ ਦੇ ਕਾਰਨ ਤੁਹਾਨੂੰ ਘੱਟੋ-ਘੱਟ 5-7 ਸਾਲਾਂ ਦੇ ਲੰਬੇ ਨਿਵੇਸ਼ ਦੀ ਲੋੜ ਹੋਵੇਗੀ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Standard Multicap Fund Growth ₹83.982

↑ 0.99 ₹56,479 -1.7 -0.5 14.7 16.6 12.6 9.5 Mirae Asset India Equity Fund Growth ₹108.935

↑ 1.15 ₹40,371 -6.1 -3.9 9 12.2 10 10.2 Motilal Oswal Multicap 35 Fund Growth ₹54.3606

↑ 0.34 ₹13,180 -9.3 -13.6 1.4 19.4 10.7 -5.6 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 Aditya Birla Sun Life Equity Fund Growth ₹1,787.61

↑ 22.30 ₹24,700 -3.7 -0.6 14.3 17.8 13.2 11.2 Bandhan Focused Equity Fund Growth ₹83.356

↑ 1.27 ₹1,994 -4.4 -4.2 9.4 18 11.7 -1.6 SBI Magnum Multicap Fund Growth ₹104.482

↓ -1.95 ₹23,148 -6.4 -4.1 6.5 11.9 10.1 5.5 JM Multicap Fund Growth ₹90.7451

↑ 1.31 ₹5,152 -5.2 -7.9 3.8 18.4 15.9 -6.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 8 Funds showcased

Commentary Kotak Standard Multicap Fund Mirae Asset India Equity Fund Motilal Oswal Multicap 35 Fund BNP Paribas Multi Cap Fund Aditya Birla Sun Life Equity Fund Bandhan Focused Equity Fund SBI Magnum Multicap Fund JM Multicap Fund Point 1 Highest AUM (₹56,479 Cr). Top quartile AUM (₹40,371 Cr). Lower mid AUM (₹13,180 Cr). Bottom quartile AUM (₹588 Cr). Upper mid AUM (₹24,700 Cr). Bottom quartile AUM (₹1,994 Cr). Upper mid AUM (₹23,148 Cr). Lower mid AUM (₹5,152 Cr). Point 2 Established history (16+ yrs). Established history (17+ yrs). Established history (11+ yrs). Established history (20+ yrs). Oldest track record among peers (27 yrs). Established history (20+ yrs). Established history (20+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.59% (upper mid). 5Y return: 10.02% (bottom quartile). 5Y return: 10.74% (lower mid). 5Y return: 13.57% (top quartile). 5Y return: 13.16% (upper mid). 5Y return: 11.75% (lower mid). 5Y return: 10.13% (bottom quartile). 5Y return: 15.87% (top quartile). Point 6 3Y return: 16.59% (lower mid). 3Y return: 12.20% (bottom quartile). 3Y return: 19.45% (top quartile). 3Y return: 17.28% (lower mid). 3Y return: 17.75% (upper mid). 3Y return: 18.01% (upper mid). 3Y return: 11.86% (bottom quartile). 3Y return: 18.38% (top quartile). Point 7 1Y return: 14.66% (top quartile). 1Y return: 9.03% (lower mid). 1Y return: 1.44% (bottom quartile). 1Y return: 19.34% (top quartile). 1Y return: 14.27% (upper mid). 1Y return: 9.45% (upper mid). 1Y return: 6.55% (lower mid). 1Y return: 3.83% (bottom quartile). Point 8 Alpha: 3.74 (top quartile). Alpha: 0.02 (upper mid). Alpha: -5.98 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 3.72 (top quartile). Alpha: -4.06 (lower mid). Alpha: -2.46 (lower mid). Alpha: -10.70 (bottom quartile). Point 9 Sharpe: 0.46 (upper mid). Sharpe: 0.27 (upper mid). Sharpe: -0.19 (bottom quartile). Sharpe: 2.86 (top quartile). Sharpe: 0.48 (top quartile). Sharpe: -0.12 (lower mid). Sharpe: -0.03 (lower mid). Sharpe: -0.56 (bottom quartile). Point 10 Information ratio: 0.19 (lower mid). Information ratio: -0.62 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.76 (top quartile). Information ratio: 0.36 (upper mid). Information ratio: -0.85 (bottom quartile). Information ratio: 0.52 (upper mid). Kotak Standard Multicap Fund

Mirae Asset India Equity Fund

Motilal Oswal Multicap 35 Fund

BNP Paribas Multi Cap Fund

Aditya Birla Sun Life Equity Fund

Bandhan Focused Equity Fund

SBI Magnum Multicap Fund

JM Multicap Fund

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦੀਆਂ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ

ਇੱਥੇ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦੀਆਂ ਕੁਝ ਮੁੱਖ ਵਿਸ਼ੇਸ਼ਤਾਵਾਂ ਹਨ:

- ਵੱਡੇ-, ਮੱਧ, ਅਤੇ ਲਈ ਕੋਈ ਘੱਟੋ-ਘੱਟ ਨਿਵੇਸ਼ ਥ੍ਰੈਸ਼ਹੋਲਡ ਨਹੀਂ ਹੈਸਮਾਲ ਕੈਪ ਫੰਡ, ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਦੇ ਉਲਟ

- ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਵਿੱਚ, ਐਕਸਪੋਜ਼ਰ ਨੂੰ ਗਤੀਸ਼ੀਲ ਰੂਪ ਵਿੱਚ ਸੋਧਿਆ ਜਾ ਸਕਦਾ ਹੈ

- ਮੁੱਲ ਅਤੇ ਵਿਕਾਸ ਦੋਵਾਂ ਦਾ ਪਿੱਛਾ ਕਰਕੇ, ਇੱਕ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਆਪਣੇ ਫੰਡ ਪ੍ਰਬੰਧਨ ਨੂੰ ਵੱਡੀਆਂ, ਮੱਧ-, ਅਤੇ ਛੋਟੀਆਂ-ਕੈਪ ਫਰਮਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਦੀਆਂ ਸੰਭਾਵਨਾਵਾਂ ਦੀ ਜਾਂਚ ਕਰਨ ਲਈ ਵਧੇਰੇ ਆਜ਼ਾਦੀ ਦਿੰਦਾ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਬਨਾਮ ਮਲਟੀ-ਕੈਪ ਫੰਡ: ਸੇਬੀ ਦਾ ਹੁਕਮ

ਪਹਿਲਾਂ, ਫੰਡ ਮੈਨੇਜਰਾਂ ਨੂੰ ਸਕੀਮ ਦੇ ਪੈਸੇ ਨੂੰ ਉਹਨਾਂ ਦੀਆਂ ਤਰਜੀਹਾਂ ਦੇ ਅਨੁਸਾਰ ਵੰਡਣ ਦੀ ਇਜਾਜ਼ਤ ਦਿੱਤੀ ਜਾਂਦੀ ਸੀ, ਅਤੇ ਫੰਡ ਮੈਨੇਜਰ ਅਤੇ ਨਿਵੇਸ਼ਕ ਲਾਰਜ-ਕੈਪ ਇਕੁਇਟੀਜ਼ ਵਿੱਚ ਉੱਚ ਐਕਸਪੋਜਰ ਨੂੰ ਤਰਜੀਹ ਦਿੰਦੇ ਸਨ। ਹਾਲਾਂਕਿ, ਮੌਜੂਦਾ ਆਦੇਸ਼ ਦੇ ਮੱਦੇਨਜ਼ਰ, ਫੰਡ ਪ੍ਰਬੰਧਕਾਂ ਨੂੰ ਮਾਰਕੀਟ ਕੈਪ ਸਟਾਕਾਂ ਦੀ ਵਿਸ਼ਾਲ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ।

ਇਸ ਨਿਰਦੇਸ਼ ਦੀ ਪਾਲਣਾ ਕਰਦੇ ਹੋਏ, ਭਾਰਤੀ ਪ੍ਰਤੀਭੂਤੀ ਅਤੇ ਐਕਸਚੇਂਜ ਬੋਰਡ (ਸੇਬੀ) ਫੰਡਾਂ ਨੂੰ ਫਲੈਕਸ-ਕੈਪ ਫੰਡਾਂ ਵਜੋਂ ਜਾਣੀ ਜਾਂਦੀ ਨਵੀਂ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਪੇਸ਼ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੱਤੀ ਗਈ ਹੈ। ਇਸ ਫੰਡ ਦੀ ਕਿਸਮ ਨੂੰ ਸਟਾਕ ਮਾਰਕੀਟ ਦੇ ਇੱਕ ਖਾਸ ਹਿੱਸੇ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਆਜ਼ਾਦੀ ਹੈ।

ਸੇਬੀ ਦੇ ਐਲਾਨ ਤੋਂ ਬਾਅਦ, ਬਹੁਤ ਸਾਰੇਮਿਉਚੁਅਲ ਫੰਡ ਹਾਊਸ, ਖਾਸ ਤੌਰ 'ਤੇ ਉੱਚ ਸੰਪਤੀ ਅੰਡਰ ਮੈਨੇਜਮੈਂਟ (ਏਯੂਐਮ) ਵਾਲੇ, ਆਪਣੇ ਮੌਜੂਦਾ ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਫਲੈਕਸੀ-ਕੈਪ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਤਬਦੀਲ ਕਰ ਦਿੱਤਾ ਹੈ। ਸੇਬੀ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ 'ਤੇ ਕੋਈ ਪਾਬੰਦੀ ਨਹੀਂ ਲਾਉਂਦਾ ਹੈ ਜਦੋਂ ਤੱਕ ਉਹ ਹਰ ਸਮੇਂ ਘੱਟੋ-ਘੱਟ 65% ਇਕੁਇਟੀ ਨਿਵੇਸ਼ ਨੂੰ ਕਾਇਮ ਰੱਖਦੇ ਹਨ।

Talk to our investment specialist

ਕੀ ਮਲਟੀ-ਕੈਪ ਫੰਡ ਨੂੰ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਤੋਂ ਵੱਖਰਾ ਬਣਾਉਂਦਾ ਹੈ?

ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ 25-25-25 ਨਿਯਮ ਦੀ ਪਾਲਣਾ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ, ਜੋ ਇਹ ਲਾਜ਼ਮੀ ਕਰਦਾ ਹੈ ਕਿ ਉਹ 25% ਵੱਡੇ-ਕੈਪ ਫਰਮਾਂ ਵਿੱਚ, 25% ਮਿਡ-ਕੈਪ ਕੰਪਨੀਆਂ ਵਿੱਚ, ਅਤੇ 25% ਛੋਟੀਆਂ-ਕੈਪ ਕੰਪਨੀਆਂ ਵਿੱਚ, ਘੱਟੋ-ਘੱਟ ਨਿਵੇਸ਼ ਲੋੜਾਂ ਦੇ ਨਾਲ। ਮਾਰਕੀਟ ਕੈਪ ਸ਼੍ਰੇਣੀਆਂ

ਪ੍ਰਦਾਨ ਕਰਨ ਲਈAMCs ਵਧੇਰੇ ਲਚਕਤਾ, ਸੇਬੀ ਨੇ "ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ" ਨਾਮਕ ਇੱਕ ਨਵੀਂ ਸ਼੍ਰੇਣੀ ਦਾ ਪ੍ਰਸਤਾਵ ਕੀਤਾ। ਇਸ ਫੰਡ ਨੂੰ ਬਜ਼ਾਰ ਪੂੰਜੀਕਰਣ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਬਿਨਾਂ ਕਿਸੇ ਪਾਬੰਦੀਆਂ ਜਾਂ ਪੱਖਪਾਤ ਦੇ ਇੱਕ ਗਤੀਸ਼ੀਲ ਇਕੁਇਟੀ ਫੰਡ ਦੇ ਰੂਪ ਵਿੱਚ ਢਾਂਚਾ ਬਣਾਇਆ ਜਾਵੇਗਾ।

ਨਵੀਂ ਸ਼੍ਰੇਣੀ ਦੇ ਤਹਿਤ, ਇਹ ਫੰਡ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਜਾਰੀ ਰੱਖਦੇ ਹਨ, ਜੋ ਮਾਰਕੀਟ ਕੈਪ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹੋਏ ਪੂਰੇ ਫੰਡ ਨੂੰ ਲਚਕਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਬਨਾਮ ਮਲਟੀ-ਕੈਪ: ਉਹਨਾਂ ਵਿਚਕਾਰ ਕਲਾਸਿਕ ਉਲਝਣ

ਸੇਬੀ ਦੇ ਹੁਕਮ ਤੋਂ ਬਾਅਦ, ਦੋਵਾਂ ਵਿਚਕਾਰ ਬਹੁਤ ਅਨਿਸ਼ਚਿਤਤਾ ਹੈ. ਮਲਟੀ-ਕੈਪ ਅਤੇ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦਾ ਹਮੇਸ਼ਾ ਇੱਕ ਸਮਾਨ ਨਿਵੇਸ਼ ਉਦੇਸ਼ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਉਹ ਵੱਖੋ-ਵੱਖਰੇ ਬਾਜ਼ਾਰ ਪੂੰਜੀਕਰਣ ਵਾਲੇ ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦੇ ਹਨ।

ਇੱਕ ਮਲਟੀ-ਕੈਪ ਫੰਡ ਇਕੁਇਟੀ ਦੀ ਸੰਪੱਤੀ ਸ਼੍ਰੇਣੀ ਦੇ ਨਾਲ ਸ਼ਾਨਦਾਰ ਵਿਭਿੰਨਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਪਰ ਸਟਾਕ ਦੀ ਚੋਣ ਮੁਸ਼ਕਲ ਹੋ ਸਕਦੀ ਹੈ, ਖਾਸ ਤੌਰ 'ਤੇ ਸਮਾਲ-ਕੈਪ ਸ਼੍ਰੇਣੀ ਵਿੱਚ, ਅਤੇ ਐਕਸਪੋਜਰ ਇੱਕ ਮਾਰਕੀਟ ਗਿਰਾਵਟ ਦੇ ਦੌਰਾਨ ਮਹਿੰਗਾ ਹੋ ਸਕਦਾ ਹੈ।

ਦੂਜੇ ਪਾਸੇ, ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਆਪਣੀ ਜਾਇਦਾਦ ਦਾ ਘੱਟੋ-ਘੱਟ 65% ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ, ਬਿਨਾਂ ਕਿਸੇ ਮਾਰਕੀਟ-ਕੈਪ ਐਕਸਪੋਜ਼ਰ ਪਾਬੰਦੀਆਂ ਦੇ। ਇਹ ਫੰਡ ਮੈਨੇਜਰਾਂ ਨੂੰ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਨੂੰ ਮਾਰਕੀਟ ਦੀ ਗਤੀ ਦੇ ਆਧਾਰ 'ਤੇ ਆਪਣੇ ਪਸੰਦੀਦਾ ਹਿੱਸੇ ਦੇ ਨਾਲ ਇਕਸਾਰ ਕਰਨ ਵਿੱਚ ਅਸੀਮਤ ਲਚਕਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ।

ਹਾਲਾਂਕਿ, ਜੇਕਰ ਫੰਡ ਪ੍ਰਬੰਧਨ ਮਾਰਕੀਟ ਦੇ ਵਿਕਾਸ ਦੀ ਸਹੀ ਭਵਿੱਖਬਾਣੀ ਕਰਨ ਵਿੱਚ ਅਸਮਰੱਥ ਹੈ, ਤਾਂ ਇੱਕ ਮਹੱਤਵਪੂਰਣ ਨਨੁਕਸਾਨ ਦਾ ਜੋਖਮ ਹੋ ਸਕਦਾ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਬਨਾਮ ਮਲਟੀ-ਕੈਪ ਫੰਡ: ਕਿਹੜਾ ਚੁਣਨਾ ਹੈ?

ਇਹਨਾਂ ਵਿੱਚੋਂ ਹਰੇਕ ਸ਼੍ਰੇਣੀ ਦਾ ਮਤਲਬ ਮਾਰਕੀਟ ਪੜਾਅ 'ਤੇ ਨਿਰਭਰ ਕਰਦੇ ਹੋਏ ਇੱਕ ਖਾਸ ਤਰੀਕੇ ਨਾਲ ਕੰਮ ਕਰਨਾ ਹੈ। ਇੱਥੇ ਇੱਕ ਸੰਖੇਪ ਜਾਣਕਾਰੀ ਦਿੱਤੀ ਗਈ ਹੈ ਕਿ ਇਹ ਫੰਡ ਬਲਦ ਅਤੇ ਰਿੱਛ ਦੇ ਮਾਰਕੀਟ ਚੱਕਰਾਂ ਦੌਰਾਨ ਕਿਵੇਂ ਕੰਮ ਕਰ ਸਕਦੇ ਹਨ।

ਬਲਦ ਪੜਾਅ

ਜਦੋਂ ਬਾਜ਼ਾਰ ਵਧ ਰਹੇ ਹਨ ਅਤੇ ਅਨੁਕੂਲ ਮੈਕਰੋ-ਆਰਥਿਕ ਦ੍ਰਿਸ਼ਟੀਕੋਣ, ਇਸ ਨੂੰ ਬਲਦ ਪੜਾਅ ਵਿੱਚ ਕਿਹਾ ਜਾਂਦਾ ਹੈ. ਇਹ ਉਦੋਂ ਹੁੰਦਾ ਹੈ ਜਦੋਂ ਮਿਡ-ਕੈਪ ਅਤੇ ਸਮਾਲ-ਕੈਪ ਇਕੁਇਟੀਜ਼ ਤੇਜ਼ੀ ਨਾਲ ਚੜ੍ਹਦੀਆਂ ਹਨ ਅਤੇ ਬੇਮਿਸਾਲ ਲਾਭਾਂ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੀਆਂ ਹਨ। ਦਾ ਇੱਕ ਬਹੁਤ ਸਾਰਾ ਹੈਤਰਲਤਾ, ਅਤੇ ਇਹਨਾਂ ਕਾਰੋਬਾਰਾਂ ਵਿੱਚ ਬਹੁਤ ਸਾਰੀਆਂ ਪਾਬੰਦੀਆਂ ਨਹੀਂ ਹਨ।

ਮਲਟੀ-ਕੈਪ ਫੰਡ ਏ ਵਿੱਚ ਚੰਗਾ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨਗੇਰੈਲੀ ਇਸ ਪੜਾਅ ਦੇ ਦੌਰਾਨ ਕਿਉਂਕਿ ਉਹਨਾਂ ਨੂੰ ਮਿਡ-ਕੈਪ ਵਿੱਚ 25% ਅਤੇ ਛੋਟੇ-ਕੈਪ ਫੰਡਾਂ ਵਿੱਚ 25% ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਹਾਲਾਂਕਿ, ਵੰਡ ਫੰਡ ਪ੍ਰਬੰਧਨ ਦੀ ਮਰਜ਼ੀ 'ਤੇ ਹੈ, ਕਿਉਂਕਿ ਮਿਡ ਅਤੇ ਸਮਾਲ-ਕੈਪ ਫੰਡਾਂ ਵਿੱਚ ਘੱਟੋ-ਘੱਟ 50% ਐਕਸਪੋਜ਼ਰ ਦੀ ਕੋਈ ਲੋੜ ਨਹੀਂ ਹੈ। ਮਲਟੀ-ਕੈਪ ਫੰਡ ਆਮ ਤੌਰ 'ਤੇ ਬਲਦ ਬਾਜ਼ਾਰਾਂ ਦੌਰਾਨ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਪਛਾੜਦੇ ਹਨ।

ਰਿੱਛ ਪੜਾਅ

ਇੱਕ ਰਿੱਛ ਦਾ ਪੜਾਅ ਉਦੋਂ ਵਾਪਰਦਾ ਹੈ ਜਦੋਂ ਮਾਰਕੀਟ ਹੇਠਾਂ ਵੱਲ ਵਧਦੀ ਹੈ; ਮਿਡ-ਕੈਪ ਅਤੇ ਸਮਾਲ-ਕੈਪ ਇਕੁਇਟੀਜ਼ ਨੂੰ ਇਸ ਸਮੇਂ ਦੌਰਾਨ ਸਭ ਤੋਂ ਵੱਧ ਨੁਕਸਾਨ ਹੋਣ ਦੀ ਸੰਭਾਵਨਾ ਹੈ। ਇਹ ਸਟਾਕ ਜਾਂ ਕੰਪਨੀਆਂ ਬਹੁਤ ਜ਼ਿਆਦਾ ਆ ਸਕਦੀਆਂ ਹਨਅਸਥਿਰਤਾ ਅਤੇ ਇਸ ਮਿਆਦ ਦੇ ਦੌਰਾਨ ਤਰਲਤਾ ਦੀਆਂ ਕਮੀਆਂ, ਅਹੁਦਿਆਂ ਤੋਂ ਬਾਹਰ ਨਿਕਲਣਾ ਮੁਸ਼ਕਲ ਬਣਾਉਂਦੀਆਂ ਹਨ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਇਸ ਪੜਾਅ ਦੇ ਦੌਰਾਨ ਛੋਟੇ ਅਤੇ ਮਿਡ-ਕੈਪ ਫੰਡਾਂ ਦੇ ਆਪਣੇ ਐਕਸਪੋਜ਼ਰ ਨੂੰ ਘੱਟ ਕਰ ਸਕਦੇ ਹਨ ਕਿਉਂਕਿ ਉਹਨਾਂ ਕੋਲ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਿੱਚ ਵੰਡਣ ਦਾ ਵਿਕਲਪ ਹੁੰਦਾ ਹੈ। ਇਹ ਫੰਡ ਨੂੰ ਭਾਰੀ ਗਿਰਾਵਟ ਤੋਂ ਬਚਾ ਸਕਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਬੇਅਰ ਮਾਰਕੀਟ ਦੇ ਦੌਰਾਨ ਵੀ, ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਮਿਡ-ਅਤੇ ਸਮਾਲ-ਕੈਪ ਇਕੁਇਟੀਜ਼ ਵਿੱਚ ਆਪਣੀ ਸੰਪੱਤੀ ਦਾ ਘੱਟੋ-ਘੱਟ 25% ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਲੋੜ ਹੋਵੇਗੀ, ਜੋ ਫੰਡ ਦੇ ਰਿਟਰਨ ਨੂੰ ਘਟਾ ਸਕਦੀ ਹੈ। ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਆਮ ਤੌਰ 'ਤੇ ਮੰਦੀ ਵਾਲੇ ਬਾਜ਼ਾਰਾਂ ਦੌਰਾਨ ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਪਛਾੜਦੇ ਹਨ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਖਰਾਬ ਬਾਜ਼ਾਰ ਦੇ ਦੌਰਾਨ ਆਪਣੇ ਮਿਡ-ਕੈਪ ਜਾਂ ਸਮਾਲ-ਕੈਪ ਕੰਪਨੀ ਦੇ ਐਕਸਪੋਜ਼ਰ ਨੂੰ ਜ਼ੀਰੋ ਤੱਕ ਘਟਾ ਸਕਦੇ ਹਨ। ਦੂਜੇ ਪਾਸੇ, ਬਹੁ-ਕੈਪ ਫੰਡ ਇੱਕ ਬਲਦ ਮਾਰਕੀਟ ਦੇ ਦੌਰਾਨ ਚੰਗੀ ਸਥਿਤੀ ਵਿੱਚ ਹੋ ਸਕਦੇ ਹਨ ਕਿਉਂਕਿ ਉਹਨਾਂ ਵਿੱਚ ਮਿਡ-ਅਤੇ ਛੋਟੇ-ਕੈਪ ਸਟਾਕਾਂ ਲਈ ਘੱਟੋ-ਘੱਟ 25% ਐਕਸਪੋਜ਼ਰ ਸ਼ਾਮਲ ਹੁੰਦਾ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਬੇਅਰ ਮਾਰਕੀਟ ਦੇ ਦੌਰਾਨ ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਪਛਾੜ ਸਕਦੇ ਹਨ, ਜਦੋਂ ਕਿ, ਬਲਦ ਮਾਰਕੀਟ ਦੇ ਦੌਰਾਨ, ਮਲਟੀ-ਕੈਪ ਫੰਡ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਨੂੰ ਪਛਾੜ ਸਕਦੇ ਹਨ। ਨਤੀਜੇ ਵਜੋਂ, ਮਲਟੀ-ਕੈਪ ਫੰਡ ਉੱਚ-ਜੋਖਮ ਦੀ ਭੁੱਖ ਅਤੇ ਪੰਜ ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਦੇ ਨਿਵੇਸ਼ ਲਈ ਲੰਬੇ ਰੁਖ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਬਿਹਤਰ ਅਨੁਕੂਲ ਹੁੰਦੇ ਹਨ।

ਫਲੈਕਸੀ-ਕੈਪ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇੱਕ ਚੰਗਾ ਵਿਕਲਪ ਹੈ ਜੋ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਿੱਚ ਆਪਣੇ ਐਕਸਪੋਜ਼ਰ ਨੂੰ ਵਿਭਿੰਨ ਬਣਾਉਣਾ ਚਾਹੁੰਦੇ ਹਨ। ਦੋਵਾਂ ਵਿਚਕਾਰ ਫੈਸਲਾ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ, ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਆਪਣੇ ਮੌਜੂਦਾ ਪੋਰਟਫੋਲੀਓ ਮਾਰਕੀਟ-ਕੈਪ ਵੰਡ 'ਤੇ ਵਿਚਾਰ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ,ਜੋਖਮ ਪ੍ਰੋਫਾਈਲ, ਨਿਵੇਸ਼ ਦੀ ਦੂਰੀ, ਅਤੇ ਨਿਵੇਸ਼ ਉਦੇਸ਼।

ਮਲਟੀ-ਕੈਪ ਅਤੇ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦੀ ਚੋਣ ਕਰਨ ਲਈ ਸੁਝਾਅ

ਇੱਥੇ ਕੁਝ ਕਾਰਕ ਹਨ ਜੋ ਤੁਹਾਨੂੰ ਮਲਟੀ-ਕੈਪ ਅਤੇ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਦੇ ਵਿਚਕਾਰ ਸਭ ਤੋਂ ਵਧੀਆ ਵਿਕਲਪ ਦਾ ਫੈਸਲਾ ਕਰਦੇ ਸਮੇਂ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣਾ ਚਾਹੀਦਾ ਹੈ:

ਜੋਖਮ ਦਾ ਕਾਰਕ

ਮਲਟੀ-ਕੈਪ ਫੰਡ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਨਾਲੋਂ ਜੋਖਮ ਭਰੇ ਹੁੰਦੇ ਹਨ ਕਿਉਂਕਿ ਉਹਨਾਂ ਨੂੰ ਆਪਣੀ ਜਾਇਦਾਦ ਦਾ ਘੱਟੋ-ਘੱਟ 50% ਛੋਟੇ ਅਤੇ ਮਿਡ-ਕੈਪ ਸੈਕਟਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਦੂਜੇ ਪਾਸੇ, ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਸੰਪਤੀਆਂ ਦੇ ਕਾਫ਼ੀ ਹਿੱਸੇ ਨੂੰ ਵੱਡੇ-ਕੈਪ ਫੰਡਾਂ ਵਿੱਚ ਤਬਦੀਲ ਕਰ ਸਕਦੇ ਹਨ ਜੇਕਰ ਛੋਟੇ ਅਤੇ ਮਿਡ-ਕੈਪ ਹਿੱਸੇ ਘੱਟ ਪ੍ਰਦਰਸ਼ਨ ਕਰ ਰਹੇ ਹਨ। ਕੁਝ ਹੱਦ ਤੱਕ, ਇਹ ਨੁਕਸਾਨ ਨੂੰ ਘਟਾ ਸਕਦਾ ਹੈ.

ਵਿਭਿੰਨਤਾ

ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਦਾ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਨਾਲੋਂ ਇੱਕ ਫਾਇਦਾ ਹੁੰਦਾ ਹੈ ਕਿਉਂਕਿ ਉਹਨਾਂ ਨੂੰ ਮਿਡ ਅਤੇ ਸਮਾਲ ਕੈਪ ਸ਼੍ਰੇਣੀਆਂ ਵਿੱਚ ਆਪਣੇ ਦਾਖਲੇ ਅਤੇ ਬਾਹਰ ਜਾਣ ਲਈ ਸਮਾਂ ਨਹੀਂ ਦੇਣਾ ਪੈਂਦਾ। ਮਲਟੀ-ਕੈਪ ਫੰਡ ਮਿਡ ਅਤੇ ਸਮਾਲ-ਕੈਪ ਕੰਪਨੀਆਂ ਵਿੱਚ ਇੱਕ ਤੇਜ਼ ਵਾਧੇ ਤੋਂ ਲਾਭ ਪ੍ਰਾਪਤ ਕਰਨਗੇ ਕਿਉਂਕਿ ਉਹਨਾਂ ਨੂੰ ਆਪਣੇ ਆਦੇਸ਼ ਅਲਾਟਮੈਂਟ 'ਤੇ ਕਾਇਮ ਰਹਿਣਾ ਚਾਹੀਦਾ ਹੈ।

ਫਲੈਕਸੀ-ਕੈਪ ਵੱਡੇ, ਮੱਧ ਅਤੇ ਛੋਟੇ-ਕੈਪ ਸਟਾਕਾਂ ਦੇ ਵਿਚਕਾਰ ਵਧੇਰੇ ਆਸਾਨੀ ਨਾਲ ਸ਼ਿਫਟ ਕਰਨ ਦੇ ਯੋਗ ਹੋਣਗੇ, ਅਤੇ ਉਹ ਪੈਦਾ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਨਗੇਅਲਫ਼ਾ ਸਟਾਕ ਅਤੇ ਮਾਰਕੀਟ ਕੈਪ ਦੋਵਾਂ ਦੀ ਚੋਣ ਤੋਂ। ਪੂਰਵ-ਨਿਰਧਾਰਤ ਕੈਪ ਦੇ ਨਾਲ ਸਟਾਕ ਦੀ ਚੋਣ 'ਤੇ ਜ਼ਿਆਦਾ ਜ਼ੋਰ ਦੇਣ ਦੇ ਨਾਲ, ਮਲਟੀਕੈਪ ਕੋਲ ਵਧੇਰੇ ਸਖ਼ਤ ਆਦੇਸ਼ ਹੋਵੇਗਾ। ਮਲਟੀ-ਕੈਪਸ ਫੈਕਸੀ-ਕੈਪ ਨੂੰ ਆਦੇਸ਼ ਸਥਿਰਤਾ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਪਛਾੜਦੇ ਹਨ।

ਪ੍ਰਾਪਤੀ ਦਾ ਰਿਕਾਰਡ

ਭਾਵੇਂ ਕਿ ਫਲੈਕਸੀ-ਕੈਪ ਇੱਕ ਨਵੀਂ ਸਥਾਪਿਤ ਸ਼੍ਰੇਣੀ ਹੈ, ਇਹ ਜ਼ਰੂਰੀ ਤੌਰ 'ਤੇ ਅਤੀਤ ਦੇ ਮਲਟੀ-ਕੈਪ ਫੰਡ ਦੇ ਸਮਾਨ ਹੈ, ਉਸੇ ਲਚਕਤਾ ਦੇ ਨਾਲ। ਨਤੀਜੇ ਵਜੋਂ, ਇਸ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਬਹੁਤ ਸਾਰਾ ਵਿੰਟੇਜ ਅਤੇ ਪ੍ਰਦਰਸ਼ਨ ਇਤਿਹਾਸ ਹੈ।

ਮਲਟੀ-ਕੈਪ ਫੰਡ, ਦੂਜੇ ਪਾਸੇ, ਸਿਰਫ ਕੁਝ ਸਾਲ ਪੁਰਾਣੇ ਹਨ ਅਤੇ ਉਹਨਾਂ ਦੀ ਕੀਮਤ ਦਾ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨਾ ਬਾਕੀ ਹੈ। ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਨੇ 22 ਨਵੰਬਰ, 2021 ਨੂੰ ਇੱਕ ਸਾਲ ਦੌਰਾਨ 55.85% ਦੀ ਡਿਲੀਵਰ ਕੀਤੀ, ਜਦੋਂ ਕਿ ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡਾਂ ਨੇ 44.63% ਦੀ ਵੰਡ ਕੀਤੀ।

ਇਹ ਧਿਆਨ ਵਿੱਚ ਰੱਖਦੇ ਹੋਏ ਕਿ ਮਲਟੀ-ਕੈਪ ਫੰਡਾਂ ਵਿੱਚ ਸਮਾਲ- ਅਤੇ ਮਿਡ-ਕੈਪਸ ਲਈ 50% ਦੀ ਇੱਕ ਨਿਰਧਾਰਤ ਵੰਡ ਹੁੰਦੀ ਹੈ, ਇਹ ਜਾਂਚਣਾ ਦਿਲਚਸਪ ਹੋਵੇਗਾ ਕਿ ਉਹ ਵੱਖ-ਵੱਖ ਮਾਰਕੀਟ ਚੱਕਰਾਂ ਦੌਰਾਨ ਕਿਵੇਂ ਪ੍ਰਦਰਸ਼ਨ ਕਰਦੇ ਹਨ।

ਅਨੁਕੂਲਤਾ ਦੀ ਚੋਣ

ਮਲਟੀ-ਕੈਪ ਸ਼੍ਰੇਣੀ ਫੰਡ ਪ੍ਰਬੰਧਕਾਂ ਨੂੰ ਅਲਫ਼ਾ ਪੈਦਾ ਕਰਨ ਦੀ ਯੋਗਤਾ ਰੱਖਣ ਦੇ ਨਾਲ-ਨਾਲ ਉਹਨਾਂ ਦੀਆਂ ਸਟਾਕ-ਚੋਣ ਦੀਆਂ ਯੋਗਤਾਵਾਂ ਨੂੰ ਦਿਖਾਉਣ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦੀ ਹੈ। ਮਲਟੀ-ਕੈਪ ਫੰਡ ਉਹਨਾਂ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਢੁਕਵੇਂ ਹੁੰਦੇ ਹਨ ਜੋ ਪੂੰਜੀਕਰਣ ਵਿੱਚ ਉਹਨਾਂ ਦੇ ਸਰਵੋਤਮ ਐਕਸਪੋਜ਼ਰ ਵਜੋਂ ਇੱਕ ਸੈੱਟ ਅਲਾਟਮੈਂਟ ਨੂੰ ਤਰਜੀਹ ਦਿੰਦੇ ਹਨ ਅਤੇ ਉਹਨਾਂ ਦੀ ਉੱਚ-ਜੋਖਮ ਦੀ ਭੁੱਖ ਹੁੰਦੀ ਹੈ।

ਇਨਾਮ ਪੈਦਾ ਕਰਨ ਲਈ ਫੰਡ ਦੀਆਂ ਪਹਿਲਕਦਮੀਆਂ ਲਈ, ਇਹਨਾਂ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਲੰਬੇ ਨਿਵੇਸ਼ ਦੀ ਲੋੜ ਹੋਵੇਗੀ। ਕਿਉਂਕਿ ਫਲੈਕਸੀ-ਕੈਪ ਸ਼੍ਰੇਣੀ ਵਿੱਚ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਿੱਚ ਕੋਈ ਨਿਰਧਾਰਤ ਘੱਟੋ-ਘੱਟ ਅਲਾਟਮੈਂਟ ਨਹੀਂ ਹੈ, ਫੰਡ ਮੈਨੇਜਰ ਦਾ ਵਿਸ਼ਵਾਸ ਅਤੇ ਢੁਕਵੀਂ ਵੰਡ ਦਾ ਨਿਰਣਾ ਕਰਨ ਦੀ ਯੋਗਤਾ ਮਹੱਤਵਪੂਰਨ ਹੈ।

ਜਦੋਂ ਇੱਕ ਮਾਰਕੀਟ ਸੈਕਟਰ ਗੈਰ-ਆਕਰਸ਼ਕ ਬਣ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਫਲੈਕਸੀ-ਕੈਪ ਮੈਨੇਜਰ ਅਲਾਟਮੈਂਟ ਨੂੰ ਕਿਸੇ ਹੋਰ ਮਾਰਕੀਟ ਹਿੱਸੇ ਵਿੱਚ ਭੇਜ ਸਕਦੇ ਹਨ ਜਿਸ ਨੇ ਹਾਲ ਹੀ ਵਿੱਚ ਬਿਹਤਰ ਪ੍ਰਦਰਸ਼ਨ ਕੀਤਾ ਹੈ। ਫਲੈਕਸੀ-ਕੈਪ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਹਨ ਜੋ ਮਾਰਕੀਟ ਪੂੰਜੀਕਰਣ ਵਿੱਚ ਆਪਣੇ ਐਕਸਪੋਜ਼ਰ ਨੂੰ ਵਿਭਿੰਨ ਬਣਾਉਣਾ ਚਾਹੁੰਦੇ ਹਨ।

ਸਿੱਟਾ

ਇਕੁਇਟੀ ਦੀਆਂ ਇਹ ਦੋਵੇਂ ਉਪ-ਸ਼੍ਰੇਣੀਆਂ 5-ਸਾਲ ਦੇ ਨਿਵੇਸ਼ ਦੀ ਦੂਰੀ ਅਤੇ ਦੌਲਤ ਦੀ ਪ੍ਰਾਪਤੀ ਵਿੱਚ ਕਾਫ਼ੀ ਜੋਖਮ ਨੂੰ ਬਰਦਾਸ਼ਤ ਕਰਨ ਦੀ ਸਮਰੱਥਾ ਵਾਲੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉਚਿਤ ਹਨ। ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਜੋ ਵੀ ਰੂਪ ਤੁਸੀਂ ਚੁਣਦੇ ਹੋ, ਯਕੀਨੀ ਬਣਾਓ ਕਿ ਇਹ ਤੁਹਾਡੇ ਜੋਖਮ ਪ੍ਰੋਫਾਈਲ, ਨਿਵੇਸ਼ ਉਦੇਸ਼ਾਂ,ਵਿੱਤੀ ਟੀਚੇ, ਅਤੇ ਉਹਨਾਂ ਟੀਚਿਆਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨ ਲਈ ਸਮਾਂ ਸੀਮਾ।

ਅੰਤ ਵਿੱਚ, ਜੇਕਰ ਚੁਣੀ ਗਈ ਸਕੀਮ ਤੁਹਾਡੀਆਂ ਜ਼ਰੂਰਤਾਂ ਨੂੰ ਪੂਰਾ ਕਰਦੀ ਹੈ, ਤਾਂ ਤੁਸੀਂ ਇੱਕ ਪ੍ਰਣਾਲੀਗਤ ਦੁਆਰਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋਨਿਵੇਸ਼ ਯੋਜਨਾ (SIP). ਜਦੋਂ ਇਕੁਇਟੀ ਬਾਜ਼ਾਰਾਂ ਦੇ ਅਸਥਿਰ ਹੋਣ ਦੀ ਭਵਿੱਖਬਾਣੀ ਕੀਤੀ ਜਾਂਦੀ ਹੈ, ਤਾਂ SIPs ਆਪਣੀ ਬਿਲਟ-ਇਨ ਰੁਪਏ-ਲਾਗਤ ਔਸਤ ਵਿਸ਼ੇਸ਼ਤਾ ਦੇ ਨਾਲ ਜੋਖਮ ਨੂੰ ਸੀਮਿਤ ਕਰਦੇ ਹਨ ਅਤੇ ਸਮੇਂ ਦੇ ਨਾਲ ਤੁਹਾਡੀ ਦੌਲਤ ਨੂੰ ਮਿਸ਼ਰਤ ਕਰਦੇ ਹਨ, ਜਿਸ ਨਾਲ ਤੁਸੀਂ ਆਪਣੇ ਵਿੱਤੀ ਉਦੇਸ਼ਾਂ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦੇ ਹੋ।

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।