SEBI کے ذریعہ متعارف کرائے گئے 10 نئے ایکویٹی میوچل فنڈ زمرے

سیکورٹیز اینڈ ایکسچینج بورڈ آف انڈیا (SEBI) میں نئے اور وسیع زمرے متعارف کرائے گئے۔باہمی چندہ مختلف میوچل فنڈز کے ذریعے شروع کی گئی ایک جیسی اسکیموں میں یکسانیت لانے کے لیے۔ اس کا مقصد اور اس بات کو یقینی بنانا ہے کہ سرمایہ کاروں کو مصنوعات کا موازنہ کرنا اور اس سے پہلے دستیاب مختلف اختیارات کا جائزہ لینا آسان ہوسرمایہ کاری ایک سکیم میں.

SEBI سرمایہ کاروں کے لیے میوچل فنڈ کی سرمایہ کاری کو آسان بنانے کا ارادہ رکھتا ہے تاکہ سرمایہ کار اپنی ضروریات کے مطابق سرمایہ کاری کر سکیں،مالی اہداف اور خطرے کی صلاحیت. SEBI نے 6 اکتوبر 2017 کو میوچل فنڈ کی نئی زمرہ بندی جاری کی ہے۔میوچل فنڈ ہاؤسز ان کی تمام ایکویٹی اسکیموں (موجودہ اور مستقبل کی اسکیم) کو 10 الگ الگ زمروں میں تقسیم کریں۔ SEBI نے 16 نئے زمرے بھی متعارف کرائے ہیں۔قرض باہمی فنڈ.

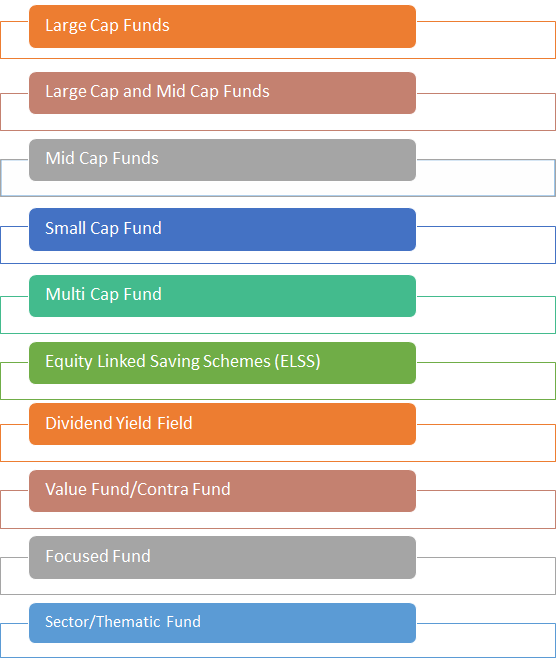

ایکویٹی اسکیموں میں نئی زمرہ بندی

SEBI نے واضح درجہ بندی کی ہے کہ بڑی کیپ، مڈ کیپ اور کیا ہے۔چھوٹی ٹوپی:

| **مارکیٹ کیپٹلائزیشن | تفصیل** |

|---|---|

| بڑی ٹوپی کمپنی | مکمل مارکیٹ کیپٹلائزیشن کے لحاظ سے پہلی سے 100 ویں کمپنی |

| مڈ کیپ کمپنی | مکمل مارکیٹ کیپٹلائزیشن کے لحاظ سے 101 ویں سے 250 ویں کمپنی |

| چھوٹی ٹوپی کمپنی | مکمل مارکیٹ کیپٹلائزیشن کے لحاظ سے 251 ویں کمپنی |

Talk to our investment specialist

یہاں نئے کی فہرست ہے۔ایکویٹی فنڈ ان کے ساتھ زمرےاثاثہ تین ہلاک منصوبہ:

1. لارج کیپ فنڈ

یہ وہ فنڈز ہیں جو بنیادی طور پر بڑے کیپ اسٹاک میں سرمایہ کاری کرتے ہیں۔ بڑے کیپ اسٹاک میں نمائش اسکیم کے کل اثاثوں کا کم از کم 80 فیصد ہونا ضروری ہے۔

2. لارج اور مڈ کیپ فنڈ

یہ وہ اسکیمیں ہیں جو بڑے اور مڈ کیپ اسٹاک دونوں میں سرمایہ کاری کرتی ہیں۔ یہ فنڈز مڈ اور لارج کیپ اسٹاکس میں کم از کم 35 فیصد کی سرمایہ کاری کریں گے۔

3. مڈ کیپ فنڈ

یہ ایک اسکیم ہے جس میں بنیادی طور پر سرمایہ کاری ہوتی ہے۔درمیانی ٹوپی اسٹاک اسکیم اپنے کل اثاثوں کا 65 فیصد مڈ کیپ اسٹاکس میں لگائے گی۔

4. سمال کیپ فنڈ

پورٹ فولیو کے پاس اس کے کل اثاثوں کا کم از کم 65 فیصد چھوٹے کیپ اسٹاکس میں ہونا چاہیے۔

5. ملٹی کیپ فنڈ

یہ ایکویٹی اسکیم مارکیٹ کیپ، یعنی بڑی کیپ، مڈ کیپ اور چھوٹی کیپ میں سرمایہ کاری کرتی ہے۔ اس کے کل اثاثوں کا کم از کم 65 فیصد ایکوئٹی کے لیے مختص کیا جانا چاہیے۔

6. ELSS

ایکویٹی سے منسلک بچت اسکیمیں (ای ایل ایس ایس) ایک ٹیکس بچانے والا فنڈ ہے جو تین سال کے لاک ان پیریڈ کے ساتھ آتا ہے۔ اس کے کل اثاثوں کا کم از کم 80 فیصد ایکوئٹی میں لگانا ہوگا۔

7. ڈیویڈنڈ یلڈ فنڈ

یہ فنڈ بنیادی طور پر ڈیویڈنڈ حاصل کرنے والے اسٹاک میں سرمایہ کاری کرے گا۔ یہ اسکیم اپنے کل اثاثوں کا کم از کم 65 فیصد ایکوئٹیز میں، لیکن ڈیویڈنڈ حاصل کرنے والے اسٹاک میں لگائے گی۔

8. ویلیو فنڈ

یہ ایکویٹی فنڈ ہے جو ویلیو انویسٹمنٹ کی حکمت عملی پر عمل کرے گا۔

9. کاؤنٹر فنڈ

یہ ایکویٹی اسکیم متضاد سرمایہ کاری کی حکمت عملی پر عمل کرے گی۔ ویلیو/کونٹرا اپنے کل اثاثوں کا کم از کم 65 فیصد ایکوئٹی میں لگائے گا، لیکن میوچل فنڈ ہاؤس یا تو پیش کر سکتا ہے۔ویلیو فنڈ یا aپس منظر کے خلاف، لیکن دونوں نہیں۔

10. فوکسڈ فنڈ

یہ فنڈ بڑے، وسط، چھوٹے یا ملٹی کیپ اسٹاکس پر توجہ مرکوز کرے گا، لیکن اس میں زیادہ سے زیادہ 30 اسٹاک ہوسکتے ہیں۔توجہ مرکوز فنڈ اپنے کل اثاثوں کا کم از کم 65 فیصد ایکوئٹی میں لگا سکتا ہے۔

11. سیکٹر/تھیمیٹک فنڈ

یہ وہ فنڈز ہیں جو کسی خاص شعبے یا تھیم میں سرمایہ کاری کرتے ہیں۔ ان اسکیموں کے کل اثاثوں کا کم از کم 80 فیصد کسی خاص شعبے یا تھیم میں لگایا جائے گا۔

سرمایہ کاری کے لیے بہترین ایکویٹی میوچل فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 DSP US Flexible Equity Fund Growth ₹77.835

↑ 1.30 ₹1,119 8.9 15.9 27.3 22 16.7 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 6.7 22.8 17.6 12.9 17.5 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 1.5 4.6 21.2 27.6 23.7 3.7 Kotak Equity Opportunities Fund Growth ₹356.928

↑ 1.75 ₹29,991 0.5 4 18.1 19.5 17.2 5.6 Kotak Standard Multicap Fund Growth ₹87.925

↑ 0.42 ₹56,479 -0.1 3.2 17.7 17.3 14 9.5 Invesco India Growth Opportunities Fund Growth ₹99.18

↑ 0.05 ₹8,959 -4.1 -3.6 17.5 24.4 17.5 4.7 Aditya Birla Sun Life Small Cap Fund Growth ₹84.9302

↑ 0.16 ₹4,778 -3.1 -0.7 16.7 18.2 15.5 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹138.44

↑ 0.26 ₹10,951 -0.9 2.6 16.5 16.4 12.7 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Invesco India Growth Opportunities Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹372 Cr). Bottom quartile AUM (₹1,765 Cr). Bottom quartile AUM (₹1,119 Cr). Lower mid AUM (₹3,641 Cr). Lower mid AUM (₹3,003 Cr). Top quartile AUM (₹29,991 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹8,959 Cr). Upper mid AUM (₹4,778 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 2.29% (bottom quartile). 5Y return: 21.51% (top quartile). 5Y return: 16.71% (upper mid). 5Y return: 12.92% (bottom quartile). 5Y return: 23.68% (top quartile). 5Y return: 17.15% (upper mid). 5Y return: 14.05% (lower mid). 5Y return: 17.46% (upper mid). 5Y return: 15.55% (lower mid). 5Y return: 12.69% (bottom quartile). Point 6 3Y return: 14.23% (bottom quartile). 3Y return: 23.16% (upper mid). 3Y return: 22.04% (upper mid). 3Y return: 17.55% (lower mid). 3Y return: 27.58% (top quartile). 3Y return: 19.52% (upper mid). 3Y return: 17.25% (bottom quartile). 3Y return: 24.37% (top quartile). 3Y return: 18.20% (lower mid). 3Y return: 16.40% (bottom quartile). Point 7 1Y return: 34.69% (top quartile). 1Y return: 33.22% (top quartile). 1Y return: 27.26% (upper mid). 1Y return: 22.78% (upper mid). 1Y return: 21.22% (upper mid). 1Y return: 18.07% (lower mid). 1Y return: 17.70% (lower mid). 1Y return: 17.54% (bottom quartile). 1Y return: 16.72% (bottom quartile). 1Y return: 16.50% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.18 (upper mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (lower mid). Alpha: 2.61 (top quartile). Alpha: 3.74 (top quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 2.24 (top quartile). Sharpe: 1.32 (top quartile). Sharpe: 1.15 (upper mid). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.44 (lower mid). Sharpe: 0.46 (lower mid). Sharpe: 0.19 (bottom quartile). Sharpe: 0.01 (bottom quartile). Sharpe: 0.78 (upper mid). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: -0.16 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.08 (upper mid). Information ratio: 0.19 (upper mid). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (bottom quartile). Information ratio: -0.01 (bottom quartile). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Invesco India Growth Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔