SEBI کی طرف سے متعارف کرائے گئے 16 نئے ڈیبٹ میوچل فنڈ کے زمرے

سیکورٹیز اینڈ ایکسچینج بورڈ آف انڈیا (SEBI) میں نئے اور وسیع زمرے متعارف کرائے گئے۔باہمی چندہ مختلف میوچل فنڈز کے ذریعے شروع کی گئی ایک جیسی اسکیموں میں یکسانیت لانے کے لیے۔ اس کا مقصد اور اس بات کو یقینی بنانا ہے کہ سرمایہ کاروں کو مصنوعات کا موازنہ کرنا اور اس سے پہلے دستیاب مختلف اختیارات کا جائزہ لینا آسان ہوسرمایہ کاری ایک سکیم میں.

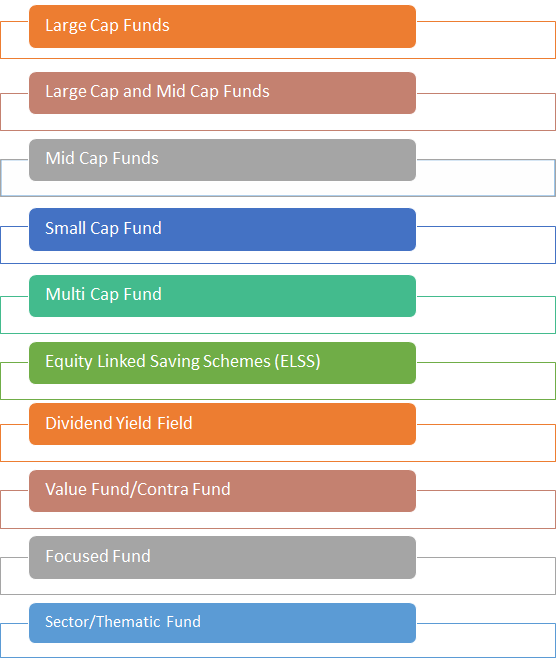

SEBI سرمایہ کاروں کے لیے میوچل فنڈ کی سرمایہ کاری کو آسان بنانے کا ارادہ رکھتا ہے۔ سرمایہ کار اپنی ضروریات کے مطابق سرمایہ کاری کر سکتے ہیں،مالی اہداف اور خطرے کی صلاحیت. SEBI نے 6 اکتوبر 2017 کو میوچل فنڈ کی نئی زمرہ بندی جاری کی ہے۔میوچل فنڈ ہاؤسز ان کی تمام قرض اسکیموں (موجودہ اور مستقبل کی اسکیم) کو 16 الگ الگ زمروں میں تقسیم کریں۔ SEBI نے 10 نئے زمرے بھی متعارف کرائے ہیں۔ایکویٹی میوچل فنڈز.

قرضہ اسکیموں میں نئی زمرہ بندی

SEBI کی نئی زمرہ بندی کے مطابق،قرض فنڈ اسکیموں کی 16 کیٹیگریز ہوں گی۔ یہاں فہرست ہے:

1. راتوں رات فنڈ

یہ قرض اسکیم ایک دن کی میچورٹی والی راتوں رات سیکیورٹیز میں سرمایہ کاری کرے گی۔

2. مائع فنڈ

یہ اسکیمیں قرض میں سرمایہ کاری کریں گی اورکرنسی مارکیٹ 91 دن تک کی میچورٹی والی سیکیورٹیز۔

3. انتہائی مختصر دورانیہ کا فنڈ

یہ اسکیم قرض اور رقم میں سرمایہ کاری کرے گی۔مارکیٹ تین سے چھ ماہ کے درمیان میکالے کی مدت والی سیکیورٹیز۔ میکالے کی مدت اس بات کی پیمائش کرتی ہے کہ سرمایہ کاری کی وصولی میں اسکیم کو کتنا وقت لگے گا۔

4. کم دورانیہ کا فنڈ

یہ اسکیم چھ سے 12 ماہ کے درمیان میکالے کی مدت کے ساتھ قرض اور منی مارکیٹ کی سیکیورٹیز میں سرمایہ کاری کرے گی۔

5. منی مارکیٹ فنڈ

یہ اسکیم منی مارکیٹ کے آلات میں سرمایہ کاری کرے گی جس کی مدت ایک سال تک ہے۔

6. مختصر دورانیہ کا فنڈ

یہ اسکیم ایک سے تین سال کے میکالے کی مدت کے ساتھ قرض اور منی مارکیٹ کے آلات میں سرمایہ کاری کرے گی۔

7. درمیانی مدت کا فنڈ

یہ اسکیم تین سے چار سال کی میکالے مدت کے ساتھ قرض اور منی مارکیٹ کے آلات میں سرمایہ کاری کرے گی۔

8. درمیانے سے طویل مدتی فنڈ

یہ اسکیم قرض اور منی مارکیٹ کے آلات میں چار سے سات سال کے میکالے کی مدت کے ساتھ سرمایہ کاری کرے گی۔

9. طویل مدتی فنڈ

یہ سکیم سات سال سے زیادہ میکالے کی مدت کے ساتھ قرض اور منی مارکیٹ کے آلات میں سرمایہ کاری کرے گی۔

10. ڈائنامک بانڈ فنڈ

یہ قرض کی اسکیم ہے جو تمام مدت میں سرمایہ کاری کرتی ہے۔

Talk to our investment specialist

11. کارپوریٹ بانڈ فنڈ

یہ قرضہ اسکیم بنیادی طور پر سب سے زیادہ درجہ بندی والے کارپوریٹ میں سرمایہ کاری کرتی ہے۔بانڈز. فنڈ اپنے کل اثاثوں کا کم از کم 80 فیصد سب سے زیادہ درجہ بندی والے کارپوریٹ بانڈز میں لگا سکتا ہے۔

12. کریڈٹ رسک فنڈ

یہ اسکیم اعلیٰ درجہ کے کارپوریٹ بانڈز سے نیچے سرمایہ کاری کرے گی۔ کریڈٹ رسک فنڈ کو اپنے اثاثوں کا کم از کم 65 فیصد اعلی ترین درجہ بندی والے آلات سے نیچے لگانا چاہیے۔

13. بینکنگ اور PSU فنڈ

یہ اسکیم بنیادی طور پر بینکوں، پبلک فنانشل انسٹی ٹیوشنل، پبلک سیکٹر انڈرٹیکنگس کے قرض کے آلات میں سرمایہ کاری کرتی ہے۔

14. فنڈ کا اطلاق ہوتا ہے۔

یہ اسکیم پختگی کے دوران سرکاری سیکیورٹیز میں سرمایہ کاری کرتی ہے۔گلٹ فنڈز اپنے کل اثاثوں کا کم از کم 80 فیصد سرکاری سیکیورٹیز میں لگائے گا۔

15. گلٹ فنڈ 10 سال کی مستقل مدت کے ساتھ

یہ اسکیم 10 سال کی میچورٹی کے ساتھ سرکاری سیکیورٹیز میں سرمایہ کاری کرے گی۔ 15. 10 سال کے مستقل دورانیے کے ساتھ گلٹ فنڈ سرکاری سیکیورٹیز میں کم از کم 80 فیصد سرمایہ کاری کرے گا۔

16. فلوٹر فنڈ

یہ قرض اسکیم بنیادی طور پر سرمایہ کاری کرتی ہے۔فلوٹنگ ریٹ آلات فلوٹر فنڈ اپنے کل اثاثوں کا کم از کم 65 فیصد فلوٹنگ ریٹ انسٹرومنٹس میں لگائے گا۔

سرمایہ کاری کے لیے بہترین ڈیبٹ میوچل فنڈز 2022

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Credit Risk Fund Growth ₹22.4427

↑ 0.00 ₹363 1.5 3.7 8.7 7.9 8.7 8.64% 2Y 3M 14D 2Y 8M 1D PGIM India Credit Risk Fund Growth ₹15.5876

↑ 0.00 ₹39 0.6 4.4 8.4 3 5.01% 6M 14D 7M 2D UTI Banking & PSU Debt Fund Growth ₹22.7506

↓ 0.00 ₹1,078 1.1 2.7 7.5 7.4 7.8 7.04% 1Y 1M 10D 1Y 2M 19D Aditya Birla Sun Life Savings Fund Growth ₹570.293

↑ 0.06 ₹22,857 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D Aditya Birla Sun Life Money Manager Fund Growth ₹384.677

↑ 0.01 ₹28,816 1.3 2.9 7.1 7.5 7.4 6.62% 6M 11D 6M 11D HDFC Banking and PSU Debt Fund Growth ₹23.7765

↓ 0.00 ₹5,620 0.8 2.5 7 7.3 7.5 7.26% 3Y 1M 17D 4Y 5M 1D Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.512

↓ -0.01 ₹28,253 0.7 2.6 6.8 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.5539

↓ -0.01 ₹33,207 0.7 2.4 6.7 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Long Term Plan Growth ₹38.0043

↓ -0.02 ₹14,826 0.9 2.4 6.5 7.5 7.2 7.82% 5Y 8M 26D 13Y 6M 14D Indiabulls Liquid Fund Growth ₹2,619.73

↑ 0.40 ₹169 1.5 2.9 6.4 6.9 6.6 6.62% 1M 1M Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Axis Credit Risk Fund PGIM India Credit Risk Fund UTI Banking & PSU Debt Fund Aditya Birla Sun Life Savings Fund Aditya Birla Sun Life Money Manager Fund HDFC Banking and PSU Debt Fund Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Long Term Plan Indiabulls Liquid Fund Point 1 Bottom quartile AUM (₹363 Cr). Bottom quartile AUM (₹39 Cr). Lower mid AUM (₹1,078 Cr). Upper mid AUM (₹22,857 Cr). Top quartile AUM (₹28,816 Cr). Lower mid AUM (₹5,620 Cr). Upper mid AUM (₹28,253 Cr). Highest AUM (₹33,207 Cr). Upper mid AUM (₹14,826 Cr). Bottom quartile AUM (₹169 Cr). Point 2 Established history (11+ yrs). Established history (11+ yrs). Established history (12+ yrs). Established history (22+ yrs). Established history (20+ yrs). Established history (11+ yrs). Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Point 5 1Y return: 8.68% (top quartile). 1Y return: 8.43% (top quartile). 1Y return: 7.47% (upper mid). 1Y return: 7.15% (upper mid). 1Y return: 7.07% (upper mid). 1Y return: 7.00% (lower mid). 1Y return: 6.77% (lower mid). 1Y return: 6.71% (bottom quartile). 1Y return: 6.55% (bottom quartile). 1Y return: 6.37% (bottom quartile). Point 6 1M return: 0.86% (top quartile). 1M return: 0.27% (bottom quartile). 1M return: 0.68% (upper mid). 1M return: 0.65% (lower mid). 1M return: 0.60% (bottom quartile). 1M return: 0.79% (upper mid). 1M return: 0.86% (top quartile). 1M return: 0.75% (upper mid). 1M return: 0.64% (lower mid). 1M return: 0.55% (bottom quartile). Point 7 Sharpe: 2.08 (upper mid). Sharpe: 1.73 (upper mid). Sharpe: 1.05 (lower mid). Sharpe: 2.17 (top quartile). Sharpe: 1.91 (upper mid). Sharpe: 0.36 (bottom quartile). Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 0.37 (lower mid). Sharpe: 2.72 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Information ratio: -0.70 (bottom quartile). Point 9 Yield to maturity (debt): 8.64% (top quartile). Yield to maturity (debt): 5.01% (bottom quartile). Yield to maturity (debt): 7.04% (lower mid). Yield to maturity (debt): 6.81% (lower mid). Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 7.26% (upper mid). Yield to maturity (debt): 7.12% (upper mid). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.82% (top quartile). Yield to maturity (debt): 6.62% (bottom quartile). Point 10 Modified duration: 2.29 yrs (lower mid). Modified duration: 0.54 yrs (upper mid). Modified duration: 1.11 yrs (upper mid). Modified duration: 0.47 yrs (top quartile). Modified duration: 0.53 yrs (upper mid). Modified duration: 3.13 yrs (lower mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 5.74 yrs (bottom quartile). Modified duration: 0.08 yrs (top quartile). Axis Credit Risk Fund

PGIM India Credit Risk Fund

UTI Banking & PSU Debt Fund

Aditya Birla Sun Life Savings Fund

Aditya Birla Sun Life Money Manager Fund

HDFC Banking and PSU Debt Fund

Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Long Term Plan

Indiabulls Liquid Fund

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔