গোল্ড ETFs বনাম শারীরিক গোল্ড: আপনার কি কেনা উচিত?

আপনি কি একটি শারীরিক সোনা কেনার মধ্যে বিভ্রান্ত হন বাগোল্ড ইটিএফ-এ বিনিয়োগ? ঠিক আছে, গোল্ড ইটিএফ-এর ক্রমবর্ধমান জনপ্রিয়তা অনেক বিনিয়োগকারীদের মনোযোগ আকর্ষণ করেছে এবং এইভাবে "আমার কোথায় বিনিয়োগ করা উচিত?" উদিত হয় যদিও উভয় ফর্ম (Gold ETFs বনাম শারীরিক সোনা) সোনা ধারণ করার একটি উপায়, বিনিয়োগের ফর্ম এবং বিদ্যমান অন্যান্য প্রান্তিক পার্থক্য ব্যতীত। তাই, এই প্রবন্ধে- গোল্ড ইটিএফ বনাম ফিজিক্যাল গোল্ড, আমরা দেখব কোন ফর্মটি ভাল বিনিয়োগ সুবিধা প্রদান করে।

গোল্ড ইটিএফ কি?

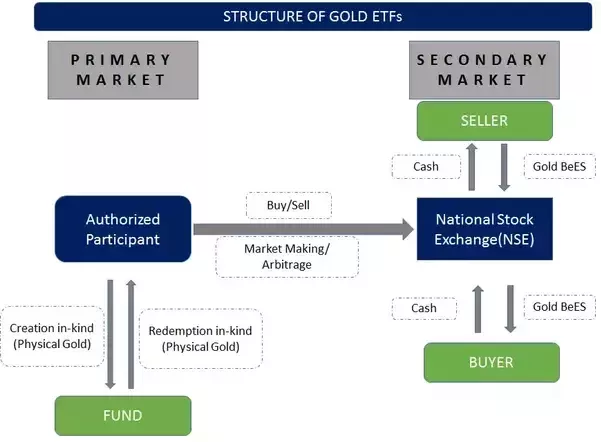

যখন এটি একটি অ-শারীরিক ফর্ম আসেস্বর্ণ বিনিয়োগ, গোল্ড ইটিএফ ভারতে একটি জনপ্রিয় পছন্দ। গোল্ড ইটিএফ (বিনিময় ব্যবসা তহবিল) তালিকাভুক্ত স্কিম যা বিনিয়োগ করেঅন্তর্নিহিত সোনাবুলিয়ন. এগুলি প্রধান স্টক এক্সচেঞ্জে তালিকাভুক্ত এবং ব্যবসা করা হয়। গোল্ড ইটিএফগুলি ইলেকট্রনিক আকারে অনুষ্ঠিত হয়, যেখানে এক ইউনিট এক গ্রাম সোনার সমান। উপরন্তু, অন্তর্নিহিত স্বর্ণ 99.5% খাঁটি।

গোল্ড ইটিএফ-এ বিনিয়োগের সুবিধা

- বিশুদ্ধতা: বৃহত্তম একবিনিয়োগের সুবিধা গোল্ড ইটিএফ-এ বিশুদ্ধতা ধ্রুবক। যেহেতু প্রতিটি ইউনিট খাঁটি সোনার দাম দ্বারা সমর্থিত, বিশুদ্ধতার কোন ঝুঁকি নেই।

- দক্ষতা: আরেকটি সুবিধাসোনায় বিনিয়োগ ETFs হল যে এটি সাশ্রয়ী। এমন কিছু নেইপ্রিমিয়াম এটার সাথে চার্জ তৈরি করার মত। কোনো মার্কআপ ছাড়াই আন্তর্জাতিক হারে কিনতে পারবেন।

- নিরাপত্তার কোনো ঝুঁকি নেই: যেহেতু গোল্ড ইটিএফ-এর ইউনিট রয়েছেডিম্যাট অ্যাকাউন্ট ধারক, চুরি কোন ঝুঁকি আছে.

- কম বিনিয়োগের পরিমাণ: এক গ্রাম সোনার সমান একটি শেয়ার দিয়ে, কেউ অল্প পরিমাণে কিনতে পারে। বিনিয়োগকারীরা নির্দিষ্ট সময়ের মধ্যে ছোট বিনিয়োগ করে সোনা কিনতে এবং জমা করতে পারেন।

ফিজিক্যাল গোল্ডে বিনিয়োগ

এটি ভারতে সোনা কেনা/জমা করার ঐতিহ্যগত উপায়। দৈহিক সোনা গহনা, অলঙ্কার, বার, কয়েন ইত্যাদির আকারে কেনা যায়।

শারীরিক স্বর্ণে বিনিয়োগের সুবিধা

- এটি একটি বাস্তব সম্পদ। একটি মুদ্রা বা গহনার মতো ধাতব আকারে সোনার মালিকানা এই সুবিধাটি অফার করে। উপরন্তু, এই স্বর্ণ ব্যক্তিগত ব্যবহারের জন্য ব্যবহার করা যেতে পারে.

- এটি প্রকৃতিতে তরল। খোলা জায়গায় সহজে ভৌত সোনা বিক্রি করা যায়বাজারযাইহোক, এটি গোল্ড ইটিএফের তুলনায় তুলনামূলকভাবে কম তরল।

- দীর্ঘমেয়াদে, সোনা অন্যতম সেরা বিনিয়োগের বিকল্প হিসাবে প্রমাণিত হয়েছে। গত পাঁচ বছরে, স্বর্ণ বার্ষিক 24% রিটার্ন দিয়েছে। খুব দীর্ঘমেয়াদী সময়ের মধ্যে, স্বর্ণ প্রায় সবসময় beatsমুদ্রাস্ফীতি.

Talk to our investment specialist

গোল্ড ETFs বনাম শারীরিক গোল্ড: কোনটি ভাল?

বিনিয়োগ

কয়েন, বার বা বিস্কুটের মতো স্বর্ণের ভৌত রূপ 10 গ্রাম মান মূল্যে পাওয়া যায় যার জন্য বিশাল বিনিয়োগের প্রয়োজন। গোল্ড ইটিএফগুলি অল্প পরিমাণে পাওয়া যায়, যেমন, এমনকি 1 গ্রাম পর্যন্ত।

চার্জ মেকিং

ভৌত স্বর্ণের 10-20% মেকিং চার্জ থাকে, যেখানে সোনার ETF-তে কোনও মেকিং চার্জ থাকে না।

স্বর্ণের বিশুদ্ধতা

অলঙ্কার বা গহনাগুলিতে, সোনার বিশুদ্ধতা সর্বদা প্রশ্নে থাকে, তবে সোনার ETFগুলি সোনার 99.5% বিশুদ্ধতা নিয়ে কাজ করে।

মূল্য নির্ধারণ

ভৌত স্বর্ণের মূল্য কখনও অভিন্ন হয় না, এছাড়াও, দাম গহনা থেকে জুয়েলার্সে সামান্য পরিবর্তিত হতে পারে। গোল্ড ইটিএফগুলির দাম আন্তর্জাতিক মান অনুযায়ী এবং সর্বদা স্বচ্ছ।

সম্পদ কর

একজন ব্যক্তির কাছে থাকা ভৌত সোনার মূল্য 30 লাখ টাকার বেশি হলে এক শতাংশ সম্পদ কর প্রযোজ্য। যেখানে, গোল্ড ইটিএফ-এ, সম্পদ কর প্রযোজ্য নয়।

রিটার্নস

ফিজিক্যাল গোল্ডে রিটার্ন চার্জগুলি নিম্নরূপ গণনা করা হয়: - রিটার্ন = একটি সোনার বর্তমান মূল্য বিয়োগ করে ক্রয় মূল্য এবং একটি অলঙ্কার তৈরির চার্জ। এবং গোল্ড ইটিএফ-এ, স্টক এক্সচেঞ্জে একটি সোনার ইউনিট লেনদেনের বর্তমান মূল্যকে বিয়োগ করে ব্রোকারেজ চার্জ এবং ক্রয় মূল্য নিয়ে রিটার্ন গণনা করা হয়।

স্টোরেজ খরচ

যেহেতু, অনেকে তাদের স্বর্ণ রাখেনব্যাংক লকার, এটি স্টোরেজ খরচ আকর্ষণ করে। অন্যদিকে, সোনার ইটিএফগুলি ইলেকট্রনিক আকারে ধারণ করার কারণে কোনও স্টোরেজ খরচ আকর্ষণ করে না।

তারল্য

দৈহিক স্বর্ণ জুয়েলার্স বা ব্যাঙ্ক থেকে কেনা যায়, কিন্তু শুধুমাত্র জুয়েলার্সের মাধ্যমে বিনিময় করা যেতে পারে। এর ক্রয়/বিক্রয়সোনার ইটিএফ এটি অনেক সহজ কারণ এটি স্টক এক্সচেঞ্জ - এনএসই এবং বিএসই-তে লেনদেন করা হয়।

| পরামিতি | শারীরিক সোনা | গোল্ড ইটিএফ |

|---|---|---|

| ডিম্যাট অ্যাকাউন্ট | না | না |

| স্বল্পমেয়াদীমূলধন লাভ | যদি 3 বছরের কম ধরে রাখা হয়, তাহলে স্বল্পমেয়াদীমূলধন অর্জন ট্যাক্স অনুযায়ীআয়কর স্ল্যাব | শারীরিক সোনার মতোই |

| দীর্ঘমেয়াদী মূলধন লাভ | যদি 3 বছর পর লাভে বিক্রি করা হয় তাহলে ইনডেক্সেশন সহ 20% মূলধন লাভ কর প্রযোজ্য | শারীরিক সোনার মতোই |

| সুবিধা | শারীরিকভাবে রাখা হয়েছে | ইলেকট্রনিকভাবে অনুষ্ঠিত হয় |

2022 - 2023 বিনিয়োগ করার জন্য সেরা গোল্ড ইটিএফ

বিনিয়োগের জন্য সেরা অন্তর্নিহিত সোনার ইটিএফগুলির মধ্যে কয়েকটি হল:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹48.3821

↑ 2.36 ₹1,781 30.8 58.6 93.8 41.6 28 72 Invesco India Gold Fund Growth ₹46.3298

↑ 2.24 ₹476 30.7 57.2 90.4 41.1 27.5 69.6 SBI Gold Fund Growth ₹48.8255

↑ 2.38 ₹15,024 30.9 59.7 94 42.3 28.2 71.5 Nippon India Gold Savings Fund Growth ₹63.6919

↑ 3.09 ₹7,160 30.8 59.3 93.8 42 28 71.2 Axis Gold Fund Growth ₹48.8914

↑ 2.74 ₹2,835 32.1 60.4 95.3 42.3 28.3 69.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund Axis Gold Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Upper mid AUM (₹7,160 Cr). Lower mid AUM (₹2,835 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 28.05% (lower mid). 5Y return: 27.54% (bottom quartile). 5Y return: 28.22% (upper mid). 5Y return: 27.99% (bottom quartile). 5Y return: 28.31% (top quartile). Point 6 3Y return: 41.65% (bottom quartile). 3Y return: 41.10% (bottom quartile). 3Y return: 42.32% (top quartile). 3Y return: 41.97% (lower mid). 3Y return: 42.26% (upper mid). Point 7 1Y return: 93.79% (lower mid). 1Y return: 90.37% (bottom quartile). 1Y return: 94.00% (upper mid). 1Y return: 93.75% (bottom quartile). 1Y return: 95.29% (top quartile). Point 8 1M return: 13.79% (bottom quartile). 1M return: 17.98% (upper mid). 1M return: 14.47% (lower mid). 1M return: 13.10% (bottom quartile). 1M return: 19.32% (top quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (lower mid). Sharpe: 3.25 (upper mid). Sharpe: 3.01 (bottom quartile). Sharpe: 3.44 (top quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

Axis Gold Fund

অনলাইনে গোল্ড মিউচুয়াল ফান্ডে কীভাবে বিনিয়োগ করবেন?

Fincash.com এ আজীবনের জন্য বিনামূল্যে বিনিয়োগ অ্যাকাউন্ট খুলুন।

আপনার রেজিস্ট্রেশন এবং KYC প্রক্রিয়া সম্পূর্ণ করুন

নথি আপলোড করুন (প্যান, আধার, ইত্যাদি)।এবং, আপনি বিনিয়োগ করতে প্রস্তুত!

উপসংহার

যদিও ফিজিক্যাল গোল্ড ফর্ম গোল্ড ইটিএফ-এর কাছে হারায় অতিরিক্ত সুবিধা যেমন মেকিং চার্জ এবং সম্পদ ট্যাক্স, উভয়ই এখনও নির্দিষ্ট ধরণের সুবিধা এবং অসুবিধাগুলি একে অপরের থেকে আলাদা। অতএব, বিনিয়োগকারীদের জন্য তাদের স্বর্ণ বিনিয়োগের প্রয়োজনীয়তাগুলিকে সাবধানতার সাথে পরিমাপ করা এবং তাদের উদ্দেশ্য পূরণ করে এমন একটি ফর্মে বিনিয়োগ করার পরামর্শ দেওয়া হয়!

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।