স্বর্ণ বিনিয়োগ: একটি সংক্ষিপ্ত বিবরণ

সোনাবিনিয়োগ বা সোনা রাখা এমন কিছু যা বহু শতাব্দী ধরে হয়ে আসছে। পুরোনো সময়ে, সোনা সারা বিশ্বের মুদ্রায় ব্যবহৃত হত। তদুপরি, সোনার বিনিয়োগ একটি দীর্ঘমেয়াদী বিনিয়োগ এবং একজনের পোর্টফোলিওতে একটি মূল্যবান সংযোজন হিসাবে প্রমাণিত হয়েছে, বিশেষ করে ভালুকের ক্ষেত্রেবাজার. যুগ যুগ ধরে, প্রচলিত উপায় ছিল অলঙ্কার বা মুদ্রা আকারে শারীরিক সোনা কেনা। কিন্তু সময়ের সাথে সাথে, সোনার বিনিয়োগ অন্যান্য অনেক রূপে যেমন গোল্ডে বিকশিত হয়েছেযৌথ পুঁজি এবং গোল্ড ইটিএফ।

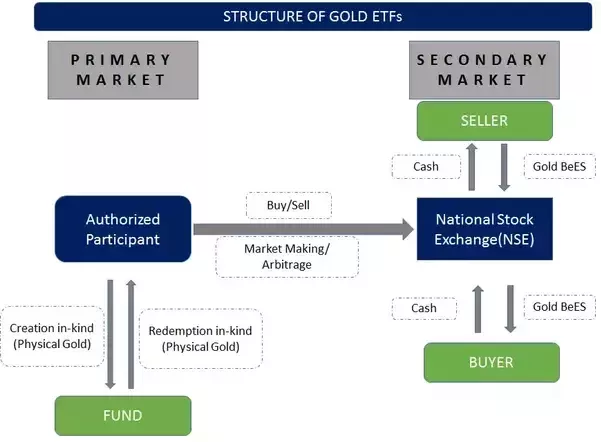

গোল্ড মিউচুয়াল ফান্ড করে নাসোনা কিনো সরাসরি কিন্তু স্বর্ণ খনির এবং উৎপাদন নিযুক্ত কোম্পানির স্টক বিনিয়োগ. গোল্ড ইটিএফ (এক্সচেঞ্জ ট্রেডেড ফান্ড) হল একটি যন্ত্র যা সোনার দামের উপর ভিত্তি করে বা সোনায় বিনিয়োগ করেবুলিয়ন. এটি প্রধান স্টক এক্সচেঞ্জে লেনদেন হয় এবং গোল্ড ইটিএফগুলি সোনার বুলিয়নের কার্যকারিতা ট্র্যাক করে।

সোনায় বিনিয়োগ: কখন বিনিয়োগ করতে হবে তা জানুন

সোনায় বিনিয়োগ জন্য সেরা হেজেস এক বলে মনে করা হয়মুদ্রাস্ফীতি (সম্পত্তিও)। সুতরাং যখন মুদ্রাস্ফীতি বাড়বে বলে আশা করা হয়, তখন একজন সুদের হার বৃদ্ধি দেখতে পাবেঅর্থনীতি এবং এটি সোনায় বিনিয়োগ করার জন্য একটি ভাল সময় হবে, শারীরিক সোনা হোক বাসোনার ইটিএফ. সোনার দাম ট্রয় আউন্স (~31.103 গ্রাম) নামক কিছুতে পরিমাপ করা হয় এবং এই মূল্য মার্কিন ডলারে দেওয়া হয়।

সোনার ভারতীয় মূল্য পেতে, একজনকে প্রচলিত বিনিময় হার (USD-INR) ব্যবহার করতে হবে এবং ভারতীয় রুপিতে মূল্য পেতে হবে। তাই ভারতে সোনার দাম 2টি ফ্যাক্টরের কাজ করে, যেমন আন্তর্জাতিকভাবে সোনার দাম এবং বর্তমান USD-INR বিনিময় হার। সুতরাং যখন একটি প্রত্যাশা থাকে যে মার্কিন ডলার রুপির বিপরীতে লাভ করবে তখন সোনার দাম বাড়বে (মুদ্রার কারণে)। এইভাবে, বিনিয়োগকারীরা এই ধরনের বাজারের পরিস্থিতিতে সোনার বিনিয়োগ করার পরিকল্পনা করতে পারে।

কিভাবে সোনা কিনবেন?

বিনিয়োগকারীরা সোনার বার বা কয়েনের মাধ্যমে প্রকৃত সোনা কিনতে পারেন; তারা ফিজিক্যাল গোল্ড (যেমন গোল্ড ইটিএফ) দ্বারা সমর্থিত পণ্য কিনতে পারে, যা সোনার দামের সরাসরি এক্সপোজার অফার করে। তারা স্বর্ণ-সংযুক্ত অন্যান্য পণ্যও কিনতে পারে, যার মধ্যে স্বর্ণের মালিকানা অন্তর্ভুক্ত নাও হতে পারে তবে সরাসরি সোনার দামের সাথে সম্পর্কিত।

এছাড়াও, গোল্ড ইটিএফের আবির্ভাবের সাথে, বিনিয়োগকারীদের জন্য সোনা কেনা আরও সহজ হয়ে উঠেছে। বিনিয়োগকারীরা অনলাইনে সোনার ইটিএফ কিনতে পারেন এবং ইউনিটগুলি তাদের মধ্যে রাখতে পারেনডিম্যাট অ্যাকাউন্ট. একটিবিনিয়োগকারী স্টক এক্সচেঞ্জে সোনার ইটিএফ ক্রয় এবং বিক্রি করতে পারে। গোল্ড ইটিএফ হল ফিজিক্যাল গোল্ডের পরিবর্তে একক, যা ডিমেটেরিয়ালাইজড বা কাগজের আকারে হতে পারে।

বিভিন্ন স্বর্ণ-সম্পর্কিত বিনিয়োগ পণ্যের বিভিন্ন ঝুঁকি মেট্রিক্স, রিটার্ন প্রোফাইল এবংতারল্য. সুতরাং, স্বর্ণ সম্পর্কিত বিকল্পগুলিতে বিনিয়োগ করার আগে, প্রতিটি বিনিয়োগের উপকরণের সাথে আসা ঝুঁকি এবং রিটার্ন সম্পর্কে একটি পুঙ্খানুপুঙ্খ জ্ঞান থাকা উচিত।

Talk to our investment specialist

স্বর্ণ বিনিয়োগের সুবিধা

গুরুত্বপূর্ণ কিছুবিনিয়োগের সুবিধা একটি সোনার মধ্যে আছে:

তারল্য

স্বর্ণ বিনিয়োগ বিনিয়োগকারীদের জরুরী অবস্থার সময় বা যখন তাদের নগদ প্রয়োজন তখন এটি ব্যবসা করার সুযোগ দেয়। যেহেতু এটি প্রকৃতিতে মোটামুটি তরল, এটি নিশ্চিত করে যে এটি বিক্রি করা সহজ। বিভিন্ন যন্ত্র বিভিন্ন মাত্রার তরলতা অফার করে, গোল্ড ইটিএফ সব বিকল্পের মধ্যে সবচেয়ে তরল হতে পারে।

মুদ্রাস্ফীতির বিরুদ্ধে হেজ

স্বর্ণ মুদ্রাস্ফীতির বিরুদ্ধে হেজ হিসাবে কাজ করে। মুদ্রাস্ফীতি বেড়ে গেলে সোনার মূল্য বেড়ে যায়। মুদ্রাস্ফীতির সময়ে, স্বর্ণ নগদ অর্থের চেয়ে আরও স্থিতিশীল বিনিয়োগ।

বৈচিত্র্য প্রদান করে

সোনার বিনিয়োগ বাজারের অস্থিরতার বিরুদ্ধে নিরাপত্তা জাল হিসেবে কাজ করতে পারে। সোনার বিনিয়োগ বা সম্পদ শ্রেণী হিসাবে সোনার ইকুইটি বা স্টক মার্কেটের সাথে কম সম্পর্ক রয়েছে। সুতরাং যখন ইক্যুইটি বাজারগুলি নিম্নমুখী হয়, তখন আপনার সোনার বিনিয়োগগুলিকে ছাড়িয়ে যেতে পারে।

মূল্যবান সম্পত্তি

স্বর্ণ বহু বছর ধরে সময়ের সাথে তার মান বজায় রাখতে সক্ষম হয়েছে। এটি অত্যন্ত স্থিতিশীল আয়ের সাথে একটি স্থিতিশীল বিনিয়োগ হিসাবে পরিচিত। কেউ স্বর্ণে বিনিয়োগ করে দীর্ঘ সময়ের মধ্যে খুব বেশি আয়ের আশা করেন না তবে মাঝারি আয়ের আশা করা যেতে পারে। নির্দিষ্ট স্বল্প সময়ের মধ্যে, উচ্চতর রিটার্নও করা যেতে পারে।

কিভাবে স্বর্ণে বিনিয়োগ করবেন?

সোনায় বিনিয়োগ করার বিভিন্ন উপায় রয়েছে:

- গোল্ড ETF এর মাধ্যমে বিনিয়োগ করুন- একটি গোল্ড ইটিএফ (বিনিময় ব্যবসা তহবিল) একটি যন্ত্র যা সোনার দামের উপর ভিত্তি করে বা সোনার বুলিয়নে বিনিয়োগ করে। একটি গোল্ড ইটিএফ বিনিয়োগে বিশেষীকরণ করেপরিসর স্বর্ণ সিকিউরিটিজ. এই ধরনের বৈচিত্র্য আপনার ঝুঁকি কিছুটা কমিয়ে দিতে পারে।

সেরা কিছু পারফরম্যান্সঅন্তর্নিহিত বিনিয়োগের জন্য সোনার ইটিএফগুলি হল:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.9053

↓ -1.48 ₹1,781 26.4 51.8 85.2 40.2 27.4 72 Invesco India Gold Fund Growth ₹44.5325

↓ -1.80 ₹476 25.1 48.4 79.2 39.2 26.9 69.6 SBI Gold Fund Growth ₹47.2042

↓ -1.62 ₹15,024 26.3 51.9 84.7 40.7 27.7 71.5 Nippon India Gold Savings Fund Growth ₹61.686

↓ -2.01 ₹7,160 26.3 51.6 84.2 40.5 27.6 71.2 HDFC Gold Fund Growth ₹48.1718

↓ -1.52 ₹11,458 26 51.8 84.6 40.3 27.5 71.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund HDFC Gold Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Lower mid AUM (₹7,160 Cr). Upper mid AUM (₹11,458 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.42% (bottom quartile). 5Y return: 26.93% (bottom quartile). 5Y return: 27.71% (top quartile). 5Y return: 27.55% (upper mid). 5Y return: 27.52% (lower mid). Point 6 3Y return: 40.22% (bottom quartile). 3Y return: 39.15% (bottom quartile). 3Y return: 40.68% (top quartile). 3Y return: 40.46% (upper mid). 3Y return: 40.30% (lower mid). Point 7 1Y return: 85.17% (top quartile). 1Y return: 79.17% (bottom quartile). 1Y return: 84.72% (upper mid). 1Y return: 84.24% (bottom quartile). 1Y return: 84.57% (lower mid). Point 8 1M return: 3.30% (upper mid). 1M return: 1.88% (bottom quartile). 1M return: 2.92% (bottom quartile). 1M return: 3.34% (top quartile). 1M return: 3.04% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (lower mid). Sharpe: 3.25 (upper mid). Sharpe: 3.01 (bottom quartile). Sharpe: 3.29 (top quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

HDFC Gold Fund

সরাসরি সোনা কিনুন- আপনি মুদ্রা বা বুলিয়নের আকারে সরাসরি সোনা কিনতে পারেন। তারপরে আপনি স্বর্ণের প্রকৃত পরিমাণ ধরে রাখবেন, যা পরে বিক্রি করা যেতে পারে।

একটি গোল্ড কোম্পানির শেয়ার কিনুন- কেউ একটি কোম্পানীর স্টক ক্রয় করতে পারেন যেটি সোনা উৎপাদন করে। এটি পরোক্ষ এক্সপোজার যেহেতু সম্পদ শ্রেণীটি ইক্যুইটি হবে, তবে একটি কোম্পানি সোনার সাথে জড়িত এবং সোনার দামের গতিবিধিতে লাভবান হবে।

অনলাইনে গোল্ড মিউচুয়াল ফান্ডে কীভাবে বিনিয়োগ করবেন?

Fincash.com এ আজীবনের জন্য বিনামূল্যে বিনিয়োগ অ্যাকাউন্ট খুলুন।

আপনার রেজিস্ট্রেশন এবং KYC প্রক্রিয়া সম্পূর্ণ করুন

নথি আপলোড করুন (প্যান, আধার, ইত্যাদি)।এবং, আপনি বিনিয়োগ করতে প্রস্তুত!

সুতরাং, সোনায় দীর্ঘমেয়াদী বিনিয়োগ হয় গোল্ড ইটিএফ, গোল্ড মিউচুয়াল ফান্ড,ই-গোল্ড, অথবা শারীরিক সোনা অবশ্যই একজনের পোর্টফোলিওতে একটি মূল্যবান সংযোজন হবে।

FAQs

1. সোনায় বিনিয়োগ করা কি অপরিহার্য?

ক: সোনা একটি চমৎকার বিনিয়োগ বিকল্প হিসেবে প্রমাণিত হয়েছে। এটি ভাল রিটার্ন উত্পন্ন করেছে কারণ এটি বিনিয়োগের পোর্টফোলিওকে বৈচিত্র্যময় করার সেরা পদ্ধতিগুলির মধ্যে একটি হিসাবে বিবেচিত হয়৷ তদুপরি, সোনার মূল্য কখনই হ্রাস পায় না, যার মানে আপনি যদি সোনায় বিনিয়োগ করেন তবে আপনি নিশ্চিত হতে পারেন যে এটি চমৎকার রিটার্ন দেবে।

2. আমি কিভাবে সোনা কিনতে পারি?

ক: আপনি গঠিত ধাতু বা এমনকি আকারে সোনা কিনতে পারেনবন্ড. আপনি যদি ধাতব আকারে সোনা ক্রয় করেন তবে আপনি মুদ্রা, বিস্কুট, বার এবং গয়না কিনতে পারেন। আপনি যদি সোনার বন্ড ক্রয় করতে চান, তাহলে আপনি এক্সচেঞ্জ ট্রেডেড ফান্ড বা ETF এবং স্টক ক্রয় করতে পারেন সোনার ট্রেডিং কোম্পানিতে।

3. সোনা কি একটি ভাল বিনিয়োগের বিকল্প?

ক: সোনা একটি চমৎকার বিনিয়োগের বিকল্প, বিশেষ করে যদি আপনি আপনার বিনিয়োগের পোর্টফোলিওকে বৈচিত্র্যময় করতে চান। আপনি যদি আপনার বিনিয়োগ সুরক্ষিত করতে চান তবে সোনা একটি আদর্শ বিকল্প। আপনি নিশ্চিত হতে পারেন যে আপনি কখনই লোকসানে দৌড়বেন না।

4. গোল্ড ETF কি?

ক: ETF হল এক্সচেঞ্জ ট্রেডেড ফান্ড, যা একটিআর্থিক উপকরণ যে হিসাবে স্বর্ণ ব্যবহার করেঅন্তর্নিহিত সম্পদ. এটা শেয়ার বাজারে ব্যবসা করা যেতে পারে. একটি ETF এর মাধ্যমে, আপনি সোনা ক্রয় করতে পারেন কিন্তু ডি-মেটেরিয়ালাইজড আকারে। ট্রেডিং দ্বারা নিয়ন্ত্রিত হয়সিকিউরিটিজ অ্যান্ড এক্সচেঞ্জ বোর্ড অফ ইন্ডিয়া.

5. সোনা কি তারল্য প্রদান করে?

ক: স্বর্ণ চমৎকার তারল্য প্রদান করে, তা গয়না বা ETF আকারে হোক। আপনি দ্রুত সোনা বিক্রি করতে পারেন এবং বিনিময়ে অর্থ পেতে পারেন।

6. সোনা কি আপনার বিনিয়োগ পোর্টফোলিওতে বৈচিত্র্য আনে?

ক: হ্যাঁ, সোনা চমৎকার রিটার্ন দেয়, এবং তাই, এটি আপনার বিনিয়োগ পোর্টফোলিওতে একটি চমৎকার বৈচিত্র্য হিসাবে ব্যবহার করা যেতে পারে। আপনি যদি একটি সোনার ETF-এ বিনিয়োগ করেন, তাহলে আপনি আপনার অন্যান্য শেয়ারের মতো স্টক মার্কেটে লেনদেন করতে পারেন। যাইহোক, আপনার ETF-এর সাথে, আপনি রিটার্নের বিষয়ে নিশ্চিত হতে পারেন।

7. সার্বভৌম স্বর্ণ বন্ড কি?

ক: সার্বভৌম স্বর্ণ বন্ড বা SGBs রিজার্ভ দ্বারা জারি করা হয়ব্যাংক সরকারি সিকিউরিটিজ হিসাবে ভারতের (আরবিআই)। SGBs সোনার মূল্যের বিরুদ্ধে জারি করা হয়। SGBs আসল সোনার বিকল্প হিসাবে কাজ করে। মেয়াদপূর্তিতে, আপনি SGB-তে সোনার পরিমাণের নগদ মূল্যের জন্য বন্ডটি রিডিম করতে পারেন।

8. সোনায় বিনিয়োগ করার জন্য কি একটি DEMAT অ্যাকাউন্ট থাকা প্রয়োজন?

ক: হ্যাঁ, আপনার একটি DEMAT অ্যাকাউন্ট প্রয়োজন। এগুলি স্টক এবং শেয়ারের মতো, এবং তাই SGB কেনার জন্য আপনার একটি DEMAT অ্যাকাউন্ট প্রয়োজন৷

9. সোনার দামের ওঠানামা কি বিনিয়োগকে প্রভাবিত করবে?

ক: হ্যাঁ, সোনার দাম বিনিয়োগকে প্রভাবিত করবে। যখন সোনার দাম বেড়ে যায়, আপনি আপনার পোর্টফোলিও মূল্যে বার্ষিক প্রায় 10% বৃদ্ধি আশা করতে পারেন। যাইহোক, আপনি যদি সোনা ক্রয় করেন, তা ইটিএফ বা এসজিবি আকারে হোক, স্বর্ণের দামের ওঠানামা মানে বন্ড কেনার জন্য আপনাকে আরও বেশি অর্থ দিতে হবে। এইভাবে, ওঠানামা করা সোনার দাম আপনার সামগ্রিক বিনিয়োগ পোর্টফোলিওকে প্রভাবিত করবে।

10. সোনার মূল্য কি কমে যায়?

ক: অন্যান্য বিনিয়োগের মতোই সোনার মূল্য হ্রাস পায়, তবে এটি কখনই আপনার কেনা পরিমাণের মূল্যের নিচে পড়বে না। অন্য কথায়, সোনার দাম কখনই এতটা কমবে না যে আপনি বিনিয়োগে কোনও রিটার্ন পাবেন না। এইভাবে, সোনার দাম ওঠানামা করলেও, তা কখনই আপনার ক্রয় মূল্যের নিচে নামবে না।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।