গোল্ড মিউচুয়াল ফান্ড বনাম গোল্ড ইটিএফ

একজন পারেসোনায় বিনিয়োগ করুন বা অন্যান্য মূল্যবান ধাতু একটি সম্পদ হিসাবে হয় শারীরিক স্বর্ণ কেনার দ্বারা বা দ্বারাবিনিয়োগ তাদের মধ্যে ইলেকট্রনিকভাবে (যেমন গোল্ড ফান্ড বা গোল্ড ইটিএফ)। সবগুলোর মধ্যেস্বর্ণ বিনিয়োগ ভারতে উপলব্ধ বিকল্পগুলি, সোনাযৌথ পুঁজি এবং গোল্ড ইটিএফগুলিকে আরও ভাল বিকল্প হিসাবে বিবেচনা করা হয় কারণ এটি সোনা কেনার প্রক্রিয়াকে আরও সহজ করে দেয়তারল্য এবং স্বর্ণের একটি নিরাপদ সঞ্চয়। কিন্তু, প্রায়ই বিনিয়োগকারীরা এই দুটি বিনিয়োগের মধ্যে বিভ্রান্ত হন। অতএব, এই নিবন্ধে, আমরা একটি ভাল বিনিয়োগ সিদ্ধান্ত নেওয়ার জন্য - গোল্ড মিউচুয়াল ফান্ড বনাম গোল্ড ইটিএফ - অধ্যয়ন করব।

গোল্ড ইটিএফ

সোনার ইটিএফ (বিনিময় ব্যবসা তহবিল) একটি ওপেন-এন্ডেড ফান্ড যা স্টক এক্সচেঞ্জে ব্যবসা করে। এটি একটি যন্ত্র যা সোনার দামের উপর ভিত্তি করে সোনায় বিনিয়োগ করেবুলিয়ন. গোল্ড ইটিএফগুলি 99.5 শতাংশ বিশুদ্ধতার সোনায় বিনিয়োগ করে (আরবিআই অনুমোদিত ব্যাঙ্কগুলি দ্বারা)। এগুলি ফান্ড ম্যানেজারদের দ্বারা পরিচালিত হয় যারা প্রতিদিন সোনার দাম ট্র্যাক করে এবং রিটার্ন অপ্টিমাইজ করতে শারীরিক সোনার ব্যবসা করে। গোল্ড ইটিএফ ক্রেতা এবং বিক্রেতা উভয়ের জন্যই উচ্চ তারল্য প্রদান করে।

গোল্ড মিউচুয়াল ফান্ড

গোল্ড মিউচুয়াল ফান্ড হল গোল্ড ইটিএফ-এর একটি রূপ। এগুলি এমন স্কিম যা মূলত গোল্ড ইটিএফ এবং অন্যান্য সম্পর্কিত সম্পদগুলিতে বিনিয়োগ করে। গোল্ড মিউচুয়াল ফান্ড সরাসরি ভৌত সোনায় বিনিয়োগ করে না কিন্তু পরোক্ষভাবে একই অবস্থান নেয়গোল্ড ইটিএফ-এ বিনিয়োগ.

গোল্ড মিউচুয়াল ফান্ড বনাম গোল্ড ইটিএফ

গোল্ড ইটিএফ এবং গোল্ড মিউচুয়াল ফান্ড- উভয়ই পুল করা বিনিয়োগ দ্বারা পরিচালিতমিউচুয়াল ফান্ড হাউস এবং বিনিয়োগকারীদের ইলেকট্রনিকভাবে সোনায় বিনিয়োগ করতে সাহায্য করার জন্য ডিজাইন করা হয়েছে। যাইহোক, সেগুলিকে বিস্তারিতভাবে জানার ফলে কিছু পার্থক্য বেরিয়ে আসে, যা বিনিয়োগকারীদের আরও ভাল সিদ্ধান্ত নিতে দেয়।

গোল্ড মিউচুয়াল ফান্ডে আপনার কোন প্রয়োজন নেইডিম্যাট অ্যাকাউন্ট বিনিয়োগ. এই তহবিলগুলি একই AMC (অ্যাসেট ম্যানেজমেন্ট কোম্পানি) দ্বারা ফ্লোট করা একটি গোল্ড ইটিএফ-এ বিনিয়োগ করে। বিনিয়োগকারীরা এর মাধ্যমে গোল্ড মিউচুয়াল ফান্ডে বিনিয়োগ করতে পারেনচুমুক রুট, যা ইটিএফ-এ বিনিয়োগ করার সময় সম্ভব নয়। সুবিধার ফ্লিপসাইড হল প্রস্থান লোড যা একজনকে দিতে হয়, যা গোল্ড ETF-এর থেকে সামান্য বেশি।

বিপরীতে, গোল্ড ইটিএফ-এ, আপনার একটি ডিম্যাট অ্যাকাউন্ট এবং একটি ব্রোকার প্রয়োজন যার মাধ্যমে আপনি সেগুলি কিনতে এবং বিক্রি করতে পারেন। গোল্ড ETF-তে সমতুল্য মানের ভৌত সোনা থাকেঅন্তর্নিহিত সম্পদ কিন্তু এর বিপরীতে, গোল্ড মিউচুয়াল ফান্ডের ইউনিটগুলি গোল্ড ইটিএফগুলির সাথে জারি করা হয়অন্তর্নিহিত সম্পদ. গোল্ড ETF-এর ইউনিটগুলি এক্সচেঞ্জে লেনদেন করা হয় এবং তাই ক্রেতা এবং বিক্রেতা উভয়ের জন্যই ভাল তারল্য এবং সঠিক মূল্য প্রদান করে। কিন্তু, এই তরলতা ফান্ড হাউস জুড়ে পরিবর্তিত হয়, যা তারল্যকে গুরুত্বপূর্ণ করে তোলেফ্যাক্টর একটি গোল্ড ETF বিনিয়োগ করার সময়.

Talk to our investment specialist

অন্যান্য মূল পার্থক্য-

বিনিয়োগের পরিমাণ

গোল্ড মিউচুয়াল ফান্ডে ন্যূনতম বিনিয়োগের পরিমাণ হল INR 1,000 (মাসিক এসআইপি হিসাবে), যেখানে গোল্ড ইটিএফ-এর জন্য সাধারণত ন্যূনতম বিনিয়োগ হিসাবে 1 গ্রাম সোনার প্রয়োজন হয়, যা বর্তমান দামে INR 2,785-এর কাছাকাছি।

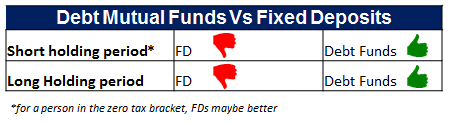

তারল্য

স্টক এক্সচেঞ্জে তালিকাভুক্ত হওয়ায় গোল্ড ইটিএফ-এর মধ্যে ব্যবসা করা হয়বাজার, এবং কোন প্রস্থান লোড বা SIP সীমাবদ্ধতা ছাড়াই, এইভাবে বিনিয়োগকারীরা বাজারের সময় যেকোন সময় ক্রয়/বিক্রয় করতে পারে। কিন্তু, যেহেতু গোল্ড মিউচুয়াল ফান্ডগুলি বাজারে লেনদেন করা হয় না, সেগুলির উপর ভিত্তি করে সেগুলি কেনা/বিক্রি করা যেতে পারেনা দিনের জন্য.

লেনদেন খরচ

গোল্ড মিউচুয়াল ফান্ডে এক্সিট লোড থাকতে পারে যা সাধারণত 1 বছর পর্যন্ত। যদিও, গোল্ড ইটিএফ-এর কোনো এক্সিট লোড নেই।

খরচ

গোল্ড মিউচুয়াল ফান্ডের তুলনায় গোল্ড ইটিএফ-এর ব্যবস্থাপনা খরচ কম। যেহেতু গোল্ড এমএফগুলি গোল্ড ইটিএফ-এ বিনিয়োগ করে তাদের খরচের মধ্যে গোল্ড ইটিএফ খরচও অন্তর্ভুক্ত থাকে।

বিনিয়োগের মোড

গোল্ড মিউচুয়াল ফান্ডগুলি ডিম্যাট অ্যাকাউন্ট ছাড়াই মিউচুয়াল ফান্ড থেকে কেনা যায়, তবে গোল্ড ইটিএফগুলি এক্সচেঞ্জে লেনদেন করা হয়, তাদের একটি ডিম্যাট অ্যাকাউন্ট প্রয়োজন।

একটি পর্যালোচনা-

| পরামিতি | গোল্ড মিউচুয়াল ফান্ড | গোল্ড ইটিএফ |

|---|---|---|

| বিনিয়োগের পরিমাণ | ন্যূনতম বিনিয়োগ 1,000 টাকা | ন্যূনতম বিনিয়োগ- 1 গ্রাম সোনা |

| লেনদেনের সুবিধা | ডিম্যাট অ্যাকাউন্টের প্রয়োজন নেই | ডিম্যাট অ্যাকাউন্ট প্রয়োজন |

| লেনদেন খরচ | প্রস্থান লোড uo tp 1 বছর | কোন প্রস্থান লোড |

| খরচ | উচ্চ ব্যবস্থাপনা ফি | কম ব্যবস্থাপনা ফি |

2022 সালে বিনিয়োগের জন্য সেরা গোল্ড ইটিএফ

বিনিয়োগের জন্য সেরা অন্তর্নিহিত সোনার ইটিএফগুলির মধ্যে কয়েকটি হল:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹48.8255

↑ 2.38 ₹15,024 30.9 59.7 94 42.3 28.2 71.5 Axis Gold Fund Growth ₹48.8914

↑ 2.74 ₹2,835 32.1 60.4 95.3 42.3 28.3 69.8 ICICI Prudential Regular Gold Savings Fund Growth ₹51.6533

↑ 2.61 ₹6,338 31.2 59.6 93.9 42.2 28.2 72 IDBI Gold Fund Growth ₹43.3878

↑ 2.31 ₹809 31.8 59.5 93.8 42.1 28.2 79 Nippon India Gold Savings Fund Growth ₹63.6919

↑ 3.09 ₹7,160 30.8 59.3 93.8 42 28 71.2 HDFC Gold Fund Growth ₹49.6937

↑ 2.32 ₹11,458 30.3 59 94.1 41.8 27.9 71.3 Kotak Gold Fund Growth ₹63.9239

↑ 3.07 ₹6,556 30.5 58.9 93.9 41.7 27.8 70.4 Aditya Birla Sun Life Gold Fund Growth ₹48.3821

↑ 2.36 ₹1,781 30.8 58.6 93.8 41.6 28 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 Mar 26 Research Highlights & Commentary of 8 Funds showcased

Commentary SBI Gold Fund Axis Gold Fund ICICI Prudential Regular Gold Savings Fund IDBI Gold Fund Nippon India Gold Savings Fund HDFC Gold Fund Kotak Gold Fund Aditya Birla Sun Life Gold Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹2,835 Cr). Lower mid AUM (₹6,338 Cr). Bottom quartile AUM (₹809 Cr). Upper mid AUM (₹7,160 Cr). Top quartile AUM (₹11,458 Cr). Upper mid AUM (₹6,556 Cr). Bottom quartile AUM (₹1,781 Cr). Point 2 Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Point 3 Rating: 2★ (top quartile). Rating: 1★ (upper mid). Rating: 1★ (lower mid). Not Rated. Rating: 2★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 28.22% (top quartile). 5Y return: 28.31% (top quartile). 5Y return: 28.15% (upper mid). 5Y return: 28.19% (upper mid). 5Y return: 27.99% (lower mid). 5Y return: 27.95% (bottom quartile). 5Y return: 27.76% (bottom quartile). 5Y return: 28.05% (lower mid). Point 6 3Y return: 42.32% (top quartile). 3Y return: 42.26% (top quartile). 3Y return: 42.19% (upper mid). 3Y return: 42.13% (upper mid). 3Y return: 41.97% (lower mid). 3Y return: 41.84% (lower mid). 3Y return: 41.74% (bottom quartile). 3Y return: 41.65% (bottom quartile). Point 7 1Y return: 94.00% (upper mid). 1Y return: 95.29% (top quartile). 1Y return: 93.90% (lower mid). 1Y return: 93.76% (bottom quartile). 1Y return: 93.75% (bottom quartile). 1Y return: 94.08% (top quartile). 1Y return: 93.93% (upper mid). 1Y return: 93.79% (lower mid). Point 8 1M return: 14.47% (lower mid). 1M return: 19.32% (top quartile). 1M return: 15.47% (upper mid). 1M return: 14.91% (lower mid). 1M return: 13.10% (bottom quartile). 1M return: 17.32% (top quartile). 1M return: 17.05% (upper mid). 1M return: 13.79% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.25 (lower mid). Sharpe: 3.44 (upper mid). Sharpe: 3.10 (lower mid). Sharpe: 3.48 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.29 (upper mid). Sharpe: 3.55 (top quartile). Sharpe: 3.08 (bottom quartile). SBI Gold Fund

Axis Gold Fund

ICICI Prudential Regular Gold Savings Fund

IDBI Gold Fund

Nippon India Gold Savings Fund

HDFC Gold Fund

Kotak Gold Fund

Aditya Birla Sun Life Gold Fund

এখন যখন আপনি গোল্ড মিউচুয়াল ফান্ড এবং গোল্ড ইটিএফ-এর মধ্যে প্রধান পার্থক্য আপনার জন্য সবচেয়ে উপযুক্ত একটি উপায়ে বিনিয়োগ করেন।

FAQs

1. সোনার ETF-তে ট্রেড করা কি ইক্যুইটিতে ট্রেডিংয়ের মতো?

ক: হ্যাঁ, গোল্ড ইটিএফগুলি ইক্যুইটির মতোই কারণ আপনি এগুলি ট্রেড করতে পারেন৷জাতীয় স্টক এক্সচেঞ্জ (NSE)। উপরন্তু, আপনি আন্তর্জাতিক স্টক এবং শেয়ারের বিপরীতে এগুলি মূল্যায়ন করতে পারেন। অন্য কথায়, গোল্ড ইটিএফ-এর দাম বাজারের অবস্থার সাথে ক্রমাগত পরিবর্তিত হবে, যা স্টক এবং শেয়ারের আচরণের অনুরূপ।

2. আমি কি গোল্ড ইটিএফের মাধ্যমে লভ্যাংশ পেতে পারি?

ক: গোল্ড ETFs মানে যে95% থেকে 99% ভৌত স্বর্ণ বিনিয়োগ করা হয়, এবং5% সিকিউরিটি ডিবেঞ্চারে বিনিয়োগ করা হয়। এই বিনিয়োগগুলির কোনটিই লভ্যাংশ দেয় না, এবং তাই, গোল্ড ইটিএফ লভ্যাংশ প্রদান করে না। যাইহোক, বাজারের অস্থিরতার উপর নির্ভর করে সোনার ETF-এর ক্রয় ও বিক্রয় চমৎকার রিটার্ন দিতে পারে।

3. কেন গোল্ড ইটিএফগুলিকে উপযুক্ত বিনিয়োগ হিসাবে বিবেচনা করা হয়?

ক: গোল্ড ইটিএফ-এর বাজারে প্রবেশের জন্য কম বিনিয়োগের প্রয়োজন হয় এবং ভাল রিটার্ন দেওয়ার জন্য পরিচিত এবং তাই, এটি প্রায়ই একটি ভাল বিনিয়োগ হিসাবে বিবেচিত হয়। তদুপরি, আপনি যদি আপনার বিনিয়োগ পোর্টফোলিওকে বৈচিত্র্যময় করতে চান তবে সোনার ইটিএফ উপযুক্ত বিনিয়োগ প্রমাণ করতে পারে।

4. কেন আমি গোল্ড মিউচুয়াল ফান্ডে বিনিয়োগ করব?

ক: আপনি যদি DEMAT অ্যাকাউন্ট না খুলে কাগজের সোনায় বিনিয়োগ করতে চান তবে আপনাকে গোল্ড মিউচুয়াল ফান্ডে বিনিয়োগ করতে হবে। সোনার মিউচুয়াল ফান্ডগুলির জন্য কোনও নির্দিষ্ট প্রবেশ বা প্রস্থান ব্যবস্থা নেই।

5. সোনার মিউচুয়াল ফান্ডের প্রধান সুবিধাগুলি কী কী?

ক: গোল্ড মিউচুয়াল ফান্ড হল প্রস্থান লোড নিয়ে চিন্তা না করেই আপনার বিনিয়োগ পোর্টফোলিওকে বৈচিত্র্যময় করার অন্যতম সেরা উপায়। এটি বিরুদ্ধে সুরক্ষা হিসাবেও কাজ করেমুদ্রাস্ফীতি আপনি কোন বাস্তব স্বর্ণ ছাড়া স্বর্ণ মালিকানাধীন সুবিধা ভোগ করবে হিসাবে. আপনি প্রায় সমস্ত ভূ-রাজনৈতিক সীমানা জুড়ে সোনার মিউচুয়াল ফান্ড ট্রেড করতে পারেন, এইভাবে আপনার বিনিয়োগ রক্ষা করতে পারেন।

6. গোল্ড ইটিএফ-এর জন্য কি ফান্ড ম্যানেজার প্রয়োজন?

ক: হ্যাঁ, গোল্ড ইটিএফ থেকে কিনতে হবেসম্পদ ব্যবস্থাপনা কোম্পানি বা এএমসি তাছাড়া, গোল্ড ইটিএফ-এ ট্রেড করার জন্য আপনাকে একটি DEMAT অ্যাকাউন্ট খুলতে হবে। এইভাবে, আপনি যে নির্দিষ্ট AMC থেকে সোনার ETF কিনছেন তার সাথে যুক্ত ফান্ড ম্যানেজার ছাড়া আপনি সিকিউরিটিজে লেনদেন করতে পারবেন না।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।