এক্সচেঞ্জ ট্রেডেড ফান্ড বা ইটিএফ কি?

একটি এক্সচেঞ্জ ট্রেডেড ফান্ড (ETF) হল এক ধরনের বিনিয়োগ যা স্টক এক্সচেঞ্জে কেনা এবং বিক্রি করা হয়। ETF ট্রেড স্টক ট্রেডের অনুরূপ। ইটিএফ থাকতে পারেঅন্তর্নিহিত পণ্যের মত সম্পদ,বন্ড, বা স্টক। একটি এক্সচেঞ্জ ট্রেডেড ফান্ড একটি মিউচুয়াল ফান্ডের মতো, কিন্তু একটি মিউচুয়াল ফান্ডের বিপরীতে, ট্রেডিং সময়ের মধ্যে যে কোনো সময় ইটিএফ বিক্রি করা যেতে পারে।

পরিচয়ের পরযৌথ পুঁজি, এক্সচেঞ্জ ট্রেডেড তহবিল বিনিয়োগের জন্য একটি উদ্ভাবনী এবং জনপ্রিয় উপায় হয়ে উঠেছেবাজার. এখানে আমরা ভারতে বিভিন্ন ধরনের ইটিএফ সম্পর্কে জানব যেমনসূচক তহবিল ETF,সোনার ইটিএফ, বন্ড ইটিএফ ইত্যাদিও আমরা দেখাববিনিয়োগের সুবিধা ETF-তে, ETF ফান্ডের অধীনে ঝুঁকি,সেরা ETF এক্সচেঞ্জ ট্রেডেড ফান্ড বনাম মিউচুয়াল ফান্ডের তুলনা সহ বিনিয়োগ করতে।

একটি ETF ধারণ করে কি?

ETF-তে স্টক, বন্ড, কমোডিটি, বৈদেশিক মুদ্রা,অর্থ বাজার যন্ত্র, বা অন্য কোনো নিরাপত্তা। একটি এক্সচেঞ্জ ট্রেডেড ফান্ডে S&P 500 (মার্কিন যুক্তরাষ্ট্র), নিফটি 50 (ভারত) বা যেকোনো দেশের অন্য কোনো সূচক/বেঞ্চমার্কের মতো একটি সূচকও থাকতে পারে। একটি ETF-এ ডেরিভেটিভ যন্ত্রও থাকতে পারে।

এক্সচেঞ্জ ট্রেডেড ফান্ডের ধরন (ETF)

বিভিন্ন ধরণের এক্সচেঞ্জ ট্রেডেড ফান্ড রয়েছে যার প্রতিটির বিভিন্ন অন্তর্নিহিত উপাদান রয়েছে।

সূচক তহবিল ETF

একটি সূচক ইটিএফ মূলত একটি প্যাসিভ মিউচুয়াল ফান্ড যা বিনিয়োগকারীদের একটি একক লেনদেনে সিকিউরিটিজ ক্রয় করতে দেয়। এখানে উদ্দেশ্য একটি কর্মক্ষমতা ট্র্যাক করা হয়স্টক মার্কেট সূচক (যেমন নিফটি 50)। যখন একটিবিনিয়োগকারী একটি সূচক তহবিল বা ETF এর একটি পরিমাণ ক্রয় করে, এর অর্থ হল বিনিয়োগকারী একটি পোর্টফোলিওর একটি শেয়ার কিনছেন যাতে অন্তর্নিহিত সূচকের সিকিউরিটিজ রয়েছে। ভারতের কিছু জনপ্রিয় সূচক ইটিএফ হল এইচডিএফসি ইনডেক্স ফান্ড-নিফটি, আইডিএফসি নিফটি ফান্ড ইত্যাদি।

গোল্ড ইটিএফ

গোল্ড ইটিএফ হল এমন যন্ত্র যা সোনার দামের উপর ভিত্তি করে বাসোনায় বিনিয়োগ করুন বুলিয়ন. গোল্ড এক্সচেঞ্জ-ট্রেডেড ফান্ডগুলি গোল্ড বুলিয়নের কর্মক্ষমতা ট্র্যাক করে। যখন সোনার দাম বাড়ে, তখন এক্সচেঞ্জ-ট্রেডেড ফান্ডের মানও বেড়ে যায় এবং যখন সোনার দাম কমে যায়, তখন ইটিএফ তার মান হারায়। ভারতে, Reliance ETF Gold BeES হল অন্যান্য ETF-এর সাথে একটি তালিকাভুক্ত এক্সচেঞ্জ ট্রেডেড ফান্ড। মিউচুয়াল ফান্ড রয়েছে যা বিনিয়োগকারীদের সোনার বিনিময়-বাণিজ্য তহবিলের এক্সপোজার নিতে দেয়। AUM/Net Assets সহ কিছু সেরা পারফরম্যান্সকারী অন্তর্নিহিত সোনার ETF>25 কোটি বিনিয়োগ করতে হয়:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.9053

↓ -1.48 ₹1,781 26.4 51.8 85.2 40.2 27.4 72 Invesco India Gold Fund Growth ₹44.5325

↓ -1.80 ₹476 25.1 48.4 79.2 39.2 26.9 69.6 SBI Gold Fund Growth ₹47.2042

↓ -1.62 ₹15,024 26.3 51.9 84.7 40.7 27.7 71.5 Nippon India Gold Savings Fund Growth ₹61.686

↓ -2.01 ₹7,160 26.3 51.6 84.2 40.5 27.6 71.2 HDFC Gold Fund Growth ₹48.1718

↓ -1.52 ₹11,458 26 51.8 84.6 40.3 27.5 71.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund HDFC Gold Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Lower mid AUM (₹7,160 Cr). Upper mid AUM (₹11,458 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.42% (bottom quartile). 5Y return: 26.93% (bottom quartile). 5Y return: 27.71% (top quartile). 5Y return: 27.55% (upper mid). 5Y return: 27.52% (lower mid). Point 6 3Y return: 40.22% (bottom quartile). 3Y return: 39.15% (bottom quartile). 3Y return: 40.68% (top quartile). 3Y return: 40.46% (upper mid). 3Y return: 40.30% (lower mid). Point 7 1Y return: 85.17% (top quartile). 1Y return: 79.17% (bottom quartile). 1Y return: 84.72% (upper mid). 1Y return: 84.24% (bottom quartile). 1Y return: 84.57% (lower mid). Point 8 1M return: 3.30% (upper mid). 1M return: 1.88% (bottom quartile). 1M return: 2.92% (bottom quartile). 1M return: 3.34% (top quartile). 1M return: 3.04% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (lower mid). Sharpe: 3.25 (upper mid). Sharpe: 3.01 (bottom quartile). Sharpe: 3.29 (top quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

HDFC Gold Fund

লিভারেজড ETF

লিভারেজড ইটিএফগুলি একটি অন্তর্নিহিত সূচকে সম্ভাব্য আয় বাড়ানোর জন্য ডেরিভেটিভ বা ঋণ ব্যবহার করে। এটি একটি স্বল্পমেয়াদী বিনিয়োগের জন্য উপযুক্ত বলে বিবেচিত হয়, কিন্তু এই ধরনের এক্সচেঞ্জ ট্রেডেড ফান্ড বর্তমানে ভারতে উপলব্ধ নেই।

বন্ড ইটিএফ

বন্ড ইটিএফ বন্ড মিউচুয়াল ফান্ডের অনুরূপ। বন্ড এক্সচেঞ্জ ট্রেডেড ফান্ড হল বন্ডের একটি পোর্টফোলিও যা একটি স্টকের মত এক্সচেঞ্জে বাণিজ্য করে এবং সেগুলি নিষ্ক্রিয়ভাবে পরিচালিত হতে পারে।এলআইসি Nomura MF G-Sec দীর্ঘমেয়াদী ETF এবং SBI ETF 10 বছরের Gilt হল ভারতে উপলব্ধ কিছু বন্ড ইটিএফ।

ETF সেক্টর

সেক্টর এক্সচেঞ্জ ট্রেডেড ফান্ড শুধুমাত্র একটি নির্দিষ্ট খাত বা শিল্প থেকে স্টক এবং সিকিউরিটিজে বিনিয়োগ করে। কিছু সেক্টর-নির্দিষ্ট ইটিএফ হল ফার্মা ফান্ড, টেকনোলজি ফান্ড ইত্যাদি এই নির্দিষ্ট সেক্টরে অন্তর্নিহিত। বর্তমানে ভারতে কিছু সেক্টর ইটিএফ হল আরশেয়ার লভ্যাংশ সুযোগ ETF, আরশেয়ার খরচ ইটিএফ, রিলায়েন্স ইনফ্রা বিইএস, মোস্ট শেয়ার এম১০০, এসবিআই ইটিএফ নিফটি জুনিয়র, কোটাক পিএসইউব্যাংক ETF কয়েক নাম.

মুদ্রা ইটিএফ

কারেন্সি এক্সচেঞ্জ ট্রেডেড ফান্ড বিনিয়োগকারীকে একটি নির্দিষ্ট কারেন্সি না কিনেই কারেন্সি মার্কেটে অংশগ্রহণ করতে দেয়। এটি একটি একক মুদ্রায় বা মুদ্রার পুলে বিনিয়োগ করা হয়। এই বিনিয়োগের পিছনে ধারণা হল একটি মুদ্রা বা মুদ্রার ঝুড়ির দামের গতিবিধি ট্র্যাক করা।

Talk to our investment specialist

ভারতে এক্সচেঞ্জ ট্রেডেড ফান্ড

ভারতে ইটিএফ-এর ইতিহাস তুলনামূলকভাবে সংক্ষিপ্ত এবং 2001 সালে ইটিএফ চালু করা হয়েছিল। ভারতে প্রথম ইটিএফ চালু করা হয়েছিল যা বেঞ্চমার্ক অ্যাসেট ম্যানেজমেন্ট কোম্পানি ( বেঞ্চমার্ক) দ্বারা চালু হয়েছিল নিফটি বিইএসএএমসি গোল্ডম্যান এএমসি দ্বারা অধিগ্রহণ করা হয়েছিল, যা সম্প্রতি রিলায়েন্স এএমসি দ্বারা অধিগ্রহণ করা হয়েছিল)। তারপরে ভারতে বেশ কয়েকটি ETF এসেছে, তবে, এক্সপোজার শুধুমাত্র খুব সীমিত সংখ্যক ক্ষেত্রে সম্ভব যেমন নিফটি, কিছু নির্দিষ্টমিড-ক্যাপ ইক্যুইটিতে সূচক এবং সেক্টর সূচক। কমোডিটি প্রধানত সোনার হবে, এবং বন্ডে, খুব কমই কোনো ETF পাওয়া যায়; তরল মৌমাছি (এর অনুরূপতরল তহবিল) এবং LIC Nomura MF G-Sec লং টার্ম ETF (G-sec ভিত্তিক ETF) কয়েকটি নাম।

বিশ্বব্যাপী, 1989 সালে ইউনাইটেড স্টেটে এক্সচেঞ্জ ট্রেডেড ফান্ড শুরু হয়েছিল এবং S&P 500 প্রথম সূচক যা ETF-তে রূপান্তরিত হয়েছিল। তারপরে, অনেক ETF বিশ্বব্যাপী বাজারে এসেছে এবং আজ বিশ্বব্যাপী ETF সম্পদ $3 ট্রিলিয়ন ছাড়িয়ে গেছে।

আমরা যেখানে ইটিএফ স্পেস তা দেওয়া যথেষ্ট আগে কিছু সময় লাগবেবিনিয়োগ অর্থপূর্ণ পোর্টফোলিও তৈরি করতে বিনিয়োগকারীদের কাছে বিকল্পগুলি উপলব্ধ হয়ে যায়। যাইহোক, নিফটির মত কিছু মৌলিক এক্সপোজারের জন্য কেউ বিনিয়োগ করতে পারেন।

ইটিএফ বিনিয়োগ: সুবিধা

এক্সচেঞ্জ ট্রেডেড ফান্ডে বিনিয়োগের কিছু সুবিধা নিম্নরূপ-

- কম খরচে- মিউচুয়াল ফান্ডের চেয়ে কম ব্যয়ের অনুপাতের কারণে ইটিএফগুলি একটি সাশ্রয়ী মূল্যের বিনিয়োগ করে৷

- ট্যাক্স সুবিধা- যে কারণে এক্সচেঞ্জ ট্রেডেড ফান্ড খুব ট্যাক্স সাশ্রয়ী হয় তা হল খোলা বাজারে শেয়ার কেনা-বেচা কোনো এক্সচেঞ্জ-ট্রেডেড ফান্ডের ট্যাক্সকে প্রভাবিত করে নাবাধ্যবাধকতা.

- তারল্য- এক্সচেঞ্জ ট্রেডেড তহবিলগুলি ট্রেডিং সময়কাল জুড়ে যে কোনও সময়ে বিক্রি এবং কেনা যেতে পারে।

- স্বচ্ছতা- ইটিএফ-এ উচ্চ স্তরের স্বচ্ছতা রয়েছে কারণ বিনিয়োগ হোল্ডিংগুলি প্রতিদিন প্রকাশিত হয়৷

- প্রকাশ- এক্সচেঞ্জ ট্রেডেড ফান্ডগুলি একটি নির্দিষ্ট সেক্টরে বিবিধ এক্সপোজার প্রদান করে যেমনটি হতে পারে।

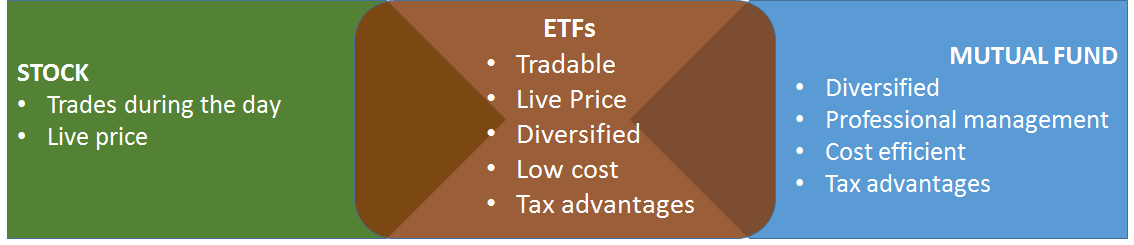

এক্সচেঞ্জ ট্রেডেড ফান্ড বনাম মিউচুয়াল ফান্ড

যখন স্টকগুলির পুল কেনার কথা আসে, বিনিয়োগকারীরা প্রায়ই মিউচুয়াল ফান্ড এবং এক্সচেঞ্জ ট্রেডেড ফান্ডের মধ্যে বিভ্রান্ত হন। তাই আমরা মিউচুয়াল ফান্ড এবং ইটিএফ-এর মধ্যে কিছু প্রধান পার্থক্য দেখব।

বিনিয়োগ প্রক্রিয়া

- ETF: আপনি একটি অনলাইন থেকে একটি ETF কিনতে পারেন৷ট্রেডিং অ্যাকাউন্ট. এটি স্টক কেনার অনুরূপ।

- পারস্পরিক তহবিল: এখানে আপনার কোনো অনলাইন ট্রেডিং অ্যাকাউন্টের প্রয়োজন নেই। বিনিয়োগকারীরা পারেনমিউচুয়াল ফান্ডে বিনিয়োগ করুন AMC এর মাধ্যমে (সরাসরি), একজন ব্রোকার, একজন উপদেষ্টা বা ট্রেডিং অ্যাকাউন্টের মাধ্যমে।

তারল্য

- ETF: আপনি ট্রেডিং সেশন চলাকালীন যেকোনো সময় একটি ETF কিনতে বা বিক্রি করতে পারেন।

- পারস্পরিক তহবিল: আপনি যখন মিউচুয়াল ফান্ডের ইউনিট বিক্রি করেন, ফান্ডের প্রকারের উপর নির্ভর করে আপনার টাকা জমা হতে কয়েক দিন সময় লাগতে পারে আপনাকে প্রথম দিকে প্রস্থান করার সময় এক্সিট লোড চার্জ দিতে হতে পারে।

চার্জ

- ETF: ব্রোকারেজ এবং ডেলিভারি চার্জ হবে প্রায় 0.6% (বিনিয়োগকৃত পরিমাণের) এবং ব্যয়ের অনুপাত 1% p.a পর্যন্ত হবে। লেনদেনের মূল্য যা তহবিল থেকে তহবিল পরিবর্তিত হতে পারে।

- পারস্পরিক তহবিল: মিউচুয়াল ফান্ডের ব্যয়ের অনুপাত 1-3% p.a থেকে। এবং তাদের একটি এন্ট্রি বা এক্সিট চার্জ রয়েছে যা হতে পারেপরিসর বিনিয়োগকৃত পরিমাণের 2-5% থেকে।

ন্যূনতম বিনিয়োগ

- ETF: এই বিনিয়োগের অধীনে, আপনি এক ইউনিটের মতো কম কিনতে পারবেন।

- পারস্পরিক তহবিল: মিউচুয়াল ফান্ডে বিনিয়োগ করার জন্য একটি নির্দিষ্ট ন্যূনতম পরিমাণ রয়েছে৷ উদাহরণস্বরূপ, যদি আপনি বিনিয়োগ করেনচুমুক, আপনাকে কমপক্ষে INR 500 pm বিনিয়োগ করতে হবে৷

ইটিএফ স্টক: স্টক ইটিএফ বোঝা

একটি স্টক ইটিএফ লেনদেন করা হয় ঠিক যেমন স্টকের একটি সাধারণ শেয়ার একটি এক্সচেঞ্জে লেনদেন করা হয়। একটি স্টক ETF এছাড়াও এক একটি ঝুড়ি এক্সপোজার লাভ করতে পারবেনইক্যুইটি প্রতিটি পৃথক নিরাপত্তা ক্রয় না করে. স্টক ETF-এ, মিউচুয়াল ফান্ডের বিপরীতে, বাজার বন্ধের পরিবর্তে পুরো ট্রেডিং সেশন জুড়ে এর মূল্য সমন্বয় করা হয়। একটি স্টক ইটিএফ একটি নির্দিষ্ট ধরণের ব্যয় বহন করে যেমন ব্যবস্থাপনা ফি ইত্যাদি, তবে সাধারণত মিউচুয়াল ফান্ডের চেয়ে কম।

কিভাবে একটি ভাল ETF চয়ন করবেন?

একটি সূচক প্রতিলিপি করার চেষ্টা করার সময় ট্র্যাকিং এরর নামে একটি পরিমাপ থাকে, যা পরিমাপ করে যে ইটিএফটি ট্র্যাকিং করা সূচক থেকে কতটা লাভে বিচ্যুত হয়। ট্র্যাকিং এরর যত কম হবে ইনডেক্স ইটিএফ তত ভাল। অন্যথায়, একজনকে ETF এর উদ্দেশ্য এবং সময়ের সাথে পারফরম্যান্স দেখতে হবে যদি এটি একটি সূচক ট্র্যাক না করে।

শীর্ষ ETF

ভারতে শীর্ষস্থানীয় ইটিএফগুলি নিম্নরূপ-

| সূচক ইটিএফ | গোল্ড ইটিএফ | সেক্টর ইটিএফ | বন্ড ইটিএফ | মুদ্রা ইটিএফ | গ্লোবাল ইনডেক্স ইটিএফ |

|---|---|---|---|---|---|

| রিলায়েন্স নিফটি বিইএস | রিলায়েন্স গোল্ড বিইএস | রিলেন্স ব্যাংক বিইএস | রিলায়েন্স লিকুইড বিইএস | উইজডম ট্রি ইন্ডিয়ান রুপি স্ট্র্যাটেজি ফান্ড | রিলায়েন্স হ্যাং সেং বিইএস |

| আইসিআইসিআই প্রুডেনশিয়াল নিফটি ইটিএফ | রিলায়েন্স গোল্ড ইটিএফ | বক্স ব্যাংকিং ইটিএফ | SBI ETF 10 বছর প্রযোজ্য | বাজার ভেক্টর- ভারতীয় রুপি/ইউএসডি ইটিএন | সবচেয়ে বেশি শেয়ার NASDAQ 100 |

| সর্বাধিক শেয়ার M50 | বিড়লা সান লাইফ গোল্ড ইটিএফ | আর* শেয়ার ব্যাঙ্কিং ইটিএফ | LIC Nomura MF G-Sec দীর্ঘমেয়াদী ETF | _ | _ |

ETF: ভারতে এক্সচেঞ্জ ট্রেডেড ফান্ডের তালিকা

এটি ভারতে এক্সচেঞ্জ ট্রেডেড ফান্ড বা ETF-এর তালিকা-

| নাম | অন্তর্নিহিত সম্পদ | দুপুরের খাবারের তারিখ |

|---|---|---|

| অক্ষ গোল্ড ETF | সোনা | 10-নভেম্বর-10 |

| বিড়লা সান লাইফ নিফটি ইটিএফ | নিফটি 50 সূচক | 21-জুলাই-11 |

| CPSE ETF | নিফটি CPSE সূচক | 28-মার্চ-14 |

| এডেলউইস এক্সচেঞ্জ ট্রেডেড স্কিম - নিফটি | নিফটি 50 সূচক | 8-মে-15 |

| রিলায়েন্স ব্যাঙ্ক বিইএস | নিফটি ব্যাংক | 27-মে-04 |

| রিলায়েন্স ইনফ্রা বিইএস | নিফটি পরিকাঠামো | 29-সেপ্টেম্বর-10 |

| রিলায়েন্স জুনিয়র বিইএস | নিফটি নেক্স 50 | 21-ফেব্রুয়ারি-03 |

| রিলায়েন্স নিফটি বিইএস | নিফটি 50 সূচক | ২৮-ডিসেম্বর-০১ |

| রিলায়েন্স PSU ব্যাঙ্ক BeES | নিফটি পিএসইউ ব্যাঙ্ক | ২৫-অক্টোবর-০৭ |

| রিলায়েন্স শরীয়াহ বিইএস | নিফটি50 শরিয়াহ সূচক | 18-মার্চ-09 |

| এইচডিএফসি গোল্ড ইটিএফ | সোনা | 13-আগস্ট-10 |

| আইসিআইসিআই প্রুডেনশিয়াল সিএনএক্স 100 ইটিএফ | নিফটি 100 | 20-আগস্ট-13 |

| আইসিআইসিআই প্রুডেনশিয়াল নিফটি ইটিএফ | নিফটি 50 সূচক | ২০-মার্চ-১৩ |

| আইসিআইসিআই সেনসেক্স প্রুডেনশিয়াল এক্সচেঞ্জ ট্রেডেড ফান্ড | S&P BSE সেনসেক্স | 10-জানুয়ারি-03 |

| বক্স ব্যাংকিং ইটিএফ | নিটি ব্যাংক | 4-ডিসেম্বর-14 |

| গোল্ড বক্স ETF | সোনা | ২৭-জুলাই-০৭ |

| নিফটি ইটিএফ বক্স নিফটি | 50 সূচক | 2-ফেব্রুয়ারি-10 |

| বক্স পিএসইউ ব্যাংক ইটিএফ | নিফটি পিএসইউ ব্যাঙ্ক | ৮-নভেম্বর-০৭ |

| সর্বাধিক শেয়ার M100 | নিফটি মিডক্যাপ 100 | 31-জানুয়ারি-11 |

| সর্বাধিক শেয়ার M50 | নিফটি 50 সূচক | 28-জুলাই-10 |

| মতিলাল ওসওয়াল সবচেয়ে বেশি শেয়ার করেন NASDAQ-100 ETF | নাসডাক 100 | 29-মার্চ-11 |

| কোয়ান্টাম ইনডেক্স ফান্ড - বৃদ্ধি | নিফটি 50 সূচক | 10-জুলাই-08 |

| আর * শেয়ার ব্যাঙ্কিং ইটিএফ | নিফটি ব্যাংক | 24-জুন-08 |

| R* CNX 100 ETF শেয়ার করে | নিফটি 100 | 22-Mar-13 |

| আর* শেয়ার খরচ ইটিএফ | নিফটি ইন্ডিয়া কনজাম্পশন | 10-এপ্রিল-14 |

| R* ভাগ লভ্যাংশ সুযোগ ETF | নিফটি ডিভিডেন্ড সুযোগ 50 | 15-এপ্রিল-14 |

| আর* শেয়ার নিফটি ইটিএফ | নিফটি 50 সূচক | 22-নভে-13 |

| R * শেয়ার NV20 ETF | নিফটি50 মান 20 সূচক | 18-জুন-15 |

| রিলায়েন্স ইটিএফ গোল্ড বিইএস | সোনা | ৮-মার্চ-০৭ |

| রিলিগেয়ারইনভেসকো নিফটি ইটিএফ | নিফটি 50 সূচক | 13-জুন-11 |

| এসবিআই ইটিএফ ব্যাঙ্কিং | নিফটি ব্যাংক | ২০-মার্চ-১৫ |

| এসবিআই ইটিএফ নিফটি | নিফটি 50 সূচক | 23-জুলাই-15 |

| এসবিআই ইটিএফ নিফটি জুনিয়র | নিফটি নেক্স 50 | ২০-মার্চ-১৫ |

| এসবিআই গোল্ড ইটিএফ | সোনা | ২৮-এপ্রিল-০৯ |

| ইউটিআই গোল্ড ইটিএফ | সোনা | ১২-মার্চ-০৭ |

| ইউটিআই নিফটি ইটিএফ | নিফটি 50 সূচক | 3-সেপ্টে-15 |

| ইউটিআই সেনসেক্স ইটিএফ | S&P BSE সেনসেক্স | 3-সেপ্টে-15 |

সূত্র: এনএসই এবং বিএসই ইন্ডিয়া

ETF ফান্ডের অধীনে ঝুঁকি

যদিও এক্সচেঞ্জ ট্রেডেড ফান্ডগুলি ঐতিহ্যগত মিউচুয়াল ফান্ডের (প্রধানত কম খরচে) থেকে বিভিন্ন পছন্দ এবং সুবিধা প্রদান করে, তবে একজনের ETF-এর সাথে জড়িত ঝুঁকিগুলি জানা উচিত। যেহেতু, ETF-এর একটি অন্তর্নিহিত রয়েছে যা ইক্যুইটি, বন্ড বা পণ্য হতে পারে, তাই অন্তর্নিহিত সম্পদের ETF-এর সাথে যুক্ত ঝুঁকি রয়েছে। কয়েকটি নাম করা; ট্র্যাকিং ত্রুটি (প্রকৃত সূচক এবং অন্তর্নিহিত ETF-এর মূল্যের পার্থক্য), অন্তর্নিহিত উপকরণের বাজারের ঝুঁকি হল এক্সচেঞ্জ ট্রেডেড ফান্ডের সাথে জড়িত কয়েকটি স্বতন্ত্র ঝুঁকি যা আপনাকে যেকোনো বিনিয়োগে ঝাঁপিয়ে পড়ার আগে সচেতন হতে হবে।

তাই, যেকোনো বিনিয়োগের মতোই, এক্সচেঞ্জ ট্রেডেড তহবিলগুলি এর নিজস্ব সুবিধা এবং অসুবিধাগুলির সাথে আসে। বিনিয়োগকারীদের সাবধানে তাদের ওজন করা উচিতবিনিয়োগ পরিকল্পনা এবং লক্ষ্য এবং তদনুসারে, পরবর্তী পদক্ষেপগুলি নির্ধারণ করুন। একটি ETF-এ বিনিয়োগ করার সময় নিশ্চিত করুন যে আপনি ভারতে সেরা-পারফর্মিং ETF বেছে নিয়েছেন।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

You Might Also Like