भारत में सर्वश्रेष्ठ ईटीएफ- सर्वश्रेष्ठ प्रदर्शन करने वाले ईटीएफ में निवेश करें 2022

के परिचय के बादम्यूचुअल फंड्स, एक्सचेंज ट्रेडेड फंड (ETF) भारत में निवेशकों के बीच सबसे नवीन और लोकप्रिय प्रतिभूति बन गए हैं।

ईटीएफ उपकरणों ने उन निवेशकों के बीच एक मूल्यवान स्थान बनाया है, जिन्हें अपने पोर्टफोलियो के शेयरों के विश्लेषण और चयन के व्यापार की चाल में महारत हासिल करने में कठिनाई होती है। इससे भी महत्वपूर्ण बात यह है कि ईटीएफ की कम लागत और रिटर्न के ट्रैक रिकॉर्ड के कारण, उन्होंने निवेशकों का ध्यान बड़े पैमाने पर खींचा है!

अधिक से अधिक निवेशक एक्सचेंज ट्रेडेड फंड को एक संभावित निवेश विकल्प के रूप में देख रहे हैं, भारत में निवेश करने के लिए शीर्ष और सर्वोत्तम ईटीएफ की पहचान करना सार्थक है।

2022 में निवेश करने के लिए सर्वश्रेष्ठ ईटीएफ भारत

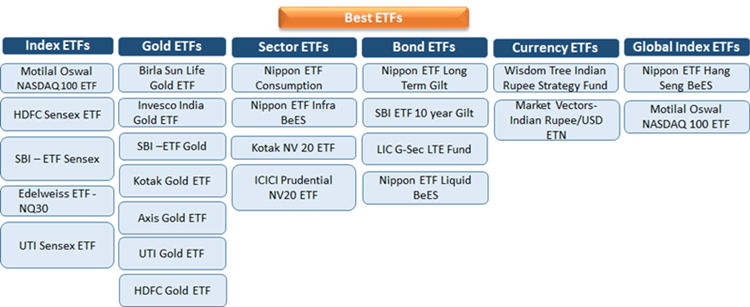

भारत में एक्सचेंज ट्रेडेड फंड को मोटे तौर पर छह श्रेणियों में विभाजित किया जा सकता है, वे हैं - इंडेक्स ईटीएफ, गोल्ड ईटीएफ, सेक्टर ईटीएफ, बॉन्ड ईटीएफ, करेंसी ईटीएफ और ग्लोबल इंडेक्स ईटीएफ।

टॉप एंड बेस्ट इंडेक्स ETFS 2022

| फंड का नाम | 1 एम रिटर्न (%) | 3एम रिटर्न (%) | 6एम रिटर्न (%) | 1Y रिटर्न (% प्रति वर्ष) | 2Y रिटर्न (% प्रति वर्ष) | 3Y रिटर्न (% प्रति वर्ष) | खर्चे की दर (%) | एयूएम (सीआर) |

|---|---|---|---|---|---|---|---|---|

| Motilal Oswal NASDAQ 100 ETF | -1.71 | 6.06 | 6.61 | 27.29 | 35.81 | 38 | 0.57 | 6099.73 |

| HDFC Sensex ETF | 3.67 | 3.67 | 0.26 | 12.97 | 25.36 | 22.06 | 19.73 | 0.05% |

| SBI - ETF Sensex | 3.67 | 0.25 | 12.98 | 25.35 | 22.09 | 19.75 | 0.07% | 59491.73 |

| एडलवाइज ईटीएफ - एनक्यू 30 | 5.52 | -76.92 | -74.49 | -71.79 | -40.47 | -28.09 | 0.92 | 9 |

| यूटीआई सेंसेक्सविनिमय व्यापार फंड | 3.67 | 0.25 | 13 | 25.36 | 22.11 | 19.77 | 0.07 | 18531.06 |

7 जनवरी 2022 तक

भारत में शीर्ष और सर्वश्रेष्ठ गोल्ड ईटीएफ 2022

| फंड का नाम | 1Y रिटर्न (% प्रति वर्ष) | 3Y रिटर्न (% प्रति वर्ष) | 5Y रिटर्न (% प्रति वर्ष) | खर्चे की दर (%) | एयूएम (सीआर) |

|---|---|---|---|---|---|

| आदित्य बिड़ला सन लाइफगोल्ड ईटीएफ | -6.67 | 13.36 | 10.67 | 0.58 | 329.42 |

| इंवेस्को इंडिया गोल्ड ईटीएफ | -6.84 | 14.41 | 10.37 | 0.55 | 77.73 |

| SBI - ETF Gold | - | - | -6.6 | 14.0 | 10.2 |

| गोल्ड बॉक्स ईटीएफ | - 6.8 | 13.5 | 9.7 | 0.55 | 2,011.76 |

| एक्सिस गोल्ड ईटीएफ | -6.7 | 13.5 | 9.3 | 0.53 | 551.49 |

| यूटीआई गोल्ड एक्सचेंज ट्रेडेड फंड | -7.4 | 13.0 | 9.5 | 1.13 | 616.50 |

| एचडीएफसी गोल्ड एक्सचेंज ट्रेडेड फंड | -6.8 | 13.2 | 9.8 | 0.60 | 2,865.38 |

7 जनवरी 2022 तक

शीर्ष और सर्वश्रेष्ठ क्षेत्र ईटीएफ 2022

| फंड का नाम | 1Y रिटर्न (% प्रति वर्ष) | 3Y रिटर्न (% प्रति वर्ष) | 5Y रिटर्न (% प्रति वर्ष) | खर्चे की दर (%) | एयूएम (सीआर) |

|---|---|---|---|---|---|

| निप्पॉन ईटीएफ खपत | 21.6 | 14.6 | 15.9 | 0.35 | 27.08 |

| निप्पॉन ईटीएफ इंफ्रा बीईएस | 35.3 | 17.9 | 13.3 | 1.08 | 29.57 |

| Kotak NV 20 ETF | 35.5 | 23.6 | 22.0 | 0.14 | 27.86 |

| आईसीआईसीआई प्रूडेंशियल एनवी20 ईटीएफ | 23.09 | 20.92 | 16.81 | 0.12 | 25.78 |

7 जनवरी 2022 तक

शीर्ष और सर्वश्रेष्ठ बॉन्ड ईटीएफ 2022

| फंड का नाम | 1Y रिटर्न (% प्रति वर्ष) | 3Y रिटर्न (% प्रति वर्ष) | 5Y रिटर्न (% प्रति वर्ष) | खर्चे की दर (%) | एयूएम (सीआर) |

|---|---|---|---|---|---|

| निप्पॉन ईटीएफ लॉन्ग टर्म गिल्ट | 1.0 | 7.9 | 6.0 | 0.10 | 14.87 |

| एसबीआई ईटीएफ 10वाई वैध | 0.5 | 6.5 | 4.8 | 0.14 | 2.54 |

| एलआईसी एमएफ सरकार | 2.2 | 8.8 | 7.1 | 0.76 | 72.05 |

| निप्पॉन ईटीएफ लिक्विड बीईएस | 2.4 | 2.9 | 3.8 | 0.65 | 3,987.39 |

7 जनवरी 2022 तक

शीर्ष और सर्वश्रेष्ठ वैश्विक सूचकांक ईटीएफ 2022

| फंड का नाम | 1Y रिटर्न (% प्रति वर्ष) | 3Y रिटर्न (% प्रति वर्ष) | 5Y रिटर्न (% प्रति वर्ष) | खर्चे की दर (%) | एयूएम (सीआर) |

|---|---|---|---|---|---|

| निप्पॉन ईटीएफ हैंग सेंग बीईएस | -12.7 | 1.2 | 4.8 | 0.86 | 93.84 |

| Motilal Oswal NASDAQ 100 ETF | 27.3 | 38.0 | 27.9 | 0.57 | 6,099.73 |

7 जनवरी 2022 तक

शीर्ष और सर्वश्रेष्ठ मुद्रा ईटीएफ 2022

| फंड का नाम | 1Y रिटर्न* (%) | 3Y रिटर्न* (%) | 5Y रिटर्न* (%) | खर्चे की दर (%) | एयूएम ($) |

|---|---|---|---|---|---|

| विस्डमट्री इंडियनआय फंड (ईपीआई) | 41.35 | 16.86 | 14.98 | 0.84 | $1,001,532.23 |

| मंडी सदिश- भारतीय रुपया/अमरीकी डालरईटीएन | - | - | - | - 0.55 | 1.178 |

(*): औसत रिटर्न पर आधारित होते हैंआधारभूत सूचकांक रिटर्न

भारत में सर्वश्रेष्ठ ईटीएफ कैसे चुनें?

भारत में सर्वश्रेष्ठ ईटीएफ में निवेश करने के लिए निवेशकों को एक फंड में निम्नलिखित महत्वपूर्ण पैरामीटर देखने होंगे।

1. चलनिधि देखें

लिक्विडिटी ईटीएफ का एक पैरामीटर है जो आपके निवेश की लाभप्रदता निर्धारित करेगा। एक ईटीएफ की तलाश करें जो पर्याप्त तरलता प्रदान करे। दो कारक हैं जो एक्सचेंज ट्रेडेड फंड की तरलता में भूमिका निभाते हैं- शेयरों की तरलता जिन्हें ट्रैक किया जा रहा है और फंड की तरलता। एक ईटीएफ की तरलता की निगरानी करना महत्वपूर्ण है, जबकि एक निवेश किया जाता है और यह लाभदायक हो सकता है, यह सुनिश्चित करना महत्वपूर्ण है कि कोई व्यक्ति जब चाहे बाहर निकलने में सक्षम हो। बाजार की स्थितियों में, गिरावट तब होती है जब तरलता का परीक्षण किया जाता है। ईटीएफ इस तरह से काम करते हैं कि बाजार निर्माता खरीदने और बेचने के लिए उपलब्ध हैं, ये सुनिश्चित करते हैं कि ईटीएफ में हर समय तरलता उपलब्ध हो।

Talk to our investment specialist

2. व्यय अनुपात जानें

एक ईटीएफ का व्यय अनुपात अक्सर निर्णायक होता हैफ़ैक्टर जब यह आता हैनिवेश सर्वश्रेष्ठ ईटीएफ में। एक फंड का व्यय अनुपात फंड को चलाने के लिए लागत का माप है। व्यय अनुपात में विभिन्न परिचालन लागतें शामिल हो सकती हैं जैसेप्रबंधन शुल्क, अनुपालन, वितरण शुल्क, आदि, और इन परिचालन खर्चों को ईटीएफ की संपत्ति से बाहर कर दिया जाता है, इसलिए, निवेशकों के लिए रिटर्न कम हो जाता है। व्यय अनुपात जितना कम होगा, ईटीएफ में निवेश की लागत उतनी ही कम होगी।

3. ट्रैकिंग त्रुटि की जाँच करें

ईटीएफ में देखने वाली अगली चीज ट्रैकिंग त्रुटि है। सरल शब्दों में, ट्रैकिंग त्रुटि वह राशि है जिसके द्वारा किसी फंड का रिटर्न, जैसा कि उसके द्वारा दर्शाया गया हैनहीं हैं (नेट एसेट वैल्यू), वास्तविक इंडेक्स रिटर्न से अलग है। खैर, भारत में, अधिकांश लोकप्रिय एक्सचेंज ट्रेडेड फंड पूरी तरह से एक इंडेक्स को ट्रैक नहीं करते हैं, इसके बजाय, वे इंडेक्स में संपत्ति का हिस्सा निवेश करते हैं, जबकि बाकी का उपयोग अन्य वित्तीय साधनों में निवेश करने के लिए किया जाता है। यह रिटर्न बढ़ाने के लिए किया जाता है ताकि आप पाएंगे कि आपके द्वारा निवेश किए जाने वाले अधिकांश ईटीएफ में ट्रैकिंग त्रुटि अधिक है।

एक सिंहावलोकन के रूप में, कम ट्रैकिंग त्रुटि का मतलब है कि एक पोर्टफोलियो अपने बेंचमार्क का बारीकी से पालन कर रहा है, और उच्च ट्रैकिंग त्रुटियों का मतलब इसके विपरीत है। इस प्रकार, ट्रैकिंग त्रुटि जितनी कम होगी, इंडेक्स ईटीएफ उतना ही बेहतर होगा।

एक्सचेंज ट्रेडेड फंड में निवेश के लाभ

कुछ केनिवेश के लाभ सर्वश्रेष्ठ ईटीएफ या एक्सचेंज ट्रेडेड फंड इस प्रकार हैं-

ए। लिक्विडिटी

एक्सचेंज ट्रेडेड फंड को ट्रेडिंग अवधि के दौरान किसी भी समय बेचा और खरीदा जा सकता है।

बी। कम लागत

म्यूचुअल फंड की तुलना में ईटीएफ अपने कम व्यय अनुपात के कारण एक किफायती निवेश करते हैं।

सी। कर लाभ

खुले बाजार में शेयरों की खरीद और बिक्री एक्सचेंज-ट्रेडेड फंड के कर को प्रभावित नहीं करती हैबाध्यतायही कारण है कि एक्सचेंज ट्रेडेड फंड कर कुशल हैं।

डी। पारदर्शिता

ईटीएफ में उच्च स्तर की पारदर्शिता होती है क्योंकि निवेश होल्डिंग्स हर दिन प्रकाशित होती हैं।

इ। अनावरण

एक्सचेंज ट्रेडेड फंड विशिष्ट क्षेत्रों के लिए विविध जोखिम प्रदान करते हैं जैसा भी मामला हो।

ईटीएफ क्यों मायने रखता है?

भारत की आबादी बहुत बड़ी है। पिछले कुछ वर्षों में व्यापार और निवेश बढ़ रहा है। यह उभरते बाजार के रूप में निवेश के लिए एक लोकप्रिय गंतव्य बन गया है। ईटीएफ लगभग एक दशक से निवेश समुदाय के आसपास हैं। भारत में ईटीएफ की शुरुआत 2001 में हुई थी, जिसमें निफ्टी बीई लॉन्च होने वाला पहला ईटीएफ था। संपत्ति को भारतीय स्टॉक एक्सचेंजों में सूचीबद्ध प्रतिभूतियों के एक पूल को ट्रैक करने के लिए डिज़ाइन किया गया है। अंतर्निहित प्रतिभूतियों में म्यूचुअल फंड शामिल हो सकते हैं,बांड, स्टॉक आदि। समय के साथ, ईटीएफ कई निवेशकों के लिए बाजारों में निवेश करने का एक आसान और पसंदीदा मार्ग बन गया है। इसने निवेशकों के लिए विभिन्न देशों और विशिष्ट क्षेत्रों में पूरे शेयर बाजारों में आसानी से व्यापक एक्सपोजर हासिल करने की संभावनाएं पैदा की हैं।

By Rohini Hiremath

By Rohini Hiremath

रोहिणी हिरेमठ Fincash.com में कंटेंट हेड के रूप में काम करती है। उनका जुनून वित्तीय ज्ञान को सरल भाषा में जनता तक पहुंचाना है। स्टार्ट-अप और विविध सामग्री में उनकी एक मजबूत पृष्ठभूमि है। रोहिणी एक एसईओ विशेषज्ञ, कोच और प्रेरक टीम प्रमुख भी हैं!

आप उसके साथ जुड़ सकते हैंrohini.hiremath@fincash.com

पूछे जाने वाले प्रश्न

1. ईटीएफ के विभिन्न प्रकार क्या हैं?

ए: निवेश करने के लिए विभिन्न प्रकार के ईटीएफ इस प्रकार हैं:

- सूचकांक ईटीएफ

- स्टॉक ईटीएफ

- बॉन्ड ईटीएफ

- कमोडिटी ईटीएफ

- मुद्रा ईटीएफ

- सक्रिय रूप से प्रबंधित ईटीएफ

- उलटा ईटीएफ

- लीवरेज्ड ईटीएफ

2. ईटीएफ क्यों महत्वपूर्ण है?

ए: ईटीएफ आपको निवेश के अपने पोर्टफोलियो में विविधता लाने में मदद करता है और निष्क्रिय कमाई के स्रोतों को बढ़ाता हैआय. इसके अतिरिक्त, उनके पास कम व्यय अनुपात है और अच्छा रिटर्न देने के लिए जाना जाता है। चूंकि, ईटीएफ निष्क्रिय रूप से प्रबंधित होते हैं, इसलिए आपको अपने ईटीएफ को प्रतिदिन ट्रैक करने के बारे में चिंता करने की आवश्यकता नहीं है।

3. आपको किस ईटीएफ में निवेश करना चाहिए?

ए: ईटीएफ में निवेश करते समय, आपको सबसे पहले ईटीएफ के प्रकार की जांच करनी चाहिए जिसमें आप निवेश करना चाहते हैं। उदाहरण के लिए, निम्नलिखित हैंइंडेक्स फंड्स - मोतीलाल ओसवाल नैस्डैक 100 ईटीएफ, एचडीएफसी सेंसेक्स ईटीएफ, और एसबीआई सेंसेक्स, एडलवाइस ईटीएफ या यूटीआई ईटीएफ, आदि। किसी एक को चुनने से पहले, आपको पिछले 3 साल के रिटर्न और एनएवी की जांच करनी चाहिए। इसी तरह, अगर आप सेक्टर ईटीएफ में निवेश करने की सोच रहे हैं, तो आप निप्पॉन ईटीएफ कंजम्पशन, निप्पॉन ईटीएफ बीई, कॉर्टक एनवी 20ईटीएफ या आईसीआईसीआई प्रूडेंशियल ईटीएफ में से चुन सकते हैं।

5. क्या मुझे ईटीएफ में निवेश करने के लिए पंजीकृत एजेंटों से संपर्क करने की आवश्यकता है?

ए: हां, केवल पंजीकृत एजेंट ही आपको ईटीएफ में निवेश करने में मदद कर सकते हैं। इसके अलावा, वे आपको रिटर्न और प्रकार के आधार पर सर्वश्रेष्ठ प्रदर्शन करने वाले ईटीएफ के बारे में सलाह दे सकते हैं।

6. क्या गोल्ड ईटीएफ बेहतर निवेश हैं?

ए: आप ऐसा कर सकते हैंसोने में निवेश करें बिरला सन लाइफ गोल्ड, एसबीआई गोल्ड, एक्सिस गोल्ड, यूटीआई गोल्ड या इनवेस्को इंडिया गोल्ड जैसी कंपनियों द्वारा पेश किए जाने वाले ईटीएफ। गोल्ड ईटीएफ स्वस्थ रिटर्न प्रदान करते हैं क्योंकि सोने की कीमत शायद ही कभी कम होती है। यह आपके अन्य निवेशों के लिए एक बफर के रूप में भी काम करता है और इसके खिलाफ बचाव के रूप में भी काम करता हैमुद्रास्फीति.

7. क्या ईटीएफ में पर्याप्त तरलता है?

ए: हां, ईटीएफ में अन्य निवेशों की तुलना में बेहतर तरलता है। आप जब चाहें बाजार से बाहर निकल सकते हैं, और आप ट्रेडिंग अवधि के दौरान कभी भी ईटीएफ का व्यापार कर सकते हैं।

8. ईटीएफ और म्यूचुअल फंड में मुख्य अंतर क्या है?

ए: ईटीएफ और म्यूचुअल फंड का प्राथमिक अंतर यह है कि ट्रेडिंग के घंटों के दौरान ईटीएफ का सक्रिय रूप से कारोबार होता है। हालांकि, नेट एसेट वैल्यू के समापन पर एक म्यूचुअल फंड का कारोबार किया जा सकता है। इसका मतलब है कि ईटीएफ में म्यूचुअल फंड की तुलना में अधिक तरलता होती है।

9. क्या ईटीएफ कर कुशल है?

ए: हां, ईटीएफ मुख्य रूप से कर-कुशल हैं क्योंकि कोई . नहीं हैंराजधानी लाभ। जब एक ईटीएफ खुले बाजार में बेचा जाता है, तो यह एक स्टॉक की तरह व्यवहार करता है, और इसे एक से बेचा जाता हैइन्वेस्टर दूसरे को बिना किसी केपूंजीगत लाभ प्रक्रिया के माध्यम से। इसलिए, ईटीएफ निवेश के अन्य रूपों की तुलना में अधिक कर-कुशल हैं, जिसके परिणामस्वरूप पूंजीगत लाभ होता है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Excellent article about the state of affairs of the Indian ETF marketplace. Clear, concise, and thorough. But could have added more sectors, when they matter to many investors