एक्सचेंज ट्रेडेड फंड या ईटीएफ क्या हैं?

एक एक्सचेंज ट्रेडेड फंड (ईटीएफ) एक प्रकार का निवेश है जिसे स्टॉक एक्सचेंजों पर खरीदा और बेचा जाता है। ईटीएफ व्यापार शेयरों में व्यापार के समान है। ईटीएफ में हो सकता हैआधारभूत वस्तुओं की तरह संपत्ति,बांड, या स्टॉक। एक एक्सचेंज ट्रेडेड फंड म्यूचुअल फंड की तरह है, लेकिन म्यूचुअल फंड के विपरीत, ईटीएफ को ट्रेडिंग अवधि के दौरान किसी भी समय बेचा जा सकता है।

के परिचय के बादम्यूचुअल फंड्स, एक्सचेंज ट्रेडेड फंड निवेश करने के लिए एक अभिनव और लोकप्रिय साधन बन गए हैंमंडी. यहां हम भारत में विभिन्न प्रकार के ईटीएफ के बारे में जानेंगे जैसेइंडेक्स फंड्स ईटीएफ,गोल्ड ईटीएफ, बॉन्ड ईटीएफ, आदि, हम भी दिखाएंगेनिवेश के लाभ ईटीएफ में, ईटीएफ फंड के तहत जोखिम,सर्वश्रेष्ठ ईटीएफ एक्सचेंज ट्रेडेड फंड बनाम म्यूचुअल फंड की तुलना के साथ निवेश करने के लिए।

ईटीएफ में क्या होता है?

ईटीएफ में स्टॉक, बॉन्ड, कमोडिटीज, विदेशी मुद्रा,मुद्रा बाजार उपकरण, या कोई अन्य सुरक्षा। एक एक्सचेंज ट्रेडेड फंड में एस एंड पी 500 (यूनाइटेड स्टेट्स), निफ्टी 50 (इंडिया) या किसी भी देश के किसी अन्य इंडेक्स / बेंचमार्क जैसे इंडेक्स भी हो सकते हैं। ईटीएफ में डेरिवेटिव इंस्ट्रूमेंट भी हो सकते हैं।

एक्सचेंज ट्रेडेड फंड (ETF) के प्रकार

विभिन्न प्रकार के एक्सचेंज ट्रेडेड फंड हैं जिनमें से प्रत्येक में अलग-अलग अंतर्निहित घटक होते हैं।

इंडेक्स फंड्स ईटीएफ

एक इंडेक्स ईटीएफ मुख्य रूप से एक निष्क्रिय म्युचुअल फंड है जो निवेशकों को एकल लेनदेन में प्रतिभूतियों का एक पूल खरीदने की अनुमति देता है। यहाँ उद्देश्य a . के प्रदर्शन को ट्रैक करना हैशेयर बाजार सूचकांक (उदाहरण के लिए निफ्टी 50)। जब कोईइन्वेस्टर एक इंडेक्स फंड या ईटीएफ की मात्रा खरीदता है, इसका मतलब है कि निवेशक एक पोर्टफोलियो का हिस्सा खरीद रहा है जिसमें अंतर्निहित इंडेक्स की प्रतिभूतियां शामिल हैं। भारत में कुछ लोकप्रिय इंडेक्स ईटीएफ एचडीएफसी इंडेक्स फंड-निफ्टी, आईडीएफसी निफ्टी फंड आदि हैं।

गोल्ड ईटीएफ

गोल्ड ईटीएफ ऐसे उपकरण हैं जो सोने की कीमतों पर आधारित होते हैं यासोने में निवेश करें बुलियन. गोल्ड एक्सचेंज-ट्रेडेड फंड गोल्ड बुलियन प्रदर्शन को ट्रैक करते हैं। जब सोने की कीमत बढ़ती है, तो एक्सचेंज ट्रेडेड फंड का मूल्य भी बढ़ता है और जब सोने की कीमत नीचे जाती है, तो ईटीएफ अपना मूल्य खो देता है। भारत में, रिलायंस ईटीएफ गोल्ड बीईएस अन्य ईटीएफ के साथ एक सूचीबद्ध एक्सचेंज ट्रेडेड फंड है। ऐसे म्युचुअल फंड हैं जो निवेशकों को सोने में एक्सचेंज-ट्रेडेड फंड में निवेश करने की अनुमति देते हैं। एयूएम/नेट एसेट्स वाले कुछ बेहतरीन प्रदर्शन करने वाले अंतर्निहित गोल्ड ईटीएफ >25 करोड़ निवेश करने के लिए हैं:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹48.3821

↑ 2.36 ₹1,781 30.8 58.6 93.8 41.6 28 72 Invesco India Gold Fund Growth ₹46.3298

↑ 2.24 ₹476 30.7 57.2 90.4 41.1 27.5 69.6 SBI Gold Fund Growth ₹48.8255

↑ 2.38 ₹15,024 30.9 59.7 94 42.3 28.2 71.5 Nippon India Gold Savings Fund Growth ₹63.6919

↑ 3.09 ₹7,160 30.8 59.3 93.8 42 28 71.2 Axis Gold Fund Growth ₹48.8914

↑ 2.74 ₹2,835 32.1 60.4 95.3 42.3 28.3 69.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 2 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund Axis Gold Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Upper mid AUM (₹7,160 Cr). Lower mid AUM (₹2,835 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 28.05% (lower mid). 5Y return: 27.54% (bottom quartile). 5Y return: 28.22% (upper mid). 5Y return: 27.99% (bottom quartile). 5Y return: 28.31% (top quartile). Point 6 3Y return: 41.65% (bottom quartile). 3Y return: 41.10% (bottom quartile). 3Y return: 42.32% (top quartile). 3Y return: 41.97% (lower mid). 3Y return: 42.26% (upper mid). Point 7 1Y return: 93.79% (lower mid). 1Y return: 90.37% (bottom quartile). 1Y return: 94.00% (upper mid). 1Y return: 93.75% (bottom quartile). 1Y return: 95.29% (top quartile). Point 8 1M return: 13.79% (bottom quartile). 1M return: 17.98% (upper mid). 1M return: 14.47% (lower mid). 1M return: 13.10% (bottom quartile). 1M return: 19.32% (top quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (lower mid). Sharpe: 3.25 (upper mid). Sharpe: 3.01 (bottom quartile). Sharpe: 3.44 (top quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

Axis Gold Fund

लीवरेज्ड ईटीएफ

लीवरेज्ड ईटीएफ एक अंतर्निहित सूचकांक पर संभावित रिटर्न को बढ़ावा देने के लिए डेरिवेटिव या ऋण का उपयोग करते हैं। इसे अल्पकालिक निवेश के लिए उपयुक्त माना जाता है, लेकिन इस तरह के एक्सचेंज ट्रेडेड फंड वर्तमान में भारत में उपलब्ध नहीं हैं।

बॉन्ड ईटीएफ

बॉन्ड ईटीएफ बॉन्ड म्यूचुअल फंड के समान है। बॉन्ड एक्सचेंज ट्रेडेड फंड बॉन्ड का एक पोर्टफोलियो है जो स्टॉक की तरह एक्सचेंज पर ट्रेड करता है और उन्हें निष्क्रिय रूप से प्रबंधित किया जा सकता है।एलआईसी नोमुरा एमएफ जी-सेक लॉन्ग टर्म ईटीएफ और एसबीआई ईटीएफ 10 साल का गिल्ट भारत में उपलब्ध कुछ बॉन्ड ईटीएफ हैं।

ईटीएफ क्षेत्र

सेक्टर एक्सचेंज ट्रेडेड फंड केवल एक विशिष्ट क्षेत्र या उद्योग से स्टॉक और प्रतिभूतियों में निवेश करता है। इन विशिष्ट क्षेत्रों में अंतर्निहित कुछ सेक्टर-विशिष्ट ईटीएफ फार्मा फंड, टेक्नोलॉजी फंड आदि हैं। वर्तमान में भारत में कुछ सेक्टर ईटीएफ R . हैंशेयर लाभांश अवसर ईटीएफ, आरशेयर खपत ईटीएफ, रिलायंस इंफ्रा बीईएस, अधिकांश शेयर एम 100, एसबीआई ईटीएफ निफ्टी जूनियर, कोटक पीएसयूबैंक कुछ नाम रखने के लिए ईटीएफ।

मुद्रा ईटीएफ

मुद्रा विनिमय ट्रेडेड फंड निवेशक को एक विशिष्ट मुद्रा खरीदने के बिना मुद्रा बाजारों में भाग लेने की अनुमति देते हैं। यह या तो एक मुद्रा में या मुद्राओं के पूल में निवेश किया जाता है। इस निवेश के पीछे का विचार किसी मुद्रा या मुद्राओं की एक टोकरी के मूल्य आंदोलनों को ट्रैक करना है।

Talk to our investment specialist

भारत में एक्सचेंज ट्रेडेड फंड

भारत में ईटीएफ का इतिहास अपेक्षाकृत कम है क्योंकि ईटीएफ को 2001 में पेश किया गया था। भारत में लॉन्च होने वाला पहला ईटीएफ बेंचमार्क एसेट मैनेजमेंट कंपनी (बेंचमार्क) द्वारा लॉन्च किया गया निफ्टी बीईएस था।एएमसी गोल्डमैन एएमसी द्वारा अधिग्रहित किया गया था, जिसे हाल ही में रिलायंस एएमसी द्वारा भी अधिग्रहित किया गया था)। इसके बाद भारत में कई ईटीएफ आए हैं, हालांकि, निफ्टी जैसे कुछ सीमित क्षेत्रों में ही एक्सपोजर संभव है।मध्यम दर्जे की कंपनियों के शेयर इक्विटी में इंडेक्स और सेक्टर इंडेक्स। कमोडिटी मुख्य रूप से सोना होगी, और बॉन्ड में, शायद ही कोई ईटीएफ उपलब्ध हो; तरल मधुमक्खियां ( . के समान)लिक्विड फंड) और एलआईसी नोमुरा एमएफ जी-सेक लॉन्ग टर्म ईटीएफ (जी-सेक आधारित ईटीएफ) कुछ नाम हैं।

विश्व स्तर पर, एक्सचेंज ट्रेडेड फंड्स की शुरुआत 1989 में संयुक्त राज्य अमेरिका में हुई थी, जिसमें S & P 500 ईटीएफ में परिवर्तित होने वाला पहला इंडेक्स था। इसके बाद, कई ईटीएफ विश्व स्तर पर बाजारों में आए हैं और आज वैश्विक स्तर पर ईटीएफ संपत्तियां 3 ट्रिलियन डॉलर से अधिक हो गई हैं।

यह देखते हुए कि हम ईटीएफ स्पेस कहां हैं, पर्याप्त होने में कुछ समय लगेगानिवेश सार्थक पोर्टफोलियो बनाने के लिए निवेशकों के लिए विकल्प उपलब्ध हो जाते हैं। हालांकि, निफ्टी जैसे कुछ बुनियादी एक्सपोजर के लिए निवेश करने की सोच सकते हैं।

ईटीएफ निवेश: लाभ

एक्सचेंज ट्रेडेड फंड में निवेश के कुछ लाभ इस प्रकार हैं-

- कम लागत- ईटीएफ म्युचुअल फंड की तुलना में अपने कम व्यय अनुपात के कारण एक किफायती निवेश करते हैं।

- कर लाभ- एक्सचेंज ट्रेडेड फंड बहुत कर कुशल होने का कारण यह है कि खुले बाजार में शेयरों की खरीद और बिक्री एक्सचेंज-ट्रेडेड फंड के कर को प्रभावित नहीं करती हैकर्तव्य.

- लिक्विडिटी- एक्सचेंज ट्रेडेड फंड को ट्रेडिंग अवधि के दौरान किसी भी समय बेचा और खरीदा जा सकता है।

- पारदर्शिता- ईटीएफ में उच्च स्तर की पारदर्शिता होती है क्योंकि निवेश होल्डिंग्स हर दिन प्रकाशित होती हैं।

- अनावरण- एक्सचेंज ट्रेडेड फंड एक विशिष्ट क्षेत्र के लिए विविध जोखिम प्रदान करते हैं जैसा भी मामला हो।

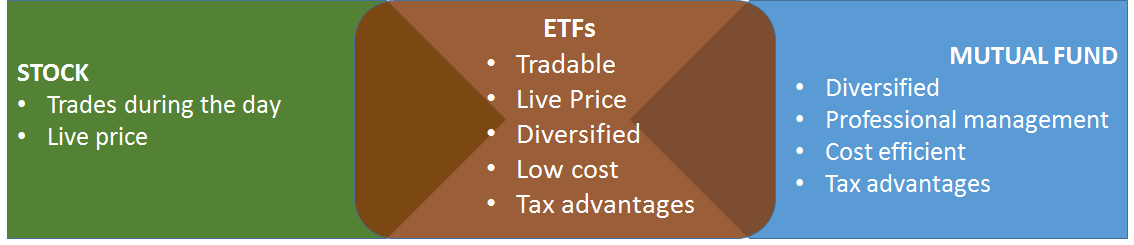

एक्सचेंज ट्रेडेड फंड बनाम म्यूचुअल फंड

जब शेयरों का एक पूल खरीदने की बात आती है, तो निवेशक अक्सर म्यूचुअल फंड और एक्सचेंज ट्रेडेड फंड के बीच भ्रमित हो जाते हैं। इसलिए हम म्यूचुअल फंड और ईटीएफ के बीच कुछ प्रमुख अंतरों को देखेंगे।

निवेश प्रक्रिया

- ईटीएफ: आप ऑनलाइन से ईटीएफ खरीद सकते हैंट्रेडिंग खाते. यह स्टॉक खरीदने के समान है।

- म्यूचुअल फंड: यहां आपको ऑनलाइन ट्रेडिंग खाते की आवश्यकता नहीं है। निवेशक कर सकते हैंम्युचुअल फंड में निवेश एएमसी के माध्यम से (सीधे), एक दलाल, एक सलाहकार या एक ट्रेडिंग खाते के माध्यम से।

लिक्विडिटी

- ईटीएफ: आप ट्रेडिंग सत्र के दौरान किसी भी समय ईटीएफ खरीद या बेच सकते हैं।

- म्यूचुअल फंड: जब आप किसी म्युचुअल फंड की यूनिट बेचते हैं, तो फंड के प्रकार के आधार पर आपके पैसे जमा होने में कुछ दिन लग सकते हैं, आपको जल्दी बाहर निकलने पर एग्जिट लोड शुल्क देना पड़ सकता है।

प्रभार

- ईटीएफ: ब्रोकरेज और डिलीवरी शुल्क लगभग 0.6% (निवेशित राशि का) होगा और व्यय अनुपात 1% प्रति वर्ष तक होगा। लेन-देन मूल्य का जो फंड से फंड में भिन्न हो सकता है।

- म्यूचुअल फंड: म्यूचुअल फंड का व्यय अनुपात 1-3% प्रति वर्ष से लेकर है। और उनके पास एक प्रवेश या निकास शुल्क भी है जो हो सकता हैश्रेणी निवेशित राशि के 2-5% से।

न्यूनतम निवेश

- ईटीएफ: इस निवेश के तहत आप एक यूनिट जितनी कम खरीद सकते हैं।

- म्यूचुअल फंड: म्यूचुअल फंड में निवेश करने के लिए एक निश्चित न्यूनतम राशि होती है। उदाहरण के लिए, यदि आप के माध्यम से निवेश करते हैंसिप, आपको कम से कम INR 500 pm निवेश करना होगा।

ईटीएफ स्टॉक: स्टॉक ईटीएफ को समझना

स्टॉक ईटीएफ का कारोबार वैसे ही किया जाता है जैसे किसी एक्सचेंज पर स्टॉक के सामान्य शेयर का कारोबार होता है। एक स्टॉक ईटीएफ किसी को की एक टोकरी में एक्सपोजर हासिल करने की अनुमति देता हैइक्विटीज प्रत्येक व्यक्तिगत सुरक्षा को खरीदे बिना। स्टॉक ईटीएफ में, म्युचुअल फंड के विपरीत, इसकी कीमत बाजार बंद होने के बजाय पूरे ट्रेडिंग सत्र में समायोजित की जाती है। एक स्टॉक ईटीएफ एक निश्चित प्रकार का खर्च वहन करता है जैसे प्रबंधन शुल्क, आदि, लेकिन आमतौर पर म्यूचुअल फंड की तुलना में कम होता है।

एक अच्छा ईटीएफ कैसे चुनें?

इंडेक्स को दोहराने की कोशिश करते समय ट्रैकिंग त्रुटि नामक एक उपाय होता है, जो यह मापता है कि ईटीएफ उस इंडेक्स से रिटर्न में कितना विचलन करता है जिसे वह ट्रैक कर रहा है। ट्रैकिंग त्रुटि जितनी कम होगी, इंडेक्स ईटीएफ उतना ही बेहतर होगा। इसके अलावा, किसी को ईटीएफ के उद्देश्य और समय के साथ प्रदर्शन को देखने की आवश्यकता होगी यदि यह किसी इंडेक्स को ट्रैक नहीं कर रहा है।

शीर्ष ईटीएफ

भारत में शीर्ष प्रदर्शन करने वाले ईटीएफ इस प्रकार हैं-

| इंडेक्स ईटीएफ | गोल्ड ईटीएफ | सेक्टर ईटीएफ | बॉन्ड ईटीएफ | मुद्रा ईटीएफ | वैश्विक सूचकांक ईटीएफ |

|---|---|---|---|---|---|

| रिलायंस निफ्टी बीईएस | रिलायंस गोल्ड बीईएस | रिलायंस बैंक बीईएस | रिलायंस लिक्विड बीईएस | विस्डम ट्री इंडियन रुपया स्ट्रेटेजी फंड | रिलायंस हैंग सेंग बीईएस |

| आईसीआईसीआई प्रूडेंशियल निफ्टी ईटीएफ | रिलायंस गोल्ड ईटीएफ | बॉक्स बैंकिंग ईटीएफ | एसबीआई ईटीएफ 10 साल लागू होता है | मार्केट वेक्टर्स- भारतीय रुपया/यूएसडी ईटीएन | अधिकांश शेयर NASDAQ 100 |

| सबसे शेयर M50 | बिरला सन लाइफ गोल्ड ईटीएफ | आर* शेयर बैंकिंग ईटीएफ | एलआईसी नोमुरा एमएफ जी-सेक लॉन्ग टर्म ईटीएफ | _ | _ |

ईटीएफ: भारत में एक्सचेंज ट्रेडेड फंड की सूची

यह भारत में एक्सचेंज ट्रेडेड फंड या ईटीएफ की सूची है-

| नाम | बुनियादी संपत्ति | प्रक्षेपण की तारीख |

|---|---|---|

| एक्सिस गोल्ड ईटीएफ | सोना | 10-नवंबर-10 |

| बिड़ला सन लाइफ निफ्टी ईटीएफ | निफ्टी 50 इंडेक्स | 21-जुलाई-11 |

| CPSE ETF | निफ्टी सीपीएसई इंडेक्स | 28-मार्च-14 |

| एडलवाइज एक्सचेंज ट्रेडेड स्कीम – निफ्टी | निफ्टी 50 इंडेक्स | 8-मई-15 |

| रिलायंस बैंक बीईएस | निफ्टी बैंक | 27-मई-04 |

| रिलायंस इंफ्रा बीईएस | निफ्टी इंफ्रास्ट्रक्चर | 29-सितंबर-10 |

| रिलायंस जूनियर बीईएस | निफ्टी नेक्स 50 | 21-फरवरी-03 |

| रिलायंस निफ्टी बीईएस | निफ्टी 50 इंडेक्स | 28-दिसंबर-01 |

| रिलायंस पीएसयू बैंक बीईएस | निफ्टी पीएसयू बैंक | 25-अक्टूबर-07 |

| रिलायंस शरिया BeES | निफ्टी 50 शरिया इंडेक्स | 18-मार्च-09 |

| एचडीएफसी गोल्ड ईटीएफ | सोना | 13-अगस्त-10 |

| आईसीआईसीआई प्रूडेंशियल सीएनएक्स 100 ईटीएफ | निफ्टी 100 | 20-अगस्त-13 |

| आईसीआईसीआई प्रूडेंशियल निफ्टी ईटीएफ | निफ्टी 50 इंडेक्स | 20-मार्च-13 |

| आईसीआईसीआई सेंसेक्स प्रूडेंशियल एक्सचेंज ट्रेडेड फंड | एस एंड पी बीएसई सेंसेक्स | 10-जनवरी-03 |

| बॉक्स बैंकिंग ईटीएफ | नाइटी बैंक | 4-दिसंबर-14 |

| गोल्ड बॉक्स ईटीएफ | सोना | 27-जुलाई-07 |

| निफ्टी ईटीएफ बॉक्स निफ्टी | 50 सूचकांक | 2-फरवरी-10 |

| बॉक्स पीएसयू बैंक ईटीएफ | निफ्टी पीएसयू बैंक | 8-नवंबर-07 |

| सबसे शेयर M100 | निफ्टी मिडकैप 100 | 31-जनवरी-11 |

| सबसे शेयर M50 | निफ्टी 50 इंडेक्स | 28-जुलाई-10 |

| Motilal Oswal MOSt Shares NASDAQ-100 ETF | नैस्डैक 100 | 29-मार्च-11 |

| क्वांटम इंडेक्स फंड - ग्रोथ | निफ्टी 50 इंडेक्स | 10-जुलाई-08 |

| आर * शेयर बैंकिंग ईटीएफ | निफ्टी बैंक | 24-जून-08 |

| आर* शेयर सीएनएक्स 100 ईटीएफ | निफ्टी 100 | 22-मार्च-13 |

| आर * शेयर खपत ईटीएफ | निफ्टी भारत की खपत | 10-अप्रैल-14 |

| आर * शेयर लाभांश अवसर ईटीएफ | निफ्टी लाभांश अवसर 50 | 15-अप्रैल-14 |

| आर* शेयर निफ्टी ईटीएफ | निफ्टी 50 इंडेक्स | 22-नवंबर-13 |

| आर * शेयर NV20 ETF | निफ्टी 50 वैल्यू 20 इंडेक्स | 18-जून-15 |

| रिलायंस ईटीएफ गोल्ड बीईएस | सोना | 8-मार्च-07 |

| रेलिगेयरइंवेस्को Nifty ETF | निफ्टी 50 इंडेक्स | 13-जून-11 |

| SBI ETF Banking | निफ्टी बैंक | 20-मार्च-15 |

| SBI ETF Nifty | निफ्टी 50 इंडेक्स | 23-जुलाई-15 |

| एसबीआई ईटीएफ निफ्टी जूनियर | निफ्टी नेक्स 50 | 20-मार्च-15 |

| SBI Gold ETF | सोना | 28-अप्रैल-09 |

| UTI Gold ETF | सोना | 12-मार्च-07 |

| यूटीआई निफ्टी ईटीएफ | निफ्टी 50 इंडेक्स | 3-सितंबर-15 |

| यूटीआई सेंसेक्स ईटीएफ | एस एंड पी बीएसई सेंसेक्स | 3-सितंबर-15 |

स्रोत: एनएसई और बीएसई इंडिया

ईटीएफ फंड के तहत जोखिम

हालांकि एक्सचेंज ट्रेडेड फंड पारंपरिक म्यूचुअल फंड (मुख्य रूप से कम लागत) पर विविध विकल्प और लाभ प्रदान करते हैं, ईटीएफ में शामिल जोखिमों को जानना चाहिए। चूंकि, ईटीएफ में एक अंतर्निहित होता है जो इक्विटी, बॉन्ड या कमोडिटी हो सकता है, अंतर्निहित परिसंपत्ति के ईटीएफ से जुड़े जोखिम होते हैं। कुछ नाम है; ट्रैकिंग त्रुटि (वास्तविक सूचकांक और अंतर्निहित ईटीएफ के मूल्य में अंतर), अंतर्निहित साधन का बाजार जोखिम एक्सचेंज ट्रेडेड फंड में शामिल कुछ अलग जोखिम हैं जिन्हें आपको किसी भी निवेश में कूदने से पहले जागरूक होना चाहिए।

इसलिए, किसी भी निवेश की तरह, एक्सचेंज ट्रेडेड फंड अपने स्वयं के पेशेवरों और विपक्षों के सेट के साथ आते हैं। निवेशकों को सावधानी से अपना वजन करना चाहिएनिवेश योजना और लक्ष्य और तदनुसार, अगले चरण तय करें। ईटीएफ में निवेश करते समय सुनिश्चित करें कि आप भारत में सर्वश्रेष्ठ प्रदर्शन करने वाले ईटीएफ का चयन करें।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

You Might Also Like