गोल्ड म्यूचुअल फंड बनाम गोल्ड ईटीएफ

कोई कर सकता हैसोने में निवेश करें या अन्य कीमती धातु एक संपत्ति के रूप में या तो भौतिक सोना खरीद कर या द्वारानिवेश उनमें इलेक्ट्रॉनिक रूप से (जैसे गोल्ड फंड या गोल्ड ईटीएफ)। सबके बीचस्वर्ण निवेश भारत में उपलब्ध विकल्प, सोनाम्यूचुअल फंड्स और गोल्ड ईटीएफ को एक बेहतर विकल्प माना जाता है क्योंकि यह बेहतर तरीके से प्रदान की गई सोने की खरीद प्रक्रिया को सरल बनाता हैलिक्विडिटी और सोने का सुरक्षित संचय। लेकिन, अक्सर इन दो निवेशों के बीच निवेशक भ्रमित हो जाते हैं। इसलिए, इस लेख में, हम अध्ययन करेंगे- गोल्ड म्यूचुअल फंड बनाम गोल्ड ईटीएफ - एक बेहतर निवेश निर्णय लेने के लिए।

गोल्ड ईटीएफ

गोल्ड ईटीएफ (विनिमय व्यापार फंड) एक ओपन-एंडेड फंड है जो स्टॉक एक्सचेंजों पर ट्रेड करता है। यह एक ऐसा उपकरण है जो सोने में निवेश पर सोने की कीमत पर आधारित होता हैबुलियन. गोल्ड ईटीएफ 99.5 प्रतिशत शुद्धता वाले सोने में निवेश करता है (RBI द्वारा अनुमोदित बैंकों द्वारा)। उनका प्रबंधन फंड मैनेजर द्वारा किया जाता है जो प्रतिदिन सोने की कीमतों पर नज़र रखते हैं और रिटर्न को अनुकूलित करने के लिए भौतिक सोने का व्यापार करते हैं। गोल्ड ईटीएफ खरीदारों और विक्रेताओं दोनों के लिए उच्च तरलता प्रदान करता है।

गोल्ड म्यूचुअल फंड

गोल्ड म्यूचुअल फंड गोल्ड ईटीएफ का एक प्रकार है। ये ऐसी योजनाएं हैं जो मुख्य रूप से गोल्ड ईटीएफ और अन्य संबंधित परिसंपत्तियों में निवेश करती हैं। गोल्ड म्यूचुअल फंड प्रत्यक्ष रूप से भौतिक सोने में निवेश नहीं करते हैं, लेकिन अप्रत्यक्ष रूप से उसी स्थिति को लेते हैंगोल्ड ईटीएफ में निवेश.

गोल्ड म्यूचुअल फंड बनाम गोल्ड ईटीएफ

गोल्ड ईटीएफ और गोल्ड म्युचुअल फंड- दोनों जमा किए गए निवेश हैं जिन्हें प्रबंधित किया जाता हैम्यूचुअल फंड हाउस और निवेशकों को इलेक्ट्रॉनिक रूप से सोने में निवेश करने में मदद करने के लिए डिज़ाइन किए गए हैं। हालांकि, उन्हें विस्तार से जानने से कुछ अंतर सामने आते हैं, जिससे निवेशक बेहतर निर्णय ले सकते हैं।

गोल्ड म्युचुअल फंड में आपको आवश्यकता नहीं हैडीमैट खाता निवेश के लिए। ये फंड उसी एएमसी (एसेट मैनेजमेंट कंपनी) द्वारा जारी गोल्ड ईटीएफ में निवेश करते हैं। निवेशक इसके माध्यम से गोल्ड म्यूचुअल फंड में निवेश कर सकते हैंसिप मार्ग, जो ईटीएफ में निवेश करते समय संभव नहीं है। सुविधा का दूसरा पहलू एक्जिट लोड है जिसका भुगतान करना पड़ता है, जो गोल्ड ईटीएफ से थोड़ा अधिक है।

इसके विपरीत, गोल्ड ईटीएफ में, आपको एक डीमैट खाते और एक ब्रोकर की आवश्यकता होती है, जिसके माध्यम से आप उन्हें खरीद और बेच सकते हैं। गोल्ड ईटीएफ के बराबर मूल्य का भौतिक सोना होता है:आधारभूत संपत्ति। लेकिन इसके विपरीत, गोल्ड ईटीएफ के साथ गोल्ड म्यूचुअल फंड की इकाइयाँ जारी की जाती हैं:बुनियादी संपत्ति. गोल्ड ईटीएफ की इकाइयों का एक्सचेंजों पर कारोबार होता है और इसलिए खरीदारों और विक्रेताओं दोनों के लिए बेहतर तरलता और सही कीमत प्रदान करता है। लेकिन, यह लिक्विडिटी हर फंड हाउस में अलग-अलग होती है, जो लिक्विडिटी को महत्वपूर्ण बनाती हैफ़ैक्टर गोल्ड ईटीएफ में निवेश करते समय।

Talk to our investment specialist

अन्य प्रमुख अंतर-

निवेश राशि

गोल्ड म्यूचुअल फंड में न्यूनतम निवेश राशि INR 1 है,000 (मासिक एसआईपी के रूप में), जबकि गोल्ड ईटीएफ में आमतौर पर न्यूनतम निवेश के रूप में 1 ग्राम सोने की आवश्यकता होती है, जो मौजूदा कीमतों पर INR 2,785 के करीब है।

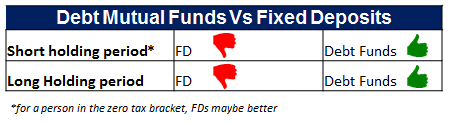

लिक्विडिटी

स्टॉक एक्सचेंज में सूचीबद्ध होने के कारण गोल्ड ईटीएफ का कारोबार होता हैमंडी, और बिना किसी निकास भार या एसआईपी बाधाओं के, इस प्रकार निवेशक बाजार के घंटों के दौरान किसी भी समय खरीद / बिक्री कर सकते हैं। लेकिन, चूंकि गोल्ड म्यूचुअल फंड का बाजार में कारोबार नहीं होता है, इसलिए इन्हें इसके आधार पर खरीदा/बेचा जा सकता हैनहीं हैं दिन के लिए।

लेन - देन की लागत

गोल्ड म्यूचुअल फंड में एग्जिट लोड हो सकता है जो आम तौर पर 1 साल तक का होता है। जबकि, गोल्ड ईटीएफ पर कोई एक्जिट लोड नहीं होता है।

खर्च

गोल्ड ईटीएफ में गोल्ड म्यूचुअल फंड की तुलना में कम प्रबंधन खर्च होता है। चूंकि गोल्ड एमएफ गोल्ड ईटीएफ में निवेश करते हैं, इसलिए उनके खर्चों में गोल्ड ईटीएफ खर्च भी शामिल होता है।

निवेश का तरीका

गोल्ड म्यूचुअल फंड को बिना डीमैट खाते के म्यूचुअल फंड से खरीदा जा सकता है, लेकिन गोल्ड ईटीएफ का एक्सचेंजों पर कारोबार होता है, उन्हें डीमैट खाते की आवश्यकता होती है।

एक सिंहावलोकन-

| मापदंडों | गोल्ड म्यूचुअल फंड | गोल्ड ईटीएफ |

|---|---|---|

| निवेश राशि | न्यूनतम निवेश INR 1,000 | न्यूनतम निवेश- 1 ग्राम सोना |

| लेन-देन की सुविधा | डीमैट खाते की आवश्यकता नहीं | डीमैट खाता आवश्यक |

| लेन - देन की लागत | एक्जिट लोड यूओ टीपी 1 साल | कोई निकास भार नहीं |

| खर्च | उच्च प्रबंधन शुल्क | कम प्रबंधन शुल्क |

2022 में निवेश करने के लिए सर्वश्रेष्ठ गोल्ड ईटीएफ

निवेश करने के लिए कुछ बेहतरीन अंतर्निहित गोल्ड ईटीएफ हैं:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.4429

↑ 0.39 ₹15,024 26.6 57.2 83.1 40.4 26.6 71.5 ICICI Prudential Regular Gold Savings Fund Growth ₹49.0474

↑ 0.46 ₹6,338 26.4 56.7 83.4 40.1 26.4 72 Axis Gold Fund Growth ₹46.1544

↑ 0.43 ₹2,835 26.7 57 82.9 40.1 26.4 69.8 IDBI Gold Fund Growth ₹41.0783

↑ 0.49 ₹809 26.1 55.8 81.6 40 26.1 79 Nippon India Gold Savings Fund Growth ₹60.6

↑ 0.52 ₹7,160 26.2 56.6 82.3 40 26.3 71.2 Aditya Birla Sun Life Gold Fund Growth ₹46.022

↑ 0.38 ₹1,781 26.1 56.6 82.8 40 26.4 72 HDFC Gold Fund Growth ₹47.3741

↑ 0.41 ₹11,458 26.3 56.9 82.8 39.9 26.3 71.3 Kotak Gold Fund Growth ₹60.8539

↑ 0.60 ₹6,556 26.2 56.7 82.6 39.8 26.1 70.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 27 Feb 26 Research Highlights & Commentary of 8 Funds showcased

Commentary SBI Gold Fund ICICI Prudential Regular Gold Savings Fund Axis Gold Fund IDBI Gold Fund Nippon India Gold Savings Fund Aditya Birla Sun Life Gold Fund HDFC Gold Fund Kotak Gold Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹6,338 Cr). Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹809 Cr). Upper mid AUM (₹7,160 Cr). Bottom quartile AUM (₹1,781 Cr). Top quartile AUM (₹11,458 Cr). Upper mid AUM (₹6,556 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Rating: 2★ (top quartile). Rating: 1★ (upper mid). Rating: 1★ (lower mid). Not Rated. Rating: 2★ (upper mid). Top rated. Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 26.55% (top quartile). 5Y return: 26.39% (upper mid). 5Y return: 26.39% (upper mid). 5Y return: 26.07% (bottom quartile). 5Y return: 26.26% (lower mid). 5Y return: 26.39% (top quartile). 5Y return: 26.32% (lower mid). 5Y return: 26.12% (bottom quartile). Point 6 3Y return: 40.39% (top quartile). 3Y return: 40.12% (top quartile). 3Y return: 40.11% (upper mid). 3Y return: 40.03% (upper mid). 3Y return: 40.00% (lower mid). 3Y return: 39.97% (lower mid). 3Y return: 39.94% (bottom quartile). 3Y return: 39.82% (bottom quartile). Point 7 1Y return: 83.09% (top quartile). 1Y return: 83.39% (top quartile). 1Y return: 82.93% (upper mid). 1Y return: 81.59% (bottom quartile). 1Y return: 82.35% (bottom quartile). 1Y return: 82.81% (upper mid). 1Y return: 82.80% (lower mid). 1Y return: 82.55% (lower mid). Point 8 1M return: 0.35% (top quartile). 1M return: 0.06% (bottom quartile). 1M return: 0.27% (upper mid). 1M return: 0.33% (top quartile). 1M return: 0.12% (bottom quartile). 1M return: 0.26% (upper mid). 1M return: 0.20% (lower mid). 1M return: 0.23% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.25 (lower mid). Sharpe: 3.10 (lower mid). Sharpe: 3.44 (upper mid). Sharpe: 3.48 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.08 (bottom quartile). Sharpe: 3.29 (upper mid). Sharpe: 3.55 (top quartile). SBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

Axis Gold Fund

IDBI Gold Fund

Nippon India Gold Savings Fund

Aditya Birla Sun Life Gold Fund

HDFC Gold Fund

Kotak Gold Fund

अब जब आप गोल्ड म्यूचुअल फंड और गोल्ड ईटीएफ के बीच बड़ा अंतर किसी ऐसे एवेन्यू में निवेश करते हैं जो आपके लिए सबसे उपयुक्त हो।

पूछे जाने वाले प्रश्न

1. क्या गोल्ड ईटीएफ में ट्रेडिंग इक्विटी में ट्रेडिंग के समान है?

ए: हां, गोल्ड ईटीएफ इक्विटी के समान हैं क्योंकि आप इनका व्यापार कर सकते हैंनेशनल स्टॉक एक्सचेंज (एनएसई)। इसके अतिरिक्त, आप अंतरराष्ट्रीय शेयरों और शेयरों के खिलाफ इनका मूल्यांकन भी कर सकते हैं। दूसरे शब्दों में, गोल्ड ईटीएफ की कीमत बाजार की स्थिति के साथ लगातार बदलती रहेगी, जो स्टॉक और शेयरों के व्यवहार के समान है।

2. क्या मैं गोल्ड ईटीएफ के माध्यम से लाभांश अर्जित कर सकता हूं?

ए: गोल्ड ईटीएफ का मतलब है कि95% से 99% भौतिक सोने में निवेश किया जाता है, और5% प्रतिभूति ऋणपत्रों में निवेश किया जाता है। इनमें से कोई भी निवेश लाभांश नहीं देता है, और इसलिए, गोल्ड ईटीएफ लाभांश का भुगतान नहीं करते हैं। हालांकि, बाजार में उतार-चढ़ाव के आधार पर गोल्ड ईटीएफ की खरीद-बिक्री से अच्छा रिटर्न मिल सकता है।

3. गोल्ड ईटीएफ को उपयुक्त निवेश क्यों माना जाता है?

ए: गोल्ड ईटीएफ को बाजार में प्रवेश करने के लिए कम निवेश की आवश्यकता होती है और अच्छे रिटर्न देने के लिए जाने जाते हैं और इसलिए, इसे अक्सर एक अच्छा निवेश माना जाता है। इसके अलावा, यदि आप अपने निवेश पोर्टफोलियो में विविधता लाना चाहते हैं, तो गोल्ड ईटीएफ उपयुक्त निवेश साबित हो सकते हैं।

4. मुझे गोल्ड म्यूचुअल फंड में निवेश क्यों करना चाहिए?

ए: अगर आप डीमैट खाता खोले बिना पेपर गोल्ड में निवेश करना चाहते हैं, तो आपको गोल्ड म्यूचुअल फंड में निवेश करना होगा। गोल्ड म्यूचुअल फंड के लिए कोई निर्दिष्ट प्रविष्टि या निकास प्रणाली नहीं है।

5. गोल्ड म्यूचुअल फंड के मुख्य लाभ क्या हैं?

ए: गोल्ड म्यूचुअल फंड एक्जिट लोड की चिंता किए बिना आपके निवेश पोर्टफोलियो में विविधता लाने के सर्वोत्तम तरीकों में से एक है। यह इसके खिलाफ सुरक्षा के रूप में भी काम करता हैमुद्रास्फीति जैसा कि आप बिना किसी वास्तविक सोने के सोने के मालिक होने के लाभों का आनंद लेंगे। आप लगभग सभी भू-राजनीतिक सीमाओं के पार गोल्ड म्यूचुअल फंड का व्यापार कर सकते हैं, इस प्रकार अपने निवेश की रक्षा कर सकते हैं।

6. क्या गोल्ड ईटीएफ के लिए फंड मैनेजर की जरूरत होती है?

ए: हां, गोल्ड ईटीएफ को से खरीदना होगासंपत्ति प्रबंधन कंपनियां या एएमसी। इसके अलावा, आपको गोल्ड ईटीएफ में ट्रेड करने के लिए डीमैट खाता खोलना होगा। इस प्रकार, उस विशेष एएमसी से जुड़े फंड मैनेजर के बिना, जिससे आप गोल्ड ईटीएफ खरीद रहे हैं, आप प्रतिभूतियों में व्यापार नहीं कर पाएंगे।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।