गोल्ड ईटीएफ में निवेश के लिए एक गाइड

सोने में निवेश ईटीएफ न केवल लोकप्रियता में बढ़ रहा है बल्कि इसे सोने में निवेश करने के सर्वोत्तम तरीकों में से एक माना जाता है। गोल्ड ईटीएफ ने पिछले एक दशक में काफी महत्व प्राप्त किया है। गोल्ड एक्सचेंज ट्रेडेड फंड पहली बार 2003 में ऑस्ट्रेलिया में "गोल्ड" के साथ अस्तित्व में आया थाबुलियन सुरक्षा" लॉन्च की जा रही है। तब से कई देशों (भारत सहित) ने गोल्ड ईटीएफ लॉन्च किया है। पहलागोल्ड ईटीएफ भारत में गोल्ड बीईएस था, इसे फरवरी 2007 में लॉन्च किया गया था।

Talk to our investment specialist

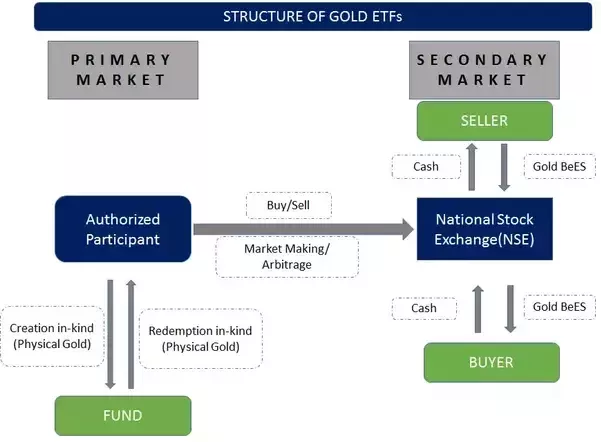

गोल्ड ईटीएफ कैसे काम करते हैं? गोल्ड ईटीएफ की संरचना

पहलेनिवेश गोल्ड ईटीएफ में, उस संरचना को जानना महत्वपूर्ण है जिसके तहत वे काम करते हैं। गोल्ड ईटीएफ बैक-एंड पर फिजिकल गोल्ड द्वारा समर्थित हैं। तो जब एकइन्वेस्टर एक्सचेंज पर गोल्ड ईटीएफ खरीदता है, बैक-एंड में शामिल इकाई भौतिक सोना खरीदती है। गोल्ड ईटीएफ इकाइयां एक एक्सचेंज में सूचीबद्ध हैं, उदाहरण के लिए गोल्ड बीईएस को पर सूचीबद्ध किया गया हैनेशनल स्टॉक एक्सचेंज (एनएसई) और वे सोने की वास्तविक कीमतों को बारीकी से ट्रैक करते हैं (जिन्हें स्पॉट प्राइस कहा जाता है)। गोल्ड ईटीएफ की कीमत और सोने की कीमत समान है, यह सुनिश्चित करने के लिए "अधिकृत प्रतिभागियों" द्वारा निरंतर खरीद और बिक्री होती है। एक अधिकृत प्रतिभागी स्टॉक एक्सचेंज (इस मामले में एनएसई) द्वारा प्रतिनियुक्त एक इकाई है जो की खरीद और बिक्री का प्रबंधन करता है।आधारभूत संपत्ति (इस मामले में भौतिक सोना) बनाने के लिएविनिमय व्यापार फंड. ये आमतौर पर बहुत बड़े संगठन होते हैं।

जबकि नीचे दिया गया चित्र जटिल लग सकता है:

- गोल्ड ईटीएफ के खरीदार और विक्रेता (निवेशक) एक्सचेंज प्लेटफॉर्म (एनएसई) का उपयोग करते हैं, इसलिए ट्रेडिंग करना आसान है। वे खरीद और बिक्री के आदेश दे सकते हैं, और दलाल उसी पर अमल करेगा।

- इसमें से कोई भी अतिरिक्त खरीद या बिक्री नेट (खरीदार और विक्रेता लेनदेन के बाद) अधिकृत प्रतिभागियों के साथ तय किया जाता है जो भौतिक सोना खरीदते और बेचते हैं। इसलिए यदि कोई खरीदार नहीं है और कोई बेचना चाहता है, तो अधिकृत प्रतिभागी बनाएगालिक्विडिटी, विक्रेता से गोल्ड ईटीएफ की इकाइयाँ खरीदना।

गोल्ड ईटीएफ में निवेश के फायदे

कुछ केनिवेश के लाभ गोल्ड ईटीएफ में हैं:

1. छोटा संप्रदाय

एक खुदरा विक्रेता के पास जाने के लिए बहुत कम मात्रा में भौतिक सोना खरीदने के लिए एक अच्छी राशि की आवश्यकता होगी, साथ ही सोने की दुकानें बहुत कम मात्रा में शुद्ध सोना खरीदने की अनुमति नहीं देंगी। गोल्ड ईटीएफ को बहुत कम मात्रा में खरीदा और बेचा जा सकता है और उनमें कारोबार किया जा सकता है।

2. लागत दक्षता

गोल्ड ईटीएफ में निवेश का एक और फायदा यह है कि यह किफायती है। कोई नहीं हैअधिमूल्य गोल्ड ईटीएफ से जुड़े मेकिंग चार्ज की तरह, कोई भी बिना किसी मार्कअप के अंतरराष्ट्रीय दर पर खरीद सकता है।

3. लंबी अवधि के होल्डिंग के लिए सुविधा

भौतिक सोने के विपरीत, गोल्ड ईटीएफ (भारत में) पर कोई संपत्ति कर नहीं है। इसके अलावा, भंडारण का कोई मुद्दा नहीं है जहां कोई सुरक्षा आदि के बारे में चिंतित है। इकाइयां व्यक्ति के नाम पर एक में रखी जाती हैंडीमैट खाता. आमतौर पर, यह एक समस्या है यदि कोई भौतिक सोने को घर पर अच्छी मात्रा में संग्रहीत करता है या aबैंक तिजोरी

4. समान उपलब्धता

एक्सचेंज पर गोल्ड बीज़ (या अन्य गोल्ड ईटीएफ) की उपलब्धता के संबंध में कोई समस्या नहीं है, क्योंकि एक्सचेंज ट्रेडिंग के लिए, खरीदने और बेचने के लिए जिम्मेदार है।

5. चलनिधि

तरलता उपलब्ध है क्योंकि इसका एक्सचेंज पर कारोबार होता है और वहाँ हैंमंडी तरलता बनाने के लिए निर्माता (अधिकृत प्रतिभागी)। इसलिए किसी को बेचने के लिए दुकान खोजने की चिंता करने की जरूरत नहीं है या यहां तक कि मार्क-डाउन या यहां तक कि बिक्री के दौरान शुद्धता का परीक्षण करने की भी चिंता करने की जरूरत नहीं है।

6. चोरी का कोई खतरा नहीं

चूंकि गोल्ड ईटीएफ की इकाइयाँ धारक के डीमैट (डीमैटरियलाइज़्ड) खाते में होती हैं, इसलिए चोरी का कोई जोखिम नहीं होता है।

7. पवित्रता

गोल्ड ईटीएफ में निवेश करने का एक सबसे बड़ा लाभ इसकी शुद्धता स्थिर है। शुद्धता के लिए कोई जोखिम नहीं है क्योंकि प्रत्येक इकाई शुद्ध सोने की कीमत से समर्थित है।

बेस्ट गोल्ड ईटीएफ 2022

भारत में निवेश करने के लिए कुछ बेहतरीन अंतर्निहित गोल्ड ईटीएफ हैं:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.022

↑ 0.38 ₹1,781 26.1 56.6 82.8 40 26.4 72 Invesco India Gold Fund Growth ₹44.0896

↑ 0.24 ₹476 25.7 54.2 79.7 39 25.8 69.6 SBI Gold Fund Growth ₹46.4429

↑ 0.39 ₹15,024 26.6 57.2 83.1 40.4 26.6 71.5 Nippon India Gold Savings Fund Growth ₹60.6

↑ 0.52 ₹7,160 26.2 56.6 82.3 40 26.3 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹49.0474

↑ 0.46 ₹6,338 26.4 56.7 83.4 40.1 26.4 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 27 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Upper mid AUM (₹7,160 Cr). Lower mid AUM (₹6,338 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 26.39% (upper mid). 5Y return: 25.85% (bottom quartile). 5Y return: 26.55% (top quartile). 5Y return: 26.26% (bottom quartile). 5Y return: 26.39% (lower mid). Point 6 3Y return: 39.97% (bottom quartile). 3Y return: 39.03% (bottom quartile). 3Y return: 40.39% (top quartile). 3Y return: 40.00% (lower mid). 3Y return: 40.12% (upper mid). Point 7 1Y return: 82.81% (lower mid). 1Y return: 79.67% (bottom quartile). 1Y return: 83.09% (upper mid). 1Y return: 82.35% (bottom quartile). 1Y return: 83.39% (top quartile). Point 8 1M return: 0.26% (upper mid). 1M return: -0.40% (bottom quartile). 1M return: 0.35% (top quartile). 1M return: 0.12% (lower mid). 1M return: 0.06% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (upper mid). Sharpe: 3.25 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.10 (lower mid). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

गोल्ड ईटीएफ और मापने का प्रदर्शन

एक्सचेंज ट्रेडेड फंड का प्रदर्शन (गोल्ड ईटीएफ सहित) औरइंडेक्स फंड्स "ट्रैकिंग त्रुटि" नामक एक संकेतक द्वारा मापा जाता है। ट्रैकिंग त्रुटि और कुछ नहीं बल्कि एक उपाय है जो ईटीएफ (या इंडेक्स फंड) के प्रदर्शन और उस बेंचमार्क के प्रदर्शन के बीच अंतर को देखता है जिसे वह कॉपी करना चाहता है। इसलिए ट्रैकिंग त्रुटि कम करें, ईटीएफ बेहतर है।

भारतीयों का झुकाव सांस्कृतिक रूप से सोने की खरीदारी की ओर है, चाहे वह सजावटी उद्देश्यों के लिए हो या यहां तक कि धन सृजन के लिए भी। जबकि पहले भौतिक सोना पसंद हुआ करता था, गोल्ड ईटीएफ हर पहलू में स्पष्ट रूप से बेहतर होते हैं (सजावटी उद्देश्य को छोड़कर जहां एक बार भौतिक सोना खरीदने की आवश्यकता होती है), भंडारण, सुरक्षा, धन कर, तरलता, कोई मार्क-अप आदि जैसे लाभों के साथ। गोल्ड बीईएस आदि जैसे विभिन्न विकल्पों का उपयोग किया जा सकता है जहां कोई भी कर सकता हैसोना खरीदें एक्सचेंज पर!

गोल्ड म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें।

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Informative page