बचत खाते से अधिक कैसे प्राप्त करें?

एबचत खाता एक प्रकार का हैबैंक खाता जो पैसा जमा करने के लिए उपयोग किया जाता है। खाते पर समय की अवधि में ब्याज अर्जित किया जाता है। यह एक ऐसा खाता है जहां कोई बचत के लिए पैसा जमा करता है और इस प्रकार, नाम बचत खाता है। यह सबसे सरल प्रकार के बैंक खातों में से एक है जो आपको अपनी अतिरिक्त नकदी जमा करने और उस पर ब्याज अर्जित करने की अनुमति देता है। इन दिनों कोई बैंक में ऑनलाइन बचत खाता खोल सकता है,बचत शुरू करें और ब्याज कमा रहा है।

ग्राहक आमतौर पर अधिक ब्याज वाले बचत खाते पसंद करते हैं। अलग-अलग बैंक अलग-अलग बचत खाते की ब्याज दरें प्रदान करते हैं। अपने सेविंग अकाउंट से, आप जब चाहें फंड ट्रांसफर कर सकते हैं और पैसे निकाल सकते हैं।

बचत खाते की ब्याज दरें 2022

जैसा कि ऊपर कहा गया है, अलग-अलग बैंकों के लिए बचत खाते की ब्याज दरें अलग-अलग हैं। सामान्यश्रेणी बचत खाते की ब्याज दरें भिन्न होती हैं2.07% - 7% सालाना

| बैंक | ब्याज दर |

|---|---|

| आंध्रा बैंक | 3.00% |

| ऐक्सिस बैंक | 3.00% - 4.00% |

| बैंक ऑफ बड़ौदा | 2.75% |

| बैंक ऑफ इंडिया | 2.90% |

| बंधन बैंक | 3.00% - 7.15% |

| बैंक ऑफ महाराष्ट्र | 2.75% |

| केनरा बैंक | 2.90% - 3.20% |

| सेंट्रल बैंक ऑफ इंडिया | 2.75% - 3.00% |

| सिटी बैंक | 2.75% |

| कॉर्पोरेशन बैंक | 3.00% |

| देना बैंक | 2.75% |

| धनलक्ष्मी बैंक | 3.00% - 4.00% |

| डीबीएस बैंक (डिजीबैंक) | 3.50% - 5.00% |

| फेडरल बैंक | 2.50% - 3.80% |

| एचडीएफसी बैंक | 3.00% - 3.50% |

| HSBC बैंक | 2.50% |

| आईसीआईसीआई बैंक | 3.00% - 3.50% |

| आईडीबीआई बैंक | 3.00% - 3.50% |

| IDFC Bank | 3.50% - 7.00% |

| इंडियन बैंक | 3.00% - 3.15% |

| इंडियन ओवरसीज बैंक | 3.05% |

| इंडसइंड बैंक | 4.00% - 6.00% |

| कर्नाटक बैंक | 2.75% - 4.50% |

| बैंक बॉक्स | 3.50% - 4.00% |

| पंजाबराष्ट्रीय बैंक (पीएनबी) | 3.00% |

| आरबीएल बैंक | 4.75% - 6.75% |

| साउथ इंडियन बैंक | 2.35% - 4.50% |

| भारतीय स्टेट बैंक (एसबीआई) | 2.75% |

| यूको बैंक | 2.50% |

| यस बैंक | 4.00% - 6.00% |

आरबीआई के नवीनतम आदेश के अनुसार, आपके बचत खाते पर ब्याज की गणना दैनिक आधार पर की जाती हैआधार. गणना आपकी समापन राशि पर आधारित है। अर्जित ब्याज खाता प्रकार और बैंक की नीति के आधार पर अर्ध-वार्षिक या त्रैमासिक रूप से जमा किया जाएगा।

बचत खाते पर ब्याज की गणना के लिए सूत्र

मासिक ब्याज = दैनिक शेष x (दिनों की संख्या) x ब्याज दर/वर्ष में दिन

उदाहरण के लिए, यदि हम मान लें कि एक महीने के लिए दैनिक समापन शेष राशि दैनिक 1 लाख है और बचत खाते पर ब्याज दर 4% प्रति वर्ष है, तो सूत्र के अनुसार

महीने के लिए ब्याज = 1 लाख x (30) x (4/100)/365 = INR 329

तो इतनी बेकार नकदी और कम बचत खाते की ब्याज दरों के साथ, आप अपने बैंक खाते से अधिक कैसे प्राप्त कर सकते हैं? स्वाभाविक रूप से, इसका उत्तर आपके पैसे का निवेश करना है। लेकिन यदि आप अधिक जोखिम नहीं लेना चाहते हैं और सुरक्षित खेलना पसंद करते हैं, तो आइए देखें कि आप अपने बचत खाते से अधिक कैसे प्राप्त कर सकते हैं।

Talk to our investment specialist

लिक्विड फंड - पैसा कमाने का बेहतर विकल्प?

हम में से अधिकांश अपने अतिरिक्त पैसे का एक बड़ा हिस्सा कम बचत खाते की ब्याज दरों के साथ बैंक में जमा करते हैं और इस तरह बेकार पड़ी नकदी से कम कमाते हैं। दूसरी ओर,लिक्विड फंड बचत खाते की ब्याज दरों की तुलना में लगभग समान जोखिम स्तर और पैसा कमाने का एक बेहतर विकल्प की तुलना में बहुत बेहतर ब्याज दरें प्रदान करते हैं।

लिक्विड फंड क्या है?

लिक्विड फंड या लिक्विडम्यूचुअल फंड्स म्यूच्यूअल फण्ड का एक प्रकार है जो मुख्य रूप से में निवेश करता हैमुद्रा बाजार उपकरण। उसमें शामिल हैनिवेश ट्रेजरी बिल, सावधि जमा, जमा प्रमाणपत्र आदि जैसे वित्तीय साधनों में। इन उपकरणों की परिपक्वता अवधि कम (91 दिनों से कम) होती है जो सुनिश्चित करती है कि इनमें जोखिम का स्तरम्यूचुअल फंड के प्रकार न्यूनतम है।

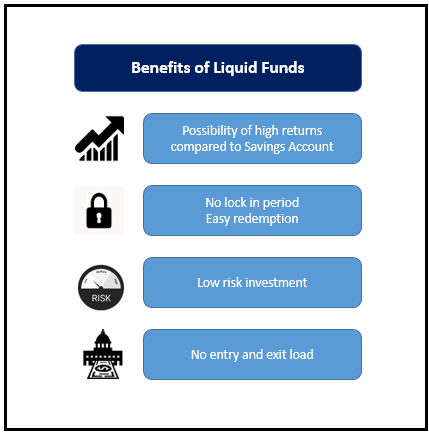

लिक्विड म्यूचुअल फंड के लाभ

इन म्युचुअल फंडों में कोई लॉक-इन अवधि नहीं होती है और निकासी आमतौर पर एक कार्य दिवस (या कुछ मामलों में कम) पर 24 घंटों के भीतर संसाधित की जाती है। इन फंडों से कोई एंट्री लोड या एक्जिट लोड नहीं जुड़ा है और फंड में इंस्ट्रूमेंट्स के प्रकार के कारण ब्याज दर जोखिम नगण्य है।

लिक्विड फंड रिटर्न

लिक्विड फंड उच्च अवधि के दौरान अल्पकालिक निवेश के लिए बेहतर रिटर्न प्रदान करते हैंमुद्रास्फीति मंडी वातावरण। ऐसी अवधि के दौरान, ब्याज दरें अधिक होती हैं और यह बदले में, लिक्विड फंड के लिए बेहतर रिटर्न सुनिश्चित करता है। लिक्विड फंड बाजार में विभिन्न विकल्पों जैसे दैनिक/साप्ताहिक/मासिक लाभांश (भुगतान या पुनर्निवेश) और विकास विकल्प के रूप में उपलब्ध हैं।

लिक्विड फंड, औसतन लगभग 7% से 8% प्रति वर्ष की ब्याज दर प्रदान करते हैं। यह बचत खाते की ब्याज दरों से काफी अधिक है। स्थिर चाहने वाले निवेशकों के लिएनकदी प्रवाह, वे लाभांश का विकल्प चुन सकते हैं जो उनकी पसंद के अनुसार उनके खाते में जमा किया जाएगा। कुछ बेहतरीन प्रदर्शन करने वाले लिक्विड फंड जिन्होंने लगातार रिटर्न दिया है, वे इस प्रकार हैं:

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Indiabulls Liquid Fund Growth ₹2,619.32

↑ 0.38 ₹165 0.5 1.5 2.9 6.4 6.6 6.02% 2M 2M 1D PGIM India Insta Cash Fund Growth ₹352.575

↑ 0.05 ₹505 0.5 1.5 2.9 6.4 6.5 5.96% 1M 11D 1M 13D JM Liquid Fund Growth ₹73.8599

↑ 0.01 ₹2,851 0.5 1.5 2.9 6.2 6.4 5.91% 1M 10D 1M 14D Axis Liquid Fund Growth ₹3,016.26

↑ 0.37 ₹35,653 0.5 1.5 3 6.4 6.6 6.06% 1M 28D 2M 2D Tata Liquid Fund Growth ₹4,265.6

↑ 0.50 ₹18,946 0.5 1.5 2.9 6.4 6.5 6.08% 1M 28D 1M 28D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund Axis Liquid Fund Tata Liquid Fund Point 1 Bottom quartile AUM (₹165 Cr). Bottom quartile AUM (₹505 Cr). Lower mid AUM (₹2,851 Cr). Highest AUM (₹35,653 Cr). Upper mid AUM (₹18,946 Cr). Point 2 Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.37% (upper mid). 1Y return: 6.35% (lower mid). 1Y return: 6.24% (bottom quartile). 1Y return: 6.38% (top quartile). 1Y return: 6.35% (bottom quartile). Point 6 1M return: 0.53% (upper mid). 1M return: 0.53% (lower mid). 1M return: 0.53% (bottom quartile). 1M return: 0.54% (top quartile). 1M return: 0.52% (bottom quartile). Point 7 Sharpe: 3.18 (lower mid). Sharpe: 3.16 (bottom quartile). Sharpe: 2.52 (bottom quartile). Sharpe: 3.47 (top quartile). Sharpe: 3.23 (upper mid). Point 8 Information ratio: -0.71 (bottom quartile). Information ratio: -0.10 (lower mid). Information ratio: -1.88 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.02% (lower mid). Yield to maturity (debt): 5.96% (bottom quartile). Yield to maturity (debt): 5.91% (bottom quartile). Yield to maturity (debt): 6.06% (upper mid). Yield to maturity (debt): 6.08% (top quartile). Point 10 Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.11 yrs (upper mid). Modified duration: 0.11 yrs (top quartile). Modified duration: 0.16 yrs (lower mid). Modified duration: 0.16 yrs (bottom quartile). Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

Axis Liquid Fund

Tata Liquid Fund

कर लगाना

लिक्विड फंड बचत खाते पर महत्वपूर्ण कर लाभ प्रदान करते हैं। के लिए लिक्विड फंड का कराधानराजधानी 3 साल से कम के लिए 30% और मौजूदा टैक्स कानूनों के अनुसार 3 साल से अधिक या उसके बराबर इंडेक्सेशन के साथ 20% है। इस कम कर की वजह से, लिक्विड फंड पर शुद्ध प्रतिफल बचत खाते की तुलना में ज्यादातर मामलों में अधिक होता है। छोटी अवधि के लिए, लिक्विड फंड पर लाभांश पर 25% कर लगाया जा सकता है। यह हमें इस निष्कर्ष पर ले जाता है कि ज्यादातर मामलों में लिक्विड फंड पर प्रतिफल बचत खाते की तुलना में अधिक होता है। इसके अलावा, यह उत्पादों में शामिल जोखिम लेने के लिए ग्राहक की क्षमता पर भी निर्भर है।

स्वाभाविक रूप से, अपने बचत खाते से अधिक लाभ उठाने के लिए, आपको पैसा निवेश करने की आवश्यकता है। लिक्विड फंड की तुलना में सेविंग अकाउंट की ब्याज दरें कम रिटर्न देती हैं। इस प्रकार, लिक्विड फंड समान जोखिम वाले निष्क्रिय नकदी से अधिकतम लाभ उठाने के लिए एक बेहतर विकल्प प्रदान करते हैं, लेकिन लगभग दोगुना रिटर्न देते हैं। अब समय आ गया है कि आपने कुछ नया और बेहतर करने की कोशिश की जो आपके सामान्य बचत बैंक खाते से महत्वपूर्ण रूप से अधिक प्राप्त करेगा।

पूछे जाने वाले प्रश्न

1. क्या एक बचत खाता (एसए) सावधि जमा (एफडी) से अलग है?

ए: हाँ, यह अलग है। सावधि जमा के साथ, आपने जो पैसा निवेश किया है, वह निश्चित अवधि के लिए बंद है, और आप इसे परिपक्वता से पहले नहीं निकाल सकते। बचत खाते के साथ, आपको अपनी इच्छा से जमा करने और निकालने की स्वतंत्रता है। इसके अलावा, जमा किए गए धन पर बैंकों का ब्याज बचत खातों की तुलना में सावधि जमा के लिए अधिक है।

2. क्या सभी बैंक एक ही फॉर्मूले का पालन करते हैं?

ए: अधिकांश बैंक बचत खाते के लिए ब्याज दर की गणना करते समय एक ही सूत्र का पालन करते हैं। दैनिक शेष राशि को उन दिनों की संख्या से गुणा किया जाता है जिनके लिए पैसा जमा किया जाता है, जो निरंतर चल रही ब्याज दर से गुणा किया जाता है। फिर पूरी चीज़ को 365 से विभाजित किया जाता है। इससे आपको वह ब्याज मिलता है जो आप अपने बचत खाते में मौजूद धन पर अर्जित करेंगे।

3. क्या बचत खाते और तरल खाते समान हैं?

ए: हालांकि आपके बचत खाते की राशि लिक्विड फंड, बचत खाते और . की तरह व्यवहार करती हैचल परिसंपत्ति वह सामान नहीं है। लिक्विड अकाउंट आमतौर पर म्यूचुअल फंड या छोटी अवधि के लिए किए गए निवेश के रूप में होते हैं, इस उम्मीद के साथ कि ये बचत खाते की तुलना में अधिक रिटर्न देंगे।

4. क्या मैं बचत खाते से पैसे निकाल सकता हूँ?

ए: हाँ, आप किसी भी समय बचत खाते से पैसे निकाल सकते हैं। हालाँकि, अधिकांश बैंकों के लिए, आपके बचत खाते में एक न्यूनतम राशि होनी चाहिए, जिसे आप खाता बंद करने पर निकाल सकते हैं।

5. क्या एसए में कोई कर लाभ हैं?

ए: हाँ, आप कर का दावा कर सकते हैंकटौती अंतर्गतधारा 80सी आपके बचत खाते से अर्जित ब्याज पर।

6. क्या मैं कोई ऊपरी सीमा रख सकता हूं?

ए: नहीं, आप अपने बचत खाते में कितनी राशि रख सकते हैं, इसकी कोई ऊपरी सीमा नहीं है।

7. बचत खाता खोलने के लिए आवश्यक न्यूनतम राशि क्या है?

ए: न्यूनतम राशि बैंक से बैंक में भिन्न होती है। कुछ बैंक ग्राहकों को शून्य शेष राशि के साथ खाते खोलने की अनुमति देते हैं, जबकि कुछ के लिए ग्राहकों को न्यूनतम राशि रुपये जमा करने की आवश्यकता होती है। 2500. खाता खोलने के लिए न्यूनतम शेषराशि जानने के लिए आपको अपने बैंक से संपर्क करना होगा।

8. अगर मैं SA को बंद कर दूं तो क्या मुझे कोई एक्जिट लोड वहन करना होगा?

ए: आमतौर पर, अगर आप सेविंग अकाउंट बंद करते हैं तो कोई एक्जिट लोड नहीं लगता है। लेकिन आपको अपने बैंक के साथ खोले गए बचत खाते की सही प्रकृति के बारे में पूछना चाहिए, इसे बंद करने से पहले, यह समझने के लिए कि क्या आपको कोई जब्ती का भुगतान करना है।

9. ऐसा क्यों है कि कभी-कभी SA की तुलना में FD में निवेश करना फायदेमंद होता है?

ए: सावधि जमा में बचत खाते की तुलना में अधिक ब्याज दर होती है। इसलिए, बचत खाते में पैसा रखने के बजाय, इस पैसे को सावधि जमा में रखने की सलाह दी जाती है क्योंकि आप ब्याज आय अर्जित कर सकते हैं। यह निष्क्रिय का एक रूप हैआय यह एक निवेश भी हो सकता है।

10. क्या मुद्रास्फीति बचत खातों को प्रभावित करती है?

ए: मुद्रास्फीति आपकी समग्र बचत को प्रभावित करती है, और इसलिए, यह आपके बचत खातों को भी प्रभावित करेगी। मुद्रास्फीति के कारण आपके एसए पर ब्याज दर घट सकती है। इस प्रकार, मुद्रास्फीति आपके बचत खाते पर प्रतिकूल प्रभाव डाल सकती है।

11. क्या मेरे एक से अधिक बचत खाते हो सकते हैं?

ए: हां, आप कई बचत खाते खोल सकते हैं। आप एक ही बैंक में या अलग-अलग बैंकों में भी खाते खोल सकते हैं।

12. बचत खाता खोलने के लिए मुझे किन दस्तावेजों की आवश्यकता है?

ए: बचत खाता खोलने के लिए आवश्यक कुछ दस्तावेज इस प्रकार हैं:

- Aadhar card

- वोटर कार्ड

- एड्रेस प्रूफ (बिजली बिल, टेलीफोन बिल, आदि)

- पासपोर्ट

- राशन पत्रिका

13. क्या मुझे बचत खाता खोलने के लिए केवाईसी की आवश्यकता है?

ए: केवाईसी अपने ग्राहक को जानिए, जो एक आवश्यक दस्तावेज है जो ग्राहकों को बचत खाता खोलने के लिए बैंक को प्रदान करना होता है। वर्तमान में, बचत खाता खोलने के लिए आवश्यक केवाईसी दस्तावेज होना अनिवार्य हो गया है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।