भारत में म्यूचुअल फंड के प्रकार

म्युचुअल फंड उद्योग 1963 से भारत में है। आज, भारत में 10,000 से अधिक योजनाएं मौजूद हैं, और उद्योग का विकास बड़े पैमाने पर हुआ है। भारतीय म्युचुअल फंड उद्योग का एयूएम कहां से बढ़ा है?30 अप्रैल, 2011 को ₹7.85 ट्रिलियन से 30 अप्रैल, 2021 को ₹32.38 ट्रिलियन तक इसका मतलब है कि 10 साल की अवधि में 4 गुना वृद्धि हुई है। जोड़ने के लिए, 30 अप्रैल, 2021 को एमएफ की भाषा के अनुसार फोलियो की कुल संख्या थी9.86 करोड़ (98.6 मिलियन)।

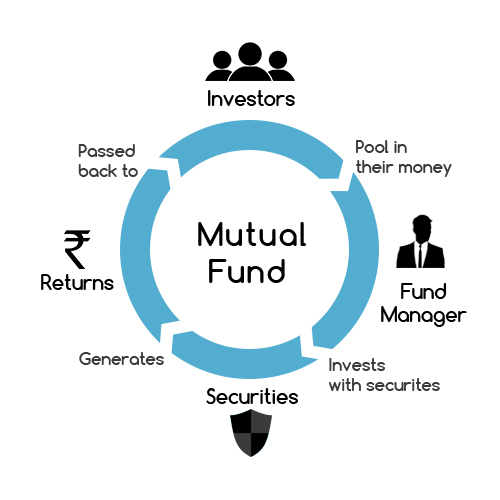

इस तरह की आकर्षक वृद्धि को देखते हुए, कई लोग निवेश करने के लिए आकर्षित होते हैं, जो भविष्य को सुरक्षित करने के लिए एक अच्छा कदम है। शुरू करने से पहले, अपना शोध अच्छी तरह से सुनिश्चित करें। एमएफ की मूल बातें जानना महत्वपूर्ण है जैसे कि के प्रकारम्यूचुअल फंड्स, जोखिम और वापसी, विविधीकरण, आदि। म्यूचुअल फंड इक्विटी के लिए शेयर बाजार में निवेश करके पैसा लगाते हैं, वे डेट इंस्ट्रूमेंट्स में भी निवेश करते हैं। इसी तरह, वे भीसोने में निवेश करें, हाइब्रिड, एफओएफ, आदि।

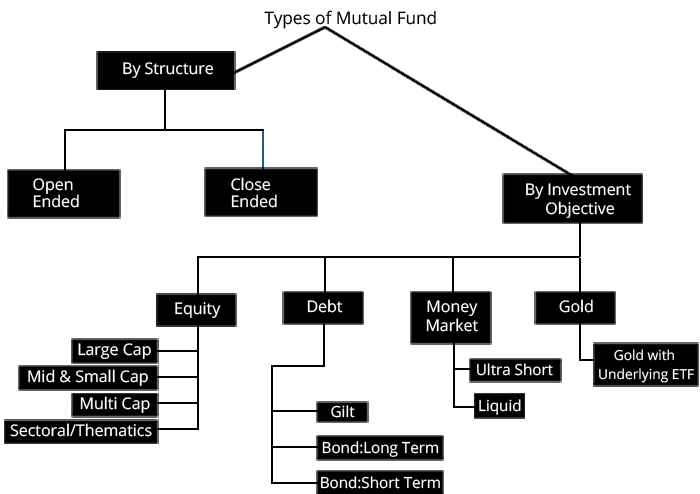

मूल रूप से वर्गीकरण परिपक्वता अवधि के अनुसार होता है, जहां म्यूचुअल फंड की दो व्यापक श्रेणियां होती हैं - ओपन-एंडेड और क्लोज-एंडेड।

ओपन-एंडेड म्यूचुअल फंड

भारत में अधिकांश म्यूचुअल फंड ओपन एंडेड प्रकृति के हैं। ये फंड निवेशकों द्वारा किसी भी समय सदस्यता (या साधारण शब्दों में खरीद) के लिए खुले हैं। वे उन निवेशकों को नई इकाइयाँ जारी करते हैं जो फंड में आना चाहते हैं। प्रारंभिक पेशकश अवधि के बाद (एनएफओ), इन निधियों की इकाइयों को खरीदा जा सकता है। एक दुर्लभ परिदृश्य में, एसेट मैनेजमेंट कंपनी (एएमसी) निवेशकों द्वारा आगे की खरीद को रोक सकता है अगर एएमसी को लगता है कि नए पैसे को तैनात करने के लिए पर्याप्त और अच्छे अवसर नहीं हैं। हालांकि, मोचन के लिए, एएमसी को इकाइयों को वापस खरीदना होगा।

Talk to our investment specialist

क्लोज्ड एंडेड म्युचुअल फंड

ये ऐसे फंड हैं जो प्रारंभिक पेशकश अवधि (एनएफओ) के बाद निवेशकों द्वारा आगे की सदस्यता (या खरीद) के लिए बंद कर दिए जाते हैं। ओपन-एंडेड फंड के विपरीत, निवेशक एनएफओ अवधि के बाद इस प्रकार के म्यूचुअल फंड की नई इकाइयां नहीं खरीद सकते हैं। इसलिए, क्लोज-एंडेड फंड में निवेश केवल एनएफओ अवधि के दौरान ही संभव है। साथ ही, एक बात ध्यान देने वाली है कि निवेशक क्लोज्ड-एंडेड फंड में रिडेम्पशन के जरिए बाहर नहीं निकल सकते। अवधि परिपक्व होने के बाद मोचन होता है।

इसके अतिरिक्त, बाहर निकलने का अवसर प्रदान करने के लिए,म्यूचुअल फंड हाउस स्टॉक एक्सचेंज पर क्लोज-एंडेड फंडों की सूची बनाएं। इसलिए, निवेशकों को परिपक्वता अवधि से पहले उनसे बाहर निकलने के लिए एक्सचेंज पर क्लोज-एंडेड फंड का व्यापार करना होगा।

विभिन्न प्रकार के म्युचुअल फंड

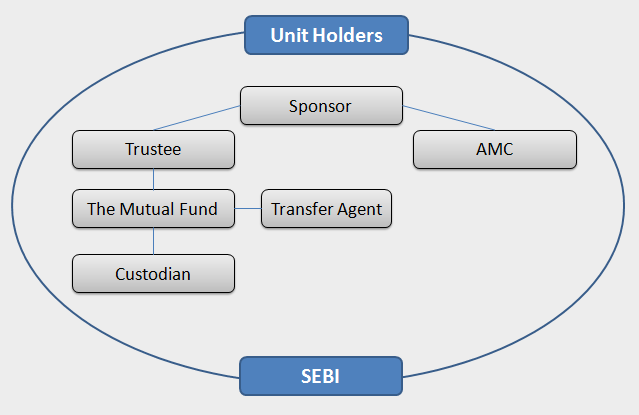

भारतीय प्रतिभूति और विनिमय बोर्ड द्वारा निर्देशित (सेबी) मानदंड, म्यूचुअल फंड में पांच मुख्य व्यापक श्रेणियां और 36 उप-श्रेणियां हैं।

1. इक्विटी म्यूचुअल फंड

इक्विटी फ़ंड इक्विटी शेयर बाजार में निवेश करके निवेशकों के लिए पैसा कमाएं। यह विकल्प उन निवेशकों के लिए उपयुक्त है जो लंबी अवधि के रिटर्न की तलाश में हैं। कुछ प्रकार के इक्विटी म्यूचुअल फंड हैं-

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.9103

↓ -2.35 ₹1,975 28.7 64.3 164.1 58.8 31 167.1 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 8.2 16.7 28.2 32.2 26.7 11.3 Invesco India PSU Equity Fund Growth ₹67.37

↑ 0.19 ₹1,492 4.1 10.5 26.8 30.2 24.7 10.3 ICICI Prudential Infrastructure Fund Growth ₹188.58

↓ -1.04 ₹8,077 -3.7 -1.7 10.4 22.8 24.6 6.7 DSP India T.I.G.E.R Fund Growth ₹320.958

↓ -0.49 ₹5,184 3 3 18.6 25.4 23.4 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.96% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 24.66% (lower mid). 5Y return: 24.56% (bottom quartile). 5Y return: 23.39% (bottom quartile). Point 6 3Y return: 58.76% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 30.16% (lower mid). 3Y return: 22.82% (bottom quartile). 3Y return: 25.38% (bottom quartile). Point 7 1Y return: 164.13% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 26.83% (lower mid). 1Y return: 10.40% (bottom quartile). 1Y return: 18.57% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

लार्ज-कैप फंड उन कंपनियों में निवेश करते हैं जिनका बाजार पूंजीकरण बड़ा है (इसलिए नाम बड़ा-), आमतौर पर, ये बहुत बड़ी कंपनियां हैं और स्थापित खिलाड़ी हैं, जैसे यूनिलीवर, रिलायंस, आईटीसी आदि। मिड-कैप और स्मॉल-कैप फंड निवेश करते हैं। छोटी कंपनियों में, ये कंपनियां छोटी होकर असाधारण विकास दिखा सकती हैं और अच्छा रिटर्न दे सकती हैं। हालांकि, चूंकि वे छोटे हैं, वे नुकसान दे सकते हैं और जोखिम भरा हैं।

थीमैटिक फंड बुनियादी ढांचे, बिजली, मीडिया और मनोरंजन आदि जैसे किसी विशेष क्षेत्र में निवेश करते हैं। सभी म्यूचुअल फंड विषयगत फंड प्रदान नहीं करते हैं, उदाहरण के लिएरिलायंस म्यूचुअल फंड अपने पावर सेक्टर फंड, मीडिया और एंटरटेनमेंट फंड आदि के माध्यम से विषयगत फंडों को एक्सपोजर प्रदान करता है।आईसीआईसीआई प्रूडेंशियल म्यूचुअल फंड अपने आईसीआईसीआई प्रूडेंशियल बैंकिंग एंड फाइनेंशियल सर्विसेज फंड, आईसीआईसीआई प्रूडेंशियल टेक्नोलॉजी फंड के माध्यम से प्रौद्योगिकी के माध्यम से बैंकिंग और वित्तीय सेवा क्षेत्र को एक्सपोजर प्रदान करता है।

2. डेट म्यूचुअल फंड

डेट फंड निश्चित आय के साधनों में निवेश करें, जिसे के रूप में भी जाना जाता हैबांड और गिल्ट। बांड फंड को उनकी परिपक्वता अवधि (इसलिए नाम, लंबी अवधि या अल्पावधि) द्वारा वर्गीकृत किया जाता है। कार्यकाल के अनुसार, जोखिम भी भिन्न होता है। डेट म्यूचुअल फंड की व्यापक श्रेणियां, जैसे:

- ओवरनाइट फंड

- लिक्विड फंड

- अत्यंतशॉर्ट टर्म फंड्स

- मुद्रा बाजार फंड

- गतिशील बंधन

- कॉरपोरेट बॉन्ड

- गिल्ट फंड

- क्रेडिट रिस्क फंड्स

- फ्लोटर फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Credit Risk Fund Growth ₹50.7313

↓ -0.01 ₹217 0 1.4 14 14.4 11 21 Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 8.7 Aditya Birla Sun Life Credit Risk Fund Growth ₹24.361

↓ 0.00 ₹1,138 4.6 7.4 13.2 12 9.8 13.4 Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 5.6 Sundaram Low Duration Fund Growth ₹28.8391

↑ 0.01 ₹550 1 10.2 11.8 5 5.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Credit Risk Fund Sundaram Short Term Debt Fund Sundaram Low Duration Fund Point 1 Bottom quartile AUM (₹217 Cr). Bottom quartile AUM (₹297 Cr). Highest AUM (₹1,138 Cr). Lower mid AUM (₹362 Cr). Upper mid AUM (₹550 Cr). Point 2 Established history (22+ yrs). Established history (18+ yrs). Established history (10+ yrs). Oldest track record among peers (23 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (upper mid). Rating: 2★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 14.04% (top quartile). 1Y return: 13.69% (upper mid). 1Y return: 13.24% (lower mid). 1Y return: 12.83% (bottom quartile). 1Y return: 11.79% (bottom quartile). Point 6 1M return: 1.55% (top quartile). 1M return: 0.59% (lower mid). 1M return: 0.69% (upper mid). 1M return: 0.20% (bottom quartile). 1M return: 0.28% (bottom quartile). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.57 (top quartile). Sharpe: 2.38 (upper mid). Sharpe: 0.98 (bottom quartile). Sharpe: 0.99 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 4.52% (lower mid). Yield to maturity (debt): 4.19% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 2.41 yrs (bottom quartile). Modified duration: 1.20 yrs (lower mid). Modified duration: 0.47 yrs (upper mid). DSP Credit Risk Fund

Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Credit Risk Fund

Sundaram Short Term Debt Fund

Sundaram Low Duration Fund

3. हाइब्रिड म्यूचुअल फंड

हाइब्रिड फंड एक प्रकार का म्यूचुअल फंड है जो इक्विटी और डेट दोनों में निवेश करता है। वे जा सकते हैंबैलेंस्ड फंड यामासिक आय योजना (एमआईपी)। निवेश का हिस्सा इक्विटी में अधिक है। कुछ प्रकार के हाइब्रिड फंड हैं:

- आर्बिट्राज फंड

- गतिशीलपरिसंपत्ति आवंटन

- कंजर्वेटिव हाइब्रिड फंड्स

- बैलेंस्ड हाइब्रिड फंड्स

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Multi-Asset Fund Growth ₹809.359

↑ 4.21 ₹80,768 -0.6 5.7 16.3 19.2 19.1 18.6 UTI Multi Asset Fund Growth ₹77.8122

↓ -0.59 ₹6,848 -1.9 4.2 14 19.1 14.1 11.1 SBI Multi Asset Allocation Fund Growth ₹66.0147

↓ -0.23 ₹14,944 2.5 10.5 21.9 19 14.7 18.6 ICICI Prudential Equity and Debt Fund Growth ₹398.48

↓ -2.68 ₹49,257 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹37.45

↓ -0.11 ₹1,329 -0.5 -0.4 11.4 17.8 17 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Multi-Asset Fund UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Highest AUM (₹80,768 Cr). Bottom quartile AUM (₹6,848 Cr). Lower mid AUM (₹14,944 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (23+ yrs). Established history (17+ yrs). Established history (20+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.06% (top quartile). 5Y return: 14.08% (bottom quartile). 5Y return: 14.68% (bottom quartile). 5Y return: 18.06% (upper mid). 5Y return: 17.04% (lower mid). Point 6 3Y return: 19.23% (top quartile). 3Y return: 19.14% (upper mid). 3Y return: 19.00% (lower mid). 3Y return: 17.94% (bottom quartile). 3Y return: 17.78% (bottom quartile). Point 7 1Y return: 16.33% (upper mid). 1Y return: 14.03% (lower mid). 1Y return: 21.92% (top quartile). 1Y return: 12.46% (bottom quartile). 1Y return: 11.43% (bottom quartile). Point 8 1M return: -1.61% (lower mid). 1M return: -2.04% (bottom quartile). 1M return: -0.73% (top quartile). 1M return: -2.69% (bottom quartile). 1M return: -1.50% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 1.48 (upper mid). Sharpe: 0.76 (lower mid). Sharpe: 2.05 (top quartile). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). ICICI Prudential Multi-Asset Fund

UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

4. समाधान उन्मुख योजनाएं

समाधान उन्मुख योजनाएं उन निवेशकों के लिए सहायक होती हैं जो लंबी अवधि की संपत्ति बनाना चाहते हैं जिसमें मुख्य रूप से शामिल हैंसेवानिवृत्ति योजना और एक बच्चे की भविष्य की शिक्षाम्यूचुअल फंड में निवेश. पहले, ये योजनाएँ इक्विटी या संतुलित योजनाओं का एक हिस्सा थीं, लेकिन सेबी के नए प्रचलन के अनुसार, इन निधियों को समाधान उन्मुख योजनाओं के तहत अलग से वर्गीकृत किया गया है। साथ ही इन योजनाओं में तीन साल के लिए लॉक-इन होता था, लेकिन अब इन फंडों में पांच साल का अनिवार्य लॉक-इन है।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.882

↓ -0.47 ₹6,941 -5.8 -2.3 7.5 15.5 16.6 5.2 ICICI Prudential Child Care Plan (Gift) Growth ₹318.38

↓ -1.94 ₹1,378 -4 -3 10.2 17.9 13.8 8.3 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.56

↓ -0.31 ₹1,703 -5.1 -1.9 6.5 12.3 11.7 5.4 SBI Magnum Children's Benefit Plan Growth ₹110.441

↓ -0.21 ₹132 -0.3 0.7 5.8 12.2 11.1 3.2 Tata Retirement Savings Fund - Progressive Growth ₹61.2142

↓ -0.39 ₹2,041 -6.6 -5.5 6.5 14 10.3 -1.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan ICICI Prudential Child Care Plan (Gift) HDFC Retirement Savings Fund - Hybrid - Equity Plan SBI Magnum Children's Benefit Plan Tata Retirement Savings Fund - Progressive Point 1 Highest AUM (₹6,941 Cr). Bottom quartile AUM (₹1,378 Cr). Lower mid AUM (₹1,703 Cr). Bottom quartile AUM (₹132 Cr). Upper mid AUM (₹2,041 Cr). Point 2 Established history (10+ yrs). Oldest track record among peers (24 yrs). Established history (10+ yrs). Established history (24+ yrs). Established history (14+ yrs). Point 3 Not Rated. Rating: 2★ (lower mid). Not Rated. Top rated. Rating: 5★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.61% (top quartile). 5Y return: 13.81% (upper mid). 5Y return: 11.69% (lower mid). 5Y return: 11.09% (bottom quartile). 5Y return: 10.32% (bottom quartile). Point 6 3Y return: 15.55% (upper mid). 3Y return: 17.85% (top quartile). 3Y return: 12.26% (bottom quartile). 3Y return: 12.24% (bottom quartile). 3Y return: 14.02% (lower mid). Point 7 1Y return: 7.52% (upper mid). 1Y return: 10.20% (top quartile). 1Y return: 6.48% (lower mid). 1Y return: 5.78% (bottom quartile). 1Y return: 6.46% (bottom quartile). Point 8 1M return: -4.37% (bottom quartile). 1M return: -2.56% (upper mid). 1M return: -3.67% (lower mid). 1M return: -0.29% (top quartile). 1M return: -4.11% (bottom quartile). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -5.02 (bottom quartile). Point 10 Sharpe: 0.09 (upper mid). Sharpe: 0.12 (top quartile). Sharpe: 0.02 (lower mid). Sharpe: -0.32 (bottom quartile). Sharpe: -0.13 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

ICICI Prudential Child Care Plan (Gift)

HDFC Retirement Savings Fund - Hybrid - Equity Plan

SBI Magnum Children's Benefit Plan

Tata Retirement Savings Fund - Progressive

5. गोल्ड फंड

गोल्ड म्यूचुअल फंड निवेश करते हैंगोल्ड ईटीएफ (मुद्रा कारोबार कोष)। उन निवेशकों के लिए आदर्श रूप से उपयुक्त है जो सोने में निवेश करना चाहते हैं। भौतिक सोने के विपरीत, उन्हें खरीदना और भुनाना (खरीदना और बेचना) आसान होता है। साथ ही, वे निवेशकों को खरीदने और बेचने के लिए कीमत की पारदर्शिता प्रदान करते हैं।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.1239

↓ -0.55 ₹15,024 22.4 47.5 81.5 39.7 27.3 71.5 ICICI Prudential Regular Gold Savings Fund Growth ₹48.6828

↓ -0.60 ₹6,338 22.1 47 81.2 39.5 27.1 72 IDBI Gold Fund Growth ₹41.0563

↓ -0.23 ₹809 22.5 47 81 39.4 27.4 79 Nippon India Gold Savings Fund Growth ₹60.2398

↓ -0.65 ₹7,160 22.2 47.2 81.2 39.3 27.1 71.2 Aditya Birla Sun Life Gold Fund Growth ₹45.7966

↓ -0.53 ₹1,781 22.6 47.3 81.3 39.3 27 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Gold Fund ICICI Prudential Regular Gold Savings Fund IDBI Gold Fund Nippon India Gold Savings Fund Aditya Birla Sun Life Gold Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹6,338 Cr). Bottom quartile AUM (₹809 Cr). Upper mid AUM (₹7,160 Cr). Bottom quartile AUM (₹1,781 Cr). Point 2 Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Oldest track record among peers (15 yrs). Established history (13+ yrs). Point 3 Rating: 2★ (upper mid). Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.34% (upper mid). 5Y return: 27.14% (lower mid). 5Y return: 27.42% (top quartile). 5Y return: 27.12% (bottom quartile). 5Y return: 26.98% (bottom quartile). Point 6 3Y return: 39.67% (top quartile). 3Y return: 39.53% (upper mid). 3Y return: 39.36% (lower mid). 3Y return: 39.34% (bottom quartile). 3Y return: 39.27% (bottom quartile). Point 7 1Y return: 81.52% (top quartile). 1Y return: 81.17% (bottom quartile). 1Y return: 80.98% (bottom quartile). 1Y return: 81.25% (lower mid). 1Y return: 81.30% (upper mid). Point 8 1M return: 4.44% (lower mid). 1M return: 4.02% (bottom quartile). 1M return: 5.04% (top quartile). 1M return: 4.60% (upper mid). 1M return: 4.23% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.25 (upper mid). Sharpe: 3.10 (lower mid). Sharpe: 3.48 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.08 (bottom quartile). SBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

IDBI Gold Fund

Nippon India Gold Savings Fund

Aditya Birla Sun Life Gold Fund

अन्य म्यूचुअल फंड योजनाएं

इंडेक्स फंड/विनिमय व्यापार फंड (ईटीएफ) औरनिधि का कोष (एफओएफ) को अन्य योजनाओं के तहत वर्गीकृत किया गया है।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Nifty Next 50 Index Fund Growth ₹59.2479

↓ -0.22 ₹8,103 -1.8 0.4 12.3 20.7 13.8 2.1 IDBI Nifty Junior Index Fund Growth ₹49.9756

↓ -0.18 ₹98 -1.9 0.3 12.2 20.4 13.7 2 Kotak Asset Allocator Fund - FOF Growth ₹257.797

↑ 0.46 ₹2,398 1.5 9.4 22.9 19.9 17.6 15.4 Bandhan Asset Allocation Fund of Funds - Moderate Plan Growth ₹42.1385

↓ -0.26 ₹20 1.2 4.4 12.5 13 9.9 6.3 ICICI Prudential Advisor Series - Debt Management Fund Growth ₹46.5505

↓ -0.01 ₹108 1 2.6 7 7.6 6.4 7.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Nifty Next 50 Index Fund IDBI Nifty Junior Index Fund Kotak Asset Allocator Fund - FOF Bandhan Asset Allocation Fund of Funds - Moderate Plan ICICI Prudential Advisor Series - Debt Management Fund Point 1 Highest AUM (₹8,103 Cr). Bottom quartile AUM (₹98 Cr). Upper mid AUM (₹2,398 Cr). Bottom quartile AUM (₹20 Cr). Lower mid AUM (₹108 Cr). Point 2 Established history (15+ yrs). Established history (15+ yrs). Established history (21+ yrs). Established history (16+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 13.80% (upper mid). 5Y return: 13.73% (lower mid). 5Y return: 17.60% (top quartile). 5Y return: 9.89% (bottom quartile). 5Y return: 6.35% (bottom quartile). Point 6 3Y return: 20.67% (top quartile). 3Y return: 20.37% (upper mid). 3Y return: 19.88% (lower mid). 3Y return: 12.97% (bottom quartile). 3Y return: 7.60% (bottom quartile). Point 7 1Y return: 12.30% (lower mid). 1Y return: 12.20% (bottom quartile). 1Y return: 22.90% (top quartile). 1Y return: 12.51% (upper mid). 1Y return: 7.02% (bottom quartile). Point 8 1M return: -2.26% (bottom quartile). 1M return: -2.28% (bottom quartile). 1M return: -0.71% (lower mid). 1M return: -0.37% (upper mid). 1M return: 0.65% (top quartile). Point 9 Alpha: -0.79 (bottom quartile). Alpha: -0.88 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.17 (bottom quartile). Sharpe: 0.16 (bottom quartile). Sharpe: 1.38 (top quartile). Sharpe: 0.90 (upper mid). Sharpe: 0.65 (lower mid). ICICI Prudential Nifty Next 50 Index Fund

IDBI Nifty Junior Index Fund

Kotak Asset Allocator Fund - FOF

Bandhan Asset Allocation Fund of Funds - Moderate Plan

ICICI Prudential Advisor Series - Debt Management Fund

म्यूचुअल फंड में ऑनलाइन निवेश कैसे करें?

Fincash.com पर आजीवन मुफ्त निवेश खाता खोलें।

अपना पंजीकरण और केवाईसी प्रक्रिया पूरी करें

Upload Documents (PAN, Aadhaar, etc.). और, आप निवेश करने के लिए तैयार हैं!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

What is the future of mutual funds now after Covid 19, approximately how long it will take for the Sensex and Nifty to recover in January-February 2020 ?