નાણાંનું રોકાણ કરવાની 6 શ્રેષ્ઠ રીતો

કેવી રીતે રોકાણ કરવું? આ એક ખૂબ જ સામાન્ય પ્રશ્ન છે જે નવી મધમાખી પૂછશે. પરંતુ, પ્રથમ સ્થાને, ત્યાં કોઈ છેનાણાંનું રોકાણ કરવાની શ્રેષ્ઠ રીત? હા, આદર્શ માર્ગ વ્યક્તિ-વ્યક્તિમાં બદલાય છે. તે કાર્યકાળ, જોખમની ભૂખ, તરલતા અને કરવેરા જેવા પરિમાણો પર આધારિત છે. ભારતમાં ઉચ્ચ-વળતરના રોકાણના વિવિધ વિકલ્પો છે, જો કે, તમારી આવકના સ્ત્રોતને આધારે વિકલ્પોને સારી રીતે સમજવું જરૂરી છે.

1. કરપાત્ર આવક નક્કી કરો

ચાલો એક ઉદાહરણ લઈએ કે તમારી આવક 4 લાખ છે, તો તમારું ટેક્સ બ્રેકેટ શું હશે.

| વાર્ષિક આવક શ્રેણી | વર્તમાન કર દર (2019-20) | નવા કર દર (2021-22) |

|---|---|---|

| INR 2,50 સુધી,000 | મુક્તિ | મુક્તિ |

| INR 2,50,000 થી 5,00,000 સુધી | 5% | 5% |

| INR 5,00,000 થી 7,50,000 સુધી | 20% | 10% |

| INR 7,50,000 થી 10,00,000 સુધી | 20% | 15% |

| INR 10,00,000 થી 12,50,000 સુધી | 30% | 20% |

| INR 12,50,000 થી 15,00,000 સુધી | 30% | 25% |

| INR 15,00,000 થી વધુ | 30% | 30% |

અમે કરપાત્ર આવક નક્કી કરી હોવાથી, અમારે તે સુનિશ્ચિત કરવાની જરૂર છે કે અમે તેને સંબંધિત બનાવીએકર બચત રોકાણ (ના વિવિધ વિભાગો મુજબઆવક વેરો કાર્યકલમ 80C, 80D વગેરે). જેમ કે ઘણા બધા વિકલ્પોમાંથી કોઈ પસંદ કરી શકે છેELSS,આરોગ્ય વીમો,યુલિપ, વગેરે. આ બધા લાંબા ગાળાના રોકાણો છે અને કાળજીપૂર્વક વિચારણા કર્યા પછી પસંદ કરવા જોઈએ. ELSS (ઇક્વિટી લિંક્ડ સેવિંગ્સ સ્કીમ તરીકે પણ ઓળખાય છે) તેના 3 વર્ષના પ્રમાણમાં ઓછા લોક-ઇન સમયગાળાને કારણે ખૂબ જ લોકપ્રિય છે.

ની સરખામણીELSS અને PPF (પબ્લિક પ્રોવિડન્ટ ફંડ) નીચે છે:

Talk to our investment specialist

| પીપીએફ (જાહેર ભવિષ્ય નિધિ | ELSS (ઇક્વિટી લિંક્ડ સેવિંગ સ્કીમ્સ) |

|---|---|

| ભારત સરકાર દ્વારા પીપીએફ સુરક્ષિત છે | ELSS અસ્થિરતા અને જોખમ સાથે ઇક્વિટી જેવું છે |

| સ્થિર વળતર @ 7.60% p.a. | અપેક્ષિત વળતર: 12-17% p.a. |

| કર મુક્તિ: EEE (મુક્તિ, મુક્તિ, મુક્તિ) | કર મુક્તિ: EEE (મુક્તિ, મુક્તિ, મુક્તિ) |

| લોક-ઇન સમયગાળો: 15 વર્ષ | લોક-ઇન સમયગાળો: 3 વર્ષ |

| જોખમ વિરોધી રોકાણકારો માટે વધુ યોગ્ય | મધ્યમથી ઉચ્ચ જોખમની ભૂખ ધરાવતા રોકાણકારો માટે વધુ સારું |

| INR 1,50,000 સુધી જમા કરાવી શકો છો | કોઈ થાપણ મર્યાદા નથી |

2022 માં રોકાણ કરવા માટે શ્રેષ્ઠ ELSS

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Tata India Tax Savings Fund Growth ₹43.3808

↓ -0.54 ₹4,566 -4.8 -1.5 10.5 14.9 12.4 4.9 Bandhan Tax Advantage (ELSS) Fund Growth ₹148.107

↓ -1.56 ₹7,060 -5.7 -2.7 9.6 14.3 14 8 Aditya Birla Sun Life Tax Relief '96 Growth ₹57.84

↓ -0.77 ₹14,993 -7.1 -5.4 10.5 14.2 7.6 9.3 DSP Tax Saver Fund Growth ₹134.276

↓ -1.90 ₹17,223 -6.3 -2.9 7.8 18.2 15 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Bottom quartile AUM (₹4,566 Cr). Lower mid AUM (₹7,060 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (18+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.40% (bottom quartile). 5Y return: 13.99% (lower mid). 5Y return: 7.62% (bottom quartile). 5Y return: 14.99% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 14.95% (lower mid). 3Y return: 14.33% (bottom quartile). 3Y return: 14.23% (bottom quartile). 3Y return: 18.16% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 10.50% (lower mid). 1Y return: 9.56% (bottom quartile). 1Y return: 10.51% (upper mid). 1Y return: 7.82% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.34 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.14 (bottom quartile). Sharpe: 0.21 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.35 (bottom quartile). Information ratio: -0.30 (lower mid). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

2. માસિક રોકાણની રકમ નક્કી કરો

આગળનું પગલું તમારા માસિક સરપ્લસને નક્કી કરવાનું હશે કે જેમાં તમે રોકાણ કરી શકો. તમારા ટેક હોમ પગાર અને ખર્ચને ધ્યાનમાં લીધા પછી આ નક્કી કરવું જોઈએ. આકસ્મિક જરૂરિયાતો અથવા કટોકટી ખર્ચ માટે વ્યક્તિ પાસે અમુક ભંડોળ પણ હોવું જોઈએ.

3. જોખમ આકારણી

જોખમ આકારણી એક મહત્વપૂર્ણ પગલું છે અને તે જ નક્કી કરવું જોઈએ. જોખમ લેવાની ક્ષમતા ઘણા પરિબળો પર આધાર રાખે છે જેમ કે ઉંમર,રોકડ પ્રવાહ, નુકશાન સહન કરવાની ક્ષમતા વગેરે. વ્યક્તિએ આના આધારે નક્કી કરવું પડશે કે શું કોઈ વધારે જોખમ લઈ શકે કે મધ્યમ જોખમ લઈ શકે કે ઓછું જોખમ.

4. એસેટ એલોકેશન

આ ફક્ત પોર્ટફોલિયોમાં અસ્કયામતોનું મિશ્રણ નક્કી કરે છે, દા.ત. ઊંચા જોખમ લેનાર રોકાણકાર પોર્ટફોલિયોમાં ઓછા જોખમવાળા રોકાણકાર કરતાં વધુ ઇક્વિટી ધરાવી શકે છે. અંગૂઠાનો મૂળભૂત નિયમ એ છે કે ઇક્વિટી ફાળવણી માટે રોકાણકારની ઉંમર 100 માઇનસ હોવી જોઈએ. દેવા માં હોઈ આરામ.

5. ઉત્પાદન પસંદગી

ફાળવણી નક્કી કર્યા પછી, આગળનું પગલું એ સુનિશ્ચિત કરવાનું છે કે અમે પ્રવેશ મેળવવા માટે યોગ્ય ઉત્પાદનો પસંદ કરીએ છીએ.મ્યુચ્યુઅલ ફંડ નાણાંનું રોકાણ કરવાનો સારો માર્ગ હોઈ શકે છે કારણ કે તે વ્યવસાયિક રીતે સંચાલિત છે, દ્વારા નિયંત્રિત છેસેબી (સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયા) અને પ્રવેશ અને બહાર નીકળવા માટે અનુકૂળ છે.

- દ્વારા પ્રકાશિત મ્યુચ્યુઅલ ફંડના રેટિંગરેટિંગ એજન્સીઓ જેમ કે CRISIL, MorningStar, ICRA એ ફંડ્સ માટે સારા પ્રારંભિક બિંદુઓ છે જે પસંદ કરી શકાય છે.

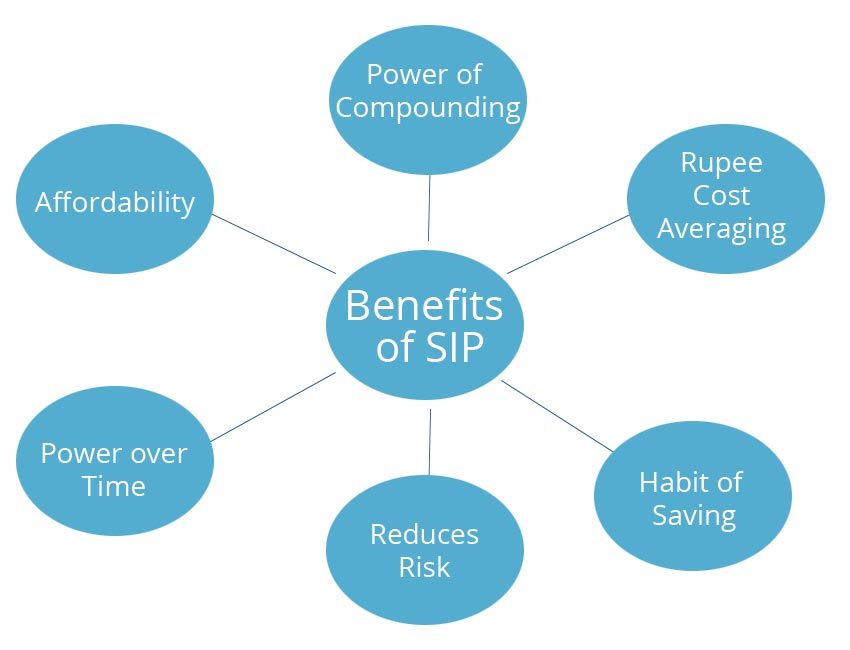

- SIP અથવા વ્યવસ્થિતરોકાણ યોજના પગારદાર કર્મચારીઓ માટે એક સારો વિકલ્પ હોઈ શકે છે, જે રોકાણકારને સગવડ પૂરી પાડે છે અને તે એક વખતનું સેટઅપ છે જ્યારે આગળનું રોકાણ સ્વયંસંચાલિત હોય છે.

વ્યક્તિએ કાળજીપૂર્વક વિચારણા સાથે રોકાણ કરવા માટે અંતિમ ભંડોળ પસંદ કરવું જોઈએ.

2022 માટે શ્રેષ્ઠ SIP યોજનાઓ

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP US Flexible Equity Fund Growth ₹78.8726

↑ 1.97 ₹1,119 500 4.5 12.7 45.5 25 16.6 33.8 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 500 7.7 15.4 33.1 15.6 3.2 23.7 DSP Natural Resources and New Energy Fund Growth ₹106.212

↑ 0.95 ₹1,765 500 12.3 17.1 30.7 23.1 20.2 17.5 Franklin Build India Fund Growth ₹140.552

↓ -1.20 ₹3,003 500 0.2 -0.3 15.6 25.3 22 3.7 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹59.89

↓ -1.23 ₹3,641 1,000 -6.3 0.1 15.4 15.7 11.3 17.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP US Flexible Equity Fund Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund Franklin Build India Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Bottom quartile AUM (₹1,119 Cr). Bottom quartile AUM (₹372 Cr). Lower mid AUM (₹1,765 Cr). Upper mid AUM (₹3,003 Cr). Highest AUM (₹3,641 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (18 yrs). Established history (17+ yrs). Established history (16+ yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 16.56% (lower mid). 5Y return: 3.19% (bottom quartile). 5Y return: 20.20% (upper mid). 5Y return: 21.98% (top quartile). 5Y return: 11.25% (bottom quartile). Point 6 3Y return: 24.98% (upper mid). 3Y return: 15.56% (bottom quartile). 3Y return: 23.14% (lower mid). 3Y return: 25.32% (top quartile). 3Y return: 15.68% (bottom quartile). Point 7 1Y return: 45.46% (top quartile). 1Y return: 33.10% (upper mid). 1Y return: 30.74% (lower mid). 1Y return: 15.64% (bottom quartile). 1Y return: 15.42% (bottom quartile). Point 8 Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (upper mid). Point 9 Sharpe: 1.15 (lower mid). Sharpe: 2.24 (top quartile). Sharpe: 1.32 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 1.03 (bottom quartile). Point 10 Information ratio: -0.16 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.25 (top quartile). DSP US Flexible Equity Fund

Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

Franklin Build India Fund

Aditya Birla Sun Life Banking And Financial Services Fund

6. દેખરેખ અને પુનઃસંતુલન

રોકાણ કર્યા પછી, તે મોટા માર્જિનથી સમાપ્ત થતું નથી. તમને સારું વળતર મળે તેની ખાતરી કરવા માટે 3 મહિનામાં ઓછામાં ઓછા એક વખત પોર્ટફોલિયોનું મોનિટરિંગ કરવું જરૂરી છે અને ઓછામાં ઓછું વર્ષમાં એકવાર તમે રિબેલેન્સ કરો તેની ખાતરી કરો. વ્યક્તિએ સ્કીમનું પ્રદર્શન જોવાની જરૂર છે અને તે પણ કે પોર્ટફોલિયોમાં સારો પર્ફોર્મર હાજર છે. અન્યથા હોલ્ડિંગમાં ફેરફાર કરવાની જરૂર છે અને સારા પર્ફોર્મર્સ સાથે લેગાર્ડ્સને બદલવાની જરૂર છે.

અસરકારક અને કાર્યક્ષમ યોજના બનાવવા માટે આ મૂળભૂત પગલાંઓ અનુસરવાના છે. જો કોઈ આ કરે છે અને સમયાંતરે હોલ્ડિંગ પર નજર રાખે છે, તો તેના સારા પરિણામો આવવા જોઈએ. શુભેચ્છા!

FAQs

1. Sec 80C શું છે?

અ: 1961ના આવકવેરા અધિનિયમની કલમ 80C વ્યક્તિઓને, મોટાભાગે પગારદાર વ્યક્તિઓને કર લાભો પ્રાપ્ત કરવાની મંજૂરી આપે છે. વ્યક્તિઓ રૂ. સુધીની કપાતનો દાવો કરી શકે છે. એક વર્ષમાં મળેલી કુલ આવક પર 1.5 લાખ.

2. TDS શું છે?

અ: TDS એ ટેક્સ ડિડક્ટેડ એટ સોર્સનું ટૂંકું નામ છે. તે સ્ત્રોત પર એકત્રિત કરાય છે જ્યાં વ્યક્તિની આવક ઉત્પન્ન થાય છે.

3. TDS 80C સાથે કેવી રીતે જોડાયેલ છે?

અ: TDS 80C સાથે જોડાયેલ છે કારણ કે વ્યક્તિગત આવક માટે, પરંતુ નોંધ કરો કે TDS કલમ 80C હેઠળ કાપી શકાતી નથી. કહો કે, દાખલા તરીકે, તમારી પાસે PPF એકાઉન્ટ છેબેંક પ્રતિ વર્ષ રૂ. 1.5 લાખની મહત્તમ થાપણ મર્યાદા સાથે. આ ખાતાને પછી કલમ 80C હેઠળ ટીડીએસમાંથી મુક્તિ મળે છે; તેવી જ રીતે, જો અન્ય વિવિધ કર-બચત પદ્ધતિઓમાંથી મેળવેલ વ્યાજની આવક કલમ 80C હેઠળ TDSમાંથી મુક્તિ મેળવવાને પાત્ર છે.

4. 80C સિવાય અન્ય કયા વિભાગો તમને કર લાભો મેળવવામાં મદદ કરી શકે છે?

અ: ત્યાં વધુ ચૌદ પદ્ધતિઓ છે જેના દ્વારા તમે 80C સિવાયના કર પર બચત કરી શકો છો, અને તે નીચે મુજબ છે:

- કલમ 80CCD:રાષ્ટ્રીય પેન્શન યોજના

- કલમ 80D: આરોગ્યની ચુકવણીવીમા પ્રીમિયમ

- કલમ 80E: એકની ચુકવણીશિક્ષણ લોન

- કલમ 24: એનું વ્યાજ ચૂકવવુંહોમ લોન

- કલમ 80EE: પ્રથમ વખત ખરીદનારાઓ માટે હોમ લોનના વ્યાજની ચુકવણી

- કલમ 80EEA: પ્રથમ વખત ખરીદનારાઓ માટે હોમ લોનના વ્યાજની ચુકવણી

- કલમ 80EEB: ઇલેક્ટ્રિક વાહનની ખરીદી માટે લીધેલી લોન પર ચૂકવવામાં આવેલું વ્યાજ

- કલમ 80G: સેવાભાવી સંસ્થાઓને દાન

- કલમ 80GG: આવાસ માટે ભાડું ચૂકવવામાં આવે છે

- કલમ 80TTA: સેવિંગ બેંક એકાઉન્ટમાંથી વ્યાજ

- કલમ 80TTB: વરિષ્ઠ નાગરિકોના કિસ્સામાં થાપણોમાંથી વ્યાજ

- કલમ 54: લાંબા ગાળાનામૂડી લાભ રહેણાંક મકાનના વેચાણ પર

- કલમ 54EC: જમીન, મકાન અથવા બંનેના વેચાણ પર લાંબા ગાળાનો મૂડી લાભ

- કલમ 54F: રહેણાંક મકાન સિવાયની મૂડી સંપત્તિના વેચાણ પર લાંબા ગાળાનો મૂડી લાભ

5. 80D હેઠળ કર લાભો શું છે?

અ: વ્યક્તિઓ સ્વાસ્થ્ય વીમા પ્રિમિયમની ચુકવણી પર કર કપાતનો દાવો કરી શકે છે. 60 વર્ષથી ઓછી ઉંમરની વ્યક્તિઓ અને પોતાને માટે ચૂકવણી કરવા માટે, તેઓ રૂ. સુધીની કપાતનો દાવો કરી શકે છે. 25,000 છે. જો તમે સાઠથી નીચેના છો, પરંતુ 60 વર્ષથી વધુ ઉંમરના માતા-પિતા સાથે રહો છો અને તેમના માટે પ્રીમિયમ ચૂકવી રહ્યાં છો, તો તમે રૂ. સુધીની કપાતનો દાવો કરી શકો છો. 75,000 છે.

છેલ્લે, વરિષ્ઠ નાગરિકોના માતા-પિતા સાથે રહેતા વરિષ્ઠ નાગરિકો માટે, પોતાના અને તેમના માતાપિતા માટે પ્રિમિયમ ચૂકવીને, તેઓ રૂ. સુધીની કપાતનો દાવો કરી શકે છે. 1,00,000.

6. 80E હેઠળ કર લાભ શું છે?

અ: ધારો કે તમે તમારા માટે લીધેલી એજ્યુકેશન લોનની ચુકવણી કરી રહ્યાં છો અથવા તમારા બાળક, જીવનસાથી અથવા તમે જેના કાનૂની વાલી છો તે વ્યક્તિ વતી ચૂકવણી કરી રહ્યાં છો. તે કિસ્સામાં, તમે કલમ 80E હેઠળ કર કપાતનો દાવો કરી શકો છો.

7. શું સંપત્તિની ફાળવણી તમારા રોકાણ આયોજનનો એક ભાગ હોવી જોઈએ?

અ: હા,એસેટ ફાળવણી રોકાણ આયોજનનો એક ભાગ હોવો જોઈએ. કારણ કે તમારી પાસે પૂરતું રોકાણ છે તેની ખાતરી કરવા માટે વૈવિધ્યસભર પોર્ટફોલિયો આવશ્યક છે જેથી કરીને જો કોઈ કામગીરી ન કરે તો તમારા એકંદર રોકાણ પર પ્રતિકૂળ અસર ન થાય.

8. તમે રોકાણ કરી શકો તેવા વિવિધ ઉત્પાદનોનું સંચાલન કોણ કરે છે?

અ: તમારી પાસે તમારી બેંકમાંથી વેલ્થ મેનેજર હોઈ શકે છે, જે તમને તમારો રોકાણનો પોર્ટફોલિયો બનાવવામાં મદદ કરે છે. નહિંતર, જો તમને લાગે કે તમે તેને મેનેજ કરી શકો છો, તો તમે પણ, રોકાણ કરવા માટે યોગ્ય ઉત્પાદનોને ઓળખી શકો છો.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.