ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼

ਕੀ ਤੁਸੀਂ ਜਾਣਦੇ ਹੋ ਕਿ ਤੁਸੀਂ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹੋਮਿਉਚੁਅਲ ਫੰਡ? ਜੇ ਹਾਂ, ਤਾਂ ਇਹ ਚੰਗਾ ਹੈ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਨਹੀਂ, ਤਾਂ ਚਿੰਤਾ ਨਾ ਕਰੋ। ਇਹ ਲੇਖ ਤੁਹਾਨੂੰ ਉਸੇ ਦੁਆਰਾ ਮਾਰਗਦਰਸ਼ਨ ਕਰੇਗਾ. ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਉਸ ਸਥਿਤੀ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ ਜਦੋਂ ਕੋਈ ਵਿਅਕਤੀ ਇੱਕ ਵਾਰ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। ਇੱਥੇ, ਜਮ੍ਹਾਂ ਰਕਮ ਕਈ ਵਾਰ ਨਹੀਂ ਹੁੰਦੀ ਹੈ। ਵਿਚਕਾਰ ਬਹੁਤ ਅੰਤਰ ਹੈSIP ਅਤੇ ਨਿਵੇਸ਼ ਦਾ ਇੱਕਮੁਸ਼ਤ ਮੋਡ। ਇਸ ਲਈ, ਆਓ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੀ ਧਾਰਨਾ ਨੂੰ ਸਮਝੀਏ,ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ, ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੇ ਦੌਰਾਨ ਵਿਚਾਰੀਆਂ ਜਾਣ ਵਾਲੀਆਂ ਚੀਜ਼ਾਂ, ਮਿਉਚੁਅਲ ਫੰਡ ਇਕਮੁਸ਼ਤ ਵਾਪਸੀ ਕੈਲਕੁਲੇਟਰ, ਅਤੇ ਇਸ ਲੇਖ ਦੁਆਰਾ ਹੋਰ ਸਬੰਧਤ ਪਹਿਲੂ।

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਤੋਂ ਤੁਹਾਡਾ ਕੀ ਮਤਲਬ ਹੈ?

ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਇੱਕ ਦ੍ਰਿਸ਼ ਹੈ ਜਿੱਥੇ ਵਿਅਕਤੀਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ ਸਿਰਫ ਇੱਕ ਵਾਰ ਲਈ. ਹਾਲਾਂਕਿ, ਨਿਵੇਸ਼ ਦੇ SIP ਮੋਡ ਦੇ ਉਲਟ ਜਿੱਥੇ ਵਿਅਕਤੀ ਇੱਕਮੁਸ਼ਤ ਮੋਡ ਵਿੱਚ ਛੋਟੀਆਂ ਰਕਮਾਂ ਜਮ੍ਹਾਂ ਕਰਦੇ ਹਨ, ਵਿਅਕਤੀ ਕਾਫ਼ੀ ਰਕਮ ਜਮ੍ਹਾਂ ਕਰਦੇ ਹਨ। ਦੂਜੇ ਸ਼ਬਦਾਂ ਵਿਚ, ਇਹ ਇਕ-ਸ਼ਾਟ ਤਕਨੀਕ ਹੈਨਿਵੇਸ਼ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ. ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਢੁਕਵੇਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਇੱਕਮੁਸ਼ਤ ਮੋਡ ਜਿਨ੍ਹਾਂ ਕੋਲ ਵਾਧੂ ਫੰਡ ਹਨ ਜੋ ਉਹਨਾਂ ਦੇ ਆਦਰਸ਼ ਵਿੱਚ ਪਏ ਹਨਬੈਂਕ ਖਾਤਾ ਹੈ ਅਤੇ ਹੋਰ ਕਮਾਈ ਕਰਨ ਲਈ ਚੈਨਲਾਂ ਦੀ ਤਲਾਸ਼ ਕਰ ਰਹੇ ਹਨਆਮਦਨ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਕੇ।

2022 – 2023 ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਸਰਬੋਤਮ ਮਿਉਚੁਅਲ ਫੰਡ

ਇਸ ਤੋਂ ਪਹਿਲਾਂ ਕਿ ਤੁਸੀਂ ਇੱਕਮੁਸ਼ਤ ਮੋਡ ਦੁਆਰਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਵੱਖ-ਵੱਖ ਮਾਪਦੰਡਾਂ ਜਿਵੇਂ ਕਿ AUM, ਨਿਵੇਸ਼ ਦੀ ਰਕਮ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ 'ਤੇ ਵਿਚਾਰ ਕਰਨ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਇਸ ਲਈ, ਇਹਨਾਂ ਮਾਪਦੰਡਾਂ ਦੇ ਆਧਾਰ 'ਤੇ ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਕੁਝ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ।

ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਸਰਬੋਤਮ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼

ਇਕੁਇਟੀ ਫੰਡ ਉਹ ਸਕੀਮਾਂ ਹਨ ਜੋ ਵੱਖ-ਵੱਖ ਕੰਪਨੀਆਂ ਦੇ ਇਕੁਇਟੀ ਅਤੇ ਇਕੁਇਟੀ-ਸਬੰਧਤ ਯੰਤਰਾਂ ਵਿੱਚ ਆਪਣੇ ਕਾਰਪਸ ਦਾ ਨਿਵੇਸ਼ ਕਰਦੀਆਂ ਹਨ। ਇਨ੍ਹਾਂ ਸਕੀਮਾਂ ਨੂੰ ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ ਲਈ ਵਧੀਆ ਵਿਕਲਪ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ ਵਿਅਕਤੀ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਦਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ ਪਰ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਸਿਫਾਰਸ਼ ਕੀਤੀ ਤਕਨੀਕ ਜਾਂ ਤਾਂ SIP ਜਾਂਪ੍ਰਣਾਲੀਗਤ ਟ੍ਰਾਂਸਫਰ ਯੋਜਨਾ (STP) ਮੋਡ। STP ਮੋਡ ਵਿੱਚ, ਵਿਅਕਤੀ ਪਹਿਲਾਂ ਕਾਫ਼ੀ ਪੈਸਾ ਜਮ੍ਹਾ ਕਰਦੇ ਹਨਕਰਜ਼ਾ ਫੰਡ ਜਿਵੇ ਕੀਤਰਲ ਫੰਡ ਅਤੇ ਫਿਰ ਪੈਸੇ ਨੂੰ ਇਕੁਇਟੀ ਫੰਡਾਂ ਵਿੱਚ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ ਤੇ ਟ੍ਰਾਂਸਫਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਕੁਝ ਇਕੁਇਟੀ ਮਿਉਚੁਅਲ ਫੰਡ ਜਿਨ੍ਹਾਂ ਨੂੰ ਨਿਵੇਸ਼ ਲਈ ਵਿਚਾਰਿਆ ਜਾ ਸਕਦਾ ਹੈ, ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.2744

↓ -1.64 ₹1,975 1,000 25.4 60.1 153.2 57.7 30.3 167.1 SBI PSU Fund Growth ₹35.004

↓ -1.01 ₹5,980 5,000 7 13.5 25.3 31 26 11.3 ICICI Prudential Infrastructure Fund Growth ₹184.68

↓ -3.90 ₹8,077 5,000 -4.6 -3.9 8.3 21.6 24 6.7 Invesco India PSU Equity Fund Growth ₹65.43

↓ -1.94 ₹1,492 5,000 2.3 7.5 22.8 28.9 24 10.3 DSP India T.I.G.E.R Fund Growth ₹314.397

↓ -6.56 ₹5,184 1,000 1.7 0.5 16 24.2 23 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.28% (top quartile). 5Y return: 26.03% (upper mid). 5Y return: 24.03% (lower mid). 5Y return: 23.97% (bottom quartile). 5Y return: 23.01% (bottom quartile). Point 6 3Y return: 57.69% (top quartile). 3Y return: 30.96% (upper mid). 3Y return: 21.62% (bottom quartile). 3Y return: 28.91% (lower mid). 3Y return: 24.24% (bottom quartile). Point 7 1Y return: 153.16% (top quartile). 1Y return: 25.31% (upper mid). 1Y return: 8.28% (bottom quartile). 1Y return: 22.83% (lower mid). 1Y return: 16.03% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

Talk to our investment specialist

ਕਰਜ਼ਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਸਰਬੋਤਮ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼

ਕਰਜ਼ਾ ਫੰਡ ਆਪਣੇ ਫੰਡ ਦੇ ਪੈਸੇ ਨੂੰ ਵੱਖ-ਵੱਖ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦੇ ਹਨਪੱਕੀ ਤਨਖਾਹ ਖਜ਼ਾਨਾ ਬਿੱਲ, ਕਾਰਪੋਰੇਟ ਵਰਗੇ ਯੰਤਰਬਾਂਡ, ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ। ਇਹਨਾਂ ਸਕੀਮਾਂ ਨੂੰ ਛੋਟੀ ਅਤੇ ਮੱਧਮ ਮਿਆਦ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਬਹੁਤ ਸਾਰੇ ਵਿਅਕਤੀ ਕਰਜ਼ਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਚੋਣ ਕਰਦੇ ਹਨ। ਦੇ ਕੁਝਵਧੀਆ ਕਰਜ਼ਾ ਫੰਡ ਜਿਨ੍ਹਾਂ ਨੂੰ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਚੁਣਿਆ ਜਾ ਸਕਦਾ ਹੈ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Credit Risk Fund Growth ₹50.7017

↓ -0.03 ₹217 1,000 0.1 1.3 5.9 14.3 21 7.67% 2Y 5M 5D 3Y 4M 24D Aditya Birla Sun Life Credit Risk Fund Growth ₹24.3338

↓ -0.03 ₹1,138 1,000 4.7 7.2 13.2 12 13.4 7.96% 2Y 4M 28D 3Y 2M 23D Franklin India Credit Risk Fund Growth ₹25.3348

↑ 0.04 ₹104 5,000 2.9 5 7.5 11 0% Aditya Birla Sun Life Medium Term Plan Growth ₹42.2985

↓ -0.06 ₹2,982 1,000 2.8 4.8 10.1 10 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Invesco India Credit Risk Fund Growth ₹1,999.57

↓ -0.40 ₹158 5,000 1 2.6 6.7 9.4 9.2 7.46% 2Y 3M 4D 3Y Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Aditya Birla Sun Life Credit Risk Fund Franklin India Credit Risk Fund Aditya Birla Sun Life Medium Term Plan Invesco India Credit Risk Fund Point 1 Lower mid AUM (₹217 Cr). Upper mid AUM (₹1,138 Cr). Bottom quartile AUM (₹104 Cr). Highest AUM (₹2,982 Cr). Bottom quartile AUM (₹158 Cr). Point 2 Oldest track record among peers (22 yrs). Established history (10+ yrs). Established history (14+ yrs). Established history (16+ yrs). Established history (11+ yrs). Point 3 Top rated. Not Rated. Rating: 1★ (bottom quartile). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 5.89% (bottom quartile). 1Y return: 13.16% (top quartile). 1Y return: 7.45% (lower mid). 1Y return: 10.07% (upper mid). 1Y return: 6.73% (bottom quartile). Point 6 1M return: 1.47% (top quartile). 1M return: 0.50% (bottom quartile). 1M return: 0.91% (upper mid). 1M return: 0.52% (bottom quartile). 1M return: 0.61% (lower mid). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.38 (top quartile). Sharpe: 0.29 (bottom quartile). Sharpe: 2.33 (upper mid). Sharpe: 1.11 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (lower mid). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.46% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 2.41 yrs (lower mid). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 2.26 yrs (upper mid). DSP Credit Risk Fund

Aditya Birla Sun Life Credit Risk Fund

Franklin India Credit Risk Fund

Aditya Birla Sun Life Medium Term Plan

Invesco India Credit Risk Fund

ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਸਰਬੋਤਮ ਹਾਈਬ੍ਰਿਡ ਫੰਡ

ਹਾਈਬ੍ਰਿਡ ਫੰਡਾਂ ਨੂੰ ਵੀ ਕਿਹਾ ਜਾਂਦਾ ਹੈਸੰਤੁਲਿਤ ਫੰਡ ਆਪਣੇ ਪੈਸੇ ਨੂੰ ਇਕੁਇਟੀ ਅਤੇ ਫਿਕਸਡ ਇਨਕਮ ਯੰਤਰਾਂ ਦੋਵਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ। ਇਹ ਸਕੀਮਾਂ ਉਹਨਾਂ ਵਿਅਕਤੀਆਂ ਲਈ ਢੁਕਵੀਆਂ ਹਨ ਜੋ ਉਹਨਾਂ ਦੀ ਭਾਲ ਕਰ ਰਹੇ ਹਨਪੂੰਜੀ ਨਿਯਮਤ ਆਮਦਨ ਦੇ ਨਾਲ ਪੈਦਾ ਕਰਨਾ। ਸੰਤੁਲਿਤ ਸਕੀਮਾਂ ਵਜੋਂ ਵੀ ਜਾਣਿਆ ਜਾਂਦਾ ਹੈ, ਵਿਅਕਤੀ ਹਾਈਬ੍ਰਿਡ ਸਕੀਮਾਂ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਚੋਣ ਕਰ ਸਕਦੇ ਹਨ। ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਕੁਝ ਵਧੀਆ ਹਾਈਬ੍ਰਿਡ ਫੰਡ ਹੇਠਾਂ ਦਿੱਤੇ ਗਏ ਹਨ।

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹76.9097

↓ -0.90 ₹6,848 5,000 -1.9 2.1 12.9 18.8 13.7 11.1 ICICI Prudential Multi-Asset Fund Growth ₹804.575

↓ -4.78 ₹80,768 5,000 -1.2 5.1 14.9 18.8 18.9 18.6 SBI Multi Asset Allocation Fund Growth ₹65.3695

↓ -0.65 ₹14,944 5,000 2 8.9 20.6 18.7 14.6 18.6 ICICI Prudential Equity and Debt Fund Growth ₹393.26

↓ -5.22 ₹49,257 5,000 -3.7 -0.9 11 17.6 17.7 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹36.87

↓ -0.58 ₹1,329 5,000 -1.6 -2.2 9.6 17.1 16.7 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund ICICI Prudential Multi-Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Bottom quartile AUM (₹6,848 Cr). Highest AUM (₹80,768 Cr). Lower mid AUM (₹14,944 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (17+ yrs). Established history (23+ yrs). Established history (20+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (lower mid). Top rated. Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 13.74% (bottom quartile). 5Y return: 18.92% (top quartile). 5Y return: 14.55% (bottom quartile). 5Y return: 17.70% (upper mid). 5Y return: 16.65% (lower mid). Point 6 3Y return: 18.80% (top quartile). 3Y return: 18.75% (upper mid). 3Y return: 18.73% (lower mid). 3Y return: 17.59% (bottom quartile). 3Y return: 17.10% (bottom quartile). Point 7 1Y return: 12.88% (lower mid). 1Y return: 14.92% (upper mid). 1Y return: 20.56% (top quartile). 1Y return: 11.04% (bottom quartile). 1Y return: 9.63% (bottom quartile). Point 8 1M return: -4.15% (bottom quartile). 1M return: -2.19% (top quartile). 1M return: -2.74% (upper mid). 1M return: -4.37% (bottom quartile). 1M return: -3.98% (lower mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 0.76 (lower mid). Sharpe: 1.48 (upper mid). Sharpe: 2.05 (top quartile). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). UTI Multi Asset Fund

ICICI Prudential Multi-Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਵਧੀਆ ਸੂਚਕਾਂਕ ਫੰਡ

ਇੱਕ ਸੂਚਕਾਂਕ ਫੰਡ ਦੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਸ਼ੇਅਰ ਅਤੇ ਹੋਰ ਯੰਤਰ ਉਸੇ ਅਨੁਪਾਤ ਵਿੱਚ ਹੁੰਦੇ ਹਨ ਜਿਵੇਂ ਕਿ ਉਹ ਸੂਚਕਾਂਕ ਵਿੱਚ ਹੁੰਦੇ ਹਨ। ਦੂਜੇ ਸ਼ਬਦਾਂ ਵਿੱਚ, ਇਹ ਸਕੀਮਾਂ ਇੱਕ ਸੂਚਕਾਂਕ ਦੇ ਪ੍ਰਦਰਸ਼ਨ ਦੀ ਨਕਲ ਕਰਦੀਆਂ ਹਨ। ਇਹ ਨਿਸ਼ਕਿਰਿਆ ਰੂਪ ਵਿੱਚ ਪ੍ਰਬੰਧਿਤ ਫੰਡ ਹਨ ਅਤੇ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਇੱਕ ਵਧੀਆ ਵਿਕਲਪ ਮੰਨਿਆ ਜਾ ਸਕਦਾ ਹੈ। ਵਧੀਆ ਦੇ ਕੁਝਸੂਚਕਾਂਕ ਫੰਡ ਜਿਨ੍ਹਾਂ ਨੂੰ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਲਈ ਚੁਣਿਆ ਜਾ ਸਕਦਾ ਹੈ ਹੇਠਾਂ ਦਿੱਤੇ ਅਨੁਸਾਰ ਹਨ।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Index Fund - Sensex Plan Growth ₹39.4949

↓ -0.69 ₹957 -8.4 -4.4 5 9.7 9.4 9.8 LIC MF Index Fund Sensex Growth ₹144.696

↓ -2.53 ₹91 -8.6 -4.7 4.3 9.1 8.8 9.1 Franklin India Index Fund Nifty Plan Growth ₹193.914

↓ -3.40 ₹766 -7.1 -3.4 7.1 11.5 10.2 11.3 IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 Nippon India Index Fund - Nifty Plan Growth ₹40.8202

↓ -0.72 ₹3,078 -7 -3.3 7.2 11.6 10.2 11.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Index Fund - Sensex Plan LIC MF Index Fund Sensex Franklin India Index Fund Nifty Plan IDBI Nifty Index Fund Nippon India Index Fund - Nifty Plan Point 1 Upper mid AUM (₹957 Cr). Bottom quartile AUM (₹91 Cr). Lower mid AUM (₹766 Cr). Bottom quartile AUM (₹208 Cr). Highest AUM (₹3,078 Cr). Point 2 Established history (15+ yrs). Established history (23+ yrs). Oldest track record among peers (25 yrs). Established history (15+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 1★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 9.35% (bottom quartile). 5Y return: 8.82% (bottom quartile). 5Y return: 10.24% (upper mid). 5Y return: 11.74% (top quartile). 5Y return: 10.19% (lower mid). Point 6 3Y return: 9.75% (bottom quartile). 3Y return: 9.14% (bottom quartile). 3Y return: 11.50% (lower mid). 3Y return: 20.28% (top quartile). 3Y return: 11.62% (upper mid). Point 7 1Y return: 4.99% (bottom quartile). 1Y return: 4.28% (bottom quartile). 1Y return: 7.08% (lower mid). 1Y return: 16.16% (top quartile). 1Y return: 7.23% (upper mid). Point 8 1M return: -7.75% (bottom quartile). 1M return: -7.79% (bottom quartile). 1M return: -7.18% (lower mid). 1M return: 3.68% (top quartile). 1M return: -7.11% (upper mid). Point 9 Alpha: -0.51 (upper mid). Alpha: -1.17 (bottom quartile). Alpha: -0.53 (lower mid). Alpha: -1.03 (bottom quartile). Alpha: -0.47 (top quartile). Point 10 Sharpe: 0.13 (bottom quartile). Sharpe: 0.07 (bottom quartile). Sharpe: 0.25 (lower mid). Sharpe: 1.04 (top quartile). Sharpe: 0.25 (upper mid). Nippon India Index Fund - Sensex Plan

LIC MF Index Fund Sensex

Franklin India Index Fund Nifty Plan

IDBI Nifty Index Fund

Nippon India Index Fund - Nifty Plan

ਪਿਛਲੇ 1 ਮਹੀਨੇ ਦੇ ਆਧਾਰ 'ਤੇ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on To generate long term capital appreciation from a portfolio that is predominantly in equity and equity related instruments Research Highlights for HDFC Long Term Advantage Fund Below is the key information for HDFC Long Term Advantage Fund Returns up to 1 year are on (Erstwhile SBI Pharma Fund) To provide the investors maximum growth opportunity through equity

investments in stocks of growth oriented sectors of the economy. Research Highlights for SBI Healthcare Opportunities Fund Below is the key information for SBI Healthcare Opportunities Fund Returns up to 1 year are on An Open-ended diversified equity scheme with an objective to generate long-term growth of capital, by investing predominantly in a diversified portfolio of equity and equity related securities in the domestic and international markets. Research Highlights for Aditya Birla Sun Life International Equity Fund - Plan B Below is the key information for Aditya Birla Sun Life International Equity Fund - Plan B Returns up to 1 year are on The investment objective of the scheme is to invest in the stocks and equity related instruments comprising the S&P CNX Nifty Index in the same weights as these stocks represented in the Index with the intent to replicate the performance of the Total Returns Index of S&P CNX Nifty index. The scheme will adopt a passive investment strategy and will seek to achieve the investment objective by minimizing the tracking error between the S&P CNX Nifty index (Total Returns Index) and the scheme. Research Highlights for IDBI Nifty Index Fund Below is the key information for IDBI Nifty Index Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (06 Mar 26) ₹62.2744 ↓ -1.64 (-2.56 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹9,241 29 Feb 24 ₹8,778 28 Feb 25 ₹13,911 28 Feb 26 ₹41,909 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 5.9% 3 Month 25.4% 6 Month 60.1% 1 Year 153.2% 3 Year 57.7% 5 Year 30.3% 10 Year 15 Year Since launch 10.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. HDFC Long Term Advantage Fund

HDFC Long Term Advantage Fund

Growth Launch Date 2 Jan 01 NAV (14 Jan 22) ₹595.168 ↑ 0.28 (0.05 %) Net Assets (Cr) ₹1,318 on 30 Nov 21 Category Equity - ELSS AMC HDFC Asset Management Company Limited Rating ☆☆☆ Risk Moderately High Expense Ratio 2.25 Sharpe Ratio 2.27 Information Ratio -0.15 Alpha Ratio 1.75 Min Investment 500 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000

Purchase not allowed Returns for HDFC Long Term Advantage Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 4.4% 3 Month 1.2% 6 Month 15.4% 1 Year 35.5% 3 Year 20.6% 5 Year 17.4% 10 Year 15 Year Since launch 21.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for HDFC Long Term Advantage Fund

Name Since Tenure Data below for HDFC Long Term Advantage Fund as on 30 Nov 21

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. SBI Healthcare Opportunities Fund

SBI Healthcare Opportunities Fund

Growth Launch Date 31 Dec 04 NAV (06 Mar 26) ₹428.69 ↓ -0.42 (-0.10 %) Net Assets (Cr) ₹3,823 on 31 Jan 26 Category Equity - Sectoral AMC SBI Funds Management Private Limited Rating ☆☆ Risk High Expense Ratio 1.97 Sharpe Ratio -0.47 Information Ratio -0.15 Alpha Ratio -2.03 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-15 Days (0.5%),15 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,124 28 Feb 23 ₹11,119 29 Feb 24 ₹17,867 28 Feb 25 ₹19,943 28 Feb 26 ₹22,473 Returns for SBI Healthcare Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 4.2% 3 Month -0.2% 6 Month -0.9% 1 Year 7.4% 3 Year 25.8% 5 Year 17.2% 10 Year 15 Year Since launch 15% Historical performance (Yearly) on absolute basis

Year Returns 2024 -3.5% 2023 42.2% 2022 38.2% 2021 -6% 2020 20.1% 2019 65.8% 2018 -0.5% 2017 -9.9% 2016 2.1% 2015 -14% Fund Manager information for SBI Healthcare Opportunities Fund

Name Since Tenure Tanmaya Desai 1 Jun 11 14.68 Yr. Data below for SBI Healthcare Opportunities Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Health Care 90.37% Basic Materials 8.17% Asset Allocation

Asset Class Value Cash 1.38% Equity 98.55% Debt 0.08% Top Securities Holdings / Portfolio

Name Holding Value Quantity Sun Pharmaceuticals Industries Ltd (Healthcare)

Equity, Since 31 Dec 17 | SUNPHARMA10% ₹383 Cr 2,400,000

↓ -300,000 Divi's Laboratories Ltd (Healthcare)

Equity, Since 31 Mar 12 | DIVISLAB7% ₹266 Cr 440,000 Apollo Hospitals Enterprise Ltd (Healthcare)

Equity, Since 31 Jan 26 | APOLLOHOSP5% ₹209 Cr 300,000

↑ 300,000 Max Healthcare Institute Ltd Ordinary Shares (Healthcare)

Equity, Since 31 Mar 21 | MAXHEALTH5% ₹191 Cr 2,000,000 Lupin Ltd (Healthcare)

Equity, Since 31 Aug 23 | LUPIN5% ₹181 Cr 840,000 Acutaas Chemicals Ltd (Basic Materials)

Equity, Since 30 Jun 24 | 5433495% ₹172 Cr 900,000 Torrent Pharmaceuticals Ltd (Healthcare)

Equity, Since 30 Jun 21 | TORNTPHARM4% ₹158 Cr 400,000 Aether Industries Ltd (Basic Materials)

Equity, Since 31 May 22 | 5435344% ₹140 Cr 1,400,000 Biocon Ltd (Healthcare)

Equity, Since 30 Nov 24 | BIOCON4% ₹138 Cr 3,750,000

↑ 550,000 Aster DM Healthcare Ltd Ordinary Shares (Healthcare)

Equity, Since 31 Mar 24 | ASTERDM3% ₹133 Cr 2,400,000

↑ 400,000 4. Aditya Birla Sun Life International Equity Fund - Plan B

Aditya Birla Sun Life International Equity Fund - Plan B

Growth Launch Date 31 Oct 07 NAV (28 Jul 23) ₹28.8036 ↑ 0.07 (0.23 %) Net Assets (Cr) ₹93 on 30 Jun 23 Category Equity - Global AMC Birla Sun Life Asset Management Co Ltd Rating ☆ Risk High Expense Ratio 2.6 Sharpe Ratio 0.85 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,122 28 Feb 23 ₹10,983 Returns for Aditya Birla Sun Life International Equity Fund - Plan B

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 4.2% 3 Month 10.3% 6 Month 10% 1 Year 13.8% 3 Year 18.9% 5 Year 9% 10 Year 15 Year Since launch 7% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for Aditya Birla Sun Life International Equity Fund - Plan B

Name Since Tenure Data below for Aditya Birla Sun Life International Equity Fund - Plan B as on 30 Jun 23

Equity Sector Allocation

Sector Value Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 5. IDBI Nifty Index Fund

IDBI Nifty Index Fund

Growth Launch Date 25 Jun 10 NAV (28 Jul 23) ₹36.2111 ↓ -0.02 (-0.06 %) Net Assets (Cr) ₹208 on 30 Jun 23 Category Others - Index Fund AMC IDBI Asset Management Limited Rating ☆ Risk Moderately High Expense Ratio 0.9 Sharpe Ratio 1.04 Information Ratio -3.93 Alpha Ratio -1.03 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,512 28 Feb 23 ₹11,889 Returns for IDBI Nifty Index Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 6 Mar 26 Duration Returns 1 Month 3.7% 3 Month 9.1% 6 Month 11.9% 1 Year 16.2% 3 Year 20.3% 5 Year 11.7% 10 Year 15 Year Since launch 10.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for IDBI Nifty Index Fund

Name Since Tenure Data below for IDBI Nifty Index Fund as on 30 Jun 23

Asset Allocation

Asset Class Value Top Securities Holdings / Portfolio

Name Holding Value Quantity

ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੌਰਾਨ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣ ਵਾਲੀਆਂ ਗੱਲਾਂ

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਵਿਅਕਤੀਆਂ ਨੂੰ ਬਹੁਤ ਸਾਰੇ ਮਾਪਦੰਡਾਂ ਦਾ ਧਿਆਨ ਰੱਖਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਇਸ ਵਿੱਚ ਸ਼ਾਮਲ ਹਨ:

ਮਾਰਕੀਟ ਦਾ ਸਮਾਂ

ਜਦੋਂ ਇਹ ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਗੱਲ ਆਉਂਦੀ ਹੈ, ਤਾਂ ਵਿਅਕਤੀਆਂ ਨੂੰ ਹਮੇਸ਼ਾਂ ਖੋਜ ਕਰਨ ਦੀ ਜ਼ਰੂਰਤ ਹੁੰਦੀ ਹੈਬਜ਼ਾਰ ਖਾਸ ਤੌਰ 'ਤੇ ਇਕੁਇਟੀ-ਅਧਾਰਿਤ ਫੰਡਾਂ ਦੇ ਸਬੰਧ ਵਿੱਚ ਸਮਾਂ। ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਇੱਕ ਚੰਗਾ ਸਮਾਂ ਉਦੋਂ ਹੁੰਦਾ ਹੈ ਜਦੋਂ ਬਾਜ਼ਾਰ ਘੱਟ ਹੁੰਦੇ ਹਨ ਅਤੇ ਇੱਕ ਗੁੰਜਾਇਸ਼ ਹੁੰਦੀ ਹੈ ਕਿ ਉਹ ਜਲਦੀ ਹੀ ਪ੍ਰਸ਼ੰਸਾ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰ ਦੇਣਗੇ। ਹਾਲਾਂਕਿ, ਜੇਕਰ ਬਾਜ਼ਾਰ ਪਹਿਲਾਂ ਹੀ ਸਿਖਰ 'ਤੇ ਹਨ, ਤਾਂ ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਤੋਂ ਦੂਰ ਰਹਿਣਾ ਬਿਹਤਰ ਹੈ।

ਵਿਭਿੰਨਤਾ

ਵਿਭਿੰਨਤਾ ਵੀ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਪਹਿਲੂ ਹੈ ਜਿਸਨੂੰ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਵਿਚਾਰਨ ਦੀ ਲੋੜ ਹੈ। ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਵਿਅਕਤੀਆਂ ਨੂੰ ਕਈ ਤਰੀਕਿਆਂ ਵਿੱਚ ਫੈਲ ਕੇ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ ਵਿੱਚ ਵਿਭਿੰਨਤਾ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ। ਇਹ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ ਕਿ ਉਹਨਾਂ ਦਾ ਸਮੁੱਚਾ ਪੋਰਟਫੋਲੀਓ ਵਧੀਆ ਪ੍ਰਦਰਸ਼ਨ ਕਰਦਾ ਹੈ ਭਾਵੇਂ ਕੋਈ ਇੱਕ ਸਕੀਮ ਪ੍ਰਦਰਸ਼ਨ ਨਾ ਕਰੇ।

ਆਪਣੇ ਉਦੇਸ਼ ਦੇ ਅਨੁਸਾਰ ਆਪਣਾ ਨਿਵੇਸ਼ ਕਰੋ

ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਜੋ ਵਿਅਕਤੀ ਕਰਦੇ ਹਨ ਇੱਕ ਖਾਸ ਉਦੇਸ਼ ਨੂੰ ਪ੍ਰਾਪਤ ਕਰਨਾ ਹੈ। ਇਸ ਲਈ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਜਾਂਚ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ ਕਿ ਕੀ ਸਕੀਮ ਦੀ ਪਹੁੰਚ ਦੇ ਨਾਲ-ਨਾਲ ਹੈਨਿਵੇਸ਼ਕਦਾ ਉਦੇਸ਼. ਇੱਥੇ, ਵਿਅਕਤੀਆਂ ਨੂੰ ਵੱਖ-ਵੱਖ ਮਾਪਦੰਡਾਂ ਦੀ ਭਾਲ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ ਜਿਵੇਂ ਕਿਸੀ.ਏ.ਜੀ.ਆਰ ਸਕੀਮ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਰਿਟਰਨ, ਸੰਪੂਰਨ ਰਿਟਰਨ, ਟੈਕਸ ਦਾ ਪ੍ਰਭਾਵ ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ।

ਛੁਟਕਾਰਾ ਸਹੀ ਸਮੇਂ 'ਤੇ ਕੀਤਾ ਜਾਣਾ ਚਾਹੀਦਾ ਹੈ

ਵਿਅਕਤੀਆਂ ਨੂੰ ਆਪਣਾ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈਛੁਟਕਾਰਾ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਵਿੱਚ ਸਹੀ ਸਮੇਂ 'ਤੇ। ਹਾਲਾਂਕਿ ਇਹ ਅਜੇ ਤੱਕ ਨਿਵੇਸ਼ ਦੇ ਉਦੇਸ਼ ਦੇ ਅਨੁਸਾਰ ਹੋ ਸਕਦਾ ਹੈ; ਵਿਅਕਤੀਆਂ ਨੂੰ ਉਸ ਸਕੀਮ ਦੀ ਸਮੇਂ ਸਿਰ ਸਮੀਖਿਆ ਕਰਨੀ ਚਾਹੀਦੀ ਹੈ ਜਿਸ ਵਿੱਚ ਉਹ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹਨ। ਹਾਲਾਂਕਿ, ਉਹਨਾਂ ਨੂੰ ਆਪਣੇ ਨਿਵੇਸ਼ਾਂ ਨੂੰ ਲੰਬੇ ਸਮੇਂ ਲਈ ਰੱਖਣ ਦੀ ਵੀ ਲੋੜ ਹੁੰਦੀ ਹੈ ਤਾਂ ਜੋ ਉਹ ਵੱਧ ਤੋਂ ਵੱਧ ਲਾਭਾਂ ਦਾ ਆਨੰਦ ਲੈ ਸਕਣ।

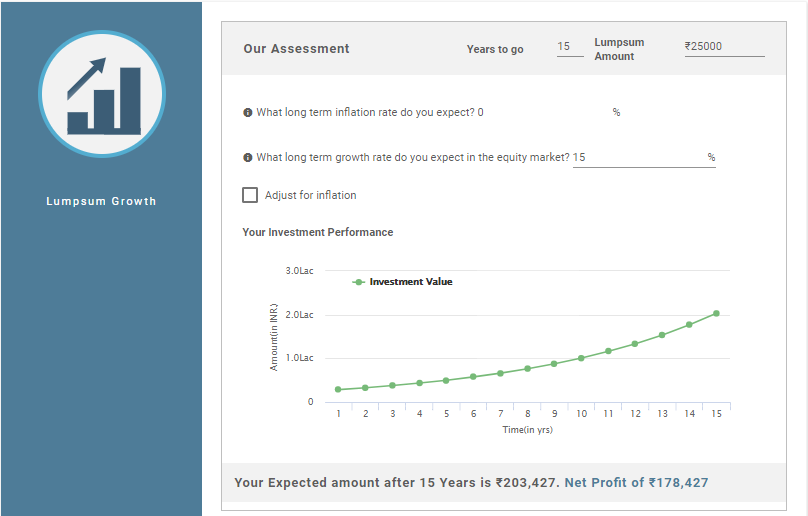

ਮਿਉਚੁਅਲ ਫੰਡ ਇੱਕਮੁਸ਼ਤ ਰਿਟਰਨ ਕੈਲਕੁਲੇਟਰ

ਮਿਉਚੁਅਲ ਫੰਡ ਇੱਕਮੁਸ਼ਤ ਵਾਪਸੀ ਕੈਲਕੁਲੇਟਰ ਵਿਅਕਤੀਆਂ ਨੂੰ ਇਹ ਦਿਖਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ ਕਿ ਕਿਸੇ ਵਿਅਕਤੀ ਦਾ ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਇੱਕ ਨਿਸ਼ਚਿਤ ਸਮਾਂ ਸੀਮਾ ਵਿੱਚ ਕਿਵੇਂ ਵਧਦਾ ਹੈ। ਇੱਕਮੁਸ਼ਤ ਕੈਲਕੁਲੇਟਰ ਵਿੱਚ ਇਨਪੁਟ ਕਰਨ ਲਈ ਲੋੜੀਂਦੇ ਕੁਝ ਡੇਟਾ ਵਿੱਚ ਨਿਵੇਸ਼ ਦੀ ਮਿਆਦ, ਸ਼ੁਰੂਆਤੀ ਨਿਵੇਸ਼ ਦੀ ਰਕਮ, ਲੰਬੇ ਸਮੇਂ ਦੀ ਸੰਭਾਵਿਤ ਵਿਕਾਸ ਦਰ ਅਤੇ ਹੋਰ ਬਹੁਤ ਕੁਝ ਸ਼ਾਮਲ ਹੁੰਦਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਇੱਕਮੁਸ਼ਤ ਵਾਪਸੀ ਕੈਲਕੁਲੇਟਰ ਦੀ ਇੱਕ ਉਦਾਹਰਣ ਹੇਠਾਂ ਦਿੱਤੀ ਗਈ ਹੈ।

ਉਦਾਹਰਨ

ਇਕਮੁਸ਼ਤ ਨਿਵੇਸ਼: 25 ਰੁਪਏ,000

ਨਿਵੇਸ਼ ਦੀ ਮਿਆਦ: 15 ਸਾਲ

ਲੰਬੇ ਸਮੇਂ ਦੀ ਵਿਕਾਸ ਦਰ (ਲਗਭਗ): 15%

ਇੱਕਮੁਸ਼ਤ ਕੈਲਕੁਲੇਟਰ ਦੇ ਅਨੁਸਾਰ ਸੰਭਾਵਿਤ ਰਿਟਰਨ: 2,03,427 ਰੁਪਏ

ਨਿਵੇਸ਼ 'ਤੇ ਸ਼ੁੱਧ ਲਾਭ: 1,78,427 ਰੁਪਏ

ਇਸ ਤਰ੍ਹਾਂ, ਉਪਰੋਕਤ ਗਣਨਾ ਦਰਸਾਉਂਦੀ ਹੈ ਕਿ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ 'ਤੇ ਨਿਵੇਸ਼ 'ਤੇ ਸ਼ੁੱਧ ਲਾਭ INR 1,78,427 ਹੈ ਜਦੋਂ ਕਿ ਤੁਹਾਡੇ ਨਿਵੇਸ਼ ਦਾ ਕੁੱਲ ਮੁੱਲ INR 2,03,427 ਹੈ।.

ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਇੱਕ-ਵਾਰ ਨਿਵੇਸ਼ ਦੇ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨ

SIP ਦੀ ਤਰ੍ਹਾਂ, ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੇ ਵੀ ਆਪਣੇ ਫਾਇਦੇ ਅਤੇ ਨੁਕਸਾਨ ਹਨ। ਇਸ ਲਈ, ਆਓ ਇਨ੍ਹਾਂ ਫਾਇਦਿਆਂ ਅਤੇ ਨੁਕਸਾਨਾਂ ਨੂੰ ਵੇਖੀਏ.

ਲਾਭ

ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੇ ਫਾਇਦੇ ਹੇਠ ਲਿਖੇ ਅਨੁਸਾਰ ਹਨ।

- ਵੱਡੀ ਰਕਮ ਦਾ ਨਿਵੇਸ਼ ਕਰੋ: ਵਿਅਕਤੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਵੱਡੀ ਮਾਤਰਾ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ ਅਤੇ ਫੰਡਾਂ ਨੂੰ ਵਿਹਲੇ ਰੱਖਣ ਦੀ ਬਜਾਏ ਉੱਚ ਰਿਟਰਨ ਕਮਾ ਸਕਦੇ ਹਨ।

- ਲੰਬੇ ਸਮੇਂ ਲਈ ਆਦਰਸ਼: ਨਿਵੇਸ਼ ਦਾ ਇੱਕਮੁਸ਼ਤ ਮੋਡ ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ਾਂ ਲਈ ਖਾਸ ਤੌਰ 'ਤੇ ਇਕੁਇਟੀ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ ਚੰਗਾ ਹੈ। ਹਾਲਾਂਕਿ, ਕਰਜ਼ੇ ਦੇ ਫੰਡਾਂ ਦੇ ਮਾਮਲੇ ਵਿੱਚ, ਕਾਰਜਕਾਲ ਛੋਟੀ ਜਾਂ ਦਰਮਿਆਨੀ ਮਿਆਦ ਦਾ ਹੋ ਸਕਦਾ ਹੈ

- ਸਹੂਲਤ: ਨਿਵੇਸ਼ ਦਾ ਇੱਕਮੁਸ਼ਤ ਮੋਡ ਸੁਵਿਧਾਜਨਕ ਹੈ ਕਿਉਂਕਿ ਭੁਗਤਾਨ ਸਿਰਫ ਇੱਕ ਵਾਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਅਤੇ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ ਕਟੌਤੀ ਨਹੀਂ ਕੀਤੀ ਜਾਂਦੀ।

ਨੁਕਸਾਨ

ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਦੇ ਨੁਕਸਾਨ ਹਨ:

- ਅਨਿਯਮਿਤ ਨਿਵੇਸ਼: ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਇੱਕ ਨਿਵੇਸ਼ਕ ਦੀ ਨਿਯਮਤ ਬੱਚਤ ਨੂੰ ਯਕੀਨੀ ਨਹੀਂ ਬਣਾਉਂਦਾ ਕਿਉਂਕਿ ਇਹ ਨਿਯਮਤ ਬੱਚਤ ਦੀ ਆਦਤ ਪੈਦਾ ਨਹੀਂ ਕਰਦਾ ਹੈ।

- ਉੱਚ ਜੋਖਮ: ਇੱਕਮੁਸ਼ਤ ਨਿਵੇਸ਼ ਵਿੱਚ, ਸਮੇਂ ਨੂੰ ਵੇਖਣਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਇਹ ਇਸ ਲਈ ਹੈ ਕਿਉਂਕਿ ਇੱਕਮੁਸ਼ਤ ਮੋਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਸਿਰਫ ਇੱਕ ਵਾਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਨਾ ਕਿ ਨਿਯਮਤ ਅੰਤਰਾਲਾਂ 'ਤੇ। ਇਸ ਲਈ, ਜੇਕਰ ਵਿਅਕਤੀ ਸਮੇਂ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਨਹੀਂ ਰੱਖਦੇ, ਤਾਂ ਉਹਨਾਂ ਨੂੰ ਨੁਕਸਾਨ ਹੋ ਸਕਦਾ ਹੈ।

ਸਿੱਟਾ

ਇਸ ਤਰ੍ਹਾਂ, ਉਪਰੋਕਤ ਪੁਆਇੰਟਰਾਂ ਤੋਂ, ਇਹ ਕਿਹਾ ਜਾ ਸਕਦਾ ਹੈ ਕਿ ਇਕਮੁਸ਼ਤ ਮੋਡ ਵੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਇੱਕ ਵਧੀਆ ਤਰੀਕਾ ਹੈ। ਹਾਲਾਂਕਿ, ਸਕੀਮ ਵਿੱਚ ਇੱਕਮੁਸ਼ਤ ਰਕਮ ਦਾ ਨਿਵੇਸ਼ ਕਰਦੇ ਸਮੇਂ ਵਿਅਕਤੀਆਂ ਨੂੰ ਆਤਮਵਿਸ਼ਵਾਸ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ। ਜੇਕਰ ਨਹੀਂ, ਤਾਂ ਉਹ ਨਿਵੇਸ਼ ਦਾ SIP ਮੋਡ ਚੁਣ ਸਕਦੇ ਹਨ। ਇਸ ਤੋਂ ਇਲਾਵਾ, ਲੋਕਾਂ ਨੂੰ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਦੀਆਂ ਰੂਪ-ਰੇਖਾਵਾਂ ਨੂੰ ਸਮਝਣਾ ਚਾਹੀਦਾ ਹੈ। ਜੇ ਲੋੜ ਹੋਵੇ, ਤਾਂ ਉਹ ਏ. ਨਾਲ ਸਲਾਹ ਵੀ ਕਰ ਸਕਦੇ ਹਨਵਿੱਤੀ ਸਲਾਹਕਾਰ. ਇਹ ਉਹਨਾਂ ਨੂੰ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰੇਗਾ ਕਿ ਉਹਨਾਂ ਦਾ ਪੈਸਾ ਸੁਰੱਖਿਅਤ ਹੈ ਅਤੇ ਉਹਨਾਂ ਦੇ ਉਦੇਸ਼ ਸਮੇਂ ਸਿਰ ਪੂਰੇ ਕੀਤੇ ਜਾਂਦੇ ਹਨ.

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

Research Highlights for DSP World Gold Fund