ਮਿਉਚੁਅਲ ਫੰਡ ਸਾਹੀ ਹੈ

AMFI ਲਈ ਪਹਿਲਕਦਮੀ ਵਜੋਂ ਮਾਰਚ 2017 ਵਿੱਚ ਇੱਕ ਵਿਗਿਆਪਨ ਮੁਹਿੰਮ ਸ਼ੁਰੂ ਕੀਤੀ ਹੈਨਿਵੇਸ਼ਕ ਪ੍ਰਤੀ ਜਾਗਰੂਕਤਾਮਿਉਚੁਅਲ ਫੰਡ. ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ਕ ਜਾਗਰੂਕਤਾ ਲਈ ਪ੍ਰਬੰਧਨ ਫੀਸਾਂ ਦੇ 2 bps ਨੂੰ ਅਲੱਗ ਰੱਖਦੇ ਹਨ। ਇਸ ਪੈਸੇ ਦੀ ਵਰਤੋਂ ਹੁਣ "ਸਹੀ ਹੈ" ਮੁਹਿੰਮ ਰਾਹੀਂ ਜਾਗਰੂਕਤਾ ਪੈਦਾ ਕਰਨ ਲਈ ਕੀਤੀ ਜਾ ਰਹੀ ਹੈ। ਮੁਹਿੰਮ ਦਾ ਉਦੇਸ਼ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਇਹ ਦੱਸਣਾ ਹੈ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਸਹੀ ਵਿਕਲਪ ਹਨ। ਇਸ ਮੁਹਿੰਮ ਦਾ ਉਦੇਸ਼ ਆਮ ਲੋਕਾਂ ਲਈ ਹੈ ਅਤੇ ਇਸਦਾ ਉਦੇਸ਼ ਪ੍ਰਚੂਨ ਨਿਵੇਸ਼ਕਾਂ ਵਿੱਚ ਦਿਲਚਸਪੀ ਪੈਦਾ ਕਰਨਾ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡ ਸਹੀ ਹੈ, ਨਿਵੇਸ਼ਕ ਭਾਈਚਾਰੇ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਬਾਰੇ ਜਾਗਰੂਕਤਾ ਪੈਦਾ ਕਰਨ ਲਈ ਐਸੋਸੀਏਸ਼ਨ ਆਫ ਮਿਉਚੁਅਲ ਫੰਡਜ਼ ਇਨ ਇੰਡੀਆ (AMFI) ਦੁਆਰਾ ਹਾਲ ਹੀ ਵਿੱਚ ਸ਼ੁਰੂ ਕੀਤੀ ਗਈ ਮੁਹਿੰਮ ਹੈ। ਇਸ ਮੁਹਿੰਮ ਦੇ ਨਾਲ, AMFI ਵੱਖ-ਵੱਖ ਨਿਵੇਸ਼ਕਾਂ ਦੇ ਸਵਾਲਾਂ ਨੂੰ ਹੱਲ ਕਰਨ ਦੀ ਚੋਣ ਕਰਦਾ ਹੈ ਜਿਵੇਂ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡ ਦਾ ਮਤਲਬ, ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ,ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਹੈ, ਇੱਕ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਕਿਵੇਂ ਕਰਨਾ ਹੈ ਅਤੇ ਕਿਵੇਂਨਿਵੇਸ਼ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਅਰਥ ਰੱਖਦਾ ਹੈ। ਇਹ ਸੱਚਮੁੱਚ ਟੈਗਲਾਈਨ "ਮਿਊਚੁਅਲ ਫੰਡ ਸਹੀ ਹੈ" ਨਾਲ ਭਾਰਤੀ ਨਿਵੇਸ਼ਕਾਂ ਦੇ ਦਿਮਾਗ ਵਿੱਚ ਜਾਣ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰ ਰਿਹਾ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ AMFI ਦੀ ਭੂਮਿਕਾ ਸਹੀ ਹੈ

AMFI ਭਾਰਤ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੀ ਇੱਕ ਐਸੋਸੀਏਸ਼ਨ ਹੈ। AMFI ਇੱਕ ਰੈਗੂਲੇਟਰੀ ਸੰਸਥਾ ਨਹੀਂ ਹੈ, ਪਰ ਇੱਕ ਐਸੋਸਿਏਸ਼ਨ ਹੈ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਅਭਿਆਸ ਨਿਰਧਾਰਤ ਕਰਦੀ ਹੈ। ਇਹ ਨਿਵੇਸ਼ਕ ਜਾਗਰੂਕਤਾ, ਸਿੱਖਿਆ, ਆਚਾਰ ਸੰਹਿਤਾ ਅਤੇ ਉਦਯੋਗ ਵਿੱਚ ਨੈਤਿਕ ਅਤੇ ਪੇਸ਼ੇਵਰ ਮਿਆਰਾਂ ਨੂੰ ਕਾਇਮ ਰੱਖਦਾ ਹੈ।

ਮਿਉਚੁਅਲ ਫੰਡ ਸਾਹੀ ਹੈ ਖਰਚੇ

2018-19 ਵਿੱਤੀ ਸਾਲ ਵਿੱਚ, AMFI ਖਰਚ ਕਰੇਗੀ150-175 ਕਰੋੜ ਰੁਪਏ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਨੂੰ ਉਤਸ਼ਾਹਿਤ ਕਰਨ ਲਈ. ਪਿਛਲੇ ਵਿੱਤੀ ਸਾਲ (ਵਿੱਤੀ ਸਾਲ 17-18) 'ਚ ਖਰਚ ਕੀਤਾ ਸੀ200 ਕਰੋੜ ਰੁਪਏ ਮਕਸਦ ਲਈ.

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦਾ ਪ੍ਰਭਾਵ ਸਾਹੀ ਹੈ

ਅਪਰੈਲ 2018 ਵਿੱਚ ਐਸੋਸੀਏਸ਼ਨ ਆਫ ਮਿਉਚੁਅਲ ਫੰਡਜ਼ ਇਨ ਇੰਡੀਆ (Amfi) ਦੇ ਅਧਿਕਾਰੀਆਂ ਅਨੁਸਾਰ, ਉਦਯੋਗ ਦੁਆਰਾ ਇੱਕ ਉਤਸ਼ਾਹੀ ਪ੍ਰਚਾਰ ਮੁਹਿੰਮ ਦੇ ਕਾਰਨ, ਪਿਛਲੇ ਇੱਕ ਸਾਲ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਵਿੱਚ 32 ਲੱਖ ਨਵੇਂ ਨਿਵੇਸ਼ਕ ਸ਼ਾਮਲ ਹੋਏ ਹਨ।

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਲਈ ਅੱਗੇ ਦਾ ਰਾਹ ਸਹੀ ਹੈ

ਐਸੋਸੀਏਸ਼ਨ ਆਫ਼ ਮਿਉਚੁਅਲ ਫੰਡ ਆਫ਼ ਇੰਡੀਆ (ਏਐਮਐਫਆਈ) ਆਪਣੀ ਅਗਲੀ ਮੁਹਿੰਮ ਦੇ ਨਾਲ ਆਉਣ ਲਈ ਪੂਰੀ ਤਰ੍ਹਾਂ ਤਿਆਰ ਹੈ ਜੋਨਿਵੇਸ਼ ਦੇ ਲਾਭ ਵਿੱਚਕਰਜ਼ਾ ਫੰਡ, ਪ੍ਰਸਿੱਧ 'ਮਿਊਚੁਅਲ ਫੰਡ ਸਹੀ ਹੈ' ਡਰਾਈਵ ਦੀ ਪਾਲਣਾ ਕਰਦੇ ਹੋਏ।

ਅਸੀਂ ਹੁਣ ਕਰਜ਼ੇ ਦੇ ਨਿਵੇਸ਼ ਲਾਭਾਂ 'ਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਮੁਹਿੰਮ ਦੇ ਦੂਜੇ ਪੜਾਅ ਦੀ ਯੋਜਨਾ ਬਣਾ ਰਹੇ ਹਾਂ। ਇਹ ਸਤੰਬਰ 2018 ਦੇ ਤੀਜੇ ਹਫ਼ਤੇ ਤੋਂ ਪ੍ਰਸਾਰਿਤ ਹੋਣ ਦੀ ਉਮੀਦ ਹੈ, ”AMFI ਦੇ ਮੁੱਖ ਕਾਰਜਕਾਰੀ ਐਨਐਸ ਵੈਂਕਟੇਸ਼ ਨੇ ਪੀਟੀਆਈ ਨੂੰ ਦੱਸਿਆ।

Talk to our investment specialist

ਮਿਉਚੁਅਲ ਫੰਡ ਕੀ ਹਨ?

ਮਿਉਚੁਅਲ ਫੰਡ ਇੱਕ ਸਾਂਝੇ ਉਦੇਸ਼ ਵਾਲੇ ਫੰਡਾਂ ਦਾ ਇੱਕ ਸਮੂਹਿਕ ਪੂਲ ਹੁੰਦਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਭਾਰਤੀ ਪ੍ਰਤੀਭੂਤੀਆਂ ਅਤੇ ਐਕਸਚੇਂਜ ਬੋਰਡ ਦੁਆਰਾ ਨਿਯੰਤ੍ਰਿਤ ਕੀਤੇ ਜਾਂਦੇ ਹਨ (ਸੇਬੀ). ਸੇਬੀ ਇਹ ਯਕੀਨੀ ਬਣਾਉਂਦਾ ਹੈ ਕਿ ਸਪੱਸ਼ਟ ਨੀਤੀਆਂ ਅਤੇ ਦਿਸ਼ਾ-ਨਿਰਦੇਸ਼ ਹਨ ਜੋ ਹਰੇਕ ਮਿਉਚੁਅਲ ਫੰਡ ਸਕੀਮ ਦੀ ਪਾਲਣਾ ਕਰਦੇ ਹਨ। ਹਰੇਕ ਸਕੀਮ ਦਾ ਪ੍ਰਬੰਧਨ ਇੱਕ ਯੋਗ ਵਿਅਕਤੀ ਦੁਆਰਾ ਪੇਸ਼ੇਵਰ ਤੌਰ 'ਤੇ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਜਿਸਨੂੰ ਫੰਡ ਮੈਨੇਜਰ ਜਾਂ ਪੋਰਟਫੋਲੀਓ ਮੈਨੇਜਰ ਕਿਹਾ ਜਾਂਦਾ ਹੈ। ਇਹ ਆਪਣੇ ਖੇਤਰ ਦੇ ਮਾਹਰ ਹਨ ਅਤੇ ਜਾਣਦੇ ਹਨ ਕਿ ਪ੍ਰਤੀਭੂਤੀਆਂ (ਇਕਵਿਟੀ ਜਾਂ ਕਰਜ਼ੇ) ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰਨੀ ਹੈ ਅਤੇ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣਾ ਹੈ ਕਿ ਨਿਵੇਸ਼ਕ ਸਮੇਂ ਦੇ ਨਾਲ ਰਿਟਰਨ ਪੈਦਾ ਕਰਦਾ ਹੈ।

ਹਿੰਦੀ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ

ਹਾਲਾਂਕਿ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਲਈ ਕੋਈ ਅਸਲ ਹਿੰਦੀ ਸ਼ਬਦ ਨਹੀਂ ਹੈ, ਹਾਲਾਂਕਿ, ਪਿਛਲੇ ਸਾਲਾਂ ਵਿੱਚ ਜੋ ਹੋਇਆ ਹੈ ਉਹ ਇਹ ਹੈ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਨੇ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਹਿੰਦੀ/ਭਾਸ਼ਾ ਭਾਸ਼ਾ ਵਿੱਚ ਖਾਸ ਮੁਹਿੰਮਾਂ ਸ਼ੁਰੂ ਕੀਤੀਆਂ ਹਨ ਕਿ ਅੰਦਰ ਅੰਦਰ ਡੂੰਘੀ ਪ੍ਰਵੇਸ਼ ਹੈ। ਦਰਅਸਲ, ਇੱਕ ਟੈਕਸ ਸੇਵਿੰਗ ਫੰਡ ਜਿਸਨੂੰ "ਕਾਰ ਬਚਤ ਯੋਜਨਾ" ਕਿਹਾ ਜਾਂਦਾ ਹੈ, ਏਸੰਤੁਲਿਤ ਫੰਡ ਜਿਸਨੂੰ "ਬਾਲ ਵਿਕਾਸ ਯੋਜਨਾ" ਕਿਹਾ ਜਾਂਦਾ ਹੈ, ਅਤੇ ਬੱਚਿਆਂ ਦੇ ਭਵਿੱਖ ਲਈ ਬੱਚਤ ਕਰਨ ਲਈ ਇੱਕ ਸੰਤੁਲਿਤ ਯੋਜਨਾ ਸ਼ੁਰੂਆਤੀ ਸਾਲਾਂ ਵਿੱਚ ਸਾਹਮਣੇ ਆਉਂਦੀ ਹੈ। ਇਨ੍ਹਾਂ ਦੇ ਨਾਲ ਹੀ ''ਬਚਤ ਯੋਜਨਾ'' ਅਤੇ ''ਨਿਵੇਸ਼ ਲਕਸ਼ਯ'' ਵਰਗੀਆਂ ਯੋਜਨਾਵਾਂ ਵੀ ਹਨ। ਕਈ ਸਾਲ ਪਹਿਲਾਂਐਸਬੀਆਈ ਮਿਉਚੁਅਲ ਫੰਡ, ਲਾਂਚ ਕੀਤਾ "SBI ChotaSIP" INR 500 'ਤੇ ਘੱਟੋ-ਘੱਟ ਨਿਵੇਸ਼ ਰਾਸ਼ੀ ਦੇ ਨਾਲ ਇੱਕ ਮਾਈਕ੍ਰੋ-SIP।

ਸ਼ੇਅਰ ਮਾਰਕੀਟ ਬਨਾਮ ਮਿਉਚੁਅਲ ਫੰਡ

ਬਹੁਤ ਸਾਰੇ ਲੋਕ ਸਿੱਧੇ ਸ਼ੇਅਰ ਬਾਜ਼ਾਰ (ਜਾਂ ਸਟਾਕ ਮਾਰਕੀਟ) ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਕੋਸ਼ਿਸ਼ ਕਰਦੇ ਹਨ। ਇਹ ਉਦੋਂ ਖ਼ਤਰਨਾਕ ਹੋ ਜਾਂਦਾ ਹੈ ਜਦੋਂ ਉਨ੍ਹਾਂ ਲੋਕਾਂ ਕੋਲ ਸਟਾਕ ਮਾਰਕੀਟ, ਸਟਾਕ ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰਨੀ ਹੈ, ਉਹਨਾਂ ਦਾ ਮੁਲਾਂਕਣ ਕਿਵੇਂ ਕਰਨਾ ਹੈ, ਕਿਹੜੇ ਕਾਰਕਾਂ ਦੀ ਭਾਲ ਕਰਨੀ ਹੈ ਅਤੇ ਸਭ ਤੋਂ ਮਹੱਤਵਪੂਰਨ ਉਹਨਾਂ ਦੀ ਨਿਗਰਾਨੀ ਅਤੇ ਬਾਹਰ ਕਿਵੇਂ ਜਾਣਾ ਹੈ, ਬਾਰੇ ਨਾਕਾਫ਼ੀ ਜਾਣਕਾਰੀ ਹੈ। ਸਟਾਕ ਮਾਰਕੀਟ ਵਿੱਚ ਸਿੱਧਾ ਨਿਵੇਸ਼ ਕਰਨਾ ਮਾਹਰਾਂ ਲਈ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦਾ ਪ੍ਰਬੰਧਨ ਉਹਨਾਂ ਪੇਸ਼ੇਵਰਾਂ ਦੁਆਰਾ ਕੀਤਾ ਜਾਂਦਾ ਹੈ ਜਿਹਨਾਂ ਨੂੰ ਫੰਡ ਮੈਨੇਜਰ ਕਿਹਾ ਜਾਂਦਾ ਹੈ, ਜਿਹਨਾਂ ਕੋਲ ਉਪਰੋਕਤ ਸਭ ਵਿੱਚ ਪੇਸ਼ੇਵਰ ਯੋਗਤਾਵਾਂ, ਅਨੁਭਵ ਅਤੇ ਮੁਹਾਰਤ ਹੁੰਦੀ ਹੈ। ਸਕੀਮ 'ਤੇ ਨਿਰਭਰ ਕਰਦੇ ਹੋਏ, ਫੰਡ ਹਾਉਸ ਇੱਕ ਪ੍ਰਬੰਧਨ ਫੀਸ ਲੈਂਦੇ ਹਨ ਜੋ ਕਿ 0.2% ਪ੍ਰਤੀ ਸਾਲ ਘੱਟ ਹੋ ਸਕਦੀ ਹੈ ( ਲਈਤਰਲ ਫੰਡ) ਵੱਧ ਤੋਂ ਵੱਧ 2.5% p.a. ਲਈਇਕੁਇਟੀ ਫੰਡ. ਕਿਸੇ ਪੇਸ਼ੇਵਰ ਨੂੰ ਉਹਨਾਂ ਦੀਆਂ ਸੇਵਾਵਾਂ ਲਈ ਭੁਗਤਾਨ ਕਰਨਾ ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਵਿੱਚ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣਾ ਕਿ ਤੁਹਾਨੂੰ ਲਾਭ ਮਿਲਦਾ ਹੈ ਇੱਕ ਚੰਗੀ ਗੱਲ ਹੈ। ਇਹ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਇੱਕ ਵਧੀਆ ਤਰੀਕਾ ਹੈ! ਇਸ ਲਈ ਪ੍ਰਚੂਨ ਨਿਵੇਸ਼ਕਾਂ ਲਈ, ਸਟਾਕ ਮਾਰਕੀਟ ਵਿੱਚ ਸਿੱਧੇ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਵਿਰੁੱਧ, ਮਿਉਚੁਅਲ ਫੰਡ ਸਹੀ ਹੈ!

ਮਿਉਚੁਅਲ ਫੰਡ ਕਯਾ ਹੈ ਮੁਹਿੰਮ

ਇਹ ਮੁਹਿੰਮ ਸਿਰਫ਼ ਅੰਗਰੇਜ਼ੀ ਵਿੱਚ ਹੀ ਨਹੀਂ ਬਲਕਿ ਹਿੰਦੀ ਅਤੇ ਹੋਰ ਸਥਾਨਕ ਭਾਸ਼ਾਵਾਂ ਵਿੱਚ ਵੀ ਹੈ। ਇਸ ਲਈ ਅੱਜ ਬਹੁਤ ਸਾਰੇ ਖੋਜੀ ਨਿਵੇਸ਼ਕ ਸਵਾਲ ਪੁੱਛਦੇ ਹਨ "ਮਿਊਚੁਅਲ ਫੰਡ ਕੀ ਹੈ?", ਜਦੋਂ ਕਿ ਹਿੰਦੀ ਵਿੱਚ ਕੋਈ ਅਸਲੀ ਪਰਿਭਾਸ਼ਾ ਨਹੀਂ ਹੈ, ਕੋਈ ਇਸ ਧਾਰਨਾ ਦੀ ਵਿਆਖਿਆ ਕਰ ਸਕਦਾ ਹੈ ਕਿ ਇਹ ਇੱਕ ਸਾਂਝੇ ਟੀਚੇ ਵਾਲੇ ਫੰਡਾਂ ਦਾ ਪੂਲ ਹੈ। ਮੁਹਿੰਮ ਦੇ ਬਹੁਤ ਹੀ ਸ਼ਬਦਾਂ ਦਾ ਸ਼ਾਬਦਿਕ ਅਰਥ ਹੈ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡ ਸਹੀ ਚੋਣ ਹਨ! ਮਿਉਚੁਅਲ ਫੰਡ ਸਾਹੀ ਹੈ!

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ, ਚੰਗਾ ਜਾਂ ਮਾੜਾ?

ਅੱਜ, ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਸਮੇਂ ਦੇ ਨਾਲ ਫੈਲਿਆ ਹੈ, ਸਿਰਫ ਕੁਝ ਅੰਕੜੇ ਸਾਂਝੇ ਕਰਨ ਲਈ:

- INR 20 ਲੱਖ ਕਰੋੜ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ਕਾਂ ਦਾ ਪੈਸਾ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਹੈ

- ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ 5 ਕਰੋੜ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ ਕੀਤੇ ਗਏ ਹਨ

- ਸੇਬੀ ਦੁਆਰਾ ਨਿਯੰਤ੍ਰਿਤ 42 ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਹਨ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਪੇਸ਼ਕਸ਼ ਕਰਦੀਆਂ ਹਨ

- ਇੱਥੇ 10 ਤੋਂ ਵੱਧ ਹਨ,000 ਉਹ ਸਕੀਮਾਂ ਜੋ ਨਿਵੇਸ਼ਕ ਚੁਣ ਸਕਦੇ ਹਨ

ਸੋ ਮਿਉਚੁਅਲ ਫੰਡ ਸਾਹੀ ਹੈ!

ਸਰਬੋਤਮ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਿਵੇਂ ਕਰੀਏ?

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੇ ਕਈ ਰਸਤੇ ਹਨ। ਕੋਈ ਇੱਕ ਦਲਾਲ ਦੀ ਵਰਤੋਂ ਕਰ ਸਕਦਾ ਹੈ, ਏਵਿਤਰਕ, ਏਬੈਂਕ, ਇੱਕ ਔਨਲਾਈਨ ਪਲੇਟਫਾਰਮ ਜਾਂ ਇੱਕ ਸੁਤੰਤਰ ਵਿੱਤੀ ਏਜੰਟ (IFA) ਰਾਹੀਂ ਵੀ। ਸਾਰੇ ਰਸਤੇ ਤੁਹਾਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਵਿੱਚ ਮਦਦ ਕਰਨਗੇ।

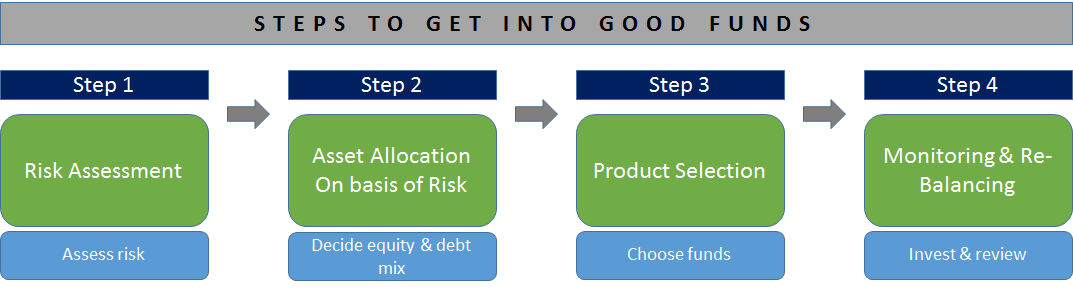

ਇਹ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਪ੍ਰਾਪਤ ਕਰਨ ਬਾਰੇ ਨਹੀਂ ਹੈ। ਸਭ ਤੋਂ ਪਹਿਲਾਂ, ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਉਨ੍ਹਾਂ ਦੀ ਜੋਖਮ ਦੀ ਭੁੱਖ ਨੂੰ ਸਮਝਣ ਦੀ ਜ਼ਰੂਰਤ ਹੁੰਦੀ ਹੈ. ਦੂਜਾ, ਉਹਨਾਂ ਨੂੰ ਆਪਣੇ ਨਾਲ ਮੇਲ ਕਰਨ ਦੀ ਲੋੜ ਹੈਜੋਖਮ ਸਮਰੱਥਾ ਅਤੇ ਕੀਤੇ ਜਾਣ ਵਾਲੇ ਨਿਵੇਸ਼ ਦੀ ਕਿਸਮ ਦੇ ਨਾਲ ਹੋਲਡਿੰਗ ਪੀਰੀਅਡ, ਇਹ ਜ਼ਰੂਰੀ ਤੌਰ 'ਤੇ ਇਕੁਇਟੀ ਅਤੇ ਕਰਜ਼ੇ ਦਾ ਸਹੀ ਮਿਸ਼ਰਣ ਪ੍ਰਾਪਤ ਕਰ ਰਿਹਾ ਹੈ ਅਤੇ ਇਸ ਨੂੰ ਨਿਵੇਸ਼ਕ ਦੀ ਜੋਖਮ ਸਮਰੱਥਾ ਨਾਲ ਮੇਲ ਖਾਂਦਾ ਹੈ। ਤੀਜਾ, ਸਭ ਤੋਂ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਚੁਣਨਾ ਇੱਕ ਔਖਾ ਕੰਮ ਹੈ, ਕਿਸੇ ਨੂੰ ਇਹ ਦੇਖਣ ਦੀ ਲੋੜ ਹੈ। ਵੱਖ-ਵੱਖ ਮਾਪਦੰਡਾਂ ਜਿਵੇਂ ਕਿ ਪ੍ਰਦਰਸ਼ਨ ਰੇਟਿੰਗ, ਖਰਚ ਅਨੁਪਾਤ, ਫੰਡ ਮੈਨੇਜਰ ਟਰੈਕ ਰਿਕਾਰਡ ਆਦਿ। ਅੰਤ ਵਿੱਚ, ਪਰ ਘੱਟੋ-ਘੱਟ ਨਹੀਂ, ਕਿਸੇ ਨੂੰ ਸਮੇਂ ਦੇ ਨਾਲ ਪ੍ਰਦਰਸ਼ਨ ਦੀ ਨਿਗਰਾਨੀ ਕਰਨ ਅਤੇ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਦੀ ਲੋੜ ਹੁੰਦੀ ਹੈ ਕਿ ਉਹ ਇੱਕ ਚੰਗੇ ਫੰਡ ਵਿੱਚ ਹਨ। ਮਾੜੇ ਪ੍ਰਦਰਸ਼ਨ ਕਰਨ ਵਾਲਿਆਂ ਨੂੰ ਬਦਲਣ ਦੀ ਲੋੜ ਹੈ।

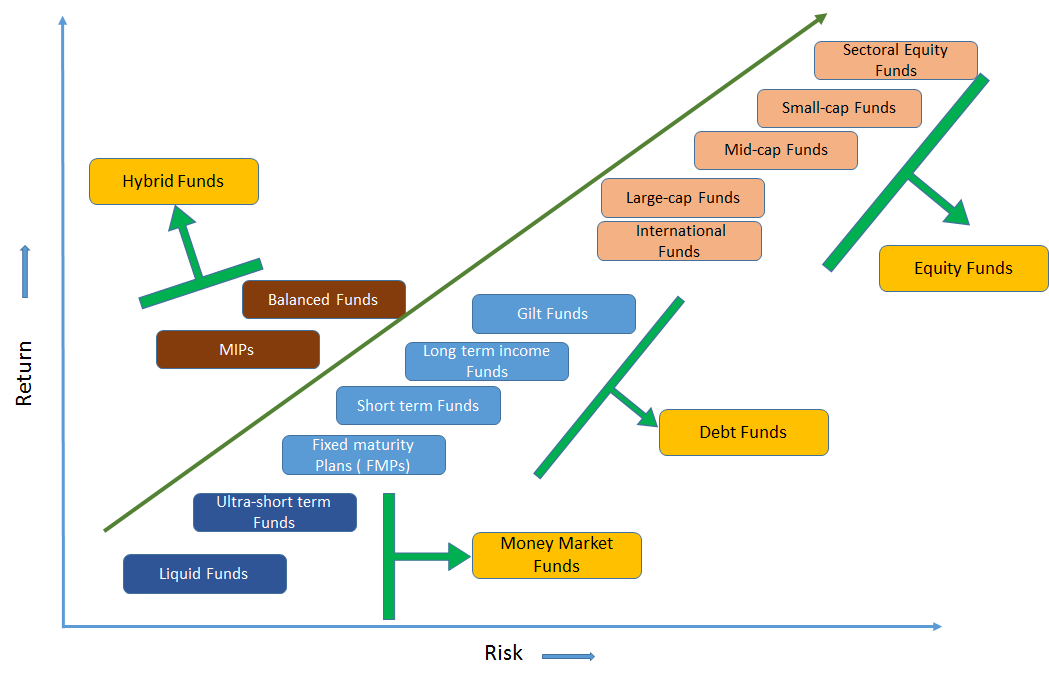

ਇਕ ਹੋਰ ਗੱਲ ਇਹ ਹੈ ਕਿ ਨਿਵੇਸ਼ਕ ਨੂੰ ਕੀਤੇ ਜਾਣ ਵਾਲੇ ਨਿਵੇਸ਼ ਦੀ ਕਿਸਮ ਨਾਲ ਆਪਣੀ ਹੋਲਡਿੰਗ ਪੀਰੀਅਡ ਦਾ ਮੇਲ ਕਰਨਾ ਚਾਹੀਦਾ ਹੈ। ਮਿਉਚੁਅਲ ਫੰਡ ਹਰ ਮਿਆਦ ਲਈ ਉਪਲਬਧ ਹਨ। ਜੇਕਰ ਕੋਈ 1 ਦਿਨ ਲਈ ਵੀ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦਾ ਹੈ, ਤਾਂ ਇੱਥੇ ਤਰਲ ਫੰਡ ਹਨ, ਕੁਝ ਹਫ਼ਤਿਆਂ ਲਈ ਅਲਟਰਾ ਸ਼ਾਰਟ-ਟਰਮ ਫੰਡ ਹਨ, ਅਤੇ ਲੰਬੇ ਸਮੇਂ ਲਈ, ਕਹੋ ਕਿ ਘੱਟੋ-ਘੱਟ 3-5 ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਸਮੇਂ ਲਈ ਇਕੁਇਟੀ ਫੰਡ ਹਨ। ਇਸ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ ਹਰ ਸੰਭਵ ਕਾਰਜਕਾਲ ਲਈ ਮੌਜੂਦ ਹਨ। ਹੇਠਾਂ ਦਿੱਤਾ ਚਾਰਟ ਫੰਡ ਦੀ ਕਿਸਮ ਦਾ ਸੂਚਕ ਦਿੰਦਾ ਹੈ ਅਤੇ ਉਸ ਕੋਲ ਕਿੰਨਾ ਸਮਾਂ ਹੋਣਾ ਚਾਹੀਦਾ ਹੈ।

ਛੋਟੀ ਮਿਆਦ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ

ਇੱਕ ਆਮ ਵਿਸ਼ਵਾਸ ਹੈ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡ ਸਿਰਫ ਲੰਬੇ ਸਮੇਂ ਦੇ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਹੁੰਦੇ ਹਨ ਅਤੇ ਉਹ ਵੀ ਬਹੁਤ ਸਾਰੇ ਪੈਸੇ ਵਾਲੇ ਲੋਕਾਂ ਲਈ। ਇਹ ਦੋਵੇਂ ਸੱਚ ਨਹੀਂ ਹਨ। ਕੋਈ INR 500 (ਕਈ ਵਾਰ INR 50 ਵੀ) ਤੋਂ ਘੱਟ ਰਕਮ ਲਈ ਨਿਵੇਸ਼ ਕਰ ਸਕਦਾ ਹੈ। ਨਾਲ ਹੀ, ਹਰ ਮਿਆਦ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ ਹਨ। ਵਾਸਤਵ ਵਿੱਚ, ਜੇਕਰ ਕੋਈ ਛੋਟੀ ਮਿਆਦ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ ਲੱਭਣ ਲਈ ਜਾਂਦਾ ਹੈ, ਤਾਂ ਫੰਡਾਂ ਦੀ ਇੱਕ ਪੂਰੀ ਸੂਚੀ ਸਾਹਮਣੇ ਆਵੇਗੀ। ਉਹ ਨਿਵੇਸ਼ਕ ਜੋ ਇੱਕ ਦਿਨ ਜਾਂ ਕੁਝ ਦਿਨਾਂ ਲਈ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ ਉਹ ਤਰਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ, ਜੋ ਦੋ ਹਫ਼ਤੇ ਜਾਂ ਇੱਕ ਮਹੀਨੇ ਲਈ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ ਉਹ ਅਲਟਰਾ ਨੂੰ ਦੇਖ ਸਕਦੇ ਹਨਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡ.ਜੋ ਇੱਕ ਸਾਲ ਅਤੇ 2 ਸਾਲ ਤੱਕ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦੇ ਹਨ ਉਹ ਛੋਟੀ ਮਿਆਦ ਦੇ ਫੰਡਾਂ ਨੂੰ ਦੇਖ ਸਕਦੇ ਹਨ। ਇਸ ਲਈ ਥੋੜ੍ਹੇ ਸਮੇਂ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ ਹਨ, ਅਸਲ ਵਿੱਚ, ਹਰ ਮਿਆਦ ਲਈ ਮਿਉਚੁਅਲ ਫੰਡ ਮੌਜੂਦ ਹਨ! ਮਿਉਚੁਅਲ ਫੰਡ ਸਾਹੀ ਹੈ!

ਸਰਬੋਤਮ ਸ਼ਾਰਟ ਟਰਮ ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1625

↑ 0.01 ₹11,709 1.1 2.6 7.6 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D ICICI Prudential Short Term Fund Growth ₹62.664

↑ 0.03 ₹22,707 1.1 2.8 7.5 7.7 8 7.51% 2Y 9M 4D 4Y 7M 20D Nippon India Short Term Fund Growth ₹54.8968

↑ 0.03 ₹8,684 1.1 2.8 7.5 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Highest AUM (₹22,707 Cr). Lower mid AUM (₹8,684 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.55% (lower mid). 1Y return: 7.49% (bottom quartile). 1Y return: 7.47% (bottom quartile). Point 6 1M return: 0.59% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.52% (bottom quartile). 1M return: 0.54% (lower mid). 1M return: 0.56% (upper mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 1.17 (upper mid). Sharpe: 0.76 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.17% (lower mid). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.67 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

2022 ਵਿੱਚ ਕਰਨ ਲਈ ਸਰਬੋਤਮ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼

2022 ਵਿੱਚ ਕਰਨ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਵੇਸ਼ ਉਹ ਹੈ ਜੋ ਇੱਕ ਤੋਂ ਬਾਅਦ ਇੱਕ ਖੋਜ ਦੇ ਬਾਅਦ ਕਰਦਾ ਹੈ। ਪਹਿਲਾਂ, ਕਿਸੇ ਨੂੰ ਇਹ ਜਾਣਨ ਦੀ ਜ਼ਰੂਰਤ ਹੁੰਦੀ ਹੈ ਕਿ ਕੋਈ ਵਿਅਕਤੀ ਕਿਸ ਸ਼੍ਰੇਣੀ ਦੇ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦਾ ਹੈ। ਉਸ ਤੋਂ ਬਾਅਦ ਕੋਈ ਫੰਡਾਂ ਦੀ ਸ਼੍ਰੇਣੀ ਦੀ ਚੋਣ ਕਰ ਸਕਦਾ ਹੈ, ਭਾਵੇਂ ਇਹ ਲਾਰਜ-ਕੈਪ ਇਕੁਇਟੀ ਹੋਵੇ,ਮਿਡ-ਕੈਪ ਇਕੁਇਟੀ ਜਾਂ ਇੱਥੋਂ ਤੱਕ ਕਿ ਕਰਜ਼ਾ.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹86.1162

↓ -1.45 ₹1,461 -11.3 -15 -0.4 13 11.1 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7607

↑ 0.00 ₹421 1 2.3 5.8 7 8.7 6 Franklin Asian Equity Fund Growth ₹37.8589

↑ 0.89 ₹372 7.7 15.4 33.1 15.6 3.2 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.13% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.83% (lower mid). 5Y return: 3.19% (lower mid). Point 6 1M return: 0.47% (upper mid). 3Y return: 12.97% (upper mid). 1M return: 0.21% (lower mid). 1M return: 0.72% (top quartile). 3Y return: 15.56% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: -0.41% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 33.10% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ SIP ਨਿਵੇਸ਼

ਇੱਕ ਪ੍ਰਣਾਲੀਗਤਨਿਵੇਸ਼ ਯੋਜਨਾ (SIP) ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਦੀ ਇੱਕ ਵਿਲੱਖਣ ਕਾਢ ਹੈ। SIP ਪ੍ਰਚੂਨ ਨਿਵੇਸ਼ਕ ਲਈ ਬਣਾਇਆ ਗਿਆ ਹੈ ਅਤੇ ਕਿਸੇ ਵੀ ਵਿਅਕਤੀ ਲਈ ਬੱਚਤ ਬਣਾਉਣ ਲਈ ਇੱਕ ਵਧੀਆ ਸਾਧਨ ਹੈ। ਇੱਕ ਯੋਜਨਾਬੱਧ ਨਿਵੇਸ਼ ਯੋਜਨਾ ਲਾਜ਼ਮੀ ਤੌਰ 'ਤੇ ਇੱਕ ਨਿਵੇਸ਼ਕ ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਰਧਾਰਤ ਸਮੇਂ (ਮਾਸਿਕ ਕਹੋ) 'ਤੇ ਬਹੁਤ ਘੱਟ ਮਾਤਰਾ ਵਿੱਚ ਪੈਸਾ ਲਗਾਉਣ ਦੀ ਆਗਿਆ ਦਿੰਦੀ ਹੈ। ਕੋਈ ਵੀ INR 500 ਤੋਂ ਘੱਟ ਰਕਮ ਨਾਲ ਨਿਵੇਸ਼ ਕਰ ਸਕਦਾ ਹੈ! ਇੱਕ ਪੀੜ੍ਹੀ (20 ਸਾਲ ਵੀ) ਦੁਆਰਾ ਇੱਕ SIP ਨੂੰ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਇੱਕ ਵਾਰ ਦਾ ਸੈੱਟਅੱਪ ਕਾਫੀ ਹੁੰਦਾ ਹੈ, ਇਸਲਈ ਇਹ ਇੱਕ ਨਿਵੇਸ਼ਕ ਲਈ ਬਹੁਤ ਸੁਵਿਧਾਜਨਕ ਬਣਾਉਂਦਾ ਹੈ ਜੋ ਛੋਟੀ ਮਾਤਰਾ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਚਾਹੁੰਦਾ ਹੈ। ਕਾਗਜ਼ੀ ਕਾਰਵਾਈ, ਸੈਟਅਪ ਜਾਂ ਭਾਵੇਂ ਔਨਲਾਈਨ ਕੀਤਾ ਗਿਆ ਹੈ ਸਿਰਫ ਇੱਕ ਵਾਰ ਹੈ!

ਵਧੀਆ SIP ਮਿਉਚੁਅਲ ਫੰਡ

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹65.0104

↑ 2.21 ₹1,975 500 30.9 62.3 170.3 61.6 30.5 167.1 SBI PSU Fund Growth ₹35.1422

↓ -0.22 ₹5,980 500 7.5 11.5 26.5 31.5 26.2 11.3 Franklin India Opportunities Fund Growth ₹240.144

↓ -3.15 ₹8,271 500 -4.7 -6.1 12 26.2 18.5 3.1 SBI Healthcare Opportunities Fund Growth ₹429.138

↑ 4.46 ₹3,823 500 1.6 -1.1 9.2 26 17 -3.5 Franklin Build India Fund Growth ₹140.552

↓ -1.20 ₹3,003 500 0.2 -0.3 15.6 25.3 22 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin India Opportunities Fund SBI Healthcare Opportunities Fund Franklin Build India Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,271 Cr). Lower mid AUM (₹3,823 Cr). Bottom quartile AUM (₹3,003 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (21+ yrs). Established history (16+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.51% (top quartile). 5Y return: 26.20% (upper mid). 5Y return: 18.51% (bottom quartile). 5Y return: 17.03% (bottom quartile). 5Y return: 21.98% (lower mid). Point 6 3Y return: 61.59% (top quartile). 3Y return: 31.47% (upper mid). 3Y return: 26.23% (lower mid). 3Y return: 26.02% (bottom quartile). 3Y return: 25.32% (bottom quartile). Point 7 1Y return: 170.25% (top quartile). 1Y return: 26.46% (upper mid). 1Y return: 11.96% (bottom quartile). 1Y return: 9.15% (bottom quartile). 1Y return: 15.64% (lower mid). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -1.01 (bottom quartile). Alpha: -2.03 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: -0.46 (bottom quartile). Sharpe: 0.21 (lower mid). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 1.66 (top quartile). Information ratio: -0.15 (lower mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Franklin India Opportunities Fund

SBI Healthcare Opportunities Fund

Franklin Build India Fund

ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਔਨਲਾਈਨ ਨਿਵੇਸ਼ ਕਿਵੇਂ ਕਰੀਏ?

✅ 1. Fincash.com 'ਤੇ ਜੀਵਨ ਭਰ ਲਈ ਮੁਫਤ ਨਿਵੇਸ਼ ਖਾਤਾ ਖੋਲ੍ਹੋ

✅ 2. ਆਪਣੀ ਰਜਿਸਟ੍ਰੇਸ਼ਨ ਅਤੇ ਕੇਵਾਈਸੀ ਪ੍ਰਕਿਰਿਆ ਨੂੰ ਪੂਰਾ ਕਰੋ

3. ਦਸਤਾਵੇਜ਼ (ਪੈਨ, ਆਧਾਰ, ਆਦਿ) ਅੱਪਲੋਡ ਕਰੋ।ਅਤੇ, ਤੁਸੀਂ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਤਿਆਰ ਹੋ!

ਭਾਰਤ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ ਇਤਿਹਾਸ

ਭਾਰਤ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ 1963 ਵਿੱਚ ਭਾਰਤ ਸਰਕਾਰ ਅਤੇ ਭਾਰਤੀ ਰਿਜ਼ਰਵ ਬੈਂਕ ਦੀ ਪਹਿਲਕਦਮੀ 'ਤੇ ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ਼ ਇੰਡੀਆ ਦੇ ਗਠਨ ਨਾਲ ਸ਼ੁਰੂ ਹੋਇਆ ਸੀ। ਦਭਾਰਤ ਵਿੱਚ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦਾ ਇਤਿਹਾਸ ਨੂੰ ਮੋਟੇ ਤੌਰ 'ਤੇ ਚਾਰ ਵੱਖ-ਵੱਖ ਪੜਾਵਾਂ ਵਿੱਚ ਵੰਡਿਆ ਜਾ ਸਕਦਾ ਹੈ

ਪਹਿਲਾ ਪੜਾਅ - 1964-1987

ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ਼ ਇੰਡੀਆ (ਯੂਟੀਆਈ) ਦੀ ਸਥਾਪਨਾ 1963 ਵਿੱਚ ਸੰਸਦ ਦੇ ਇੱਕ ਐਕਟ ਦੁਆਰਾ ਕੀਤੀ ਗਈ ਸੀ। ਇਸਦੀ ਸਥਾਪਨਾ ਭਾਰਤੀ ਰਿਜ਼ਰਵ ਬੈਂਕ ਦੁਆਰਾ ਕੀਤੀ ਗਈ ਸੀ ਅਤੇ ਇਹ ਭਾਰਤੀ ਰਿਜ਼ਰਵ ਬੈਂਕ ਦੇ ਰੈਗੂਲੇਟਰੀ ਅਤੇ ਪ੍ਰਸ਼ਾਸਕੀ ਨਿਯੰਤਰਣ ਅਧੀਨ ਕੰਮ ਕਰਦੀ ਸੀ। 1978 ਵਿੱਚ UTI ਨੂੰ RBI ਤੋਂ ਡੀ-ਲਿੰਕ ਕੀਤਾ ਗਿਆ ਸੀ ਅਤੇ ਭਾਰਤੀ ਉਦਯੋਗਿਕ ਵਿਕਾਸ ਬੈਂਕ (IDBI) ਨੇ RBI ਦੀ ਥਾਂ 'ਤੇ ਰੈਗੂਲੇਟਰੀ ਅਤੇ ਪ੍ਰਸ਼ਾਸਕੀ ਨਿਯੰਤਰਣ ਸੰਭਾਲ ਲਿਆ ਸੀ। UTI ਦੁਆਰਾ ਸ਼ੁਰੂ ਕੀਤੀ ਗਈ ਪਹਿਲੀ ਸਕੀਮ ਯੂਨਿਟ ਸਕੀਮ 1964 ਸੀ। 1988 ਦੇ ਅੰਤ ਵਿੱਚ UTI ਕੋਲ ਰੁਪਏ ਸੀ। ਪ੍ਰਬੰਧਨ ਅਧੀਨ 6,700 ਕਰੋੜ ਦੀ ਜਾਇਦਾਦ

ਦੂਜਾ ਪੜਾਅ - 1987-1993 (ਜਨਤਕ ਖੇਤਰ ਦੇ ਫੰਡਾਂ ਦੀ ਐਂਟਰੀ)

1987 ਨੇ ਜਨਤਕ ਖੇਤਰ ਦੇ ਬੈਂਕਾਂ ਦੁਆਰਾ ਸਥਾਪਤ ਗੈਰ-ਯੂ.ਟੀ.ਆਈ., ਜਨਤਕ ਖੇਤਰ ਦੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੇ ਦਾਖਲੇ ਨੂੰ ਚਿੰਨ੍ਹਿਤ ਕੀਤਾ ਅਤੇਭਾਰਤੀ ਜੀਵਨ ਬੀਮਾ ਨਿਗਮ (LIC) ਅਤੇਆਮ ਬੀਮਾ ਕਾਰਪੋਰੇਸ਼ਨ ਆਫ ਇੰਡੀਆ (GIC)। ਐਸਬੀਆਈ ਮਿਉਚੁਅਲ ਫੰਡ ਪਹਿਲਾ ਗੈਰ-UTI ਮਿਉਚੁਅਲ ਫੰਡ ਕੈਨਬੈਂਕ ਮਿਉਚੁਅਲ ਫੰਡ (ਦਸੰਬਰ 87), ਪੰਜਾਬ ਨੈਸ਼ਨਲ ਬੈਂਕ ਮਿਉਚੁਅਲ ਫੰਡ (ਅਗਸਤ 89), ਇੰਡੀਅਨ ਬੈਂਕ ਮਿਉਚੁਅਲ ਫੰਡ (ਨਵੰਬਰ 89), ਬੈਂਕ ਆਫ਼ ਇੰਡੀਆ (ਜੂਨ 90), ਬੈਂਕ ਆਫ਼ ਬੜੌਦਾ ਮਿਉਚੁਅਲ ਫੰਡ (ਅਕਤੂਬਰ 92) ਦੁਆਰਾ ਜੂਨ 1987 ਵਿੱਚ ਸਥਾਪਿਤ ਕੀਤਾ ਗਿਆ। . LIC ਨੇ ਆਪਣਾ ਮਿਉਚੁਅਲ ਫੰਡ ਜੂਨ 1989 ਵਿੱਚ ਸਥਾਪਿਤ ਕੀਤਾ ਜਦੋਂ ਕਿ GIC ਨੇ ਦਸੰਬਰ 1990 ਵਿੱਚ ਆਪਣਾ ਮਿਉਚੁਅਲ ਫੰਡ ਸਥਾਪਤ ਕੀਤਾ ਸੀ।

1993 ਦੇ ਅੰਤ ਵਿੱਚ, ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਕੋਲ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਜਾਇਦਾਦ ਰੁਪਏ ਸੀ। 47,004 ਕਰੋੜ

ਤੀਜਾ ਪੜਾਅ - 1993-2003 (ਨਿੱਜੀ ਖੇਤਰ ਦੇ ਫੰਡਾਂ ਦੀ ਐਂਟਰੀ)

ਪ੍ਰਾਈਵੇਟ ਦੇ ਦਾਖਲੇ ਦੇ ਨਾਲਸੈਕਟਰ ਫੰਡ 1993 ਵਿੱਚ, ਭਾਰਤੀ ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਵਿੱਚ ਇੱਕ ਨਵਾਂ ਯੁੱਗ ਸ਼ੁਰੂ ਹੋਇਆ, ਜਿਸ ਨੇ ਭਾਰਤੀ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਫੰਡ ਪਰਿਵਾਰਾਂ ਦੀ ਇੱਕ ਵਿਆਪਕ ਚੋਣ ਦਿੱਤੀ। ਨਾਲ ਹੀ, 1993 ਉਹ ਸਾਲ ਸੀ ਜਿਸ ਵਿੱਚ ਪਹਿਲੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਯਮ ਹੋਂਦ ਵਿੱਚ ਆਏ ਸਨ, ਜਿਸ ਦੇ ਤਹਿਤ ਯੂਟੀਆਈ ਨੂੰ ਛੱਡ ਕੇ ਸਾਰੇ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਨੂੰ ਰਜਿਸਟਰਡ ਅਤੇ ਨਿਯੰਤਰਿਤ ਕੀਤਾ ਜਾਣਾ ਸੀ। ਪੁਰਾਣਾ ਕੋਠਾਰੀ ਪਾਇਨੀਅਰ (ਹੁਣ ਫ੍ਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਨਾਲ ਮਿਲਾਇਆ ਗਿਆ) ਜੁਲਾਈ 1993 ਵਿੱਚ ਰਜਿਸਟਰਡ ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ ਦਾ ਪਹਿਲਾ ਮਿਉਚੁਅਲ ਫੰਡ ਸੀ।

1993 ਸੇਬੀ (ਮਿਊਚਲ ਫੰਡ) ਨਿਯਮਾਂ ਨੂੰ 1996 ਵਿੱਚ ਇੱਕ ਵਧੇਰੇ ਵਿਆਪਕ ਅਤੇ ਸੋਧੇ ਹੋਏ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਯਮਾਂ ਦੁਆਰਾ ਬਦਲਿਆ ਗਿਆ ਸੀ। ਉਦਯੋਗ ਹੁਣ ਸੇਬੀ (ਮਿਊਚਲ ਫੰਡ) ਰੈਗੂਲੇਸ਼ਨਜ਼ 1996 ਦੇ ਅਧੀਨ ਕੰਮ ਕਰਦਾ ਹੈ।

ਦੀ ਗਿਣਤੀਮਿਉਚੁਅਲ ਫੰਡ ਹਾਊਸ ਬਹੁਤ ਸਾਰੇ ਵਿਦੇਸ਼ੀ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਨੇ ਭਾਰਤ ਵਿੱਚ ਫੰਡ ਸਥਾਪਤ ਕੀਤੇ ਅਤੇ ਉਦਯੋਗ ਨੇ ਕਈ ਵਿਲੀਨਤਾ ਅਤੇ ਗ੍ਰਹਿਣ ਕੀਤੇ ਹਨ। ਜਨਵਰੀ 2003 ਦੇ ਅੰਤ ਤੱਕ, 33 ਮਿਉਚੁਅਲ ਫੰਡ ਸਨ ਜਿਨ੍ਹਾਂ ਦੀ ਕੁੱਲ ਸੰਪੱਤੀ ਰੁਪਏ ਸੀ। 1,21,805 ਕਰੋੜ ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ਼ ਇੰਡੀਆ ਦੇ ਨਾਲ ਰੁਪਏ ਪ੍ਰਬੰਧਨ ਅਧੀਨ 44,541 ਕਰੋੜ ਦੀ ਜਾਇਦਾਦ ਹੋਰ ਮਿਊਚਲ ਫੰਡਾਂ ਨਾਲੋਂ ਬਹੁਤ ਅੱਗੇ ਸੀ।

ਚੌਥਾ ਪੜਾਅ - ਫਰਵਰੀ 2003 ਤੋਂ

ਫਰਵਰੀ 2003 ਵਿੱਚ, ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ਼ ਇੰਡੀਆ ਐਕਟ 1963 ਨੂੰ ਰੱਦ ਕਰਨ ਤੋਂ ਬਾਅਦ, UTI ਨੂੰ ਦੋ ਵੱਖਰੀਆਂ ਸੰਸਥਾਵਾਂ ਵਿੱਚ ਵੰਡਿਆ ਗਿਆ ਸੀ। ਇਕ ਰੁਪਏ ਦੀ ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਸੰਪਤੀਆਂ ਦੇ ਨਾਲ ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ ਇੰਡੀਆ ਦਾ ਨਿਸ਼ਚਿਤ ਅੰਡਰਟੇਕਿੰਗ ਹੈ। ਜਨਵਰੀ 2003 ਦੇ ਅੰਤ ਤੱਕ 29,835 ਕਰੋੜ ਰੁਪਏ, ਜੋ ਕਿ ਮੋਟੇ ਤੌਰ 'ਤੇ ਯੂ.ਐੱਸ. 64 ਸਕੀਮ ਦੀ ਸੰਪੱਤੀ, ਯਕੀਨੀ ਵਾਪਸੀ ਅਤੇ ਕੁਝ ਹੋਰ ਸਕੀਮਾਂ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ। ਯੂਨਿਟ ਟਰੱਸਟ ਆਫ਼ ਇੰਡੀਆ ਦਾ ਨਿਸ਼ਚਿਤ ਅੰਡਰਟੇਕਿੰਗ, ਇੱਕ ਪ੍ਰਸ਼ਾਸਕ ਦੇ ਅਧੀਨ ਅਤੇ ਭਾਰਤ ਸਰਕਾਰ ਦੁਆਰਾ ਬਣਾਏ ਨਿਯਮਾਂ ਦੇ ਅਧੀਨ ਕੰਮ ਕਰਦਾ ਹੈ ਅਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਯਮਾਂ ਦੇ ਦਾਇਰੇ ਵਿੱਚ ਨਹੀਂ ਆਉਂਦਾ ਹੈ।

ਦੂਜਾ UTI ਮਿਉਚੁਅਲ ਫੰਡ ਹੈ, ਜੋ SBI, PNB, BOB ਅਤੇ LIC ਦੁਆਰਾ ਸਪਾਂਸਰ ਕੀਤਾ ਗਿਆ ਹੈ। ਇਹ ਸੇਬੀ ਨਾਲ ਰਜਿਸਟਰਡ ਹੈ ਅਤੇ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਯਮਾਂ ਅਧੀਨ ਕੰਮ ਕਰਦਾ ਹੈ। ਮਾਰਚ 2000 ਵਿੱਚ ਪੁਰਾਣੇ ਯੂ.ਟੀ.ਆਈ. ਦੇ ਵਿਭਾਜਨ ਦੇ ਨਾਲ, ਰੁਪਏ ਤੋਂ ਵੱਧ ਸੀ। ਪ੍ਰਬੰਧਨ ਅਧੀਨ 76,000 ਕਰੋੜ ਦੀ ਸੰਪਤੀਆਂ ਅਤੇ ਇੱਕ UTI ਮਿਉਚੁਅਲ ਫੰਡ ਦੀ ਸਥਾਪਨਾ ਦੇ ਨਾਲ, ਸੇਬੀ ਮਿਉਚੁਅਲ ਫੰਡ ਨਿਯਮਾਂ ਦੇ ਅਨੁਸਾਰ, ਅਤੇ ਹਾਲ ਹੀ ਵਿੱਚ ਵੱਖ-ਵੱਖ ਪ੍ਰਾਈਵੇਟ ਸੈਕਟਰ ਫੰਡਾਂ ਵਿੱਚ ਵਿਲੀਨਤਾ ਦੇ ਨਾਲ, ਮਿਉਚੁਅਲ ਫੰਡ ਉਦਯੋਗ ਨੇ ਏਕੀਕਰਨ ਅਤੇ ਵਿਕਾਸ ਦੇ ਆਪਣੇ ਮੌਜੂਦਾ ਪੜਾਅ ਵਿੱਚ ਪ੍ਰਵੇਸ਼ ਕੀਤਾ ਹੈ। .

ਗ੍ਰਾਫ਼ ਸਾਲਾਂ ਦੌਰਾਨ ਸੰਪਤੀਆਂ ਦੇ ਵਾਧੇ ਨੂੰ ਦਰਸਾਉਂਦਾ ਹੈ। 2015 ਤੱਕ.

ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ

ਮਿਉਚੁਅਲ ਫੰਡ ਕੰਪਨੀਆਂ ਜਾਂਸੰਪੱਤੀ ਪ੍ਰਬੰਧਨ ਕੰਪਨੀਆਂ ਉਹ ਸੰਸਥਾਵਾਂ ਹਨ ਜੋ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਮਿਉਚੁਅਲ ਫੰਡ ਪ੍ਰਦਾਨ ਕਰਦੀਆਂ ਹਨ। ਅੱਜ, ਭਾਰਤ ਵਿੱਚ 40 ਤੋਂ ਵੱਧ AMCs ਹਨ। ਉਦਯੋਗ 90 ਦੇ ਦਹਾਕੇ ਦੇ ਸ਼ੁਰੂ ਵਿੱਚ ਖੁੱਲ੍ਹਿਆ ਸੀ ਅਤੇ ਉਦੋਂ ਤੋਂ ਇਹ ਤੇਜ਼ੀ ਨਾਲ ਫੈਲਿਆ ਹੈ। ਅੱਜ, ਇੱਥੇ ਵੱਖ-ਵੱਖ ਕਿਸਮਾਂ ਦੇ AMC ਮੌਜੂਦ ਹਨ, PSU ਬੈਂਕ ਸਪਾਂਸਰਡ AMCs ਹਨ ਜਿਵੇਂ ਕਿ SBI ਮਿਉਚੁਅਲ ਫੰਡ ਤੋਂ ਲੈ ਕੇ ਵਿਦੇਸ਼ੀ ਮਲਕੀਅਤ ਵਾਲੇ (ਅੰਸ਼ਕ ਤੌਰ 'ਤੇ) AMC ਜਿਵੇਂ ਕਿ।ਫਰੈਂਕਲਿਨ ਟੈਂਪਲਟਨ ਮਿਉਚੁਅਲ ਫੰਡ. ਨਿਵੇਸ਼ਕ AMC ਵਿੱਚ ਸਕੀਮਾਂ ਦੀ ਚੋਣ ਕਰ ਸਕਦੇ ਹਨ।

ਮਿਉਚੁਅਲ ਫੰਡ ਜਾਣਕਾਰੀ

ਇੱਥੇ ਬਹੁਤ ਸਾਰੀਆਂ ਵੈਬਸਾਈਟਾਂ ਉਪਲਬਧ ਹਨ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਦੇ ਸਬੰਧ ਵਿੱਚ ਬਹੁਤ ਸਾਰੀ ਜਾਣਕਾਰੀ ਪ੍ਰਦਾਨ ਕਰਦੀਆਂ ਹਨ। AMFI ਵੈੱਬਸਾਈਟ ਰੋਜ਼ਾਨਾ ਵਾਂਗ ਵੱਖ-ਵੱਖ ਜਾਣਕਾਰੀ ਪ੍ਰਦਾਨ ਕਰਦੀ ਹੈNAVs, ਫੰਡ ਹਾਊਸ, ਸਕੀਮਾਂ ਆਦਿ। ਫਿਰ ਕਈ ਪ੍ਰਦਾਤਾ ਹਨ ਜੋ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਜਿਵੇਂ ਕਿ MorningStar, ICRA, CRISIL ਆਦਿ ਦੀ ਕਾਰਗੁਜ਼ਾਰੀ ਰੇਟਿੰਗ ਦਿੰਦੇ ਹਨ। ਕੋਈ ਵੀ ਵੱਖ-ਵੱਖ ਥਾਵਾਂ ਤੋਂ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਬਾਰੇ ਬਹੁਤ ਸਾਰੀ ਜਾਣਕਾਰੀ ਪ੍ਰਾਪਤ ਕਰ ਸਕਦਾ ਹੈ, ਹਾਲਾਂਕਿ, ਕਿਸੇ ਵੀ ਸਮੇਂ, ਇੱਕ ਸਰੋਤ, ਇਸਦੀ ਭਰੋਸੇਯੋਗਤਾ ਅਤੇ ਵੱਕਾਰ ਨੂੰ ਦੇਖਣਾ ਚਾਹੀਦਾ ਹੈ।

ਇਹ ਦੇਖਦੇ ਹੋਏ ਕਿ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ 5 ਕਰੋੜ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ (ਵਾਲੀਅਮ) ਕੀਤੇ ਗਏ ਹਨ, 19 ਲੱਖ ਕਰੋੜ ਤੋਂ ਵੱਧ ਫੰਡ ਅਤੇ ਇਹ ਤੱਥ ਕਿ ਉਦਯੋਗ ਇੱਕ ਦਹਾਕੇ ਤੋਂ ਲਗਭਗ ਹੈ, ਸਾਨੂੰ ਬਹੁਤ ਭਰੋਸਾ ਦਿੰਦਾ ਹੈ। AMFIs "ਮਿਊਚੁਅਲ ਫੰਡ ਸਹੀ ਹੈ" ਮੁਹਿੰਮ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਸਿੱਖਿਅਤ ਕਰਨ ਅਤੇ ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਹੀ ਦਿਸ਼ਾ ਵਿੱਚ ਇੱਕ ਹੋਰ ਕਦਮ ਹੈ ਕਿ ਵੱਧ ਤੋਂ ਵੱਧ ਨਿਵੇਸ਼ਕ ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਆਪਣੀ ਬੱਚਤ ਪ੍ਰਾਪਤ ਕਰਨ।

ਸੋ ਮੁਚਤੁਫੰਡਸਾਹੀ!ਮਿਉਚੁਅਲ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰੋ!

ਇਹ ਯਕੀਨੀ ਬਣਾਉਣ ਲਈ ਸਾਰੇ ਯਤਨ ਕੀਤੇ ਗਏ ਹਨ ਕਿ ਇੱਥੇ ਦਿੱਤੀ ਗਈ ਜਾਣਕਾਰੀ ਸਹੀ ਹੈ। ਹਾਲਾਂਕਿ, ਡੇਟਾ ਦੀ ਸ਼ੁੱਧਤਾ ਬਾਰੇ ਕੋਈ ਗਾਰੰਟੀ ਨਹੀਂ ਦਿੱਤੀ ਗਈ ਹੈ। ਕਿਰਪਾ ਕਰਕੇ ਕੋਈ ਵੀ ਨਿਵੇਸ਼ ਕਰਨ ਤੋਂ ਪਹਿਲਾਂ ਸਕੀਮ ਜਾਣਕਾਰੀ ਦਸਤਾਵੇਜ਼ ਨਾਲ ਤਸਦੀਕ ਕਰੋ।

Pretty good content