2022 میں سرمایہ کاری کے لیے بہترین گولڈ ای ٹی ایف

حالیہ برسوں میں، گولڈ ای ٹی ایف کی مقبولیت (ایکسچینج ٹریڈڈ فنڈ) سرمایہ کاروں کے درمیان اعلی اضافہ ہوا ہے. سرمایہ کاروں کی طرف زیادہ مائل ہیں۔گولڈ ای ٹی ایف میں سرمایہ کاری کرنا جیسا کہ وہ سونے کی قیمتوں کو ٹریک کرتے ہیں اور ذخیرہ کرنے کی ضرورت کو ختم کرتے ہیں۔ لیکن، جب بات آتی ہے۔سرمایہ کاری، اکثر سرمایہ کار بہترین گولڈ ETFs کو منتخب کرنے میں الجھن میں پڑ جاتے ہیں۔

گولڈ ای ٹی ایف کے لیے جانے کا مثالی طریقہ یہ ہے کہ سب سے کم ٹریکنگ ایرر والے فنڈ پر توجہ مرکوز کی جائے۔ ایسا گولڈ ای ٹی ایف لینے کا مشورہ دیا جاتا ہے جس کا سب سے بڑا مارجن اور سب سے زیادہ والیوم ہو۔ اسے سرمایہ کاروں کے لیے آسان بنانے کے لیے، ہم نے ہندوستان میں سرمایہ کاری کے لیے بہترین گولڈ ای ٹی ایف درج کیے ہیں۔

گولڈ ای ٹی ایف میں کیسے سرمایہ کاری کی جائے؟

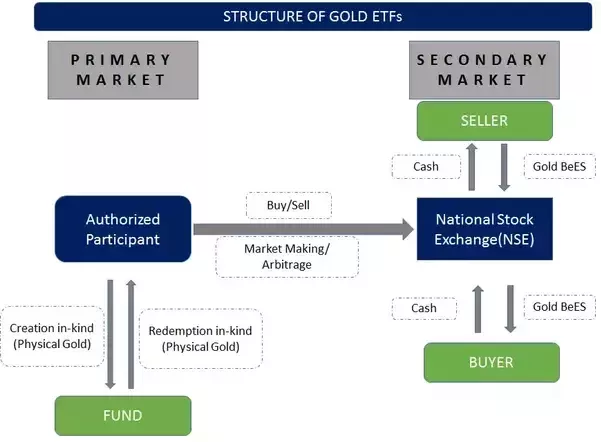

کوسونے میں سرمایہ کاری کریں ETF، آپ کے پاس ایک ہونا ضروری ہے۔ڈیمیٹ اکاؤنٹ اور ایک آن لائنتجارتی اکاؤنٹ. اکاؤنٹ کھولنے کے لیے، آپ کو ایک کی ضرورت ہوگی۔پین کارڈایڈریس کا ثبوت اور شناختی ثبوت۔ اکاؤنٹ تیار ہونے کے بعد، آپ گولڈ ای ٹی ایف کا انتخاب کر سکتے ہیں اور آرڈر دے سکتے ہیں۔ تجارت کے مکمل ہونے کے بعد آپ کے اکاؤنٹ میں آپ کو ایک تصدیق بھیجا جاتا ہے۔ جب کوئی یہ گولڈ ای ٹی ایف خریدتا یا بیچتا ہے تو فنڈ ہاؤس اور بروکر سے تھوڑی سی فیس لی جاتی ہے۔

گولڈ میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

Talk to our investment specialist

2022 میں سرمایہ کاری کے لیے بہترین گولڈ ای ٹی ایف

بہترین کارکردگی کا مظاہرہ کرنے والے کچھزیرِ نظر AUM/نیٹ اثاثوں کے حامل گولڈ ETFs>25 کروڑ ہیں:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹43.5454

↓ -0.16 ₹1,266 23.6 50 72.9 37 24.7 72 Invesco India Gold Fund Growth ₹41.9851

↑ 0.11 ₹341 24.1 49.1 70.3 36.5 24.4 69.6 SBI Gold Fund Growth ₹43.8818

↓ -0.02 ₹10,775 23.5 50.1 72.6 37.3 24.9 71.5 Nippon India Gold Savings Fund Growth ₹57.4018

↑ 0.03 ₹5,301 23.4 50.3 72.5 37 24.8 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹46.4349

↑ 0.04 ₹4,482 23.6 50.1 72.9 37 24.8 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,266 Cr). Bottom quartile AUM (₹341 Cr). Highest AUM (₹10,775 Cr). Upper mid AUM (₹5,301 Cr). Lower mid AUM (₹4,482 Cr). Point 2 Established history (13+ yrs). Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 24.70% (bottom quartile). 5Y return: 24.38% (bottom quartile). 5Y return: 24.92% (top quartile). 5Y return: 24.75% (lower mid). 5Y return: 24.83% (upper mid). Point 6 3Y return: 37.01% (lower mid). 3Y return: 36.46% (bottom quartile). 3Y return: 37.31% (top quartile). 3Y return: 37.00% (bottom quartile). 3Y return: 37.03% (upper mid). Point 7 1Y return: 72.94% (top quartile). 1Y return: 70.26% (bottom quartile). 1Y return: 72.57% (lower mid). 1Y return: 72.47% (bottom quartile). 1Y return: 72.86% (upper mid). Point 8 1M return: 5.58% (bottom quartile). 1M return: 5.74% (upper mid). 1M return: 5.66% (bottom quartile). 1M return: 5.76% (top quartile). 1M return: 5.74% (lower mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 4.49 (top quartile). Sharpe: 4.43 (lower mid). Sharpe: 4.38 (bottom quartile). Sharpe: 4.46 (upper mid). Sharpe: 4.33 (bottom quartile). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

An Open ended Fund of Funds Scheme with the investment objective to provide returns that tracks returns provided by Birla Sun Life Gold ETF (BSL Gold ETF). Below is the key information for Aditya Birla Sun Life Gold Fund Returns up to 1 year are on To provide returns that closely corresponds to returns provided by Invesco India Gold Exchange Traded Fund. Research Highlights for Invesco India Gold Fund Below is the key information for Invesco India Gold Fund Returns up to 1 year are on The scheme seeks to provide returns that closely correspond to returns provided by SBI - ETF Gold (Previously known as SBI GETS). Research Highlights for SBI Gold Fund Below is the key information for SBI Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to seek to provide returns that closely correspond to returns provided by Reliance ETF Gold BeES. Research Highlights for Nippon India Gold Savings Fund Below is the key information for Nippon India Gold Savings Fund Returns up to 1 year are on ICICI Prudential Regular Gold Savings Fund (the Scheme) is a fund of funds scheme with the primary objective to generate returns by investing in units of ICICI Prudential Gold Exchange Traded Fund (IPru Gold ETF).

However, there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for ICICI Prudential Regular Gold Savings Fund Below is the key information for ICICI Prudential Regular Gold Savings Fund Returns up to 1 year are on 1. Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life Gold Fund

Growth Launch Date 20 Mar 12 NAV (18 Feb 26) ₹43.5454 ↓ -0.16 (-0.37 %) Net Assets (Cr) ₹1,266 on 31 Dec 25 Category Gold - Gold AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.51 Sharpe Ratio 4.49 Information Ratio 0 Alpha Ratio 0 Min Investment 100 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹9,602 31 Jan 23 ₹11,314 31 Jan 24 ₹12,322 31 Jan 25 ₹15,883 31 Jan 26 ₹31,280 Returns for Aditya Birla Sun Life Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 5.6% 3 Month 23.6% 6 Month 50% 1 Year 72.9% 3 Year 37% 5 Year 24.7% 10 Year 15 Year Since launch 11.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 18.7% 2022 14.5% 2021 12.3% 2020 -5% 2019 26% 2018 21.3% 2017 6.8% 2016 1.6% 2015 11.5% Fund Manager information for Aditya Birla Sun Life Gold Fund

Name Since Tenure Priya Sridhar 31 Dec 24 1.09 Yr. Data below for Aditya Birla Sun Life Gold Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 2.07% Other 97.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity Aditya BSL Gold ETF

- | -99% ₹1,770 Cr 122,558,766

↑ 14,664,583 Clearing Corporation Of India Limited

CBLO/Reverse Repo | -3% ₹45 Cr Net Receivables / (Payables)

Net Current Assets | -2% -₹34 Cr 2. Invesco India Gold Fund

Invesco India Gold Fund

Growth Launch Date 5 Dec 11 NAV (18 Feb 26) ₹41.9851 ↑ 0.11 (0.25 %) Net Assets (Cr) ₹341 on 31 Dec 25 Category Gold - Gold AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.37 Sharpe Ratio 4.43 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹9,425 31 Jan 23 ₹11,241 31 Jan 24 ₹12,180 31 Jan 25 ₹15,728 31 Jan 26 ₹29,851 Returns for Invesco India Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 5.7% 3 Month 24.1% 6 Month 49.1% 1 Year 70.3% 3 Year 36.5% 5 Year 24.4% 10 Year 15 Year Since launch 10.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 69.6% 2023 18.8% 2022 14.5% 2021 12.8% 2020 -5.5% 2019 27.2% 2018 21.4% 2017 6.6% 2016 1.3% 2015 21.6% Fund Manager information for Invesco India Gold Fund

Name Since Tenure Abhisek Bahinipati 1 Nov 25 0.25 Yr. Data below for Invesco India Gold Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 4.59% Other 95.41% Top Securities Holdings / Portfolio

Name Holding Value Quantity Invesco India Gold ETF

- | -97% ₹461 Cr 329,298

↑ 47,500 Triparty Repo

CBLO/Reverse Repo | -5% ₹23 Cr Net Receivables / (Payables)

CBLO | -2% -₹8 Cr 3. SBI Gold Fund

SBI Gold Fund

Growth Launch Date 12 Sep 11 NAV (18 Feb 26) ₹43.8818 ↓ -0.02 (-0.04 %) Net Assets (Cr) ₹10,775 on 31 Dec 25 Category Gold - Gold AMC SBI Funds Management Private Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.3 Sharpe Ratio 4.38 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹9,629 31 Jan 23 ₹11,359 31 Jan 24 ₹12,462 31 Jan 25 ₹16,115 31 Jan 26 ₹30,818 Returns for SBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 5.7% 3 Month 23.5% 6 Month 50.1% 1 Year 72.6% 3 Year 37.3% 5 Year 24.9% 10 Year 15 Year Since launch 10.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.5% 2023 19.6% 2022 14.1% 2021 12.6% 2020 -5.7% 2019 27.4% 2018 22.8% 2017 6.4% 2016 3.5% 2015 10% Fund Manager information for SBI Gold Fund

Name Since Tenure Raviprakash Sharma 12 Sep 11 14.4 Yr. Data below for SBI Gold Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 1.93% Other 98.07% Top Securities Holdings / Portfolio

Name Holding Value Quantity SBI Gold ETF

- | -100% ₹14,966 Cr 1,097,211,666

↑ 145,868,881 Treps

CBLO/Reverse Repo | -2% ₹306 Cr Net Receivable / Payable

CBLO | -2% -₹248 Cr 4. Nippon India Gold Savings Fund

Nippon India Gold Savings Fund

Growth Launch Date 7 Mar 11 NAV (18 Feb 26) ₹57.4018 ↑ 0.03 (0.05 %) Net Assets (Cr) ₹5,301 on 31 Dec 25 Category Gold - Gold AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderately High Expense Ratio 0.35 Sharpe Ratio 4.46 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (2%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹9,635 31 Jan 23 ₹11,321 31 Jan 24 ₹12,369 31 Jan 25 ₹15,957 31 Jan 26 ₹31,222 Returns for Nippon India Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 5.8% 3 Month 23.4% 6 Month 50.3% 1 Year 72.5% 3 Year 37% 5 Year 24.8% 10 Year 15 Year Since launch 12.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.2% 2023 19% 2022 14.3% 2021 12.3% 2020 -5.5% 2019 26.6% 2018 22.5% 2017 6% 2016 1.7% 2015 11.6% Fund Manager information for Nippon India Gold Savings Fund

Name Since Tenure Himanshu Mange 23 Dec 23 2.11 Yr. Data below for Nippon India Gold Savings Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 1.5% Other 98.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Nippon India ETF Gold BeES

- | -100% ₹7,154 Cr 527,059,679

↑ 44,753,946 Triparty Repo

CBLO/Reverse Repo | -1% ₹36 Cr Net Current Assets

Net Current Assets | -0% -₹29 Cr Cash Margin - Ccil

CBLO/Reverse Repo | -0% ₹0 Cr Cash

Net Current Assets | -0% ₹0 Cr 00 5. ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

Growth Launch Date 11 Oct 11 NAV (18 Feb 26) ₹46.4349 ↑ 0.04 (0.08 %) Net Assets (Cr) ₹4,482 on 31 Dec 25 Category Gold - Gold AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.38 Sharpe Ratio 4.33 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-15 Months (2%),15 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹9,678 31 Jan 23 ₹11,361 31 Jan 24 ₹12,399 31 Jan 25 ₹16,060 31 Jan 26 ₹31,216 Returns for ICICI Prudential Regular Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 5.7% 3 Month 23.6% 6 Month 50.1% 1 Year 72.9% 3 Year 37% 5 Year 24.8% 10 Year 15 Year Since launch 11.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 19.5% 2022 13.5% 2021 12.7% 2020 -5.4% 2019 26.6% 2018 22.7% 2017 7.4% 2016 0.8% 2015 8.9% Fund Manager information for ICICI Prudential Regular Gold Savings Fund

Name Since Tenure Manish Banthia 27 Sep 12 13.36 Yr. Nishit Patel 29 Dec 20 5.1 Yr. Ashwini Bharucha 1 Nov 25 0.25 Yr. Venus Ahuja 1 Nov 25 0.25 Yr. Data below for ICICI Prudential Regular Gold Savings Fund as on 31 Dec 25

Asset Allocation

Asset Class Value Cash 2.73% Other 97.27% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Gold ETF

- | -99% ₹6,265 Cr 448,751,665

↑ 56,893,421 Treps

CBLO/Reverse Repo | -3% ₹174 Cr Net Current Assets

Net Current Assets | -2% -₹101 Cr

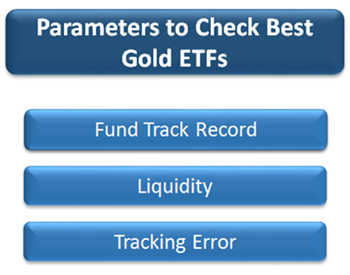

بہترین گولڈ ای ٹی ایف کا انتخاب کیسے کریں؟

بہترین کو منتخب کرنے کے لیے پیرامیٹرزہندوستان میں گولڈ ای ٹی ایف مندرجہ ذیل ہیں-

فنڈ ٹریک ریکارڈ

ایکسچینج ٹریڈڈ فنڈز میں فنڈ ہاؤس کی ماضی کی کارکردگی کو جاننا ضروری ہے۔ بہترین گولڈ ای ٹی ایف کی تلاش میں سرمایہ کاروں کو مشورہ دیا جاتا ہے کہ وہ ایسے فنڈ کا انتخاب کریں جس کا ٹریک ریکارڈ کم از کم تین سال ہو۔

لیکویڈیٹی

ایکسچینج ٹریڈڈ فنڈز کو تجارتی سرگرمیوں کی بنیاد پر چیک کرنے کی ضرورت ہے۔ زیادہ تر ETFs بینچ مارک میں ہونے والی تبدیلیوں کی بنیاد پر بہت زیادہ تجارت کرتے ہیں، لیکن کچھ ETFs بمشکل تجارت کرتے ہیں۔ تجارتی سرگرمی دراصل اس کی تصدیق کرتی ہے۔لیکویڈیٹی ایک ETF کے. تجارتی سرگرمی جتنی زیادہ ہوگی، سیالیت اتنی ہی زیادہ ہوگی۔

ٹریکنگ کی خرابی۔

ETFs سے توقع کی جاتی ہے کہ وہ بنیادی انڈیکس کو قریب سے ٹریک کریں گے، لیکن کچھ ETF اسے قریب سے ٹریک نہیں کرتے ہیں۔ ایکسرمایہ کار کم از کم ٹریکنگ ایرر کے ساتھ ETF کو ترجیح دینی چاہیے۔

اکثر پوچھے گئے سوالات

1. گولڈ ETFs کی قدر کا اندازہ کیسے لگایا جاتا ہے؟

A: گولڈ ای ٹی ایف کی قدر کی بنیاد پر ٹریک کیا جاتا ہے۔مارکیٹ جسمانی سونے کی قیمت یہ سونے کی سلاخوں کی قیمت کی نمائندگی کرتا ہے جن کی پاکیزگی 99.5% ہے۔ آپ این ایس ای کی ویب سائٹ یا بی ایس ای میں لاگ ان کرکے سونے کی قیمت کا پتہ لگاسکتے ہیں، اور یہ سونے کے ای ٹی ایف کی جاری قیمت میں ظاہر ہوگا۔

2. گولڈ ای ٹی ایف کون فروخت کرتا ہے؟

A: مشترکہ فنڈ کمپنیاں اور مالیاتی ادارے گولڈ ای ٹی ایف فروخت کرتے ہیں۔ کچھ اچھی کارکردگی کا مظاہرہ کرنے والے گولڈ ای ٹی ایف کا اوپر ذکر کیا گیا ہے۔

3. کیا میں گولڈ ای ٹی ایف کے ساتھ فزیکل سونا خرید سکتا ہوں؟

A: نہیں، سرمایہ کاری کی مدت مکمل ہونے کے بعد، آپ اکاؤنٹ بند کر کے رقم نکال سکتے ہیں۔ آپ فزیکل گولڈ کے لیے گولڈ ETFs کو این کیش نہیں کر سکتے۔

4. گولڈ ای ٹی ایف کس چیز میں سرمایہ کاری کرتے ہیں؟

A: گولڈ ETFs نے سونے کی کان کنی میں متنوع سرمایہ کاری کی ہے،مینوفیکچرنگ، نقل و حمل، اور اسی طرح کے دیگر شعبے۔ عام طور پر، اثاثے ان صنعتوں میں بنائے جاتے ہیں جو اچھے منافع پیدا کرنے کے لیے جانی جاتی ہیں، اس بات کو یقینی بناتے ہوئے کہ سرمایہ کاری محفوظ اور محفوظ ہو۔

5. مجھے گولڈ ای ٹی ایف میں کیوں سرمایہ کاری کرنی چاہئے؟

A: گولڈ ای ٹی ایف مناسب سرمایہ کاری ہیں، خاص طور پر اگر آپ اپنے سرمایہ کاری کے پورٹ فولیو کو متنوع بنانا چاہتے ہیں۔ سونا، جیسا کہ ماہرین بتاتے ہیں، محفوظ ترین سرمایہ کاری میں سے ایک ہے کیونکہ اس کی قدر میں بڑے پیمانے پر کمی نہیں آتی ہے۔ گولڈ ای ٹی ایف پر بھی یہی لاگو ہوتا ہے۔

6. کیا اس سرمایہ کاری میں کوئی ایگزٹ لوڈ ہے؟

A: سرمایہ کاری کی نوعیت کو دیکھتے ہوئے، زیادہ تر کمپنیاں گولڈ ای ٹی ایف میں ایگزٹ لوڈ نہیں لگاتی ہیں۔ لہذا، اگر آپ سرمایہ کاری سے اس کی پختگی سے پہلے نکلنا چاہتے ہیں، تو آپ کو کوئی ایگزٹ لوڈ ادا کرنے کی ضرورت نہیں ہے۔ تاہم، زیادہ تر مالیاتی ادارے بروکریج چارج لگاتے ہیں آپ کو اپنے فنڈ مینیجر سے بات کرنی ہوگی۔

7. کیا سرمایہ کاری پر کوئی ٹیکس فوائد ہیں؟

A: آپ کو گولڈ ETFs کے معاملے میں کوئی VAT ادا نہیں کرنا پڑے گا، اگر آپ نے اسی قدر کا فزیکل سونا خریدا ہو تو ایسا ہی ہوگا۔ اس کے علاوہ، پر منحصر ہےانکم ٹیکس سلیب جس کے نیچے آپ آتے ہیں، آپ اپنی سرمایہ کاری سے ٹیکس کے فوائد سے لطف اندوز ہو سکتے ہیں۔ گولڈ ای ٹی ایف کے ساتھ، آپ کو طویل مدتی، کوئی ویلتھ ٹیکس ادا نہیں کرنا پڑے گا۔سرمایہ منافع ٹیکس، یاسیلز ٹیکس.

8. کیا میں گولڈ ای ٹی ایف کو قرضوں کے لیے ضمانت کے طور پر استعمال کر سکتا ہوں؟

A: جی ہاں، گولڈ ای ٹی ایف سونے سے ملتے جلتے ہیں، اور اس لیے، آپ انہیں بطور استعمال کر سکتے ہیں۔ضمانت قرضوں کے لیے آپ اس قرض کو محفوظ کرنے کے لیے کر سکتے ہیں جس کی آپ کو ایک سے ضرورت ہے۔بینک یا ایک مالیاتی ادارہ۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Research Highlights for Aditya Birla Sun Life Gold Fund