ایکسچینج ٹریڈڈ فنڈز یا ETFs کیا ہیں؟

ایکسچینج ٹریڈڈ فنڈ (ETF) سرمایہ کاری کی ایک قسم ہے جو اسٹاک ایکسچینج میں خریدی اور فروخت کی جاتی ہے۔ ETF تجارت اسٹاک میں تجارت کی طرح ہے۔ ETFs ہو سکتے ہیں۔زیرِ نظر اشیاء جیسے اثاثے،بانڈز، یا اسٹاک۔ ایکسچینج ٹریڈڈ فنڈ ایک میوچل فنڈ کی طرح ہوتا ہے، لیکن میوچل فنڈ کے برعکس، ETFs کو ٹریڈنگ کی مدت کے دوران کسی بھی وقت فروخت کیا جا سکتا ہے۔

کے تعارف کے بعدباہمی چندہایکسچینج ٹریڈڈ فنڈز میں سرمایہ کاری کرنے کا ایک جدید اور مقبول ذریعہ بن گیا ہے۔مارکیٹ. یہاں ہم ہندوستان میں مختلف قسم کے ETFs کے بارے میں سیکھیں گے جیسےانڈیکس فنڈز ای ٹی ایف،گولڈ ETF، بانڈ ای ٹی ایف، وغیرہ، ہم بھی دکھائیں گے۔سرمایہ کاری کے فوائد ETFs میں، ETF فنڈز کے تحت خطرات،بہترین ETFs ایکسچینج ٹریڈڈ فنڈز بمقابلہ میوچل فنڈز کے موازنہ کے ساتھ سرمایہ کاری کرنا۔

ETF میں کیا ہوتا ہے؟

ETFs میں اسٹاک، بانڈز، اشیاء، غیر ملکی کرنسی،کرنسی مارکیٹ آلات، یا کوئی اور سیکیورٹی۔ ایکسچینج ٹریڈڈ فنڈز میں ایس اینڈ پی 500 (امریکہ)، نفٹی 50 (انڈیا) یا کسی بھی ملک کا کوئی دوسرا انڈیکس/بینچ مارک جیسا انڈیکس بھی ہوسکتا ہے۔ ایک ETF میں مشتق آلات بھی شامل ہو سکتے ہیں۔

ایکسچینج ٹریڈڈ فنڈز (ETF) کی اقسام

ایکسچینج ٹریڈڈ فنڈز کی مختلف اقسام ہیں جن میں سے ہر ایک کے مختلف بنیادی اجزاء ہوتے ہیں۔

انڈیکس فنڈز ETF

ایک انڈیکس ETF بنیادی طور پر ایک غیر فعال میوچل فنڈ ہے جو سرمایہ کاروں کو ایک ہی لین دین میں سیکیورٹیز کا پول خریدنے کی اجازت دیتا ہے۔ یہاں کا مقصد a کی کارکردگی کو ٹریک کرنا ہے۔اسٹاک مارکیٹ انڈیکس (مثال کے طور پر نفٹی 50)۔ جب ایکسرمایہ کار ایک انڈیکس فنڈ یا ETF کی مقدار خریدتا ہے، اس کا مطلب ہے کہ سرمایہ کار ایک پورٹ فولیو کا حصہ خرید رہا ہے جس میں بنیادی انڈیکس کی سیکیورٹیز شامل ہیں۔ ہندوستان میں کچھ مشہور انڈیکس ETFs ہیں HDFC Index Fund-Nifty, IDFC Nifty Fund, وغیرہ۔

گولڈ ای ٹی ایف

گولڈ ای ٹی ایف ایسے آلات ہیں جو سونے کی قیمتوں پر مبنی ہیں یاسونے میں سرمایہ کاری کریں بلین. گولڈ ایکسچینج ٹریڈڈ فنڈز گولڈ بلین کی کارکردگی کو ٹریک کرتے ہیں۔ جب سونے کی قیمت بڑھ جاتی ہے، تو ایکسچینج ٹریڈڈ فنڈ کی قدر بھی بڑھ جاتی ہے اور جب سونے کی قیمت کم ہوتی ہے، تو ETF اپنی قدر کھو دیتا ہے۔ ہندوستان میں، Reliance ETF Gold BeES دیگر ETFs کے ساتھ ایک فہرست شدہ ایکسچینج ٹریڈڈ فنڈ ہے۔ ایسے میوچل فنڈز ہیں جو سرمایہ کاروں کو سونے میں ایکسچینج ٹریڈڈ فنڈز کی نمائش کرنے کی بھی اجازت دیتے ہیں۔ کچھ بہترین کارکردگی کا مظاہرہ کرنے والے بنیادی سونے کے ETFs جن میں AUM/Net Assets > ہیں۔25 کروڑ سرمایہ کاری کرنے کے لئے ہیں:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Gold Fund Growth ₹46.3233

↓ -0.58 ₹1,781 24 49 82.6 39.6 27.3 72 Invesco India Gold Fund Growth ₹44.4203

↓ -0.11 ₹476 22.9 47.5 79.7 39 26.9 69.6 SBI Gold Fund Growth ₹46.6784

↓ -0.53 ₹15,024 23.9 49.3 82.8 40.2 27.6 71.5 Nippon India Gold Savings Fund Growth ₹60.8937

↓ -0.79 ₹7,160 23.6 48.8 82.3 39.9 27.4 71.2 ICICI Prudential Regular Gold Savings Fund Growth ₹49.2853

↓ -0.49 ₹6,338 23.6 48.8 82.4 40 27.5 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Gold Fund Invesco India Gold Fund SBI Gold Fund Nippon India Gold Savings Fund ICICI Prudential Regular Gold Savings Fund Point 1 Bottom quartile AUM (₹1,781 Cr). Bottom quartile AUM (₹476 Cr). Highest AUM (₹15,024 Cr). Upper mid AUM (₹7,160 Cr). Lower mid AUM (₹6,338 Cr). Point 2 Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.27% (bottom quartile). 5Y return: 26.88% (bottom quartile). 5Y return: 27.64% (top quartile). 5Y return: 27.39% (lower mid). 5Y return: 27.46% (upper mid). Point 6 3Y return: 39.63% (bottom quartile). 3Y return: 39.04% (bottom quartile). 3Y return: 40.15% (top quartile). 3Y return: 39.85% (lower mid). 3Y return: 40.01% (upper mid). Point 7 1Y return: 82.59% (upper mid). 1Y return: 79.66% (bottom quartile). 1Y return: 82.84% (top quartile). 1Y return: 82.25% (bottom quartile). 1Y return: 82.43% (lower mid). Point 8 1M return: 4.67% (bottom quartile). 1M return: 6.04% (top quartile). 1M return: 5.30% (lower mid). 1M return: 5.58% (upper mid). 1M return: 3.92% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.08 (bottom quartile). Sharpe: 3.23 (upper mid). Sharpe: 3.25 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.10 (lower mid). Aditya Birla Sun Life Gold Fund

Invesco India Gold Fund

SBI Gold Fund

Nippon India Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

لیوریجڈ ETF

لیوریجڈ ETFs ایک بنیادی انڈیکس پر ممکنہ منافع کو بڑھانے کے لیے مشتقات یا قرض کا استعمال کرتے ہیں۔ اسے قلیل مدتی سرمایہ کاری کے لیے موزوں سمجھا جاتا ہے، لیکن اس طرح کے ایکسچینج ٹریڈڈ فنڈز فی الحال ہندوستان میں دستیاب نہیں ہیں۔

بانڈ ای ٹی ایف

بانڈ ای ٹی ایف بانڈ میوچل فنڈز سے بہت ملتا جلتا ہے۔ بانڈ ایکسچینج ٹریڈڈ فنڈز بانڈز کا ایک پورٹ فولیو ہیں جو اسٹاک کی طرح ایکسچینج پر تجارت کرتے ہیں اور ان کا غیر فعال طور پر انتظام کیا جا سکتا ہے۔ایل آئی سی Nomura MF G-Sec طویل مدتی ETF اور SBI ETF 10 سالہ Gilt کچھ بانڈ ETFs ہیں جو ہندوستان میں دستیاب ہیں۔

ای ٹی ایف سیکٹر

سیکٹر ایکسچینج ٹریڈڈ فنڈ صرف ایک مخصوص شعبے یا صنعت سے اسٹاک اور سیکیورٹیز میں سرمایہ کاری کرتا ہے۔ سیکٹر کے لیے مخصوص ETFs میں سے کچھ فارما فنڈز، ٹکنالوجی فنڈز وغیرہ ہیں جو ان مخصوص شعبوں میں بنیادی حیثیت رکھتے ہیں۔ اس وقت ہندوستان میں کچھ سیکٹر ETFs Rشیئرز ڈیویڈنڈ مواقع ETF، Rحصص کی کھپت ETF، Reliance Infra BeES، MOST Shares M100، SBI ETF Nifty Junior، Kotak PSUبینک ETF چند ناموں کے لیے۔

کرنسی ETF

کرنسی ایکسچینج ٹریڈڈ فنڈز سرمایہ کار کو مخصوص کرنسی خریدے بغیر کرنسی مارکیٹوں میں حصہ لینے کی اجازت دیتے ہیں۔ یہ یا تو ایک کرنسی میں یا کرنسیوں کے پول میں سرمایہ کاری کی جاتی ہے۔ اس سرمایہ کاری کے پیچھے خیال کرنسی یا کرنسیوں کی ٹوکری کی قیمت کی نقل و حرکت کو ٹریک کرنا ہے۔

Talk to our investment specialist

بھارت میں تجارت شدہ فنڈز کا تبادلہ

ہندوستان میں ETFs کی تاریخ نسبتاً مختصر ہے ETFs کو 2001 میں متعارف کرایا گیا تھا۔ ہندوستان میں لانچ ہونے والا پہلا ETF بینچ مارک اثاثہ جات مینجمنٹ کمپنی ( بینچ مارک) کے ذریعہ شروع کیا گیا نفٹی بی ای ایس تھا۔اے ایم سی گولڈمین AMC نے حاصل کیا تھا، جسے حال ہی میں Reliance AMC نے بھی حاصل کیا تھا)۔ اس کے بعد متعدد ETFs ہندوستان میں آگئے، تاہم، نمائش صرف ایک بہت ہی محدود تعداد میں ممکن ہے جیسے کہ نفٹی، کچھ خاصدرمیانی ٹوپی ایکویٹی میں انڈیکس اور سیکٹر انڈیکس۔ کموڈٹی بنیادی طور پر سونا ہو گی، اور بانڈز میں، شاید ہی کوئی ETF دستیاب ہوں؛ مائع مکھیوں (کی طرحمائع فنڈز) اور LIC Nomura MF G-Sec لانگ ٹرم ETF (G-sec پر مبنی ETF) چند نام۔

عالمی سطح پر، ایکسچینج ٹریڈڈ فنڈز کا آغاز 1989 میں ریاستہائے متحدہ میں S&P 500 کے ساتھ ہوا جو ETF میں تبدیل ہونے والا پہلا انڈیکس تھا۔ اس کے بعد، بہت سے ETFs عالمی سطح پر مارکیٹوں میں آئے اور آج عالمی سطح پر ETF کے اثاثے $3 ٹریلین سے تجاوز کر چکے ہیں۔

یہ دیکھتے ہوئے کہ ہمارے پاس ETF جگہ کہاں ہے اس میں کافی وقت لگے گا۔سرمایہ کاری بامعنی پورٹ فولیو بنانے کے لیے سرمایہ کاروں کے لیے اختیارات دستیاب ہو جاتے ہیں۔ تاہم، کچھ بنیادی نمائشوں جیسے نفٹی کے لیے کوئی سرمایہ کاری کرنے کی طرف دیکھ سکتا ہے۔

ETFs کی سرمایہ کاری: فوائد

ایکسچینج ٹریڈڈ فنڈز میں سرمایہ کاری کے کچھ فوائد درج ذیل ہیں-

- کم قیمت- ETFs ایک Mutual Fund کے مقابلے اپنے کم اخراجات کے تناسب کی وجہ سے ایک سستی سرمایہ کاری کرتے ہیں۔

- ٹیکس کا فائدہ- ایکسچینج ٹریڈڈ فنڈز کے بہت زیادہ ٹیکس موثر ہونے کی وجہ یہ ہے کہ اوپن مارکیٹ میں شیئرز کی خرید و فروخت ایکسچینج ٹریڈڈ فنڈ کے ٹیکس پر اثر انداز نہیں ہوتی ہے۔فرض.

- لیکویڈیٹی- ایکسچینج ٹریڈڈ فنڈز ٹریڈنگ کی پوری مدت میں کسی بھی وقت فروخت اور خریدے جا سکتے ہیں۔

- شفافیت- ETFs میں اعلی سطحی شفافیت ہے کیونکہ سرمایہ کاری کی ہولڈنگز ہر روز شائع ہوتی ہیں۔

- ایکسپوژر- ایکسچینج ٹریڈڈ فنڈز کسی مخصوص شعبے کے لیے متنوع نمائش فراہم کرتے ہیں جیسا کہ معاملہ ہو سکتا ہے۔

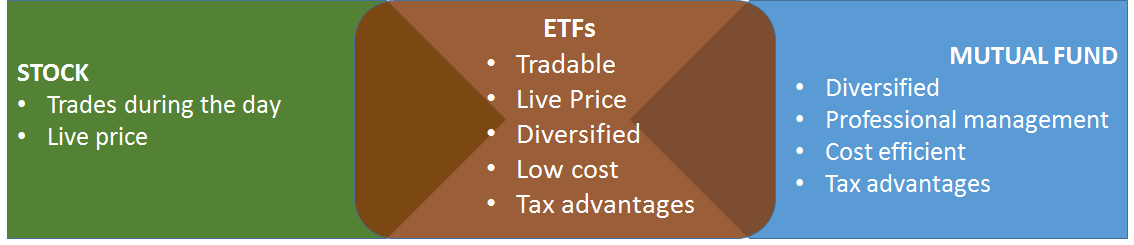

ایکسچینج ٹریڈڈ فنڈز بمقابلہ میوچل فنڈز

جب اسٹاکس کے پول خریدنے کی بات آتی ہے، تو سرمایہ کار اکثر میوچل فنڈز اور ایکسچینج ٹریڈڈ فنڈز کے درمیان الجھ جاتے ہیں۔ لہذا ہم میوچل فنڈز اور ETFs کے درمیان کچھ بڑے فرق کو دیکھیں گے۔

سرمایہ کاری کا عمل

- ای ٹی ایف: آپ آن لائن سے ETF خرید سکتے ہیں۔تجارتی اکاؤنٹ. یہ اسٹاک خریدنے کے مترادف ہے۔

- مشترکہ فنڈ: یہاں آپ کو آن لائن ٹریڈنگ اکاؤنٹ کی ضرورت نہیں ہے۔ سرمایہ کار کر سکتے ہیں۔میوچل فنڈز میں سرمایہ کاری کریں۔ AMC کے ذریعے (براہ راست)، ایک بروکر، ایک مشیر یا تجارتی اکاؤنٹ کے ذریعے۔

لیکویڈیٹی

- ای ٹی ایف: آپ ٹریڈنگ سیشن کے دوران کسی بھی وقت ETF خرید یا فروخت کر سکتے ہیں۔

- مشترکہ فنڈ: جب آپ میوچل فنڈ کی اکائیاں فروخت کرتے ہیں، تو فنڈ کی قسم پر منحصر ہے کہ آپ کی رقم جمع ہونے میں چند دن لگ سکتے ہیں، آپ کو جلد سے باہر نکلنے پر ایگزٹ لوڈ چارجز ادا کرنے پڑ سکتے ہیں۔

چارجز

- ای ٹی ایف: بروکریج اور ڈیلیوری چارجز تقریباً 0.6% (سرمایہ شدہ رقم کا) اور اخراجات کا تناسب 1% p.a تک ہوگا۔ لین دین کی قیمت جو فنڈ کے لحاظ سے مختلف ہو سکتی ہے۔

- مشترکہ فنڈ: میوچل فنڈ کے اخراجات کا تناسب 1-3% p.a تک ہے۔ اور ان کے پاس انٹری یا ایگزٹ چارجز بھی ہیں جو ہو سکتے ہیں۔رینج سرمایہ کاری کی رقم کے 2-5٪ سے۔

کم از کم سرمایہ کاری

- ای ٹی ایف: اس سرمایہ کاری کے تحت، آپ ایک یونٹ جتنا کم خرید سکتے ہیں۔

- مشترکہ فنڈ: میوچل فنڈ میں سرمایہ کاری کے لیے ایک مخصوص کم از کم رقم ہوتی ہے۔ مثال کے طور پر، اگر آپ سرمایہ کاری کرتے ہیں۔گھونٹ، آپ کو کم از کم INR 500 pm کی سرمایہ کاری کرنی ہوگی۔

ETF اسٹاک: اسٹاکس ETFs کو سمجھنا

اسٹاک ای ٹی ایف کی تجارت اسی طرح کی جاتی ہے جس طرح اسٹاک کا ایک عام حصہ ایکسچینج میں خریدا جاتا ہے۔ ایک اسٹاک ای ٹی ایف بھی کسی کو ٹوکری کی نمائش حاصل کرنے کی اجازت دیتا ہے۔ایکوئٹیز ہر انفرادی سیکورٹی کو خریدنے کے بغیر. اسٹاک ای ٹی ایف میں، میوچل فنڈ کے برعکس، اس کی قیمت مارکیٹ کے قریب ہونے کے بجائے پورے ٹریڈنگ سیشن میں ایڈجسٹ کی جاتی ہے۔ اسٹاک ای ٹی ایف میں ایک خاص قسم کے اخراجات ہوتے ہیں جیسے مینجمنٹ فیس وغیرہ، لیکن عام طور پر میوچل فنڈز سے کم ہوتے ہیں۔

ایک اچھا ETF کا انتخاب کیسے کریں؟

جب کسی انڈیکس کو نقل کرنے کی کوشش کی جاتی ہے تو ایک پیمائش ہوتی ہے جسے ٹریکنگ ایرر کہا جاتا ہے، جو اس بات کی پیمائش کرتا ہے کہ ETF اس انڈیکس سے کتنا انحراف کرتا ہے جسے وہ ٹریک کر رہا ہے۔ ٹریکنگ کی خرابی جتنی کم ہوگی انڈیکس ETF اتنا ہی بہتر ہوگا۔ بصورت دیگر، کسی کو ETF کا مقصد اور وقت کے ساتھ کارکردگی کو دیکھنے کی ضرورت ہوگی اگر یہ انڈیکس کو ٹریک نہیں کر رہا ہے۔

سرفہرست ETFs

ہندوستان میں اعلیٰ کارکردگی کا مظاہرہ کرنے والے ETFs درج ذیل ہیں-

| انڈیکس ETFs | گولڈ ای ٹی ایف | سیکٹر ETFs | بانڈ ETFs | کرنسی ETFs | گلوبل انڈیکس ETFs |

|---|---|---|---|---|---|

| ریلائنس نفٹی بی ای ایس | ریلائنس گولڈ بی ای ایس | ریلینس بینک بی ای ایس | ریلائنس مائع بی ای ایس | Wisdom Tree Indian Rupee Strategy Fund | ریلائنس ہینگ سینگ بی ای ایس |

| ICICI پراڈینشل نفٹی ETF | ریلائنس گولڈ ای ٹی ایف | باکس بینکنگ ETF | SBI ETF 10 سال لاگو ہوتا ہے۔ | مارکیٹ ویکٹر- ہندوستانی روپیہ/USD ETN | NASDAQ 100 کے سب سے زیادہ شیئرز |

| سب سے زیادہ شیئرز M50 | برلا سن لائف گولڈ ای ٹی ایف | R* شیئرز بینکنگ ETF | LIC Nomura MF G-Sec طویل مدتی ETF | _ | _ |

ETF: ہندوستان میں ایکسچینج ٹریڈڈ فنڈز کی فہرست

یہ ہندوستان میں ایکسچینج ٹریڈڈ فنڈز یا ETFs کی فہرست ہے۔

| نام | بنیادی اثاثہ | تاریخ اجراء |

|---|---|---|

| ایکسس گولڈ ای ٹی ایف | سونا | 10-نومبر-10 |

| برلا سن لائف نفٹی ای ٹی ایف | نفٹی 50 انڈیکس | 21-جولائی-11 |

| CPSE ETF | نفٹی سی پی ایس ای انڈیکس | 28-مارچ-14 |

| ایڈلوائس ایکسچینج ٹریڈڈ اسکیم - نفٹی | نفٹی 50 انڈیکس | 8 مئی 15 |

| ریلائنس بینک بی ای ایس | نفٹی بینک | 27-مئی-04 |

| ریلائنس انفرا بی ای ایس | نفٹی انفراسٹرکچر | 29-ستمبر-10 |

| ریلائنس جونیئر بی ای ایس | نفٹی نیکس 50 | 21-فروری-03 |

| ریلائنس نفٹی بی ای ایس | نفٹی 50 انڈیکس | 28-دسمبر-01 |

| ریلائنس پی ایس یو بینک بی ای ایس | نفٹی PSU بینک | 25-اکتوبر-07 |

| ریلائنس شریعہ بی ای ایس | نفٹی 50 شرعی انڈیکس | 18-مارچ-09 |

| ایچ ڈی ایف سی گولڈ ای ٹی ایف | سونا | 13-اگست-10 |

| ICICI پرڈینشل CNX 100 ETF | نفٹی 100 | 20-اگست-13 |

| ICICI پراڈینشل نفٹی ETF | نفٹی 50 انڈیکس | 20-مارچ-13 |

| آئی سی آئی سی آئی سینسیکس پرڈینشل ایکسچینج ٹریڈڈ فنڈ | ایس اینڈ پی بی ایس ای سینسیکس | 10-جنوری-03 |

| باکس بینکنگ ETF | نائٹی بینک | 4-دسمبر-14 |

| گولڈ باکس ای ٹی ایف | سونا | 27-جولائی-07 |

| نفٹی ای ٹی ایف باکس نفٹی | 50 انڈیکس | 2-فروری-10 |

| باکس PSU بینک ETF | نفٹی PSU بینک | 8-نومبر-07 |

| سب سے زیادہ شیئرز M100 | نفٹی مڈ کیپ 100 | 31-جنوری-11 |

| سب سے زیادہ شیئرز M50 | نفٹی 50 انڈیکس | 28-جولائی-10 |

| موتی لال اوسوال NASDAQ-100 ETF کے سب سے زیادہ شیئر کرتے ہیں۔ | نیس ڈیک 100 | 29-مارچ-11 |

| کوانٹم انڈیکس فنڈ - نمو | نفٹی 50 انڈیکس | 10-جولائی-08 |

| R * شیئرز بینکنگ ETF | نفٹی بینک | 24-جون-08 |

| R* شیئرز CNX 100 ETF | نفٹی 100 | 22-مارچ-13 |

| R*حصص کی کھپت ETF | نفٹی انڈیا کی کھپت | 10-اپریل-14 |

| R* شیئرز ڈیویڈنڈ مواقع ETF | نفٹی ڈیویڈنڈ مواقع 50 | 15-اپریل-14 |

| R* شیئرز نفٹی ETF | نفٹی 50 انڈیکس | 22-نومبر-13 |

| R * NV20 ETF شیئرز | نفٹی 50 ویلیو 20 انڈیکس | 18-جون-15 |

| ریلائنس ای ٹی ایف گولڈ بی ای ایس | سونا | 8-مارچ-07 |

| Religareانویسکو نفٹی ای ٹی ایف | نفٹی 50 انڈیکس | 13-جون-11 |

| ایس بی آئی ای ٹی ایف بینکنگ | نفٹی بینک | 20-مارچ-15 |

| SBI ETF نفٹی | نفٹی 50 انڈیکس | 23-جولائی-15 |

| SBI ETF نفٹی جونیئر | نفٹی نیکس 50 | 20-مارچ-15 |

| ایس بی آئی گولڈ ای ٹی ایف | سونا | 28-اپریل-09 |

| UTI گولڈ ETF | سونا | 12-مارچ-07 |

| UTI نفٹی ETF | نفٹی 50 انڈیکس | 3-ستمبر-15 |

| یو ٹی آئی سینسیکس ای ٹی ایف | ایس اینڈ پی بی ایس ای سینسیکس | 3-ستمبر-15 |

ماخذ: این ایس ای اور بی ایس ای انڈیا

ETF فنڈز کے تحت خطرات

اگرچہ ایکسچینج ٹریڈڈ فنڈز روایتی میوچل فنڈز (بنیادی طور پر کم لاگت) کے مقابلے میں متنوع انتخاب اور فوائد پیش کرتے ہیں، لیکن کسی کو ETFs میں شامل خطرات کو جاننا چاہیے۔ چونکہ، ETFs میں ایک بنیادی چیز ہوتی ہے جو ایکوئٹی، بانڈز یا کموڈٹیز ہو سکتی ہے، اس لیے بنیادی اثاثے کے ETFs سے وابستہ خطرات ہیں۔ چند نام بتانا؛ ٹریکنگ ایرر (اصل انڈیکس اور بنیادی ETF کی قدر میں فرق)، بنیادی آلے کا مارکیٹ رسک ایکسچینج ٹریڈڈ فنڈز میں شامل چند مخصوص خطرات ہیں جن سے آپ کو کسی بھی سرمایہ کاری میں کودنے سے پہلے آگاہ ہونا ضروری ہے۔

لہذا، کسی بھی سرمایہ کاری کی طرح، ایکسچینج ٹریڈڈ فنڈز اپنے فوائد اور نقصانات کے ساتھ آتے ہیں۔ سرمایہ کاروں کو احتیاط سے ان کا وزن کرنا چاہئے۔سرمایہ کاری کا منصوبہ اور اہداف اور اس کے مطابق اگلے اقدامات کا فیصلہ کریں۔ ETF میں سرمایہ کاری کرتے وقت یہ یقینی بنائیں کہ آپ ہندوستان میں بہترین کارکردگی کا مظاہرہ کرنے والے ETFs کا انتخاب کرتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

You Might Also Like