8 بہترین گولڈ میوچل فنڈز 2022

زیادہ تر پورٹ فولیوز میں سونا ایک اہم اثاثہ طبقے کے طور پر ابھرا ہے جس کے ساتھ ترقی کرنے کی صلاحیت ہے۔مہنگائی اور پورٹ فولیو کو مالی اور اقتصادی بحران کی وجہ سے پیدا ہونے والے اتار چڑھاؤ سے بچائیں۔

آج، سرمایہ کاری کے طور پر سونا کئی شکلوں میں دستیاب ہے جیسے کہ جسمانی سونا،ای گولڈلیکن، گولڈ فنڈز سونے کی سرمایہ کاری کے لیے سب سے زیادہ مقبول راستوں میں سے ایک کے طور پر ابھرے ہیں۔ تو، آئیے کچھ بہترین گولڈ پر گہری نظر ڈالیں۔باہمی چندہ 2022 میں سرمایہ کاری کرنا۔

گولڈ فنڈز کیوں مقبول ہو رہے ہیں؟

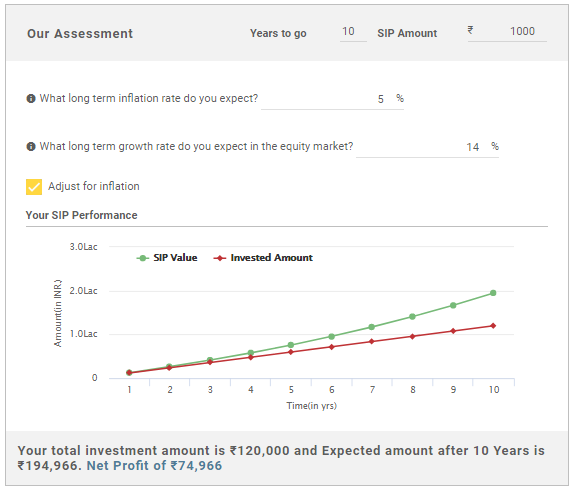

ہندوستانی ثقافتی طور پر سونا خریدنے کی طرف مائل ہیں، چاہے وہ سجاوٹی مقاصد کے لیے ہو یا دولت کی تخلیق کے لیے۔ نیز ہندوستان سارا سال مختلف تہواروں کا ملک ہونے کی وجہ سے سرمایہ کار ہمیشہ سونا خریدنے کی طرف دیکھتے ہیں۔ جبکہ پہلے فزیکل گولڈ کا انتخاب ہوا کرتا تھا، گولڈ میوچل فنڈز ہر پہلو سے واضح طور پر بہتر ہیں (سوائے آرائشی مقصد کے جہاں ایک بار فزیکل سونا خریدنے کی ضرورت ہو)، کم از کم سرمایہ کاری کی رقم، تنوع جیسے فوائد کے ساتھڈیمیٹ اکاؤنٹ ضرورت ہے،گھونٹ ترقی، وغیرہ

گولڈ میوچل فنڈز گولڈ ای ٹی ایف کی ایک قسم ہے۔ اےگولڈ ETF (ایکسچینج ٹریڈڈ فنڈ) ایک ایسا آلہ ہے جو سونے کی قیمت پر مبنی ہے یا سونے میں سرمایہ کاری کرتا ہے۔بلین. گولڈ ای ٹی ایف اس میں مہارت رکھتا ہے۔سرمایہ کاری ایک ___ میںرینج سونے کی ضمانتوں کی. گولڈ میوچل فنڈز جسمانی سونے میں براہ راست سرمایہ کاری نہیں کرتے ہیں بلکہ بالواسطہ طور پر وہی پوزیشن لیتے ہیں۔گولڈ ای ٹی ایف میں سرمایہ کاری.

اس کے علاوہ، گولڈ میوچل فنڈز میں کم از کم سرمایہ کاری کی رقم INR 1 ہے،000 (ماہانہ SIP کے طور پر)۔ چونکہ یہ سرمایہ کاری میوچل فنڈ کے ذریعے کی جاتی ہے، اس لیے سرمایہ کار منظم سرمایہ کاری یا نکالنے کا بھی انتخاب کر سکتے ہیں۔ چونکہ گولڈ میوچل فنڈز یونٹس فنڈ ہاؤس سے خریدے یا بیچے جاسکتے ہیں، سرمایہ کاروں کو اس کا سامنا نہیں کرنا پڑتالیکویڈیٹی خطرات

گولڈ ایم ایف پر ٹیکس کیسے لگایا جاتا ہے؟

گولڈ میوچل فنڈز کی بنیاد پر ٹیکس لگایا جاتا ہے۔سرمایہ حاصلات اور انعقاد کی مدت۔ اگر آپ کے پاس فنڈ 3 سال سے کم ہے، تو کیپٹل گین پر آپ کے مطابق ٹیکس لگایا جائے گا۔انکم ٹیکس سلیب کی شرح. اور، اگر آپ نے فنڈ کو کم از کم 3 سال تک رکھا ہوا ہے، تو آپ کو ٹیکس ادا کرنا ہوگا۔20%, انڈیکسیشن فوائد کے ساتھ، پرسرمایہ حاصل بنایا

Talk to our investment specialist

ہندوستان میں سرمایہ کاری کے لیے سرفہرست کارکردگی کا مظاہرہ کرنے والے گولڈ فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Regular Gold Savings Fund Growth ₹49.4651

↑ 0.15 ₹6,338 23.8 46.3 83.8 40.7 27.4 72 SBI Gold Fund Growth ₹46.8098

↑ 0.15 ₹15,024 24.1 46.5 84 40.5 27.6 71.5 Aditya Birla Sun Life Gold Fund Growth ₹46.3584

↑ 0.18 ₹1,781 23.8 46.1 83.3 40.4 27.3 72 Nippon India Gold Savings Fund Growth ₹61.1067

↑ 0.23 ₹7,160 23.7 46.1 83.4 40.4 27.3 71.2 HDFC Gold Fund Growth ₹47.7564

↑ 0.26 ₹11,458 23.9 46.3 83.6 40.3 27.4 71.3 Axis Gold Fund Growth ₹46.4724

↑ 0.24 ₹2,835 23.7 46.3 83.3 40.3 27.4 69.8 IDBI Gold Fund Growth ₹41.3933

↑ 0.16 ₹809 23.6 44.7 82.2 40.2 27.6 79 Kotak Gold Fund Growth ₹61.4258

↑ 0.27 ₹6,556 24.2 46.5 83.7 40.2 27.2 70.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 8 Funds showcased

Commentary ICICI Prudential Regular Gold Savings Fund SBI Gold Fund Aditya Birla Sun Life Gold Fund Nippon India Gold Savings Fund HDFC Gold Fund Axis Gold Fund IDBI Gold Fund Kotak Gold Fund Point 1 Lower mid AUM (₹6,338 Cr). Highest AUM (₹15,024 Cr). Bottom quartile AUM (₹1,781 Cr). Upper mid AUM (₹7,160 Cr). Top quartile AUM (₹11,458 Cr). Lower mid AUM (₹2,835 Cr). Bottom quartile AUM (₹809 Cr). Upper mid AUM (₹6,556 Cr). Point 2 Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Oldest track record among peers (15 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (14+ yrs). Point 3 Rating: 1★ (upper mid). Rating: 2★ (top quartile). Top rated. Rating: 2★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (lower mid). Not Rated. Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.40% (upper mid). 5Y return: 27.56% (top quartile). 5Y return: 27.29% (bottom quartile). 5Y return: 27.30% (lower mid). 5Y return: 27.37% (lower mid). 5Y return: 27.38% (upper mid). 5Y return: 27.65% (top quartile). 5Y return: 27.22% (bottom quartile). Point 6 3Y return: 40.67% (top quartile). 3Y return: 40.52% (top quartile). 3Y return: 40.43% (upper mid). 3Y return: 40.40% (upper mid). 3Y return: 40.30% (lower mid). 3Y return: 40.27% (lower mid). 3Y return: 40.22% (bottom quartile). 3Y return: 40.19% (bottom quartile). Point 7 1Y return: 83.80% (top quartile). 1Y return: 84.02% (top quartile). 1Y return: 83.34% (lower mid). 1Y return: 83.38% (lower mid). 1Y return: 83.61% (upper mid). 1Y return: 83.30% (bottom quartile). 1Y return: 82.17% (bottom quartile). 1Y return: 83.72% (upper mid). Point 8 1M return: 2.91% (bottom quartile). 1M return: 3.13% (lower mid). 1M return: 2.84% (bottom quartile). 1M return: 3.09% (lower mid). 1M return: 3.15% (upper mid). 1M return: 3.24% (top quartile). 1M return: 3.66% (top quartile). 1M return: 3.19% (upper mid). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.10 (lower mid). Sharpe: 3.25 (lower mid). Sharpe: 3.08 (bottom quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.29 (upper mid). Sharpe: 3.44 (upper mid). Sharpe: 3.48 (top quartile). Sharpe: 3.55 (top quartile). ICICI Prudential Regular Gold Savings Fund

SBI Gold Fund

Aditya Birla Sun Life Gold Fund

Nippon India Gold Savings Fund

HDFC Gold Fund

Axis Gold Fund

IDBI Gold Fund

Kotak Gold Fund

گولڈ فنڈز اے یو ایم/نیٹ اثاثہ جات >25 کروڑ 3 سالہ کیلنڈر سال کے ریٹرن کی بنیاد پر آرڈر کیا گیا۔

ICICI Prudential Regular Gold Savings Fund (the Scheme) is a fund of funds scheme with the primary objective to generate returns by investing in units of ICICI Prudential Gold Exchange Traded Fund (IPru Gold ETF).

However, there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for ICICI Prudential Regular Gold Savings Fund Below is the key information for ICICI Prudential Regular Gold Savings Fund Returns up to 1 year are on The scheme seeks to provide returns that closely correspond to returns provided by SBI - ETF Gold (Previously known as SBI GETS). Research Highlights for SBI Gold Fund Below is the key information for SBI Gold Fund Returns up to 1 year are on An Open ended Fund of Funds Scheme with the investment objective to provide returns that tracks returns provided by Birla Sun Life Gold ETF (BSL Gold ETF). Research Highlights for Aditya Birla Sun Life Gold Fund Below is the key information for Aditya Birla Sun Life Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to seek to provide returns that closely correspond to returns provided by Reliance ETF Gold BeES. Research Highlights for Nippon India Gold Savings Fund Below is the key information for Nippon India Gold Savings Fund Returns up to 1 year are on To seek capital appreciation by investing in units of HDFC Gold Exchange Traded Fund (HGETF). Research Highlights for HDFC Gold Fund Below is the key information for HDFC Gold Fund Returns up to 1 year are on To generate returns that closely correspond to returns generated by Axis Gold ETF. Research Highlights for Axis Gold Fund Below is the key information for Axis Gold Fund Returns up to 1 year are on The investment objective of the Scheme will be to generate returns that correspond closely to the returns generated by IDBI Gold Exchange Traded Fund (IDBI GOLD ETF). Research Highlights for IDBI Gold Fund Below is the key information for IDBI Gold Fund Returns up to 1 year are on The investment objective of the scheme is to generate returns by investing in units of Kotak Gold Exchange Traded Fund. Research Highlights for Kotak Gold Fund Below is the key information for Kotak Gold Fund Returns up to 1 year are on 1. ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

Growth Launch Date 11 Oct 11 NAV (11 Mar 26) ₹49.4651 ↑ 0.15 (0.31 %) Net Assets (Cr) ₹6,338 on 31 Jan 26 Category Gold - Gold AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.38 Sharpe Ratio 3.1 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-15 Months (2%),15 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,780 28 Feb 23 ₹11,684 29 Feb 24 ₹12,959 28 Feb 25 ₹17,514 28 Feb 26 ₹32,246 Returns for ICICI Prudential Regular Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 2.9% 3 Month 23.8% 6 Month 46.3% 1 Year 83.8% 3 Year 40.7% 5 Year 27.4% 10 Year 15 Year Since launch 11.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 19.5% 2022 13.5% 2021 12.7% 2020 -5.4% 2019 26.6% 2018 22.7% 2017 7.4% 2016 0.8% 2015 8.9% Fund Manager information for ICICI Prudential Regular Gold Savings Fund

Name Since Tenure Manish Banthia 27 Sep 12 13.36 Yr. Nishit Patel 29 Dec 20 5.1 Yr. Ashwini Bharucha 1 Nov 25 0.25 Yr. Venus Ahuja 1 Nov 25 0.25 Yr. Data below for ICICI Prudential Regular Gold Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.73% Other 97.27% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Gold ETF

- | -99% ₹6,265 Cr 448,751,665

↑ 56,893,421 Treps

CBLO/Reverse Repo | -3% ₹174 Cr Net Current Assets

Net Current Assets | -2% -₹101 Cr 2. SBI Gold Fund

SBI Gold Fund

Growth Launch Date 12 Sep 11 NAV (11 Mar 26) ₹46.8098 ↑ 0.15 (0.33 %) Net Assets (Cr) ₹15,024 on 31 Jan 26 Category Gold - Gold AMC SBI Funds Management Private Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.3 Sharpe Ratio 3.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,758 28 Feb 23 ₹11,753 29 Feb 24 ₹13,021 28 Feb 25 ₹17,592 28 Feb 26 ₹32,463 Returns for SBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3.1% 3 Month 24.1% 6 Month 46.5% 1 Year 84% 3 Year 40.5% 5 Year 27.6% 10 Year 15 Year Since launch 11.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.5% 2023 19.6% 2022 14.1% 2021 12.6% 2020 -5.7% 2019 27.4% 2018 22.8% 2017 6.4% 2016 3.5% 2015 10% Fund Manager information for SBI Gold Fund

Name Since Tenure Raviprakash Sharma 12 Sep 11 14.4 Yr. Data below for SBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.93% Other 98.07% Top Securities Holdings / Portfolio

Name Holding Value Quantity SBI Gold ETF

- | -100% ₹14,966 Cr 1,097,211,666

↑ 145,868,881 Treps

CBLO/Reverse Repo | -2% ₹306 Cr Net Receivable / Payable

CBLO | -2% -₹248 Cr 3. Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life Gold Fund

Growth Launch Date 20 Mar 12 NAV (11 Mar 26) ₹46.3584 ↑ 0.18 (0.39 %) Net Assets (Cr) ₹1,781 on 31 Jan 26 Category Gold - Gold AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.51 Sharpe Ratio 3.08 Information Ratio 0 Alpha Ratio 0 Min Investment 100 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹11,807 29 Feb 24 ₹12,989 28 Feb 25 ₹17,497 28 Feb 26 ₹32,252 Returns for Aditya Birla Sun Life Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 2.8% 3 Month 23.8% 6 Month 46.1% 1 Year 83.3% 3 Year 40.4% 5 Year 27.3% 10 Year 15 Year Since launch 11.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 18.7% 2022 14.5% 2021 12.3% 2020 -5% 2019 26% 2018 21.3% 2017 6.8% 2016 1.6% 2015 11.5% Fund Manager information for Aditya Birla Sun Life Gold Fund

Name Since Tenure Priya Sridhar 31 Dec 24 1.09 Yr. Data below for Aditya Birla Sun Life Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.07% Other 97.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity Aditya BSL Gold ETF

- | -99% ₹1,770 Cr 122,558,766

↑ 14,664,583 Clearing Corporation Of India Limited

CBLO/Reverse Repo | -3% ₹45 Cr Net Receivables / (Payables)

Net Current Assets | -2% -₹34 Cr 4. Nippon India Gold Savings Fund

Nippon India Gold Savings Fund

Growth Launch Date 7 Mar 11 NAV (11 Mar 26) ₹61.1067 ↑ 0.23 (0.38 %) Net Assets (Cr) ₹7,160 on 31 Jan 26 Category Gold - Gold AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderately High Expense Ratio 0.35 Sharpe Ratio 3.01 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (2%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,782 28 Feb 23 ₹11,684 29 Feb 24 ₹12,966 28 Feb 25 ₹17,402 28 Feb 26 ₹32,081 Returns for Nippon India Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3.1% 3 Month 23.7% 6 Month 46.1% 1 Year 83.4% 3 Year 40.4% 5 Year 27.3% 10 Year 15 Year Since launch 12.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.2% 2023 19% 2022 14.3% 2021 12.3% 2020 -5.5% 2019 26.6% 2018 22.5% 2017 6% 2016 1.7% 2015 11.6% Fund Manager information for Nippon India Gold Savings Fund

Name Since Tenure Himanshu Mange 23 Dec 23 2.11 Yr. Data below for Nippon India Gold Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.5% Other 98.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Nippon India ETF Gold BeES

- | -100% ₹7,154 Cr 527,059,679

↑ 44,753,946 Triparty Repo

CBLO/Reverse Repo | -1% ₹36 Cr Net Current Assets

Net Current Assets | -0% -₹29 Cr Cash Margin - Ccil

CBLO/Reverse Repo | -0% ₹0 Cr Cash

Net Current Assets | -0% ₹0 Cr 00 5. HDFC Gold Fund

HDFC Gold Fund

Growth Launch Date 24 Oct 11 NAV (11 Mar 26) ₹47.7564 ↑ 0.26 (0.56 %) Net Assets (Cr) ₹11,458 on 31 Jan 26 Category Gold - Gold AMC HDFC Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.49 Sharpe Ratio 3.29 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,771 28 Feb 23 ₹11,688 29 Feb 24 ₹12,934 28 Feb 25 ₹17,380 28 Feb 26 ₹32,158 Returns for HDFC Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3.2% 3 Month 23.9% 6 Month 46.3% 1 Year 83.6% 3 Year 40.3% 5 Year 27.4% 10 Year 15 Year Since launch 11.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.3% 2023 18.9% 2022 14.1% 2021 12.7% 2020 -5.5% 2019 27.5% 2018 21.7% 2017 6.6% 2016 2.8% 2015 10.1% Fund Manager information for HDFC Gold Fund

Name Since Tenure Arun Agarwal 15 Feb 23 2.96 Yr. Nandita Menezes 29 Mar 25 0.85 Yr. Data below for HDFC Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.44% Other 98.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Gold ETF

- | -100% ₹11,455 Cr 840,685,437

↑ 92,026,020 Treps - Tri-Party Repo

CBLO/Reverse Repo | -1% ₹154 Cr Net Current Assets

Net Current Assets | -1% -₹152 Cr 6. Axis Gold Fund

Axis Gold Fund

Growth Launch Date 20 Oct 11 NAV (11 Mar 26) ₹46.4724 ↑ 0.24 (0.51 %) Net Assets (Cr) ₹2,835 on 31 Jan 26 Category Gold - Gold AMC Axis Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.44 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,774 28 Feb 23 ₹11,753 29 Feb 24 ₹13,072 28 Feb 25 ₹17,493 28 Feb 26 ₹32,250 Returns for Axis Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3.2% 3 Month 23.7% 6 Month 46.3% 1 Year 83.3% 3 Year 40.3% 5 Year 27.4% 10 Year 15 Year Since launch 11.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 69.8% 2023 19.2% 2022 14.7% 2021 12.5% 2020 -4.7% 2019 26.9% 2018 23.1% 2017 8.3% 2016 0.7% 2015 10.7% Fund Manager information for Axis Gold Fund

Name Since Tenure Aditya Pagaria 9 Nov 21 4.23 Yr. Pratik Tibrewal 1 Feb 25 1 Yr. Data below for Axis Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.53% Other 97.47% Top Securities Holdings / Portfolio

Name Holding Value Quantity Axis Gold ETF

- | -99% ₹2,810 Cr 215,661,784

↑ 19,832,646 Clearing Corporation Of India Ltd

CBLO/Reverse Repo | -1% ₹35 Cr Net Receivables / (Payables)

CBLO | -0% -₹9 Cr 7. IDBI Gold Fund

IDBI Gold Fund

Growth Launch Date 14 Aug 12 NAV (11 Mar 26) ₹41.3933 ↑ 0.16 (0.38 %) Net Assets (Cr) ₹809 on 31 Jan 26 Category Gold - Gold AMC IDBI Asset Management Limited Rating Risk Moderately High Expense Ratio 0.64 Sharpe Ratio 3.48 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,605 28 Feb 23 ₹11,620 29 Feb 24 ₹12,874 28 Feb 25 ₹17,362 28 Feb 26 ₹31,849 Returns for IDBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3.7% 3 Month 23.6% 6 Month 44.7% 1 Year 82.2% 3 Year 40.2% 5 Year 27.6% 10 Year 15 Year Since launch 11% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 18.7% 2022 14.8% 2021 12% 2020 -4% 2019 24.2% 2018 21.6% 2017 5.8% 2016 1.4% 2015 8.3% Fund Manager information for IDBI Gold Fund

Name Since Tenure Sumit Bhatnagar 1 Jun 24 1.67 Yr. Data below for IDBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2% Other 98% Top Securities Holdings / Portfolio

Name Holding Value Quantity LIC MF Gold ETF

- | -99% ₹803 Cr 537,952

↑ 44,100 Treps

CBLO/Reverse Repo | -2% ₹16 Cr Net Receivables / (Payables)

Net Current Assets | -1% -₹11 Cr 8. Kotak Gold Fund

Kotak Gold Fund

Growth Launch Date 25 Mar 11 NAV (11 Mar 26) ₹61.4258 ↑ 0.27 (0.44 %) Net Assets (Cr) ₹6,556 on 31 Jan 26 Category Gold - Gold AMC Kotak Mahindra Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,681 28 Feb 23 ₹11,678 29 Feb 24 ₹12,912 28 Feb 25 ₹17,286 28 Feb 26 ₹31,914 Returns for Kotak Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 11 Mar 26 Duration Returns 1 Month 3.2% 3 Month 24.2% 6 Month 46.5% 1 Year 83.7% 3 Year 40.2% 5 Year 27.2% 10 Year 15 Year Since launch 12.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 70.4% 2023 18.9% 2022 13.9% 2021 11.7% 2020 -4.7% 2019 26.6% 2018 24.1% 2017 7.3% 2016 2.5% 2015 10.2% Fund Manager information for Kotak Gold Fund

Name Since Tenure Abhishek Bisen 25 Mar 11 14.87 Yr. Jeetu Sonar 1 Oct 22 3.34 Yr. Data below for Kotak Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.63% Other 98.37% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -100% ₹6,544 Cr 502,813,962

↑ 31,071,029 Triparty Repo

CBLO/Reverse Repo | -1% ₹59 Cr Net Current Assets/(Liabilities)

Net Current Assets | -1% -₹47 Cr

سونے کی سرمایہ کاری کے سرفہرست 4 فوائد

مہنگائی کے خلاف ہیج

سونا افراط زر کے خلاف ہیج کا کام کرتا ہے۔ جب افراط زر بڑھتا ہے تو سونے کی قیمت بڑھ جاتی ہے۔ افراط زر کے دور میں، سونا نقد رقم سے زیادہ مستحکم سرمایہ کاری ہے۔

لیکویڈیٹی

سونے کی سرمایہ کاری سرمایہ کاروں کو یہ موقع فراہم کرتا ہے کہ وہ ہنگامی حالات کے دوران یا جب انہیں نقد رقم کی ضرورت ہو تو تجارت کریں۔ چونکہ یہ فطرت میں کافی مائع ہے، یہ یقینی بناتا ہے کہ اسے فروخت کرنا آسان ہے۔ مختلف آلات لیکویڈیٹی کی مختلف سطحیں پیش کرتے ہیں، گولڈ ای ٹی ایف تمام اختیارات میں سب سے زیادہ مائع ہو سکتا ہے۔

تنوع پیش کرتا ہے۔

سونے کی سرمایہ کاری اس کے خلاف حفاظتی جال کے طور پر کام کر سکتی ہے۔مارکیٹ اتار چڑھاؤ. سونے کی سرمایہ کاری یا ایک اثاثہ کلاس کے طور پر سونے کا ایکویٹی یا اسٹاک مارکیٹوں سے کم تعلق ہے۔ لہذا جب ایکویٹی مارکیٹ نیچے ہوتی ہے، تو آپ کی سونے کی سرمایہ کاری بہتر کارکردگی کا مظاہرہ کر سکتی ہے۔

قیمتی اثاثہ

سونا کئی سالوں سے وقت کے ساتھ ساتھ اپنی قدر برقرار رکھنے میں کامیاب رہا ہے۔ یہ بہت مستحکم منافع کے ساتھ ایک مستحکم سرمایہ کاری کے طور پر جانا جاتا ہے۔ ایک کی طرف سے طویل مدت میں بہت زیادہ واپسی کی توقع نہیں ہےسونے میں سرمایہ کاری کرنا لیکن اعتدال پسند واپسی کی توقع کی جا سکتی ہے۔ کچھ مختصر عرصے میں، شاندار واپسی بھی کی جا سکتی ہے۔

گولڈ میوچل فنڈز میں کون سرمایہ کاری کر سکتا ہے؟

گولڈ میوچل فنڈز ان سرمایہ کاروں کے لیے موزوں ہیں جن کے پاس ڈیمیٹ اکاؤنٹ نہیں ہے اور وہ اسٹاک میں سرمایہ کاری کرنے والے نہیں ہیں۔ یہاں، فنڈ اسٹاک ایکسچینج کے ذریعے ETF یونٹس میں سرمایہ کاری کرنے کے لیے آپ سے رقم جمع کرتا ہے۔ چونکہ یہ سرمایہ کاری میوچل فنڈ کے ذریعے کی جاتی ہے، اس لیے سرمایہ کار منظم سرمایہ کاری یا نکالنے کا بھی انتخاب کر سکتے ہیں۔ چونکہ گولڈ میوچل فنڈ کے یونٹس فنڈ ہاؤس سے خریدے یا بیچے جاسکتے ہیں، سرمایہ کاروں کو لیکویڈیٹی کے خطرات کا سامنا نہیں کرنا پڑتا۔

گولڈ فنڈز میں آن لائن سرمایہ کاری کیسے کریں؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

اکثر پوچھے گئے سوالات

1. گولڈ میوچل فنڈز میں سرمایہ کاری کرتے وقت مجھے کیا دیکھنا چاہیے؟

A: زیادہ تر گولڈ میوچل فنڈز اچھے منافع کے لیے جانے جاتے ہیں۔ تاہم، جب آپ کسی خاص فنڈ میں سرمایہ کاری کرنے کا ارادہ کرتے ہیں، تو آپ کو اس کی قدر کا موازنہ کرنا چاہیے۔ مثال کے طور پر، ایس بی آئی گولڈ فنڈ نے ترقی کی شرح ظاہر کی ہے۔27.4% ICICI پراڈینشل ریگولر گروتھ سیونگ فنڈ کے مقابلے جس کی شرح نمو ہے۔26.6%. تاہم، خالص اثاثہ کی قیمت یانہیں ہیں آئی سی آئی سی آئی کا روپے ہے۔ 16.5363، جو ایس بی آئی سے زیادہ ہے، روپے پر۔ 15.5627۔ اس طرح، گولڈ میوچل فنڈ میں سرمایہ کاری کرتے وقت، آپ کو کسی خاص فنڈ کو منتخب کرنے سے پہلے ایک سال، تین سال، اور پانچ سال کے دوران ترقی کی شرح، NAV، ROI کا جائزہ لینا ہوگا۔

2. مجھے گولڈ فنڈ میں کیوں سرمایہ کاری کرنی چاہیے؟

A: مارکیٹ کے اتار چڑھاؤ کو دیکھتے ہوئے، گولڈ میوچل فنڈ ایک خاص مقدار میں کشن پیش کرتا ہے اور سرمایہ کاروں کو باقاعدہ منافع کا یقین دلاتا ہے۔ اگرچہ سونے کی قیمتیں مختلف ہوتی ہیں، لیکن یہ سرمایہ کاری کی قیمت سے نیچے نہیں جائے گی۔ لہذا، آپ کو یقین دلایا جا سکتا ہے کہ آپ کی سرمایہ کاری کبھی نقصان میں نہیں ہوگی۔

3. کیا مجھے گولڈ فنڈ پر ٹیکس ادا کرنا پڑے گا؟

A: گولڈ میوچل فنڈز جسمانی سونے کی طرح ٹیکس کے قابل ہیں۔ تاہم، جیسا کہ آپ اپنی سرمایہ کاری پر منافع کما رہے ہوں گے، آپ کو اسے اپنے مجموعی میں شامل کرنا ہوگا۔آمدنی. اس طرح، آپ کی آمدنی قابل ٹیکس ہوجائے گی۔ یہ ٹیکس کے نئے نظام کے مطابق ہے۔ مزید برآں، اگر سرمایہ کاری تین سال یا اس سے زیادہ کے لیے ہے، تو یہ طویل مدتی سرمایہ کاری کے تحت آتی ہے، جس سے کمائی قابل ٹیکس بن جاتی ہے۔

4. مجھے ایس بی آئی گولڈ میں کیوں سرمایہ کاری کرنی چاہئے؟

A: ایس بی آئی ایک ایسا نام ہے جو اعتماد پیدا کرتا ہے، اور ایس بی آئی گولڈ نے پچھلے آٹھ سالوں میں مسلسل ترقی کی ہے۔ اس کی موجودہ قیمت روپے ہے۔ 9.09 لاکھ ہے اور اس کی شرح نمو اس سے زیادہ ہے۔16.62% سالانہ

5. مجھے ایکسس گولڈ فنڈ میں کیوں سرمایہ کاری کرنی چاہیے؟

A: ایکسس گولڈ فنڈ نے 2011 میں شروع ہونے کے بعد سے مضبوط منافع دکھایا ہے۔ ایکسس گولڈ فنڈ کا NAV 15.564 روپے ہے اور اس نے منافع ظاہر کیا ہے۔13.3% 5 سالہ سرمایہ کاری کی مدت کے لیے۔ یہاں تک کہ اگر آپ ایکسس گولڈ فنڈ میں چھ ماہ کے لیے سرمایہ کاری کرتے ہیں، تب بھی آپ اس کی واپسی کی توقع کر سکتے ہیں۔2.5%. تاریخی طور پر ایکسس گولڈ فنڈ نے واپسی ظاہر کی ہے۔26.9%.

6. میں کوٹک گولڈ فنڈ میں کیوں سرمایہ کاری کروں؟

A: کوٹک گولڈ فنڈ سرمایہ کاری کے اس پورٹ فولیو میں بہترین کارکردگی کا مظاہرہ کرنے والوں میں سے ایک ہے۔ کوٹک گولڈ کی موجودہ قیمت روپے ہے۔ 9.15 لاکھ آپ کی واپسی کی بھی توقع کر سکتے ہیں۔16.88% آپ کی سرمایہ کاری سے سالانہ۔

7. کیا گولڈ فنڈز میں سرمایہ کاری محفوظ ہے؟

A: ہاں، گولڈ فنڈ میں سرمایہ کاری سب سے محفوظ ہے کیونکہ یہ اچھے منافع کا پابند ہے۔ اگرچہ سونے کی قیمت میں اتار چڑھاؤ آتا ہے، لیکن یہ آپ کی سرمایہ کاری سے نیچے نہیں جائے گا۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Really a useful knowledge. for investment decision.espically for gold and global fund investments.

Very informative.

Which gold investment fund will be good for me pls suggest for 1- 1.3 years