بہترین ڈیبٹ میوچل فنڈز 2022

بہترین قرض فنڈز کی سرمایہ کاری کی مدت کے مطابق مختلف ہوتے ہیں۔سرمایہ کار. بہترین کا انتخاب کرتے وقت سرمایہ کاروں کو سرمایہ کاری کے اپنے وقت کے افق پر واضح ہونا ضروری ہے۔قرض فنڈ ان کی سرمایہ کاری کے لیے اور شرح سود کے منظر نامے میں بھی عنصر۔

ان سرمایہ کاروں کے لیے جن کی ہولڈنگ کی مدت بہت کم ہے، کچھ دنوں سے ایک مہینے تک کہو،مائع فنڈز اور انتہائیمختصر مدت کے فنڈز متعلقہ ہو سکتا ہے. جب وقت کا افق ایک سے دو سال ہو تو مختصر مدت کے فنڈز مطلوبہ گاڑی ہو سکتے ہیں۔ طویل مدت کے لیے، 3 سال سے زیادہ کے لیے، طویل مدتی قرض فنڈز سرمایہ کاروں کی طرف سے سب سے زیادہ ترجیحی آلات ہیں، خاص طور پر گرتی ہوئی شرح سود کے دوران۔ سب سے بڑھ کر، قرض فنڈز اس سے کم خطرناک ثابت ہوئے ہیں۔ایکوئٹیز قلیل مدتی سرمایہ کاری کی تلاش میں، تاہم، طویل مدتی انکم فنڈز کا اتار چڑھاؤ ایکوئٹیز سے مماثل ہو سکتا ہے۔

چونکہ قرض کے فنڈز مقررہ آمدنی کے آلات جیسے سرکاری سیکیورٹیز، ٹریژری بلز، کارپوریٹ میں سرمایہ کاری کرتے ہیں۔بانڈزوغیرہ، ان میں وقت کے ساتھ مستقل اور باقاعدہ منافع پیدا کرنے کی صلاحیت ہوتی ہے۔ تاہم، بہت سے معیار اور مقداری عوامل ہیں جنہیں سرمایہ کاری کے لیے بہترین قرض فنڈز کا انتخاب کرنے سے پہلے سمجھنے کی ضرورت ہے، جیسے - AUM، اوسط میچورٹی، ٹیکسیشن، پورٹ فولیو کا کریڈٹ معیار وغیرہ۔ ذیل میں ہم نے سرفہرست 5 بہترین قرض فنڈز کی فہرست دی ہے۔ قرض فنڈز کے مختلف زمروں میں سرمایہ کاری کرنا -بہترین مائع فنڈزبہترین الٹرا شارٹ ٹرم فنڈز،بہترین قلیل مدتی فنڈزبہترین طویل مدتی فنڈز اور بہترینگلٹ فنڈز 2022 - 2023 میں سرمایہ کاری کرنا۔

ڈیبٹ میوچل فنڈز میں سرمایہ کاری کیوں کی جائے؟

a ڈیبٹ فنڈز کو باقاعدہ آمدنی پیدا کرنے کے لیے ایک مثالی سرمایہ کاری سمجھا جاتا ہے۔ مثال کے طور پر، ڈیویڈنڈ کی ادائیگی کا انتخاب باقاعدہ آمدنی کے لیے ایک آپشن ہو سکتا ہے۔

ب ڈیٹ فنڈز میں، سرمایہ کار کسی بھی وقت سرمایہ کاری سے مطلوبہ رقم نکال سکتے ہیں اور باقی رقم کو سرمایہ کاری میں رہنے دے سکتے ہیں۔

c چونکہ قرض کے فنڈز زیادہ تر سرکاری سیکیورٹیز، کارپوریٹ قرض اور دیگر سیکیورٹیز جیسے ٹریژری بلز وغیرہ میں سرمایہ کاری کرتے ہیں، اس لیے وہ ایکویٹی مارکیٹ کے اتار چڑھاؤ سے متاثر نہیں ہوتے ہیں۔

d اگر کوئی سرمایہ کار مختصر مدت کے حصول کا منصوبہ بنا رہا ہے۔مالی اہداف یا مختصر مدت کے لیے سرمایہ کاری کریں پھر قرض فنڈز ایک اچھا آپشن ہو سکتا ہے۔ مائع فنڈز، الٹرا شارٹ ٹرم فنڈز، اور شارٹ ٹرم انکم فنڈز مطلوبہ اختیارات ہو سکتے ہیں۔

e قرض کے فنڈز میں، سرمایہ کار ہر ماہ ایک منظم واپسی کا منصوبہ شروع کر کے مقررہ آمدنی پیدا کر سکتے ہیں (SWP اس کے برعکس ہےگھونٹ /برائے مہربانی) ماہانہ بنیاد پر ایک مقررہ رقم نکالنا۔ اس کے علاوہ، ضرورت پڑنے پر آپ SWP کی رقم کو تبدیل کر سکتے ہیں۔

ڈیبٹ میوچل فنڈز میں خطرات

جبکہسرمایہ کاری قرض فنڈز میں، سرمایہ کاروں کو ان سے جڑے دو بڑے خطرات کے بارے میں محتاط رہنا چاہیے- کریڈٹ رسک اور سود کا خطرہ۔

a قرض کا خطرہ

کریڈٹ رسک اس وقت پیدا ہوتا ہے جب ایک کمپنی جس نے قرض کے آلات جاری کیے ہوں وہ باقاعدہ ادائیگی نہیں کرتی ہے۔ ایسے معاملات میں، اس کا فنڈ پر بڑا اثر پڑتا ہے، اس پر منحصر ہے کہ پورٹ فولیو میں فنڈ کا کتنا حصہ ہے۔ لہذا، یہ تجویز کیا جاتا ہے کہ قرض کے آلات میں درجہ بندی زیادہ کریڈٹ ریٹنگ کے ساتھ ہو۔ ایکاے اے اے درجہ بندی کو کم یا نہ ہونے کے برابر ادائیگی کے ساتھ اعلیٰ ترین معیار سمجھا جاتا ہے۔پہلے سے موجود خطرہ.

ب سود کے خطرات

سود کی شرح کا خطرہ مروجہ سود کی شرح میں تبدیلی کی وجہ سے بانڈ کی قیمت میں تبدیلی سے مراد ہے۔ جب معیشت میں شرح سود میں اضافہ ہوتا ہے تو بانڈ کی قیمتیں گر جاتی ہیں اور اس کے برعکس۔ فنڈز کے پورٹ فولیو کی پختگی جتنی زیادہ ہوگی، سود کی شرح کے خطرے کا اتنا ہی زیادہ خطرہ ہے۔ لہٰذا شرح سود کے بڑھتے ہوئے منظر نامے میں، کم میچورٹی ڈیٹ فنڈز کے لیے جانے کا مشورہ دیا جاتا ہے۔ اور گرتی ہوئی شرح سود کے منظر نامے میں الٹ۔

قرض میوچل فنڈ ٹیکسیشن

قرض فنڈز پر ٹیکس کا اطلاق درج ذیل طریقے سے کیا جاتا ہے۔

a شارٹ ٹرم کیپیٹل گینز

اگر قرض کی سرمایہ کاری کی مدت 36 ماہ سے کم ہے، تو اسے قلیل مدتی سرمایہ کاری کے طور پر درجہ بندی کیا جاتا ہے اور ان پر فرد کے ٹیکس سلیب کے مطابق ٹیکس لگایا جاتا ہے۔

ب طویل مدتی کیپٹل گینز

اگر قرض کی سرمایہ کاری کی ہولڈنگ کی مدت 36 ماہ سے زیادہ ہے، تو اسے ایک طویل مدتی سرمایہ کاری کے طور پر درجہ بندی کیا جاتا ہے اور اس پر انڈیکسیشن فائدہ کے ساتھ 20% ٹیکس لگایا جاتا ہے۔

| سرمایہ فوائد | انویسٹمنٹ ہولڈنگ گینز | ٹیکس لگانا |

|---|---|---|

| قلیل مدتکیپٹل گینز | 36 ماہ سے کم | فرد کے ٹیکس سلیب کے مطابق |

| طویل مدتی کیپٹل گینز | 36 ماہ سے زیادہ | انڈیکسیشن فوائد کے ساتھ 20% |

Talk to our investment specialist

FY 22 - 23 کی سرمایہ کاری کے لیے ہندوستان میں بہترین ڈیبٹ میوچل فنڈز

سرفہرست 5 مائع میوچل فنڈز

اوپرمائع اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز > 10،000 کروڑ۔Fund NAV Net Assets (Cr) Min Investment 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Axis Liquid Fund Growth ₹3,016.75

↑ 0.49 ₹39,028 500 0.5 1.5 3 6.4 6.6 6.5% 27D 30D Aditya Birla Sun Life Liquid Fund Growth ₹436.496

↑ 0.08 ₹54,615 5,000 0.5 1.5 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Tata Liquid Fund Growth ₹4,266.3

↑ 0.70 ₹30,626 5,000 0.5 1.5 2.9 6.3 6.5 6.08% 1M 28D 1M 28D Invesco India Liquid Fund Growth ₹3,723.07

↑ 0.60 ₹15,884 5,000 0.5 1.5 2.9 6.3 6.5 6.44% 1M 1D 1M 1D Nippon India Liquid Fund Growth ₹6,609.73

↑ 1.09 ₹25,994 100 0.5 1.5 2.9 6.3 6.5 6.09% 1M 23D 1M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Axis Liquid Fund Aditya Birla Sun Life Liquid Fund Tata Liquid Fund Invesco India Liquid Fund Nippon India Liquid Fund Point 1 Upper mid AUM (₹39,028 Cr). Highest AUM (₹54,615 Cr). Lower mid AUM (₹30,626 Cr). Bottom quartile AUM (₹15,884 Cr). Bottom quartile AUM (₹25,994 Cr). Point 2 Established history (16+ yrs). Established history (21+ yrs). Established history (21+ yrs). Established history (19+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.38% (top quartile). 1Y return: 6.35% (upper mid). 1Y return: 6.35% (lower mid). 1Y return: 6.34% (bottom quartile). 1Y return: 6.32% (bottom quartile). Point 6 1M return: 0.55% (top quartile). 1M return: 0.54% (upper mid). 1M return: 0.53% (bottom quartile). 1M return: 0.53% (bottom quartile). 1M return: 0.54% (lower mid). Point 7 Sharpe: 3.16 (top quartile). Sharpe: 3.01 (lower mid). Sharpe: 2.93 (bottom quartile). Sharpe: 3.09 (upper mid). Sharpe: 2.70 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.50% (top quartile). Yield to maturity (debt): 6.19% (lower mid). Yield to maturity (debt): 6.08% (bottom quartile). Yield to maturity (debt): 6.44% (upper mid). Yield to maturity (debt): 6.09% (bottom quartile). Point 10 Modified duration: 0.07 yrs (top quartile). Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.16 yrs (bottom quartile). Modified duration: 0.08 yrs (upper mid). Modified duration: 0.15 yrs (lower mid). Axis Liquid Fund

Aditya Birla Sun Life Liquid Fund

Tata Liquid Fund

Invesco India Liquid Fund

Nippon India Liquid Fund

ٹاپ 5 الٹرا شارٹ ٹرم بانڈ میوچل فنڈز

اوپرالٹرا شارٹ بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 1,000 کروڑ۔Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Savings Fund Growth ₹570.293

↑ 0.06 ₹22,857 1,000 1.4 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D UTI Ultra Short Term Fund Growth ₹4,391.78

↑ 0.08 ₹3,751 5,000 1.3 2.7 6.4 6.8 6.6 7.21% 4M 29D 5M 30D ICICI Prudential Ultra Short Term Fund Growth ₹28.7729

↑ 0.00 ₹17,808 5,000 1.3 2.9 6.9 7.1 7.1 7.31% 5M 5D 6M 11D SBI Magnum Ultra Short Duration Fund Growth ₹6,203.48

↑ 0.43 ₹14,032 5,000 1.4 2.9 6.8 7.1 7 6.99% 4M 20D 6M 7D Kotak Savings Fund Growth ₹44.4766

↑ 0.00 ₹16,788 5,000 1.3 2.8 6.7 6.9 6.8 7.12% 5M 16D 6M 11D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Savings Fund UTI Ultra Short Term Fund ICICI Prudential Ultra Short Term Fund SBI Magnum Ultra Short Duration Fund Kotak Savings Fund Point 1 Highest AUM (₹22,857 Cr). Bottom quartile AUM (₹3,751 Cr). Upper mid AUM (₹17,808 Cr). Bottom quartile AUM (₹14,032 Cr). Lower mid AUM (₹16,788 Cr). Point 2 Established history (22+ yrs). Established history (22+ yrs). Established history (14+ yrs). Oldest track record among peers (26 yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.15% (top quartile). 1Y return: 6.43% (bottom quartile). 1Y return: 6.88% (upper mid). 1Y return: 6.77% (lower mid). 1Y return: 6.66% (bottom quartile). Point 6 1M return: 0.65% (top quartile). 1M return: 0.58% (bottom quartile). 1M return: 0.60% (upper mid). 1M return: 0.58% (bottom quartile). 1M return: 0.59% (lower mid). Point 7 Sharpe: 2.17 (top quartile). Sharpe: 1.15 (bottom quartile). Sharpe: 2.06 (lower mid). Sharpe: 2.11 (upper mid). Sharpe: 1.52 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 7.21% (upper mid). Yield to maturity (debt): 7.31% (top quartile). Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 7.12% (lower mid). Point 10 Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.41 yrs (upper mid). Modified duration: 0.43 yrs (lower mid). Modified duration: 0.39 yrs (top quartile). Modified duration: 0.46 yrs (bottom quartile). Aditya Birla Sun Life Savings Fund

UTI Ultra Short Term Fund

ICICI Prudential Ultra Short Term Fund

SBI Magnum Ultra Short Duration Fund

Kotak Savings Fund

ٹاپ اور بہترین فلوٹنگ ریٹ میوچل فنڈز

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Floating Rate Fund - Long Term Growth ₹361.792

↑ 0.02 ₹13,350 1,000 1.2 2.9 7.4 7.6 7.7 6.79% 1Y 25D 1Y 9M 11D Nippon India Floating Rate Fund Growth ₹46.939

↑ 0.01 ₹8,471 5,000 1 2.8 7.6 7.8 7.9 7.17% 2Y 7M 10D 3Y 3M 4D ICICI Prudential Floating Interest Fund Growth ₹442.052

↓ -0.02 ₹7,196 5,000 1.2 3.1 7.5 7.8 7.7 7.07% 1Y 10M 13D 3Y 10M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 3 Funds showcased

Commentary Aditya Birla Sun Life Floating Rate Fund - Long Term Nippon India Floating Rate Fund ICICI Prudential Floating Interest Fund Point 1 Highest AUM (₹13,350 Cr). Lower mid AUM (₹8,471 Cr). Bottom quartile AUM (₹7,196 Cr). Point 2 Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (20+ yrs). Point 3 Top rated. Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 7.36% (bottom quartile). 1Y return: 7.60% (upper mid). 1Y return: 7.48% (lower mid). Point 6 1M return: 0.70% (bottom quartile). 1M return: 0.82% (upper mid). 1M return: 0.72% (lower mid). Point 7 Sharpe: 1.54 (lower mid). Sharpe: 0.93 (bottom quartile). Sharpe: 1.80 (upper mid). Point 8 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.79% (bottom quartile). Yield to maturity (debt): 7.17% (upper mid). Yield to maturity (debt): 7.07% (lower mid). Point 10 Modified duration: 1.07 yrs (upper mid). Modified duration: 2.61 yrs (bottom quartile). Modified duration: 1.87 yrs (lower mid). Aditya Birla Sun Life Floating Rate Fund - Long Term

Nippon India Floating Rate Fund

ICICI Prudential Floating Interest Fund

سرفہرست 5 بہترین منی مارکیٹ میوچل فنڈز

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹384.677

↑ 0.01 ₹28,816 1,000 1.3 2.9 7.1 7.5 7.4 6.62% 6M 11D 6M 11D ICICI Prudential Money Market Fund Growth ₹394.917

↓ 0.00 ₹35,025 500 1.4 3 7.2 7.5 7.4 6.91% 5M 12D 5M 25D UTI Money Market Fund Growth ₹3,209

↑ 0.04 ₹20,497 10,000 1.4 3 7.2 7.5 7.5 6.96% 4M 26D 4M 26D Kotak Money Market Scheme Growth ₹4,671.23

↑ 0.07 ₹32,870 5,000 1.4 2.9 7.2 7.4 7.4 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.2011

↑ 0.00 ₹3,898 10,000 1.5 2.9 7.2 7.4 7.4 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund ICICI Prudential Money Market Fund UTI Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Highest AUM (₹35,025 Cr). Bottom quartile AUM (₹20,497 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.07% (bottom quartile). 1Y return: 7.24% (top quartile). 1Y return: 7.23% (lower mid). 1Y return: 7.15% (bottom quartile). 1Y return: 7.23% (upper mid). Point 6 1M return: 0.60% (lower mid). 1M return: 0.61% (top quartile). 1M return: 0.60% (bottom quartile). 1M return: 0.61% (upper mid). 1M return: 0.59% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.31 (top quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

ICICI Prudential Money Market Fund

UTI Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

ٹاپ 5 شارٹ ٹرم بانڈ میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity PGIM India Short Maturity Fund Growth ₹39.3202

↓ 0.00 ₹28 1.2 3.1 6.1 4.2 7.18% 1Y 7M 28D 1Y 11M 1D Nippon India Short Term Fund Growth ₹54.7855

↑ 0.02 ₹8,684 1 2.8 7.6 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D ICICI Prudential Short Term Fund Growth ₹62.4906

↓ -0.01 ₹22,707 1.1 2.8 7.6 7.7 8 7.51% 2Y 9M 4D 4Y 7M 20D Aditya Birla Sun Life Short Term Opportunities Fund Growth ₹49.327

↓ 0.00 ₹9,748 0.9 2.7 7.3 7.5 7.7 7.22% 2Y 9M 18D 3Y 6M 25D UTI Short Term Income Fund Growth ₹32.8034

↓ 0.00 ₹3,166 0.9 2.5 7 7.4 7.3 7.33% 2Y 2M 19D 3Y 1M 6D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Short Maturity Fund Nippon India Short Term Fund ICICI Prudential Short Term Fund Aditya Birla Sun Life Short Term Opportunities Fund UTI Short Term Income Fund Point 1 Bottom quartile AUM (₹28 Cr). Lower mid AUM (₹8,684 Cr). Highest AUM (₹22,707 Cr). Upper mid AUM (₹9,748 Cr). Bottom quartile AUM (₹3,166 Cr). Point 2 Established history (23+ yrs). Established history (23+ yrs). Oldest track record among peers (24 yrs). Established history (22+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 6.08% (bottom quartile). 1Y return: 7.57% (top quartile). 1Y return: 7.56% (upper mid). 1Y return: 7.31% (lower mid). 1Y return: 7.00% (bottom quartile). Point 6 1M return: 0.43% (bottom quartile). 1M return: 0.89% (top quartile). 1M return: 0.70% (bottom quartile). 1M return: 0.79% (upper mid). 1M return: 0.76% (lower mid). Point 7 Sharpe: -0.98 (bottom quartile). Sharpe: 0.76 (upper mid). Sharpe: 1.17 (top quartile). Sharpe: 0.64 (lower mid). Sharpe: 0.54 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.18% (bottom quartile). Yield to maturity (debt): 7.17% (bottom quartile). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.22% (lower mid). Yield to maturity (debt): 7.33% (upper mid). Point 10 Modified duration: 1.66 yrs (top quartile). Modified duration: 2.67 yrs (lower mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.80 yrs (bottom quartile). Modified duration: 2.22 yrs (upper mid). PGIM India Short Maturity Fund

Nippon India Short Term Fund

ICICI Prudential Short Term Fund

Aditya Birla Sun Life Short Term Opportunities Fund

UTI Short Term Income Fund

ٹاپ 5 میڈیم سے لانگ ٹرم بانڈ میوچل فنڈز

اوپردرمیانی سے طویل مدتی بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Magnum Income Fund Growth ₹71.9748

↓ -0.04 ₹2,087 0.5 2 5.2 7 5.9 7.8% 5Y 2M 19D 9Y 2M 26D ICICI Prudential Bond Fund Growth ₹41.057

↓ -0.02 ₹2,917 0.7 2 5.8 7.5 6.7 7.27% 6Y 6M 16Y 10M 17D Aditya Birla Sun Life Income Fund Growth ₹127.072

↓ -0.01 ₹1,977 0.5 1.5 4.5 6.6 5.1 7.24% 6Y 8M 23D 14Y 5M 23D HDFC Income Fund Growth ₹59.0854

↓ -0.04 ₹858 0.7 1.9 5 6.8 5.5 6.99% 6Y 3M 22D 12Y 3M 14D Kotak Bond Fund Growth ₹77.9713

↓ -0.02 ₹2,041 0.5 2 4.9 6.8 5.4 7.27% 6Y 2M 8D 10Y 11M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Magnum Income Fund ICICI Prudential Bond Fund Aditya Birla Sun Life Income Fund HDFC Income Fund Kotak Bond Fund Point 1 Upper mid AUM (₹2,087 Cr). Highest AUM (₹2,917 Cr). Bottom quartile AUM (₹1,977 Cr). Bottom quartile AUM (₹858 Cr). Lower mid AUM (₹2,041 Cr). Point 2 Established history (27+ yrs). Established history (17+ yrs). Oldest track record among peers (30 yrs). Established history (25+ yrs). Established history (26+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 5.19% (upper mid). 1Y return: 5.79% (top quartile). 1Y return: 4.54% (bottom quartile). 1Y return: 5.00% (lower mid). 1Y return: 4.94% (bottom quartile). Point 6 1M return: 0.64% (bottom quartile). 1M return: 0.52% (bottom quartile). 1M return: 0.68% (lower mid). 1M return: 0.80% (top quartile). 1M return: 0.73% (upper mid). Point 7 Sharpe: -0.29 (upper mid). Sharpe: 0.10 (top quartile). Sharpe: -0.48 (bottom quartile). Sharpe: -0.39 (lower mid). Sharpe: -0.40 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.80% (top quartile). Yield to maturity (debt): 7.27% (upper mid). Yield to maturity (debt): 7.24% (bottom quartile). Yield to maturity (debt): 6.99% (bottom quartile). Yield to maturity (debt): 7.27% (lower mid). Point 10 Modified duration: 5.22 yrs (top quartile). Modified duration: 6.50 yrs (bottom quartile). Modified duration: 6.73 yrs (bottom quartile). Modified duration: 6.31 yrs (lower mid). Modified duration: 6.19 yrs (upper mid). SBI Magnum Income Fund

ICICI Prudential Bond Fund

Aditya Birla Sun Life Income Fund

HDFC Income Fund

Kotak Bond Fund

ٹاپ 5 بینکنگ اور PSU ڈیبٹ میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity UTI Banking & PSU Debt Fund Growth ₹22.7506

↓ 0.00 ₹1,078 1.1 2.7 7.5 7.4 7.8 7.04% 1Y 1M 10D 1Y 2M 19D HDFC Banking and PSU Debt Fund Growth ₹23.7765

↓ 0.00 ₹5,620 0.8 2.5 7 7.3 7.5 7.26% 3Y 1M 17D 4Y 5M 1D Kotak Banking and PSU Debt fund Growth ₹67.8007

↑ 0.00 ₹5,495 0.9 2.9 7.3 7.5 7.7 7.22% 3Y 1M 10D 4Y 3M 22D ICICI Prudential Banking and PSU Debt Fund Growth ₹33.9136

↓ -0.01 ₹9,583 1 2.8 7.1 7.5 7.6 7.32% 3Y 2M 8D 5Y 9M 29D Aditya Birla Sun Life Banking & PSU Debt Fund Growth ₹378.315

↓ -0.03 ₹8,979 0.7 2.4 6.8 7.3 7.3 7.02% 3Y 6M 29D 4Y 10M 13D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Banking & PSU Debt Fund HDFC Banking and PSU Debt Fund Kotak Banking and PSU Debt fund ICICI Prudential Banking and PSU Debt Fund Aditya Birla Sun Life Banking & PSU Debt Fund Point 1 Bottom quartile AUM (₹1,078 Cr). Lower mid AUM (₹5,620 Cr). Bottom quartile AUM (₹5,495 Cr). Highest AUM (₹9,583 Cr). Upper mid AUM (₹8,979 Cr). Point 2 Established history (12+ yrs). Established history (11+ yrs). Oldest track record among peers (27 yrs). Established history (16+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.47% (top quartile). 1Y return: 7.00% (bottom quartile). 1Y return: 7.34% (upper mid). 1Y return: 7.15% (lower mid). 1Y return: 6.82% (bottom quartile). Point 6 1M return: 0.68% (bottom quartile). 1M return: 0.79% (upper mid). 1M return: 0.82% (top quartile). 1M return: 0.72% (bottom quartile). 1M return: 0.74% (lower mid). Point 7 Sharpe: 1.05 (top quartile). Sharpe: 0.36 (bottom quartile). Sharpe: 0.56 (lower mid). Sharpe: 0.74 (upper mid). Sharpe: 0.28 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.04% (bottom quartile). Yield to maturity (debt): 7.26% (upper mid). Yield to maturity (debt): 7.22% (lower mid). Yield to maturity (debt): 7.32% (top quartile). Yield to maturity (debt): 7.02% (bottom quartile). Point 10 Modified duration: 1.11 yrs (top quartile). Modified duration: 3.13 yrs (lower mid). Modified duration: 3.11 yrs (upper mid). Modified duration: 3.19 yrs (bottom quartile). Modified duration: 3.58 yrs (bottom quartile). UTI Banking & PSU Debt Fund

HDFC Banking and PSU Debt Fund

Kotak Banking and PSU Debt fund

ICICI Prudential Banking and PSU Debt Fund

Aditya Birla Sun Life Banking & PSU Debt Fund

سرفہرست 5 کریڈٹ رسک میوچل فنڈز

اوپرقرض کا خطرہ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity HDFC Credit Risk Debt Fund Growth ₹25.08

↓ -0.01 ₹6,902 1.4 3.3 7.9 7.7 8 8.56% 2Y 4M 6D 3Y 9M 11D SBI Credit Risk Fund Growth ₹47.539

↓ -0.01 ₹2,164 1.3 3.3 7.8 8.2 7.9 8.66% 1Y 11M 26D 2Y 6M 7D Kotak Credit Risk Fund Growth ₹30.9061

↓ -0.03 ₹706 1.6 3.9 9 7.8 9.1 8.22% 2Y 2M 12D 2Y 9M 11D Nippon India Credit Risk Fund Growth ₹36.6682

↑ 0.00 ₹1,031 1.5 3.5 8.9 8.5 8.9 8.73% 2Y 25D 2Y 5M 12D ICICI Prudential Regular Savings Fund Growth ₹33.5203

↓ -0.03 ₹5,940 1.7 4.3 9.6 8.6 9.5 8.68% 2Y 3M 7D 3Y 7M 17D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Credit Risk Debt Fund SBI Credit Risk Fund Kotak Credit Risk Fund Nippon India Credit Risk Fund ICICI Prudential Regular Savings Fund Point 1 Highest AUM (₹6,902 Cr). Lower mid AUM (₹2,164 Cr). Bottom quartile AUM (₹706 Cr). Bottom quartile AUM (₹1,031 Cr). Upper mid AUM (₹5,940 Cr). Point 2 Established history (11+ yrs). Oldest track record among peers (21 yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 7.90% (bottom quartile). 1Y return: 7.80% (bottom quartile). 1Y return: 9.05% (upper mid). 1Y return: 8.87% (lower mid). 1Y return: 9.56% (top quartile). Point 6 1M return: 0.92% (lower mid). 1M return: 1.02% (top quartile). 1M return: 0.82% (bottom quartile). 1M return: 1.01% (upper mid). 1M return: 0.78% (bottom quartile). Point 7 Sharpe: 1.14 (bottom quartile). Sharpe: 1.31 (bottom quartile). Sharpe: 1.75 (lower mid). Sharpe: 2.16 (upper mid). Sharpe: 2.90 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 8.56% (bottom quartile). Yield to maturity (debt): 8.66% (lower mid). Yield to maturity (debt): 8.22% (bottom quartile). Yield to maturity (debt): 8.73% (top quartile). Yield to maturity (debt): 8.68% (upper mid). Point 10 Modified duration: 2.35 yrs (bottom quartile). Modified duration: 1.99 yrs (top quartile). Modified duration: 2.20 yrs (lower mid). Modified duration: 2.07 yrs (upper mid). Modified duration: 2.27 yrs (bottom quartile). HDFC Credit Risk Debt Fund

SBI Credit Risk Fund

Kotak Credit Risk Fund

Nippon India Credit Risk Fund

ICICI Prudential Regular Savings Fund

ٹاپ 5 ڈائنامک بانڈ میوچل فنڈز

اوپرمتحرک بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Dynamic Bond Fund Growth ₹36.3515

↑ 0.00 ₹4,241 0.5 1.8 5.2 7.1 5.5 6.85% 2Y 10M 17D 5Y 8M 16D Axis Dynamic Bond Fund Growth ₹30.4198

↓ -0.01 ₹1,143 0.9 2.7 6.8 7.5 7.1 6.73% 4Y 25D 6Y 6M 18D Aditya Birla Sun Life Dynamic Bond Fund Growth ₹47.5781

↓ -0.02 ₹1,857 1 2.4 6.6 7.5 7 7.69% 6Y 11D 12Y 7M 28D HDFC Dynamic Debt Fund Growth ₹90.5375

↓ -0.06 ₹633 0.8 1.9 4.1 6.5 4.7 7.07% 6Y 11M 12D 17Y 10M 20D Bandhan Dynamic Bond Fund Growth ₹34.2179

↓ 0.00 ₹2,275 0.7 2.5 3.6 6.6 3.4 6.76% 1Y 3M 2Y 22D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Dynamic Bond Fund Axis Dynamic Bond Fund Aditya Birla Sun Life Dynamic Bond Fund HDFC Dynamic Debt Fund Bandhan Dynamic Bond Fund Point 1 Highest AUM (₹4,241 Cr). Bottom quartile AUM (₹1,143 Cr). Lower mid AUM (₹1,857 Cr). Bottom quartile AUM (₹633 Cr). Upper mid AUM (₹2,275 Cr). Point 2 Established history (22+ yrs). Established history (14+ yrs). Established history (21+ yrs). Oldest track record among peers (28 yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 5.18% (lower mid). 1Y return: 6.76% (top quartile). 1Y return: 6.59% (upper mid). 1Y return: 4.09% (bottom quartile). 1Y return: 3.60% (bottom quartile). Point 6 1M return: 0.66% (bottom quartile). 1M return: 0.75% (upper mid). 1M return: 0.83% (top quartile). 1M return: 0.68% (lower mid). 1M return: 0.60% (bottom quartile). Point 7 Sharpe: -0.23 (lower mid). Sharpe: 0.15 (top quartile). Sharpe: 0.10 (upper mid). Sharpe: -0.47 (bottom quartile). Sharpe: -0.49 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.85% (lower mid). Yield to maturity (debt): 6.73% (bottom quartile). Yield to maturity (debt): 7.69% (top quartile). Yield to maturity (debt): 7.07% (upper mid). Yield to maturity (debt): 6.76% (bottom quartile). Point 10 Modified duration: 2.88 yrs (upper mid). Modified duration: 4.07 yrs (lower mid). Modified duration: 6.03 yrs (bottom quartile). Modified duration: 6.95 yrs (bottom quartile). Modified duration: 1.25 yrs (top quartile). SBI Dynamic Bond Fund

Axis Dynamic Bond Fund

Aditya Birla Sun Life Dynamic Bond Fund

HDFC Dynamic Debt Fund

Bandhan Dynamic Bond Fund

سرفہرست 5 کارپوریٹ بانڈ میوچل فنڈز

اوپرکارپوریٹ بانڈ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.512

↓ -0.01 ₹28,253 0.7 2.6 6.8 7.6 7.4 7.12% 4Y 10M 24D 7Y 6M 14D HDFC Corporate Bond Fund Growth ₹33.5539

↓ -0.01 ₹33,207 0.7 2.4 6.7 7.6 7.3 7.36% 4Y 5M 19D 7Y 8M 16D ICICI Prudential Corporate Bond Fund Growth ₹30.9717

↓ 0.00 ₹33,250 1 2.8 7.5 7.8 8 7.36% 3Y 4M 24D 6Y 4D Kotak Corporate Bond Fund Standard Growth ₹3,909.02

↓ -0.41 ₹17,265 0.9 2.7 7.4 7.7 7.8 7.36% 3Y 1M 28D 4Y 3M 11D Nippon India Prime Debt Fund Growth ₹62.0564

↓ 0.00 ₹8,888 0.8 2.5 7.3 7.8 7.8 7.12% 3Y 6M 14D 4Y 9M 4D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Corporate Bond Fund HDFC Corporate Bond Fund ICICI Prudential Corporate Bond Fund Kotak Corporate Bond Fund Standard Nippon India Prime Debt Fund Point 1 Lower mid AUM (₹28,253 Cr). Upper mid AUM (₹33,207 Cr). Highest AUM (₹33,250 Cr). Bottom quartile AUM (₹17,265 Cr). Bottom quartile AUM (₹8,888 Cr). Point 2 Oldest track record among peers (28 yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (25+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.77% (bottom quartile). 1Y return: 6.71% (bottom quartile). 1Y return: 7.50% (top quartile). 1Y return: 7.36% (upper mid). 1Y return: 7.32% (lower mid). Point 6 1M return: 0.86% (top quartile). 1M return: 0.75% (bottom quartile). 1M return: 0.74% (bottom quartile). 1M return: 0.78% (lower mid). 1M return: 0.80% (upper mid). Point 7 Sharpe: 0.22 (bottom quartile). Sharpe: 0.24 (bottom quartile). Sharpe: 1.04 (top quartile). Sharpe: 0.64 (upper mid). Sharpe: 0.54 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.12% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Yield to maturity (debt): 7.36% (upper mid). Yield to maturity (debt): 7.36% (lower mid). Yield to maturity (debt): 7.12% (bottom quartile). Point 10 Modified duration: 4.90 yrs (bottom quartile). Modified duration: 4.47 yrs (bottom quartile). Modified duration: 3.40 yrs (upper mid). Modified duration: 3.16 yrs (top quartile). Modified duration: 3.54 yrs (lower mid). Aditya Birla Sun Life Corporate Bond Fund

HDFC Corporate Bond Fund

ICICI Prudential Corporate Bond Fund

Kotak Corporate Bond Fund Standard

Nippon India Prime Debt Fund

سرفہرست 5 گلٹ میوچل فنڈز

اوپر (Erstwhile Axis Fixed Income Opportunities Fund) To generate stable returns by investing in debt & money market instruments across the yield curve & credit spectrum. However, there is no assurance or guarantee that the investment objective of the Scheme will be achieved. The Scheme does not assure or guarantee any returns Research Highlights for Axis Credit Risk Fund Below is the key information for Axis Credit Risk Fund Returns up to 1 year are on (Erstwhile DHFL Pramerica Credit Opportunities Fund) The investment objective of the Scheme is to generate income and capital appreciation by investing predominantly in corporate debt. There can be no assurance that the investment objective of the Scheme will be realized. Research Highlights for PGIM India Credit Risk Fund Below is the key information for PGIM India Credit Risk Fund Returns up to 1 year are on The investment objective of the scheme is to generate steady and reasonable income, with low risk and high level of liquidity from a portfolio of predominantly debt & money market securities by Banks and Public Sector Undertakings (PSUs). Research Highlights for UTI Banking & PSU Debt Fund Below is the key information for UTI Banking & PSU Debt Fund Returns up to 1 year are on The primary objective of the schemes is to generate regular income through investments in debt and money market instruments. Income maybe generated through the receipt of coupon payments or the purchase and sale of securities in the underlying portfolio. The schemes will under normal market conditions, invest its net assets in fixed income securities, money market instruments, cash and cash equivalents. Research Highlights for Aditya Birla Sun Life Savings Fund Below is the key information for Aditya Birla Sun Life Savings Fund Returns up to 1 year are on (Erstwhile Aditya Birla Sun Life Floating Rate Fund - Short Term) The primary objective of the schemes is to generate regular income through investment in a portfolio comprising substantially of floating rate debt / money market instruments. The schemes may invest a portion of its net assets in fixed rate debt securities and money market instruments. Research Highlights for Aditya Birla Sun Life Money Manager Fund Below is the key information for Aditya Birla Sun Life Money Manager Fund Returns up to 1 year are on قابل اطلاق ہے۔ اے یو ایم/نیٹ اثاثوں کے ساتھ فنڈز> 500 کروڑ۔Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity SBI Magnum Constant Maturity Fund Growth ₹65.2443

↓ -0.03 ₹1,836 0.8 2.6 6.3 7.8 6.7 6.88% 6Y 11M 1D 9Y 9M 4D ICICI Prudential Gilt Fund Growth ₹104.94

↓ -0.10 ₹9,240 0.8 2 5.9 7.5 6.8 7.38% 8Y 3M 7D 20Y 3M 11D UTI Gilt Fund Growth ₹64.016

↓ -0.06 ₹521 1.1 2.8 5.1 7 5.1 6.72% 5Y 8M 12D 8Y 3M 25D SBI Magnum Gilt Fund Growth ₹66.6477

↓ -0.01 ₹10,552 0.4 1.8 4.2 7 4.5 6.45% 5Y 5M 16D 10Y 11M 5D Nippon India Gilt Securities Fund Growth ₹38.0435

↓ -0.03 ₹1,851 0.3 1.3 2.9 6.2 3.7 7.32% 9Y 4M 13D 21Y 8M 5D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Magnum Constant Maturity Fund ICICI Prudential Gilt Fund UTI Gilt Fund SBI Magnum Gilt Fund Nippon India Gilt Securities Fund Point 1 Bottom quartile AUM (₹1,836 Cr). Upper mid AUM (₹9,240 Cr). Bottom quartile AUM (₹521 Cr). Highest AUM (₹10,552 Cr). Lower mid AUM (₹1,851 Cr). Point 2 Established history (25+ yrs). Oldest track record among peers (26 yrs). Established history (24+ yrs). Established history (25+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 6.28% (top quartile). 1Y return: 5.92% (upper mid). 1Y return: 5.09% (lower mid). 1Y return: 4.17% (bottom quartile). 1Y return: 2.90% (bottom quartile). Point 6 1M return: 0.89% (upper mid). 1M return: 0.56% (bottom quartile). 1M return: 1.08% (top quartile). 1M return: 0.69% (lower mid). 1M return: 0.62% (bottom quartile). Point 7 Sharpe: -0.04 (upper mid). Sharpe: 0.16 (top quartile). Sharpe: -0.28 (lower mid). Sharpe: -0.38 (bottom quartile). Sharpe: -0.63 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.88% (lower mid). Yield to maturity (debt): 7.38% (top quartile). Yield to maturity (debt): 6.72% (bottom quartile). Yield to maturity (debt): 6.45% (bottom quartile). Yield to maturity (debt): 7.32% (upper mid). Point 10 Modified duration: 6.92 yrs (lower mid). Modified duration: 8.27 yrs (bottom quartile). Modified duration: 5.70 yrs (upper mid). Modified duration: 5.46 yrs (top quartile). Modified duration: 9.37 yrs (bottom quartile). SBI Magnum Constant Maturity Fund

ICICI Prudential Gilt Fund

UTI Gilt Fund

SBI Magnum Gilt Fund

Nippon India Gilt Securities Fund

1. Axis Credit Risk Fund

Axis Credit Risk Fund

Growth Launch Date 15 Jul 14 NAV (18 Feb 26) ₹22.4427 ↑ 0.00 (0.00 %) Net Assets (Cr) ₹363 on 31 Jan 26 Category Debt - Credit Risk AMC Axis Asset Management Company Limited Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 1.57 Sharpe Ratio 2.08 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Yield to Maturity 8.64% Effective Maturity 2 Years 8 Months 1 Day Modified Duration 2 Years 3 Months 14 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,595 31 Jan 23 ₹11,042 31 Jan 24 ₹11,827 31 Jan 25 ₹12,782 31 Jan 26 ₹13,836 Returns for Axis Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 0.9% 3 Month 1.5% 6 Month 3.7% 1 Year 8.7% 3 Year 7.9% 5 Year 6.8% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 8.7% 2023 8% 2022 7% 2021 4% 2020 6% 2019 8.2% 2018 4.4% 2017 5.9% 2016 6.4% 2015 9.8% Fund Manager information for Axis Credit Risk Fund

Name Since Tenure Devang Shah 15 Jul 14 11.56 Yr. Akhil Thakker 9 Nov 21 4.23 Yr. Data below for Axis Credit Risk Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.4% Equity 5.68% Debt 91.43% Other 0.5% Debt Sector Allocation

Sector Value Corporate 81.88% Government 9.54% Cash Equivalent 2.4% Credit Quality

Rating Value A 19.02% AA 61.51% AAA 19.47% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.18% Gs 2033

Sovereign Bonds | -5% ₹17 Cr 1,700,000 Jubilant Bevco Limited

Debentures | -4% ₹16 Cr 1,500 Jtpm Metal TRaders Limited

Debentures | -4% ₹15 Cr 1,500 Aditya Birla Renewables Limited

Debentures | -4% ₹15 Cr 1,500 Narayana Hrudayalaya Limited

Debentures | -4% ₹15 Cr 1,500 Infopark Properties Limited

Debentures | -4% ₹15 Cr 1,500 Altius Telecom Infrastructure Trust

Debentures | -4% ₹15 Cr 1,500 Aditya Birla Digital Fashion Ventures Limited

Debentures | -4% ₹15 Cr 1,500 6.48% Gs 2035

Sovereign Bonds | -4% ₹15 Cr 1,500,000

↑ 1,000,000 Vedanta Limited

Debentures | -3% ₹12 Cr 1,200 2. PGIM India Credit Risk Fund

PGIM India Credit Risk Fund

Growth Launch Date 29 Sep 14 NAV (21 Jan 22) ₹15.5876 ↑ 0.00 (0.01 %) Net Assets (Cr) ₹39 on 31 Dec 21 Category Debt - Credit Risk AMC Pramerica Asset Managers Private Limited Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 1.85 Sharpe Ratio 1.73 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Yield to Maturity 5.01% Effective Maturity 7 Months 2 Days Modified Duration 6 Months 14 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 Returns for PGIM India Credit Risk Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 0.3% 3 Month 0.6% 6 Month 4.4% 1 Year 8.4% 3 Year 3% 5 Year 4.2% 10 Year 15 Year Since launch 6.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 2023 2022 2021 2020 2019 2018 2017 2016 2015 Fund Manager information for PGIM India Credit Risk Fund

Name Since Tenure Data below for PGIM India Credit Risk Fund as on 31 Dec 21

Asset Allocation

Asset Class Value Debt Sector Allocation

Sector Value Credit Quality

Rating Value Top Securities Holdings / Portfolio

Name Holding Value Quantity 3. UTI Banking & PSU Debt Fund

UTI Banking & PSU Debt Fund

Growth Launch Date 3 Feb 14 NAV (18 Feb 26) ₹22.7506 ↓ 0.00 (0.00 %) Net Assets (Cr) ₹1,078 on 15 Feb 26 Category Debt - Banking & PSU Debt AMC UTI Asset Management Company Ltd Rating ☆☆☆☆☆ Risk Moderate Expense Ratio 0.54 Sharpe Ratio 1.05 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load NIL Yield to Maturity 7.04% Effective Maturity 1 Year 2 Months 19 Days Modified Duration 1 Year 1 Month 10 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,313 31 Jan 23 ₹11,397 31 Jan 24 ₹12,188 31 Jan 25 ₹13,109 31 Jan 26 ₹14,065 Returns for UTI Banking & PSU Debt Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 0.7% 3 Month 1.1% 6 Month 2.7% 1 Year 7.5% 3 Year 7.4% 5 Year 7.2% 10 Year 15 Year Since launch 7.1% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.8% 2023 7.6% 2022 6.7% 2021 10.3% 2020 2.8% 2019 8.9% 2018 -1% 2017 6.8% 2016 6.4% 2015 11.7% Fund Manager information for UTI Banking & PSU Debt Fund

Name Since Tenure Anurag Mittal 1 Dec 21 4.17 Yr. Data below for UTI Banking & PSU Debt Fund as on 15 Feb 26

Asset Allocation

Asset Class Value Cash 13.54% Debt 86.2% Other 0.26% Debt Sector Allocation

Sector Value Corporate 61.23% Government 30.06% Cash Equivalent 8.44% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 7.38% Gs 2027

Sovereign Bonds | -8% ₹87 Cr 850,000,000 Kotak Mahindra Bank Ltd.

Debentures | -6% ₹71 Cr 750,000,000 Union Bank of India

Domestic Bonds | -6% ₹70 Cr 750,000,000

↑ 750,000,000 National Housing Bank

Debentures | -5% ₹60 Cr 6,000

↑ 2,500 Axis Bank Limited

Debentures | -5% ₹55 Cr 550 Export Import Bank Of India

Debentures | -5% ₹50 Cr 5,000 Small Industries Development Bank Of India

Debentures | -5% ₹50 Cr 5,000 Power Finance Corporation Limited

Debentures | -4% ₹40 Cr 400 National Bank For Agriculture And Rural Development

Debentures | -4% ₹40 Cr 4,000 HDFC Bank Limited

Debentures | -3% ₹35 Cr 350 4. Aditya Birla Sun Life Savings Fund

Aditya Birla Sun Life Savings Fund

Growth Launch Date 16 Apr 03 NAV (18 Feb 26) ₹570.293 ↑ 0.06 (0.01 %) Net Assets (Cr) ₹22,857 on 31 Jan 26 Category Debt - Ultrashort Bond AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately Low Expense Ratio 0.55 Sharpe Ratio 2.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.81% Effective Maturity 6 Months 11 Days Modified Duration 5 Months 19 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,414 31 Jan 23 ₹10,928 31 Jan 24 ₹11,721 31 Jan 25 ₹12,635 31 Jan 26 ₹13,528 Returns for Aditya Birla Sun Life Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.4% 6 Month 3% 1 Year 7.2% 3 Year 7.4% 5 Year 6.3% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.9% 2022 7.2% 2021 4.8% 2020 3.9% 2019 7% 2018 8.5% 2017 7.6% 2016 7.2% 2015 9.2% Fund Manager information for Aditya Birla Sun Life Savings Fund

Name Since Tenure Sunaina Cunha 20 Jun 14 11.63 Yr. Kaustubh Gupta 15 Jul 11 14.56 Yr. Monika Gandhi 22 Mar 21 4.87 Yr. Data below for Aditya Birla Sun Life Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 47.38% Debt 52.33% Other 0.29% Debt Sector Allocation

Sector Value Corporate 54.83% Cash Equivalent 30.8% Government 14.08% Credit Quality

Rating Value AA 25.17% AAA 74.83% Top Securities Holdings / Portfolio

Name Holding Value Quantity Shriram Finance Limited

Debentures | -3% ₹610 Cr 60,000 National Bank For Agriculture And Rural Development

Debentures | -2% ₹543 Cr 54,000 Nirma Limited

Debentures | -2% ₹485 Cr 48,500 Bharti Telecom Limited

Debentures | -2% ₹397 Cr 40,000 7.25% Gujarat Sgs 2026

Sovereign Bonds | -2% ₹375 Cr 37,500,000 Muthoot Finance Limited

Debentures | -2% ₹350 Cr 35,000 Mankind Pharma Limited

Debentures | -1% ₹321 Cr 32,000

↓ -2,500 National Bank For Agriculture And Rural Development

Debentures | -1% ₹302 Cr 30,000 Avanse Financial Services Limited

Debentures | -1% ₹300 Cr 30,000 Power Finance Corporation Limited

Debentures | -1% ₹296 Cr 30,000 5. Aditya Birla Sun Life Money Manager Fund

Aditya Birla Sun Life Money Manager Fund

Growth Launch Date 13 Oct 05 NAV (18 Feb 26) ₹384.677 ↑ 0.01 (0.00 %) Net Assets (Cr) ₹28,816 on 31 Jan 26 Category Debt - Money Market AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Low Expense Ratio 0.35 Sharpe Ratio 1.91 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 1,000 Exit Load NIL Yield to Maturity 6.62% Effective Maturity 6 Months 11 Days Modified Duration 6 Months 11 Days Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹10,400 31 Jan 23 ₹10,927 31 Jan 24 ₹11,747 31 Jan 25 ₹12,656 31 Jan 26 ₹13,541 Returns for Aditya Birla Sun Life Money Manager Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 18 Feb 26 Duration Returns 1 Month 0.6% 3 Month 1.3% 6 Month 2.9% 1 Year 7.1% 3 Year 7.5% 5 Year 6.3% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 7.4% 2023 7.8% 2022 7.4% 2021 4.8% 2020 3.8% 2019 6.6% 2018 8% 2017 7.9% 2016 6.8% 2015 7.7% Fund Manager information for Aditya Birla Sun Life Money Manager Fund

Name Since Tenure Kaustubh Gupta 15 Jul 11 14.56 Yr. Anuj Jain 22 Mar 21 4.87 Yr. Mohit Sharma 1 Apr 17 8.84 Yr. Data below for Aditya Birla Sun Life Money Manager Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 83.39% Debt 16.34% Other 0.27% Debt Sector Allocation

Sector Value Cash Equivalent 45.99% Corporate 43.02% Government 10.71% Credit Quality

Rating Value AAA 100% Top Securities Holdings / Portfolio

Name Holding Value Quantity 5.63% Gs 2026

Sovereign Bonds | -3% ₹770 Cr 77,000,000 Bank of Baroda

Debentures | -3% ₹758 Cr 15,500

↑ 15,500 19/02/2026 Maturing 182 DTB

Sovereign Bonds | -2% ₹499 Cr 50,000,000

↑ 50,000,000 02/10/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹386 Cr 40,000,000

↑ 40,000,000 Kotak Mahindra Bank Ltd.

Debentures | -1% ₹384 Cr 8,000 7.49% Gujarat Sgs 2026

Sovereign Bonds | -1% ₹329 Cr 32,500,000 06/11/2026 Maturing 364 DTB

Sovereign Bonds | -1% ₹240 Cr 25,000,000 7.57% Gujarat Sgs 2026

Sovereign Bonds | -1% ₹238 Cr 23,500,000 Karur Vysya Bank Ltd.

Debentures | -1% ₹236 Cr 5,000 Canara Bank

Domestic Bonds | -1% ₹233 Cr 5,000

↑ 5,000

بہترین ڈیبٹ میوچل فنڈز کا اندازہ کیسے لگایا جائے۔

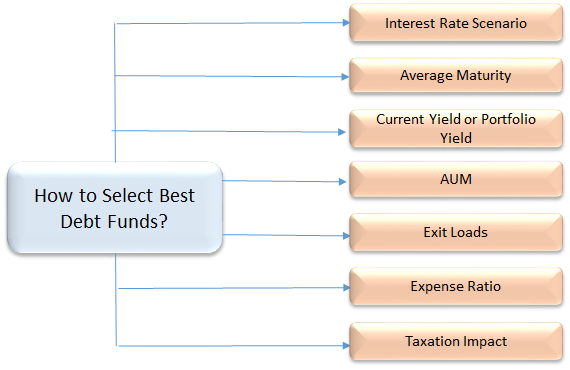

بہترین قرض کے فنڈز کو منتخب کرنے کے لیے جس میں آپ سرمایہ کاری کرنا چاہتے ہیں، کچھ اہم پیرامیٹرز پر غور کرنا ضروری ہے جیسے کہ اوسط میچورٹی، کریڈٹ کوالٹی، AUM، اخراجات کا تناسب، ٹیکس کا اثر وغیرہ۔ آئیے ایک گہرائی سے جائزہ لیتے ہیں۔ -

1. اوسط میچورٹی/دورانیہ

اوسط میچورٹی ڈیٹ فنڈز میں ایک ضروری پیرامیٹر ہے جسے بعض اوقات سرمایہ کاروں کی طرف سے نظر انداز کیا جاتا ہے، جو اس میں شامل خطرات پر غور کیے بغیر طویل مدت تک سرمایہ کاری کرتے ہیں۔ سرمایہ کاروں کو اپنے ڈیٹ فنڈ کی سرمایہ کاری کا فیصلہ اس کی میچورٹی مدت کی بنیاد پر کرنا ہوتا ہے، سرمایہ کاری کی مدت کو ڈیٹ فنڈ کی میچورٹی مدت کے ساتھ ملانا یہ یقینی بنانے کا ایک اچھا طریقہ ہے کہ آپ غیر ضروری خطرہ مول نہ لیں۔ اس طرح، یہ مشورہ دیا جاتا ہے کہ ڈیٹ فنڈز میں زیادہ سے زیادہ رسک ریٹرن حاصل کرنے کے لیے، سرمایہ کاری کرنے سے پہلے، ڈیٹ فنڈ کی اوسط میچورٹی جان لیں۔ اوسط میچورٹی (دورانیہ اسی طرح کا عنصر ہے) کو دیکھنا ضروری ہے، مثال کے طور پر، ایک مائع فنڈ کی اوسط میچورٹی چند دنوں سے لے کر شاید ایک ماہ تک ہو سکتی ہے، اس کا مطلب یہ ہوگا کہ یہ ایک ایسے سرمایہ کار کے لیے بہترین آپشن ہے جو تلاش کر رہا ہے۔ چند دنوں کے لیے پیسہ لگانا۔ اسی طرح، اگر آپ ایک سال کے ٹائم فریم کو دیکھ رہے ہیں۔سرمایہ کاری کا منصوبہ پھر، ایک مختصر مدت کے قرض فنڈ مثالی ہو سکتا ہے.

2. شرح سود کا منظرنامہ

ڈیٹ فنڈز میں مارکیٹ کے ماحول کو سمجھنا بہت ضروری ہے جو شرح سود اور اس کے اتار چڑھاو سے متاثر ہوتے ہیں۔ جب معیشت میں شرح سود بڑھ جاتی ہے تو بانڈ کی قیمت گرتی ہے اور اس کے برعکس۔ اس کے علاوہ، اس وقت کے دوران جب شرح سود میں اضافہ ہوتا ہے، نئے بانڈز پرانے بانڈز سے زیادہ پیداوار کے ساتھ مارکیٹ میں جاری کیے جاتے ہیں، جس سے وہ پرانے بانڈز کم قیمت کے ہوتے ہیں۔ لہذا، سرمایہ کار مارکیٹ میں نئے بانڈز کی طرف زیادہ متوجہ ہوتے ہیں اور پرانے بانڈز کی دوبارہ قیمتوں کا تعین بھی ہوتا ہے۔ اگر کسی ڈیٹ فنڈ میں اس طرح کے "پرانے بانڈز" کی نمائش ہو رہی ہے تو جب شرح سود میں اضافہ ہوتا ہے،نہیں ہیں قرض فنڈ پر منفی اثر پڑے گا۔ مزید برآں، چونکہ قرض کے فنڈز شرح سود میں اتار چڑھاؤ کا شکار ہوتے ہیں، اس سے فنڈ پورٹ فولیو میں بنیادی بانڈز کی قیمتوں میں خلل پڑتا ہے۔ مثال کے طور پر، سود کی بڑھتی ہوئی شرحوں کے دوران طویل مدتی قرض کے فنڈز زیادہ خطرے میں ہوتے ہیں۔ اس وقت کے دوران قلیل مدتی سرمایہ کاری کا منصوبہ بنانے سے آپ کی شرح سود کے خطرات کم ہو جائیں گے۔

اگر کسی کو شرح سود کا اچھی طرح علم ہے اور وہ اس کی نگرانی کر سکتا ہے تو کوئی اس سے فائدہ بھی اٹھا سکتا ہے۔ گرتی ہوئی شرح سود کی مارکیٹ میں، طویل مدتی قرض کے فنڈز ایک اچھا انتخاب ہوگا۔ تاہم، شرح سود میں اضافے کے دوران، مختصر مدت کے فنڈز جیسے کم اوسط میچورٹی والے فنڈز میں ہونا دانشمندی ہوگی،الٹرا شارٹ ٹرم فنڈ یا یہاں تک کہ مائع فنڈز۔

3. موجودہ پیداوار یا پورٹ فولیو کی پیداوار

پیداوار پورٹ فولیو میں بانڈز سے پیدا ہونے والی سود کی آمدنی کا ایک پیمانہ ہے۔ وہ فنڈز جو قرض یا بانڈز میں سرمایہ کاری کرتے ہیں جن کی شرح زیادہ ہے۔کوپن کی شرح (یا پیداوار) کی مجموعی پورٹ فولیو کی پیداوار زیادہ ہوگی۔ پختگی کی پیداوار (ytmقرض میوچل فنڈ کا ) فنڈ کی چل رہی پیداوار کی نشاندہی کرتا ہے۔ YTM کی بنیاد پر قرض کے فنڈز کا موازنہ کرتے وقت، اس حقیقت کو بھی دیکھنا چاہیے کہ اضافی پیداوار کیسے حاصل ہو رہی ہے۔ کیا یہ کم پورٹ فولیو کے معیار کی قیمت پر ہے؟ اتنے اچھے معیار کے آلات میں سرمایہ کاری کے اپنے مسائل ہیں۔ آپ قرض فنڈ میں سرمایہ کاری ختم نہیں کرنا چاہتے جس میں ایسے بانڈز یا سیکیورٹیز ہوں جو ہو سکتی ہیں۔طے شدہ بعد میں. لہذا، ہمیشہ پورٹ فولیو کی پیداوار کو دیکھیں اور اسے کریڈٹ کے معیار کے ساتھ متوازن رکھیں۔

4. پورٹ فولیو کا کریڈٹ کوالٹی

بہترین ڈیٹ فنڈز میں سرمایہ کاری کرنے کے لیے، بانڈز اور ڈیٹ سیکیورٹیز کے کریڈٹ کوالٹی کو چیک کرنا ایک ضروری پیرامیٹر ہے۔ بانڈز کو مختلف ایجنسیوں کی طرف سے ان کی رقم واپس کرنے کی صلاحیت کی بنیاد پر کریڈٹ ریٹنگ تفویض کی جاتی ہے۔ AAA ریٹنگ والا بانڈ بہترین کریڈٹ ریٹنگ سمجھا جاتا ہے اور اس کا مطلب ایک محفوظ اور محفوظ سرمایہ کاری بھی ہے۔ اگر کوئی صحیح معنوں میں حفاظت چاہتا ہے اور اسے بہترین قرض فنڈ کے انتخاب میں سب سے اہم پیرامیٹر سمجھتا ہے، تو بہت ہی اعلیٰ معیار کے قرض کے آلات (AAA یا AA+) والے فنڈ میں جانا مطلوبہ آپشن ہو سکتا ہے۔

5. انتظام کے تحت اثاثے (AUM)

بہترین قرض فنڈز کا انتخاب کرتے وقت یہ سب سے اہم پیرامیٹر ہے۔ AUM تمام سرمایہ کاروں کے ذریعہ کسی خاص اسکیم میں لگائی گئی کل رقم ہے۔ چونکہ، زیادہ ترباہمی چندہڈیٹ فنڈز میں کل AUM کی سرمایہ کاری کی جاتی ہے، سرمایہ کاروں کو اسکیم کے اثاثوں کو منتخب کرنے کی ضرورت ہوتی ہے جن میں کافی AUM ہو۔ ایک ایسے فنڈ میں ہونا جس میں کارپوریٹس کا بڑا ایکسپوژر ہو، خطرناک ہوسکتا ہے، کیونکہ ان کی واپسی بڑی ہوسکتی ہے جس سے فنڈ کی مجموعی کارکردگی متاثر ہوسکتی ہے۔

6. اخراجات کا تناسب

ڈیٹ فنڈز میں ایک اہم عنصر جس پر غور کیا جائے وہ اس کے اخراجات کا تناسب ہے۔ اخراجات کا زیادہ تناسب فنڈز کی کارکردگی پر بڑا اثر ڈالتا ہے۔ مثال کے طور پر، مائع فنڈز میں سب سے کم اخراجات کا تناسب ہوتا ہے جو 50 bps تک ہوتا ہے (BPS شرح سود کی پیمائش کرنے کے لیے ایک یونٹ ہے جس میں ایک bps 1% کے 1/100th کے برابر ہے) جبکہ دیگر قرض فنڈز 150 bps تک چارج کر سکتے ہیں۔ لہذا ایک قرض میوچل فنڈ کے درمیان انتخاب کرنے کے لیے، انتظامی فیس یا فنڈ چلانے کے اخراجات پر غور کرنا ضروری ہے۔

7. ٹیکس کے اثرات

ڈیبٹ فنڈز انڈیکسیشن فوائد کے ساتھ طویل مدتی سرمائے کے فوائد (3 سال سے زیادہ) کا فائدہ پیش کرتے ہیں۔ اور قلیل مدتی سرمایہ نفع (3 سال سے کم) پر 30% ٹیکس لگایا جاتا ہے۔

ایک سرمایہ کار کے طور پر غور کرنے کی چیزیں

1. فنڈ کے مقاصد

ڈیبٹ فنڈ کا مقصد مختلف قسم کی سیکیورٹیز کے متنوع پورٹ فولیو کو برقرار رکھ کر زیادہ سے زیادہ منافع کمانا ہے۔ آپ ان سے توقع کر سکتے ہیں کہ وہ پیش قیاسی انداز میں کارکردگی کا مظاہرہ کریں۔ یہی وجہ ہے کہ قرض کے فنڈز قدامت پسند سرمایہ کاروں میں مقبول ہیں۔

2. فنڈ کی اقسام

ڈیبٹ فنڈز کو مزید مختلف زمروں میں تقسیم کیا گیا ہے جیسے مائع فنڈز،ماہانہ آمدنی کا منصوبہ (MIP)، فکسڈ میچورٹی پلانز (FMP)،ڈائنامک بانڈ فنڈز، انکم فنڈز، کریڈٹ مواقع فنڈز، GILT فنڈز، شارٹ ٹرم فنڈز اور الٹرا شارٹ ٹرم فنڈز۔

3. خطرات

قرض کے فنڈز بنیادی طور پر شرح سود کے خطرے، کریڈٹ رسک، اورلیکویڈیٹی خطرہ سود کی شرح کی مجموعی نقل و حرکت کی وجہ سے فنڈ کی قیمت میں اتار چڑھاؤ آ سکتا ہے۔ جاری کنندہ کے ذریعہ سود اور پرنسپل کی ادائیگی میں ڈیفالٹ کا خطرہ ہے۔ لیکویڈیٹی کا خطرہ اس وقت ہوتا ہے جب فنڈ مینیجر مانگ کی کمی کی وجہ سے بنیادی سیکیورٹی فروخت کرنے سے قاصر ہوتا ہے۔

4. لاگت

ڈیبٹ فنڈز آپ کے پیسے کا انتظام کرنے کے لیے اخراجات کا تناسب لیتے ہیں۔ اب تکSEBI نے اخراجات کے تناسب کی بالائی حد کو 2.25% لازمی قرار دیا تھا (ضابطوں کے ساتھ وقتاً فوقتاً تبدیل ہو سکتا ہے۔)

5. سرمایہ کاری افق

مائع فنڈز کے لیے 3 ماہ سے 1 سال کی سرمایہ کاری مثالی ہوگی۔ اگر آپ کے پاس 2 سے 3 سال کا طویل افق ہے، تو آپ مختصر مدت کے بانڈ فنڈز کے لیے جا سکتے ہیں۔

6. مالی اہداف

ڈیبٹ فنڈز کا استعمال مختلف اہداف حاصل کرنے کے لیے کیا جا سکتا ہے جیسے اضافی آمدنی حاصل کرنا یا لیکویڈیٹی کے مقصد کے لیے۔

آن لائن بہترین ڈیبٹ فنڈز میں سرمایہ کاری کیسے کریں؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

نتیجہ

ڈیبٹ فنڈز آپ کے پیسے کی سرمایہ کاری کرنے اور آپ کے مماثل متعلقہ پروڈکٹ کو منتخب کرکے مستقل بنیادوں پر آمدنی پیدا کرنے کا ایک بہترین طریقہ ہے۔رسک پروفائل. لہذا، سرمایہ کار جو مستقل آمدنی پیدا کرنا چاہتے ہیں یا قرض کی منڈیوں سے فائدہ اٹھانا چاہتے ہیں، 2022 - 2023 کے لیے اوپر دیے گئے بہترین قرض فنڈز پر غور کر سکتے ہیں اور سرمایہ کاری شروع کر سکتے ہیں!_

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

The article is nice and informative but it could be in more simple words because lot of people have much less knowledge in such sector