SIP 2022 - 2023 کے لیے ہندوستان میں بہترین میوچل فنڈز

ایک منظمسرمایہ کاری کا منصوبہ (گھونٹ) کا سب سے موثر طریقہ سمجھا جاتا ہے۔میوچل فنڈز میں سرمایہ کاری کریں۔خاص طور پر طویل عرصے کے لیےمدتی منصوبہ. یہ سرمایہ کاروں کو طویل مدتی بچت کے منصوبے کو لاگو کرنے کے لیے ہر ماہ ایک مخصوص تاریخ کو یونٹ خریدنے کی اجازت دیتا ہے۔ سرمایہ کاروں کی طرف راحت محسوس کرنے کی ایک وجہسرمایہ کاری SIP میں وہ لچک ہے جو وہ پیش کرتے ہیں۔ سرمایہ کار کر سکتے ہیں۔SIP میں سرمایہ کاری کریں۔ ماہانہ، سہ ماہی یا ہفتہ واربنیاد، ان کی سہولت کے مطابق۔ آئیے اس بارے میں مزید جانیں کہ کوئی ان کو کیسے حاصل کرسکتا ہے۔مالی اہداف منظم سرمایہ کاری کے منصوبوں کے ساتھ، کیسےگھونٹ کیلکولیٹر کے ساتھ ساتھ سرمایہ کاری میں مددگار ہے۔بہترین باہمی فنڈز SIP کے لیے ہندوستان میں۔

SIP- مالی اہداف کے حصول کا بہترین طریقہ

ایس آئی پی کو اس طرح سے ڈیزائن کیا گیا ہے کہ کوئی آسانی سے اپنی سرمایہ کاری کی پہلے سے منصوبہ بندی کر سکتا ہے اور اپنے مالی اہداف کے مطابق سرمایہ کاری کر سکتا ہے۔ لیکن، SIP کے ذریعے اہداف حاصل کرنے کے لیے ایک طویل عرصے تک سرمایہ کاری کرنی پڑتی ہے۔ عام طور پر، SIP بڑے پیمانے پر اہداف کی منصوبہ بندی کے لیے استعمال کیا جاتا ہے جیسے:

Talk to our investment specialist

- کار خریدنا

- گھر خریدنا

- شادی

- بچے کی تعلیم

- بین الاقوامی سفر کے لیے بچت کریں۔

- ریٹائرمنٹ

- طبی ایمرجنسی وغیرہ۔

کوئی بھی کم از کم INR 500 اور INR 1000 کی رقم کے ساتھ SIPs میں سرمایہ کاری شروع کر سکتا ہے۔ ایک بار جب آپ SIP میں سرمایہ کاری کرنا شروع کر دیتے ہیں تو آپ کی رقم ہر روز جانا شروع ہو جاتی ہے کیونکہ یہ اسٹاک کے سامنے آتا ہے۔مارکیٹ. یہی وجہ ہے کہ SIPs کو بطور روٹ زیادہ تر ترجیح دی جاتی ہے۔ایکویٹی فنڈز. مزید برآں، تاریخی طور پر، ایکویٹی اسٹاک میں سرمایہ کاری نے دیگر تمام اثاثوں کے طبقوں کے درمیان متاثر کن منافع دیا ہے، اگر سرمایہ کاری نظم و ضبط کے ساتھ اور طویل مدتی افق کے ساتھ کی گئی ہو۔

ایکویٹی میں ایس آئی پی مارکیٹ کے وقت کے خطرے سے بچنے اور سرمایہ کاری کی اوسط لاگت کے ذریعہ دولت کی تخلیق میں سہولت فراہم کرتا ہے۔ آئیے کچھ اور دیکھتے ہیں۔ایس آئی پی کے فوائد جو طویل مدتی اہداف کے حصول میں مدد کرتا ہے:

کمپاؤنڈنگ کی طاقت- سادہ سود وہ ہے جب آپ صرف اصل پر سود حاصل کرتے ہیں۔ مرکب سود کی صورت میں، سود کی رقم پرنسپل میں شامل کی جاتی ہے، اور سود کا حساب نئے پرنسپل (پرانے پرنسپل کے علاوہ منافع) پر کیا جاتا ہے۔ یہ عمل ہر بار جاری رہتا ہے۔ چونکہ ایس آئی پی میںباہمی چندہ قسطوں میں ہیں، وہ مرکب ہیں، جو ابتدائی طور پر سرمایہ کاری کی رقم میں مزید اضافہ کرتا ہے۔

خطرے میں کمی- یہ دیکھتے ہوئے کہ ایک SIP طویل عرصے تک پھیلا ہوا ہے، کوئی اسٹاک مارکیٹ کے تمام ادوار، اتار چڑھاؤ اور اس سے بھی اہم طور پر مندی کو پکڑتا ہے۔ مندی میں، جب زیادہ تر سرمایہ کاروں کو خوف لاحق ہو جاتا ہے، SIP کی قسطیں اس بات کو یقینی بناتی ہیں کہ سرمایہ کار "کم" خریدیں۔

SIPs کی سہولت- سہولت SIP کے سب سے بڑے فوائد میں سے ایک ہے۔ صارف کو ایک بار سائن اپ کرنا ہوگا اور دستاویزات سے گزرنا ہوگا۔ ایک بار مکمل ہو جانے کے بعد، اس کے بعد کی سرمایہ کاری کے لیے ڈیبٹ خود بخود ہو جاتے ہیں۔سرمایہ کار صرف سرمایہ کاری کی نگرانی کرنا ہے.

SIP 2022 - 2023 کے لیے ہندوستان میں بہترین میوچل فنڈز

ایس آئی پی کے لیے بہترین لارج کیپ فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Large Cap Fund Growth ₹87.4832

↓ -1.21 ₹50,107 100 -6.4 -4.6 9.9 17.2 15.7 9.2 ICICI Prudential Bluechip Fund Growth ₹106.67

↓ -1.53 ₹76,646 100 -7 -3.7 8.8 16.5 13.9 11.3 DSP TOP 100 Equity Growth ₹451.412

↓ -6.29 ₹7,163 500 -7.2 -4.5 5.6 16.2 11.8 8.4 Bandhan Large Cap Fund Growth ₹74.291

↓ -1.13 ₹1,980 100 -6.7 -3.8 9.9 15.9 11.7 8.2 Invesco India Largecap Fund Growth ₹65.48

↓ -1.13 ₹1,666 100 -7.2 -6.5 8.8 15.7 12.3 5.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Large Cap Fund ICICI Prudential Bluechip Fund DSP TOP 100 Equity Bandhan Large Cap Fund Invesco India Largecap Fund Point 1 Upper mid AUM (₹50,107 Cr). Highest AUM (₹76,646 Cr). Lower mid AUM (₹7,163 Cr). Bottom quartile AUM (₹1,980 Cr). Bottom quartile AUM (₹1,666 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Oldest track record among peers (23 yrs). Established history (19+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 15.67% (top quartile). 5Y return: 13.88% (upper mid). 5Y return: 11.83% (bottom quartile). 5Y return: 11.69% (bottom quartile). 5Y return: 12.28% (lower mid). Point 6 3Y return: 17.25% (top quartile). 3Y return: 16.47% (upper mid). 3Y return: 16.19% (lower mid). 3Y return: 15.87% (bottom quartile). 3Y return: 15.65% (bottom quartile). Point 7 1Y return: 9.93% (top quartile). 1Y return: 8.77% (bottom quartile). 1Y return: 5.61% (bottom quartile). 1Y return: 9.87% (upper mid). 1Y return: 8.79% (lower mid). Point 8 Alpha: 0.30 (lower mid). Alpha: 0.35 (upper mid). Alpha: -1.18 (bottom quartile). Alpha: 0.90 (top quartile). Alpha: -1.06 (bottom quartile). Point 9 Sharpe: 0.30 (upper mid). Sharpe: 0.30 (lower mid). Sharpe: 0.17 (bottom quartile). Sharpe: 0.35 (top quartile). Sharpe: 0.20 (bottom quartile). Point 10 Information ratio: 1.22 (top quartile). Information ratio: 1.01 (upper mid). Information ratio: 0.64 (bottom quartile). Information ratio: 0.69 (bottom quartile). Information ratio: 0.72 (lower mid). Nippon India Large Cap Fund

ICICI Prudential Bluechip Fund

DSP TOP 100 Equity

Bandhan Large Cap Fund

Invesco India Largecap Fund

ایس آئی پی کے لیے بہترین ملٹی کیپ فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Aditya Birla Sun Life Manufacturing Equity Fund Growth ₹32.97

↓ -0.22 ₹1,051 1,000 0.3 1.1 17 20.7 14.2 3.5 Nippon India Multi Cap Fund Growth ₹284.642

↓ -2.46 ₹48,809 100 -5 -6 10.9 20 19.4 4.1 HDFC Equity Fund Growth ₹1,944.89

↓ -29.37 ₹97,452 300 -5.7 -3.3 10.6 19.9 18.4 11.4 Mahindra Badhat Yojana Growth ₹34.3522

↓ -0.25 ₹6,046 500 -3.1 -2.4 14.5 19.2 16.8 3.4 Motilal Oswal Multicap 35 Fund Growth ₹53.6056

↓ -0.76 ₹13,180 500 -11.3 -14.9 -1 18.9 10.4 -5.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Manufacturing Equity Fund Nippon India Multi Cap Fund HDFC Equity Fund Mahindra Badhat Yojana Motilal Oswal Multicap 35 Fund Point 1 Bottom quartile AUM (₹1,051 Cr). Upper mid AUM (₹48,809 Cr). Highest AUM (₹97,452 Cr). Bottom quartile AUM (₹6,046 Cr). Lower mid AUM (₹13,180 Cr). Point 2 Established history (11+ yrs). Established history (20+ yrs). Oldest track record among peers (31 yrs). Established history (8+ yrs). Established history (11+ yrs). Point 3 Not Rated. Rating: 2★ (lower mid). Rating: 3★ (upper mid). Not Rated. Top rated. Point 4 Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.22% (bottom quartile). 5Y return: 19.37% (top quartile). 5Y return: 18.38% (upper mid). 5Y return: 16.76% (lower mid). 5Y return: 10.43% (bottom quartile). Point 6 3Y return: 20.74% (top quartile). 3Y return: 20.02% (upper mid). 3Y return: 19.94% (lower mid). 3Y return: 19.20% (bottom quartile). 3Y return: 18.89% (bottom quartile). Point 7 1Y return: 17.00% (top quartile). 1Y return: 10.88% (lower mid). 1Y return: 10.64% (bottom quartile). 1Y return: 14.46% (upper mid). 1Y return: -1.03% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: -0.46 (bottom quartile). Alpha: 4.79 (top quartile). Alpha: 2.62 (upper mid). Alpha: -5.98 (bottom quartile). Point 9 Sharpe: 0.12 (lower mid). Sharpe: 0.09 (bottom quartile). Sharpe: 0.67 (top quartile). Sharpe: 0.29 (upper mid). Sharpe: -0.19 (bottom quartile). Point 10 Information ratio: 0.00 (bottom quartile). Information ratio: 0.49 (lower mid). Information ratio: 1.25 (top quartile). Information ratio: 0.45 (bottom quartile). Information ratio: 0.56 (upper mid). Aditya Birla Sun Life Manufacturing Equity Fund

Nippon India Multi Cap Fund

HDFC Equity Fund

Mahindra Badhat Yojana

Motilal Oswal Multicap 35 Fund

ایس آئی پی کے لیے بہترین مڈ کیپ فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential MidCap Fund Growth ₹306

↓ -4.45 ₹6,969 100 -0.3 2.7 23.9 24 18.6 11.1 TATA Mid Cap Growth Fund Growth ₹424.112

↓ -4.42 ₹5,356 150 -4.2 -2.2 14.3 20.3 16.3 5.8 BNP Paribas Mid Cap Fund Growth ₹101.238

↓ -0.87 ₹2,282 300 -2.1 -0.1 14.4 19.9 16.2 2.5 Aditya Birla Sun Life Midcap Fund Growth ₹738.77

↓ -8.11 ₹6,041 1,000 -6.6 -6.2 9.5 18.1 15.5 4.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 4 Funds showcased

Commentary ICICI Prudential MidCap Fund TATA Mid Cap Growth Fund BNP Paribas Mid Cap Fund Aditya Birla Sun Life Midcap Fund Point 1 Highest AUM (₹6,969 Cr). Lower mid AUM (₹5,356 Cr). Bottom quartile AUM (₹2,282 Cr). Upper mid AUM (₹6,041 Cr). Point 2 Established history (21+ yrs). Oldest track record among peers (31 yrs). Established history (19+ yrs). Established history (23+ yrs). Point 3 Rating: 2★ (lower mid). Rating: 2★ (bottom quartile). Top rated. Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 18.60% (top quartile). 5Y return: 16.30% (upper mid). 5Y return: 16.21% (lower mid). 5Y return: 15.54% (bottom quartile). Point 6 3Y return: 24.04% (top quartile). 3Y return: 20.25% (upper mid). 3Y return: 19.86% (lower mid). 3Y return: 18.12% (bottom quartile). Point 7 1Y return: 23.90% (top quartile). 1Y return: 14.28% (lower mid). 1Y return: 14.39% (upper mid). 1Y return: 9.55% (bottom quartile). Point 8 Alpha: 5.44 (top quartile). Alpha: -0.44 (lower mid). Alpha: -0.33 (upper mid). Alpha: -1.26 (bottom quartile). Point 9 Sharpe: 0.53 (top quartile). Sharpe: 0.21 (lower mid). Sharpe: 0.21 (upper mid). Sharpe: 0.16 (bottom quartile). Point 10 Information ratio: -0.16 (top quartile). Information ratio: -0.44 (upper mid). Information ratio: -0.77 (bottom quartile). Information ratio: -0.74 (lower mid). ICICI Prudential MidCap Fund

TATA Mid Cap Growth Fund

BNP Paribas Mid Cap Fund

Aditya Birla Sun Life Midcap Fund

SIP کے لیے بہترین سمال کیپ فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Small Cap Fund Growth ₹156.465

↓ -0.64 ₹65,812 100 -4.7 -7.8 9.1 19 21.1 -4.7 DSP Small Cap Fund Growth ₹184.623

↓ -0.77 ₹16,135 500 -4.5 -6.5 13.3 18.1 17.9 -2.8 Sundaram Small Cap Fund Growth ₹241.039

↓ -1.16 ₹3,285 100 -6.3 -7.6 12.5 17.7 17.4 0.4 Franklin India Smaller Companies Fund Growth ₹154.292

↓ -0.52 ₹12,764 500 -5.4 -9.4 5.9 16.6 17.4 -8.4 Aditya Birla Sun Life Small Cap Fund Growth ₹80.2817

↓ -0.59 ₹4,778 1,000 -4.6 -5.8 12.4 16.5 13 -3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Small Cap Fund DSP Small Cap Fund Sundaram Small Cap Fund Franklin India Smaller Companies Fund Aditya Birla Sun Life Small Cap Fund Point 1 Highest AUM (₹65,812 Cr). Upper mid AUM (₹16,135 Cr). Bottom quartile AUM (₹3,285 Cr). Lower mid AUM (₹12,764 Cr). Bottom quartile AUM (₹4,778 Cr). Point 2 Established history (15+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Established history (20+ yrs). Established history (18+ yrs). Point 3 Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 3★ (bottom quartile). Rating: 4★ (bottom quartile). Top rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 21.06% (top quartile). 5Y return: 17.92% (upper mid). 5Y return: 17.36% (bottom quartile). 5Y return: 17.41% (lower mid). 5Y return: 12.96% (bottom quartile). Point 6 3Y return: 19.02% (top quartile). 3Y return: 18.10% (upper mid). 3Y return: 17.69% (lower mid). 3Y return: 16.62% (bottom quartile). 3Y return: 16.46% (bottom quartile). Point 7 1Y return: 9.05% (bottom quartile). 1Y return: 13.30% (top quartile). 1Y return: 12.47% (upper mid). 1Y return: 5.94% (bottom quartile). 1Y return: 12.38% (lower mid). Point 8 Alpha: -0.64 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 3.29 (top quartile). Alpha: -4.41 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: -0.19 (bottom quartile). Sharpe: -0.02 (lower mid). Sharpe: 0.01 (upper mid). Sharpe: -0.38 (bottom quartile). Sharpe: 0.01 (top quartile). Point 10 Information ratio: 0.02 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.17 (bottom quartile). Information ratio: -0.19 (bottom quartile). Information ratio: 0.00 (lower mid). Nippon India Small Cap Fund

DSP Small Cap Fund

Sundaram Small Cap Fund

Franklin India Smaller Companies Fund

Aditya Birla Sun Life Small Cap Fund

بہترین ELSS (ٹیکس سیونگ میوچل فنڈز) SIP کے لیے

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Magnum Tax Gain Fund Growth ₹419.621

↓ -5.83 ₹31,862 500 -5.9 -4 6.3 21.3 17.4 6.6 Motilal Oswal Long Term Equity Fund Growth ₹47.4143

↓ -0.50 ₹4,188 500 -4.3 -8.6 11.4 20.9 15.9 -9.1 IDBI Equity Advantage Fund Growth ₹43.39

↑ 0.04 ₹485 500 9.7 15.1 16.9 20.8 10 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 500 1.2 15.4 35.5 20.6 17.4 HDFC Tax Saver Fund Growth ₹1,342.65

↓ -21.27 ₹16,749 500 -7.5 -5.7 8 18.7 17.5 10.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Magnum Tax Gain Fund Motilal Oswal Long Term Equity Fund IDBI Equity Advantage Fund HDFC Long Term Advantage Fund HDFC Tax Saver Fund Point 1 Highest AUM (₹31,862 Cr). Lower mid AUM (₹4,188 Cr). Bottom quartile AUM (₹485 Cr). Bottom quartile AUM (₹1,318 Cr). Upper mid AUM (₹16,749 Cr). Point 2 Established history (18+ yrs). Established history (11+ yrs). Established history (12+ yrs). Established history (25+ yrs). Oldest track record among peers (29 yrs). Point 3 Rating: 2★ (lower mid). Not Rated. Top rated. Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 17.40% (upper mid). 5Y return: 15.91% (bottom quartile). 5Y return: 9.97% (bottom quartile). 5Y return: 17.39% (lower mid). 5Y return: 17.46% (top quartile). Point 6 3Y return: 21.31% (top quartile). 3Y return: 20.87% (upper mid). 3Y return: 20.84% (lower mid). 3Y return: 20.64% (bottom quartile). 3Y return: 18.70% (bottom quartile). Point 7 1Y return: 6.29% (bottom quartile). 1Y return: 11.41% (lower mid). 1Y return: 16.92% (upper mid). 1Y return: 35.51% (top quartile). 1Y return: 7.95% (bottom quartile). Point 8 Alpha: -0.63 (bottom quartile). Alpha: -5.20 (bottom quartile). Alpha: 1.78 (upper mid). Alpha: 1.75 (lower mid). Alpha: 2.37 (top quartile). Point 9 Sharpe: 0.13 (bottom quartile). Sharpe: -0.04 (bottom quartile). Sharpe: 1.21 (upper mid). Sharpe: 2.27 (top quartile). Sharpe: 0.41 (lower mid). Point 10 Information ratio: 1.85 (top quartile). Information ratio: 0.49 (lower mid). Information ratio: -1.13 (bottom quartile). Information ratio: -0.15 (bottom quartile). Information ratio: 1.20 (upper mid). SBI Magnum Tax Gain Fund

Motilal Oswal Long Term Equity Fund

IDBI Equity Advantage Fund

HDFC Long Term Advantage Fund

HDFC Tax Saver Fund

SIP کے لیے بہترین سیکٹر فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Natural Resources and New Energy Fund Growth ₹106.212

↑ 0.95 ₹1,765 500 12.3 17.1 30.7 23.1 20.2 17.5 SBI PSU Fund Growth ₹35.1422

↓ -0.22 ₹5,980 500 7.5 11.5 26.5 31.5 26.2 11.3 Invesco India PSU Equity Fund Growth ₹65.87

↓ -0.48 ₹1,492 500 3.5 6.1 24.9 29.4 24.2 10.3 SBI Magnum COMMA Fund Growth ₹110.287

↓ -0.13 ₹896 500 5 4.8 21.4 19.2 14.9 12.3 BOI AXA Manufacturing and Infrastructure Fund Growth ₹57.75

↓ -0.12 ₹661 1,000 0.1 1.7 21 23.9 20.6 7.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Natural Resources and New Energy Fund SBI PSU Fund Invesco India PSU Equity Fund SBI Magnum COMMA Fund BOI AXA Manufacturing and Infrastructure Fund Point 1 Upper mid AUM (₹1,765 Cr). Highest AUM (₹5,980 Cr). Lower mid AUM (₹1,492 Cr). Bottom quartile AUM (₹896 Cr). Bottom quartile AUM (₹661 Cr). Point 2 Established history (17+ yrs). Established history (15+ yrs). Established history (16+ yrs). Oldest track record among peers (20 yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 20.20% (bottom quartile). 5Y return: 26.20% (top quartile). 5Y return: 24.23% (upper mid). 5Y return: 14.91% (bottom quartile). 5Y return: 20.55% (lower mid). Point 6 3Y return: 23.14% (bottom quartile). 3Y return: 31.47% (top quartile). 3Y return: 29.44% (upper mid). 3Y return: 19.23% (bottom quartile). 3Y return: 23.86% (lower mid). Point 7 1Y return: 30.74% (top quartile). 1Y return: 26.46% (upper mid). 1Y return: 24.90% (lower mid). 1Y return: 21.43% (bottom quartile). 1Y return: 20.97% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.05 (top quartile). Alpha: -2.70 (bottom quartile). Alpha: -1.28 (bottom quartile). Alpha: 0.00 (lower mid). Point 9 Sharpe: 1.32 (top quartile). Sharpe: 0.63 (lower mid). Sharpe: 0.53 (bottom quartile). Sharpe: 0.73 (upper mid). Sharpe: 0.29 (bottom quartile). Point 10 Information ratio: 0.00 (top quartile). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: -0.23 (lower mid). Information ratio: 0.00 (upper mid). DSP Natural Resources and New Energy Fund

SBI PSU Fund

Invesco India PSU Equity Fund

SBI Magnum COMMA Fund

BOI AXA Manufacturing and Infrastructure Fund

ایس آئی پی کے لیے بہترین فوکسڈ فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Focused Equity Fund Growth ₹88.99

↓ -1.61 ₹14,935 100 -8.1 -4.6 12.7 20.8 16.9 15.4 HDFC Focused 30 Fund Growth ₹224.413

↓ -3.04 ₹26,332 300 -5.5 -3.8 9.8 19.5 19.7 10.9 SBI Focused Equity Fund Growth ₹361.823

↑ 2.92 ₹42,998 500 -4 1.5 16.8 18.5 13.6 15.7 Sundaram Select Focus Fund Growth ₹264.968

↓ -1.18 ₹1,354 100 -5 8.5 24.5 17 17.3 DSP Focus Fund Growth ₹51.278

↓ -0.78 ₹2,611 500 -8.3 -5.3 5.1 16.9 11.4 7.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Focused Equity Fund HDFC Focused 30 Fund SBI Focused Equity Fund Sundaram Select Focus Fund DSP Focus Fund Point 1 Lower mid AUM (₹14,935 Cr). Upper mid AUM (₹26,332 Cr). Highest AUM (₹42,998 Cr). Bottom quartile AUM (₹1,354 Cr). Bottom quartile AUM (₹2,611 Cr). Point 2 Established history (16+ yrs). Established history (21+ yrs). Established history (21+ yrs). Oldest track record among peers (23 yrs). Established history (15+ yrs). Point 3 Rating: 2★ (bottom quartile). Top rated. Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.93% (lower mid). 5Y return: 19.70% (top quartile). 5Y return: 13.56% (bottom quartile). 5Y return: 17.29% (upper mid). 5Y return: 11.38% (bottom quartile). Point 6 3Y return: 20.79% (top quartile). 3Y return: 19.46% (upper mid). 3Y return: 18.47% (lower mid). 3Y return: 17.03% (bottom quartile). 3Y return: 16.90% (bottom quartile). Point 7 1Y return: 12.75% (lower mid). 1Y return: 9.77% (bottom quartile). 1Y return: 16.81% (upper mid). 1Y return: 24.49% (top quartile). 1Y return: 5.10% (bottom quartile). Point 8 Alpha: 6.91 (top quartile). Alpha: 3.79 (lower mid). Alpha: 5.35 (upper mid). Alpha: -5.62 (bottom quartile). Alpha: 0.58 (bottom quartile). Point 9 Sharpe: 0.70 (upper mid). Sharpe: 0.60 (bottom quartile). Sharpe: 0.62 (lower mid). Sharpe: 1.85 (top quartile). Sharpe: 0.23 (bottom quartile). Point 10 Information ratio: 1.55 (top quartile). Information ratio: 0.98 (upper mid). Information ratio: 0.42 (lower mid). Information ratio: -0.52 (bottom quartile). Information ratio: 0.42 (bottom quartile). ICICI Prudential Focused Equity Fund

HDFC Focused 30 Fund

SBI Focused Equity Fund

Sundaram Select Focus Fund

DSP Focus Fund

ایس آئی پی کے لیے بہترین ویلیو فنڈز

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Value Fund Growth ₹216.112

↓ -2.67 ₹8,962 100 -5.8 -4.2 8.5 20.8 16.8 4.2 ICICI Prudential Value Discovery Fund Growth ₹464.31

↓ -5.17 ₹60,353 100 -6.4 -1.7 10.3 18.9 18.6 13.8 Aditya Birla Sun Life Pure Value Fund Growth ₹121.657

↓ -1.28 ₹6,246 1,000 -4.1 -0.3 10.4 18.9 14.9 2.6 HDFC Capital Builder Value Fund Growth ₹718.046

↓ -9.39 ₹7,487 300 -6 -2.8 12.4 18 14.7 8.6 Tata Equity PE Fund Growth ₹338.975

↓ -2.77 ₹8,819 150 -5.1 -1.7 10.8 17.8 14.9 3.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 11 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Value Fund ICICI Prudential Value Discovery Fund Aditya Birla Sun Life Pure Value Fund HDFC Capital Builder Value Fund Tata Equity PE Fund Point 1 Upper mid AUM (₹8,962 Cr). Highest AUM (₹60,353 Cr). Bottom quartile AUM (₹6,246 Cr). Bottom quartile AUM (₹7,487 Cr). Lower mid AUM (₹8,819 Cr). Point 2 Established history (20+ yrs). Established history (21+ yrs). Established history (17+ yrs). Oldest track record among peers (32 yrs). Established history (21+ yrs). Point 3 Not Rated. Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.82% (upper mid). 5Y return: 18.60% (top quartile). 5Y return: 14.95% (lower mid). 5Y return: 14.72% (bottom quartile). 5Y return: 14.91% (bottom quartile). Point 6 3Y return: 20.77% (top quartile). 3Y return: 18.91% (upper mid). 3Y return: 18.88% (lower mid). 3Y return: 17.98% (bottom quartile). 3Y return: 17.81% (bottom quartile). Point 7 1Y return: 8.48% (bottom quartile). 1Y return: 10.31% (bottom quartile). 1Y return: 10.41% (lower mid). 1Y return: 12.36% (top quartile). 1Y return: 10.76% (upper mid). Point 8 Alpha: -0.62 (bottom quartile). Alpha: 3.44 (top quartile). Alpha: -1.64 (bottom quartile). Alpha: 2.68 (upper mid). Alpha: 0.27 (lower mid). Point 9 Sharpe: 0.15 (bottom quartile). Sharpe: 0.51 (top quartile). Sharpe: 0.10 (bottom quartile). Sharpe: 0.39 (upper mid). Sharpe: 0.22 (lower mid). Point 10 Information ratio: 1.55 (top quartile). Information ratio: 0.80 (bottom quartile). Information ratio: 0.57 (bottom quartile). Information ratio: 1.10 (upper mid). Information ratio: 0.89 (lower mid). Nippon India Value Fund

ICICI Prudential Value Discovery Fund

Aditya Birla Sun Life Pure Value Fund

HDFC Capital Builder Value Fund

Tata Equity PE Fund

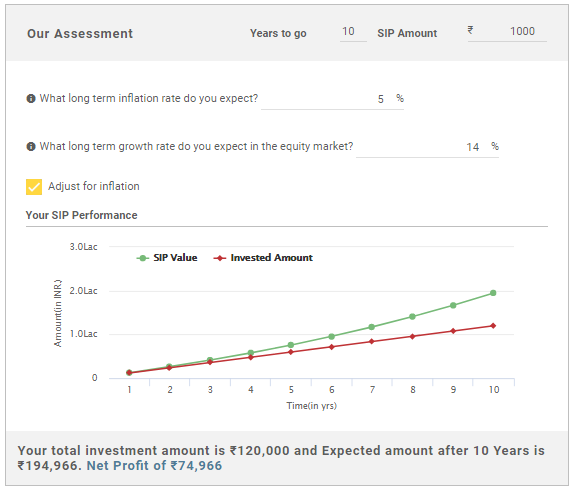

ایس آئی پی کیلکولیٹر

SIP کیلکولیٹر ان موثر ٹولز میں سے ایک ہے جو ایک سرمایہ کار میوچل فنڈز میں سرمایہ کاری کے دوران استعمال کر سکتا ہے۔ چاہے کوئی گاڑی/گھر خریدنے، ریٹائرمنٹ کا منصوبہ، بچے کی اعلیٰ تعلیم یا کوئی اور اثاثہ خریدنے کے لیے سرمایہ کاری کرنا چاہتا ہو، اس کے لیے SIP کیلکولیٹر استعمال کیا جا سکتا ہے۔ یہ سرمایہ کاری کی مقدار اور وقت کی مدت کا حساب لگانے میں مدد کرتا ہے جو مخصوص مالیاتی ہدف تک پہنچنے کے لیے سرمایہ کاری کے لیے درکار ہے۔ لہذا، عام سوالات جیسے "کتنا کرناSIP میں سرمایہ کاری کریں۔ یا اس وقت تک میں کیسے سرمایہ کاری کروں"، اس کیلکولیٹر کا استعمال کرتے ہوئے حل کرتا ہے۔

ایس آئی پی کیلکولیٹر کا استعمال کرتے وقت، کسی کو کچھ متغیرات کو پُر کرنا پڑتا ہے، جن میں شامل ہیں (مثال ذیل میں دی گئی ہے)-

- مطلوبہ سرمایہ کاری کی مدت

- تخمینہ شدہ ماہانہ SIP رقم

- متوقعمہنگائی آنے والے سالوں کے لیے شرح (سالانہ)

- سرمایہ کاری پر طویل مدتی ترقی کی شرح

ایک بار جب آپ اوپر دی گئی تمام معلومات کو فیڈ کر دیں گے، تو کیلکولیٹر آپ کو وہ رقم دے گا جو آپ کو سال کی تعداد کے بعد موصول ہو گی (آپ کی ایس آئی پی کی واپسی)۔ آپ کے خالص منافع کو بھی نمایاں کیا جائے گا تاکہ آپ اس کے مطابق اپنے ہدف کی تکمیل کا اندازہ لگا سکیں۔

بہترین میوچل فنڈز میں کیسے سرمایہ کاری کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔