اسمارٹ فنانشل پلان بنانے کے لیے اہم نکات

اےمالیاتی منصوبہ آپ کی ذاتی کے بارے میں دانشمندانہ اور سمجھدار فیصلے کرنے میں آپ کی مدد کرتا ہے۔ویلتھ مینجمنٹ. ایک مضبوط مالی منصوبہ آپ کی زندگی کے تمام اچھے اور برے وقتوں سے گزرنے میں آپ کی مدد کر سکتا ہے۔

معاشی منصوبہ بندی ایک سرشار نقطہ نظر ہے جو آپ کو حاصل کرنے میں مدد کرتا ہے۔مالی اہداف. ایک مالیاتی منصوبہ ایک کی ایک ہمہ جہت تشخیص ہے۔سرمایہ کارمختلف عوامل کا استعمال کرتے ہوئے کی موجودہ اور مستقبل کی مالی صورتحال جیسےنقدی بہاؤ,اثاثہ تین ہلاک، اخراجات اور بجٹنگ وغیرہ۔

ایک مکمل مالی منصوبہ بنانے کے لیے، یا تو آپ کو مناسب تحقیق کرنے کی ضرورت ہے یا آپ کو اپنے ساتھ بات چیت کرنے کی ضرورت ہے۔مشیر خزانہ یا مشیر. منصوبہ ساز آپ کے موجودہ کا تعین کرنے میں آپ کی مدد کرے گا۔کل مالیت، ٹیکس کی ذمہ داریاں، اور آپ کی پروفائل کے لحاظ سے دیگر مالی اہداف کے ساتھ ساتھ آپ کی ریٹائرمنٹ کے لیے روڈ میپ تیار کرنے میں آپ کی مدد کرتا ہے۔

فنانشل پلان کیسے بنایا جائے؟

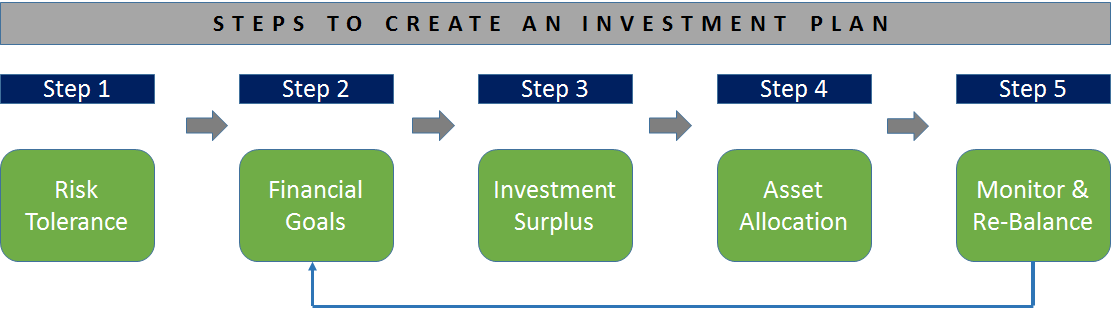

ایک اچھا مالیاتی منصوبہ فرد سے فرد کی انفرادی ضروریات، اہداف اور طویل-مدتی منصوبہ. لیکن ایک مضبوط ذاتی مالیاتی منصوبہ بنانے میں جو اقدامات شامل ہیں وہ سب کے لیے ایک جیسے ہیں۔ آئیے اپنے لیے ایک منصوبہ بنانے میں شامل اقدامات کو دیکھیں:

1. اپنی موجودہ مالی صورتحال معلوم کریں۔

اپنے اہداف تک پہنچنے سے پہلے آپ کو اپنی موجودہ مالی حیثیت اور مجموعی مالیت سے اچھی طرح آگاہ ہونا چاہیے۔ آپ کے مالیاتی مشیر کے ساتھ بات چیت آپ کو اپنی مجموعی مالیت کو سمجھنے اور اپنی ترجیحات پر روشنی ڈالنے میں مدد کرے گی۔ مثال کے طور پر، آپ کی موجودہ مالی صورتحال کا تجزیہ کرنے کے بعد، آپ کو پتہ چلتا ہے کہ شادی کی منصوبہ بندی گاڑی خریدنے کی منصوبہ بندی سے زیادہ اہم ہے۔ آپ کو اپنے نقد بہاؤ کو سمجھنے کی ضرورت ہے،آمدنی سطح، انحصار، چلتے ہوئے قرضے، واجبات وغیرہ۔ یہ تحقیق آپ کو اپنے اہداف کو ترجیح دینے اور اس کے مطابق منصوبہ بنانے میں مدد کرے گی۔

2. ٹائم فریم اور بجٹنگ

مالیاتی منصوبے کے کام کرنے کے لیے، یہ انتہائی اہمیت کا حامل ہے کہ ایک واضح ٹائم لائن کی وضاحت کی جائے۔ ٹائم لائن آپ کو اپنے مقررہ اہداف تک پہنچنے کے لیے ایک سمت دیتی ہے۔ مزید یہ کہ، ڈیڈ لائنز آپ کو وقت پر اپنے اہداف تک پہنچنے کے لیے چوکنا اور متحرک رکھتی ہیں۔

اس ٹائم فریم کے ساتھ ساتھ بجٹ کا ہونا بھی ضروری ہے۔ بجٹ آپ کو آپ کے اخراجات، اخراجات اور بچتوں کے بارے میں اندازہ دیتا ہے جو بالآخر آپ کے مقاصد تک پہنچنے میں آپ کی مدد کرتا ہے۔

3. اہداف مقرر کریں- مختصر مدت، وسط مدتی، اور طویل مدتی

آپ کو زندگی میں واضح مقاصد ہونے چاہئیں۔ مالیاتی منصوبہ وہ سڑک ہے جو آپ کو ان اہداف تک لے جاتی ہے جو آپ نے مقرر کیے ہیں۔ آپ کے اہداف یا تو قلیل مدتی، وسط مدتی یا طویل مدتی ہو سکتے ہیں۔

قلیل مدتی اہداف وہ اہداف ہیں جو آپ مستقبل قریب کے لیے طے کرتے ہیں۔ ان اہداف کے مخصوص ٹائم فریم اور ایک مقصد ہے جسے آپ ایک سال یا دو سال کے وقت میں پورا کرنا چاہتے ہیں۔ بہت سے قلیل مدتی مالی اہداف ہیں جو آپ کی خواہش کی فہرست کے مطابق طے کیے جا سکتے ہیں۔ مثال کے طور پر، خاندانی تعطیلات کے لیے بچت کریں، ہائی ٹیک گیجٹس خریدیں وغیرہ۔

وسط مدتی اہداف وہ اہداف ہیں جو آپ اگلے تین سے چار سالوں میں حاصل کرنا چاہتے ہیں۔ اس میں اہم اہداف شامل ہو سکتے ہیں جیسے شادی یا اعلیٰ تعلیم کے لیے بچت کرنا، فینسی کار خریدنا، پچھلے قرضوں کی ادائیگی (اگر کوئی ہے)، یا کاروبار شروع کرنا وغیرہ۔ جیسے ہی آپ اپنے مختصر مدت کے اہداف کو پورا کرنے کے لیے آگے بڑھتے ہیں، آپ کر سکتے ہیں۔ اپنے وسط مدتی اہداف کا تصور کرنا شروع کریں اور یہ بھی منصوبہ بنائیں کہ آپ انہیں کیسے حاصل کر سکتے ہیں۔

طویل مدتی اہداف وہ ہیں جو آپ کو گزشتہ دو قسم کے مالی اہداف کے مقابلے میں حاصل کرنے میں کافی زیادہ وقت لگ سکتے ہیں۔ طویل مدتی اہداف جیسے کہ آپ کے بچوں کا مستقبل، ان کی تعلیم، آپ کی اپنی ریٹائرمنٹ وغیرہ کے لیے منصوبہ بندی کرنے کے لیے پیچیدہ منصوبہ بندی اور تنظیم کی ضرورت ہوتی ہے۔ آپ قلیل مدتی اور وسط مدتی اہداف ترتیب دے کر شروع کر سکتے ہیں، انہیں وقت پر فراہم کر سکتے ہیں اور پھر اپنے طویل مدتی اہداف کو حاصل کرنے کے لیے اس پر عمل کر سکتے ہیں۔

Talk to our investment specialist

4. اپنے خطرے کا اندازہ لگائیں۔

سرمایہ کاری آپ کے طویل مدتی دولت کے انتظام میں بڑا کردار ادا کرتا ہے۔ سرمایہ کاری شروع کرنے میں کبھی دیر نہیں ہوتی۔ کوئی بھی سرمایہ کاری خطرے کے ساتھ آتی ہے۔عنصر اس سے منسلک.ابتدائی سرمایہ کاری آپ کو بڑے خطرات مول لینے کی صلاحیت اور اس طرح زیادہ منافع پیدا کرنے کا موقع فراہم کرتا ہے۔ لیکن سرمایہ کاری کرنے سے پہلے، کسی کو اپنی رسک لینے کی صلاحیت کا اندازہ لگانا چاہیے یا ان کا کرنا چاہیے۔خطرے کی تشخیص ان کی خطرے کی بھوک کو جاننے کے لیے۔ رسک پروفائلنگ آپ کو یہ سمجھنے میں مدد کرتی ہے کہ آپ کتنا خطرہ مول لے سکتے ہیں اور پھر اس کے مطابق سرمایہ کاری کریں۔ خطرے کا اندازہ لگانے میں بہت سے عوامل شامل ہوتے ہیں جیسے نقصان کو برداشت کرنے کی صلاحیت، ہولڈنگ کا ارادہ، سرمایہ کاری کا علم، موجودہ نقد بہاؤ، منحصر افراد وغیرہ۔ خطرے کا اندازہ اس بات کو یقینی بناتا ہے کہ کوئی شخص خطرے سے متعین زون کے اندر رہے۔ یہ اس بات کو یقینی بنانے کی کوشش کرتا ہے کہ طویل مدت میں، کسی کو سرمایہ کاری کے پورٹ فولیو میں غیر متوقع کارروائی یا نتائج نظر نہ آئیں۔

جب کوئی سرمایہ کار رسک پروفائلنگ سے گزرتا ہے، تو اسے خاص طور پر اس مقصد کے لیے ڈیزائن کیے گئے سوالات کے ایک سیٹ کے جوابات دینے ہوتے ہیں۔ ان سوالات کے جوابات ریکارڈ کیے جاتے ہیں اور ان کی خطرے کی بھوک کا حساب لگانے کے لیے استعمال کیا جاتا ہے۔ سوالات کا یہ مجموعہ مختلف کے لیے مختلف ہے۔میوچل فنڈ ہاؤسز یا تقسیم کار۔ سوالات کے جوابات دینے کے بعد سرمایہ کار کا سکور خطرہ مول لینے کی صلاحیت کا تعین کرتا ہے۔ ایک سرمایہ کار زیادہ خطرہ لینے والا، درمیانی خطرہ لینے والا یا کم خطرہ لینے والا ہو سکتا ہے۔

5. اثاثہ مختص کرنا

آپ کو اپنے اثاثہ جات کی کلاسوں جیسے کہ قرض اور ایکویٹی کے اختلاط کا فیصلہ خطرے کی بھوک کی بنیاد پر کرنا چاہیے۔ اثاثوں کی تقسیم جارحانہ ہوسکتی ہے (بنیادی طور پر ایکویٹی میں سرمایہ کاری)، اعتدال پسند (زیادہ مائلقرض فنڈ) یا یہ قدامت پسند ہوسکتا ہے (ایکویٹی کی طرف کم مائل)۔ آپ کو اپنے رسک پروفائل یا رسک لینے کی صلاحیت کو اثاثہ مختص کرنے کی ضرورت ہے جو آپ اپنے سرمایہ کاری کے پورٹ فولیو میں رکھنا چاہتے ہیں۔

مثال کے طور پر:

| جارحانہ | اعتدال پسند | قدامت پسند | |

|---|---|---|---|

| سالانہ واپسی (پی اے) | 15.7% | 13.4% | 10.8% |

| ایکویٹی | 50% | 35% | 20% |

| قرضہ | 30% | 40% | 40% |

| سونا | 10% | 10% | 10% |

| نقد | 10% | 15% | 30% |

| کل | 100% | 100% | 100% |

6. پروڈکٹ کا انتخاب

اب آپ نے ایک بجٹ بنایا ہے، واضح اہداف مقرر کیے ہیں، مناسب رسک پروفائلنگ کے ساتھ سرمایہ کاری کرنے کا فیصلہ کیا ہے اور اپنا اثاثہ مختص کیا ہے۔ یہ اقدامات آپ کے پروڈکٹ کا انتخاب آسان بناتے ہیں۔ آپ کی رسک پروفائلنگ صحیح پراڈکٹس کے انتخاب کی طرف واضح سمت دیتی ہے۔ نوسکھئیے سے لے کر تجربہ کار سرمایہ کاروں تک،باہمی چندہ سرمایہ کاری کا ایک ترجیحی راستہ ہے۔ تاہم، یہ یقینی بنانا ضروری ہے کہ آپ کو اپنے پورٹ فولیو میں صحیح پروڈکٹ ملے۔ آپ مختلف مقداری اور معیاری عوامل پر غور کر سکتے ہیں جیسےمیوچل فنڈ کی درجہ بندی، اخراجات کا تناسب اور ایگزٹ بوجھ، کا ٹریک ریکارڈاثاثہ مینجمنٹ کمپنیاپنے لیے صحیح پروڈکٹ منتخب کرنے کے لیے فنڈ مینیجر کے ماضی کے نتائج وغیرہ۔ بہترین میوچل فنڈ اسکیم کا انتخاب کرنے کے لیے آپ کے پاس معیار اور مقداری دونوں عوامل کا صحیح توازن ہونا ضروری ہے۔

7. اپنے سرمایہ کاری کے منصوبے کی نگرانی، جائزہ اور دوبارہ توازن رکھیں

آپ نے جو سرمایہ کاری کی ہے اس کی نگرانی کرنا ضروری ہے۔ سرمایہ کاری کا باقاعدگی سے جائزہ لینے اور اس میں توازن برقرار رکھنے سے خطرے کے امکانات کم ہو جاتے ہیں۔ آپ کو اپنے مالیاتی منصوبے کے بارے میں ایک نظم و ضبط کے ساتھ نقطہ نظر رکھنے کی ضرورت ہے اور ہر تین ماہ کے بعد آپ کی سرمایہ کاری کی نگرانی کرنے کی ضرورت ہے۔ مالیاتی منڈیاں غیر مستحکم ہیں اور آپ کی سرمایہ کاری کی قیمت اوپر اور نیچے جا سکتی ہے۔ آپ کو اس تحقیق اور کوششوں پر ثابت قدم رہنا چاہیے جو آپ نے میوچل فنڈ کے انتخاب میں کی ہیں اور مختصر مدت کے نقصانات کی صورت میں گھبرانے سے بچیں۔ اگر آپ پلان میں کچھ تبدیلیاں کرنے کا فیصلہ کرتے ہیں، تو وہ تبدیلیاں پچھلے پلان کو انجام دینے کے لیے مناسب وقت دینے کے بعد کی جانی چاہئیں۔ ری بیلنسنگ کا عمل کم از کم ایک سال سے پہلے نہیں کیا جانا چاہیے۔

اس کے علاوہ، یہ آپ کو آپ کی مستقبل کی سرمایہ کاری کے بارے میں اور آپ اپنے مقاصد تک پہنچنے کے لیے کتنی دور تک آئے ہیں کے بارے میں اندازہ دیتا ہے۔ بہت سے لوگ اعلیٰ درجے کے مالیاتی منصوبے کے ساتھ شاندار آغاز کرتے ہیں لیکن بہت کم لوگ مناسب نگرانی اور توازن کے ساتھ آخر تک اس پر عمل کرنے کا انتظام کرتے ہیں۔ یہ آسان نہیں ہوسکتا ہے، لیکن اس منصوبے پر زیادہ سے زیادہ عمل کرنا ضروری ہے۔

مالیاتی منصوبے کے فوائد

- آپ مستقبل کے لیے مالی طور پر اچھی طرح تیار ہوں گے۔

- آپ کا طرز زندگی زیادہ تر لوگوں سے بہتر ہوگا جن کا کوئی مالی منصوبہ نہیں ہے۔ بہتر طرز زندگی کے ساتھ، آپ تناؤ سے پاک زندگی گزار سکتے ہیں۔

- آپ اور آپ کے خاندان کو مالی طور پر محفوظ بنایا جائے گا۔

- سب سے اہم - آپ اپنی زندگی اور اپنے مستقبل کو کنٹرول کریں گے!

- ایک مالیاتی منصوبہ آپ کے مستقبل کے مالی استحکام کی کلید ہے۔ یہ ضروری ہے کہ مذکورہ بالا تمام عوامل کو مدنظر رکھتے ہوئے اور حقیقت پسندانہ اہداف کے ساتھ ایک منصوبہ بنایا جائے۔ آج ہی ایک مالی منصوبہ بنائیں اور اپنے مستقبل کو محفوظ بنائیں!

جارحانہ سرمایہ کاروں کے لیے بہترین میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP Equity Opportunities Fund Growth ₹605.478

↑ 7.71 ₹17,434 -4 -1.2 10.4 19.3 15.1 7.1 Large & Mid Cap Aditya Birla Sun Life Small Cap Fund Growth ₹80.871

↑ 1.26 ₹4,778 -3.4 -5.2 12.6 16.7 13.1 -3.7 Small Cap Kotak Standard Multicap Fund Growth ₹83.982

↑ 0.99 ₹56,479 -1.7 -0.5 14.7 16.6 12.6 9.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹54.3606

↑ 0.34 ₹13,180 -9.3 -13.6 1.4 19.4 10.7 -5.6 Multi Cap Invesco India Growth Opportunities Fund Growth ₹94.26

↑ 1.19 ₹8,959 -5.5 -7.7 15.4 22.9 16 4.7 Large & Mid Cap Sundaram Mid Cap Fund Growth ₹1,369.94

↑ 21.19 ₹12,917 -2.6 -1.7 18 23.7 18.1 4.1 Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary DSP Equity Opportunities Fund Aditya Birla Sun Life Small Cap Fund Kotak Standard Multicap Fund Motilal Oswal Multicap 35 Fund Invesco India Growth Opportunities Fund Sundaram Mid Cap Fund Point 1 Upper mid AUM (₹17,434 Cr). Bottom quartile AUM (₹4,778 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹13,180 Cr). Bottom quartile AUM (₹8,959 Cr). Lower mid AUM (₹12,917 Cr). Point 2 Oldest track record among peers (25 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (11+ yrs). Established history (18+ yrs). Established history (23+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 15.13% (upper mid). 5Y return: 13.13% (lower mid). 5Y return: 12.59% (bottom quartile). 5Y return: 10.74% (bottom quartile). 5Y return: 15.99% (upper mid). 5Y return: 18.09% (top quartile). Point 6 3Y return: 19.32% (lower mid). 3Y return: 16.75% (bottom quartile). 3Y return: 16.59% (bottom quartile). 3Y return: 19.45% (upper mid). 3Y return: 22.95% (upper mid). 3Y return: 23.68% (top quartile). Point 7 1Y return: 10.39% (bottom quartile). 1Y return: 12.63% (lower mid). 1Y return: 14.66% (upper mid). 1Y return: 1.44% (bottom quartile). 1Y return: 15.40% (upper mid). 1Y return: 18.00% (top quartile). Point 8 Alpha: 1.22 (upper mid). Alpha: 0.00 (lower mid). Alpha: 3.74 (top quartile). Alpha: -5.98 (bottom quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.78 (upper mid). Point 9 Sharpe: 0.34 (upper mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.46 (top quartile). Sharpe: -0.19 (bottom quartile). Sharpe: 0.19 (lower mid). Sharpe: 0.28 (upper mid). Point 10 Information ratio: 0.30 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.19 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.56 (upper mid). Information ratio: 0.23 (lower mid). DSP Equity Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

Kotak Standard Multicap Fund

Motilal Oswal Multicap 35 Fund

Invesco India Growth Opportunities Fund

Sundaram Mid Cap Fund

اعتدال پسند سرمایہ کاروں کے لیے بہترین میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹42.3514

↑ 0.05 ₹2,982 3 4.9 10.2 10 12 10.9 Medium term Bond Nippon India Strategic Debt Fund Growth ₹16.4153

↑ 0.02 ₹136 1.4 3 9.5 8.6 9.1 9.6 Medium term Bond Axis Strategic Bond Fund Growth ₹29.2425

↑ 0.05 ₹2,044 1.5 3.2 8 8.1 6.9 8.2 Medium term Bond ICICI Prudential Gilt Fund Growth ₹105.512

↑ 0.43 ₹9,240 1.5 2.4 6.1 7.5 6.5 6.8 Government Bond UTI Gilt Fund Growth ₹64.3416

↑ 0.18 ₹521 1.7 3 5.5 7.1 5.7 5.1 Government Bond SBI Magnum Gilt Fund Growth ₹67.235

↑ 0.38 ₹10,552 1.9 2.2 4.9 7.3 6.2 4.5 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Medium Term Plan Nippon India Strategic Debt Fund Axis Strategic Bond Fund ICICI Prudential Gilt Fund UTI Gilt Fund SBI Magnum Gilt Fund Point 1 Upper mid AUM (₹2,982 Cr). Bottom quartile AUM (₹136 Cr). Lower mid AUM (₹2,044 Cr). Upper mid AUM (₹9,240 Cr). Bottom quartile AUM (₹521 Cr). Highest AUM (₹10,552 Cr). Point 2 Established history (16+ yrs). Established history (11+ yrs). Established history (13+ yrs). Oldest track record among peers (26 yrs). Established history (24+ yrs). Established history (25+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 10.24% (top quartile). 1Y return: 9.52% (upper mid). 1Y return: 8.00% (upper mid). 1Y return: 6.15% (lower mid). 1Y return: 5.47% (bottom quartile). 1Y return: 4.92% (bottom quartile). Point 6 1M return: 0.61% (bottom quartile). 1M return: 0.79% (lower mid). 1M return: 0.71% (bottom quartile). 1M return: 1.29% (top quartile). 1M return: 1.05% (upper mid). 1M return: 1.25% (upper mid). Point 7 Sharpe: 2.33 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 1.06 (upper mid). Sharpe: 0.16 (lower mid). Sharpe: -0.28 (bottom quartile). Sharpe: -0.38 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.10% (lower mid). Yield to maturity (debt): 8.16% (top quartile). Yield to maturity (debt): 7.38% (upper mid). Yield to maturity (debt): 6.72% (bottom quartile). Yield to maturity (debt): 6.45% (bottom quartile). Point 10 Modified duration: 3.40 yrs (upper mid). Modified duration: 3.58 yrs (upper mid). Modified duration: 3.22 yrs (top quartile). Modified duration: 8.27 yrs (bottom quartile). Modified duration: 5.70 yrs (bottom quartile). Modified duration: 5.46 yrs (lower mid). Aditya Birla Sun Life Medium Term Plan

Nippon India Strategic Debt Fund

Axis Strategic Bond Fund

ICICI Prudential Gilt Fund

UTI Gilt Fund

SBI Magnum Gilt Fund

قدامت پسند سرمایہ کاروں کے لیے بہترین میوچل فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹571.974

↑ 0.09 ₹22,857 1.3 2.9 7.1 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,627.33

↑ 0.41 ₹169 1.4 2.9 6.3 6.9 6.6 6.62% 1M 1M Liquid Fund PGIM India Insta Cash Fund Growth ₹353.614

↑ 0.06 ₹546 1.4 2.9 6.3 6.9 6.5 6.43% 26D 29D Liquid Fund JM Liquid Fund Growth ₹74.0774

↑ 0.01 ₹2,703 1.4 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Liquid Fund UTI Ultra Short Term Fund Growth ₹4,403.55

↑ 0.82 ₹3,751 1.3 2.7 6.4 6.8 6.6 7.21% 4M 29D 5M 30D Ultrashort Bond Axis Liquid Fund Growth ₹3,025.47

↑ 0.47 ₹39,028 1.5 2.9 6.3 7 6.6 6.5% 27D 30D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Savings Fund Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund UTI Ultra Short Term Fund Axis Liquid Fund Point 1 Upper mid AUM (₹22,857 Cr). Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹3,751 Cr). Highest AUM (₹39,028 Cr). Point 2 Established history (22+ yrs). Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (22+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 7.12% (top quartile). 1Y return: 6.32% (lower mid). 1Y return: 6.29% (bottom quartile). 1Y return: 6.18% (bottom quartile). 1Y return: 6.36% (upper mid). 1Y return: 6.32% (upper mid). Point 6 1M return: 0.51% (top quartile). 1M return: 0.45% (upper mid). 1M return: 0.43% (bottom quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.44% (lower mid). 1M return: 0.44% (upper mid). Point 7 Sharpe: 2.17 (bottom quartile). Sharpe: 2.72 (upper mid). Sharpe: 2.89 (upper mid). Sharpe: 2.30 (lower mid). Sharpe: 1.15 (bottom quartile). Sharpe: 3.16 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.81% (upper mid). Yield to maturity (debt): 6.62% (upper mid). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (bottom quartile). Yield to maturity (debt): 7.21% (top quartile). Yield to maturity (debt): 6.50% (lower mid). Point 10 Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.08 yrs (upper mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (lower mid). Modified duration: 0.41 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Aditya Birla Sun Life Savings Fund

Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

UTI Ultra Short Term Fund

Axis Liquid Fund

مالیاتی منصوبہ بناتے وقت عام غلطیاں

آئیے ان میں سے کچھ کو دیکھتے ہیں۔عام غلطیاں جو کہ مالیاتی منصوبہ بناتے وقت ہوتا ہے:

1. غیر حقیقی اہداف کا تعین کرنا

کئی بار لوگ ایسے اہداف طے کرتے ہیں جنہیں حاصل کرنا انتہائی غیر حقیقی ہوتا ہے۔ ایسا اس لیے ہوتا ہے کہ وہ اپنی موجودہ مالی صورتحال کے بارے میں گہرائی سے معلومات نہیں رکھتے۔

2. جلد بازی میں فیصلے کرنا

مالیاتی منصوبے پر عمل درآمد صبر و تحمل کا کام ہے۔ لوگ بعض اوقات صبر سے ہاتھ دھو بیٹھتے ہیں اور بعض فیصلے فطری طور پر کرتے ہیں۔ وہ فیصلے اس وقت درست لگ سکتے ہیں لیکن مستقبل میں اس کے منفی اثرات مرتب ہو سکتے ہیں۔

3. مالی منصوبہ بندی صرف سرمایہ کاری نہیں ہے۔

مالی منصوبہ بندی صرف سرمایہ کاری کے بارے میں نہیں ہے۔ اس میں دیگر اہم امور بھی شامل ہیں جیسے دولت کا انتظام،ٹیکس پلاننگ,انشورنس، اورریٹائرمنٹ پلاننگ. سرمایہ کاری ایک مضبوط مالیاتی منصوبہ کا ایک پہلو ہے۔

4. وقتاً فوقتاً منصوبے کا جائزہ لینے میں کوتاہی کرنا

یہ سب سے عام غلطیوں میں سے ایک ہے جو لوگ پلان پر عمل کرتے وقت کرتے ہیں۔ وقتاً فوقتاً اپنے مالیاتی منصوبے کا جائزہ لینے سے آپ کو اپنی موجودہ پیشرفت کا اندازہ ہوتا ہے۔ یہ آپ کو طویل مدتی اہداف کو برقرار رکھتے ہوئے آپ کی موجودہ صورتحال کے مطابق اپنے منصوبے کو دوبارہ چیک کرنے اور دوبارہ متوازن کرنے کی بھی اجازت دیتا ہے۔

5. مالی منصوبہ بندی صرف امیر لوگ ہی کرتے ہیں۔

منصوبہ بناتے وقت ایک اور عام غلطی۔ مالیاتی منصوبہ بندی ہر کسی کے لیے ہوتی ہے چاہے ان کے مالی حالات کچھ بھی ہوں۔

6. بحران کا انتظار کریں۔

بحران سے نمٹنے کے لیے مالیاتی منصوبہ ترتیب دینے سے بہتر ہے کہ اس طرح کے واقعات کے پیش آنے کا انتظار کریں اور پھر اس پر عمل کریں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔