سرمایہ کاری کا منصوبہ کیسے بنایا جائے؟

"بارش کے دن کے لیے بچت کریں" ایک عملی سچائی ہے۔ جب آپ ایک بناتے ہیں۔سرمایہ کاری کا منصوبہآپ نہ صرف برے وقت کے لیے بچت کرتے ہیں بلکہ اپنے مستقبل کو بھی محفوظ رکھتے ہیں۔

ہم میں سے ہر ایک کے کچھ اہداف، خواب، خواہشات اور خواہشات کی فہرست ہے، اور اگر آپ سرمایہ کاری کے منصوبے کی اہمیت کو جانتے ہیں تو ان سب کو ممکن بنانا ممکن ہے۔

بنیاد یہ، ہم آپ کو ایک گائیڈ لائن کے ذریعے لے جاتے ہیں، کہ کس طرح ایک منظم طریقے سے سرمایہ کاری کا منصوبہ بنایا جائے۔ لیکن، اس سے پہلے آئیے اس کی اہمیت کو سمجھیں۔سرمایہ کاری.

آپ کو کیوں سرمایہ کاری کرنی چاہئے؟

بہت سے لوگ آج بھیناکام سرمایہ کاری کی اہمیت کو سمجھنا۔ ٹھیک ہے، سرمایہ کاری کرنے یا سرمایہ کاری کرنے کے پیچھے بنیادی خیال ایک باقاعدہ پیدا کرنا ہے۔آمدنی یا ایک مقررہ مدت میں واپس آتا ہے۔ مزید یہ کہ یہ آپ کو اپنے مستقبل کے لیے منظم طریقے سے تیار کرتا ہے۔ لیکن، لوگ اپنا پیسہ مختلف وجوہات کی بنا پر لگاتے ہیں جیسے کہ کے لیےریٹائرمنٹمختصر مدت اور طویل مدتی سرمایہ کاری کرنا (ان کے اہداف کے مطابق)، اثاثوں کی خریداری کے لیے، شادی کرنے کے لیے، کاروبار شروع کرنے کے لیے یا دنیا کی سیر کے لیے جانا وغیرہ۔

بہترین سرمایہ کاری کا منصوبہ بنانے کے لیے نکات

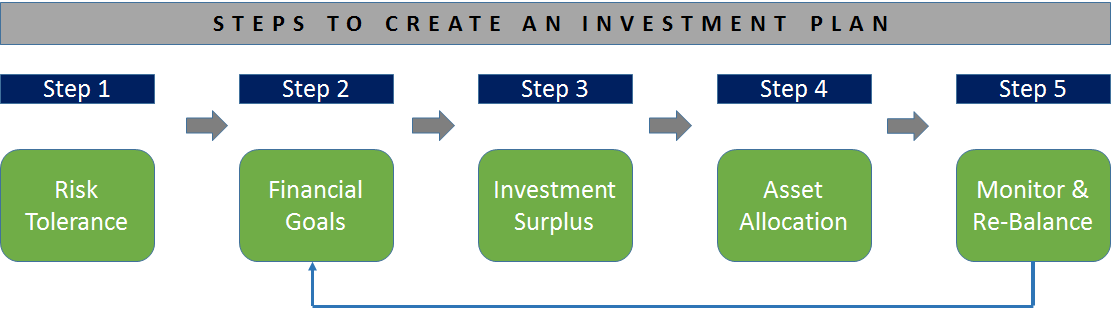

1. اپنی رسک رواداری کا تعین کریں۔

سرمایہ کاری کا منصوبہ بناتے وقت، یہ طے کرنا ضروری ہے کہ آپخطرے کی رواداری. ہر سرمایہ کاری کے آپشن کے اپنے فوائد اور نقصانات ہوتے ہیں۔ کچھ گاڑیاں کم خطرات کے ساتھ آتی ہیں، جب کہ کچھ میں زیادہ خطرات ہوتے ہیں۔ مالی اصطلاحات میں، خطرے کی تعریف کسی سرمایہ کاری کے اثاثے کے ذریعے فراہم کردہ واپسیوں کے اتار چڑھاؤ یا اتار چڑھاؤ کے طور پر کی جاتی ہے۔ خطرے کے بارے میں بات کرتے ہوئے، انعام تصویر میں آتا ہے کیونکہ خطرات اور انعامات ساتھ ساتھ چلتے ہیں۔ مثال کے طور پر، انعام میںایکویٹی فنڈز زیادہ ہے اور خطرہ بھی۔ تاہم، اثاثوں کا متنوع پورٹ فولیو ہونا خطرات کو کم کرتا ہے۔

لہذا، کسی بھی آلے میں سرمایہ کاری کرنے سے پہلے، جان لیں کہ اس کے دونوں اطراف ہیں۔ اس کے ساتھ ساتھ اپنی خطرے کی رواداری کا بھی تعین کریں۔ تصویر میں ذیل میں چند مثالوں کا ذکر کیا گیا ہے۔

Talk to our investment specialist

2. مالی اہداف طے کریں۔

سرمایہ کاری کا منصوبہ بناتے وقت آپ جو پہلی چیز کرتے ہیں وہ سیٹنگ ہے۔مالی اہداف! ہم سب مالی طور پر مستحکم ہونا چاہتے ہیں اور آمدنی کے ایک مستحکم بہاؤ کی ضرورت ہے۔ لیکن، بہت سے لوگ مالی طور پر مستحکم ہونے کی اپنی طاقت کو کم سمجھتے ہیں، یہ فرض کرتے ہوئے کہ یہ صرف امیروں کے لیے ہے۔ لیکن ٹھہرو، امیر ہونا اس بات سے نہیں کہ آپ کتنا کماتے ہیں، بلکہ یہ اس بارے میں ہے کہ آپ کتنی بچت کرتے ہیں! تک پہنچنے کا ایک ایسا طریقہ ہے a بنا کرمالیاتی منصوبہ اور مالی اہداف کا تعین کرنا۔

اپنے مالی اہداف کو نشانہ بنانے کے منظم طریقوں میں سے ایک یہ ہے کہ انہیں ٹائم فریم، یعنی قلیل مدتی، وسط مدتی اور طویل مدتی اہداف میں ترتیب دیں۔ یہ نہ صرف مطلوبہ مالیاتی ہدف کے سفر کا ایک انتہائی منظم حل فراہم کرے گا بلکہ آپ کے مالی اہداف کے لیے ایک حقیقت پسندانہ نقطہ نظر بھی حاصل کرے گا۔ چاہے آپ کار کا مالک بننا چاہتے ہو، رئیل اسٹیٹ/سونے میں سرمایہ کاری کریں یا شادی کے لیے بچت کریں - مالی مقصد کچھ بھی ہو؛ آپ ان کو متذکرہ بالا ٹائم فریموں یعنی مختصر، درمیانی اور طویل مدتی میں درجہ بندی کر کے ہدف بنا سکتے ہیں۔ تاہم، ان سب کو ممکن بنانے کے لیے، آپ کو پہلے بچت کرنے کی ضرورت ہے!

3. سرمایہ کاری سرپلس کا فیصلہ کریں۔

سرمایہ کاری کے سرپلس کا تخمینہ لگاتے وقت، سرمایہ کاروں کو اپنی موجودہ مالی حالت کو واضح طور پر سمجھنا چاہیے جس سے انہیں ان دونوں کے بارے میں اندازہ ہو جائے گا۔کمائی اور اخراجات. یہ تجزیہ آپ کی زندگی کی سالانہ لاگت کے بارے میں رہنمائی کرے گا اور سرمایہ کاری کے لیے دستیاب بچت یا اضافی رقم کی نشاندہی کرے گا۔

4. اثاثوں کی تقسیم کا فیصلہ کریں۔

اثاثہ تین ہلاک صرف ایک پورٹ فولیو میں اثاثوں کے مرکب کا فیصلہ کر رہا ہے۔ پورٹ فولیو میں مختلف اثاثوں کی کلاسز رکھنے کی اہمیت کو سمجھنا ضروری ہے۔ پورٹ فولیو میں کافی حد تک غیر متعلقہ اثاثوں کا ہونا ضروری ہے تاکہ جب کوئی اثاثہ کلاس نہیں کماتا ہے، تو دوسروں کو دینے کے لیےسرمایہ کار پورٹ فولیو پر مثبت واپسی.

اگرچہ اثاثے بنانے کے بہت سے روایتی طریقے ہیں جیسے مختلف اسکیمیں، فکسڈ ڈپازٹ، بچت وغیرہ، لوگوں کو اثاثے بنانے کے دیگر غیر روایتی طریقوں کی اہمیت کو بھی تیزی سے سمجھنے کی ضرورت ہے۔ مزید یہ کہ، ایسی چیزوں میں سرمایہ کاری کرنا جن کی قدر میں اضافہ ہوگا اور آپ کو آپ کے پیسے کا اچھا منافع ملے گا۔ مثال کے طور پر،باہمی چندہاشیاء، رئیل اسٹیٹ کچھ ایسے اختیارات ہیں جو وقت کے ساتھ ساتھ قابل تعریف ہوں گے اور یہ آپ کو ایک مضبوط پورٹ فولیو بنانے میں مدد فراہم کرے گا۔

5. مانیٹر اور ری بیلنس

سرمایہ کاروں کو ہمیشہ کم از کم سہ ماہی میں ایک بار پورٹ فولیو کا جائزہ لینا چاہیے اور سال میں کم از کم ایک بار دوبارہ توازن رکھنا چاہیے۔ کسی کو اسکیم کی کارکردگی دیکھنے کی ضرورت ہوگی اور اس بات کو یقینی بنانا چاہئے کہ پورٹ فولیو میں ایک اچھا اداکار موجود ہے۔ بصورت دیگر کسی کو اپنی ہولڈنگز کو تبدیل کرنے اور اچھے اداکاروں کے ساتھ پیچھے رہ جانے والوں کو تبدیل کرنے کی ضرورت ہوگی۔

سرمایہ کاری کے لیے بہترین سرمایہ کاری کے اختیارات چیک کریں۔

صحیح آلات میں سرمایہ کاری کے اہم پہلو میں کیا اضافہ کرتا ہے! بہت سے لوگ سوچتے ہیں کہ اپنے پیسے کو صرف اندر رکھنا ہے۔بینک اکاؤنٹس انہیں اچھا سود ادا کرتے ہیں۔ لیکن بینکوں میں پیسہ پارک کرنے کے علاوہ اور بھی بہت سے آپشنز ہیں، جن میں آپ بہتر منافع اور منافع حاصل کرنے کے لیے اپنا پیسہ لگا سکتے ہیں۔ کچھ کا ذکر کرنے کے لئے، مختلف ہیںمیوچل فنڈز کی اقسام (بانڈز، قرض، ایکویٹی)ای ایل ایس ایس,ETFs,منی مارکیٹ فنڈزوغیرہ۔ لہذا، آپشنز کو اچھی طرح سے منتخب کریں اور ایک بنائیںسمارٹ سرمایہ کاری منصوبہ!

آپ کے سرمایہ کاری کے منصوبے میں بہترین کارکردگی کا مظاہرہ کرنے والے سرمایہ کاری کے آلات ہونے چاہئیں۔ تو کچھ جانیں، ہم نے رقم کی سرمایہ کاری کے لیے چند بہترین اختیارات درج کیے ہیں!

| سرمایہ کاری کے اختیارات | اوسط ریٹرن | خطرہ |

|---|---|---|

| بینک اکاؤنٹ/معیاد مقررہ تک جمع | 3%-10% | بہت کم سے کوئی نہیں۔ |

| پیسہمارکیٹ فنڈز | 4%-8% | کم |

| مائع فنڈز | 5%-9% | بہت کم سے کوئی نہیں۔ |

| ایکویٹی فنڈز | 2%-20% | اعلی سے اعتدال پسند |

| ایکویٹی سے منسلک بچت اسکیم (ELSS) | 14%-20% | اعتدال پسند |

سرمایہ کاری کے لیے بہترین منی مارکیٹ فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Money Manager Fund Growth ₹385.758

↑ 0.09 ₹28,816 1.3 2.8 7 7.4 7.4 6.62% 6M 11D 6M 11D Money Market UTI Money Market Fund Growth ₹3,217.54

↑ 0.62 ₹20,497 1.3 2.9 7.1 7.5 7.5 6.96% 4M 26D 4M 26D Money Market Kotak Money Market Scheme Growth ₹4,683.7

↑ 1.23 ₹32,870 1.4 2.9 7.1 7.4 7.4 6.99% 5M 8D 5M 8D Money Market ICICI Prudential Money Market Fund Growth ₹395.897

↑ 0.09 ₹35,025 1.4 2.9 7.1 7.4 7.4 6.91% 5M 12D 5M 25D Money Market Franklin India Savings Fund Growth ₹52.3327

↑ 0.01 ₹3,898 1.4 2.9 7.1 7.4 7.4 6.89% 5M 8D 5M 19D Money Market Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund Kotak Money Market Scheme ICICI Prudential Money Market Fund Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Upper mid AUM (₹32,870 Cr). Highest AUM (₹35,025 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (22+ yrs). Established history (20+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 6.99% (bottom quartile). 1Y return: 7.13% (top quartile). 1Y return: 7.05% (bottom quartile). 1Y return: 7.12% (lower mid). 1Y return: 7.13% (upper mid). Point 6 1M return: 0.47% (top quartile). 1M return: 0.45% (lower mid). 1M return: 0.46% (upper mid). 1M return: 0.43% (bottom quartile). 1M return: 0.42% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.13 (bottom quartile). Sharpe: 2.31 (top quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

Kotak Money Market Scheme

ICICI Prudential Money Market Fund

Franklin India Savings Fund

سرمایہ کاری کے لیے بہترین مائع فنڈز

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Liquid Fund Growth ₹437.762

↑ 0.07 ₹54,615 0.4 1.4 2.9 6.3 6.5 6.19% 2M 1D 2M 1D Liquid Fund Nippon India Liquid Fund Growth ₹6,628.8

↑ 1.19 ₹25,994 0.4 1.4 2.9 6.3 6.5 6.09% 1M 23D 1M 26D Liquid Fund Indiabulls Liquid Fund Growth ₹2,627.33

↑ 0.41 ₹169 0.4 1.4 2.9 6.3 6.6 6.62% 1M 1M Liquid Fund JM Liquid Fund Growth ₹74.0774

↑ 0.01 ₹2,703 0.4 1.4 2.9 6.2 6.4 6.44% 1M 2D 1M 4D Liquid Fund PGIM India Insta Cash Fund Growth ₹353.614

↑ 0.06 ₹546 0.4 1.4 2.9 6.3 6.5 6.43% 26D 29D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Liquid Fund Nippon India Liquid Fund Indiabulls Liquid Fund JM Liquid Fund PGIM India Insta Cash Fund Point 1 Highest AUM (₹54,615 Cr). Upper mid AUM (₹25,994 Cr). Bottom quartile AUM (₹169 Cr). Lower mid AUM (₹2,703 Cr). Bottom quartile AUM (₹546 Cr). Point 2 Established history (21+ yrs). Established history (22+ yrs). Established history (14+ yrs). Oldest track record among peers (28 yrs). Established history (18+ yrs). Point 3 Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Point 5 1Y return: 6.30% (upper mid). 1Y return: 6.27% (bottom quartile). 1Y return: 6.32% (top quartile). 1Y return: 6.18% (bottom quartile). 1Y return: 6.29% (lower mid). Point 6 1M return: 0.44% (upper mid). 1M return: 0.44% (lower mid). 1M return: 0.45% (top quartile). 1M return: 0.43% (bottom quartile). 1M return: 0.43% (bottom quartile). Point 7 Sharpe: 3.01 (top quartile). Sharpe: 2.70 (bottom quartile). Sharpe: 2.72 (lower mid). Sharpe: 2.30 (bottom quartile). Sharpe: 2.89 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.70 (bottom quartile). Information ratio: -1.73 (bottom quartile). Information ratio: -0.09 (lower mid). Point 9 Yield to maturity (debt): 6.19% (bottom quartile). Yield to maturity (debt): 6.09% (bottom quartile). Yield to maturity (debt): 6.62% (top quartile). Yield to maturity (debt): 6.44% (upper mid). Yield to maturity (debt): 6.43% (lower mid). Point 10 Modified duration: 0.17 yrs (bottom quartile). Modified duration: 0.15 yrs (bottom quartile). Modified duration: 0.08 yrs (upper mid). Modified duration: 0.09 yrs (lower mid). Modified duration: 0.07 yrs (top quartile). Aditya Birla Sun Life Liquid Fund

Nippon India Liquid Fund

Indiabulls Liquid Fund

JM Liquid Fund

PGIM India Insta Cash Fund

سرمایہ کاری کے لیے بہترین ایکویٹی فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Sundaram Rural and Consumption Fund Growth ₹87.5677

↑ 0.94 ₹1,461 -9.6 -13.5 1.5 13.6 11.5 -0.1 Sectoral Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 1.3 1.1 17.3 25.7 22.2 3.7 Sectoral DSP Natural Resources and New Energy Fund Growth ₹105.262

↓ -2.00 ₹1,765 11.7 16.6 27.7 22.5 20.2 17.5 Sectoral Bandhan Infrastructure Fund Growth ₹45.453

↑ 0.66 ₹1,428 -3.5 -8.5 6 21.8 19.4 -6.9 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹61.12

↑ 1.38 ₹3,641 -4 2.4 17.7 16.5 11.7 17.5 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Sundaram Rural and Consumption Fund Franklin Build India Fund DSP Natural Resources and New Energy Fund Bandhan Infrastructure Fund Aditya Birla Sun Life Banking And Financial Services Fund Point 1 Bottom quartile AUM (₹1,461 Cr). Upper mid AUM (₹3,003 Cr). Lower mid AUM (₹1,765 Cr). Bottom quartile AUM (₹1,428 Cr). Highest AUM (₹3,641 Cr). Point 2 Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (17+ yrs). Established history (15+ yrs). Established history (12+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 11.51% (bottom quartile). 5Y return: 22.19% (top quartile). 5Y return: 20.19% (upper mid). 5Y return: 19.36% (lower mid). 5Y return: 11.71% (bottom quartile). Point 6 3Y return: 13.60% (bottom quartile). 3Y return: 25.68% (top quartile). 3Y return: 22.48% (upper mid). 3Y return: 21.84% (lower mid). 3Y return: 16.46% (bottom quartile). Point 7 1Y return: 1.50% (bottom quartile). 1Y return: 17.27% (lower mid). 1Y return: 27.74% (top quartile). 1Y return: 6.00% (bottom quartile). 1Y return: 17.70% (upper mid). Point 8 Alpha: -7.86 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.61 (top quartile). Point 9 Sharpe: -0.56 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: 1.32 (top quartile). Sharpe: -0.27 (bottom quartile). Sharpe: 1.03 (upper mid). Point 10 Information ratio: -0.54 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.25 (top quartile). Sundaram Rural and Consumption Fund

Franklin Build India Fund

DSP Natural Resources and New Energy Fund

Bandhan Infrastructure Fund

Aditya Birla Sun Life Banking And Financial Services Fund

سرمایہ کاری کے لیے بہترین ELSS فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata India Tax Savings Fund Growth ₹43.9158

↑ 0.59 ₹4,566 -3.3 -0.2 12.1 15.4 12.7 4.9 ELSS Bandhan Tax Advantage (ELSS) Fund Growth ₹149.667

↑ 1.65 ₹7,060 -4.3 -1.4 10.4 14.7 14.2 8 ELSS DSP Tax Saver Fund Growth ₹136.176

↑ 1.80 ₹17,223 -4.6 -1.3 9.5 18.7 15.3 7.5 ELSS Aditya Birla Sun Life Tax Relief '96 Growth ₹58.61

↑ 0.64 ₹14,993 -5.4 -4.2 11.9 14.7 7.9 9.3 ELSS Sundaram Diversified Equity Fund Growth ₹212.514

↑ 2.46 ₹1,389 -5.1 -3.9 8.9 12.4 11.1 7.1 ELSS Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata India Tax Savings Fund Bandhan Tax Advantage (ELSS) Fund DSP Tax Saver Fund Aditya Birla Sun Life Tax Relief '96 Sundaram Diversified Equity Fund Point 1 Bottom quartile AUM (₹4,566 Cr). Lower mid AUM (₹7,060 Cr). Highest AUM (₹17,223 Cr). Upper mid AUM (₹14,993 Cr). Bottom quartile AUM (₹1,389 Cr). Point 2 Established history (11+ yrs). Established history (17+ yrs). Established history (19+ yrs). Established history (18+ yrs). Oldest track record among peers (26 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.68% (lower mid). 5Y return: 14.22% (upper mid). 5Y return: 15.31% (top quartile). 5Y return: 7.90% (bottom quartile). 5Y return: 11.13% (bottom quartile). Point 6 3Y return: 15.42% (upper mid). 3Y return: 14.73% (bottom quartile). 3Y return: 18.71% (top quartile). 3Y return: 14.73% (lower mid). 3Y return: 12.39% (bottom quartile). Point 7 1Y return: 12.07% (top quartile). 1Y return: 10.36% (lower mid). 1Y return: 9.49% (bottom quartile). 1Y return: 11.89% (upper mid). 1Y return: 8.89% (bottom quartile). Point 8 Alpha: -0.76 (bottom quartile). Alpha: 0.34 (lower mid). Alpha: 1.75 (upper mid). Alpha: 3.77 (top quartile). Alpha: -0.52 (bottom quartile). Point 9 Sharpe: 0.14 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: 0.33 (upper mid). Sharpe: 0.50 (top quartile). Sharpe: 0.15 (bottom quartile). Point 10 Information ratio: -0.35 (lower mid). Information ratio: -0.30 (upper mid). Information ratio: 0.93 (top quartile). Information ratio: -0.43 (bottom quartile). Information ratio: -1.03 (bottom quartile). Tata India Tax Savings Fund

Bandhan Tax Advantage (ELSS) Fund

DSP Tax Saver Fund

Aditya Birla Sun Life Tax Relief '96

Sundaram Diversified Equity Fund

سرمایہ کاری کا منصوبہ بناتے وقت سرمایہ کاری کے مختلف آپشنز تلاش کریں، سرمایہ کاروں کو مارکیٹ میں نئی اسکیموں سے بھی آگاہ ہونا چاہیے۔ سب سے اہم بات، ان کی عادت ڈالنی چاہیے۔ابتدائی سرمایہ کاری اپنی محنت کی کمائی کو محفوظ کرکے!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔