ہندوستان میں میوچل فنڈز کی اقسام

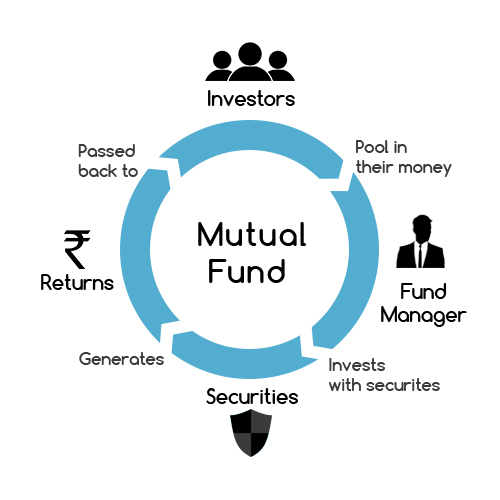

میوچل فنڈ انڈسٹری 1963 سے ہندوستان میں ہے۔ آج، ہندوستان میں 10,000 سے زیادہ اسکیمیں موجود ہیں، اور صنعت کی ترقی بہت زیادہ ہوئی ہے۔ ہندوستانی میوچل فنڈ انڈسٹری کی AUM سے بڑھی ہے۔30 اپریل 2011 تک ₹7.85 ٹریلین سے 30 اپریل 2021 تک ₹32.38 ٹریلین اس کا مطلب ہے کہ 10 سال کے عرصے میں 4 گنا اضافہ ہوا ہے۔ شامل کرنے کے لیے، 30 اپریل 2021 کو MF کی زبان کے مطابق فولیو کی کل تعداد تھی9.86 کروڑ (98.6 ملین)۔

اس طرح کی چشم کشا ترقی کو دیکھ کر، بہت سے لوگ سرمایہ کاری کی طرف راغب ہوتے ہیں، جو مستقبل کو محفوظ بنانے کے لیے ایک بہترین قدم ہے۔ شروع کرنے سے پہلے، اپنی تحقیق کو اچھی طرح سے یقینی بنائیں۔ MFs کی بنیادی باتیں جاننا ضروری ہے جیسے کہ اقسامباہمی چندہ، خطرہ اور واپسی، تنوع، وغیرہ۔ اسی طرح وہ بھیسونے میں سرمایہ کاری کریں، ہائبرڈ، ایف او ایف، وغیرہ۔

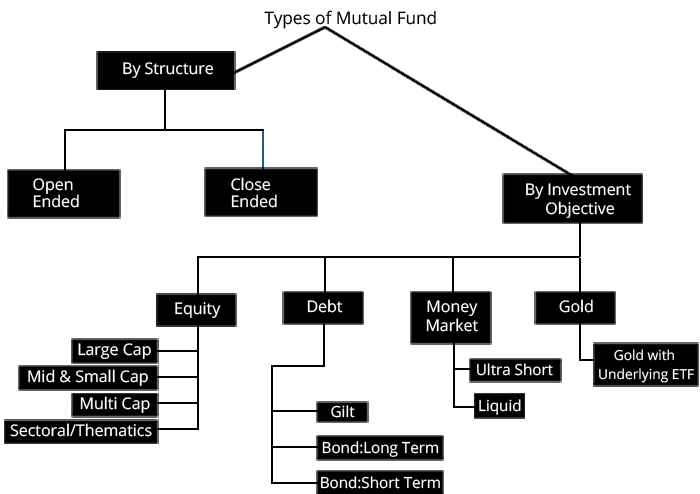

بنیادی باتوں کی درجہ بندی پختگی کی مدت کے لحاظ سے ہے، جہاں میوچل فنڈز کی دو وسیع اقسام ہیں - اوپن اینڈڈ اور کلوز اینڈڈ۔

اوپن اینڈڈ میوچل فنڈز

ہندوستان میں میوچل فنڈز کی اکثریت کھلی نوعیت کے ہوتے ہیں۔ یہ فنڈز سرمایہ کاروں کے لیے کسی بھی وقت سبسکرپشن (یا سادہ الفاظ میں خریداری) کے لیے کھلے ہیں۔ وہ ان سرمایہ کاروں کو نئے یونٹ جاری کرتے ہیں جو فنڈ میں جانا چاہتے ہیں۔ ابتدائی پیشکش کی مدت کے بعد (این ایف او)، ان فنڈز کے یونٹ خریدے جا سکتے ہیں۔ ایک غیر معمولی منظر نامے میں، اثاثہ جات مینجمنٹ کمپنی (اے ایم سی) سرمایہ کاروں کی طرف سے مزید خریداری روک سکتا ہے اگر AMC کو لگتا ہے کہ تازہ رقم کی تعیناتی کے لیے کافی اور اچھے مواقع نہیں ہیں۔ تاہم، چھٹکارے کے لیے، AMC کو یونٹس کو واپس خریدنا پڑتا ہے۔

Talk to our investment specialist

بند شدہ میوچل فنڈز

یہ وہ فنڈز ہیں جو ابتدائی پیشکش کی مدت (NFO) کے بعد سرمایہ کاروں کی جانب سے مزید سبسکرپشن (یا خریداری) کے لیے بند کر دیے جاتے ہیں۔ اوپن اینڈڈ فنڈز کے برعکس، سرمایہ کار NFO مدت کے بعد اس قسم کے میوچل فنڈز کے نئے یونٹ نہیں خرید سکتے۔ لہذا، بند ختم شدہ فنڈز میں سرمایہ کاری صرف NFO مدت کے دوران ممکن ہے۔ اس کے علاوہ، ایک بات نوٹ کرنے کی ہے کہ سرمایہ کار بند شدہ فنڈ میں چھٹکارے کے ذریعے باہر نہیں نکل سکتے۔ وقفہ مدت کے مکمل ہونے کے بعد ہوتا ہے۔

مزید برآں، باہر نکلنے کا موقع فراہم کرنے کے لیے،میوچل فنڈ ہاؤسز اسٹاک ایکسچینج میں بند شدہ فنڈز کی فہرست بنائیں۔ لہٰذا، سرمایہ کاروں کو ایکسچینج پر بند شدہ فنڈز کی تجارت کی ضرورت ہوگی تاکہ وہ میچورٹی مدت سے پہلے باہر نکلیں۔

میوچل فنڈز کی مختلف اقسام

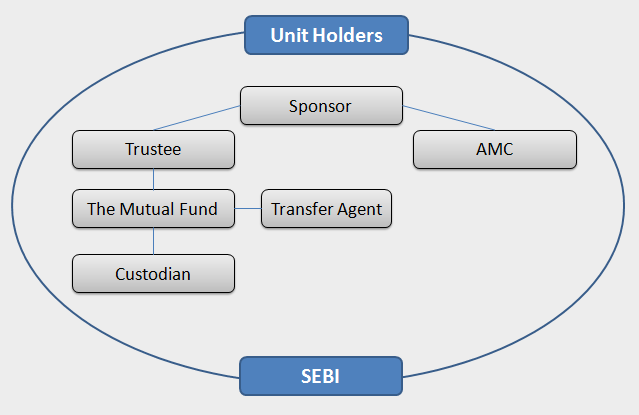

سیکورٹیز اینڈ ایکسچینج بورڈ آف انڈیا کی رہنمائیSEBI) اصولوں کے مطابق، میوچل فنڈز میں پانچ اہم وسیع زمرے اور 36 ذیلی زمرے ہیں۔

1. ایکویٹی میوچل فنڈز

ایکویٹی فنڈز ایکویٹی اسٹاک مارکیٹ میں سرمایہ کاری کرکے سرمایہ کاروں کے لیے پیسہ کمائیں۔ یہ آپشن ان سرمایہ کاروں کے لیے موزوں ہے جو طویل مدتی منافع کے خواہاں ہیں۔ ایکویٹی میوچل فنڈز کی کچھ اقسام یہ ہیں-

- بڑے کیپ فنڈز

- مڈ کیپ فنڈز

- سمال کیپ فنڈز

- شعبہ/موضوعاتی فنڈز

- ای ایل ایس ایس

- منافع بخش پیداوار فنڈز

- توجہ مرکوز فنڈ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹63.9103

↓ -2.35 ₹1,975 28.7 64.3 164.1 58.8 31 167.1 SBI PSU Fund Growth ₹36.0126

↓ -0.17 ₹5,980 8.2 16.7 28.2 32.2 26.7 11.3 Invesco India PSU Equity Fund Growth ₹67.37

↑ 0.19 ₹1,492 4.1 10.5 26.8 30.2 24.7 10.3 ICICI Prudential Infrastructure Fund Growth ₹188.58

↓ -1.04 ₹8,077 -3.7 -1.7 10.4 22.8 24.6 6.7 DSP India T.I.G.E.R Fund Growth ₹320.958

↓ -0.49 ₹5,184 3 3 18.6 25.4 23.4 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund ICICI Prudential Infrastructure Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹1,492 Cr). Highest AUM (₹8,077 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (20+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.96% (top quartile). 5Y return: 26.72% (upper mid). 5Y return: 24.66% (lower mid). 5Y return: 24.56% (bottom quartile). 5Y return: 23.39% (bottom quartile). Point 6 3Y return: 58.76% (top quartile). 3Y return: 32.21% (upper mid). 3Y return: 30.16% (lower mid). 3Y return: 22.82% (bottom quartile). 3Y return: 25.38% (bottom quartile). Point 7 1Y return: 164.13% (top quartile). 1Y return: 28.24% (upper mid). 1Y return: 26.83% (lower mid). 1Y return: 10.40% (bottom quartile). 1Y return: 18.57% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

ICICI Prudential Infrastructure Fund

DSP India T.I.G.E.R Fund

لارج کیپ فنڈز ان کمپنیوں میں سرمایہ کاری کرتے ہیں جن کی مارکیٹ کیپٹلائزیشن بڑی ہوتی ہے (اس وجہ سے اس کا نام بڑے-) ہوتا ہے، عام طور پر، یہ بہت بڑی کمپنیاں ہوتی ہیں اور قائم کردہ کھلاڑی ہیں، جیسے یونی لیور، ریلائنس، آئی ٹی سی وغیرہ۔ مڈ کیپ اور سمال کیپ فنڈز سرمایہ کاری کرتے ہیں۔ چھوٹی کمپنیوں میں، یہ کمپنیاں چھوٹی ہونے کی وجہ سے غیر معمولی ترقی دکھا سکتی ہیں اور اچھا منافع فراہم کر سکتی ہیں۔ تاہم، چونکہ وہ چھوٹے ہیں وہ نقصان دے سکتے ہیں اور زیادہ خطرناک ہیں۔

تھیمیٹک فنڈز کسی خاص شعبے جیسے انفراسٹرکچر، پاور، میڈیا اور تفریح وغیرہ میں سرمایہ کاری کرتے ہیں۔ تمام میوچل فنڈز تھیمیٹک فنڈز فراہم نہیں کرتے ہیں، جیسےریلائنس میوچل فنڈ اپنے پاور سیکٹر فنڈ، میڈیا اور تفریحی فنڈ وغیرہ کے ذریعے موضوعاتی فنڈز کی نمائش فراہم کرتا ہے۔آئی سی آئی سی آئی پراڈینشل میوچل فنڈ بینکنگ اور مالیاتی خدمات کے شعبے کو اپنے آئی سی آئی سی آئی پروڈنشل بینکنگ اینڈ فنانشل سروسز فنڈ، آئی سی آئی سی آئی پرڈینشل ٹیکنالوجی فنڈ کے ذریعے ٹیکنالوجی فراہم کرتا ہے۔

2. قرض میوچل فنڈز

قرض فنڈ مقررہ آمدنی کے آلات میں سرمایہ کاری کریں، جسے بھی کہا جاتا ہے۔بانڈز اور گلٹس بانڈ فنڈز کو ان کی پختگی کی مدت کے لحاظ سے درجہ بندی کیا جاتا ہے (اس لیے نام، طویل مدتی یا مختصر مدت)۔ مدت کے مطابق، خطرہ بھی مختلف ہوتا ہے۔ قرض میوچل فنڈز کی وسیع اقسام، جیسے:

- راتوں رات فنڈز

- مائع فنڈز

- الٹرامختصر مدت کے فنڈز

- منی مارکیٹ فنڈز

- متحرک بانڈز

- کارپوریٹ بانڈز

- گلٹ فنڈز

- کریڈٹ رسک فنڈز

- فلوٹر فنڈ

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Credit Risk Fund Growth ₹50.7313

↓ -0.01 ₹217 0 1.4 14 14.4 11 21 Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 8.7 Aditya Birla Sun Life Credit Risk Fund Growth ₹24.361

↓ 0.00 ₹1,138 4.6 7.4 13.2 12 9.8 13.4 Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 5.6 Sundaram Low Duration Fund Growth ₹28.8391

↑ 0.01 ₹550 1 10.2 11.8 5 5.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Franklin India Ultra Short Bond Fund - Super Institutional Plan Aditya Birla Sun Life Credit Risk Fund Sundaram Short Term Debt Fund Sundaram Low Duration Fund Point 1 Bottom quartile AUM (₹217 Cr). Bottom quartile AUM (₹297 Cr). Highest AUM (₹1,138 Cr). Lower mid AUM (₹362 Cr). Upper mid AUM (₹550 Cr). Point 2 Established history (22+ yrs). Established history (18+ yrs). Established history (10+ yrs). Oldest track record among peers (23 yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (upper mid). Rating: 2★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 14.04% (top quartile). 1Y return: 13.69% (upper mid). 1Y return: 13.24% (lower mid). 1Y return: 12.83% (bottom quartile). 1Y return: 11.79% (bottom quartile). Point 6 1M return: 1.55% (top quartile). 1M return: 0.59% (lower mid). 1M return: 0.69% (upper mid). 1M return: 0.20% (bottom quartile). 1M return: 0.28% (bottom quartile). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.57 (top quartile). Sharpe: 2.38 (upper mid). Sharpe: 0.98 (bottom quartile). Sharpe: 0.99 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (upper mid). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 4.52% (lower mid). Yield to maturity (debt): 4.19% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 0.00 yrs (top quartile). Modified duration: 2.41 yrs (bottom quartile). Modified duration: 1.20 yrs (lower mid). Modified duration: 0.47 yrs (upper mid). DSP Credit Risk Fund

Franklin India Ultra Short Bond Fund - Super Institutional Plan

Aditya Birla Sun Life Credit Risk Fund

Sundaram Short Term Debt Fund

Sundaram Low Duration Fund

3. ہائبرڈ میوچل فنڈز

ہائبرڈ فنڈز باہمی فنڈ کی ایک قسم ہے جو ایکویٹی اور قرض دونوں میں سرمایہ کاری کرتی ہے۔ وہ ہو سکتے ہیںمتوازن فنڈ یاماہانہ آمدنی کا منصوبہ (MIPs)۔ سرمایہ کاری کا حصہ ایکوئٹی میں زیادہ ہے۔ ہائبرڈ فنڈز کی کچھ اقسام یہ ہیں:

- ثالثی فنڈز

- متحرکاثاثہ تین ہلاک

- قدامت پسند ہائبرڈ فنڈز

- متوازن ہائبرڈ فنڈز

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Multi-Asset Fund Growth ₹809.359

↑ 4.21 ₹80,768 -0.6 5.7 16.3 19.2 19.1 18.6 UTI Multi Asset Fund Growth ₹77.8122

↓ -0.59 ₹6,848 -1.9 4.2 14 19.1 14.1 11.1 SBI Multi Asset Allocation Fund Growth ₹66.0147

↓ -0.23 ₹14,944 2.5 10.5 21.9 19 14.7 18.6 ICICI Prudential Equity and Debt Fund Growth ₹398.48

↓ -2.68 ₹49,257 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹37.45

↓ -0.11 ₹1,329 -0.5 -0.4 11.4 17.8 17 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 5 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Multi-Asset Fund UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Highest AUM (₹80,768 Cr). Bottom quartile AUM (₹6,848 Cr). Lower mid AUM (₹14,944 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (23+ yrs). Established history (17+ yrs). Established history (20+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Top rated. Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 19.06% (top quartile). 5Y return: 14.08% (bottom quartile). 5Y return: 14.68% (bottom quartile). 5Y return: 18.06% (upper mid). 5Y return: 17.04% (lower mid). Point 6 3Y return: 19.23% (top quartile). 3Y return: 19.14% (upper mid). 3Y return: 19.00% (lower mid). 3Y return: 17.94% (bottom quartile). 3Y return: 17.78% (bottom quartile). Point 7 1Y return: 16.33% (upper mid). 1Y return: 14.03% (lower mid). 1Y return: 21.92% (top quartile). 1Y return: 12.46% (bottom quartile). 1Y return: 11.43% (bottom quartile). Point 8 1M return: -1.61% (lower mid). 1M return: -2.04% (bottom quartile). 1M return: -0.73% (top quartile). 1M return: -2.69% (bottom quartile). 1M return: -1.50% (upper mid). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 1.48 (upper mid). Sharpe: 0.76 (lower mid). Sharpe: 2.05 (top quartile). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). ICICI Prudential Multi-Asset Fund

UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

4. حل پر مبنی اسکیمیں

حل پر مبنی اسکیمیں ان سرمایہ کاروں کے لیے مددگار ہیں جو طویل مدتی دولت بنانا چاہتے ہیں جس میں بنیادی طور پر شامل ہیں۔ریٹائرمنٹ پلاننگ اور بچے کی مستقبل کی تعلیممیوچل فنڈز میں سرمایہ کاری. پہلے، یہ منصوبے ایکویٹی یا متوازن اسکیموں کا حصہ تھے، لیکن SEBI کے نئے سرکولیشن کے مطابق، ان فنڈز کو الگ الگ حل پر مبنی اسکیموں کے تحت درجہ بندی کیا گیا ہے۔ نیز ان اسکیموں میں تین سال کے لیے لاک ان ہوتا تھا، لیکن اب ان فنڈز میں پانچ سال کا لازمی لاک ان ہے۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) HDFC Retirement Savings Fund - Equity Plan Growth ₹48.882

↓ -0.47 ₹6,941 -5.8 -2.3 7.5 15.5 16.6 5.2 ICICI Prudential Child Care Plan (Gift) Growth ₹318.38

↓ -1.94 ₹1,378 -4 -3 10.2 17.9 13.8 8.3 HDFC Retirement Savings Fund - Hybrid - Equity Plan Growth ₹37.56

↓ -0.31 ₹1,703 -5.1 -1.9 6.5 12.3 11.7 5.4 SBI Magnum Children's Benefit Plan Growth ₹110.441

↓ -0.21 ₹132 -0.3 0.7 5.8 12.2 11.1 3.2 Tata Retirement Savings Fund - Progressive Growth ₹61.2142

↓ -0.39 ₹2,041 -6.6 -5.5 6.5 14 10.3 -1.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary HDFC Retirement Savings Fund - Equity Plan ICICI Prudential Child Care Plan (Gift) HDFC Retirement Savings Fund - Hybrid - Equity Plan SBI Magnum Children's Benefit Plan Tata Retirement Savings Fund - Progressive Point 1 Highest AUM (₹6,941 Cr). Bottom quartile AUM (₹1,378 Cr). Lower mid AUM (₹1,703 Cr). Bottom quartile AUM (₹132 Cr). Upper mid AUM (₹2,041 Cr). Point 2 Established history (10+ yrs). Oldest track record among peers (24 yrs). Established history (10+ yrs). Established history (24+ yrs). Established history (14+ yrs). Point 3 Not Rated. Rating: 2★ (lower mid). Not Rated. Top rated. Rating: 5★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.61% (top quartile). 5Y return: 13.81% (upper mid). 5Y return: 11.69% (lower mid). 5Y return: 11.09% (bottom quartile). 5Y return: 10.32% (bottom quartile). Point 6 3Y return: 15.55% (upper mid). 3Y return: 17.85% (top quartile). 3Y return: 12.26% (bottom quartile). 3Y return: 12.24% (bottom quartile). 3Y return: 14.02% (lower mid). Point 7 1Y return: 7.52% (upper mid). 1Y return: 10.20% (top quartile). 1Y return: 6.48% (lower mid). 1Y return: 5.78% (bottom quartile). 1Y return: 6.46% (bottom quartile). Point 8 1M return: -4.37% (bottom quartile). 1M return: -2.56% (upper mid). 1M return: -3.67% (lower mid). 1M return: -0.29% (top quartile). 1M return: -4.11% (bottom quartile). Point 9 Alpha: -1.32 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: -5.02 (bottom quartile). Point 10 Sharpe: 0.09 (upper mid). Sharpe: 0.12 (top quartile). Sharpe: 0.02 (lower mid). Sharpe: -0.32 (bottom quartile). Sharpe: -0.13 (bottom quartile). HDFC Retirement Savings Fund - Equity Plan

ICICI Prudential Child Care Plan (Gift)

HDFC Retirement Savings Fund - Hybrid - Equity Plan

SBI Magnum Children's Benefit Plan

Tata Retirement Savings Fund - Progressive

5. گولڈ فنڈز

گولڈ میوچل فنڈز سرمایہ کاری کرتے ہیں۔گولڈ ETFs (متبادل تجارت شدہ فنڈز)۔ ان سرمایہ کاروں کے لیے مثالی طور پر موزوں ہے جو سونے میں نمائش لینا چاہتے ہیں۔ جسمانی سونے کے برعکس، وہ خریدنا اور چھڑانا (خرید و فروخت) آسان ہیں۔ نیز، وہ خرید و فروخت کے لیے سرمایہ کاروں کے لیے قیمت کی شفافیت پیش کرتے ہیں۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) SBI Gold Fund Growth ₹46.1239

↓ -0.55 ₹15,024 22.4 47.5 81.5 39.7 27.3 71.5 ICICI Prudential Regular Gold Savings Fund Growth ₹48.6828

↓ -0.60 ₹6,338 22.1 47 81.2 39.5 27.1 72 IDBI Gold Fund Growth ₹41.0563

↓ -0.23 ₹809 22.5 47 81 39.4 27.4 79 Nippon India Gold Savings Fund Growth ₹60.2398

↓ -0.65 ₹7,160 22.2 47.2 81.2 39.3 27.1 71.2 Aditya Birla Sun Life Gold Fund Growth ₹45.7966

↓ -0.53 ₹1,781 22.6 47.3 81.3 39.3 27 72 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary SBI Gold Fund ICICI Prudential Regular Gold Savings Fund IDBI Gold Fund Nippon India Gold Savings Fund Aditya Birla Sun Life Gold Fund Point 1 Highest AUM (₹15,024 Cr). Lower mid AUM (₹6,338 Cr). Bottom quartile AUM (₹809 Cr). Upper mid AUM (₹7,160 Cr). Bottom quartile AUM (₹1,781 Cr). Point 2 Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Oldest track record among peers (15 yrs). Established history (13+ yrs). Point 3 Rating: 2★ (upper mid). Rating: 1★ (bottom quartile). Not Rated. Rating: 2★ (lower mid). Top rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 27.34% (upper mid). 5Y return: 27.14% (lower mid). 5Y return: 27.42% (top quartile). 5Y return: 27.12% (bottom quartile). 5Y return: 26.98% (bottom quartile). Point 6 3Y return: 39.67% (top quartile). 3Y return: 39.53% (upper mid). 3Y return: 39.36% (lower mid). 3Y return: 39.34% (bottom quartile). 3Y return: 39.27% (bottom quartile). Point 7 1Y return: 81.52% (top quartile). 1Y return: 81.17% (bottom quartile). 1Y return: 80.98% (bottom quartile). 1Y return: 81.25% (lower mid). 1Y return: 81.30% (upper mid). Point 8 1M return: 4.44% (lower mid). 1M return: 4.02% (bottom quartile). 1M return: 5.04% (top quartile). 1M return: 4.60% (upper mid). 1M return: 4.23% (bottom quartile). Point 9 Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 3.25 (upper mid). Sharpe: 3.10 (lower mid). Sharpe: 3.48 (top quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.08 (bottom quartile). SBI Gold Fund

ICICI Prudential Regular Gold Savings Fund

IDBI Gold Fund

Nippon India Gold Savings Fund

Aditya Birla Sun Life Gold Fund

دیگر میوچل فنڈ اسکیمیں

انڈیکس فنڈ/ایکسچینج ٹریڈڈ فنڈ (ETF) اورفنڈز کا فنڈ (FoFs) کو دیگر اسکیموں کے تحت درجہ بندی کیا گیا ہے۔

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Nifty Next 50 Index Fund Growth ₹59.2479

↓ -0.22 ₹8,103 -1.8 0.4 12.3 20.7 13.8 2.1 IDBI Nifty Junior Index Fund Growth ₹49.9756

↓ -0.18 ₹98 -1.9 0.3 12.2 20.4 13.7 2 Kotak Asset Allocator Fund - FOF Growth ₹257.797

↑ 0.46 ₹2,398 1.5 9.4 22.9 19.9 17.6 15.4 Bandhan Asset Allocation Fund of Funds - Moderate Plan Growth ₹42.1385

↓ -0.26 ₹20 1.2 4.4 12.5 13 9.9 6.3 ICICI Prudential Advisor Series - Debt Management Fund Growth ₹46.5505

↓ -0.01 ₹108 1 2.6 7 7.6 6.4 7.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Nifty Next 50 Index Fund IDBI Nifty Junior Index Fund Kotak Asset Allocator Fund - FOF Bandhan Asset Allocation Fund of Funds - Moderate Plan ICICI Prudential Advisor Series - Debt Management Fund Point 1 Highest AUM (₹8,103 Cr). Bottom quartile AUM (₹98 Cr). Upper mid AUM (₹2,398 Cr). Bottom quartile AUM (₹20 Cr). Lower mid AUM (₹108 Cr). Point 2 Established history (15+ yrs). Established history (15+ yrs). Established history (21+ yrs). Established history (16+ yrs). Oldest track record among peers (22 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Point 5 5Y return: 13.80% (upper mid). 5Y return: 13.73% (lower mid). 5Y return: 17.60% (top quartile). 5Y return: 9.89% (bottom quartile). 5Y return: 6.35% (bottom quartile). Point 6 3Y return: 20.67% (top quartile). 3Y return: 20.37% (upper mid). 3Y return: 19.88% (lower mid). 3Y return: 12.97% (bottom quartile). 3Y return: 7.60% (bottom quartile). Point 7 1Y return: 12.30% (lower mid). 1Y return: 12.20% (bottom quartile). 1Y return: 22.90% (top quartile). 1Y return: 12.51% (upper mid). 1Y return: 7.02% (bottom quartile). Point 8 1M return: -2.26% (bottom quartile). 1M return: -2.28% (bottom quartile). 1M return: -0.71% (lower mid). 1M return: -0.37% (upper mid). 1M return: 0.65% (top quartile). Point 9 Alpha: -0.79 (bottom quartile). Alpha: -0.88 (bottom quartile). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.17 (bottom quartile). Sharpe: 0.16 (bottom quartile). Sharpe: 1.38 (top quartile). Sharpe: 0.90 (upper mid). Sharpe: 0.65 (lower mid). ICICI Prudential Nifty Next 50 Index Fund

IDBI Nifty Junior Index Fund

Kotak Asset Allocator Fund - FOF

Bandhan Asset Allocation Fund of Funds - Moderate Plan

ICICI Prudential Advisor Series - Debt Management Fund

میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

What is the future of mutual funds now after Covid 19, approximately how long it will take for the Sensex and Nifty to recover in January-February 2020 ?