8 بہترین بین الاقوامی میوچل فنڈز 2022

بین اقوامیباہمی چندہ وہ فنڈز ہیں جو غیر ملکی منڈیوں میں سرمایہ کاری کرتے ہیں سوائے اس کےسرمایہ کاررہائش کا ملک۔ دوسری جانب،عالمی فنڈ غیر ملکی منڈیوں کے ساتھ ساتھ سرمایہ کار کے رہائشی ملک میں سرمایہ کاری کریں۔ بین الاقوامی میوچل فنڈز کو "غیر ملکی فنڈ" کے نام سے بھی جانا جاتا ہے اور یہ 'فنڈز کا فنڈ' حکمت عملی.

بین الاقوامی میوچل فنڈز گزشتہ چند سالوں میں غیر مستحکم مقامی منڈیوں کی وجہ سے سرمایہ کاروں کے لیے سرمایہ کاری کا ایک پرکشش اختیار بن گیا ہے۔معیشت اس کے اتار چڑھاؤ سے گزرنا۔

ہندوستان میں بین الاقوامی میوچل فنڈز کا پس منظر

ریزرو کی اجازت سےبینک ہندوستان (RBI) کے، بین الاقوامی میوچل فنڈز ہندوستان میں 2007 میں کھولے گئے۔ ہر فنڈ کو USD 500 ملین کا کارپس حاصل کرنے کی اجازت ہے۔

بین الاقوامی میوچل فنڈز کا ماسٹر فیڈر ڈھانچہ

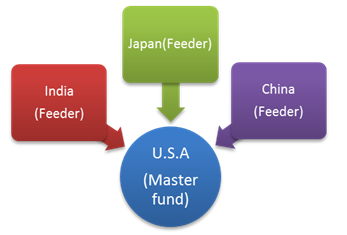

بین الاقوامی میوچل فنڈز ماسٹر فیڈر ڈھانچے کی پیروی کرتے ہیں۔ ایک ماسٹر فیڈر ڈھانچہ ایک تین درجے کا ڈھانچہ ہے جہاں سرمایہ کار اپنا پیسہ فیڈر فنڈ میں ڈالتے ہیں جو پھر ماسٹر فنڈ میں سرمایہ کاری کرتا ہے۔ ماسٹر فنڈ اس کے بعد رقم کو سرمایہ کاری میں لگاتا ہے۔مارکیٹ. ایک فیڈر فنڈ ساحل پر مبنی ہوتا ہے یعنی ہندوستان میں، جب کہ ماسٹر فنڈ آف شور پر مبنی ہوتا ہے (غیر ملکی جغرافیہ جیسے لکسمبرگ وغیرہ میں)۔

ایک ماسٹر فنڈ میں متعدد فیڈر فنڈز ہوسکتے ہیں۔ مثال کے طور پر،

بین الاقوامی میوچل فنڈ کا انتخاب کیسے کریں؟

مناسب فنڈ کا انتخاب کرتے وقت کچھ چیزوں کو ذہن میں رکھنا ضروری ہے۔

مالی سال 22 - 23 میں سرمایہ کاری کے لیے بہترین بین الاقوامی میوچل فنڈز

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Research Highlights for DSP World Gold Fund Below is the key information for DSP World Gold Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Mining Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may

constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity requirements from time to time. Research Highlights for DSP World Mining Fund Below is the key information for DSP World Mining Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Energy Fund and BlackRock Global Funds – New Energy Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities

and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity

requirements from time to time. Research Highlights for DSP World Energy Fund Below is the key information for DSP World Energy Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek to provide long term capital growth by investing predominantly in the JPMorgan Funds - Emerging Markets Opportunities Fund, an equity fund which invests primarily in an aggressively managed portfolio of emerging market companies Research Highlights for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Below is the key information for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Returns up to 1 year are on The investment objective of the scheme is to provide long-term capital appreciation by investing in an overseas mutual fund scheme that invests in a diversified portfolio of securities as prescribed by SEBI from time to time in global emerging markets. Research Highlights for Kotak Global Emerging Market Fund Below is the key information for Kotak Global Emerging Market Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of BGF – USFEF. The Scheme may, at the discretion of the Investment Manager also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized. It shall be noted ‘similar overseas mutual fund schemes’ shall have investment objective, investment strategy and risk profile/consideration similar to those of BGF – USFEF. Research Highlights for DSP US Flexible Equity Fund Below is the key information for DSP US Flexible Equity Fund Returns up to 1 year are on An open-end diversified equity fund that seeks to provide medium to long term appreciation through investments primarily in Asian Companies / sectors (excluding Japan) with long term potential across market capitalisation. Research Highlights for Franklin Asian Equity Fund Below is the key information for Franklin Asian Equity Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek to provide long term capital growth by investing predominantly in the JPMorgan Funds - Europe Dynamic Fund, an equity fund which invests primarily in an aggressively managed portfolio of European companies. Research Highlights for Edelweiss Europe Dynamic Equity Off-shore Fund Below is the key information for Edelweiss Europe Dynamic Equity Off-shore Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 500 28.2 58.2 154.1 60.6 29.4 167.1 DSP World Mining Fund Growth ₹30.7343

↓ -0.10 ₹181 500 24.4 47 88.6 23.3 18.2 79 DSP World Energy Fund Growth ₹25.4244

↑ 0.02 ₹103 500 8.8 21.6 53.7 13.3 10.6 39.2 Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Growth ₹23.1

↓ -0.21 ₹191 1,000 10.9 23.9 44.5 19.4 5.5 41.1 Kotak Global Emerging Market Fund Growth ₹32.509

↓ -0.81 ₹539 1,000 7.4 16.1 39.4 19.5 7.3 39.1 DSP US Flexible Equity Fund Growth ₹76.8985

↑ 0.07 ₹1,119 500 1.8 10 37.5 22.6 16 33.8 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 500 5.6 13.6 28.6 13.9 3 23.7 Edelweiss Europe Dynamic Equity Off-shore Fund Growth ₹27.8459

↓ -0.03 ₹216 1,000 3.9 11.8 28.2 20.5 15 50 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 8 Funds showcased

Commentary DSP World Gold Fund DSP World Mining Fund DSP World Energy Fund Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Kotak Global Emerging Market Fund DSP US Flexible Equity Fund Franklin Asian Equity Fund Edelweiss Europe Dynamic Equity Off-shore Fund Point 1 Highest AUM (₹1,975 Cr). Bottom quartile AUM (₹181 Cr). Bottom quartile AUM (₹103 Cr). Lower mid AUM (₹191 Cr). Upper mid AUM (₹539 Cr). Top quartile AUM (₹1,119 Cr). Upper mid AUM (₹372 Cr). Lower mid AUM (₹216 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (16+ yrs). Established history (16+ yrs). Established history (11+ yrs). Established history (18+ yrs). Established history (13+ yrs). Established history (18+ yrs). Established history (12+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Top rated. Rating: 5★ (top quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 18.22% (top quartile). 5Y return: 10.63% (lower mid). 5Y return: 5.45% (bottom quartile). 5Y return: 7.26% (lower mid). 5Y return: 16.03% (upper mid). 5Y return: 2.97% (bottom quartile). 5Y return: 14.97% (upper mid). Point 6 3Y return: 60.64% (top quartile). 3Y return: 23.30% (top quartile). 3Y return: 13.25% (bottom quartile). 3Y return: 19.40% (lower mid). 3Y return: 19.47% (lower mid). 3Y return: 22.61% (upper mid). 3Y return: 13.92% (bottom quartile). 3Y return: 20.47% (upper mid). Point 7 1Y return: 154.15% (top quartile). 1Y return: 88.60% (top quartile). 1Y return: 53.70% (upper mid). 1Y return: 44.47% (upper mid). 1Y return: 39.37% (lower mid). 1Y return: 37.53% (lower mid). 1Y return: 28.59% (bottom quartile). 1Y return: 28.23% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: -0.75 (bottom quartile). Alpha: -1.44 (bottom quartile). Alpha: 2.18 (top quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 3.17 (upper mid). Sharpe: 1.88 (bottom quartile). Sharpe: 2.68 (upper mid). Sharpe: 2.63 (lower mid). Sharpe: 1.15 (bottom quartile). Sharpe: 2.24 (lower mid). Sharpe: 3.87 (top quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: 0.00 (top quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.84 (bottom quartile). Information ratio: -0.59 (bottom quartile). Information ratio: -0.16 (lower mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

DSP World Mining Fund

DSP World Energy Fund

Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Kotak Global Emerging Market Fund

DSP US Flexible Equity Fund

Franklin Asian Equity Fund

Edelweiss Europe Dynamic Equity Off-shore Fund

10 کروڑ زیادہ کی اور پچھلے ایک سال کی واپسی پر ترتیب دی گئی۔1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (09 Mar 26) ₹62.799 ↑ 0.52 (0.84 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹9,241 29 Feb 24 ₹8,778 28 Feb 25 ₹13,911 28 Feb 26 ₹41,909 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 2.6% 3 Month 28.2% 6 Month 58.2% 1 Year 154.1% 3 Year 60.6% 5 Year 29.4% 10 Year 15 Year Since launch 10.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. DSP World Mining Fund

DSP World Mining Fund

Growth Launch Date 29 Dec 09 NAV (09 Mar 26) ₹30.7343 ↓ -0.10 (-0.32 %) Net Assets (Cr) ₹181 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.14 Sharpe Ratio 3.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹12,307 28 Feb 23 ₹12,279 29 Feb 24 ₹10,745 28 Feb 25 ₹11,677 28 Feb 26 ₹25,661 Returns for DSP World Mining Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -1.9% 3 Month 24.4% 6 Month 47% 1 Year 88.6% 3 Year 23.3% 5 Year 18.2% 10 Year 15 Year Since launch 7.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 -8.1% 2022 0% 2021 12.2% 2020 18% 2019 34.9% 2018 21.5% 2017 -9.4% 2016 21.1% 2015 49.7% Fund Manager information for DSP World Mining Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Mining Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.77% Energy 1.05% Asset Allocation

Asset Class Value Cash 3.15% Equity 96.82% Debt 0.02% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Mining I2

Investment Fund | -99% ₹180 Cr 149,227

↓ -1,163 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -1% ₹2 Cr Net Receivables/Payables

Net Current Assets | -0% ₹0 Cr 3. DSP World Energy Fund

DSP World Energy Fund

Growth Launch Date 14 Aug 09 NAV (09 Mar 26) ₹25.4244 ↑ 0.02 (0.07 %) Net Assets (Cr) ₹103 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆ Risk High Expense Ratio 1.18 Sharpe Ratio 1.88 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,595 28 Feb 23 ₹11,615 29 Feb 24 ₹11,727 28 Feb 25 ₹11,250 28 Feb 26 ₹17,970 Returns for DSP World Energy Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -3.4% 3 Month 8.8% 6 Month 21.6% 1 Year 53.7% 3 Year 13.3% 5 Year 10.6% 10 Year 15 Year Since launch 5.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.2% 2023 -6.8% 2022 12.9% 2021 -8.6% 2020 29.5% 2019 0% 2018 18.2% 2017 -11.3% 2016 -1.9% 2015 22.5% Fund Manager information for DSP World Energy Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Energy Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 34.4% Technology 27.82% Utility 24.89% Basic Materials 9.25% Asset Allocation

Asset Class Value Cash 3.62% Equity 96.36% Debt 0.02% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF Sustainable Energy I2

Investment Fund | -98% ₹101 Cr 417,038 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹2 Cr Net Receivables/Payables

Net Current Assets | -0% ₹0 Cr 4. Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Growth Launch Date 7 Jul 14 NAV (09 Mar 26) ₹23.1 ↓ -0.21 (-0.92 %) Net Assets (Cr) ₹191 on 31 Jan 26 Category Equity - Global AMC Edelweiss Asset Management Limited Rating ☆☆☆ Risk High Expense Ratio 1.04 Sharpe Ratio 2.68 Information Ratio -0.84 Alpha Ratio -0.75 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹8,328 28 Feb 23 ₹7,601 29 Feb 24 ₹7,963 28 Feb 25 ₹8,664 28 Feb 26 ₹13,980 Returns for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -2.6% 3 Month 10.9% 6 Month 23.9% 1 Year 44.5% 3 Year 19.4% 5 Year 5.5% 10 Year 15 Year Since launch 7.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 41.1% 2023 5.9% 2022 5.5% 2021 -16.8% 2020 -5.9% 2019 21.7% 2018 25.1% 2017 -7.2% 2016 30% 2015 9.8% Fund Manager information for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Name Since Tenure Bhavesh Jain 9 Apr 18 7.82 Yr. Bharat Lahoti 1 Oct 21 4.34 Yr. Data below for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 27.66% Financial Services 24.86% Consumer Cyclical 12.11% Communication Services 11.31% Industrials 5.06% Energy 4.92% Basic Materials 2% Real Estate 1.66% Utility 1.05% Consumer Defensive 0.96% Health Care 0.94% Asset Allocation

Asset Class Value Cash 6.29% Equity 93.03% Other 0.4% Top Securities Holdings / Portfolio

Name Holding Value Quantity JPM Emerging Mkts Opps I (acc) USD

Investment Fund | -97% ₹185 Cr 96,682 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -3% ₹7 Cr Net Receivables/(Payables)

CBLO | -0% -₹1 Cr Accrued Interest

CBLO | -0% ₹0 Cr 5. Kotak Global Emerging Market Fund

Kotak Global Emerging Market Fund

Growth Launch Date 26 Sep 07 NAV (09 Mar 26) ₹32.509 ↓ -0.81 (-2.42 %) Net Assets (Cr) ₹539 on 31 Jan 26 Category Equity - Global AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆ Risk High Expense Ratio 1.64 Sharpe Ratio 2.63 Information Ratio -0.59 Alpha Ratio -1.44 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹9,203 28 Feb 23 ₹8,255 29 Feb 24 ₹9,045 28 Feb 25 ₹9,788 28 Feb 26 ₹15,257 Returns for Kotak Global Emerging Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -4.5% 3 Month 7.4% 6 Month 16.1% 1 Year 39.4% 3 Year 19.5% 5 Year 7.3% 10 Year 15 Year Since launch 6.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.1% 2023 5.9% 2022 10.8% 2021 -15% 2020 -0.5% 2019 29.1% 2018 21.4% 2017 -14.4% 2016 30.4% 2015 -1.2% Fund Manager information for Kotak Global Emerging Market Fund

Name Since Tenure Arjun Khanna 9 May 19 6.74 Yr. Data below for Kotak Global Emerging Market Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 27.78% Financial Services 22.54% Consumer Cyclical 12.12% Industrials 8.13% Communication Services 7.17% Basic Materials 6.8% Energy 3.62% Health Care 2.11% Consumer Defensive 1.28% Asset Allocation

Asset Class Value Cash 8.45% Equity 91.55% Top Securities Holdings / Portfolio

Name Holding Value Quantity CI Emerging Markets Class A

Investment Fund | -98% ₹526 Cr 1,685,986

↑ 819,652 Triparty Repo

CBLO/Reverse Repo | -2% ₹12 Cr Net Current Assets/(Liabilities)

Net Current Assets | -0% ₹1 Cr 6. DSP US Flexible Equity Fund

DSP US Flexible Equity Fund

Growth Launch Date 3 Aug 12 NAV (09 Mar 26) ₹76.8985 ↑ 0.07 (0.09 %) Net Assets (Cr) ₹1,119 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆☆☆ Risk High Expense Ratio 1.55 Sharpe Ratio 1.15 Information Ratio -0.16 Alpha Ratio 2.18 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹11,278 28 Feb 23 ₹11,792 29 Feb 24 ₹14,474 28 Feb 25 ₹16,363 28 Feb 26 ₹21,901 Returns for DSP US Flexible Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -1.7% 3 Month 1.8% 6 Month 10% 1 Year 37.5% 3 Year 22.6% 5 Year 16% 10 Year 15 Year Since launch 16.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 33.8% 2023 17.8% 2022 22% 2021 -5.9% 2020 24.2% 2019 22.6% 2018 27.5% 2017 -1.1% 2016 15.5% 2015 9.8% Fund Manager information for DSP US Flexible Equity Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP US Flexible Equity Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 33.69% Communication Services 14.82% Financial Services 14.37% Health Care 10.6% Industrials 9.72% Consumer Cyclical 9.62% Basic Materials 2.33% Energy 2.21% Asset Allocation

Asset Class Value Cash 2.63% Equity 97.36% Debt 0.02% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF US Flexible Equity I2

Investment Fund | -99% ₹1,106 Cr 1,881,749 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -1% ₹15 Cr Net Receivables/Payables

Net Current Assets | -0% -₹2 Cr 7. Franklin Asian Equity Fund

Franklin Asian Equity Fund

Growth Launch Date 16 Jan 08 NAV (09 Mar 26) ₹36.9653 ↓ -1.01 (-2.66 %) Net Assets (Cr) ₹372 on 31 Jan 26 Category Equity - Global AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 2.54 Sharpe Ratio 2.24 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-3 Years (1%),3 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹8,504 28 Feb 23 ₹7,614 29 Feb 24 ₹7,584 28 Feb 25 ₹8,556 28 Feb 26 ₹12,188 Returns for Franklin Asian Equity Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -4% 3 Month 5.6% 6 Month 13.6% 1 Year 28.6% 3 Year 13.9% 5 Year 3% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 23.7% 2023 14.4% 2022 0.7% 2021 -14.5% 2020 -5.9% 2019 25.8% 2018 28.2% 2017 -13.6% 2016 35.5% 2015 7.2% Fund Manager information for Franklin Asian Equity Fund

Name Since Tenure Sandeep Manam 18 Oct 21 4.29 Yr. Shyam Sriram 26 Sep 24 1.35 Yr. Data below for Franklin Asian Equity Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 30.83% Consumer Cyclical 22.8% Financial Services 17.15% Industrials 8.16% Communication Services 5.67% Health Care 4.72% Basic Materials 2.87% Real Estate 2.54% Utility 0.92% Asset Allocation

Asset Class Value Cash 4.34% Equity 95.66% Top Securities Holdings / Portfolio

Name Holding Value Quantity Taiwan Semiconductor Manufacturing Co Ltd (Technology)

Equity, Since 31 Mar 09 | 233010% ₹36 Cr 70,000 Samsung Electronics Co Ltd (Technology)

Equity, Since 31 Mar 08 | 0059306% ₹21 Cr 20,911 SK Hynix Inc (Technology)

Equity, Since 30 Jun 20 | 0006606% ₹21 Cr 3,567 Tencent Holdings Ltd (Communication Services)

Equity, Since 31 Jul 14 | 007005% ₹18 Cr 25,200 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Dec 25 | HDFCBANK5% ₹17 Cr 187,442 ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 25 | ICICIBANK3% ₹13 Cr 93,555

↑ 6,860 Hyundai Motor Co (Consumer Cyclical)

Equity, Since 31 Aug 22 | 0053803% ₹10 Cr 3,275

↓ -839 Alibaba Group Holding Ltd Ordinary Shares (Consumer Cyclical)

Equity, Since 31 Dec 20 | 099883% ₹10 Cr 52,104 MediaTek Inc (Technology)

Equity, Since 31 Aug 20 | 24543% ₹10 Cr 19,000

↓ -2,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 31 Mar 24 | LT3% ₹10 Cr 24,471

↑ 7,009 8. Edelweiss Europe Dynamic Equity Off-shore Fund

Edelweiss Europe Dynamic Equity Off-shore Fund

Growth Launch Date 7 Feb 14 NAV (09 Mar 26) ₹27.8459 ↓ -0.03 (-0.11 %) Net Assets (Cr) ₹216 on 31 Jan 26 Category Equity - Global AMC Edelweiss Asset Management Limited Rating ☆☆☆ Risk High Expense Ratio 1.39 Sharpe Ratio 3.87 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,356 28 Feb 23 ₹11,627 29 Feb 24 ₹12,935 28 Feb 25 ₹15,131 28 Feb 26 ₹21,571 Returns for Edelweiss Europe Dynamic Equity Off-shore Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month -4.1% 3 Month 3.9% 6 Month 11.8% 1 Year 28.2% 3 Year 20.5% 5 Year 15% 10 Year 15 Year Since launch 8.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 50% 2023 5.4% 2022 17.3% 2021 -6% 2020 17% 2019 13.5% 2018 22.9% 2017 -12.2% 2016 12.5% 2015 -3.9% Fund Manager information for Edelweiss Europe Dynamic Equity Off-shore Fund

Name Since Tenure Bhavesh Jain 9 Apr 18 7.82 Yr. Bharat Lahoti 1 Oct 21 4.34 Yr. Data below for Edelweiss Europe Dynamic Equity Off-shore Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 23.25% Industrials 16.23% Health Care 14.69% Technology 8.77% Consumer Defensive 7.95% Consumer Cyclical 7.33% Energy 5.04% Utility 5.02% Basic Materials 3.88% Communication Services 2.83% Asset Allocation

Asset Class Value Cash 4.98% Equity 94.99% Debt 0.03% Top Securities Holdings / Portfolio

Name Holding Value Quantity JPM Europe Dynamic I (acc) EUR

Investment Fund | -96% ₹206 Cr 310,146

↑ 6,263 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -4% ₹10 Cr Net Receivables/(Payables)

CBLO | -0% ₹0 Cr Accrued Interest

CBLO | -0% ₹0 Cr

بین الاقوامی میوچل فنڈز کی اقسام

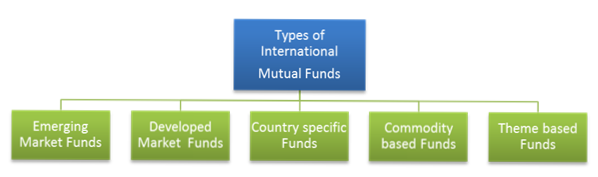

1. ابھرتی ہوئی مارکیٹ فنڈز

اس قسم کا میوچل فنڈ بھارت، چین، روس، برازیل وغیرہ جیسی ابھرتی ہوئی مارکیٹوں میں سرمایہ کاری کرتا ہے۔ چین امریکہ کو پیچھے چھوڑ کر دنیا کا سب سے بڑا کار ساز ادارہ بن گیا ہے۔ روس قدرتی گیس میں ایک بڑا کھلاڑی ہے۔ ہندوستان میں تیزی سے بڑھتی ہوئی سروس اکانومی کی بنیاد ہے۔ ان ممالک میں آنے والے سالوں میں زبردست ترقی کی توقع ہے جو انہیں سرمایہ کاروں کے لیے ایک گرم انتخاب بنائیں گے۔

کچھ بہترین بین الاقوامی میوچل فنڈ اسکیمیں جو ابھرتی ہوئی مارکیٹوں میں سرمایہ کاری کرتی ہیں وہ ہیں برلا سن لائف انٹرنیشنل ایکویٹی پلان اے، کوٹک گلوبل ایمرجنگ مارکیٹ فنڈ اور پرنسپل گلوبل مواقع فنڈ۔

Talk to our investment specialist

2. ترقی یافتہ مارکیٹ فنڈز

ترقی یافتہ مارکیٹ فنڈز ایک پرکشش آپشن ہیں کیونکہ عام طور پر دیکھا جاتا ہے کہ بالغ مارکیٹیں زیادہ مستحکم ہوتی ہیں۔ نیز، ان کے پاس ابھرتی ہوئی منڈیوں جیسے معیشت یا معیشت میں کرنسی کا خطرہ، سیاسی عدم استحکام وغیرہ سے وابستہ مسائل نہیں ہیں جو انہیں کم خطرہ بنا رہے ہیں۔ کچھ اسکیمیں جو ترقی یافتہ منڈیوں میں سرمایہ کاری کرتی ہیں وہ DWS Global Thematic ہیں۔سمندر کے کنارے فنڈ وغیرہ

3. ملک کے مخصوص فنڈز

جیسا کہ نام سے پتہ چلتا ہے، یہ قسم صرف ایک مخصوص ملک یا دنیا کے کسی حصے میں سرمایہ کاری کرتی ہے۔ لیکن، ملک سے متعلق فنڈز پورٹ فولیو کو متنوع بنانے کے پورے مقصد کو ناکام بنا دیتے ہیں کیونکہ یہ تمام انڈے ایک ہی ٹوکری میں رکھتا ہے۔ تاہم، جب مختلف وجوہات کی بنا پر مخصوص ممالک میں مواقع ہوتے ہیں، تو یہ فنڈز ایک اچھا انتخاب بن جاتے ہیں۔

ریلائنس جاپانایکویٹی فنڈ، کوٹک یو ایس ایکویٹیز فنڈ اورمیرا اثاثہ چائنا ایڈوانٹیج فنڈ کچھ ملک سے متعلق اسکیمیں ہیں۔

4. کموڈٹی بیسڈ فنڈز

یہ فنڈز سونے، قیمتی دھاتیں، خام تیل، گندم وغیرہ جیسی اشیاء میں سرمایہ کاری کرتے ہیں۔مہنگائی ہیج، اس طرح سرمایہ کاروں کی حفاظت. نیز، یہ فنڈز ملٹی کموڈٹی ہو سکتے ہیں یا کسی ایک شے پر مرکوز ہو سکتے ہیں۔

کموڈٹی پر مبنی بہترین بین الاقوامی میوچل فنڈز ہیں DSP Black Rock World Gold Fund، ING OptiMix Global Commodities، Mirae Asset Global Commodity Stocks، Birla Sun Life Commodity Equities - Global Agri Fund، وغیرہ۔

5. تھیم پر مبنی فنڈز

تھیم پر مبنی فنڈز یا تھیمیٹک فنڈز کسی خاص تھیم میں سرمایہ کاری کرتے ہیں۔ مثال کے طور پر، اگر تھیم انفراسٹرکچر ہے، تو یہ انفراسٹرکچر کی تعمیراتی کمپنیوں کے ساتھ ساتھ سیمنٹ، سٹیل وغیرہ جیسے انفراسٹرکچر کے کاروبار سے متعلق کمپنیوں میں بھی سرمایہ کاری کرے گا۔

وہ اکثر سیکٹرل فنڈز کے ساتھ الجھ جاتے ہیں جو صرف ایک مخصوص صنعت پر فوکس کرتے ہیں۔ مثال کے طور پر، فارماسیوٹیکل سیکٹرل فنڈز صرف فارما کمپنیوں میں سرمایہ کاری کریں گے۔ اس کے مقابلےسیکٹر فنڈزتھیمیٹک فنڈز ایک وسیع تر تصور ہے۔ یہ زیادہ تنوع اور کم خطرہ پیش کرتا ہے کیونکہ سرمایہ کاری مختلف صنعتوں میں پھیلی ہوئی ہے۔

کچھ تھیم پر مبنی فنڈز DSPBR ورلڈ انرجی فنڈ، L&T گلوبل ریئل ایسٹس فنڈ وغیرہ ہیں۔

انٹرنیشنل میوچل فنڈز میں سرمایہ کاری کیوں کی جائے؟

1. تنوع

کا بنیادی مقصدسرمایہ کاری بین الاقوامی میوچل فنڈز میں تنوع ہے۔ تنوع منافع کو بہتر بنانے اور پورٹ فولیو کے مجموعی خطرات کو کم کرنے میں مدد کرتا ہے۔ سرمایہ کاری کے درمیان کم یا منفی ارتباط اس بات کو یقینی بناتے ہیں کہ منافع صرف ایک شعبے یا معیشت پر منحصر نہیں ہے۔ اس طرح، پورٹ فولیو کو متوازن کرنا اور سرمایہ کار کی حفاظت کرنا۔

2. سرمایہ کاری میں آسانی

آپ ایکویٹیز، کموڈٹیز، رئیل اسٹیٹ، اور ایکسچینج ٹریڈڈ فنڈز (ETFs) اس کے ساتھ ساتھ. بین الاقوامی میوچل فنڈ کے یونٹ خریدنا بہت آسان ہے اور وہ فنڈ مینیجر کی مہارت بھی فراہم کرتے ہیں جو سرمایہ کاری کے دیگر مواقع پر دستیاب نہیں ہے۔

3. بین الاقوامی نمائش

بین الاقوامی میوچل فنڈز سرمایہ کاروں کے افق کو ملکی حدود سے باہر بڑھانے میں مدد کرتے ہیں۔ نیز، بین الاقوامی سطح پر سرمایہ کاری کرنے سے کسی بھی نقصان کو ختم کرنے میں مدد ملتی ہے جو سرمایہ کار کو مقامی مارکیٹ میں اٹھانا پڑ سکتا ہے۔

4. کرنسی کے اتار چڑھاؤ

بین الاقوامی میوچل فنڈ اسکیمیں طے کرتی ہیں۔نہیں ہیں موجودہ شرح مبادلہ کا استعمال کرتے ہوئے فنڈ کی (نیٹ اثاثہ قیمت)۔ شرح مبادلہ ہر دن، یا اس سے بھی زیادہ، ہر منٹ میں اتار چڑھاؤ آتا ہے۔

اس کا مطلب ہے کہ امریکی ڈالر میں سرمایہ کاری کرنے والی اسکیم کے لیے، اسکیم کا NAV ڈالر-روپے کی نقل و حرکت کے مطابق متاثر ہوگا۔ یہ مشاہدہ کیا گیا ہے کہ روپے کی قدر میں جتنی زیادہ کمی ہوتی ہے، منافع اتنا ہی زیادہ ہوتا ہے۔ یہ بین الاقوامی میوچل فنڈز کو مزید پرکشش بناتا ہے کیونکہ روپیہ اب نیچے کی طرف جا رہا ہے۔

5. ملک کی مخصوص نمائش

اگر سرمایہ کار کسی دوسرے ملک کی ترقی کا مکمل فائدہ اٹھانا چاہتا ہے، تو بین الاقوامی میوچل فنڈز جانے کا راستہ ہے۔ لیکنپلٹائیں اس کا پہلو یہ ہوگا کہ پورٹ فولیو صرف ایک معیشت پر منحصر ہے۔ لہذا، خطرے میں اضافہعنصر.

بین الاقوامی میوچل فنڈز کا ٹیکس

ہندوستان میں بین الاقوامی میوچل فنڈز کا ٹیکس سلوک اسی طرح ہے۔قرض فنڈ. اگر سرمایہ کار کے پاس سرمایہ کاری قلیل مدتی ہے یعنی اس سے کم36 ماہ، وہ اس کے کل میں شامل ہوں گے۔آمدنی اور قابل اطلاق سلیب ریٹ کے مطابق ٹیکس لگایا جائے گا۔

اگر سرمایہ کاری 36 ماہ سے زیادہ کے لیے رکھی جاتی ہے، تو سرمایہ کار انڈیکسیشن فوائد کے لیے اہل ہو جاتا ہے۔ اسکیموں سے حاصل ہونے والے کسی بھی منافع پر ٹیکس عائد کیا جائے گا۔@ 10% بغیر اشاریہ کے یا20% اشاریہ سازی کے ساتھ۔

انٹرنیشنل میوچل فنڈ میں آن لائن سرمایہ کاری کیسے کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

ماہرین کے مطابق، ایک سرمایہ کار کے پاس پورٹ فولیو کا تقریباً 10-12٪ بین الاقوامی میوچل فنڈز میں سرمایہ کاری ہونا چاہیے۔ لہذا اب بنیادی باتوں کا احاطہ کرتے ہوئے، آج ہی بین الاقوامی میوچل فنڈز کے ساتھ اس پورٹ فولیو کو بنانا شروع کریں۔

اکثر پوچھے گئے سوالات

1. بین الاقوامی میوچل فنڈز میں سرمایہ کاری کے کیا فوائد ہیں؟

A: یہ آپ کے سرمایہ کاری کے پورٹ فولیو کو متنوع بناتا ہے، جو آپ کو بہتر اور متنوع منافع دیتا ہے۔ یہ آپ کے پورٹ فولیو کو بھی متوازن رکھتا ہے۔ چونکہ ان کمپنیوں کے پاس غیر ملکی فنڈز ہیں، آپ اپنی سرمایہ کاری سے اچھے منافع کی توقع کر سکتے ہیں۔

2. کیا میں ان کمپنیوں میں سرمایہ کاری کر سکتا ہوں جو ہندوستان سے کم ترقی کرتی ہیں؟

A: ہاں، آپ کر سکتے ہیں، لیکن اس کا انحصار اس مالیاتی ادارے پر ہوگا جس میں آپ سرمایہ کاری کر رہے ہیں۔ آپ براہ راست کسی غیر ملکی کمپنی کی سیکیورٹیز میں سرمایہ کاری نہیں کر سکتے۔ خاص سیکورٹی میں سرمایہ کاری کرنے میں آپ کی مدد کے لیے آپ کو بروکر یا مالیاتی ادارے کی ضرورت ہوگی۔

3. فرینکلن انڈیا فیڈر کیا ہے؟

A: فرینکلن انڈیا فیڈر یا فرینکلن یو ایس اپرچیونٹیز فنڈ سب سے کامیاب بین الاقوامی میوچل فنڈز میں سے ایک ہے۔ یہ فنڈ آپ کو ریاستہائے متحدہ میں کمپنیوں کی متعدد سیکیورٹیز میں سرمایہ کاری کرنے کی اجازت دیتا ہے جو ٹیکنالوجی، صحت کی دیکھ بھال، کنزیومر سائکلیکل، مالیاتی خدمات، اور اس طرح کے بہت سے صنعتی شعبوں میں شامل ہیں۔ یہ میوچل فنڈز آپ کو اپنی سرمایہ کاری کے پورٹ فولیو کو متنوع بنانے کی اجازت دیتے ہیں، جس سے ایک ہی سرمایہ کاری کے ذریعے متعدد سیکیورٹیز میں سرمایہ کاری کرنا آسان ہوجاتا ہے۔ اپنے آغاز کے بعد سے، فرینکلن انڈیا فیڈر نے اس کی واپسی کی ہے۔19.9%

4. بلیک راک ورلڈ مائننگ فنڈ کیا ہے؟

A: یہ فرینکلن سے مختلف ہے کیونکہ اس میں صرف ضروری مواد اور مالیاتی خدمات میں ایکویٹی سیکٹر ہے۔ یہ ایک اعلی رسک میوچل فنڈ سمجھا جاتا ہے، لیکن یہ بہترین منافع پیدا کرنے کے لیے جانا جاتا ہے۔ دیڈی ایس پی بلیک راک عالمی کان کنی نے تقریباً منافع پیدا کیا ہے۔34.9% 3 سال کی سرمایہ کاری کی مدت کے لیے۔

5. کیا بین الاقوامی میوچل فنڈز سے حاصل ہونے والی آمدنی پر ٹیکس عائد ہوتا ہے؟

A: جی ہاں،کمائی بین الاقوامی میوچل فنڈز سے ٹیکس لگایا جاتا ہے۔ ان فنڈز سے آپ جو منافع کماتے ہیں وہ ماخذ پر کٹوتی ٹیکس یا ٹی ڈی ایس پر ذمہ دار ہے۔7.5% 31 مارچ 2021 تک، اور میوچل فنڈ ہاؤس اس کی کٹوتی کرتا ہے۔ اگر آپ نے 3 سال کے لیے سرمایہ کاری کی ہے، تو یہ قلیل مدتی سرمایہ کاری کے تحت آئے گی، اور اگر زیادہ کے لیے، تو آپ کو اسے طویل مدتی سرمایہ کاری کے تحت درجہ بندی کرنا ہوگی۔ ٹیکسیشن سلیب کا انحصار اس وقت پر بھی ہوگا جس کے لیے سرمایہ کاری کی گئی ہے۔

6. بین الاقوامی میوچل فنڈ کا بنیادی خطرہ کیا ہے؟

A: بین الاقوامی میوچل فنڈ کا بنیادی خطرہ غیر ملکی کرنسی کی شرح میں اتار چڑھاؤ ہے۔ اگر روپے کے مقابلے میں زرمبادلہ کی شرح میں اتار چڑھاؤ آتا ہے، تو یہ آپ کی سرمایہ کاری کو بری طرح متاثر کر سکتا ہے۔

7. غیر ملکی میوچل فنڈ میں کون سرمایہ کاری کرے؟

A: اگر آپ اپنے سرمایہ کاری کے پورٹ فولیو کو متنوع بنانا چاہتے ہیں اور جغرافیائی تنوع کو شامل کرنا چاہتے ہیں، تو آپ غیر ملکی میوچل فنڈ میں سرمایہ کاری کرنے پر غور کر سکتے ہیں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Very good article I got all the required information.