মিউচুয়াল ফান্ড রেটিং

মিউচুয়াল ফান্ড রেটিং হল তুলনা এবং বিচার করার একটি উপায়সেরা পারফর্মিং মিউচুয়াল ফান্ড মধ্যেবাজার একটি নির্দিষ্ট সময়ে। এটি বিনিয়োগকারীদের মূল্যায়ন করার জন্য একটি সহজ পদ্ধতি প্রদান করেশীর্ষ মিউচুয়াল ফান্ড. এছাড়াও, এই রেটিংগুলি ডিস্ট্রিবিউটরদের সেরা পরামর্শ দেওয়ার জন্য একটি ভাল বিক্রয় পয়েন্টযৌথ পুঁজি সম্ভাব্য বিনিয়োগকারীদের কাছে। মিউচুয়াল ফান্ড রেটিং দেওয়ার জন্য বিভিন্ন সংস্থা রয়েছে। CRISIL, ICRA, MorningStar, ValueResearch, ইত্যাদি কিছু বিশ্বাসযোগ্যরেটিং সংস্থা. মিউচুয়াল ফান্ড রেটিং বিভিন্ন পরামিতি - পরিমাণগত এবং গুণগত ভিত্তিতে একটি মিউচুয়াল ফান্ড প্রকল্পের মূল্যায়ন করে। এটি ডেটা সংগ্রহ করে এবং গ্রাহকদের এবং মিউচুয়াল ফান্ড কোম্পানি উভয়ের কাছে একটি সুশৃঙ্খল ফ্যাশনে উপস্থাপন করে। মিউচুয়াল ফান্ড রেটিং হল একটি মৌলিক পরামিতি যা অনেক বিনিয়োগকারী বর্তমান বাজারে সেরা পারফরম্যান্স মিউচুয়াল ফান্ড নির্বাচন করতে ব্যবহার করেন।

মিউচুয়াল ফান্ড রেটিংগুলিকে প্রভাবিত করে এমন অন্যান্য বিভিন্ন কারণের দিকে তাকানোর আগে, আসুন সবচেয়ে মৌলিকটি দেখিফ্যাক্টর যে বিনিয়োগকারীরা সেরা মিউচুয়াল ফান্ড নির্বাচন করার জন্য বিবেচনা করে। অনেক বিনিয়োগকারী মিউচুয়াল ফান্ড স্কিম নির্বাচন করার আগে শুধুমাত্র অতীতের রিটার্ন দেখেন। কিন্তু শুধুমাত্র একটি তহবিল নির্বাচনভিত্তি অবিলম্বে অতীত রিটার্ন একটি বুদ্ধিমান সিদ্ধান্ত হতে পারে না. অন্যান্য পরামিতিগুলি জানার আগে, আসুন প্রথমে ভারতে শীর্ষ রেটযুক্ত মিউচুয়াল ফান্ডগুলি দেখুন।

কিভাবে একটি শীর্ষ মিউচুয়াল ফান্ড বিচার?

আমরা উপরের সারণীতে দেখেছি যে মিউচুয়াল ফান্ড নির্বাচন করার জন্য অবিলম্বে অতীতের আয়ের উপর নির্ভর করা বুদ্ধিমানের কাজ নয়। তাই মিউচুয়াল ফান্ডের বিচারে আমাদের রিটার্নের বাইরেও দেখতে হবে। মিউচুয়াল ফান্ড রেটিংকে প্রভাবিত করে এমন অন্যান্য প্যারামিটার রয়েছে। এই পরামিতিগুলি পরিমাণগত পাশাপাশি গুণগত হতে পারে। আমরা প্রথমে কিছু পরিমাণগত কারণের দিকে নজর দেব।

মিউচুয়াল ফান্ড পারফরম্যান্স

উপরের সারণীতে দেখা গেছে, অবিলম্বে রিটার্নের দিকে তাকানো একটি মিউচুয়াল ফান্ড বিচার করার একটি ভাল উপায় নয়। একটি তহবিল এক বছরের জন্য ভালো পারফরমেন্স করতে পারে এবং দীর্ঘমেয়াদে বিপর্যস্ত হতে পারে। এর ধারাবাহিকতা সম্পর্কে আরও ভালভাবে বোঝার জন্য আপনাকে তহবিলের তিন বছরের কর্মক্ষমতা এবং পাঁচ বছরের কর্মক্ষমতা পরীক্ষা করতে হবে। আসুন একটি মিউচুয়াল ফান্ডের উদাহরণ নেওয়া যাক যার এক বছর, তিন-বছর এবং পাঁচ বছরের রিটার্ন নীচের সারণীতে রয়েছে:

| 1 বছরের রিটার্ন | 3 বছরের রিটার্ন | 5 বছরের রিটার্ন |

|---|---|---|

| 55% p.a | 20% p.a | 12% p.a |

আমরা দেখতে পাচ্ছি, তহবিলটি বিনিয়োগকারীদের জন্য 55% রিটার্ন তৈরি করে এক বছরের জন্য ব্যতিক্রমীভাবে ভাল পারফর্ম করেছে। কিন্তু তারপর তিন বছরের জন্য, গড় বার্ষিক রিটার্ন 20% p.a-এ নেমে এসেছে। আপনি আরও এগিয়ে গেলে, পাঁচ বছরের জন্য, গড় বার্ষিক রিটার্ন হল 12%। পারফরম্যান্স সম্পর্কে ধারণা পেতে এই সংখ্যাগুলিকে অন্যান্য অনুরূপ তহবিলের সাথে তুলনা করা দরকার। এছাড়াও, বছরভিত্তিক বা এমনকি পতঙ্গ-ভিত্তিক কর্মক্ষমতা সংখ্যাগুলি বের করা এবং তারপর সমকক্ষ গোষ্ঠীর সাথে তাদের তুলনা করা একটি ভাল ধারণা হবে। সমকক্ষ গোষ্ঠীর সাথে এগুলোর তুলনা করা এবং তহবিলের র্যাঙ্ক একই রকমের মধ্যে পাওয়া গেলে এর কর্মক্ষমতা সম্পর্কে ধারণা পাওয়া যাবে।

এখানে উদ্দেশ্যটি প্রযুক্তিগতভাবে সঠিক নয় বরং বছরের পর বছর ধরে মিউচুয়াল ফান্ডের কর্মক্ষমতা বিবেচনা করার গুরুত্ব এবং ধারাবাহিক রিটার্ন দেওয়ার গুরুত্বের উপর জোর দেওয়া। উপরে উল্লিখিত তহবিলটি এক বা দুই বছরের জন্য অর্থ হারাতে পারে তবে আগামী বা দুই বছরে একটি শক্তিশালী পারফরম্যান্সের সাথে গড় রিটার্নকে উল্লেখযোগ্যভাবে বৃদ্ধি করতে পারে। যা দেখা দরকার তা হল দীর্ঘ সময়ের মধ্যে অনেক সময় পারফরম্যান্স।

কিন্তু শুধুমাত্র একটি তহবিল কীভাবে বিচ্ছিন্নভাবে কাজ করে তা জানা খুব সাহায্যের নয়। কর্মক্ষমতা একটি আপেক্ষিক সমস্যা হিসাবে দেখা উচিত এবং একটি উপযুক্ত মানদণ্ডের বিরুদ্ধে বিচার করা উচিত। একটি বেঞ্চমার্কের বিপরীতে একটি তহবিল কীভাবে কাজ করেছে তা মূল্যায়ন করলে দেখাবে যে তহবিলটি সত্যিই কিছু "বাস্তব" রিটার্ন দিয়েছে কি না।

উপরন্তু, কেউ ফান্ডের কার্যকারিতা মূল্যায়ন করার জন্য কিছু ঝুঁকি-রিটার্ন অনুপাতের দিকে নজর দিতে পারে৷ আমরা তিনটি প্রধান অনুপাতের দিকে নজর দেব যা সাধারণত একটি মিউচুয়াল ফান্ড স্কিমের ঝুঁকি এবং রিটার্ন পরিমাপ করতে ব্যবহৃত হয়৷

ক শার্প অনুপাত

শার্প অনুপাত এর প্রতিষ্ঠাতা উইলিয়াম এফ. শার্পের নামানুসারে নামকরণ করা হয়েছে এবং যেকোন মিউচুয়াল ফান্ড স্কিমের ঝুঁকি-সামঞ্জস্যপূর্ণ কর্মক্ষমতা অধ্যয়নের জন্য ব্যাপকভাবে ব্যবহৃত হয়। অনুপাত হল মিউচুয়াল ফান্ড স্কিমের অতিরিক্ত রিটার্নের পরিমাপ (ঝুঁকিমুক্ত হারের উপরে) দ্বারা বিভক্তআদর্শ বিচ্যুতি একটি নির্দিষ্ট সময়ের জন্য মিউচুয়াল ফান্ড স্কিমের রিটার্নের (অস্থিরতা)। এখানে স্ট্যান্ডার্ড বিচ্যুতি হল ঝুঁকির পরিমাপ - যত বেশি বিচ্যুতি তত বেশি ঝুঁকি। সহজ কথায়, শার্প রেশিও দেখায় কিভাবে একটি তহবিল থেকে রিটার্ন একটিকে পুরস্কৃত করেছেবিনিয়োগকারী তারা যে ঝুঁকি নিয়েছে তার জন্য। অনুপাত বেশি হলে, অতিরিক্ত ঝুঁকি বহন করার জন্য বিনিয়োগকারীর জন্য আরও ভাল রিটার্ন তৈরি হয়।

খ. ট্রেইনর অনুপাত

Treynor Ratio নামকরণ করা হয়েছে Jack L. Treynor এর নামানুসারে এবং এটি শার্প রেশিওর অনুরূপ যা আমরা উপরে আলোচনা করেছি। এটি ঝুঁকিমুক্ত হারে তহবিল দ্বারা উত্পন্ন অতিরিক্ত রিটার্নও পরিমাপ করে। কিন্তু, শার্প অনুপাতের বিপরীতে, ট্রেনর অনুপাত বাজারের ঝুঁকি ব্যবহার করে (বেটা) মোট ঝুঁকির পরিবর্তে।

বনাম আলফা

আলফা একটি নির্দিষ্ট বেঞ্চমার্কের বিপরীতে একটি বিনিয়োগ পোর্টফোলিওর রিটার্নের পরিমাপ। যদি একটি বিনিয়োগের আলফা শূন্য বা ধনাত্মক থেকে বেশি হয়, তাহলে এর অর্থ হল যে বিনিয়োগটি প্রদত্ত ঝুঁকির জন্য আরও বেশি রিটার্ন তৈরি করেছে। অন্যদিকে, যদি আলফা নেতিবাচক হয়, তাহলে এর অর্থ হল প্রদত্ত বেঞ্চমার্কের জন্য তহবিলটি কম পারফর্ম করেছে এবং জড়িত ঝুঁকির জন্য কম অর্থ উপার্জন করেছে। উচ্চতর আলফা, উচ্চতর রিটার্ন জেনারেট এবং তহবিলের কর্মক্ষমতা আরও ভাল।

Talk to our investment specialist

মিউচুয়াল ফান্ড স্কিমের অস্থিরতা

একটি মিউচুয়াল ফান্ড স্কিম সবসময় স্থিতিশীল হয় না। মিউচুয়াল ফান্ড স্কিমের অস্থিরতা হল এর নেট অ্যাসেট ভ্যালুতে ওঠানামা (না) বিনিয়োগকারীরা এমন একটি স্কিম বেছে নিতে পছন্দ করে যা কম উদ্বায়ী এবং সর্বোত্তম ঝুঁকি-পুরস্কার সমন্বয় প্রদান করে।

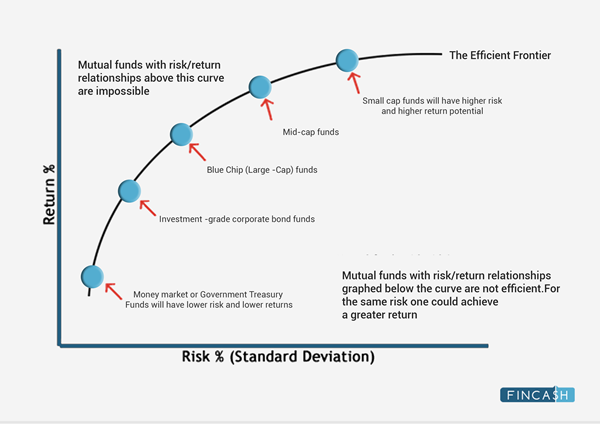

আধুনিক পোর্টফোলিও তত্ত্বের একটি অংশ আমাদের দক্ষ ফ্রন্টিয়ার দেয় - একটি গ্রাফ বক্ররেখা যা প্লট রিটার্ন এবং ঝুঁকি (স্কিমের অস্থিরতা দ্বারা নির্দেশিত) দ্বারা প্রাপ্ত হয় - স্ট্যান্ডার্ড বিচ্যুতি দ্বারা প্রতিনিধিত্ব করে।

Efficient Frontier হল সর্বোত্তম বিনিয়োগ পোর্টফোলিওগুলির একটি সেট যা একটি নির্দিষ্ট স্তরের ঝুঁকির জন্য সর্বাধিক প্রত্যাশিত রিটার্ন তৈরি করে বা এটি প্রত্যাশিত আয়ের একটি নির্দিষ্ট স্তরের জন্য ঝুঁকির সর্বনিম্ন পরিমাণ। আসুন নীচের দক্ষ সীমান্ত গ্রাফ বক্ররেখাটি দেখি:

আধুনিক পোর্টফোলিও তত্ত্ব অনুসারে, যে মিউচুয়াল ফান্ড স্কিমগুলি বক্ররেখায় রয়েছে, সেগুলি সর্বাধিক রিটার্ন দেয় যা নির্দিষ্ট পরিমাণের অস্থিরতার জন্য সম্ভব।

নির্বাচিত মিউচুয়াল ফান্ড স্কিম অর্জিত অস্থিরতার পরিমাণের জন্য সর্বোত্তম রিটার্ন প্রদান করবে কিনা তা পরীক্ষা করতে, আপনাকে তহবিলের স্ট্যান্ডার্ড বিচ্যুতি বিশ্লেষণ করতে হবে।

স্ট্যান্ডার্ড বিচ্যুতি হল একটি তহবিলের অস্থিরতার একটি ইঙ্গিত যা অল্প সময়ের মধ্যে আয়ের (উত্থান বা পতন) ওঠানামা দেখায়। উদ্বায়ী একটি স্কিম উচ্চ ঝুঁকির বলে বিবেচিত হয় কারণ এটির কার্যকারিতা যেকোনো সময় যেকোনো দিকে দ্রুত পরিবর্তন হতে পারে। একটি মিউচুয়াল ফান্ড স্কিমের স্ট্যান্ডার্ড বিচ্যুতি একটি নির্দিষ্ট সময়ের মধ্যে তার গড় রিটার্নের ক্ষেত্রে ফান্ড NAV কতটা ওঠানামা করে তা পরিমাপ করে ঝুঁকি গণনা করে।

একটি উদাহরণ নেওয়া যাক। একটি ফান্ড স্কিম বিবেচনা করুন যা 5% p.a এর ধারাবাহিক চার বছরের রিটার্ন তৈরি করছে। (প্রতি বছর এটি একটি নিখুঁত 5% রিটার্ন দিয়েছে)। এর মানে হল যে কোনও সময়ে গড় রিটার্ন হল 5% এবং এইভাবে এই মিউচুয়াল ফান্ড স্কিমের জন্য স্ট্যান্ডার্ড বিচ্যুতি শূন্য। অন্যদিকে, একই চার বছরের মেয়াদে একটি তহবিল বিবেচনা করুন, যা -5%, 15%, 6% এবং 24% রিটার্ন জেনারেট করেছে। এইভাবে, এটির 10% গড় রিটার্ন রয়েছে। স্কিমটি একটি উচ্চ মানের বিচ্যুতিও দেখাবে কারণ প্রতি বছর তহবিলের রিটার্ন গড় রিটার্ন থেকে আলাদা।

মোটামুটি সামঞ্জস্যপূর্ণ আয়ের জন্য কম ওঠানামা প্রকল্পে বিনিয়োগ করার পরামর্শ দেওয়া হয়। একটি শীর্ষ পারফর্মিং মিউচুয়াল ফান্ড নির্বাচন করার সময় এই ঝুঁকি-রিটার্ন পরিমাপ খুবই গুরুত্বপূর্ণ।

মিউচুয়াল ফান্ড স্কিমের তারল্য

তারল্য প্রকল্পের একটি গুরুত্বপূর্ণ ফ্যাক্টর. তারল্য হল বিনিয়োগ নগদ করার ক্ষমতা। এর অর্থ হল সম্পদের মূল্যকে বিরক্ত না করে কত দ্রুত একটি ফান্ড স্কিম বাজারে কেনা বা বিক্রি করা যায়। সহজ এবং উচ্চতর তারল্য সবসময় পছন্দনীয়। একটি তহবিল যেখানে একবারে অর্থ উত্তোলন করা যায় তা একাধিক উত্তোলনের চেয়ে সর্বদা ভাল।

ঋণ তহবিলের জন্য ক্রেডিট গুণমান

জন্যঋণ তহবিল স্কিম, ক্রেডিট মান খুবই গুরুত্বপূর্ণ. ঋণের গুণমান একটি ঋণ তহবিল বিচার করার প্রধান পয়েন্টগুলির মধ্যে একটি। এটি বিনিয়োগকারীকে ঋণের যোগ্যতা বা ঝুঁকি সম্পর্কে অবহিত করেডিফল্ট একটি ঋণ তহবিল.

একটি ঋণ তহবিলের ক্রেডিট গুণমান স্বাধীন রেটিং এজেন্সি যেমন CRISIL, ICRA, ইত্যাদি দ্বারা নির্ধারিত হয়। ক্রেডিট গুণমান উপাধিপরিসর উচ্চ মানের থেকে ('এএএ থেকে AA') থেকে মাঝারি মানের ('A' থেকে 'BBB') থেকে নিম্ন মানের ('BB', 'B', 'CCC', 'CC' থেকে 'C')।

উচ্চ রিটার্ন কিন্তু খুব কম ক্রেডিট গুণমান সহ একটি স্কিমে বিনিয়োগ করা অত্যন্ত ঝুঁকিপূর্ণ। ডিফল্টের ক্ষেত্রে, ইস্যুকারী মূল পরিমাণ পরিশোধ করতে সক্ষম হবে না এবং বিনিয়োগকারী উচ্চ ক্ষতির সম্মুখীন হবে।

পোর্টফোলিও ঘনত্ব

মিউচুয়াল ফান্ড রেটিং প্রক্রিয়ার আরেকটি গুরুত্বপূর্ণ বিষয় হল পোর্টফোলিও ঘনত্ব। পোর্টফোলিওর ঘনত্ব সম্পদের অনুপযুক্ত বৈচিত্র্যের কারণে উদ্ভূত ঝুঁকি পরিমাপ করে। ইক্যুইটি সম্পদ শ্রেণীর জন্য, একটি বৈচিত্র্য স্কোর রয়েছে যা কোম্পানি এবং শিল্পের ঘনত্ব নির্ধারণের জন্য প্যারামিটার হিসাবে ব্যবহৃত হয়।

ঋণ তহবিলের ক্ষেত্রে, একাগ্রতা একটি পৃথক ইস্যুকারীর একটি নির্দিষ্ট সীমাতে মূল্যায়ন করা হয়। এই সীমা ইস্যুকারীর ক্রেডিট রেটিং এর সাথে যুক্ত। একটি উচ্চ রেট ইস্যুকারীর উচ্চ সীমা থাকবে এবং রেটিং উপাধি নিচের দিকে যাওয়ার সাথে সাথে সীমাটিও ধীরে ধীরে হ্রাস পাবে৷ একটি ঘনীভূত পোর্টফোলিও একটি উচ্চ ঝুঁকির দিকে নিয়ে যেতে পারে৷ একটি স্কিমে সমস্ত বিনিয়োগ করা পোর্টফোলিওর নিরাপত্তা ফ্যাক্টর বাড়ায়। পোর্টফোলিওর বৈচিত্র্য বাঞ্ছনীয়।

একটি কেন্দ্রীভূত পোর্টফোলিও একটি উচ্চ ঝুঁকি হতে পারে। একটি স্কিমে সমস্ত বিনিয়োগ করা পোর্টফোলিওর ঝুঁকির কারণকে বাড়িয়ে তোলে। পোর্টফোলিওর বৈচিত্র্য বাঞ্ছনীয়।

অন্যান্য কিছু কারণ হল পোর্টফোলিওর গড় AUM(অ্যাসেট আন্ডার ম্যানেজমেন্ট) টার্নওভার ইত্যাদি। রেটিং এজেন্সিগুলি তাদের সেরা পারফরম্যান্স মিউচুয়াল ফান্ড দেওয়ার জন্য এই প্যারামিটারগুলি ব্যবহার করে৷

শীর্ষ 7 সেরা রেট মিউচুয়াল ফান্ড

Fund NAV Net Assets (Cr) Min Investment Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹65.0104

↑ 2.21 ₹1,975 1,000 500 30.9 62.3 170.3 61.6 30.5 167.1 SBI PSU Fund Growth ₹35.1422

↓ -0.22 ₹5,980 5,000 500 8.2 13.2 27.9 31.7 26.4 11.3 Invesco India PSU Equity Fund Growth ₹65.87

↓ -0.48 ₹1,492 5,000 500 4.2 7.6 26.4 29.8 24.4 10.3 LIC MF Infrastructure Fund Growth ₹48.6112

↓ -0.28 ₹946 5,000 1,000 2.1 -0.9 18.7 27.4 22.4 -3.7 Franklin India Opportunities Fund Growth ₹243.294

↑ 4.03 ₹8,271 5,000 500 -4.7 -6.1 12 26.2 18.5 3.1 DSP World Mining Fund Growth ₹32.2112

↑ 1.48 ₹181 1,000 500 29.2 54.9 103 26.1 19.2 79 SBI Healthcare Opportunities Fund Growth ₹429.138

↑ 4.46 ₹3,823 5,000 500 1.6 -1.1 9.2 26 17 -3.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 7 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Invesco India PSU Equity Fund LIC MF Infrastructure Fund Franklin India Opportunities Fund DSP World Mining Fund SBI Healthcare Opportunities Fund Point 1 Lower mid AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Lower mid AUM (₹1,492 Cr). Bottom quartile AUM (₹946 Cr). Highest AUM (₹8,271 Cr). Bottom quartile AUM (₹181 Cr). Upper mid AUM (₹3,823 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 2★ (lower mid). Rating: 3★ (upper mid). Not Rated. Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 30.51% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 24.41% (upper mid). 5Y return: 22.38% (lower mid). 5Y return: 18.51% (bottom quartile). 5Y return: 19.22% (lower mid). 5Y return: 17.03% (bottom quartile). Point 6 3Y return: 61.59% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 29.76% (upper mid). 3Y return: 27.43% (lower mid). 3Y return: 26.23% (lower mid). 3Y return: 26.15% (bottom quartile). 3Y return: 26.02% (bottom quartile). Point 7 1Y return: 170.25% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 26.36% (lower mid). 1Y return: 18.73% (lower mid). 1Y return: 11.96% (bottom quartile). 1Y return: 102.97% (upper mid). 1Y return: 9.15% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -2.70 (bottom quartile). Alpha: -6.08 (bottom quartile). Alpha: -1.01 (lower mid). Alpha: 0.00 (upper mid). Alpha: -2.03 (lower mid). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.53 (lower mid). Sharpe: 0.03 (bottom quartile). Sharpe: 0.12 (lower mid). Sharpe: 3.17 (upper mid). Sharpe: -0.46 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.29 (upper mid). Information ratio: 1.66 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: -0.15 (lower mid). DSP World Gold Fund

SBI PSU Fund

Invesco India PSU Equity Fund

LIC MF Infrastructure Fund

Franklin India Opportunities Fund

DSP World Mining Fund

SBI Healthcare Opportunities Fund

মিউচুয়াল ফান্ড রেটিংকে প্রভাবিত করে গুণগত কারণ

কিন্তু এইগুলির পাশাপাশি, গুণগত কারণগুলি রয়েছে যা মিউচুয়াল ফান্ডের রেটিংকেও প্রভাবিত করে।

ফান্ড হাউস খ্যাতি

মিউচুয়াল ফান্ড কোম্পানিগুলির ট্র্যাক রেকর্ড হল মূল কারণগুলির মধ্যে একটি৷ একটি প্রমাণিত অতীত এবং ধারাবাহিক রিটার্ন মিউচুয়াল ফান্ড প্রকল্পকে দৃঢ়তা দেয়। তাই পরিবর্তেবিনিয়োগ একটি নবজাতক তহবিল হাউসে, একটি প্রতিষ্ঠিত ফান্ডে টাকা রাখা সবসময়ই ভালোএএমসি.

ফান্ড ম্যানেজার ট্র্যাক রেকর্ড

কিন্তু একটি প্রতিষ্ঠিত AMC এর সাথে, অন্য একটি ফ্যাক্টর চেক করতে হবে তা হল ফান্ড ম্যানেজারের অভিজ্ঞতা। অভিজ্ঞতা নিজের জন্য কথা বলে এবং এই ক্ষেত্রে এটি সম্পূর্ণ সত্য। একজন অভিজ্ঞ ফান্ড ম্যানেজারের একটি ভাল মিউচুয়াল ফান্ড সম্পর্কে আরও ভাল ধারণা এবং ধারণা রয়েছে এবং বিনিয়োগকারীকে বিজ্ঞতার সাথে বিনিয়োগ করতে সহায়তা করে। ম্যানেজার দ্বারা পরিচালিত বেশ কয়েকটি স্কিমও বিবেচনা করা উচিত। অনেকগুলি স্কিম ম্যানেজমেন্ট টিমকে অতিরিক্ত বোঝায় এবং কমিয়ে দিতে পারেদক্ষতা.

বিনিয়োগ প্রক্রিয়া

একজনকে নিশ্চিত করা উচিত যে সেখানে একটি বিনিয়োগ প্রক্রিয়া রয়েছে। এটি নিশ্চিত করবে যে একটি প্রাতিষ্ঠানিক প্রক্রিয়া রয়েছে যা বিনিয়োগের সিদ্ধান্তের যত্ন নেয়। আপনি কী-ম্যান ঝুঁকি সহ একটি পণ্যে যেতে চান না। যদি একটি প্রাতিষ্ঠানিক বিনিয়োগ প্রক্রিয়া থাকে, তাহলে এটি নিশ্চিত করবে যে স্কিমটি ভালভাবে পরিচালিত হয়েছে। এমনকি ফান্ড ম্যানেজার পরিবর্তনও আছে। তাহলে আপনার বিনিয়োগ সুরক্ষিত হবে।

একটি ভাল মিউচুয়াল ফান্ড রেটিং হল পরিমাণগত এবং গুণগত উভয় কারণের সমন্বয়। MorningStar, CRISIL, ICRA-এর মতো রেটিং এজেন্সিগুলি পর্যায়ক্রমে আপডেট করা সেরা পারফরম্যান্স মিউচুয়াল ফান্ডগুলির জন্য তাদের রেটিং দেওয়ার জন্য উভয় কারণ ব্যবহার করে।

উপসংহার

লক্ষণীয় একটি গুরুত্বপূর্ণ বিষয় হল যে যদিও উচ্চ রেটযুক্ত স্কিমগুলি উচ্চতর রিটার্ন অফার করে, তবে এটি সর্বদা চূড়ান্ত নাও হতে পারে। প্রতিমিউচুয়াল ফান্ডে বিনিয়োগ করুন শুধুমাত্র মিউচুয়াল ফান্ড রেটিং এর ভিত্তিতে সাধারণত বুদ্ধিমানের সিদ্ধান্ত নয়। বিনিয়োগ হতে হবে গবেষণা ভিত্তিক এবং সুপরিচিত। মিউচুয়াল ফান্ড রেটিং শুধুমাত্র একটি ভাল বিনিয়োগের দিক নির্দেশ করে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

Excellent information