व्यक्तिगत वित्त: जानने के लिए शीर्ष 10 चीजें

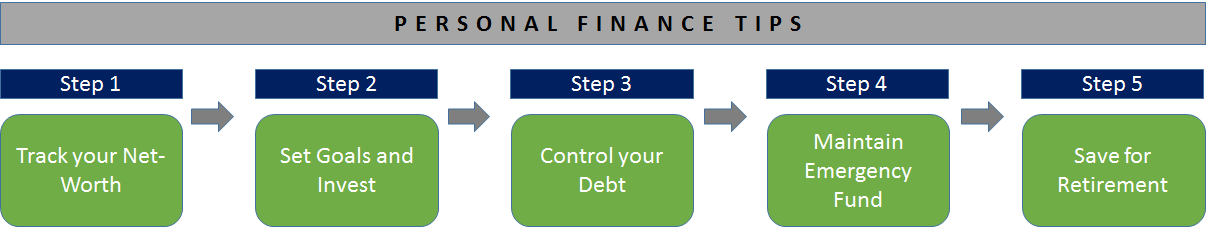

व्यक्तिगत वित्त का प्रबंधन बहुत महत्वपूर्ण है, बहुत से लोग व्यक्तिगत वित्त की मूल बातें प्रबंधित करने या यहां तक कि आवश्यक व्यक्तिगत वित्त योजना बनाने की उपेक्षा करते हैं। यह संभवतः भविष्य में विनाशकारी परिणाम दे सकता है। इसलिए बहुत कम उम्र में व्यक्तिगत वित्त का प्रबंधन करना बहुत महत्वपूर्ण है। यहां हम व्यक्तिगत वित्त के दस महत्वपूर्ण पहलू देने का प्रयास करते हैं जो प्रत्येक व्यक्ति के लिए बहुत महत्वपूर्ण हैं।

व्यक्तिगत वित्त#1: अपनी कमाई से कम खर्च करें

एक बुद्धिमान व्यक्ति ने कहा, "यदि आप ऐसी चीजें खरीदते हैं जिनकी आपको आवश्यकता नहीं है तो आपको जल्द ही अपनी जरूरत की चीजें बेचनी होंगी" (~वॉरेन बफे)। इसलिए जहां जीवन स्तर को बनाए रखने के लिए खर्च करना महत्वपूर्ण है, वहीं किसी को अतिश्योक्ति नहीं करनी चाहिए। एक की जरूरत हैपैसे बचाएं प्रत्येक चरण में। यहां विलंब से विनाशकारी परिणाम हो सकते हैं। व्यक्तिगत वित्त मूल बातें कहती हैं कि यह एक प्रमुख नियम है, व्यक्तिगत वित्त के प्रबंधन का चरण 1 बचत से शुरू होता है।

पर्सनल फाइनेंस#2: बा ए बैड कस्टमर; अपने क्रेडिट कार्ड और ऋण प्रबंधित करें

व्यक्तिगत वित्त की मूल बातें ठीक करने का यह एक और पहलू है।क्रेडिट कार्ड महान हैं यदि आप उनका अच्छी तरह से और अपने लाभ के लिए उपयोग करते हैं। यदि आप समय पर अपने क्रेडिट कार्ड के बिलों का भुगतान करते हैं, और आपको दिए गए क्रेडिट का उपयोग करते हैं, तो निश्चित रूप से, आप कंपनी के बहुत बुरे ग्राहक होंगे। और हाँ, आप कैश-बैक और रिवॉर्ड पॉइंट भी अर्जित कर सकते हैं।

अपने ऋणों का प्रबंधन भी बहुत महत्वपूर्ण है, किसी को यह जानने की जरूरत है कि क्या आपने संभावित रूप से सराहना करने वाली संपत्ति (जैसे संपत्ति) या मूल्यह्रास संपत्ति (जैसे वाहन) के लिए ऋण लिया है। मूल्यह्रास संपत्ति सीमित होनी चाहिए और संपत्ति की सराहना के लिए ली गई देयता की राशि ऐसी होनी चाहिए कि यह अनुचित दबाव न पैदा करे।

व्यक्तिगत वित्त#3: कर बचत के रास्ते में निवेश करें

अमेरिका में 401 (के) में जोड़ना एक बहुत अच्छा विचार है। भारत में, सार्वजनिक भविष्य निधि (पीपीएफ) इस तथ्य के कारण उत्कृष्ट अवसर पर है कि:

- निवेश की गई राशि कर मुक्त है

- रिटर्न निश्चित और कर-मुक्त हैं

- इससेवानिवृत्ति योजना भविष्य के लिए एक किटी बनाता है

ईएलएसएस, में प्रसिद्ध कर-बचत योजनाओं में से एकम्यूचुअल फंड्स निवेशकों के बीच। आम तौर पर, ईएलएसएस म्यूचुअल फंड उन सभी प्रकार के निवेशकों के लिए उपयुक्त होते हैं जो लेने के इच्छुक हैंमंडीके लिए जुड़े जोखिमकर योजना और पैसे की बचत। कोई भी व्यक्ति अपने जीवन में किसी भी समय ईएलएसएस फंड में निवेश कर सकता है। 5-7 वर्षों के लिए निवेश करने पर अच्छा ईएलएसएस रिटर्न प्राप्त किया जा सकता है, इसलिए यह सुझाव दिया जाता है कि 3 साल के बाद आपका लॉक-इन समाप्त होने के बाद पैसे न निकालें। बेहतर रिटर्न अर्जित करने के लिए इसे लंबी अवधि के लिए रखने की कोशिश करें। हालांकि, आपके करियर के शुरुआती चरण के दौरान टैक्स सेविंग ईएलएसएस फंड में निवेश करने का सुझाव दिया जाता है ताकि आपका पैसा समय के साथ बढ़े और आपको बेहतर रिटर्न मिले।

कुछ बेहतरीन प्रदर्शन करने वाले ईएलएसएस फंड हैं:

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Bandhan Tax Advantage (ELSS) Fund Growth ₹149.667

↑ 1.65 ₹7,060 -4.3 -1.4 10.4 14.7 14.2 8 Tata India Tax Savings Fund Growth ₹43.9158

↑ 0.59 ₹4,566 -3.3 -0.2 12.1 15.4 12.7 4.9 Aditya Birla Sun Life Tax Relief '96 Growth ₹58.61

↑ 0.64 ₹14,993 -5.4 -4.2 11.9 14.7 7.9 9.3 DSP Tax Saver Fund Growth ₹136.176

↑ 1.80 ₹17,223 -4.6 -1.3 9.5 18.7 15.3 7.5 HDFC Long Term Advantage Fund Growth ₹595.168

↑ 0.28 ₹1,318 1.2 15.4 35.5 20.6 17.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Bandhan Tax Advantage (ELSS) Fund Tata India Tax Savings Fund Aditya Birla Sun Life Tax Relief '96 DSP Tax Saver Fund HDFC Long Term Advantage Fund Point 1 Lower mid AUM (₹7,060 Cr). Bottom quartile AUM (₹4,566 Cr). Upper mid AUM (₹14,993 Cr). Highest AUM (₹17,223 Cr). Bottom quartile AUM (₹1,318 Cr). Point 2 Established history (17+ yrs). Established history (11+ yrs). Established history (18+ yrs). Established history (19+ yrs). Oldest track record among peers (25 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.22% (lower mid). 5Y return: 12.68% (bottom quartile). 5Y return: 7.90% (bottom quartile). 5Y return: 15.31% (upper mid). 5Y return: 17.39% (top quartile). Point 6 3Y return: 14.73% (bottom quartile). 3Y return: 15.42% (lower mid). 3Y return: 14.73% (bottom quartile). 3Y return: 18.71% (upper mid). 3Y return: 20.64% (top quartile). Point 7 1Y return: 10.36% (bottom quartile). 1Y return: 12.07% (upper mid). 1Y return: 11.89% (lower mid). 1Y return: 9.49% (bottom quartile). 1Y return: 35.51% (top quartile). Point 8 Alpha: 0.34 (bottom quartile). Alpha: -0.76 (bottom quartile). Alpha: 3.77 (top quartile). Alpha: 1.75 (upper mid). Alpha: 1.75 (lower mid). Point 9 Sharpe: 0.21 (bottom quartile). Sharpe: 0.14 (bottom quartile). Sharpe: 0.50 (upper mid). Sharpe: 0.33 (lower mid). Sharpe: 2.27 (top quartile). Point 10 Information ratio: -0.30 (lower mid). Information ratio: -0.35 (bottom quartile). Information ratio: -0.43 (bottom quartile). Information ratio: 0.93 (top quartile). Information ratio: -0.15 (upper mid). Bandhan Tax Advantage (ELSS) Fund

Tata India Tax Savings Fund

Aditya Birla Sun Life Tax Relief '96

DSP Tax Saver Fund

HDFC Long Term Advantage Fund

पर्सनल फाइनेंस#4: सॉरी से सुरक्षित रहना बेहतर है, इंश्योरेंस खरीदें!

सुरक्षा सही व्यक्तिगत वित्त योजना सुनिश्चित करना है। क्रय करनाबीमा बहुत महत्वपूर्ण है, के रूप में जीवन बीमा जल्द ही खरीदेंटर्म इंश्योरेंस. आप जितनी जल्दी खरीदेंगे, यह उतना ही सस्ता होगा। यह भी सुनिश्चित करें कि आप (और परिवार) पर्याप्त बीमा के माध्यम से चिकित्सा देखभाल के लिए भी आच्छादित हैं। चिकित्सा लागत साल-दर-साल बढ़ती जा रही है और अच्छी चिकित्सा देखभाल बहुत महंगी है। यहां कवर न किए जाने या कम कवर किए जाने से आपकी बचत में वास्तविक छेद हो सकता है।

व्यक्तिगत वित्त#5: जो आप समझते हैं या समझ सकते हैं उसमें निवेश करें

ऐसे उत्पाद न खरीदें जिन्हें आप समझ नहीं सकते। यदि आप एक संरचित उत्पाद या डेरिवेटिव को नहीं समझ सकते हैं तो आपको नहीं होना चाहिएनिवेश या उनमें व्यापार। सरल उत्पादों और रणनीतियों में निवेश करें जिन्हें आप समझ सकते हैं। चाहे स्टॉक हो या म्यूचुअल फंड, समझें कि आप क्या कर रहे हैं। स्टॉक चुनते समय, सुनिश्चित करें कि आप जानते हैं कि आप किस लिए स्टॉक खरीद रहे हैं और इसके बारे में आश्वस्त रहें। स्टॉक के उत्पाद का क्या भविष्य है, प्रबंधन की गुणवत्ता क्या है आदि? यदि आप शेयरों का विश्लेषण नहीं कर सकते हैं, तो म्यूचुअल फंड से चिपके रहें। पेशेवर प्रबंधकों ने फंड मैनेजरों को बुलाया जो अच्छी तरह से योग्य हैं और पैसे का प्रबंधन करना उनका दैनिक काम है, वे बेहतर तरीके से फंड का प्रबंधन करेंगे। सावधानीपूर्वक विचार करने के बाद अपने उत्पादों का चयन करें। अपने पोर्टफोलियो में सही उत्पाद प्राप्त करने से बेहतर रिटर्न मिलता है।

व्यक्तिगत वित्त#6: झुंड का पालन न करें, वे लगभग हमेशा गलत होते हैं

बीएसई सेंसेक्स (इंडिया इक्विटी बेंचमार्क) के 2000 से 2016 तक म्यूचुअल फंड प्रवाह (निवेशकों के बाजार में या बाहर जाने के लिए एक प्रॉक्सी) के खिलाफ नीचे दिए गए डेटा पर एक नज़र डालें। झुंड हमेशा बाहर निकलने लगता है जब बाजार एक तल बना रहा होता है और जब बाजार शीर्ष पर होता है तो सबसे अधिक निवेश करता है! इसलिए जब हर कोई खरीदारी करता हुआ दिखे तो बिल्कुल भी न खरीदें और जब हर कोई बिकता हुआ दिखे तो उसे न बेचें! यह कभी भी अच्छा विचार नहीं है।

Talk to our investment specialist

व्यक्तिगत वित्त#7: लंबे समय तक निवेशित रहें, वास्तव में लंबे समय तक

अच्छी कंपनियों या शेयरों में लंबे समय तक निवेश बनाए रखना समझदारी है। अगर कंपनी का प्रबंधन अच्छी गुणवत्ता का है, तो वे आपके लिए अच्छा पैसा कमा सकते हैं। इन्फोसिस शेयर (भारत में एक सॉफ्टवेयर/आईटी कंपनी) का उदाहरण नीचे लें। 1993 में, इसके IPO में 100 शेयर मात्र 9500 रुपये में खरीदे गए थे। 24 वर्षों के बाद यह धन INR 5 करोड़ (INR 5,00,00) से लगभग 1 मिलियन अमेरिकी डॉलर मूल्य का है।000), यह है एकसीएजीआर प्रति वर्ष 50% से अधिक!

व्यक्तिगत वित्त#8: अपने सभी अंडे एक टोकरी में न रखें, विविधता लाएं!

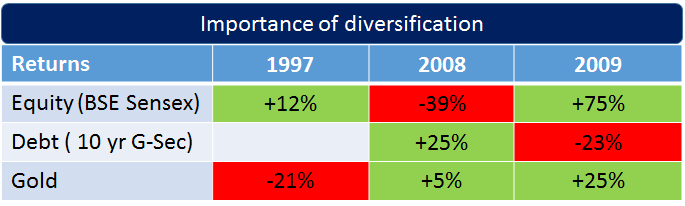

किसी को अपने सभी अंडे एक टोकरी में नहीं रखना चाहिए, जो महत्वपूर्ण है वह है परिसंपत्ति वर्गों और यहां तक कि शेयरों में विविधता लाना/आधारभूत निवेश। विभिन्न परिसंपत्ति वर्ग अलग-अलग समय अवधि में प्रदर्शन करते हैं और इसलिए स्टॉक, फंड आदि का एक पोर्टफोलियो बनाना महत्वपूर्ण है। यह कैलेंडर वर्ष 1997, 2008 और 2009 के लिए 3 अलग-अलग परिसंपत्ति वर्गों में रिटर्न द्वारा नीचे प्रदर्शित किया गया है। विभिन्न परिसंपत्ति वर्गों में प्रदर्शन किया गया हर साल। स्टॉक के साथ भी, कहानी चलाने के लिए न केवल एक खिलाड़ी को चुनना महत्वपूर्ण है, बल्कि अधिक स्टॉक चुनना या खेलने के लिए कई कहानियां हैं। फिर से म्यूचुअल फंड के साथ, किसी को एक प्रबंधक या एकल फंड पर पकड़ बनाने की जरूरत नहीं है, बेहतर है कि आप खुद को फैला दें।

व्यक्तिगत वित्त#9: खरीदना और रखना एक सामान्य कहावत है, लेकिन पुनर्संतुलन, यह महत्वपूर्ण है!

पोर्टफोलियो बनाते समय, यह महत्वपूर्ण है:खरीदो और रखो, हालांकि, गैर-निष्पादकों को बाहर निकालना भी महत्वपूर्ण है चाहे वह स्टॉक हो, म्यूचुअल फंड हो या कोई निवेश हो। किसी को भी अपने सारे फैसले सही नहीं मिलते। यहां तक कि वॉरेन बफे ने भी निवेश की गलतियाँ की हैं, जैसे सॉलोमन ब्रदर्स, टेस्को, यूएस एयरवेज, डेक्सटर शूज़ कंपनी, जहाँ उन्होंने नुकसान किया है या मुश्किल से सिर्फ कैश आउट किया है। क्या महत्वपूर्ण है गलत की तुलना में कई अधिक अधिकार प्राप्त करना! एक गलती का एहसास करना, उसे स्वीकार करना और बेहतर निवेश की ओर बढ़ना महत्वपूर्ण है, भले ही इसका मतलब नुकसान कम करना हो। याद रखें कि एक नुकसान आपके सकारात्मक रिटर्न को खा जाता है।

व्यक्तिगत वित्त#10: भविष्य के लिए योजना बनाएं, वसीयत बनाएं

वसीयत बनाना एक बहुत ही महत्वपूर्ण कार्य है। बेसिक वसीयत बनाना बहुत आसान काम है और इसमें समय भी नहीं लगता है। आज इंटरनेट के आगमन के साथ "ई-विल" नामक कुछ बनाना बहुत सहज हो गया है। यह बहुत ही कम समय में बनाया जा सकता है और यह सुनिश्चित करने में एक लंबा रास्ता तय कर सकता है कि संपत्ति का उत्तराधिकार सुचारू है। जिनके पास बहुत अधिक धन है और वे उन्नत सेवाएं चाहते हैं, वे संपत्ति की योजना बना सकते हैं और आवश्यक कदम उठा सकते हैं।

उपरोक्त सभी कुछ प्रमुख कदम और पहलू हैं जिन्हें व्यक्तिगत वित्त का प्रबंधन करते समय देखा जाना चाहिए। कुछ बुनियादी हैं, जबकि कुछ योजना, क्रियान्वयन और भविष्य से संबंधित हैं। उपरोक्त में से अधिकांश या सभी का ध्यान रखने से परिणाम बेहतर होगावित्तीय योजना और अधिक सुरक्षित भविष्य!

All efforts have been made to ensure the information provided here is accurate. However, no guarantees are made regarding correctness of data. Please verify with scheme information document before making any investment.

You Might Also Like