टैक्स प्लानिंग क्या है?

टैक्स प्लानिंग को टैक्स सेविंग या टैक्स से किसी व्यक्ति की वित्तीय स्थिति का विश्लेषण, योजना और अनुकूलन के तरीके के रूप में परिभाषित किया जा सकता है।दक्षता दृष्टिकोण। टैक्स प्लानिंग आपको वित्तीय वर्ष में आपके टैक्स ड्यूटी को कम करने के लिए उपलब्ध विभिन्न टैक्स छूटों और कटौतियों का अधिकतम लाभ उठाने में मदद करती है।

भारत में टैक्स प्लानिंग आपके टैक्स कर्तव्यों में कटौती करने का कानूनी और स्मार्ट तरीका है। करदाता के लिए विभिन्न कर प्रबंधन विकल्प उपलब्ध होने से कर बचाना आसान हो गया है। साथ ही, a . की भूमिकाकर सलाहकार टैक्स प्लानिंग में बहुत महत्वपूर्ण है क्योंकि वे आपको टैक्स बचाने की सलाह देते हैं और आपको आवश्यक निवेश करने का सुझाव देते हैं।

भारत में कर योजना

भारत में टैक्स सेविंग के लिए बहुत सारे विकल्प हैं।आयकर अधिनियम, 1961 में विभिन्न धाराएं हैं जो कर बचत और कर छूट के लिए कई विकल्प प्रदान करती हैं।धारा 80सी के 80U के लिएआय कर अधिनियम पात्र करदाताओं के लिए संभावित कर कटौती के सभी विकल्प देता है। एक करदाता के रूप में, आपको उपलब्ध प्रावधानों के बारे में पता होना चाहिए और अपनी कर देनदारियों को कम करने के लिए उन प्रावधानों का कानूनी उपयोग करना चाहिए।

लेकिन ऐसा करते समय आपको यह ध्यान रखना चाहिए कि इस तरह की टैक्स प्लानिंग भारत सरकार के कानूनी रूप से परिभाषित ढांचे के तहत की जाती है। टैक्स प्लानिंग आपके टैक्स कर्तव्यों को कम करने का एक कानूनी और स्मार्ट तरीका है। लेकिन यह टैक्स से बचने या टैक्स चोरी करने का चैनल नहीं है। कर से बचना या कर चोरी करना अवैध है और कर सकता हैभूमि आप बहुत परेशानी में हैं और इस तरह से बचना चाहिए। करदाताओं पर कर का बोझ कम करने के लिए सरकार द्वारा पर्याप्त प्रावधान और अवसर उपलब्ध कराए गए हैं।

कर प्रबंधन के प्रकार

कर प्रबंधन या कर नियोजन चार प्रकार के होते हैं। वे इस प्रकार हैं:

1. शॉर्ट रेंज टैक्स प्लानिंग

इस प्रकार की कर योजना एक सीमित उद्देश्य या उद्देश्य के साथ साल दर साल की योजना है। ऐसी योजना में स्थायी प्रतिबद्धता नहीं होती है। इसका अर्थ है कि वित्तीय वर्ष के अंत में योजना बनाई जाती है और उसे कम से कम करने के लिए किया जाता हैकरदायी आय.

उदाहरण के लिए, वित्तीय वर्ष के अंत में, एक व्यक्ति को लगता है कि पिछले वर्ष की तुलना में उनका कर शुल्क बहुत अधिक है, तो वे इसे कम करने का प्रयास करते हैं। धारा 80सी के तहत दिशा-निर्देशों की मदद से इसे कई तरह से किया जा सकता है। ऐसे मामलों में, कोई दीर्घकालिक प्रतिबद्धता नहीं है, फिर भी बड़े कर को बचाया जा सकता है।

2. लॉन्ग रेंज टैक्स प्लानिंग

इस प्रकार की कर योजना में, एक वित्तीय वर्ष की शुरुआत में ही एक योजना तैयार की जाती है। इस तरह की प्लानिंग भले ही तुरंत परिणाम न दे, लेकिन लंबे समय में आपकी टैक्स देनदारियों पर उनका सकारात्मक प्रभाव पड़ता है।

उदाहरण के लिए, कोई व्यक्ति अपने पास मौजूद शेयरों या संपत्तियों को अपने पति या पत्नी या नाबालिग बच्चों को हस्तांतरित कर सकता है। भले ही ऐसे शेयरों या संपत्ति से उत्पन्न धन को व्यक्ति की मूल आय के साथ जोड़ दिया जाएगा, लेकिन उस धन को पति या पत्नी या बच्चों द्वारा उत्पन्न आय का हिस्सा माना जाएगा। व्यक्ति तब कर मांग सकता हैकटौती उस राशि पर।

3. अनुमेय कर योजना

अनुमेय कर योजना देश के कर कानूनों के प्रावधान के तहत आपके कर शुल्क को कम करने की एक विधि है। इसमें विभिन्न कटौतियों, रियायतों और प्रोत्साहनों का लाभ उठाना शामिल है।

Talk to our investment specialist

4. उद्देश्य कर योजना

इस प्रकार में, आप अधिकतम लाभों का आनंद लेने के लिए एक विशिष्ट उद्देश्य के साथ कर बचत की योजना बनाते हैं। यह निवेश के उचित चयन, संपत्ति के सही प्रतिस्थापन आदि के साथ प्राप्त किया जा सकता है।

कर बचत के उद्देश्य

- टैक्स ड्यूटी कम करने के लिए

- स्थिर आर्थिक स्थिति हो

- उत्पादक निवेश करने के लिए

कॉर्पोरेट टैक्स प्लानिंग

कॉर्पोरेट टैक्स प्लानिंग में एक पंजीकृत कंपनी की कर देनदारियों को कम करना शामिल है। ऐसा करने के कुछ सामान्य तरीके हैं, व्यापार परिवहन के लिए कटौतियों को दाखिल करना,स्वास्थ्य बीमा कर्मचारियों की, बच्चों की देखभाल,सेवानिवृत्ति योजना, धर्मार्थ योगदान, आदि। आयकर अधिनियम में मौजूद विभिन्न कटौती और छूट कंपनी को कानूनी रूप से अपने कर कर्तव्यों को कम करने की अनुमति देते हैं। यहां तक कि ऐसा करते समय कंपनियों को इस बात का भी ध्यान रखना चाहिए कि वे टैक्स की चोरी नहीं कर रही हैं और न ही इससे बच रही हैं।

यदि किसी कंपनी के लिए अधिक लाभ हैं, तो स्वाभाविक रूप से उच्च कर शुल्क होगा। इस प्रकार, संगठन के लिए यह महत्वपूर्ण है कि कर को कम करने के लिए स्पष्ट कर योजना बनाई जाए। उचित योजना के साथ, अप्रत्यक्ष और प्रत्यक्ष कर दोनों में कई बार कटौती की जा सकती हैमुद्रास्फीति.

एक अच्छी कर योजना का परिणाम है -

- कानून के अनुसार कानूनी रूप से टैक्स की बचत।

- लचीला व्यापार-दिमाग वाला दृष्टिकोण जो भविष्य में परिवर्तनों को शामिल कर सकता है।

- अनुपालन किया जा रहा है और उसी के बारे में कर कानूनों और अदालत के फैसलों के बारे में सूचित किया जा रहा है।

- आयकर विभाग को सभी आवश्यक जानकारी का खुलासा करने में पारदर्शी होना।

कर सलाहकार की भूमिका

टैक्स कंसल्टेंट वे लोग होते हैं जो टैक्स रिटर्न फाइल करने में आपकी मदद करते हैं। वे आपको अपने कर शुल्क को कम करने के लिए उठाए जाने वाले कदमों के बारे में सलाह देते हैं। साथ ही, वे आपको एक ठोस कर योजना तैयार करने में मदद करते हैं। साथ ही, चूंकि कर सलाहकार कर कानूनों के विशेषज्ञ होते हैं, वे कर भुगतान में कटौती करने के लिए प्रभावी कर प्रबंधन रणनीतियां तैयार करने में मदद करते हैं।

टैक्स सॉफ्टवेयर

में कई टैक्स सॉफ्टवेयर पैकेज उपलब्ध हैंमंडी जो टैक्स प्लानिंग और फाइल करने में मदद करता हैआयकर रिटर्न. ये सॉफ्टवेयर आसानी से ऑनलाइन उपलब्ध हैं। कुछ लोकप्रिय टैक्स सॉफ्टवेयर टैक्सक्लाउडइंडिया, जेन इनकम टैक्स सॉफ्टवेयर, कॉम्पूटैक्स आदि हैं।

पूछे जाने वाले प्रश्न

1. क्या भारत में टैक्स प्लानिंग महत्वपूर्ण है?

ए: हां, भारत में टैक्स प्लानिंग जरूरी है। 1961 के आयकर अधिनियम के अनुसार, धारा 80C और 80U के तहत, व्यक्तिगत करदाता कर लाभ और कर छूट अर्जित कर सकते हैं। इसी तरह, कॉर्पोरेट करदाता बेहतर कर प्रबंधन का विकल्प चुन सकते हैं यदि वे कर्मचारी में निवेश करते हैंबीमा योजनाएं, स्वास्थ्य लाभ, और चाइल्डकैअर या धर्मार्थ दान करना। भारत में, कर लाभ व्यक्तिगत करदाताओं और कॉर्पोरेट दोनों को दिया जाता है यदि वे पर्याप्त कर योजना बनाते हैं।

2. मुझे टैक्स प्लानिंग क्यों करनी चाहिए?

ए: यदि आप टैक्स प्लानिंग करते हैं, तो आप प्रभावी रूप से अपनी आय को कम कर सकते हैंआयकर देय. उदाहरण के लिए, यदि आप भुगतान कर रहे हैं, तो आप साठ वर्ष से ऊपर के आश्रित माता-पिता के लिए चिकित्सा बीमा प्रीमियम का भुगतान करते हैं। आप 1961 के आयकर अधिनियम की धारा 80D के तहत कर लाभ का दावा कर सकते हैं। यह दिए गए वित्तीय वर्ष में आपके द्वारा भुगतान किए गए कर को प्रभावी ढंग से कम कर सकता है।

3. टैक्स प्लानिंग के तीन प्रकार क्या हैं?

ए: टैक्स प्लानिंग के तीन मुख्य प्रकार जो आपको करने हैं, वे इस प्रकार हैं:

छोटा-श्रेणी कर योजना: यह एक वित्तीय वर्ष के लिए कर नियोजन है। आप दिए गए वित्तीय वर्ष के लिए अपनी कर प्रतिबद्धताओं को पूरा करते हैं। यह आमतौर पर वित्तीय वर्ष के अंत में किया जाता है जब आप फाइल करते हैंकरों.

लंबी दूरी की टैक्स प्लानिंग: यह आपको वित्तीय वर्ष की शुरुआत में किया जाना चाहिए ताकि आप अपने निवेश की योजना बना सकें और अपनी कर योजना के अनुसार संपत्ति खरीद सकें।

अनुमेय कर योजना: इसके लिए देश के कर्तव्यों और कर कानूनों के व्यापक ज्ञान की आवश्यकता होती है। यह सबसे अच्छा होगा यदि आप अपने करों को सर्वोत्तम कानूनों को बनाने के लिए प्रबंधित करते हैं।

इनमें से सबसे अच्छा होगा अपने करों की योजना बनाना और मौजूदा कानूनों का मूल्यांकन करना, अपने देय करों को प्रभावी ढंग से प्रबंधित करना।

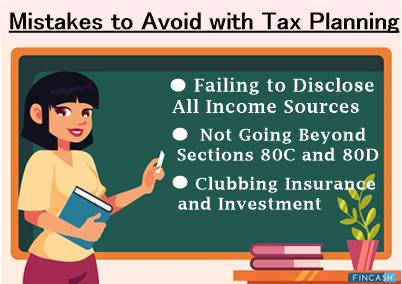

4. टैक्स प्लानिंग में लोग सबसे आम गलती क्या करते हैं?

ए: टैक्स प्लानिंग के बारे में व्यक्ति जो सबसे आम गलती करते हैं, वह है विलंब। आदर्श रूप से टैक्स प्लानिंग वित्तीय वर्ष की शुरुआत में ही बना लेनी चाहिए। कर प्रबंधन और योजना के आधार पर आपको संपत्ति खरीदनी चाहिए और निवेश करना चाहिए। यदि आप अपने करों की योजना नहीं बनाते हैं, तो आपको वर्ष के अंत में अधिक करों का भुगतान करना होगा।

5. क्या टैक्स प्लानिंग और टैक्स डिडक्शन एक ही चीज है?

ए: नहीं, टैक्स प्लानिंग का मतलब है अपने टैक्स और निवेश को इस तरह से मैनेज करना कि आप टैक्स बेनिफिट्स का आनंद उठा सकें। एक वित्तीय वर्ष में आप जो पैसा कमाते हैं, उससे आपसे कर लाभ अर्जित करने के लिए कुछ निवेश करने की उम्मीद की जाती है। ये कर लाभ कर छूट के रूप में हैं। दूसरे शब्दों में, आपको निवेश की गई राशि पर, नियमों के आधार पर, पूरी तरह या आंशिक रूप से कोई टैक्स नहीं देना होगा।

6. टैक्स में छूट क्या है?

ए: कर छूट तब होती है जब एक करदाता अनिवार्य भुगतान पर करों को हटाने या घटाने के लिए आवेदन कर सकता है। उदाहरण के लिए, विशेष रूप से विकलांग व्यक्ति कुछ भारतीय राज्यों में सड़क कर के भुगतान से छूट के लिए आवेदन कर सकते हैं। इसी तरह, भारत में, एक विशिष्ट स्लैब से नीचे के लोगों को आयकर का भुगतान करने से छूट दी गई है। कर छूट केवल आबादी के अलग-अलग वर्गों पर लागू होती है जिन पर छूट लागू होती है।

7. क्या टैक्स प्लानिंग व्यक्तियों द्वारा या कॉर्पोरेट द्वारा की जाती है?

ए: कर नियोजन व्यक्तिगत करदाताओं और कॉर्पोरेट घरानों द्वारा किया जाना है। कानूनी रूप से देय करों को कम करने के लिए टैक्स प्लानिंग की जाती है। यह करों के भुगतान से बचना नहीं है, लेकिन आप करों के रूप में भुगतान की जाने वाली राशि को प्रभावी ढंग से कम करने के लिए अपने करों का प्रबंधन कर रहे हैं क्योंकि आपने निवेश किया है या संपत्ति खरीदी है।

8. कर सलाहकार कैसे कर नियोजन में मदद कर सकता है?

ए: एक कर सलाहकार आपको अपने करों के प्रबंधन के सर्वोत्तम तरीकों का मूल्यांकन करने में मदद करेगा। यदि आपको कर कानूनों को समझना चुनौतीपूर्ण लगता है, तो आपका सलाहकार इसे बेहतर ढंग से समझेगा। कर सलाहकार कर प्रबंधन में विशेषज्ञ होते हैं, और वे प्रभावी ढंग से करों के रूप में भुगतान की गई राशि को कम करने के लिए रणनीति बनाने में आपकी सहायता कर सकते हैं।

9. कर नियोजन के उद्देश्य क्या हैं?

ए: कर नियोजन का प्राथमिक उद्देश्य करों के रूप में भुगतान की गई राशि को कम करने के लिए पहचान के तरीकों को कम करना है। हालाँकि, आप ऐसा तभी कर सकते हैं जब आप पर्याप्त निवेश करें और संपत्तियाँ खरीदें। इस प्रकार, कर नियोजन करने का एक अन्य कारण निवेश नियोजन करने के लिए उपयुक्त विधियों की पहचान करना है।

10. क्या टैक्स प्लानिंग से ग्रेच्युटी में मदद मिलेगी?

ए: आमतौर पर, आप सेवानिवृत्ति में जो ग्रेच्युटी कमाते हैं, उस पर कराधान से छूट मिलती है। इसलिए, यदि आप ग्रेच्युटी आधारित निवेश की योजना बनाते हैं, तो आप रुपये तक की कर छूट प्राप्त कर सकते हैं। 10,00,000 1961 के आयकर अधिनियम के तहत।

11. क्या लंबी अवधि में टैक्स प्लानिंग मदद कर सकती है?

ए: कर नियोजन दीर्घकाल में उपयुक्त निवेश विधियों की पहचान करने और संपत्तियों की खरीद में मदद कर सकता है। यह आपकी मदद भी कर सकता हैपैसे बचाएं करों पर। इसके अलावा, यह एक ऐसी प्रक्रिया है जिसे सरकार ने व्यक्तियों और कॉर्पोरेट घरानों को करों पर पैसे बचाने में मदद करने के लिए शामिल किया है।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

good explain