ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ SIP ಅನ್ನು ಹೇಗೆ ಆರಿಸುವುದು?

SIP ಅಥವಾ ವ್ಯವಸ್ಥಿತಹೂಡಿಕೆ ಯೋಜನೆ ಹೂಡಿಕೆಯ ವಿಧಾನವಾಗಿದೆಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಅಲ್ಲಿ ಜನರು ನಿಯಮಿತ ಮಧ್ಯಂತರದಲ್ಲಿ ಸಣ್ಣ ಪ್ರಮಾಣದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ. SIP ಅನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಸೌಂದರ್ಯಗಳಲ್ಲಿ ಒಂದೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ ಏಕೆಂದರೆ ಜನರು ತಮ್ಮ ಉದ್ದೇಶಗಳನ್ನು ಸಣ್ಣ ಹೂಡಿಕೆಯ ಮೊತ್ತದ ಮೂಲಕ ಸಾಧಿಸಬಹುದು. ಆದಾಗ್ಯೂ, SIP ಅನುಕೂಲಕರ ವಿಧಾನಗಳಲ್ಲಿ ಒಂದಾಗಿದೆ; ಜನರನ್ನು ಹೆಚ್ಚಾಗಿ ಒಗಟಾಗಿಸುವಂತಹ ಪ್ರಶ್ನೆಗಳು;

ಹೂಡಿಕೆಗಾಗಿ ಉತ್ತಮ SIP ಅನ್ನು ಹೇಗೆ ಆಯ್ಕೆ ಮಾಡುವುದು? ಅನೇಕ ಸಂದರ್ಭಗಳಲ್ಲಿ ವ್ಯಕ್ತಿಗಳು ತಮ್ಮ ಎಂದು ಗೊಂದಲಕ್ಕೊಳಗಾಗುತ್ತಾರೆSIP ಹೂಡಿಕೆ ಅತ್ಯುತ್ತಮ ಅಥವಾ ಇಲ್ಲ. ಆದ್ದರಿಂದ, ಈ ಲೇಖನವನ್ನು ಹೇಗೆ ಆಯ್ಕೆ ಮಾಡುವುದು ಎಂದು ನೋಡೋಣಉನ್ನತ SIP, SIP ರಿಟರ್ನ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಅನ್ನು ಹೇಗೆ ಬಳಸುವುದು, ಟಾಪ್ ಮತ್ತುಅತ್ಯುತ್ತಮ ಪ್ರದರ್ಶನ ನೀಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು SIP ಗಾಗಿ ಮತ್ತು ಇನ್ನಷ್ಟು.

ಏಕೆ SIP ಮಾಡಬೇಕು?

ಯಾವುದೇ ಹೂಡಿಕೆಯು ಯಾವಾಗಲೂ ಒಂದು ಗುರಿಯನ್ನು ಸಾಧಿಸುವ ಉದ್ದೇಶದಿಂದ ಮಾಡಲಾಗುತ್ತದೆ.

SIP ಅನ್ನು ಗುರಿ ಆಧಾರಿತ ಹೂಡಿಕೆ ಎಂದೂ ಕರೆಯಲಾಗುತ್ತದೆ. ಜನರು ಮನೆ ಖರೀದಿ, ವಾಹನ ಖರೀದಿ, ಉನ್ನತ ಶಿಕ್ಷಣಕ್ಕಾಗಿ ಯೋಜನೆ ಮುಂತಾದ ವಿವಿಧ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು ಪ್ರಯತ್ನಿಸುತ್ತಾರೆ.ನಿವೃತ್ತಿ ಯೋಜನೆ, SIP ಹೂಡಿಕೆಯ ಮೂಲಕ. ಇದಲ್ಲದೆ, ಪ್ರತಿ ಉದ್ದೇಶಕ್ಕಾಗಿ, ಅಳವಡಿಸಿಕೊಂಡ ವಿಧಾನವು ವಿಭಿನ್ನವಾಗಿರುತ್ತದೆ. ಪರಿಣಾಮವಾಗಿ, ನಿಮ್ಮ ಹೂಡಿಕೆಯ ಉದ್ದೇಶವನ್ನು ವ್ಯಾಖ್ಯಾನಿಸುವಾಗ, ಇದಕ್ಕೆ ಸಂಬಂಧಿಸಿದ ಕೆಲವು ಪ್ರಶ್ನೆಗಳಿಗೆ ನೀವು ಉತ್ತರಿಸಬೇಕಾಗುತ್ತದೆ:

- ಸಾಧಿಸಬೇಕಾದ ಉದ್ದೇಶವೇನು?

- ಹೂಡಿಕೆಯ ಅವಧಿ ಎಷ್ಟು?

- ನಿಮ್ಮ ಅಪಾಯ-ಹಸಿವು ಏನು?

ಅಧಿಕಾರಾವಧಿ ಮತ್ತು ಅಪಾಯ-ಹಸಿವನ್ನು ವ್ಯಾಖ್ಯಾನಿಸುವುದು ಜನರಿಗೆ ಆಯ್ಕೆ ಮಾಡಬೇಕಾದ ಯೋಜನೆಯ ಪ್ರಕಾರವನ್ನು ವ್ಯಾಖ್ಯಾನಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಅಪಾಯ-ಹಸಿವನ್ನು ವ್ಯಾಖ್ಯಾನಿಸಲು, ಜನರು ಒಂದು ಮಾಡಬಹುದುಅಪಾಯದ ಮೌಲ್ಯಮಾಪನ ಅಥವಾ ಅಪಾಯದ ಪ್ರೊಫೈಲಿಂಗ್. ಉದಾಹರಣೆಗೆ, ಅಲ್ಪಾವಧಿಯ ಅವಧಿಯ ಜನರು ಸಾಲ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡಬಹುದು. ಅಂತೆಯೇ, ಹೆಚ್ಚಿನ ಅಪಾಯದ ಪ್ರೊಫೈಲ್ ಹೊಂದಿರುವ ಜನರು ಹೂಡಿಕೆ ಮಾಡಲು ಆಯ್ಕೆ ಮಾಡಬಹುದುಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು. ಆದ್ದರಿಂದ, ಯಾವುದೇ ಹೂಡಿಕೆ ಯಶಸ್ವಿಯಾಗಲು ಮತ್ತು ಪರಿಣಾಮಕಾರಿಯಾಗಿರಲು ಉದ್ದೇಶಗಳನ್ನು ವ್ಯಾಖ್ಯಾನಿಸುವುದು ಮುಖ್ಯವಾಗಿದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ಅಥವಾ SIP ರಿಟರ್ನ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್

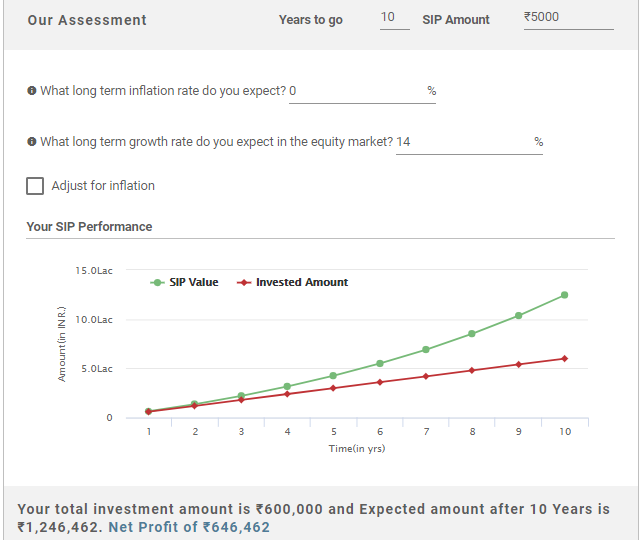

ಒಮ್ಮೆ ನೀವು ನಿಮ್ಮ ಉದ್ದೇಶವನ್ನು ವ್ಯಾಖ್ಯಾನಿಸಿದರೆ, ಮುಂದಿನ ಹಂತವು ಉದ್ದೇಶವನ್ನು ಸಾಧಿಸಲು ಅಗತ್ಯವಿರುವ ಹಣವನ್ನು ನಿರ್ಧರಿಸುವುದು. ಇದನ್ನು ಎ ಬಳಸಿ ಮಾಡಬಹುದುಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ ನಿಮ್ಮ ಭವಿಷ್ಯದ ಉದ್ದೇಶಗಳನ್ನು ಸಾಧಿಸಲು ಇಂದು ಹೂಡಿಕೆ ಮಾಡಬೇಕಾದ ಮೊತ್ತವನ್ನು ನಿರ್ಣಯಿಸಲು ಅದು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ. ಹೆಚ್ಚುವರಿಯಾಗಿ, ಜನರು ತಮ್ಮ SIP ಸಮಯದ ಅವಧಿಯಲ್ಲಿ ಹೇಗೆ ಬೆಳೆಯುತ್ತದೆ ಎಂಬುದನ್ನು ಸಹ ಪರಿಶೀಲಿಸಬಹುದು. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕ್ಯಾಲ್ಕುಲೇಟರ್ಗೆ ಜನರು ನಮೂದಿಸಬೇಕಾದ ಕೆಲವು ಇನ್ಪುಟ್ ಡೇಟಾವು ಮಾಸಿಕ ಆದಾಯ, ಮಾಸಿಕ ಉಳಿತಾಯದ ಮೊತ್ತ, ಹೂಡಿಕೆಯ ನಿರೀಕ್ಷಿತ ಆದಾಯವನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆಹಣದುಬ್ಬರ ದರ, ಮತ್ತು ಹೆಚ್ಚು.

Know Your Monthly SIP Amount

ಅಗತ್ಯವಿರುವ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆಮಾಡಿ

ಉದ್ದೇಶಗಳನ್ನು ವ್ಯಾಖ್ಯಾನಿಸಿದ ನಂತರ ಮತ್ತು SIP ಮೊತ್ತವನ್ನು ನಿರ್ಧರಿಸಿದ ನಂತರ, ಗಮನಹರಿಸಬೇಕಾದ ಮುಂದಿನ ಕ್ಷೇತ್ರವೆಂದರೆ SIP ಹೂಡಿಕೆಗಾಗಿ ಉತ್ತಮ ಯೋಜನೆಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು. ವ್ಯಕ್ತಿಗಳ ವೈವಿಧ್ಯಮಯ ಅವಶ್ಯಕತೆಗಳನ್ನು ಪೂರೈಸಲು ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ವಿವಿಧ ವರ್ಗಗಳಾಗಿ ವಿಂಗಡಿಸಲಾಗಿದೆ. ವಿಶಾಲವಾದ ಟಿಪ್ಪಣಿಯಲ್ಲಿ, ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳ ಆಧಾರವಾಗಿರುವ ಆಸ್ತಿ ಸಂಯೋಜನೆಗೆ ಸಂಬಂಧಿಸಿದಂತೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಗಳನ್ನು ಮೂರು ವಿಶಾಲ ವರ್ಗಗಳಾಗಿ ವರ್ಗೀಕರಿಸಲಾಗಿದೆ. ಅವುಗಳೆಂದರೆ:

1. ಇಕ್ವಿಟಿ ಆಧಾರಿತ ನಿಧಿಗಳು

ಇಕ್ವಿಟಿ ಫಂಡ್ಗಳು ತಮ್ಮ ಕಾರ್ಪಸ್ ಅನ್ನು ಇಕ್ವಿಟಿ ಮತ್ತು ಇಕ್ವಿಟಿ-ಸಂಬಂಧಿತ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಈ ಯೋಜನೆಗಳು ಖಾತರಿಯ ಆದಾಯವನ್ನು ಒದಗಿಸುವುದಿಲ್ಲ ಏಕೆಂದರೆ ಅವುಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯು ಆಧಾರವಾಗಿರುವ ಈಕ್ವಿಟಿ ಷೇರುಗಳ ಕಾರ್ಯಕ್ಷಮತೆಯನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ಆದಾಗ್ಯೂ, ಈ ಯೋಜನೆಗಳು ದೀರ್ಘಾವಧಿಯ ಅಧಿಕಾರಾವಧಿಗೆ ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿರಬಹುದು. ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳನ್ನು ವರ್ಗೀಕರಿಸಲಾಗಿದೆದೊಡ್ಡ ಕ್ಯಾಪ್ ನಿಧಿಗಳು,ಮಿಡ್ ಕ್ಯಾಪ್ ಫಂಡ್ಗಳು,ಸಣ್ಣ ಕ್ಯಾಪ್ ನಿಧಿಗಳು, ವಲಯದ ನಿಧಿಗಳು, ಮಲ್ಟಿಕ್ಯಾಪ್ ನಿಧಿಗಳು ಮತ್ತು ಇನ್ನಷ್ಟು.

2. ಸಾಲ ಆಧಾರಿತ ನಿಧಿಗಳು

ಈ ಯೋಜನೆಗಳು ವಿವಿಧ ಮೆಚ್ಯೂರಿಟಿ ಅವಧಿಗಳನ್ನು ಅವಲಂಬಿಸಿ ಸ್ಥಿರ ಆದಾಯದ ಸಾಧನಗಳಲ್ಲಿ ತಮ್ಮ ಕಾರ್ಪಸ್ ಅನ್ನು ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ಈ ಯೋಜನೆಗಳನ್ನು ಅಲ್ಪಾವಧಿಯ ಹೂಡಿಕೆಗಳಿಗೆ ಉತ್ತಮ ಆಯ್ಕೆ ಎಂದು ಪರಿಗಣಿಸಬಹುದು. ಈ ಯೋಜನೆಗಳನ್ನು ವರ್ಗೀಕರಿಸಲಾಗಿದೆಆಧಾರ ಆಧಾರವಾಗಿರುವ ಸ್ವತ್ತುಗಳ ಮೆಚುರಿಟಿ ಪ್ರೊಫೈಲ್ಗಳುದ್ರವ ನಿಧಿಗಳು, ಅಲ್ಟ್ರಾಅಲ್ಪಾವಧಿಯ ನಿಧಿಗಳು, ಡೈನಾಮಿಕ್ಕರಾರುಪತ್ರ ನಿಧಿಗಳು, ಮತ್ತು ಹೆಚ್ಚು.

3. ಸಮತೋಲಿತ ನಿಧಿಗಳು

ಎಂದೂ ಕರೆಯಲಾಗುತ್ತದೆಹೈಬ್ರಿಡ್ ಫಂಡ್, ಈ ಯೋಜನೆಗಳು ತಮ್ಮ ಕಾರ್ಪಸ್ ಅನ್ನು ಇಕ್ವಿಟಿ ಮತ್ತು ಸಾಲ ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತವೆ. ನಿಯಮಿತ ಆದಾಯವನ್ನು ಹುಡುಕುತ್ತಿರುವ ಹೂಡಿಕೆದಾರರಿಗೆ ಈ ಯೋಜನೆಗಳು ಒಳ್ಳೆಯದುಬಂಡವಾಳ ಮೆಚ್ಚುಗೆ.

ಸಾಮಾನ್ಯವಾಗಿ SIP ಅನ್ನು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳ ಸಂದರ್ಭದಲ್ಲಿ ಉಲ್ಲೇಖಿಸಲಾಗುತ್ತದೆ. ಏಕೆಂದರೆ ಜನರು ಗರಿಷ್ಠ ಪ್ರಯೋಜನಗಳನ್ನು ಪಡೆದುಕೊಳ್ಳಬಹುದಾದ ದೀರ್ಘಾವಧಿಯವರೆಗೆ SIP ಅನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಮಾಡಲಾಗುತ್ತದೆ.

Talk to our investment specialist

ಹೂಡಿಕೆ ಮಾಡಲು SIP ಉತ್ತಮವಾಗಿ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತಿದೆ

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Franklin Asian Equity Fund Growth ₹38.996

↑ 0.18 ₹315 500 12.5 21.8 36.6 13.7 2.1 23.7 DSP Natural Resources and New Energy Fund Growth ₹107.348

↑ 1.00 ₹1,573 500 10 22.3 35.8 22.9 21.5 17.5 DSP US Flexible Equity Fund Growth ₹76.8065

↓ -1.83 ₹1,068 500 3.4 13 26 21.2 16.3 33.8 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹65.04

↑ 0.07 ₹3,694 1,000 0.6 8.7 24.5 17.8 12.6 17.5 Franklin Build India Fund Growth ₹148.907

↑ 0.61 ₹3,036 500 1.7 6.5 23 27.8 23.7 3.7 Invesco India Growth Opportunities Fund Growth ₹100.6

↑ 0.21 ₹9,344 100 -2.7 -0.3 20.8 25 17.4 4.7 Kotak Equity Opportunities Fund Growth ₹360.051

↑ 1.44 ₹30,039 1,000 1.9 7.3 20.6 20.1 17.1 5.6 Kotak Standard Multicap Fund Growth ₹88.548

↑ 0.17 ₹56,460 500 1 5.7 19.9 17.7 14 9.5 Aditya Birla Sun Life Small Cap Fund Growth ₹85.2986

↑ 0.54 ₹4,938 1,000 -3.3 2.2 18.4 18.4 15.6 -3.7 ICICI Prudential Banking and Financial Services Fund Growth ₹138.82

↑ 0.32 ₹11,154 100 -0.5 4.3 17.7 16.6 12.3 15.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 16 Feb 26 Research Highlights & Commentary of 10 Funds showcased

Commentary Franklin Asian Equity Fund DSP Natural Resources and New Energy Fund DSP US Flexible Equity Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Invesco India Growth Opportunities Fund Kotak Equity Opportunities Fund Kotak Standard Multicap Fund Aditya Birla Sun Life Small Cap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹315 Cr). Bottom quartile AUM (₹1,573 Cr). Bottom quartile AUM (₹1,068 Cr). Lower mid AUM (₹3,694 Cr). Lower mid AUM (₹3,036 Cr). Upper mid AUM (₹9,344 Cr). Top quartile AUM (₹30,039 Cr). Highest AUM (₹56,460 Cr). Upper mid AUM (₹4,938 Cr). Upper mid AUM (₹11,154 Cr). Point 2 Established history (18+ yrs). Established history (17+ yrs). Established history (13+ yrs). Established history (12+ yrs). Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Established history (16+ yrs). Established history (18+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 2.06% (bottom quartile). 5Y return: 21.51% (top quartile). 5Y return: 16.34% (upper mid). 5Y return: 12.59% (bottom quartile). 5Y return: 23.70% (top quartile). 5Y return: 17.41% (upper mid). 5Y return: 17.13% (upper mid). 5Y return: 13.95% (lower mid). 5Y return: 15.62% (lower mid). 5Y return: 12.26% (bottom quartile). Point 6 3Y return: 13.69% (bottom quartile). 3Y return: 22.95% (upper mid). 3Y return: 21.20% (upper mid). 3Y return: 17.81% (lower mid). 3Y return: 27.85% (top quartile). 3Y return: 24.98% (top quartile). 3Y return: 20.06% (upper mid). 3Y return: 17.71% (bottom quartile). 3Y return: 18.45% (lower mid). 3Y return: 16.58% (bottom quartile). Point 7 1Y return: 36.56% (top quartile). 1Y return: 35.79% (top quartile). 1Y return: 26.03% (upper mid). 1Y return: 24.50% (upper mid). 1Y return: 22.96% (upper mid). 1Y return: 20.78% (lower mid). 1Y return: 20.56% (lower mid). 1Y return: 19.92% (bottom quartile). 1Y return: 18.43% (bottom quartile). 1Y return: 17.66% (bottom quartile). Point 8 Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 2.48 (top quartile). Alpha: -1.32 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -3.20 (bottom quartile). Alpha: -2.40 (bottom quartile). Alpha: 1.61 (top quartile). Alpha: 0.00 (lower mid). Alpha: -0.56 (lower mid). Point 9 Sharpe: 1.54 (top quartile). Sharpe: 0.74 (upper mid). Sharpe: 1.20 (top quartile). Sharpe: 0.84 (upper mid). Sharpe: -0.05 (bottom quartile). Sharpe: 0.01 (bottom quartile). Sharpe: 0.04 (lower mid). Sharpe: 0.28 (lower mid). Sharpe: -0.32 (bottom quartile). Sharpe: 0.88 (upper mid). Point 10 Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: -0.26 (bottom quartile). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.75 (top quartile). Information ratio: -0.05 (bottom quartile). Information ratio: -0.04 (bottom quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.16 (upper mid). Franklin Asian Equity Fund

DSP Natural Resources and New Energy Fund

DSP US Flexible Equity Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Invesco India Growth Opportunities Fund

Kotak Equity Opportunities Fund

Kotak Standard Multicap Fund

Aditya Birla Sun Life Small Cap Fund

ICICI Prudential Banking and Financial Services Fund

ಅತ್ಯುತ್ತಮ SIP ಅನ್ನು ಹೇಗೆ ಆರಿಸುವುದು ಎಂಬುದರ ನಿಯತಾಂಕಗಳು?

ಹೂಡಿಕೆ ಮಾಡಲು ಉತ್ತಮ SIP ಅನ್ನು ಹೇಗೆ ಆಯ್ಕೆ ಮಾಡುವುದು ಎಂಬುದರ ಕುರಿತು ನಿಯತಾಂಕಗಳನ್ನು ವರ್ಗೀಕರಿಸಲಾಗಿದೆಪರಿಮಾಣಾತ್ಮಕ ನಿಯತಾಂಕಗಳು ಮತ್ತುಗುಣಾತ್ಮಕ ನಿಯತಾಂಕಗಳು. ಎರಡೂ ನಿಯತಾಂಕಗಳನ್ನು ಅವುಗಳ ಭಾಗವನ್ನು ರೂಪಿಸುವ ಬಿಂದುಗಳೊಂದಿಗೆ ಈ ಕೆಳಗಿನಂತೆ ವಿವರಿಸಲಾಗಿದೆ.

ಪರಿಮಾಣಾತ್ಮಕ ನಿಯತಾಂಕಗಳು

1. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ರೇಟಿಂಗ್ಗಳು ಯೋಜನೆಯ ಬಗ್ಗೆ ವಿವರವಾಗಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಪ್ರಮುಖ ನಿಯತಾಂಕವಾಗಿದೆ. ವಿವಿಧ ಕ್ರೆಡಿಟ್ಗಳು ನೀಡಿದ ಯೋಜನೆಯ ರೇಟಿಂಗ್ಗಳನ್ನು ವ್ಯಕ್ತಿಗಳು ಪರಿಶೀಲಿಸಬೇಕಾಗುತ್ತದೆರೇಟಿಂಗ್ ಏಜೆನ್ಸಿಗಳು ಉದಾಹರಣೆಗೆ CRISIL, ICRA, ಮತ್ತು ಹೆಚ್ಚು. ಈ ಏಜೆನ್ಸಿಗಳು ತಮ್ಮ ಪೂರ್ವನಿರ್ಧರಿತ ನಿಯತಾಂಕಗಳ ಆಧಾರದ ಮೇಲೆ ಯೋಜನೆಯನ್ನು ಮೌಲ್ಯಮಾಪನ ಮಾಡುತ್ತವೆ. ಅತ್ಯುತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಆಯ್ಕೆಮಾಡುವಾಗ ನಿಮ್ಮ ಆದ್ಯತೆಗಳನ್ನು ಕಡಿಮೆ ಮಾಡಲು ಇದು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

2. ಐತಿಹಾಸಿಕ ರಿಟರ್ನ್ಸ್

ರೇಟಿಂಗ್ಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಸ್ಕೀಮ್ಗಳನ್ನು ವಿಂಗಡಿಸಿದ ನಂತರ, ಮುಂದಿನ ಪ್ಯಾರಾಮೀಟರ್ ಸ್ಕೀಮ್ನ ಐತಿಹಾಸಿಕ ಆದಾಯವನ್ನು ಪರಿಶೀಲಿಸುವುದು. ಐತಿಹಾಸಿಕ ಆದಾಯವು ಭವಿಷ್ಯದ ಕಾರ್ಯಕ್ಷಮತೆಗೆ ಮಾನದಂಡವಲ್ಲವಾದರೂ, ಭವಿಷ್ಯದ ಆದಾಯವನ್ನು ಮುನ್ಸೂಚಿಸಲು ಜನರು ಇದನ್ನು ಬಳಸಬಹುದು.

3. ಫಂಡ್ ವಯಸ್ಸು & AUM

ನಿಧಿಯ ವಯಸ್ಸು ಮತ್ತು AUM ಸಹ ಪ್ರಮುಖ ನಿಯತಾಂಕಗಳಾಗಿದ್ದು, ಅವುಗಳನ್ನು ನೋಡಬೇಕಾಗಿದೆಮ್ಯೂಚುವಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ. ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಎಷ್ಟು ವರ್ಷಗಳಿಂದ ನಿಧಿ ಇದೆ ಎಂಬುದನ್ನು ಜನರು ಪರಿಶೀಲಿಸಬೇಕು. ಹಳೆಯ ನಿಧಿಯು ಹೂಡಿಕೆದಾರರಿಗೆ ಉತ್ತಮವಾಗಿರುತ್ತದೆ. ಕನಿಷ್ಠ 3 ವರ್ಷಗಳ ಅಸ್ತಿತ್ವವನ್ನು ಹೊಂದಿರುವ ಯೋಜನೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಜನರು ಪ್ರಯತ್ನಿಸಬೇಕು. ನಿಧಿಯ ವಯಸ್ಸಿನ ಜೊತೆಗೆ, ಜನರು ಯೋಜನೆಯ AUM ಅನ್ನು ಸಹ ಪರಿಗಣಿಸಬೇಕು. AUM ಅಥವಾ ನಿರ್ವಹಣೆಯಲ್ಲಿರುವ ಆಸ್ತಿಗಳು ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಕಂಪನಿಯ ಆಸ್ತಿಗಳ ಒಟ್ಟು ಮೌಲ್ಯವನ್ನು ಸೂಚಿಸುತ್ತದೆ. ಯೋಜನೆಯಲ್ಲಿ ಎಷ್ಟು ಜನರು ತಮ್ಮ ಹಣವನ್ನು ಹೂಡಿಕೆ ಮಾಡಿದ್ದಾರೆ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಇದು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತದೆ.

4. ವೆಚ್ಚ ಅನುಪಾತ ಮತ್ತು ನಿರ್ಗಮನ ಲೋಡ್

ಕಾರ್ಯಕ್ಷಮತೆಯ ಜೊತೆಗೆ, ಜನರು ಯೋಜನೆಯ ವೆಚ್ಚದ ಅನುಪಾತ ಮತ್ತು ನಿರ್ಗಮನ ಲೋಡ್ ಅನ್ನು ಸಹ ನೋಡಬೇಕು. ಯೋಜನೆಯ ವೆಚ್ಚದ ಅನುಪಾತವು ನಿಧಿಯ ನಿರ್ವಹಣಾ ಶುಲ್ಕ ಮತ್ತು ಆಡಳಿತಾತ್ಮಕ ಶುಲ್ಕಕ್ಕೆ ಸಂಬಂಧಿಸಿದೆ. ಕಡಿಮೆ ವೆಚ್ಚದ ಅನುಪಾತವು ಹೆಚ್ಚಿನ ಲಾಭವನ್ನು ಉಂಟುಮಾಡುತ್ತದೆ ಮತ್ತು ಪ್ರತಿಯಾಗಿ ಎಂದು ಜನರು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ವೆಚ್ಚದ ಅನುಪಾತದ ಜೊತೆಗೆ, ಜನರು ಯೋಜನೆಯ ನಿರ್ಗಮನದ ಹೊರೆಯನ್ನು ಪರಿಗಣಿಸಬೇಕಾಗುತ್ತದೆ. ನಿರ್ಗಮನ ಲೋಡ್ ನಿರ್ದಿಷ್ಟ ಪೂರ್ವನಿರ್ಧರಿತ ಅವಧಿಯ ಮೊದಲು ಸ್ಕೀಮ್ಗಳಿಂದ ನಿರ್ಗಮಿಸುವಾಗ ಫಂಡ್ ಹೌಸ್ಗೆ ಪಾವತಿಸಬೇಕಾದ ಶುಲ್ಕಗಳನ್ನು ಸೂಚಿಸುತ್ತದೆ. ಜನರು ವೆಚ್ಚದ ಅನುಪಾತ ಮತ್ತು ನಿರ್ಗಮನ ಹೊರೆಯ ಬಗ್ಗೆ ವಿವರವಾದ ತಿಳುವಳಿಕೆಯನ್ನು ಹೊಂದಿರಬೇಕು ಏಕೆಂದರೆ ಅವರು ಲಾಭದ ಪೈ ಪಾಲನ್ನು ತಿನ್ನುತ್ತಾರೆ.

5. ಬಡ್ಡಿ ದರದ ಸನ್ನಿವೇಶ ಮತ್ತು ಸರಾಸರಿ ಮುಕ್ತಾಯ

ಸಾಲ ನಿಧಿಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಈ ನಿಯತಾಂಕಗಳು ಅತ್ಯಗತ್ಯ. ಸಾಲ ನಿಧಿಗಳ ಸಂದರ್ಭದಲ್ಲಿ, ಬಡ್ಡಿದರದ ಸನ್ನಿವೇಶವು ನಿರ್ಣಾಯಕವಾಗಿದೆ ಏಕೆಂದರೆ ಅವುಗಳ ಬೆಲೆಗಳು ಬಡ್ಡಿದರದ ಚಲನೆಗಳಿಂದ ಪ್ರಭಾವಿತವಾಗಿರುತ್ತದೆ. ಉದಾಹರಣೆಗೆ, ಬಡ್ಡಿದರಗಳು ಬೀಳುವ ಸಂದರ್ಭದಲ್ಲಿ, ದೀರ್ಘಾವಧಿಯ ಸ್ಥಿರ ಆದಾಯದ ಸಾಧನಗಳು ಉತ್ತಮ ಆಯ್ಕೆಯಾಗಿರುತ್ತದೆ ಮತ್ತು ಬಡ್ಡಿದರಗಳನ್ನು ಹೆಚ್ಚಿಸುವ ಸಂದರ್ಭದಲ್ಲಿ ಪ್ರತಿಯಾಗಿ ನಡೆಯುತ್ತದೆ. ಬಡ್ಡಿದರದ ಜೊತೆಗೆ, ಸರಾಸರಿ ಮೆಚುರಿಟಿ ಕೂಡ ಪ್ರಮುಖ ಪಾತ್ರವನ್ನು ವಹಿಸುತ್ತದೆ. ಜನರು ಯಾವಾಗಲೂ ಸರಾಸರಿ ಪ್ರಬುದ್ಧತೆಯನ್ನು ನೋಡಬೇಕುಸಾಲ ನಿಧಿ, ಮೊದಲುಹೂಡಿಕೆ, ಡೆಟ್ ಫಂಡ್ಗಳಲ್ಲಿ ಗರಿಷ್ಠ ರಿಸ್ಕ್ ರಿಟರ್ನ್ಗಳನ್ನು ಗುರಿಯಾಗಿಸಲು.

6. ಅನುಪಾತಗಳನ್ನು ವಿಶ್ಲೇಷಿಸುವುದು

ಇದು ಈಕ್ವಿಟಿ ಫಂಡ್ಗಳಿಗೆ ಸಂಬಂಧಿಸಿದಂತೆ ಜನರು ಅನುಪಾತಗಳನ್ನು ವಿಶ್ಲೇಷಿಸುವ ಅಗತ್ಯವಿದೆತೀಕ್ಷ್ಣ ಅನುಪಾತ ಮತ್ತುಆಲ್ಫಾ. ಈ ಅನುಪಾತಗಳು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ ತಮ್ಮ ಸೆಟ್ ಬೆಂಚ್ಮಾರ್ಕ್ಗೆ ಹೋಲಿಸಿದರೆ ಹೆಚ್ಚು ಅಥವಾ ಕಡಿಮೆ ಆದಾಯವನ್ನು ಗಳಿಸಿದ್ದಾರೆಯೇ ಎಂಬುದನ್ನು ಪರಿಶೀಲಿಸಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಗುಣಾತ್ಮಕ ನಿಯತಾಂಕಗಳು

1. ಫಂಡ್ ಹೌಸ್

ಫಂಡ್ ಹೌಸ್ ಯಾವುದೇ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯೋಜನೆಯ ಅವಿಭಾಜ್ಯ ಅಂಗವಾಗಿದೆ. ಒಂದು ಒಳ್ಳೆಯದುAMC ಮಾರುಕಟ್ಟೆಯಲ್ಲಿ ಹೆಸರುವಾಸಿಯಾಗಿರುವ ಇದು ನಿಮಗೆ ಉತ್ತಮ ಹೂಡಿಕೆಯ ಆಯ್ಕೆಗಳನ್ನು ನೀಡುತ್ತದೆ. ಇದು ವ್ಯಕ್ತಿಗಳಿಗೆ ಸಹ ಸಹಾಯ ಮಾಡುತ್ತದೆಬುದ್ಧಿವಂತಿಕೆಯಿಂದ ಹೂಡಿಕೆ ಮಾಡಿ ಮತ್ತು ಹೆಚ್ಚು ಹಣವನ್ನು ಗಳಿಸಿ. ಫಂಡ್ ಹೌಸ್ ಅನ್ನು ನೋಡುವಾಗ, ಜನರು AMC ಯ ವಯಸ್ಸು, ಅದರ ಒಟ್ಟಾರೆ AUM, ನೀಡಲಾದ ಹಲವಾರು ಯೋಜನೆಗಳು ಮತ್ತು ಹೆಚ್ಚಿನದನ್ನು ಪರಿಶೀಲಿಸಬೇಕಾಗುತ್ತದೆ.

2. ಫಂಡ್ ಮ್ಯಾನೇಜರ್

ಫಂಡ್ ಹೌಸ್ ಜೊತೆಗೆ, ಜನರು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ನ ರುಜುವಾತುಗಳನ್ನು ಸಹ ಪರಿಶೀಲಿಸಬೇಕು. ಜನರು ಫಂಡ್ ಮ್ಯಾನೇಜರ್ಗಳ ಹಿಂದಿನ ದಾಖಲೆಗಳನ್ನು ಪರಿಶೀಲಿಸಬಹುದು ಮತ್ತು ಅವರ ಹೂಡಿಕೆ ಶೈಲಿಯು ನಿಮ್ಮ ಉದ್ದೇಶಗಳಿಗೆ ಹೊಂದಿಕೆಯಾಗುತ್ತದೆಯೇ ಎಂದು ನಿರ್ಣಯಿಸಬಹುದು. ಜನರು ಎಷ್ಟು ಯೋಜನೆಗಳನ್ನು ನಿರ್ವಹಿಸುತ್ತಿದ್ದಾರೆ, ಅವರ ಟ್ರ್ಯಾಕ್ ರೆಕಾರ್ಡ್ ಮತ್ತು ಹೆಚ್ಚಿನದನ್ನು ಪರಿಶೀಲಿಸಬೇಕು.

3. ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆ

ಇತರ ಅಂಶಗಳ ಜೊತೆಗೆ ಜನರು ನಿಧಿ ವ್ಯವಸ್ಥಾಪಕರನ್ನು ಮಾತ್ರ ಅವಲಂಬಿಸುವ ಬದಲು ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆಯ ಮೇಲೆ ಕೇಂದ್ರೀಕರಿಸಬೇಕು. ಉತ್ತಮವಾಗಿ ವಿನ್ಯಾಸಗೊಳಿಸಲಾದ ಹೂಡಿಕೆ ಪ್ರಕ್ರಿಯೆ ಇದ್ದರೆ, ಯೋಜನೆಯನ್ನು ಉತ್ತಮವಾಗಿ ನಿರ್ವಹಿಸಲಾಗಿದೆ ಎಂದು ಒಬ್ಬರು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಬಹುದು.

ವಿಮರ್ಶೆ ಮತ್ತು ಮರುಸಮತೋಲನ

ಪ್ರತಿ ಹೂಡಿಕೆಯಲ್ಲಿ ಇದು ಒಂದು ಪ್ರಮುಖ ಹಂತವಾಗಿದ್ದು, ಹೂಡಿಕೆಯನ್ನು ಸಮಯೋಚಿತವಾಗಿ ಮೇಲ್ವಿಚಾರಣೆ ಮಾಡಬೇಕಾಗುತ್ತದೆ ಮತ್ತು ಮರುಸಮತೋಲನ ಮಾಡಬೇಕಾಗುತ್ತದೆ. ಜನರು ತಮ್ಮ ಹೂಡಿಕೆಯಿಂದ ಗರಿಷ್ಠ ಲಾಭವನ್ನು ಪಡೆಯಬಹುದು ಎಂದು ಇದು ಖಚಿತಪಡಿಸುತ್ತದೆ. ಜನರು ತಮ್ಮ ಆಧಾರವಾಗಿರುವ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಕಾರ್ಯಕ್ಷಮತೆಯ ಆಧಾರದ ಮೇಲೆ ತಮ್ಮ ಯೋಜನೆಗಳನ್ನು ಮರುಸಮತೋಲನ ಮಾಡಬಹುದು.

ಹೀಗಾಗಿ, ಜನರು ತಮ್ಮ ಎಸ್ಐಪಿ ಮಾಡುವಾಗ ಜಾಗರೂಕರಾಗಿರಬೇಕು ಎಂದು ಹೇಳಬಹುದು. ಅವರು ಯೋಜನೆಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ಅದರ ವಿಧಾನಗಳನ್ನು ಸಂಪೂರ್ಣವಾಗಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ಅಲ್ಲದೆ, ಅವರು ಸಮಾಲೋಚಿಸಬಹುದು aಹಣಕಾಸು ಸಲಹೆಗಾರ ನಿಧಿಗಳು ಸುರಕ್ಷಿತವಾಗಿವೆ ಮತ್ತು ತಮ್ಮ ಹೂಡಿಕೆದಾರರಿಗೆ ಉತ್ತಮ ಆದಾಯವನ್ನು ತರುತ್ತವೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು.

ಇಲ್ಲಿ ಒದಗಿಸಲಾದ ಮಾಹಿತಿಯು ನಿಖರವಾಗಿದೆ ಎಂದು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಎಲ್ಲಾ ಪ್ರಯತ್ನಗಳನ್ನು ಮಾಡಲಾಗಿದೆ. ಆದಾಗ್ಯೂ, ಡೇಟಾದ ನಿಖರತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಗ್ಯಾರಂಟಿಗಳನ್ನು ನೀಡಲಾಗುವುದಿಲ್ಲ. ಯಾವುದೇ ಹೂಡಿಕೆ ಮಾಡುವ ಮೊದಲು ದಯವಿಟ್ಟು ಸ್ಕೀಮ್ ಮಾಹಿತಿ ದಾಖಲೆಯೊಂದಿಗೆ ಪರಿಶೀಲಿಸಿ.