फ्लेक्सी-कॅप आणि हायब्रिड फंड मधील फरक

मध्ये गुंतवणूकदारम्युच्युअल फंड तीन प्रकारांमध्ये विभागले जाऊ शकते, जसे की:

- एक गट म्हणजे जोखीम पत्करण्यास आणि गुंतवणूक करण्यास इच्छुक व्यक्तीइक्विटी फंड

- ज्यांना सुरक्षित राहायचे आहेगुंतवणूक डेट फंडांमध्ये पैसे सुरक्षित ठेवताना काही परतावा मिळतो

- ज्यांना हायब्रीड फंडांमध्ये गुंतवणूक करून दोन्ही जगातील सर्वोत्तम मिळवायचे आहे

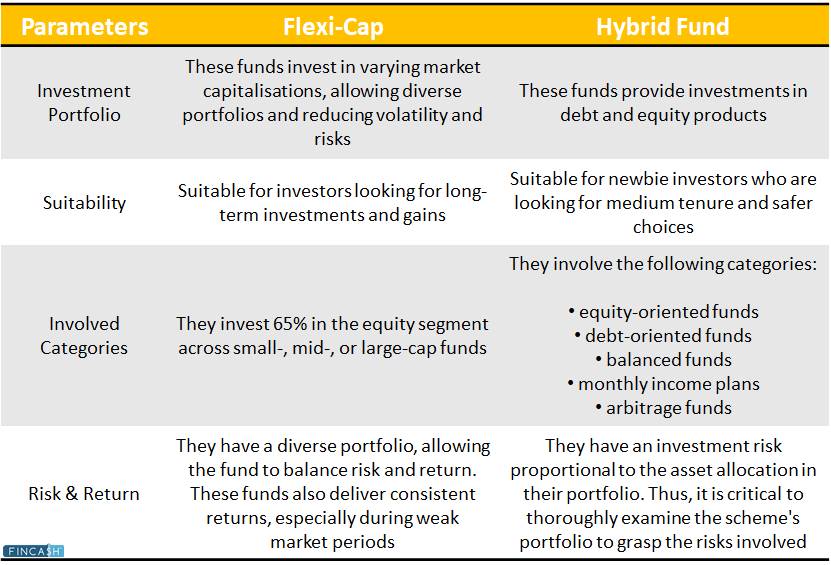

इक्विटी श्रेणीमध्ये, म्युच्युअल फंडाच्या विविध उप-श्रेणी आहेत. त्यापैकी दोन मल्टी-कॅप आणि हायब्रिड फंड आहेत. हे फंड प्रकार वेगवेगळ्या कंपन्यांमध्ये गुंतवणूक करतातबाजार भांडवलीकरण, त्यांच्या पद्धती भिन्न आहेत.

या लेखात फ्लेक्सी-कॅप फंड विरुद्ध हायब्रीड फंड आणि विविध गरजांनुसार कोणता सर्वात योग्य आहे याबद्दल एक संक्षिप्त मार्गदर्शक आहे.

फ्लेक्सी-कॅप फंड म्हणजे काय?

फ्लेक्सी-कॅप फंड कंपन्यांमध्ये गुंतवणूक करतातश्रेणी लार्ज-, मिड- आणि स्मॉल-कॅप इक्विटी सारख्या बाजार भांडवलाचे. मल्टी-कॅप विपरीत आणिस्मॉल कॅप फंड, जे त्यांच्या मार्केट कॅपिटलायझेशनवर अवलंबून इक्विटीमध्ये गुंतवणूक करतात, फ्लेक्सी-कॅप फंड गुंतवणूकदारांना त्यांच्या पोर्टफोलिओमध्ये विविधता आणण्याची परवानगी देतात भिन्न बाजार भांडवल असलेल्या कंपन्यांमध्ये गुंतवणूक करून, जोखीम कमी करतात आणिअस्थिरता.

निधी व्यवस्थापक विविध व्यवसायांच्या वाढीच्या क्षमतेचे मूल्यांकन करण्यासाठी जबाबदार असतो, त्यांचा आकार कितीही असो. त्यानंतर व्यवस्थापक अनेक बाजार विभाग आणि व्यवसायांना निधीचे वाटप करतो.

फ्लेक्सी-कॅप फंडांचे परतावे

शीर्ष 5 फ्लेक्सी-कॅप फंडांचे परतावे खालीलप्रमाणे आहेत:

| निधीचे नाव | 1 वर्ष | 3 वर्ष | 5 वर्षे | एयूएम | स्थापनेपासून परतावा | किमान गुंतवणूक |

|---|---|---|---|---|---|---|

| क्वांट फ्लेक्सी-कॅप डायरेक्ट-ग्रोथ | ४७.१६% | 33.16% | 20.82% | रु. 198.02 कोटी | 20.08% | रु. ६३.१४ |

| HDFC फ्लेक्सी-कॅप डायरेक्ट-ग्रोथ | 34.87% | १६.२८% | 14.60% | रु. 27496.23 कोटी | १५.५२% | रु. 5000 |

| IDBI फ्लेक्सी-कॅपएफडी थेट-वाढ | 32.20% | 20.11% | 14.94% | रु. 389.41 कोटी | 18.43% | रु. 5000 |

| PGIM इंडिया फ्लेक्सी-कॅप डायरेक्ट-ग्रोथ | ३०.१७% | 27.78% | 19.19% | रु. 4082.87 कोटी | १६.३३% | रु. 1000 |

| फ्रँकलिन इंडिया फ्लेक्सी-कॅप डायरेक्ट-ग्रोथ | 29.50% | 18.05% | 14.19% | रु. ९,७२९.९३ कोटी | १६.७% | रु. 5000 |

फ्लेक्सी-कॅपमध्ये गुंतवणूक करण्याचे फायदे

फंडाचे काही प्रमुख फायदे येथे आहेत:

- फंड मॅनेजर संपूर्ण मार्केट कॅपिटलायझेशन स्पेक्ट्रममध्ये गुंतवणूक करण्यास मोकळे आहेत

- 'कुठेही जा' या वृत्तीसह एक वैविध्यपूर्ण इक्विटी धोरण ऑफर केले जाते

- तुम्हाला मार्केट कॅपिटलायझेशन, सेक्टर किंवा स्टाइलची पर्वा न करता संपूर्ण मार्केट स्पेक्ट्रममधील संधींचा फायदा घेण्याची क्षमता मिळते

- संपूर्ण मंडळामध्ये गुंतवणूकीच्या शक्यतांचा लाभ घेण्याचे हे उद्दिष्ट आहे

- विविधतेमुळेपोर्टफोलिओ, ते जोखीम आणि बक्षीस प्रभावीपणे संतुलित करते

Talk to our investment specialist

फ्लेक्सी-कॅप एमएफमध्ये गुंतवणूक करण्याचा विचार कोणी केला पाहिजे?

दीर्घकालीन आर्थिक लाभ, लाभांश किंवा दोन्ही शोधत असलेल्या गुंतवणूकदारांसाठी हा एक चांगला पर्याय आहे. हे प्रामुख्याने सक्रियपणे व्यवस्थापित इक्विटी आणि इतर संबंधित मालमत्तेच्या विस्तृत पोर्टफोलिओमध्ये गुंतवणूक करते, जसे की डेरिव्हेटिव्ह्ज.

हे उत्पादन गुंतवणूकदारांसाठी योग्य आहेलार्ज कॅप फंड लहान टोपीसह आणिमिड-कॅप इक्विटी वाटप. तुमच्याकडे ५ वर्षांचा कालावधी असल्यास तुम्ही या श्रेणीत गुंतवणूक करू शकता.

तथापि, आपण सह सल्ला घ्यावाआर्थिक सल्लागार आयटम तुमच्यासाठी योग्य आहे की नाही याबद्दल तुम्हाला काही शंका असल्यास.

हायब्रीड फंड म्हणजे काय?

हायब्रीड फंड विविधीकरण साध्य करण्यासाठी आणि एकाग्रतेचा धोका टाळण्यासाठी इक्विटी आणि कर्ज उत्पादनांमध्ये गुंतवणूक करतात. दोघांचे योग्य मिश्रण (इक्विटी आणि कर्ज उत्पादने) पारंपारिक पेक्षा चांगले परतावा देतेकर्ज निधी इक्विटी फंडातील जोखीम टाळताना.

आपलेधोका सहनशीलता आणि गुंतवणुकीचे उद्दिष्ट प्रकार ठरवतातहायब्रीड फंड आपण निवडले पाहिजे. हायब्रीड फंड दीर्घकालीन संपत्ती वाढीसाठी संतुलित पोर्टफोलिओ वापरतात आणि अल्पकालीन उत्पन्न करतातउत्पन्न.

फंड मॅनेजर तुमचे पैसे इक्विटी आणि डेटमध्ये फंडाच्या गुंतवणुकीच्या उद्दिष्टाच्या आधारे बदलत्या प्रमाणात विभागतो. बाजारातील चढउतारातून नफा मिळवण्यासाठी फंड व्यवस्थापक सिक्युरिटीज खरेदी किंवा विक्री करू शकतो.

हायब्रीड फंड कसे काम करतात?

योजनेच्या गुंतवणुकीच्या उद्दिष्टानुसार हायब्रिड फंड एकापेक्षा जास्त मालमत्ता प्रकारांमध्ये गुंतवणूक करू शकतात. ते स्टॉक, कर्ज, सोन्याशी संबंधित उत्पादने, रोख रक्कम आणि इतरांसह विविध मालमत्ता वर्गांमध्ये गुंतवणूक करतात.

मालमत्ता वाटप इष्टतम जोखीम-समायोजित परतावा मिळविण्यासाठी गुंतवणूकीचे उद्दिष्ट आणि बाजार परिस्थितीवर आधारित आहे.

चांगले हायब्रीड फंड कसे निवडायचे?

सुरुवातीपासूनची कामगिरी, फंड मॅनेजमेंट टीम, सरासरी परतावा, जोखीम एक्सपोजर, एक्सपेन्स रेशो हे काही मूलभूत घटक आहेत जे एक चांगला फंड निवडताना पहावेत. सर्वोत्कृष्ट कामगिरी करणाऱ्या हायब्रीड फंडांनी नियमितपणे त्यांच्या समवयस्क गटातील शीर्ष 25% मध्ये स्थान दिले आहे.

तथापि, ते परिणाम साध्य करण्यासाठी त्यांनी घेतलेली जोखीम ओळखणे महत्त्वाचे आहे. कंपनी किती काळ चालू आहे आणि कालांतराने तिने किती कार्यक्षमतेने कामगिरी केली आहे हे समजून घेण्यासाठी पदार्पणाची तारीख पाहणे देखील महत्त्वाचे आहे.

याशिवाय, सर्वोत्तम हायब्रीड फंडांमध्ये आटोपशीर कॉर्पस आकार असतो. अपुरे लक्ष वेधण्यासाठी ते खूप कमी नसावे आणि व्यवस्थापित करणे कठीण नसावे.

गुंतवणुकीसाठी टॉप परफॉर्मिंग हायब्रिड फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) ICICI Prudential Equity and Debt Fund Growth ₹393.26

↓ -5.22 ₹49,257 -3.3 0.7 12.5 17.9 18.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹36.87

↓ -0.58 ₹1,329 -0.5 -0.4 11.4 17.8 17 -0.9 Sundaram Equity Hybrid Fund Growth ₹135.137

↑ 0.78 ₹1,954 0.5 10.5 27.1 16 14.2 JM Equity Hybrid Fund Growth ₹111.674

↓ -1.86 ₹753 -5.8 -5 2.6 15.8 14.1 -3.1 UTI Hybrid Equity Fund Growth ₹397.019

↓ -4.90 ₹6,654 -3.9 0.8 8.3 15.5 14 6.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Sundaram Equity Hybrid Fund JM Equity Hybrid Fund UTI Hybrid Equity Fund Point 1 Highest AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Lower mid AUM (₹1,954 Cr). Bottom quartile AUM (₹753 Cr). Upper mid AUM (₹6,654 Cr). Point 2 Established history (26+ yrs). Established history (9+ yrs). Established history (25+ yrs). Established history (30+ yrs). Oldest track record among peers (31 yrs). Point 3 Top rated. Not Rated. Rating: 2★ (lower mid). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 18.06% (top quartile). 5Y return: 17.04% (upper mid). 5Y return: 14.20% (lower mid). 5Y return: 14.09% (bottom quartile). 5Y return: 14.00% (bottom quartile). Point 6 3Y return: 17.94% (top quartile). 3Y return: 17.78% (upper mid). 3Y return: 16.03% (lower mid). 3Y return: 15.82% (bottom quartile). 3Y return: 15.47% (bottom quartile). Point 7 1Y return: 12.46% (upper mid). 1Y return: 11.43% (lower mid). 1Y return: 27.10% (top quartile). 1Y return: 2.64% (bottom quartile). 1Y return: 8.34% (bottom quartile). Point 8 1M return: -2.69% (lower mid). 1M return: -1.50% (upper mid). 1M return: 1.80% (top quartile). 1M return: -3.93% (bottom quartile). 1M return: -3.34% (bottom quartile). Point 9 Alpha: 3.54 (upper mid). Alpha: 0.00 (lower mid). Alpha: 5.81 (top quartile). Alpha: -6.31 (bottom quartile). Alpha: -0.75 (bottom quartile). Point 10 Sharpe: 0.62 (upper mid). Sharpe: 0.08 (bottom quartile). Sharpe: 2.64 (top quartile). Sharpe: -0.36 (bottom quartile). Sharpe: 0.15 (lower mid). ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

Sundaram Equity Hybrid Fund

JM Equity Hybrid Fund

UTI Hybrid Equity Fund

मालमत्ता > 500 कोटी & क्रमवारी लावली3 वर्षCAGR परतावा.

फ्लेक्सी कॅप वि हायब्रिड फंड - मी काय निवडावे?

इक्विटी फंडांच्या तुलनेत, हायब्रिड फंड ही सुरक्षित गुंतवणूक असल्याचे मानले जाते. हे पुराणमतवादी गुंतवणूकदारांमध्ये अधिक लोकप्रिय आहेत कारण ते खऱ्या डेट फंडापेक्षा जास्त परतावा देतात.

ज्या नवीन गुंतवणूकदारांना शेअर बाजाराची चव चाखायची आहे त्यांच्यासाठी हायब्रीड फंड हा एक आदर्श पर्याय आहे. पोर्टफोलिओमध्ये इक्विटी घटकांचा समावेश केल्याने चांगल्या परताव्याची शक्यता वाढते.

त्याच बरोबर, फंडाचा कर्ज घटक बाजारातील अत्याधिक बदलांपासून त्याचे संरक्षण करतो. परिणामी, तुम्हाला शुद्ध इक्विटी फंडांसह संपूर्ण बर्नआउटऐवजी सातत्यपूर्ण परतावा मिळतो. काही हायब्रीड फंडांच्या डायनॅमिक अॅसेट ऍलोकेशनचे वैशिष्ट्य कमी पुराणमतवादी गुंतवणूकदारांना बाजारातील अस्थिरतेचा जास्तीत जास्त फायदा मिळवण्यासाठी एक उत्तम पद्धत प्रदान करते.

दोन्ही प्रकारचे निधी नमूद केलेल्या उद्देशासाठी योग्य आहेत. तथापि, दोन्ही गट दोन भिन्न प्रकारच्या गुंतवणूकदारांशी संबंधित आहेत. तुम्ही गेल्या ३-४ वर्षांपासून इक्विटी फंडात गुंतवणूक करत आहात आणि घाबरून न जाता बाजारातील चढ-उतारांना सामोरे जात आहात किंवा गेल्या वर्षी मार्चमध्ये काही आठवड्यांत बाजार ३०-४०% घसरला तेव्हा तुम्ही चिंताग्रस्त झाला नाही. अशा परिस्थितीत, इक्विटी फंडासारख्या आक्रमक फंड श्रेणीत गुंतवणूक करणे तुमच्यासाठी चांगले आहे. अन्यथा, दुसरा पर्याय उत्तम पर्याय आहे.

निष्कर्ष

जर तुम्ही बाजारातील अस्थिरतेला तोंड देऊ शकत असाल आणि दीर्घ कालावधीसाठी गुंतवणूक करत राहिलात, तर तुम्ही इतर श्रेणींपेक्षा जास्त परतावा मिळवू शकाल. तथापि, अनेक गुंतवणूकदारांना असे करणे कठीण वाटते. अशा गुंतवणूकदारांनी इक्विटी श्रेणीचा विचारही करू नये. जरी तुम्हाला जोखमीच्या फंडांपासून सुरुवात करायची असली तरी, तुम्ही कमी रकमेपासून सुरुवात करत असल्याची खात्री करा आणि तुमच्या पोर्टफोलिओमध्ये किमान दोन वेगवेगळ्या फंडांसह विविधता वाढवा. इक्विटी आणि कर्ज या दोन्हींचे मिश्रण अधिक चांगले होईल.

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

like the comparisons made