மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை

AMFI இதற்கான முன்முயற்சியாக மார்ச் 2017 இல் விளம்பரப் பிரச்சாரத்தைத் தொடங்கியுள்ளதுமுதலீட்டாளர் பற்றிய விழிப்புணர்வுபரஸ்பர நிதி. மியூச்சுவல் ஃபண்டுகள் முதலீட்டாளர் விழிப்புணர்வுக்காக நிர்வாகக் கட்டணத்தில் 2 பிபிஎஸ் ஒதுக்குகின்றன. இந்த பணம் இப்போது "சாஹி ஹை" பிரச்சாரத்தின் மூலம் விழிப்புணர்வை ஏற்படுத்த பயன்படுத்தப்படுகிறது. பரஸ்பர நிதிகள் முதலீட்டாளர்களுக்கு சரியான தேர்வு என்பதை முதலீட்டாளர்களுக்கு தெரிவிப்பதே பிரச்சாரத்தின் நோக்கமாகும். இந்த பிரச்சாரம் பொது மக்களை இலக்காகக் கொண்டது மற்றும் சில்லறை முதலீட்டாளர்களிடையே ஆர்வத்தை உருவாக்குவதை நோக்கமாகக் கொண்டுள்ளது.

மியூச்சுவல் ஃபண்டுகள் Sahi Hai என்பது முதலீட்டாளர் சமூகத்தில் மியூச்சுவல் ஃபண்டுகள் பற்றிய விழிப்புணர்வை ஏற்படுத்துவதற்காக இந்தியாவில் மியூச்சுவல் ஃபண்ட்ஸ் சங்கம் (AMFI) சமீபத்தில் தொடங்கப்பட்ட பிரச்சாரமாகும். இந்த பிரச்சாரத்தின் மூலம், மியூச்சுவல் ஃபண்ட் பொருள்கள், மியூச்சுவல் ஃபண்ட் நிறுவனங்கள், போன்ற பல்வேறு முதலீட்டாளர் கேள்விகளுக்கு தீர்வு காண AMFI தேர்வு செய்கிறது.சிறந்த பரஸ்பர நிதிகள் முதலீடு செய்வது, மியூச்சுவல் ஃபண்ட் முதலீடு செய்வது எப்படி மற்றும் எப்படிமுதலீடு மியூச்சுவல் ஃபண்டுகளில் அர்த்தமுள்ளது. "மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை" என்ற கோஷத்துடன் இந்திய முதலீட்டாளர்களின் மனதில் இடம்பிடிக்க இது உண்மையிலேயே முயற்சிக்கிறது.

மியூச்சுவல் ஃபண்டுகளில் AMFI இன் பங்கு Sahi Hai

AMFI என்பது இந்தியாவில் உள்ள மியூச்சுவல் ஃபண்டுகளின் சங்கமாகும். AMFI என்பது ஒரு ஒழுங்குமுறை அமைப்பு அல்ல, ஆனால் மியூச்சுவல் ஃபண்ட் தொழில்துறைக்கான சிறந்த நடைமுறைகளை அமைக்கும் ஒரு சங்கம். இது முதலீட்டாளர் விழிப்புணர்வு, கல்வி, நடத்தை விதிகள் மற்றும் தொழில்துறையில் நெறிமுறை மற்றும் தொழில்முறை தரங்களை பராமரிக்கிறது.

மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை ஸ்பெண்ட்ஸ்

2018-19 நிதியாண்டில், AMFI செலவிடும்ரூ.150-175 கோடி பரஸ்பர நிதி முதலீடுகளை ஊக்குவிக்க. கடந்த நிதியாண்டில் (FY 17-18), அது செலவிட்டதுரூ.200 கோடி நோக்கத்திற்காக.

மியூச்சுவல் ஃபண்டுகளின் தாக்கம் சாஹி ஹை

ஏப்ரல் 2018 இல் இந்தியாவின் மியூச்சுவல் ஃபண்ட்ஸ் சங்கத்தின் (Amfi) அதிகாரிகளின் கூற்றுப்படி, மியூச்சுவல் ஃபண்ட் துறையில் கடந்த ஓராண்டில் 32 லட்சம் புதிய முதலீட்டாளர்கள் சேர்க்கப்பட்டுள்ளனர்.

மியூச்சுவல் ஃபண்டுகளுக்கான முன்னோக்கி வழி சாஹி ஹை

இந்திய மியூச்சுவல் ஃபண்ட்ஸ் சங்கம் (AMFI) அதன் அடுத்த பிரச்சாரத்தை வெளியிட உள்ளது.முதலீட்டின் நன்மைகள் உள்ளேகடன் நிதி, பிரபலமான 'மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை' இயக்கத்தைத் தொடர்ந்து.

கடன் முதலீட்டு பலன்கள் மீதான பரஸ்பர நிதி பிரச்சாரத்தின் இரண்டாம் கட்டத்தை நாங்கள் இப்போது திட்டமிட்டுள்ளோம். இது செப்டம்பர் 2018 மூன்றாவது வாரத்தில் இருந்து ஒளிபரப்பப்படும் என்று எதிர்பார்க்கப்படுகிறது" என்று AMFI தலைமை நிர்வாகி N S வெங்கடேஷ் PTI இடம் கூறினார்.

Talk to our investment specialist

மியூச்சுவல் ஃபண்டுகள் என்றால் என்ன?

மியூச்சுவல் ஃபண்டுகள் என்பது பொதுவான நோக்கத்துடன் கூடிய நிதிகளின் கூட்டுத்தொகுப்பாகும். மியூச்சுவல் ஃபண்டுகள் செக்யூரிட்டிஸ் & எக்ஸ்சேஞ்ச் போர்டு ஆஃப் இந்தியா (செபி) ஒவ்வொரு மியூச்சுவல் ஃபண்ட் திட்டமும் பின்பற்றும் தெளிவான கொள்கைகள் மற்றும் வழிகாட்டுதல்கள் இருப்பதை SEBI உறுதி செய்கிறது. ஒவ்வொரு திட்டமும் ஃபண்ட் மேனேஜர் அல்லது போர்ட்ஃபோலியோ மேனேஜர் எனப்படும் தகுதியான நபரால் தொழில் ரீதியாக நிர்வகிக்கப்படுகிறது. இவர்கள் தங்கள் துறையில் நிபுணத்துவம் பெற்றவர்கள் மற்றும் பத்திரங்களை (ஈக்விட்டி அல்லது கடன்) எப்படித் தேர்ந்தெடுப்பது என்பதையும், முதலீட்டாளர் காலப்போக்கில் வருமானத்தை ஈட்டுவதையும் உறுதிசெய்வதையும் அறிந்திருக்கிறார்கள்.

மியூச்சுவல் ஃபண்டுகள் இந்தியில்

மியூச்சுவல் ஃபண்டுகளுக்கு உண்மையான இந்தி சொல் எதுவும் இல்லை என்றாலும், பல ஆண்டுகளாக என்ன நடந்தது என்றால், மியூச்சுவல் ஃபண்டுகள் இந்தி/நாட்டு மொழியில் குறிப்பிட்ட பிரச்சாரங்களைத் தொடங்கி ஆழமான ஊடுருவல் உள்ளமை இருப்பதை உறுதி செய்துள்ளன. உண்மையில், "கர் பச்சத் யோஜனா" எனப்படும் வரி சேமிப்பு நிதி, ஏசமப்படுத்தப்பட்ட நிதி "பால் விகாஸ் யோஜனா" என்று அழைக்கப்படும், மற்றும் குழந்தைகளின் எதிர்காலத்திற்காக சேமிப்பதை இலக்காகக் கொண்ட ஒரு சீரான திட்டம் ஆரம்ப வருடங்களில் வருகிறது. இவற்றுடன், "பச்சத் யோஜனா" மற்றும் "நிவேஷ் லக்ஷ்யா" போன்ற திட்டங்களும் உள்ளன. பல ஆண்டுகளுக்கு முன்புஎஸ்பிஐ மியூச்சுவல் ஃபண்ட், தொடங்கப்பட்டது "எஸ்பிஐ சோட்டாஎஸ்ஐபி"குறைந்தபட்ச முதலீட்டுத் தொகையான INR 500 உடன் மைக்ரோ-SIP.

பங்குச் சந்தை Vs மியூச்சுவல் ஃபண்டுகள்

பலர் நேரடியாக பங்குச் சந்தையில் (அல்லது பங்குச் சந்தையில்) முதலீடு செய்ய முயற்சி செய்கிறார்கள். பங்குச் சந்தை, பங்குகளை எவ்வாறு தேர்ந்தெடுப்பது, அவற்றை எவ்வாறு மதிப்பிடுவது, என்ன காரணிகளைக் கவனிக்க வேண்டும் மற்றும் மிக முக்கியமாக அவற்றைக் கண்காணித்து வெளியேறுவது போன்றவற்றைப் பற்றிய போதிய அறிவு இல்லாதவர்களுக்கு இது ஆபத்தானது. பங்குச் சந்தையில் நேரடியாக முதலீடு செய்வது நிபுணர்களுக்கானது. மியூச்சுவல் ஃபண்டுகள், ஃபண்ட் மேனேஜர்கள் எனப்படும் நிபுணர்களால் நிர்வகிக்கப்படுகின்றன, அவர்கள் மேலே குறிப்பிட்டுள்ள எல்லாவற்றிலும் தொழில்முறை தகுதிகள், அனுபவம் மற்றும் நிபுணத்துவம் பெற்றவர்கள். திட்டத்தைப் பொறுத்து, நிதி நிறுவனங்கள் நிர்வாகக் கட்டணத்தை வசூலிக்கின்றன, இது ஆண்டுக்கு 0.2% (இதற்கு)திரவ நிதிகள்) 2.5% p.a. க்கானஈக்விட்டி நிதிகள். ஒரு நிபுணரின் சேவைகளுக்கு பணம் செலுத்துவதும், நீண்ட காலத்திற்கு நீங்கள் பயன்பெறுவதை உறுதி செய்வதும் ஒரு நல்ல விஷயம். முதலீடு செய்வதற்கான சிறந்த வழி இது! எனவே சில்லறை முதலீட்டாளர்களுக்கு, பங்குச் சந்தையில் நேரடியாக முதலீடு செய்வதற்கு எதிராக, மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை!

மியூச்சுவல் ஃபண்ட் க்யா ஹை பிரச்சாரம்

இந்தப் பிரச்சாரம் ஆங்கிலம் மட்டுமின்றி இந்தி மற்றும் பிற வட்டார மொழிகளிலும் நடைபெறுகிறது. எனவே இன்று பல ஆர்வமுள்ள முதலீட்டாளர்கள் "மியூச்சுவல் ஃபண்ட் க்யா ஹை?" என்ற கேள்வியைக் கேட்கிறார்கள், இந்தியில் உண்மையான வரையறை இல்லை என்றாலும், இது ஒரு பொதுவான குறிக்கோளுடன் கூடிய நிதிகளின் தொகுப்பாகும் என்ற கருத்தை ஒருவர் விளக்கலாம். பிரச்சாரத்தின் வார்த்தைகளே மியூச்சுவல் ஃபண்டுகள் சரியான தேர்வு என்று அர்த்தம்! மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை!

மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது நல்லதா கெட்டதா?

இன்று, மியூச்சுவல் ஃபண்ட் துறையானது காலப்போக்கில் விரிவடைந்துள்ளது, சில புள்ளிவிவரங்களைப் பகிர்ந்து கொள்ள மட்டுமே:

- 20 லட்சம் கோடி முதலீட்டாளர்களின் பணம் மியூச்சுவல் ஃபண்டுகளில் உள்ளது

- மியூச்சுவல் ஃபண்டுகளில் 5 கோடிக்கும் அதிகமான முதலீடுகள் செய்யப்பட்டுள்ளன

- செபியால் கட்டுப்படுத்தப்படும் 42 மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் மியூச்சுவல் ஃபண்டுகளை வழங்குகின்றன

- 10 க்கும் மேற்பட்டவை உள்ளன,000 முதலீட்டாளர்கள் தேர்ந்தெடுக்கக்கூடிய திட்டங்கள்

எனவே மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை!

சிறந்த மியூச்சுவல் ஃபண்டுகளில் எப்படி முதலீடு செய்வது?

மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்ய பல்வேறு வழிகள் உள்ளன. ஒருவர் ஒரு தரகரைப் பயன்படுத்தலாம், aவிநியோகஸ்தர், ஏவங்கி, ஒரு ஆன்லைன் தளம் அல்லது ஒரு சுயாதீன நிதி முகவர் (IFA) மூலமாகவும். மியூச்சுவல் ஃபண்டில் முதலீடு செய்ய அனைத்து வழிகளும் உங்களுக்கு உதவும்.

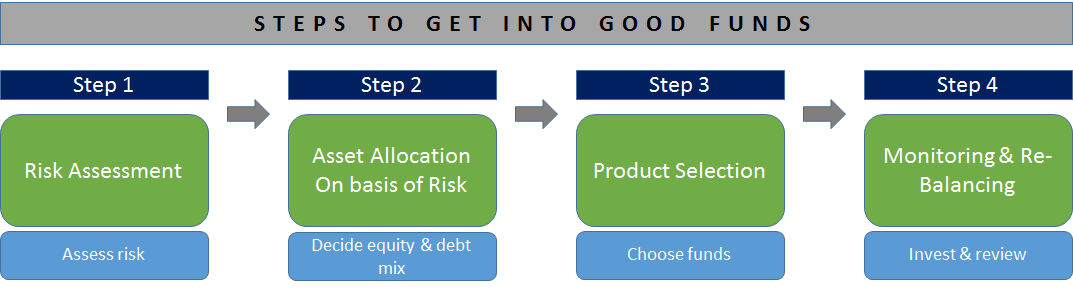

முதலீடு செய்ய சிறந்த மியூச்சுவல் ஃபண்டைப் பெறுவது அல்ல. முதலாவதாக, முதலீட்டாளர்கள் தங்கள் இடர் பசியைப் புரிந்து கொள்ள வேண்டும். இரண்டாவதாக, அவை அவற்றுடன் பொருந்த வேண்டும்ஆபத்து திறன் மற்றும் முதலீட்டு வகையுடன் வைத்திருக்கும் காலம், இது சமபங்கு மற்றும் கடனின் கலவையை சரியாகப் பெறுவது மற்றும் முதலீட்டாளரின் அபாயத் திறனுடன் இதைப் பொருத்துவது. மூன்றாவதாக, சிறந்த பரஸ்பர நிதியைத் தேர்ந்தெடுப்பது ஒரு கடினமான பணியாகும், ஒருவர் பார்க்க வேண்டும். செயல்திறன் மதிப்பீடுகள், செலவு விகிதங்கள், நிதி மேலாளர் சாதனைப் பதிவு போன்ற பல்வேறு அளவுருக்களில். கடைசியாக, ஆனால் குறைந்தது அல்ல, காலப்போக்கில் செயல்திறனைக் கண்காணித்து அவை நல்ல நிதியில் இருப்பதை உறுதி செய்ய வேண்டும். மோசமாக செயல்படுபவர்களை மாற்ற வேண்டும்.

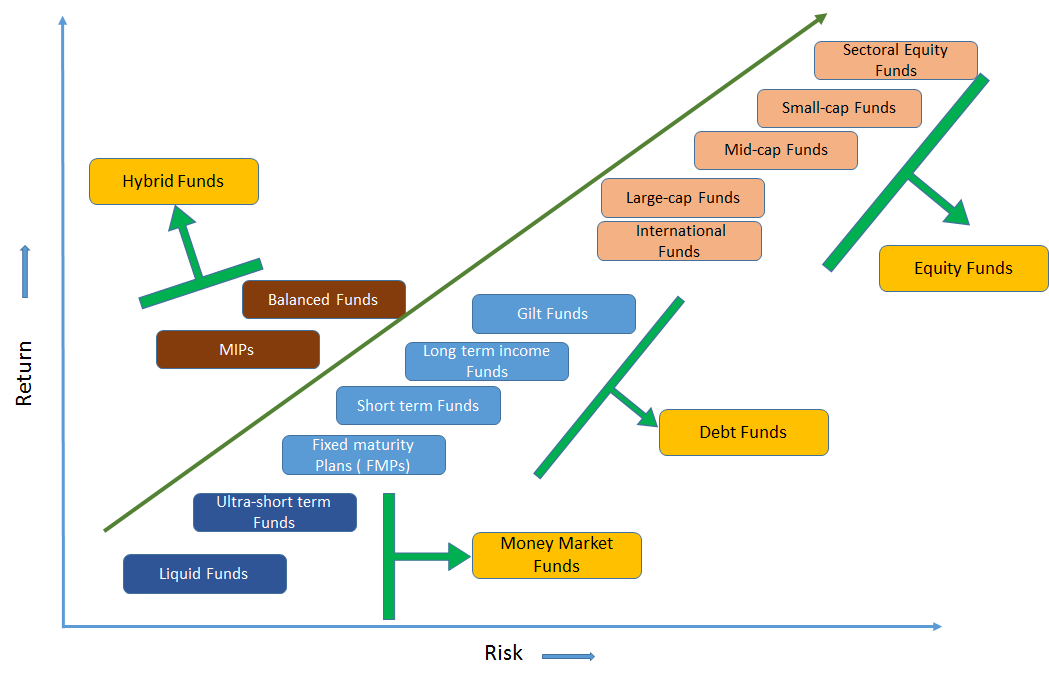

மற்றொரு விஷயம் என்னவென்றால், முதலீட்டாளர் தங்களுடைய வைத்திருக்கும் காலத்தை, செய்யப்படும் முதலீட்டின் வகையுடன் பொருத்த வேண்டும். ஒவ்வொரு தவணைக்காலத்திற்கும் மியூச்சுவல் ஃபண்டுகள் கிடைக்கின்றன. ஒருவர் 1 நாளுக்குக் கூட பணத்தை முதலீடு செய்ய விரும்பினால், லிக்விட் ஃபண்டுகள் உள்ளன, ஓரிரு வாரங்களுக்கு அல்ட்ரா ஷார்ட் டெர்ம் ஃபண்டுகள் உள்ளன, மற்றும் நீண்ட தவணைகளுக்கு, குறைந்தது 3-5 ஆண்டுகளுக்கும் மேலாக ஈக்விட்டி ஃபண்டுகள் உள்ளன என்று சொல்லுங்கள். எனவே சாத்தியமான ஒவ்வொரு தவணைக்காலத்திற்கும் மியூச்சுவல் ஃபண்டுகள் உள்ளன. கீழேயுள்ள விளக்கப்படம் நிதி வகை மற்றும் ஒருவர் வைத்திருக்க வேண்டிய தவணைக்காலம் ஆகியவற்றைக் காட்டுகிறது.

குறுகிய காலத்திற்கான பரஸ்பர நிதிகள்

மியூச்சுவல் ஃபண்டுகள் நீண்ட கால முதலீட்டாளர்களுக்கு மட்டுமே என்று ஒரு பொதுவான நம்பிக்கை உள்ளது, அதுவும் நிறைய பணம் உள்ளவர்களுக்கு மட்டுமே. இவை இரண்டும் உண்மையல்ல. ஒருவர் 500 ரூபாய்க்கும் குறைவான தொகைக்கு முதலீடு செய்யலாம் (சில நேரங்களில் 50 ரூபாய் கூட). மேலும், ஒவ்வொரு தவணைக்காலத்திற்கும் மியூச்சுவல் ஃபண்டுகள் உள்ளன. உண்மையில், ஒருவர் குறுகிய காலத்திற்கான பரஸ்பர நிதிகளைக் கண்டுபிடிக்கச் சென்றால், நிதிகளின் முழுப் பட்டியல் வரும். ஒரு நாள் அல்லது இரண்டு நாட்களுக்கு முதலீடு செய்ய விரும்பும் முதலீட்டாளர்கள் திரவ நிதிகளில் முதலீடு செய்யலாம், இரண்டு வாரங்கள் அல்லது ஒரு மாதத்திற்கு முதலீடு செய்ய விரும்புபவர்கள் அல்ட்ராவைப் பார்க்கலாம்.குறுகிய கால நிதி.ஒரு வருடம் மற்றும் 2 ஆண்டுகள் வரை முதலீடு செய்ய விரும்புபவர்கள் குறுகிய கால நிதிகளைப் பார்க்கலாம். எனவே குறுகிய காலத்திற்கான பரஸ்பர நிதிகள் உள்ளன, உண்மையில், ஒவ்வொரு காலத்திற்கும் பரஸ்பர நிதிகள் உள்ளன! மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை!

சிறந்த குறுகிய கால மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.0899

↓ 0.00 ₹11,709 1 2.7 7.6 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D Nippon India Short Term Fund Growth ₹54.7717

↓ -0.01 ₹8,684 0.9 2.7 7.5 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D ICICI Prudential Short Term Fund Growth ₹62.4672

↓ -0.02 ₹22,707 1 2.8 7.5 7.6 8 7.51% 2Y 9M 4D 4Y 7M 20D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund Nippon India Short Term Fund ICICI Prudential Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Lower mid AUM (₹8,684 Cr). Highest AUM (₹22,707 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Established history (23+ yrs). Oldest track record among peers (24 yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.63% (lower mid). 1Y return: 7.51% (bottom quartile). 1Y return: 7.48% (bottom quartile). Point 6 1M return: 0.59% (bottom quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.83% (upper mid). 1M return: 0.85% (top quartile). 1M return: 0.64% (lower mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 0.76 (bottom quartile). Sharpe: 1.17 (upper mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.17% (lower mid). Yield to maturity (debt): 7.51% (top quartile). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.67 yrs (bottom quartile). Modified duration: 2.76 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

Nippon India Short Term Fund

ICICI Prudential Short Term Fund

2022 இல் செய்ய சிறந்த மியூச்சுவல் ஃபண்ட் முதலீடு

2022 இல் செய்யக்கூடிய சிறந்த மியூச்சுவல் ஃபண்ட் முதலீடு என்பது ஒரு சிறிய ஆராய்ச்சிக்குப் பிறகு ஒன்றுதான். முதலில், ஒருவர் எந்த வகை ஃபண்டுகளில் முதலீடு செய்ய விரும்புகிறார் என்பதைத் தெரிந்து கொள்ள வேண்டும். அதன் பிறகு, பெரிய கேப் ஈக்விட்டியாக இருந்தாலும், நிதிகளின் வகையைத் தேர்வு செய்யலாம்.நடுத்தர தொப்பி பங்கு அல்லது கடன் கூட.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹92.4927

↑ 0.16 ₹1,461 -8.3 -7.6 2.6 15 13.3 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.6242

↓ -0.02 ₹421 0.6 2.2 5.7 6.9 8.6 6 Franklin Asian Equity Fund Growth ₹39.0197

↓ -0.01 ₹372 14.2 22.4 34.7 14.2 2.3 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 13.25% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.74% (lower mid). 5Y return: 2.29% (lower mid). Point 6 1M return: 0.47% (lower mid). 3Y return: 14.97% (top quartile). 1M return: 0.21% (bottom quartile). 1M return: 0.67% (upper mid). 3Y return: 14.23% (upper mid). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 2.61% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 34.69% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

மியூச்சுவல் ஃபண்டுகளில் எஸ்ஐபி முதலீடு

ஒரு முறையானமுதலீட்டுத் திட்டம் (SIP) என்பது மியூச்சுவல் ஃபண்ட் துறையின் தனித்துவமான கண்டுபிடிப்பாகும். SIP ஆனது சில்லறை முதலீட்டாளருக்காக கட்டமைக்கப்பட்டுள்ளது மற்றும் எந்தவொரு தனிநபருக்கும் சேமிப்பை உருவாக்குவதற்கான சிறந்த கருவியாகும். ஒரு முறையான முதலீட்டுத் திட்டம் அடிப்படையில் ஒரு முதலீட்டாளரை மியூச்சுவல் ஃபண்டுகளில் குறிப்பிட்ட கால இடைவெளியில் (மாதாந்திரச் சொல்லுங்கள்) மிகக் குறைந்த அளவு பணத்தை முதலீடு செய்ய அனுமதிக்கிறது. 500 ரூபாய்க்கும் குறைவான தொகையில் ஒருவர் முதலீடு செய்யலாம்! ஒரு தலைமுறை மூலம் (20 ஆண்டுகள் கூட) SIP ஐ உறுதி செய்ய ஒரு முறை அமைப்பு போதுமானது, எனவே சிறிய தொகையை முதலீடு செய்ய விரும்பும் முதலீட்டாளருக்கு இது மிகவும் வசதியாக இருக்கும். ஆவணங்கள், அமைவு அல்லது ஆன்லைனில் செய்தாலும் ஒரு முறை மட்டுமே!

சிறந்த SIP மியூச்சுவல் ஃபண்டுகள்

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.6234

↑ 2.23 ₹1,975 500 39.2 84.2 156.2 58.2 29.3 167.1 SBI PSU Fund Growth ₹36.6508

↑ 0.35 ₹5,980 500 7.6 16.8 29.9 34.6 28 11.3 Franklin India Opportunities Fund Growth ₹255.949

↓ -2.85 ₹8,271 500 -2.4 0.4 15.1 29.3 20.1 3.1 Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 500 2.3 5.3 21.1 28.1 23.9 3.7 HDFC Infrastructure Fund Growth ₹47.605

↑ 0.28 ₹2,366 300 -1.8 -0.3 15.9 27.3 23.9 2.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin India Opportunities Fund Franklin Build India Fund HDFC Infrastructure Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,271 Cr). Lower mid AUM (₹3,003 Cr). Bottom quartile AUM (₹2,366 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Oldest track record among peers (26 yrs). Established history (16+ yrs). Established history (17+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 3★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.25% (top quartile). 5Y return: 27.99% (upper mid). 5Y return: 20.10% (bottom quartile). 5Y return: 23.93% (bottom quartile). 5Y return: 23.94% (lower mid). Point 6 3Y return: 58.17% (top quartile). 3Y return: 34.56% (upper mid). 3Y return: 29.25% (lower mid). 3Y return: 28.09% (bottom quartile). 3Y return: 27.29% (bottom quartile). Point 7 1Y return: 156.17% (top quartile). 1Y return: 29.87% (upper mid). 1Y return: 15.07% (bottom quartile). 1Y return: 21.11% (lower mid). 1Y return: 15.86% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: -1.01 (bottom quartile). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.12 (bottom quartile). Sharpe: 0.21 (lower mid). Sharpe: 0.06 (bottom quartile). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 1.66 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). DSP World Gold Fund

SBI PSU Fund

Franklin India Opportunities Fund

Franklin Build India Fund

HDFC Infrastructure Fund

ஆன்லைனில் மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

✅ 1. Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்

✅ 2. உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

3. ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

இந்தியாவில் மியூச்சுவல் ஃபண்ட் வரலாறு

இந்தியாவில் மியூச்சுவல் ஃபண்ட் தொழில் 1963 இல் இந்திய அரசு மற்றும் இந்திய ரிசர்வ் வங்கியின் முன்முயற்சியால் யூனிட் டிரஸ்ட் ஆஃப் இந்தியாவின் உருவாக்கத்துடன் தொடங்கியது. திஇந்தியாவில் மியூச்சுவல் ஃபண்டுகளின் வரலாறு நான்கு வெவ்வேறு கட்டங்களாகப் பிரிக்கலாம்

முதல் கட்டம் - 1964-1987

யூனிட் டிரஸ்ட் ஆஃப் இந்தியா (UTI) 1963 இல் பாராளுமன்ற சட்டத்தின் மூலம் நிறுவப்பட்டது. இது இந்திய ரிசர்வ் வங்கியால் அமைக்கப்பட்டது மற்றும் இந்திய ரிசர்வ் வங்கியின் ஒழுங்குமுறை மற்றும் நிர்வாகக் கட்டுப்பாட்டின் கீழ் செயல்படுகிறது. 1978 ஆம் ஆண்டில் RBI யில் இருந்து UTI துண்டிக்கப்பட்டது மற்றும் RBI க்கு பதிலாக இந்திய தொழில்துறை மேம்பாட்டு வங்கி (IDBI) ஒழுங்குமுறை மற்றும் நிர்வாகக் கட்டுப்பாட்டை எடுத்துக் கொண்டது. UTI ஆல் தொடங்கப்பட்ட முதல் திட்டம் யூனிட் ஸ்கீம் 1964 ஆகும். 1988 இறுதியில் UTI ரூ. 6,700 கோடி சொத்துக்கள் நிர்வாகத்தில் உள்ளன.

இரண்டாம் கட்டம் - 1987-1993 (பொதுத் துறை நிதிகளின் நுழைவு)

1987 பொதுத்துறை வங்கிகளால் அமைக்கப்பட்ட UTI அல்லாத பொதுத்துறை பரஸ்பர நிதிகள் மற்றும்இந்திய ஆயுள் காப்பீட்டுக் கழகம் (எல்ஐசி) மற்றும்பொது காப்பீடு இந்திய கார்ப்பரேஷன் (ஜிஐசி). எஸ்பிஐ மியூச்சுவல் ஃபண்ட் முதலில் அல்லாததுயுடிஐ மியூச்சுவல் ஃபண்ட் ஜூன் 1987 இல் நிறுவப்பட்டது, அதைத் தொடர்ந்து கான்பேங்க் மியூச்சுவல் ஃபண்ட் (டிசம்பர் 87), பஞ்சாப் நேஷனல் பேங்க் மியூச்சுவல் ஃபண்ட் (ஆகஸ்ட் 89), இந்தியன் வங்கி மியூச்சுவல் ஃபண்ட் (நவம்பர் 89), பாங்க் ஆஃப் இந்தியா (ஜூன் 90), பாங்க் ஆஃப் பரோடா மியூச்சுவல் ஃபண்ட் (அக் 92) . எல்ஐசி தனது பரஸ்பர நிதியை ஜூன் 1989 இல் நிறுவியது, அதே நேரத்தில் ஜிஐசி தனது பரஸ்பர நிதியை டிசம்பர் 1990 இல் அமைத்தது.

1993 ஆம் ஆண்டின் இறுதியில், பரஸ்பர நிதித் துறையில் நிர்வாகத்தின் கீழ் ரூ. 47,004 கோடி.

மூன்றாம் கட்டம் - 1993-2003 (தனியார் துறை நிதிகளின் நுழைவு)

தனிப்பட்ட நுழைவுடன்துறை நிதி 1993 இல், இந்திய மியூச்சுவல் ஃபண்ட் துறையில் ஒரு புதிய சகாப்தம் தொடங்கியது, இது இந்திய முதலீட்டாளர்களுக்கு ஃபண்ட் குடும்பங்களின் பரந்த தேர்வை வழங்கியது. மேலும், 1993 ஆம் ஆண்டு முதல் மியூச்சுவல் ஃபண்ட் விதிமுறைகள் நடைமுறைக்கு வந்த ஆண்டு, இதன் கீழ் யுடிஐ தவிர அனைத்து மியூச்சுவல் ஃபண்டுகளும் பதிவு செய்யப்பட்டு நிர்வகிக்கப்பட வேண்டும். முந்தைய கோத்தாரி முன்னோடி (இப்போது பிராங்க்ளின் டெம்பிள்டனுடன் இணைக்கப்பட்டுள்ளது) ஜூலை 1993 இல் பதிவு செய்யப்பட்ட முதல் தனியார் துறை பரஸ்பர நிதி ஆகும்.

1993 செபி (மியூச்சுவல் ஃபண்ட்) விதிமுறைகள் 1996 இல் மிகவும் விரிவான மற்றும் திருத்தப்பட்ட மியூச்சுவல் ஃபண்ட் விதிமுறைகளால் மாற்றப்பட்டன. இந்தத் தொழில் இப்போது செபி (மியூச்சுவல் ஃபண்ட்) விதிமுறைகள் 1996 இன் கீழ் செயல்படுகிறது.

எண்ணிக்கைமியூச்சுவல் ஃபண்ட் வீடுகள் பல வெளிநாட்டு மியூச்சுவல் ஃபண்டுகள் இந்தியாவில் நிதிகளை அமைப்பதன் மூலம் அதிகரித்துக்கொண்டே சென்றது மற்றும் தொழில்துறை பல இணைப்புகள் மற்றும் கையகப்படுத்துதல்களைக் கண்டுள்ளது. ஜனவரி 2003 இன் இறுதியில், 33 பரஸ்பர நிதிகள் மொத்த சொத்துக்கள் ரூ. 1,21,805 கோடி. யூனிட் டிரஸ்ட் ஆஃப் இந்தியா ரூ. நிர்வாகத்தின் கீழ் உள்ள 44,541 கோடி சொத்துக்கள் மற்ற மியூச்சுவல் ஃபண்டுகளை விட முன்னிலையில் உள்ளன.

நான்காவது கட்டம் - பிப்ரவரி 2003 முதல்

பிப்ரவரி 2003 இல், யூனிட் டிரஸ்ட் ஆஃப் இந்தியா சட்டம் 1963 ரத்து செய்யப்பட்டதைத் தொடர்ந்து UTI இரண்டு தனித்தனி நிறுவனங்களாகப் பிரிக்கப்பட்டது. ஒன்று, யூனிட் டிரஸ்ட் ஆஃப் இந்தியாவின் குறிப்பிடப்பட்ட நிறுவனமாகும், இது ரூ. ஜனவரி 2003 இன் இறுதியில் 29,835 கோடிகள், US 64 திட்டத்தின் சொத்துக்கள், உறுதியளிக்கப்பட்ட வருவாய் மற்றும் வேறு சில திட்டங்கள் ஆகியவற்றைப் பிரதிநிதித்துவப்படுத்துகிறது. யூனிட் டிரஸ்ட் ஆஃப் இந்தியாவின் குறிப்பிடப்பட்ட நிறுவனம், ஒரு நிர்வாகியின் கீழ் செயல்படும் மற்றும் இந்திய அரசாங்கத்தால் உருவாக்கப்பட்ட விதிகளின் கீழ் செயல்படுகிறது மற்றும் மியூச்சுவல் ஃபண்ட் விதிமுறைகளின் கீழ் வராது.

இரண்டாவது UTI மியூச்சுவல் ஃபண்ட், SBI, PNB, BOB மற்றும் LIC ஆகியவற்றால் ஸ்பான்சர் செய்யப்படுகிறது. இது செபியில் பதிவு செய்யப்பட்டு மியூச்சுவல் ஃபண்ட் விதிமுறைகளின் கீழ் செயல்படுகிறது. மார்ச் 2000 இல் ரூ. ஐ விட அதிகமாக இருந்த முந்தைய UTI இரண்டாகப் பிரிக்கப்பட்டது. 76,000 கோடி சொத்துக்கள் நிர்வாகத்தின் கீழ் மற்றும் UTI மியூச்சுவல் ஃபண்ட் அமைப்பதன் மூலம், SEBI மியூச்சுவல் ஃபண்ட் விதிமுறைகளுக்கு இணங்க, மற்றும் பல்வேறு தனியார் துறை நிதிகளுக்கு இடையே சமீபத்திய இணைப்புகளால், பரஸ்பர நிதித் துறை அதன் தற்போதைய ஒருங்கிணைப்பு மற்றும் வளர்ச்சியில் நுழைந்துள்ளது. .

பல ஆண்டுகளாக சொத்துக்களின் வளர்ச்சியை வரைபடம் குறிக்கிறது. 2015 வரை.

மியூச்சுவல் ஃபண்ட் நிறுவனங்கள்

மியூச்சுவல் ஃபண்ட் நிறுவனங்கள் அல்லதுசொத்து மேலாண்மை நிறுவனங்கள் முதலீட்டாளர்களுக்கு பரஸ்பர நிதிகளை வழங்கும் நிறுவனங்களாகும். இன்று, இந்தியாவில் 40க்கும் மேற்பட்ட ஏஎம்சிகள் உள்ளன. 90 களின் முற்பகுதியில் இந்தத் தொழில் தொடங்கப்பட்டது, அதன் பின்னர் அது வேகமாக விரிவடைந்தது. இன்று, பல்வேறு வகையான AMC கள் உள்ளன, PSU வங்கி ஸ்பான்சர் செய்யப்பட்ட AMCகள் உள்ளன, SBI மியூச்சுவல் ஃபண்ட் போன்ற வெளிநாட்டுக்குச் சொந்தமான (ஓரளவு) AMCகள்பிராங்க்ளின் டெம்பிள்டன் மியூச்சுவல் ஃபண்ட். முதலீட்டாளர்கள் AMCகள் முழுவதும் திட்டங்களைத் தேர்வு செய்யலாம்.

மியூச்சுவல் ஃபண்ட் தகவல்

மியூச்சுவல் ஃபண்டுகள் தொடர்பான பல தகவல்களை வழங்கும் பல்வேறு இணையதளங்கள் உள்ளன. AMFI இணையதளம் தினசரி போன்ற பல்வேறு தகவல்களை வழங்குகிறதுNAVகள், ஃபண்ட் ஹவுஸ், ஸ்கீம்கள் போன்றவை. பிறகு MorningStar, ICRA, CRISIL போன்ற மியூச்சுவல் ஃபண்டுகளின் செயல்திறன் மதிப்பீடுகளை வழங்கும் பல்வேறு வழங்குநர்கள் உள்ளனர். மியூச்சுவல் ஃபண்டுகள் பற்றிய பல தகவல்களைப் பல்வேறு இடங்களிலிருந்து ஒருவர் பெறலாம், இருப்பினும், எந்த நேரத்திலும், ஒன்று ஆதாரம், அதன் நம்பகத்தன்மை மற்றும் நற்பெயரைப் பார்க்க வேண்டும்.

மியூச்சுவல் ஃபண்டுகளில் 5 கோடிக்கும் அதிகமான முதலீடுகள் (தொகுதி) செய்யப்பட்டுள்ளன, 19 லட்சம் கோடிக்கும் அதிகமான நிதிகள் மற்றும் பத்தாண்டுகளாக இந்தத் தொழில் உள்ளது என்பது எங்களுக்கு மிகுந்த நம்பிக்கையைத் தருகிறது. AMFI களின் "மியூச்சுவல் ஃபண்ட்ஸ் சாஹி ஹை" பிரச்சாரமானது முதலீட்டாளர்களுக்கு கல்வி கற்பிப்பதற்கும் மேலும் அதிகமான முதலீட்டாளர்கள் மியூச்சுவல் ஃபண்டுகளில் தங்கள் சேமிப்பைப் பெறுவதை உறுதி செய்வதற்கும் சரியான திசையில் மற்றொரு படியாகும்.

எனவே மியூச்சுவல்ஃபண்ட்ஸஹிஹாய்!மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்யுங்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.

Pretty good content