পদ্ধতিগত প্রত্যাহার পরিকল্পনা (SWP): একটি বিস্তারিত ওভারভিউ

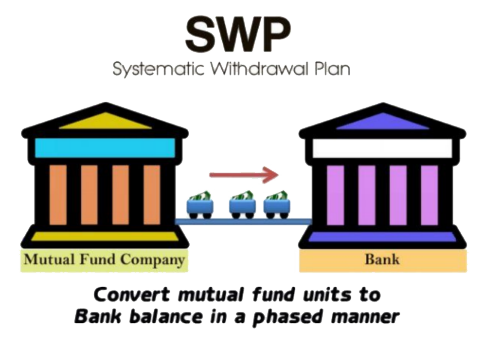

সিস্টেমেটিক উইথড্রয়াল প্ল্যান বা SWP হল টাকা রিডিম করার একটি প্রক্রিয়াযৌথ পুঁজি. SWP এর বিপরীতচুমুক. এসআইপি-তে, ব্যক্তিরা নিয়মিত মাধ্যমে অর্জিত অর্থ বিনিয়োগ করেআয় মিউচুয়াল ফান্ড স্কিমে। এই বিনিয়োগ নিয়মিত বিরতিতে অল্প পরিমাণে করা হয়। বিপরীতে, এসডব্লিউপি-তে ব্যক্তিরা তাদের মিউচুয়াল ফান্ড হোল্ডিংগুলি খালাস করে এবং তাদের জমাকৃত অর্থ ফেরত পানব্যাংক অ্যাকাউন্ট ব্যক্তিরা তাদের আয় বাড়ানোর জন্য পদ্ধতিগত প্রত্যাহার পরিকল্পনার বিকল্প ব্যবহার করতে পারে। এই স্কিমটি অবসরপ্রাপ্ত ব্যক্তিদের জন্য আরও উপযুক্ত। সুতরাং, আসুন আমরা সিস্টেম্যাটিক উইথড্রয়াল প্ল্যানের ধারণাটি বুঝতে পারি, কীভাবে ব্যক্তিরা করতে পারেঅবসর পরিকল্পনা পদ্ধতিগত প্রত্যাহার পরিকল্পনা, SWP এর সুবিধা এবং অন্যান্য সম্পর্কিত পরামিতিগুলির মাধ্যমে।

Talk to our investment specialist

একটি পদ্ধতিগত প্রত্যাহার পরিকল্পনা কি?

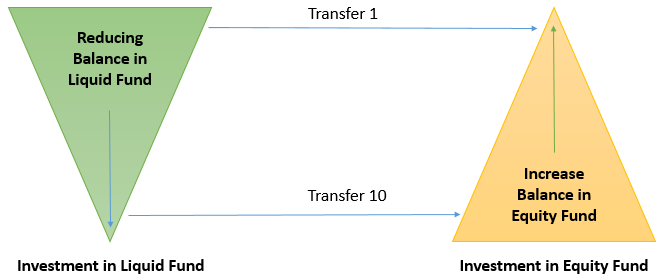

সিস্টেম্যাটিক উইথড্রয়াল প্ল্যান হল মিউচুয়াল ফান্ড ইউনিটগুলিকে রিডিম করার একটি পদ্ধতিগত এবং কৌশলগত কৌশল। SWP এছাড়াও একটি স্বয়ংক্রিয় হিসাবে বিবেচনা করা যেতে পারেমুক্তি মিউচুয়াল ফান্ডে প্রক্রিয়া। মিউচুয়াল ফান্ড স্কিমগুলি থেকে খালাসের ফ্রিকোয়েন্সি বিনিয়োগকারীরা তাদের প্রয়োজনীয়তা অনুসারে কাস্টমাইজ করতে পারে যা সাপ্তাহিক, মাসিক বা ত্রৈমাসিক হতে পারেভিত্তি. সিস্টেম্যাটিক উইথড্রয়াল প্ল্যান বেছে নেওয়ার সময়, ব্যক্তিরা প্রথমে একটি মিউচুয়াল ফান্ড স্কিমে যথেষ্ট পরিমাণ জমা করে। এই স্কিমটি হয় একটি তরল তহবিল, অতি স্বল্পমেয়াদী তহবিল, বা অন্য কোনও মিউচুয়াল ফান্ড স্কিম হতে পারে। টাকা জমা দেওয়ার পর, ব্যক্তিরা তাদের প্রয়োজনীয়তা অনুযায়ী নিয়মিত বিরতিতে তাদের বিনিয়োগ তুলে নেয়।

SWP ধারণাটি একটি উদাহরণ দিয়ে সাহায্য করা যেতে পারে। অনুমান করুন, মিঃ শর্মা তার শখ পূরণের জন্য এক বছরের ছুটি নিয়েছেন। তিনি INR 5,00 সীমাবদ্ধ করেছেন,000 সারা বছরের খরচ মেটাতে। যাইহোক, মিঃ শর্মা উদ্বিগ্ন যে তিনি শীঘ্রই টাকা খরচ করে ফেলবেন এবং তার কাছে কোন টাকা থাকবে না। এই সমস্যাটি কাটিয়ে ওঠার জন্য, মিঃ শর্মা অর্থ বিনিয়োগ করার সিদ্ধান্ত নেনতরল তহবিল যেহেতু এটি ঝুঁকির সর্বনিম্ন স্তর বহন করে এবং INR 40,000-এর জন্য SWP বিকল্প বেছে নেয়। এর মাধ্যমে, মিঃ শর্মা নিশ্চিন্ত হতে পারেন যে তিনি মাসিক আয় পাবেন এবং তার বিনিয়োগে আরও বেশি উপার্জন করবেন।

SWP এর সুবিধা

পদ্ধতিগত প্রত্যাহার পরিকল্পনার নিজস্ব সুবিধা রয়েছে। কিছু প্রধান বেশী নিম্নরূপ.

নিয়মিত আয় প্রবাহ

SWP ব্যক্তিদের জন্য, বিশেষ করে অবসরপ্রাপ্তদের জন্য নিয়মিত আয়ের উৎস তৈরি করতে ব্যবহার করা যেতে পারে। তদুপরি, ব্যক্তিরা তাদের মিউচুয়াল ফান্ড বিনিয়োগের কার্যকারিতা এবং বিনিয়োগ যে ধরণের স্কিমের উপর নির্ভর করে তার উপরও রিটার্ন অর্জন করে।

প্রয়োজনীয় টাকা রিডিম করুন

SWP-এর মাধ্যমে, ব্যক্তিরা শুধুমাত্র প্রয়োজনীয় অর্থ রিডিম করতে পারে এবং বিনিয়োগ করা অতিরিক্ত পরিমাণ রাখতে পারে। এইভাবে, এটি ব্যক্তিদের মধ্যে একটি সুশৃঙ্খল প্রত্যাহার অভ্যাস তৈরি করে। এটি ব্যক্তিদের প্রয়োজনীয় তাদের বিনিয়োগ বজায় রাখতে সাহায্য করবে যার ফলে প্রতিরোধ করা হবেমূলধন ক্ষয়

যখনই প্রয়োজন বন্ধ করুন

ব্যক্তিরা যখনই প্রয়োজন তখনই SWP প্রক্রিয়াটি বন্ধ করে দিতে পারে এবং জরুরী প্রয়োজনে পুরো টাকা রিডিম করতে পারে। যাইহোক, যদি ফিক্সড ডিপোজিট বা লক-ইন পিরিয়ড আছে এমন অন্যান্য বিনিয়োগের উপায়ে টাকা বিনিয়োগ করা হয়, তাহলে এই ধরনের ক্ষেত্রে টাকা রিডিম করা কঠিন।

পেনশনের বিকল্প

SWP ব্যক্তিদের জন্য পেনশনের বিকল্প হিসাবে কাজ করে যেখানে; তারা কাজ বন্ধ করার পরে এটি পেনশনের পরিমাণ হিসাবে ব্যবহার করতে পারে। ফলস্বরূপ, পেনশনভোগীরা স্বস্তির নিঃশ্বাস পেতে পারেন কারণ তাদের বিনিয়োগের ফলে আয় হয় এবং তারা নিয়মিত আয়ের উৎস অর্জন করতে সক্ষম হয়।

কিভাবে একটি পদ্ধতিগত প্রত্যাহার পরিকল্পনা কাজ করে?

পদ্ধতিগত প্রত্যাহার পরিকল্পনার কাজের পদ্ধতিটি একটি চিত্র সহ ব্যাখ্যা করা হয়েছে। অনুমান করুন রাকেশ সম্প্রতি অবসর নিয়েছেন এবং অবসরকালীন সুবিধার আকারে INR 40 লক্ষ পেয়েছেন৷ তিনি একটি সম্পত্তিতে INR 30 লক্ষ এবং অবশিষ্ট INR 10 লক্ষ একটি তরল মিউচুয়াল ফান্ড স্কিমে মাসিক SWP বিকল্প সহ বিনিয়োগ করেছেন৷

বিনিয়োগের তারিখ হিসাবে,না স্কিমের ছিল INR 10৷ তাই, তাঁর ধারণকৃত ইউনিটের সংখ্যা ছিল 1,00,000 ইউনিট (10,00,000 ইউনিট/ INR 10)৷ তার মাসিক প্রয়োজন INR 10,000 যা প্রতি মাসের 5 তারিখে তার ব্যাঙ্ক অ্যাকাউন্টে জমা করতে হবে।

তাই, প্রথম মাসের শেষে NAV আবার INR 10 ধরে নিলে, ভাঙানো ইউনিটের সংখ্যা হবে 1,000 (1,00,000 ইউনিট/INR 10 NAV)। অতএব, রিডেম্পশনের পরে ধারণকৃত ব্যালেন্স ইউনিট হল 99,000 (1,00,000-1,000)।

দ্বিতীয় মাসে অনুমান করুন NAV বেড়ে INR 20 হয়েছে৷ এই ক্ষেত্রে, প্রত্যাহার করা ইউনিটের সংখ্যা 1,000 নয় শুধুমাত্র 500 হবে৷ ফলস্বরূপ, অনুষ্ঠিত ইউনিটের সংখ্যা হবে 98,500 (99,000-500)।

আরও, তৃতীয় মাসে, কিছু অর্থনৈতিক ওঠানামার কারণে, NAV INR 8-এ নেমে এসেছে৷ এই পরিস্থিতিতে, ভাঙানো ইউনিটের সংখ্যা হবে 1,250 (INR 10,000 / NAV INR 8)৷ অতএব, এই পরিস্থিতিতে, ব্যালেন্স ইউনিট হবে 97,250 (98,500 – 1,250)।

ফলস্বরূপ, এটি উপসংহারে আসা যেতে পারে যে যদি NAV বৃদ্ধি পায়, তাহলে SWP দীর্ঘ মেয়াদে চলতে থাকবে এবং NAV হ্রাসের ক্ষেত্রে, SWP দ্রুত গতিতে ক্ষয় হবে।

কিভাবে SWP ট্যাক্স করা হয়?

সিস্টেম্যাটিক উইথড্রয়াল প্ল্যানটি মিউচুয়াল ফান্ড বিভাগের উপর নির্ভর করে রিডেম্পশন নিয়ম অনুযায়ী ট্যাক্সের অধীন। উদাহরণস্বরূপ, ক্ষেত্রেঋণ তহবিল, যদি প্রত্যাহারের মেয়াদ 36 মাসের কম হয়, তাহলে স্বল্পমেয়াদীমূলধন লাভ (STCG) প্রযোজ্য। যদি বিনিয়োগটি 36 মাসের বেশি মেয়াদের জন্য রাখা হয়, তাহলে দীর্ঘমেয়াদী মূলধন লাভ প্রযোজ্য। ঋণ তহবিলের ক্ষেত্রে STCG ব্যক্তির আয়ের সাথে যোগ করা হয় এবং স্ল্যাব হার অনুযায়ী কর ধার্য করা হয় যখন LTCG-এর উপর সূচীকরণ সুবিধা সহ 20% ট্যাক্স করা হয়।

যাইহোক, ক্ষেত্রেইক্যুইটি ফান্ড, করের নিয়ম ভিন্ন ছিল. F.Y পর্যন্ত 2017-18, ইক্যুইটি ফান্ডের উপর কোন LTCG প্রযোজ্য নয় কিন্তু যেহেতু, F.Y. 2018-19, এটি প্রযোজ্য। ইক্যুইটি ফান্ডে, INR 1 লক্ষ পর্যন্ত LTCG ছাড় দেওয়া হয় এবং INR 1 লক্ষের উপরে 10% (প্লাস সেস) সূচক সুবিধা ছাড়াই ট্যাক্স চার্জ করা হয়৷ STCG হল ইকুইটি ফান্ডের ক্ষেত্রে 15% চার্জ করা হয়।

SWP ব্যবহার করে অবসর পরিকল্পনা

পদ্ধতিগত প্রত্যাহার পরিকল্পনার মাধ্যমে ব্যক্তিরা তাদের অবসর গ্রহণের পরিকল্পনা করতে পারে। এখানে, ব্যক্তিরা তাদের অবসরকালীন সুবিধাগুলি (যেমন গ্র্যাচুইটি বা ভবিষ্য তহবিল) একটি মিউচুয়াল ফান্ডে জমা করতে পারে যা কম ঝুঁকি বহন করে যেমনমানি মার্কেট ফান্ড. পোস্টবিনিয়োগ, তাদের SWP বিকল্পটি বেছে নিতে হবে যার মাধ্যমে ব্যক্তিরা মাসিক আয় পেতে শুরু করতে পারে।

SWP-এর একটি সুবিধা হল অন্যান্য পথের তুলনায় অর্থ ব্লক হয় নাসিনিয়র সিটিজেন সেভিংস স্কিম (SCSS) বাডাক ঘর মাসিক আয় স্কিম (POIMS)। ব্যক্তিরা যখনই চান SWP বিকল্পটি বন্ধ করতে পারেন এবং সম্পূর্ণ তহবিল তাদের ব্যাঙ্ক অ্যাকাউন্টে ফেরত দিতে পারেন। উপরন্তু, তাদের বিনিয়োগ এছাড়াও আয় উপার্জন যে ব্যক্তিদের দ্বারা ব্যবহার করা যেতে পারে. যাইহোক, SWP-এর একটি অসুবিধা হল এটি মূলধনের ক্ষয় ঘটায় কারণ বিদ্যমান অর্থ থেকে উত্তোলন করা হয় যা SCSS বা POIMS-এর ক্ষেত্রে নয়।

পদ্ধতিগত প্রত্যাহার পরিকল্পনার জন্য সেরা মানি মার্কেট ফান্ড

SWP এর ক্ষেত্রে, ব্যক্তিরা অর্থের জন্য বেছে নিতে পারেনবাজার যে তহবিলগুলির ঝুঁকির সর্বনিম্ন স্তর রয়েছে, তাই, অর্থ বাজার বিভাগের অধীনে কিছু শীর্ষ তহবিল নীচে তালিকাভুক্ত করা হয়েছে।

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹385.627

↑ 0.09 ₹28,816 0.5 1.3 2.8 7 7.4 6.62% 6M 11D 6M 11D UTI Money Market Fund Growth ₹3,216.43

↑ 0.81 ₹20,497 0.5 1.4 2.9 7.2 7.5 6.96% 4M 26D 4M 26D ICICI Prudential Money Market Fund Growth ₹395.787

↑ 0.13 ₹35,025 0.5 1.4 2.9 7.2 7.4 6.91% 5M 12D 5M 25D Kotak Money Market Scheme Growth ₹4,682.11

↑ 1.42 ₹32,870 0.5 1.4 2.9 7.1 7.4 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.3136

↑ 0.01 ₹3,898 0.4 1.4 2.9 7.2 7.4 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 6 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund UTI Money Market Fund ICICI Prudential Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Bottom quartile AUM (₹20,497 Cr). Highest AUM (₹35,025 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (16+ yrs). Established history (20+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.04% (bottom quartile). 1Y return: 7.19% (top quartile). 1Y return: 7.18% (lower mid). 1Y return: 7.10% (bottom quartile). 1Y return: 7.18% (upper mid). Point 6 1M return: 0.49% (top quartile). 1M return: 0.47% (lower mid). 1M return: 0.46% (bottom quartile). 1M return: 0.48% (upper mid). 1M return: 0.44% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.31 (top quartile). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

UTI Money Market Fund

ICICI Prudential Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

সুতরাং, উপরের প্যারামিটারগুলি থেকে, এটি বলা যেতে পারে যে পদ্ধতিগত প্রত্যাহার পরিকল্পনার নিজস্ব সুবিধা রয়েছে। যাইহোক, বিনিয়োগকারীদের একটি সম্পূর্ণ ধারণা থাকা উচিত যে স্কিমে তারা একটি SWP শুরু করার পরিকল্পনা করছে৷ তারা এই ধরনের বিকল্প প্রয়োজন কি না পরীক্ষা করা উচিত. এটি তাদের সময়মতো তাদের লক্ষ্য অর্জনে সহায়তা করবে।

এখানে প্রদত্ত তথ্য সঠিক কিনা তা নিশ্চিত করার জন্য সমস্ত প্রচেষ্টা করা হয়েছে। যাইহোক, তথ্যের সঠিকতা সম্পর্কে কোন গ্যারান্টি দেওয়া হয় না। কোনো বিনিয়োগ করার আগে স্কিমের তথ্য নথির সাথে যাচাই করুন।

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.