सिस्टमैटिक ट्रांसफर प्लान (एसटीपी)

क्या आप जानते हैं कि आप अपना स्विच कर सकते हैंम्यूचुअल फंड एक योजना से दूसरी योजना में इकाइयाँ? क्या आपने एसटीपी के बारे में सुना है? यदि हाँ, तो अच्छा है। यदि नहीं, तो चिंता न करें, यह लेख आपको उसी में मदद करेगा। एसटीपी या सिस्टमैटिक ट्रांसफर प्लान में,इन्वेस्टर म्यूचुअल फंड को एक योजना की इकाइयों को भुनाने और नियमित रूप से दूसरी योजना में निवेश करने का निर्देश देता हैआधार. जिन लोगों के पास काफी पैसा है लेकिन वे इक्विटी बाजारों में अस्थिरता के बारे में उलझन में हैं, वे एसटीपी के माध्यम से निवेश करना चुन सकते हैं। तो, आइए सिस्टमैटिक ट्रांसफर प्लान के विभिन्न पहलुओं जैसे कि यह क्या है, एसटीपी के प्रकार, एसटीपी के लाभ, एसटीपी में ऑनलाइन निवेश, और बहुत कुछ देखें।

Talk to our investment specialist

सिस्टमैटिक ट्रांसफर प्लान या एसटीपी क्या है?

सिस्टेमैटिक ट्रांसफर प्लान या एसटीपी, सिस्टेमैटिक का जुड़वा हैनिवेश योजना (सिप) जो लोगों को इसका लाभ उठाने में मदद करता हैमंडी अस्थिरता। हालांकि, वह स्रोत जहां से एसआईपी और एसटीपी में पैसा जमा किया जाता है, वह अलग है। जैसा कि पहले उल्लेख किया गया है, एसटीपी में निवेशक को निर्देश देता हैएएमसी एक योजना से इकाइयों को वापस लेने और दूसरी योजना में निवेश करने के लिए। हालांकि, एसटीपी का प्रयोग उसी फंड हाउस की योजनाओं के भीतर किया जा सकता है न कि अन्य फंड हाउसों की। इसके अलावा, यह उन लोगों के लिए उपयुक्त है जो एकमुश्त राशि का निवेश करना चाहते हैं लेकिन बाजार की अस्थिरता के बारे में सुनिश्चित नहीं हैं। ऐसे लोग एकमुश्त राशि का निवेश कर सकते हैं aडेट फंड और फिर में एक निश्चित राशि ट्रांसफर करेंइक्विटी फ़ंड नियमित रूप से। तो आइए समझते हैं कि एसटीपी कैसे काम करता है।

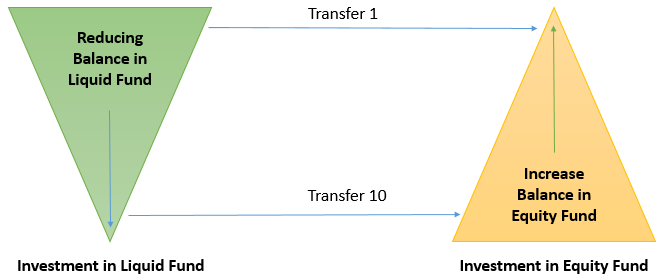

मान लें कि आपने एक कार बेची है और इसकी शुद्ध आय INR 3,50 है,000. आप इस पैसे को इक्विटी फंड में निवेश करना चाहते हैं, हालांकि, आपको बाजार की अस्थिरता से डरने की जरूरत है। इसलिए आप पूरी रकम लिक्विड फंड में निवेश करें। फिर, आप शुरू करेंनिवेश INR 35,000 मासिक 10 महीने के कार्यकाल के लिए इक्विटी फंड में। एक स्कीम से दूसरी स्कीम में फंड ट्रांसफर करने की इस प्रक्रिया को एसटीपी के नाम से जाना जाता है। इस प्रक्रिया को समझाने के लिए चित्र नीचे दिया गया है।

इस छवि में, हम कह सकते हैं कि से स्थानांतरण के रूप मेंलिक्विड फंड इक्विटी फंड में जाता है, लिक्विड फंड में बैलेंस कम हो जाता है जो इक्विटी फंड में बढ़ते बैलेंस से परिलक्षित होता है।

व्यवस्थित स्थानांतरण योजना के लाभ

एसआईपी की तरह एसटीपी के भी अपने फायदे हैं। ये लाभ नीचे सूचीबद्ध हैं।

रुपया लागत औसत

एसआईपी की तरह ही एसटीपी रुपये की औसत लागत पर भी लागू होता है। इसका कारण यह है कि एसटीपी में लोग एक निश्चित राशि को नियमित अंतराल पर इक्विटी फंड में ट्रांसफर करते हैं। दूसरे शब्दों में, वे अलग-अलग मूल्य बिंदुओं पर योजना में निवेश करते हैं। इसलिए, जब बाजार में गिरावट का रुझान दिखाई दे रहा है तो लोगों को अधिक यूनिट मिल सकती है जबकि ऊपर की ओर प्रवृत्ति के मामले में लोगों को कम यूनिट मिलेगी। नतीजतन, खरीद मूल्य समय के साथ औसत हो जाता है। इसलिए, रुपये की लागत औसत की अवधारणा लागू होती है।

लगातार रिटर्न

एसटीपी का एक और फायदा लगातार रिटर्न है। लोग एसटीपी के माध्यम से लगातार रिटर्न कमा सकते हैं क्योंकि इस पद्धति में, पैसा डेट/लिक्विड फंड में निवेश किया जाता है जो ब्याज प्राप्त करता हैआय जब तक कि पूरा पैसा इक्विटी फंड में ट्रांसफर नहीं हो जाता। ये डेट फंड बचत की तुलना में अधिक आय अर्जित करते हैंबैंक खाता और लोग बेहतर प्रदर्शन करने के लिए क्लिक करने और सुनिश्चित करने में मदद कर सकते हैं।

पोर्टफोलियो पुनर्संतुलन

लोग अपने पोर्टफोलियो को पुनर्संतुलित करने के लिए एक तकनीक के रूप में एसटीपी का उपयोग कर सकते हैं। उदाहरण के लिए, अगर लोगों को लगता है कि डेट फंडों में उनका आवंटन अधिक है तो; वे सिस्टेमैटिक ट्रांसफर प्लान और इसके विपरीत के माध्यम से अतिरिक्त धन को इक्विटी फंड में स्थानांतरित कर सकते हैं। नतीजतन, निवेशक अधिक प्रभावी ढंग से अधिक रिटर्न अर्जित कर सकते हैं और धन सृजन का मार्ग प्रशस्त कर सकते हैं।

आवृत्ति में सुविधा

लोग अपनी सुविधा के अनुसार एसटीपी की फ्रीक्वेंसी चुन सकते हैं। एसटीपी दैनिक, साप्ताहिक, मासिक और त्रैमासिक हो सकता है जो फंड हाउस द्वारा पेश किया जाता है। नतीजतन, लोग अपनी पसंद के अनुसार एसटीपी आवृत्ति चुन सकते हैं। वे उन तारीखों को भी निर्दिष्ट कर सकते हैं जिन पर एसटीपी लेनदेन किए जाने की आवश्यकता है। यदि एसटीपी की तारीख निर्दिष्ट नहीं है, तो एएमसी लेता हैचूक दिनांक।

एसटीपी की श्रेणियाँ

एसटीपी को विभिन्न प्रकारों में वर्गीकृत किया जाता है जैसे कि फिक्स्ड एसटीपी,राजधानी एप्रिसिएशन एसटीपी और फ्लेक्सी एसटीपी। तो, आइए समझते हैं कि इनमें से प्रत्येक श्रेणी का क्या अर्थ है।

फिक्स्ड एसटीपी: फिक्स्ड एसटीपी में, व्यक्ति एक निश्चित राशि को लक्ष्य म्युचुअल फंड योजना में स्थानांतरित करते हैं। यह एसटीपी राशि निवेश की शुरुआत में तय की जाती है।

पूंजी में मूल्य वृद्धि: सिस्टमैटिक ट्रांसफर प्लान की इस श्रेणी में, व्यक्ति पहली योजना से उत्पन्न लाभ या आय को लक्ष्य म्यूचुअल फंड में स्थानांतरित कर देते हैं। इस प्रकार में, निवेशक यह सुनिश्चित कर सकते हैं कि उनका मूलधन सुरक्षित रहे।

फ्लेक्सी एसटीपी: फ्लेक्सी एसटीपी के तहत, लोग मौजूदा योजना से लक्ष्य योजना में परिवर्तनीय राशि स्थानांतरित कर सकते हैं। यहां, व्यक्ति को न्यूनतम निश्चित राशि को स्थानांतरित करने की आवश्यकता होती है और परिवर्तनीय राशि बाजार की अस्थिरता पर निर्भर करेगी। मामले में अगर बाजार में गिरावट दिख रही है तो; लोग गिरती कीमतों का फायदा उठाकर लक्ष्य योजना में अधिक निवेश कर सकते हैं। इसके विपरीत कीमतें बढ़ने की स्थिति में लोग न्यूनतम राशि ही निवेश कर सकते हैं।

व्यवस्थित हस्तांतरण योजना से संबंधित लागत और कर नियम

जैसा कि हम जानते हैं किकुछ भी मुफ्त में उपलब्ध नहीं है इसी तरह, सिस्टमैटिक ट्रांसफर प्लान के मामले में, इससे जुड़ी कुछ लागतें होती हैं। तो, आइए हम एसटीपी से जुड़ी लागतों और कर निहितार्थों पर एक नज़र डालें।

व्यवस्थित स्थानांतरण योजना कराधान

सिस्टमैटिक ट्रांसफर प्लान के मामले में ज्यादातर ट्रांजैक्शन डेट फंड से लेकर इक्विटी फंड में किए जाते हैं। एसटीपी के मामले में किए गए प्रत्येक हस्तांतरण को निकासी माना जाता है और पूंजीगत लाभ के अधीन होता है। जब भी डेट फंड से इक्विटी फंड में ट्रांसफर होता है;पूंजी लाभ डेट फंड के लिए नियम लागू यदि स्थानांतरण तीन साल की अवधि के भीतर किया जाता है, तो ऐसा स्थानांतरण अल्पकालिक पूंजीगत लाभ पर लागू होता है और तीन साल के बाद किया गया कोई भी हस्तांतरण दीर्घकालिक पूंजीगत लाभ के लिए लागू होता है। डेट फंड के मामले में, शॉर्ट टर्म कैपिटल गेन पर व्यक्ति की लागू टैक्स दरों के अनुसार टैक्स लगता है जबकि लॉन्ग टर्म कैपिटल गेन पर इंडेक्सेशन बेनिफिट्स के साथ 20% टैक्स लगता है। इसलिए लोगों को सिस्टमेटिक ट्रांसफर प्लान के माध्यम से निवेश करते समय ऐसे लाभों के बारे में पता होना चाहिए ताकि वे अपने निवेश की योजना बना सकें और अधिकतम लाभ प्राप्त कर सकें।

एक्जिट लोड

किसी भी डेट स्कीम में निवेश करने से पहले लोगों को यह चेक कर लेना चाहिए कि डेट फंड में एग्जिट लोड है या नहीं। हालांकि अधिकांश लिक्विड फंडों पर एग्जिट लोड नहीं होता है; यदि आप अल्ट्रा चुनते हैंअल्पकालिक निधि एग्जिट लोड को आकर्षित करता है। इसलिए, लोगों को निवेश करने से पहले इन भार प्रभावों पर विचार करना चाहिए अन्यथा, वे अधिकतम लाभ का आनंद लेने में सक्षम नहीं हो सकते हैं।

एसटीपी बनाम एसआईपी

हालांकि एसआईपी और एसटीपी समान हैं, फिर भी उनके बीच कुछ अंतर मौजूद हैं। एसआईपी के मामले में, पैसा निवेशक के बैंक खाते से लक्ष्य म्युचुअल फंड योजना में निवेश किया जाता है। इसके विपरीत, एसटीपी के मामले में, निवेशक का पैसा एक म्यूचुअल फंड योजना (शायद डेट फंड) से लक्ष्य म्यूचुअल फंड योजना (इक्विटी फंड) में स्थानांतरित कर दिया जाता है। इसलिए, धन के स्रोत में अंतर मौजूद है जहां से धन आ रहा है। साथ ही, एसटीपी में, लोग अधिक रिटर्न कमा सकते हैं क्योंकि पैसा एसआईपी की तुलना में डेट फंड में निवेश किया जाता है, जहां पैसा बैंक खातों में होता है। ऐसा इसलिए है क्योंकि डेट फंड बैंक ब्याज की तुलना में अधिक आय अर्जित करते हैं।

निष्कर्ष- निष्कर्ष निकालने के लिए, हम कह सकते हैं कि सिस्टमैटिक ट्रांसफर प्लान के अपने फायदे हैं। हालांकि, लोगों को किसी भी योजना में निवेश करने या चुनने से पहले, योजना के तौर-तरीकों को पूरी तरह से समझने की जरूरत है। उन्हें यह भी जांचना चाहिए कि योजना एसटीपी विकल्प प्रदान करती है या नहीं। इसके अलावा, वे एक की राय पर विचार कर सकते हैंवित्तीय सलाहकार. इससे यह सुनिश्चित होगा कि लोग अपने निवेश पर अधिकतम रिटर्न अर्जित करेंगे।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।