व्यवस्थित निकासी योजना (एसडब्ल्यूपी): एक विस्तृत अवलोकन

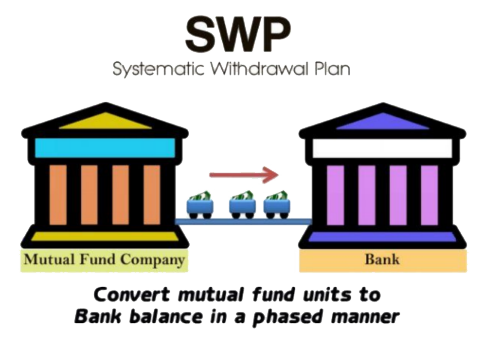

सिस्टमैटिक विदड्रॉअल प्लान या एसडब्ल्यूपी से पैसे रिडीम करने की एक प्रक्रिया हैम्यूचुअल फंड्स. SWP के विपरीत हैसिप. SIP में, व्यक्ति अपने अर्जित धन को नियमित . के माध्यम से निवेश करते हैंआय म्यूचुअल फंड योजनाओं में। यह निवेश नियमित अंतराल पर कम मात्रा में किया जाता है। इसके विपरीत, एसडब्ल्यूपी में व्यक्ति अपने म्यूचुअल फंड होल्डिंग्स को भुनाते हैं और अपने खाते में जमा किए गए धन को वापस प्राप्त करते हैंबैंक कारण। व्यक्ति अपनी आय बढ़ाने के लिए व्यवस्थित निकासी योजना के विकल्प का प्रयोग कर सकते हैं। यह योजना सेवानिवृत्त लोगों के लिए अधिक उपयुक्त है। तो, आइए हम व्यवस्थित निकासी योजना की अवधारणा को समझते हैं कि व्यक्ति कैसे कर सकते हैंसेवानिवृत्ति योजना व्यवस्थित निकासी योजना, एसडब्ल्यूपी के लाभ, और अन्य संबंधित मानकों के माध्यम से।

Talk to our investment specialist

एक व्यवस्थित निकासी योजना क्या है?

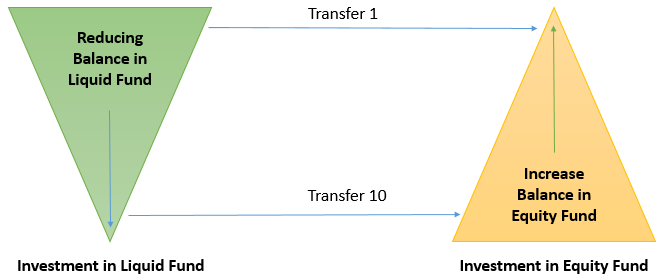

सिस्टमैटिक विदड्रॉअल प्लान म्यूचुअल फंड यूनिट्स को रिडीम करने की एक व्यवस्थित और रणनीतिक तकनीक है। SWP को स्वचालित भी माना जा सकता हैमोचन म्युचुअल फंड में प्रक्रिया म्यूचुअल फंड योजनाओं से मोचन की आवृत्ति को निवेशकों द्वारा उनकी आवश्यकताओं के अनुसार अनुकूलित किया जा सकता है जो साप्ताहिक, मासिक या त्रैमासिक हो सकता हैआधार. व्यवस्थित निकासी योजना का विकल्प चुनते समय, व्यक्ति पहले एक म्यूचुअल फंड योजना में काफी राशि जमा करते हैं। यह स्कीम या तो लिक्विड फंड, अल्ट्रा शॉर्ट-टर्म फंड या कोई अन्य म्यूचुअल फंड स्कीम हो सकती है। पैसा जमा करने के बाद, व्यक्ति अपनी आवश्यकताओं के अनुसार नियमित अंतराल पर अपना निवेश वापस लेते हैं।

SWP की अवधारणा को एक उदाहरण के साथ मदद की जा सकती है। मान लीजिए, श्री शर्मा ने अपने शौक को पूरा करने के लिए एक साल की छुट्टी ली है। उन्होंने INR 5,00 का सीमांकन किया है,000 अपने पूरे साल के खर्चे को पूरा करने के लिए। हालांकि, श्री शर्मा चिंतित हैं कि वह जल्द ही पैसा खर्च कर सकते हैं और उनके पास कोई पैसा नहीं रहेगा। इस मुद्दे को दूर करने के लिए, श्री शर्मा ने पैसे का निवेश करने का फैसला कियालिक्विड फंड क्योंकि इसमें न्यूनतम स्तर का जोखिम होता है और 40,000 रुपये के लिए एसडब्ल्यूपी विकल्प का विकल्प चुनता है। इसके माध्यम से, श्री शर्मा को आश्वस्त किया जा सकता है कि उन्हें मासिक आय प्राप्त होगी और उनके निवेश पर अधिक कमाई होगी।

एसडब्ल्यूपी के लाभ

सिस्टमैटिक विदड्रॉल प्लान के अपने फायदे हैं। उनमें से कुछ प्रमुख इस प्रकार हैं।

नियमित आय प्रवाह

SWP का उपयोग व्यक्तियों, विशेष रूप से सेवानिवृत्त लोगों के लिए आय प्रवाह का एक नियमित स्रोत बनाने के लिए किया जा सकता है। इसके अलावा, व्यक्ति अपने म्यूचुअल फंड निवेश पर उसके प्रदर्शन और उस योजना के प्रकार के आधार पर रिटर्न भी अर्जित करते हैं जिसमें निवेश किया जाता है।

आवश्यक धन भुनाएं

SWP के माध्यम से, व्यक्ति केवल आवश्यक धन को ही भुना सकते हैं और अतिरिक्त राशि का निवेश कर सकते हैं। इस प्रकार, यह व्यक्तियों के बीच एक अनुशासित वापसी की आदत बनाता है। यह व्यक्तियों को अपने निवेश को आवश्यकतानुसार बनाए रखने में मदद करेगा जिससे रोकथामराजधानी कटाव।

जब भी आवश्यक हो बंद करें

व्यक्ति जब भी आवश्यक हो एसडब्ल्यूपी प्रक्रिया को बंद कर सकते हैं और अत्यावश्यकता के मामले में पूरे पैसे को भुना सकते हैं। हालांकि, अगर पैसा सावधि जमा या अन्य निवेश के रास्ते में निवेश किया जाता है, जिसमें लॉक-इन अवधि होती है, तो ऐसे मामलों में पैसे को भुनाना मुश्किल होता है।

पेंशन के लिए विकल्प

एसडब्ल्यूपी व्यक्तियों के लिए पेंशन के विकल्प के रूप में कार्य करता है जिसमें; काम बंद करने के बाद वे इसे पेंशन राशि के रूप में उपयोग कर सकते हैं। नतीजतन, पेंशनभोगियों को राहत की सांस मिल सकती है क्योंकि उनके निवेश से रिटर्न मिलता है और साथ ही वे आय का एक नियमित स्रोत अर्जित करने में सक्षम होते हैं।

व्यवस्थित निकासी योजना कैसे काम करती है?

व्यवस्थित निकासी योजना की कार्यप्रणाली को एक उदाहरण के साथ समझाया गया है। मान लें कि राकेश हाल ही में सेवानिवृत्त हुए हैं और उन्हें सेवानिवृत्ति लाभ के रूप में INR 40 लाख प्राप्त हुए हैं। उन्होंने एक संपत्ति में INR 30 लाख का निवेश किया है और शेष INR 10 लाख को एक लिक्विड म्यूचुअल फंड योजना में मासिक SWP विकल्प के साथ निवेश किया है।

निवेश की तिथि के अनुसार,नहीं हैं योजना का 10 रुपये था। इसलिए, उनके पास मौजूद इकाइयों की संख्या 1,00,000 इकाइयाँ (10,00,000 इकाइयाँ / INR 10) थीं। उसकी मासिक आवश्यकता INR 10,000 है जिसे हर महीने की 5 तारीख को उसके बैंक खाते में जमा करना होगा।

इसलिए, पहले महीने के अंत में मान लें कि एनएवी फिर से 10 रुपये है, तो भुनाई गई इकाइयों की संख्या 1,000 (1,00,000 यूनिट/ 10 एनएवी) होगी। इसलिए, मोचन के बाद धारित शेष इकाइयाँ 99,000 (1,00,000-1,000) हैं।

दूसरे महीने में मान लें कि एनएवी बढ़कर 20 रुपये हो गई है। इस मामले में, निकाली गई इकाइयों की संख्या केवल 500 होगी न कि 1,000। परिणामस्वरूप, आयोजित इकाइयों की संख्या 98,500 (99,000-500) होगी।

इसके अलावा, तीसरे महीने में, कुछ आर्थिक उतार-चढ़ाव के कारण, एनएवी गिरकर INR 8 हो गया। इस स्थिति में, भुनाई गई इकाइयों की संख्या 1,250 (INR 10,000 / NAV INR 8) होगी। इसलिए, इस स्थिति में, शेष इकाइयाँ 97,250 (98,500 - 1,250) होंगी।

परिणामस्वरूप, यह निष्कर्ष निकाला जा सकता है कि यदि एनएवी में वृद्धि होती है, तो एसडब्ल्यूपी लंबी अवधि के लिए जारी रहेगा, और एनएवी में गिरावट के मामले में, एसडब्ल्यूपी तेज गति से नष्ट हो जाएगा।

एसडब्ल्यूपी पर कैसे टैक्स लगता है?

सिस्टमैटिक विदड्रॉल प्लान म्यूचुअल फंड श्रेणी के आधार पर मोचन नियमों के अनुसार कर के अधीन है। उदाहरण के लिए, के मामले मेंडेट फंड, अगर निकासी की अवधि 36 महीने से कम है, तो शॉर्ट टर्मपूंजीगत लाभ (एसटीसीजी) लागू है। यदि निवेश 36 महीने से अधिक की अवधि के लिए किया जाता है, तो लॉन्ग टर्म कैपिटल गेन्स लागू होता है। डेट फंड के मामले में एसटीसीजी को व्यक्ति की आय में जोड़ा जाता है और स्लैब दरों के अनुसार कर लगाया जाता है जबकि एलटीसीजी पर इंडेक्सेशन लाभ के साथ 20% कर लगाया जाता है।

हालांकि, के मामले मेंइक्विटी फ़ंड, कराधान नियम अलग थे। वित्त वर्ष तक 2017-18, इक्विटी फंड पर कोई एलटीसीजी लागू नहीं है, लेकिन वित्तीय वर्ष के बाद से। 2018-19, यह लागू है। इक्विटी फंडों में, INR 1 लाख तक की LTCG छूट है और INR 1 लाख से अधिक पर इंडेक्सेशन लाभ के बिना 10% (प्लस सेस) पर कर लगाया जाता है। एसटीसीजी इक्विटी फंड का मामला है 15% पर चार्ज किया जाता है।

SWP का उपयोग कर सेवानिवृत्ति योजना

व्यक्ति व्यवस्थित निकासी योजना के माध्यम से अपनी सेवानिवृत्ति की योजना बना सकते हैं। यहां, व्यक्ति अपने सेवानिवृत्ति लाभ (जैसे ग्रेच्युटी या भविष्य निधि) को कम जोखिम वाले म्युचुअल फंड में जमा कर सकते हैं जैसे किमुद्रा बाजार फंड. पदनिवेश, उन्हें एसडब्ल्यूपी विकल्प चुनने की आवश्यकता है जिसके माध्यम से व्यक्ति मासिक आय प्राप्त करना शुरू कर सकते हैं।

एसडब्ल्यूपी के फायदों में से एक यह है कि पैसा अन्य तरीकों की तुलना में अवरुद्ध नहीं होता है जैसे किवरिष्ठ नागरिक बचत योजना (एससीएसएस) याडाक बंगला मासिक आय योजना (पीओआईएमएस)। व्यक्ति जब चाहें एसडब्ल्यूपी विकल्प को बंद कर सकते हैं और पूरे फंड को वापस अपने बैंक खाते में भुना सकते हैं। इसके अलावा, उनके निवेश से रिटर्न भी मिलता है जिसका उपयोग व्यक्ति कर सकते हैं। हालांकि, एसडब्ल्यूपी का एक नुकसान यह है कि इससे पूंजी का क्षरण होता है क्योंकि निकासी मौजूदा पैसे से की जाती है जो एससीएसएस या पीओआईएमएस में नहीं होती है।

व्यवस्थित निकासी योजना के लिए सर्वश्रेष्ठ मनी मार्केट फंड

एसडब्ल्यूपी के मामले में, व्यक्ति पैसे का विकल्प चुन सकते हैंमंडी जिन फंडों में जोखिम का स्तर सबसे कम होता है, इसलिए मुद्रा बाजार श्रेणी के तहत कुछ शीर्ष फंड नीचे सूचीबद्ध हैं।

Fund NAV Net Assets (Cr) 1 MO (%) 3 MO (%) 6 MO (%) 1 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Aditya Birla Sun Life Money Manager Fund Growth ₹385.298

↑ 0.11 ₹28,816 0.6 1.3 2.9 7.1 6.62% 6M 11D 6M 11D ICICI Prudential Money Market Fund Growth ₹395.481

↑ 0.07 ₹35,025 0.6 1.5 3 7.2 6.91% 5M 12D 5M 25D UTI Money Market Fund Growth ₹3,213.76

↑ 0.75 ₹20,497 0.6 1.4 3 7.2 6.96% 4M 26D 4M 26D Kotak Money Market Scheme Growth ₹4,678.17

↑ 0.95 ₹32,870 0.7 1.4 2.9 7.1 6.99% 5M 8D 5M 8D Franklin India Savings Fund Growth ₹52.2711

↑ 0.01 ₹3,898 0.6 1.4 2.9 7.2 6.89% 5M 8D 5M 19D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 26 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Aditya Birla Sun Life Money Manager Fund ICICI Prudential Money Market Fund UTI Money Market Fund Kotak Money Market Scheme Franklin India Savings Fund Point 1 Lower mid AUM (₹28,816 Cr). Highest AUM (₹35,025 Cr). Bottom quartile AUM (₹20,497 Cr). Upper mid AUM (₹32,870 Cr). Bottom quartile AUM (₹3,898 Cr). Point 2 Established history (20+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (22+ yrs). Oldest track record among peers (24 yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 3★ (bottom quartile). Point 4 Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Point 5 1Y return: 7.06% (bottom quartile). 1Y return: 7.22% (top quartile). 1Y return: 7.21% (upper mid). 1Y return: 7.15% (bottom quartile). 1Y return: 7.20% (lower mid). Point 6 1M return: 0.65% (lower mid). 1M return: 0.65% (upper mid). 1M return: 0.64% (bottom quartile). 1M return: 0.68% (top quartile). 1M return: 0.63% (bottom quartile). Point 7 Sharpe: 1.91 (bottom quartile). Sharpe: 2.31 (top quartile). Sharpe: 2.26 (upper mid). Sharpe: 2.13 (bottom quartile). Sharpe: 2.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 6.62% (bottom quartile). Yield to maturity (debt): 6.91% (lower mid). Yield to maturity (debt): 6.96% (upper mid). Yield to maturity (debt): 6.99% (top quartile). Yield to maturity (debt): 6.89% (bottom quartile). Point 10 Modified duration: 0.53 yrs (bottom quartile). Modified duration: 0.45 yrs (bottom quartile). Modified duration: 0.41 yrs (top quartile). Modified duration: 0.44 yrs (upper mid). Modified duration: 0.44 yrs (lower mid). Aditya Birla Sun Life Money Manager Fund

ICICI Prudential Money Market Fund

UTI Money Market Fund

Kotak Money Market Scheme

Franklin India Savings Fund

इस प्रकार, उपरोक्त मापदंडों से, यह कहा जा सकता है कि व्यवस्थित निकासी योजना के अपने फायदे हैं। हालांकि, निवेशकों को उस योजना की पूरी समझ होनी चाहिए जिसमें वे एक एसडब्ल्यूपी शुरू करने की योजना बना रहे हैं। उन्हें जांचना चाहिए कि इस तरह के विकल्प की आवश्यकता है या नहीं। इससे उन्हें समय पर अपने उद्देश्यों को प्राप्त करने में मदद मिलेगी।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

It is very helpful for understanding the Systematic withdrawal plan. Systematic withdrawal plan is very useful for raising the fund.