മ്യൂച്വൽ ഫണ്ടുകളിലെ ലംപ് സം നിക്ഷേപം

നിങ്ങൾക്ക് ഒറ്റത്തവണ തുക നിക്ഷേപിക്കാമെന്ന് അറിയാമോമ്യൂച്വൽ ഫണ്ടുകൾ? ഉണ്ടെങ്കിൽ, അത് നല്ലതാണ്. എന്നിരുന്നാലും, ഇല്ലെങ്കിൽ, വിഷമിക്കേണ്ട. ഈ ലേഖനം അതേ വഴിയിലൂടെ നിങ്ങളെ നയിക്കും. ഒരു വ്യക്തി ഒറ്റത്തവണ മ്യൂച്വൽ ഫണ്ടുകളിൽ പണം നിക്ഷേപിക്കുന്ന സാഹചര്യത്തെയാണ് മ്യൂച്വൽ ഫണ്ടുകളിലെ ലംപ് സം നിക്ഷേപം സൂചിപ്പിക്കുന്നത്. ഇവിടെ പലതവണ നിക്ഷേപം നടക്കുന്നില്ല. തമ്മിൽ ഒരുപാട് വ്യത്യാസമുണ്ട്എസ്.ഐ.പി കൂടാതെ മൊത്തത്തിലുള്ള നിക്ഷേപ രീതിയും. അതിനാൽ, മ്യൂച്വൽ ഫണ്ടുകളിലെ ലംപ് സം നിക്ഷേപം എന്ന ആശയം നമുക്ക് മനസിലാക്കാം,മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ ഒറ്റത്തവണ നിക്ഷേപം, ലംപ് സം നിക്ഷേപ സമയത്ത് പരിഗണിക്കേണ്ട കാര്യങ്ങൾ, മ്യൂച്വൽ ഫണ്ട് ലംപ് സം റിട്ടേൺ കാൽക്കുലേറ്റർ, മറ്റ് അനുബന്ധ വശങ്ങൾ എന്നിവ ഈ ലേഖനത്തിലൂടെ.

മ്യൂച്വൽ ഫണ്ടുകളിലെ ലംപ് സം നിക്ഷേപം എന്നതുകൊണ്ട് നിങ്ങൾ എന്താണ് അർത്ഥമാക്കുന്നത്?

മ്യൂച്വൽ ഫണ്ടിലെ ലംപ് സം നിക്ഷേപം എന്നത് വ്യക്തികളുടെ ഒരു സാഹചര്യമാണ്മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുക ഒരിക്കൽ മാത്രം. എന്നിരുന്നാലും, വ്യക്തികൾ ചെറിയ തുകകൾ ലംപ് സം മോഡിൽ നിക്ഷേപിക്കുന്ന SIP രീതിക്ക് വിപരീതമായി, വ്യക്തികൾ ഗണ്യമായ തുക നിക്ഷേപിക്കുന്നു. മറ്റൊരു വിധത്തിൽ പറഞ്ഞാൽ, ഇത് ഒറ്റത്തവണ സാങ്കേതികതയാണ്നിക്ഷേപിക്കുന്നു മ്യൂച്വൽ ഫണ്ടുകളിൽ. അധിക ഫണ്ടുകളുള്ള നിക്ഷേപകർക്ക് അനുയോജ്യമായ നിക്ഷേപത്തിന്റെ മൊത്തത്തിലുള്ള നിക്ഷേപ രീതിബാങ്ക് അക്കൗണ്ട് കൂടാതെ കൂടുതൽ സമ്പാദിക്കാൻ ചാനലുകൾക്കായി നോക്കുന്നുവരുമാനം മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിലൂടെ.

2022 - 2023 ലെ ലംപ് സം നിക്ഷേപത്തിനുള്ള മികച്ച മ്യൂച്വൽ ഫണ്ട്

ലംപ് സം മോഡിലൂടെ നിങ്ങൾ മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ്, വ്യക്തികൾ AUM, നിക്ഷേപ തുക എന്നിവയും അതിലേറെയും പോലുള്ള വിവിധ പാരാമീറ്ററുകൾ പരിഗണിക്കേണ്ടതുണ്ട്. അതിനാൽ, ഈ പാരാമീറ്ററുകളെ അടിസ്ഥാനമാക്കി ലംപ് സം നിക്ഷേപത്തിനുള്ള ചില മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ ഇനിപ്പറയുന്നവയാണ്.

ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകളിലെ മികച്ച ലംപ് നിക്ഷേപം

ഇക്വിറ്റി ഫണ്ടുകൾ വിവിധ കമ്പനികളുടെ ഇക്വിറ്റി, ഇക്വിറ്റി സംബന്ധിയായ ഉപകരണങ്ങളിൽ അവരുടെ കോർപ്പസ് നിക്ഷേപിക്കുന്ന സ്കീമുകളാണ്. ദീർഘകാല നിക്ഷേപത്തിനുള്ള നല്ലൊരു ഓപ്ഷനായി ഈ സ്കീമുകൾ കണക്കാക്കപ്പെടുന്നു. വ്യക്തികൾക്ക് ഇക്വിറ്റി ഫണ്ടുകളിൽ മൊത്തത്തിലുള്ള തുക നിക്ഷേപിക്കാൻ കഴിയുമെങ്കിലും, ഇക്വിറ്റി ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിനുള്ള ശുപാർശിത സാങ്കേതികത ഒന്നുകിൽ SIP വഴിയോ അല്ലെങ്കിൽസിസ്റ്റമാറ്റിക് ട്രാൻസ്ഫർ പ്ലാൻ (STP) മോഡ്. STP മോഡിൽ, വ്യക്തികൾ ആദ്യം ഗണ്യമായ പണം നിക്ഷേപിക്കുന്നുഡെറ്റ് ഫണ്ട് അതുപോലെലിക്വിഡ് ഫണ്ടുകൾ തുടർന്ന് ഇക്വിറ്റി ഫണ്ടുകളിൽ കൃത്യമായ ഇടവേളകളിൽ പണം കൈമാറ്റം ചെയ്യപ്പെടുന്നു. നിക്ഷേപത്തിനായി പരിഗണിക്കാവുന്ന ചില ഇക്വിറ്റി മ്യൂച്വൽ ഫണ്ടുകൾ ഇനിപ്പറയുന്നവയാണ്.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.6234

↑ 2.23 ₹1,975 1,000 39.2 84.2 156.2 58.2 29.3 167.1 SBI PSU Fund Growth ₹36.6508

↑ 0.35 ₹5,980 5,000 7.6 16.8 29.9 34.6 28 11.3 ICICI Prudential Infrastructure Fund Growth ₹197.5

↑ 1.28 ₹8,077 5,000 -0.5 1.5 15.5 25.3 26.7 6.7 Invesco India PSU Equity Fund Growth ₹68.35

↑ 0.53 ₹1,492 5,000 2.2 10 28.4 32 26 10.3 DSP India T.I.G.E.R Fund Growth ₹325.034

↑ 2.22 ₹5,184 1,000 1.7 3.3 19.2 25.9 24.5 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.25% (top quartile). 5Y return: 27.99% (upper mid). 5Y return: 26.69% (lower mid). 5Y return: 26.01% (bottom quartile). 5Y return: 24.55% (bottom quartile). Point 6 3Y return: 58.17% (top quartile). 3Y return: 34.56% (upper mid). 3Y return: 25.34% (bottom quartile). 3Y return: 32.03% (lower mid). 3Y return: 25.89% (bottom quartile). Point 7 1Y return: 156.17% (top quartile). 1Y return: 29.87% (upper mid). 1Y return: 15.50% (bottom quartile). 1Y return: 28.36% (lower mid). 1Y return: 19.24% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

Talk to our investment specialist

ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിലെ മികച്ച ലംപ് സം നിക്ഷേപം

ഡെറ്റ് ഫണ്ടുകൾ അവരുടെ ഫണ്ട് പണം വ്യത്യസ്തമായി നിക്ഷേപിക്കുന്നുസ്ഥിര വരുമാനം ട്രഷറി ബില്ലുകൾ, കോർപ്പറേറ്റ് തുടങ്ങിയ ഉപകരണങ്ങൾബോണ്ടുകൾ, അതോടൊപ്പം തന്നെ കുടുതല്. ഈ സ്കീമുകൾ ഹ്രസ്വ, ഇടത്തരം കാലയളവിനുള്ള ഒരു നല്ല ഓപ്ഷനായി കണക്കാക്കപ്പെടുന്നു. പല വ്യക്തികളും ഡെറ്റ് മ്യൂച്വൽ ഫണ്ടുകളിൽ ഒറ്റത്തവണ പണം നിക്ഷേപിക്കാൻ തിരഞ്ഞെടുക്കുന്നു. ചിലമികച്ച ഡെറ്റ് ഫണ്ടുകൾ ഒറ്റത്തവണ നിക്ഷേപത്തിനായി തിരഞ്ഞെടുക്കാവുന്നവ താഴെ പറയുന്നവയാണ്.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity DSP Credit Risk Fund Growth ₹50.3151

↓ -0.01 ₹217 1,000 -0.5 0.8 17.9 14.1 21 7.67% 2Y 5M 5D 3Y 4M 24D Aditya Birla Sun Life Credit Risk Fund Growth ₹24.3113

↓ 0.00 ₹1,138 1,000 4.8 7.4 13.1 12 13.4 7.96% 2Y 4M 28D 3Y 2M 23D Franklin India Credit Risk Fund Growth ₹25.3348

↑ 0.04 ₹104 5,000 2.9 5 7.5 11 0% Aditya Birla Sun Life Medium Term Plan Growth ₹42.2606

↓ -0.02 ₹2,982 1,000 2.9 5 10.1 10 10.9 7.78% 3Y 4M 24D 4Y 6M 7D Invesco India Credit Risk Fund Growth ₹1,993.79

↓ -0.39 ₹158 5,000 1 2.6 8.8 9.3 9.2 7.46% 2Y 3M 4D 3Y Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Credit Risk Fund Aditya Birla Sun Life Credit Risk Fund Franklin India Credit Risk Fund Aditya Birla Sun Life Medium Term Plan Invesco India Credit Risk Fund Point 1 Lower mid AUM (₹217 Cr). Upper mid AUM (₹1,138 Cr). Bottom quartile AUM (₹104 Cr). Highest AUM (₹2,982 Cr). Bottom quartile AUM (₹158 Cr). Point 2 Oldest track record among peers (22 yrs). Established history (10+ yrs). Established history (14+ yrs). Established history (16+ yrs). Established history (11+ yrs). Point 3 Top rated. Not Rated. Rating: 1★ (bottom quartile). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 17.89% (top quartile). 1Y return: 13.15% (upper mid). 1Y return: 7.45% (bottom quartile). 1Y return: 10.14% (lower mid). 1Y return: 8.83% (bottom quartile). Point 6 1M return: -0.97% (bottom quartile). 1M return: 1.01% (top quartile). 1M return: 0.91% (upper mid). 1M return: 0.89% (lower mid). 1M return: 0.49% (bottom quartile). Point 7 Sharpe: 1.48 (lower mid). Sharpe: 2.38 (top quartile). Sharpe: 0.29 (bottom quartile). Sharpe: 2.33 (upper mid). Sharpe: 1.11 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.67% (lower mid). Yield to maturity (debt): 7.96% (top quartile). Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.46% (bottom quartile). Point 10 Modified duration: 2.43 yrs (bottom quartile). Modified duration: 2.41 yrs (lower mid). Modified duration: 0.00 yrs (top quartile). Modified duration: 3.40 yrs (bottom quartile). Modified duration: 2.26 yrs (upper mid). DSP Credit Risk Fund

Aditya Birla Sun Life Credit Risk Fund

Franklin India Credit Risk Fund

Aditya Birla Sun Life Medium Term Plan

Invesco India Credit Risk Fund

ലംപ് സം നിക്ഷേപത്തിനുള്ള മികച്ച ഹൈബ്രിഡ് ഫണ്ടുകൾ

ഹൈബ്രിഡ് ഫണ്ടുകൾ എന്നും അറിയപ്പെടുന്നുബാലൻസ്ഡ് ഫണ്ട് ഇക്വിറ്റിയിലും സ്ഥിരവരുമാനത്തിലും അവരുടെ പണം നിക്ഷേപിക്കുക. ഈ സ്കീമുകൾ തിരയുന്ന വ്യക്തികൾക്ക് അനുയോജ്യമാണ്മൂലധനം സ്ഥിരവരുമാനത്തിനൊപ്പം തലമുറ. സമതുലിതമായ സ്കീമുകൾ എന്നും അറിയപ്പെടുന്നു, വ്യക്തികൾക്ക് ഹൈബ്രിഡ് സ്കീമുകളിൽ ഒറ്റത്തവണ തുക നിക്ഷേപിക്കാൻ തിരഞ്ഞെടുക്കാം. ഒറ്റത്തവണ നിക്ഷേപത്തിനുള്ള ഏറ്റവും മികച്ച ചില ഹൈബ്രിഡ് ഫണ്ടുകൾ ചുവടെ പട്ടികപ്പെടുത്തിയിരിക്കുന്നു.

Fund NAV Net Assets (Cr) Min Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) UTI Multi Asset Fund Growth ₹79.6676

↑ 0.33 ₹6,848 5,000 1.2 6.8 14.8 20.3 14.6 11.1 SBI Multi Asset Allocation Fund Growth ₹67.0842

↑ 0.16 ₹14,944 5,000 5.3 12.8 22.7 20.1 14.8 18.6 ICICI Prudential Multi-Asset Fund Growth ₹820.211

↓ -4.94 ₹80,768 5,000 1.7 7.8 16.4 19.5 19.7 18.6 ICICI Prudential Equity and Debt Fund Growth ₹409.05

↑ 1.60 ₹49,257 5,000 -0.7 2.9 14.5 19.1 19.1 13.3 BOI AXA Mid and Small Cap Equity and Debt Fund Growth ₹38.23

↑ 0.10 ₹1,329 5,000 -0.3 0.6 12.6 18.6 18.5 -0.9 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary UTI Multi Asset Fund SBI Multi Asset Allocation Fund ICICI Prudential Multi-Asset Fund ICICI Prudential Equity and Debt Fund BOI AXA Mid and Small Cap Equity and Debt Fund Point 1 Bottom quartile AUM (₹6,848 Cr). Lower mid AUM (₹14,944 Cr). Highest AUM (₹80,768 Cr). Upper mid AUM (₹49,257 Cr). Bottom quartile AUM (₹1,329 Cr). Point 2 Established history (17+ yrs). Established history (20+ yrs). Established history (23+ yrs). Oldest track record among peers (26 yrs). Established history (9+ yrs). Point 3 Rating: 1★ (bottom quartile). Top rated. Rating: 2★ (lower mid). Rating: 4★ (upper mid). Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 14.61% (bottom quartile). 5Y return: 14.82% (bottom quartile). 5Y return: 19.74% (top quartile). 5Y return: 19.12% (upper mid). 5Y return: 18.47% (lower mid). Point 6 3Y return: 20.31% (top quartile). 3Y return: 20.08% (upper mid). 3Y return: 19.52% (lower mid). 3Y return: 19.10% (bottom quartile). 3Y return: 18.59% (bottom quartile). Point 7 1Y return: 14.76% (lower mid). 1Y return: 22.69% (top quartile). 1Y return: 16.44% (upper mid). 1Y return: 14.53% (bottom quartile). 1Y return: 12.64% (bottom quartile). Point 8 1M return: 0.44% (bottom quartile). 1M return: 1.35% (lower mid). 1M return: 0.39% (bottom quartile). 1M return: 2.19% (upper mid). 1M return: 3.86% (top quartile). Point 9 Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 3.54 (top quartile). Alpha: 0.00 (bottom quartile). Point 10 Sharpe: 0.76 (lower mid). Sharpe: 2.05 (top quartile). Sharpe: 1.48 (upper mid). Sharpe: 0.62 (bottom quartile). Sharpe: 0.08 (bottom quartile). UTI Multi Asset Fund

SBI Multi Asset Allocation Fund

ICICI Prudential Multi-Asset Fund

ICICI Prudential Equity and Debt Fund

BOI AXA Mid and Small Cap Equity and Debt Fund

ലംപ് സം നിക്ഷേപത്തിനുള്ള മികച്ച ഇൻഡെക്സ് ഫണ്ടുകൾ

ഒരു സൂചിക ഫണ്ടിന്റെ പോർട്ട്ഫോളിയോയിൽ ഓഹരികളും മറ്റ് ഉപകരണങ്ങളും സൂചികയിലുള്ള അതേ അനുപാതത്തിൽ അടങ്ങിയിരിക്കുന്നു. മറ്റൊരു വിധത്തിൽ പറഞ്ഞാൽ, ഈ സ്കീമുകൾ ഒരു സൂചികയുടെ പ്രകടനത്തെ അനുകരിക്കുന്നു. ഇവ നിഷ്ക്രിയമായി കൈകാര്യം ചെയ്യപ്പെടുന്ന ഫണ്ടുകളാണ്, ഒറ്റത്തവണ നിക്ഷേപത്തിനുള്ള നല്ലൊരു ഓപ്ഷനായി ഇതിനെ കണക്കാക്കാം. മികച്ച ചിലത്ഇൻഡെക്സ് ഫണ്ടുകൾ ഒറ്റത്തവണ നിക്ഷേപത്തിനായി തിരഞ്ഞെടുക്കാവുന്നവ താഴെ പറയുന്നവയാണ്.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Nippon India Index Fund - Sensex Plan Growth ₹42.1706

↑ 0.16 ₹957 -3.4 1.1 10 11.6 10.9 9.8 LIC MF Index Fund Sensex Growth ₹154.54

↑ 0.58 ₹91 -3.5 0.8 9.3 11 10.3 9.1 Franklin India Index Fund Nifty Plan Growth ₹206.375

↑ 0.94 ₹766 -2.4 2.1 12.1 13.3 11.8 11.3 IDBI Nifty Index Fund Growth ₹36.2111

↓ -0.02 ₹208 9.1 11.9 16.2 20.3 11.7 Nippon India Index Fund - Nifty Plan Growth ₹43.4424

↑ 0.20 ₹3,078 -2.4 2.1 12.3 13.4 11.7 11.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Nippon India Index Fund - Sensex Plan LIC MF Index Fund Sensex Franklin India Index Fund Nifty Plan IDBI Nifty Index Fund Nippon India Index Fund - Nifty Plan Point 1 Upper mid AUM (₹957 Cr). Bottom quartile AUM (₹91 Cr). Lower mid AUM (₹766 Cr). Bottom quartile AUM (₹208 Cr). Highest AUM (₹3,078 Cr). Point 2 Established history (15+ yrs). Established history (23+ yrs). Oldest track record among peers (25 yrs). Established history (15+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 1★ (upper mid). Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 10.86% (bottom quartile). 5Y return: 10.33% (bottom quartile). 5Y return: 11.80% (top quartile). 5Y return: 11.74% (lower mid). 5Y return: 11.74% (upper mid). Point 6 3Y return: 11.61% (bottom quartile). 3Y return: 11.00% (bottom quartile). 3Y return: 13.29% (lower mid). 3Y return: 20.28% (top quartile). 3Y return: 13.41% (upper mid). Point 7 1Y return: 10.01% (bottom quartile). 1Y return: 9.27% (bottom quartile). 1Y return: 12.13% (lower mid). 1Y return: 16.16% (top quartile). 1Y return: 12.31% (upper mid). Point 8 1M return: 0.77% (bottom quartile). 1M return: 0.71% (bottom quartile). 1M return: 1.26% (lower mid). 1M return: 3.68% (top quartile). 1M return: 1.35% (upper mid). Point 9 Alpha: -0.51 (upper mid). Alpha: -1.17 (bottom quartile). Alpha: -0.53 (lower mid). Alpha: -1.03 (bottom quartile). Alpha: -0.47 (top quartile). Point 10 Sharpe: 0.13 (bottom quartile). Sharpe: 0.07 (bottom quartile). Sharpe: 0.25 (lower mid). Sharpe: 1.04 (top quartile). Sharpe: 0.25 (upper mid). Nippon India Index Fund - Sensex Plan

LIC MF Index Fund Sensex

Franklin India Index Fund Nifty Plan

IDBI Nifty Index Fund

Nippon India Index Fund - Nifty Plan

കഴിഞ്ഞ ഒരു മാസത്തെ അടിസ്ഥാനമാക്കിയുള്ള മികച്ച മ്യൂച്വൽ ഫണ്ടുകൾ

T o g e n e r a t e income/capital appreciation by investing in equities and equity related instruments of companies in the infrastructure sector. However, there can be no assurance that the investment objective of the scheme will be realized. Below is the key information for Canara Robeco Infrastructure Returns up to 1 year are on The investment objective of the scheme is to provide long term growth from a portfolio of equity / equity related instruments of companies engaged either directly or indirectly in the infrastructure sector. Research Highlights for LIC MF Infrastructure Fund Below is the key information for LIC MF Infrastructure Fund Returns up to 1 year are on The objective of the scheme would be to provide investors with opportunities for long-term growth in capital along with the liquidity of an open-ended scheme through an active management of investments in a diversified basket of equity stocks of domestic Public Sector Undertakings and in debt and money market instruments issued by PSUs AND others. Research Highlights for SBI PSU Fund Below is the key information for SBI PSU Fund Returns up to 1 year are on To generate consistent long-term returns by

investing predominantly in

equity/equity-related instruments of

companies engaged either directly or

indirectly in infrastructure- and infrastructure

related activities or expected to benefit from

the growth and development of infrastructure Research Highlights for Sundaram Infrastructure Advantage Fund Below is the key information for Sundaram Infrastructure Advantage Fund Returns up to 1 year are on The Scheme seeks to achieve capital appreciation by investing in companies engaged directly or indirectly in infrastructure related activities. Research Highlights for Franklin Build India Fund Below is the key information for Franklin Build India Fund Returns up to 1 year are on 1. Canara Robeco Infrastructure

Canara Robeco Infrastructure

Growth Launch Date 2 Dec 05 NAV (20 Feb 26) ₹164.61 ↑ 1.89 (1.16 %) Net Assets (Cr) ₹879 on 31 Jan 26 Category Equity - Sectoral AMC Canara Robeco Asset Management Co. Ltd. Rating Risk High Expense Ratio 2.32 Sharpe Ratio 0.13 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,478 31 Jan 23 ₹16,229 31 Jan 24 ₹24,420 31 Jan 25 ₹29,225 31 Jan 26 ₹31,221 Returns for Canara Robeco Infrastructure

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 9.3% 3 Month 0.5% 6 Month 2.4% 1 Year 20.5% 3 Year 26% 5 Year 23.5% 10 Year 15 Year Since launch 14.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 0.1% 2023 35.3% 2022 41.2% 2021 9% 2020 56.1% 2019 9% 2018 2.3% 2017 -19.1% 2016 40.2% 2015 2.1% Fund Manager information for Canara Robeco Infrastructure

Name Since Tenure Vishal Mishra 26 Jun 21 4.61 Yr. Shridatta Bhandwaldar 29 Sep 18 7.35 Yr. Data below for Canara Robeco Infrastructure as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 45.41% Utility 12.54% Basic Materials 10.29% Energy 9.34% Financial Services 8.27% Technology 3.24% Communication Services 3.06% Consumer Cyclical 2.93% Real Estate 1.11% Asset Allocation

Asset Class Value Cash 3.81% Equity 96.19% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 28 Feb 11 | LT10% ₹85 Cr 214,901

↓ -3,000 State Bank of India (Financial Services)

Equity, Since 31 Jul 24 | SBIN5% ₹48 Cr 442,500 Reliance Industries Ltd (Energy)

Equity, Since 30 Apr 22 | RELIANCE5% ₹41 Cr 291,750 NTPC Ltd (Utilities)

Equity, Since 30 Nov 18 | NTPC4% ₹39 Cr 1,106,480 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Jul 19 | BEL4% ₹39 Cr 869,000

↓ -25,000 Tata Power Co Ltd (Utilities)

Equity, Since 30 Sep 24 | TATAPOWER3% ₹30 Cr 810,000 GE Vernova T&D India Ltd (Industrials)

Equity, Since 31 Jan 24 | GVT&D3% ₹29 Cr 89,735

↓ -10,250 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 May 24 | BHARTIARTL3% ₹27 Cr 136,600 InterGlobe Aviation Ltd (Industrials)

Equity, Since 31 Jan 23 | INDIGO3% ₹27 Cr 58,250 CG Power & Industrial Solutions Ltd (Industrials)

Equity, Since 31 Oct 23 | CGPOWER3% ₹26 Cr 440,650 2. LIC MF Infrastructure Fund

LIC MF Infrastructure Fund

Growth Launch Date 29 Feb 08 NAV (20 Feb 26) ₹50.4298 ↑ 0.39 (0.79 %) Net Assets (Cr) ₹946 on 31 Jan 26 Category Equity - Sectoral AMC LIC Mutual Fund Asset Mgmt Co Ltd Rating Risk High Expense Ratio 2.21 Sharpe Ratio 0.03 Information Ratio 0.29 Alpha Ratio -6.08 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,011 31 Jan 23 ₹15,567 31 Jan 24 ₹24,683 31 Jan 25 ₹30,671 31 Jan 26 ₹31,739 Returns for LIC MF Infrastructure Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 9.2% 3 Month 0.8% 6 Month 3.5% 1 Year 21.6% 3 Year 28.7% 5 Year 23.6% 10 Year 15 Year Since launch 9.4% Historical performance (Yearly) on absolute basis

Year Returns 2024 -3.7% 2023 47.8% 2022 44.4% 2021 7.9% 2020 46.6% 2019 -0.1% 2018 13.3% 2017 -14.6% 2016 42.2% 2015 -2.2% Fund Manager information for LIC MF Infrastructure Fund

Name Since Tenure Yogesh Patil 18 Sep 20 5.38 Yr. Mahesh Bendre 1 Jul 24 1.59 Yr. Data below for LIC MF Infrastructure Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 48.01% Consumer Cyclical 14.5% Basic Materials 9.34% Financial Services 6.56% Utility 6.33% Technology 3.72% Real Estate 3.47% Health Care 3.21% Communication Services 2.91% Asset Allocation

Asset Class Value Cash 1.95% Equity 98.05% Top Securities Holdings / Portfolio

Name Holding Value Quantity Tata Motors Ltd (Consumer Cyclical)

Equity, Since 31 Oct 25 | TMCV5% ₹48 Cr 1,051,964

↓ -36,431 Shakti Pumps (India) Ltd (Industrials)

Equity, Since 31 Mar 24 | SHAKTIPUMP5% ₹43 Cr 686,379 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Apr 09 | LT5% ₹43 Cr 108,403 REC Ltd (Financial Services)

Equity, Since 31 Jul 23 | RECLTD3% ₹33 Cr 901,191 Apollo Hospitals Enterprise Ltd (Healthcare)

Equity, Since 30 Jun 25 | APOLLOHOSP3% ₹30 Cr 43,674 Garware Hi-Tech Films Ltd (Basic Materials)

Equity, Since 31 Aug 23 | 5006553% ₹28 Cr 93,271 Schneider Electric Infrastructure Ltd (Industrials)

Equity, Since 31 Dec 23 | SCHNEIDER3% ₹26 Cr 377,034

↑ 61,173 Bharat Bijlee Ltd (Industrials)

Equity, Since 31 Jul 22 | BBL3% ₹26 Cr 92,624 Avalon Technologies Ltd (Technology)

Equity, Since 31 Jul 23 | AVALON3% ₹25 Cr 289,118 Mahindra Lifespace Developers Ltd (Real Estate)

Equity, Since 30 Jun 24 | MAHLIFE3% ₹24 Cr 659,065 3. SBI PSU Fund

SBI PSU Fund

Growth Launch Date 7 Jul 10 NAV (20 Feb 26) ₹36.6508 ↑ 0.35 (0.98 %) Net Assets (Cr) ₹5,980 on 31 Jan 26 Category Equity - Sectoral AMC SBI Funds Management Private Limited Rating ☆☆ Risk High Expense Ratio 1.89 Sharpe Ratio 0.63 Information Ratio -0.63 Alpha Ratio 0.05 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,656 31 Jan 23 ₹17,067 31 Jan 24 ₹30,032 31 Jan 25 ₹32,242 31 Jan 26 ₹38,028 Returns for SBI PSU Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 9.1% 3 Month 7.6% 6 Month 16.8% 1 Year 29.9% 3 Year 34.6% 5 Year 28% 10 Year 15 Year Since launch 8.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 11.3% 2023 23.5% 2022 54% 2021 29% 2020 32.4% 2019 -10% 2018 6% 2017 -23.8% 2016 21.9% 2015 16.2% Fund Manager information for SBI PSU Fund

Name Since Tenure Rohit Shimpi 1 Jun 24 1.67 Yr. Data below for SBI PSU Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Financial Services 34.09% Utility 29.59% Energy 13.91% Industrials 12.42% Basic Materials 7.01% Asset Allocation

Asset Class Value Cash 2.9% Equity 97.02% Debt 0.08% Top Securities Holdings / Portfolio

Name Holding Value Quantity State Bank of India (Financial Services)

Equity, Since 31 Jul 10 | SBIN18% ₹1,069 Cr 9,927,500 Bharat Electronics Ltd (Industrials)

Equity, Since 30 Jun 24 | BEL10% ₹583 Cr 12,975,000 NTPC Ltd (Utilities)

Equity, Since 31 Jul 10 | NTPC9% ₹550 Cr 15,443,244 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 31 Jul 10 | POWERGRID9% ₹511 Cr 19,935,554

↑ 2,300,000 GAIL (India) Ltd (Utilities)

Equity, Since 31 May 24 | GAIL8% ₹488 Cr 29,150,000 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 31 Aug 24 | BPCL6% ₹354 Cr 9,700,000 Bank of Baroda (Financial Services)

Equity, Since 31 Aug 24 | BANKBARODA6% ₹329 Cr 11,000,000 NMDC Ltd (Basic Materials)

Equity, Since 31 Oct 23 | NMDC4% ₹227 Cr 27,900,000 Indian Bank (Financial Services)

Equity, Since 30 Jun 21 | INDIANB4% ₹221 Cr 2,427,235 Oil India Ltd (Energy)

Equity, Since 31 Mar 24 | OIL3% ₹196 Cr 3,850,000 4. Sundaram Infrastructure Advantage Fund

Sundaram Infrastructure Advantage Fund

Growth Launch Date 29 Sep 05 NAV (20 Feb 26) ₹99.6362 ↑ 0.94 (0.95 %) Net Assets (Cr) ₹917 on 31 Jan 26 Category Equity - Sectoral AMC Sundaram Asset Management Company Ltd Rating Risk High Expense Ratio 2.37 Sharpe Ratio 0.21 Information Ratio -0.15 Alpha Ratio -1.74 Min Investment 100,000 Min SIP Investment 100 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹15,182 31 Jan 23 ₹15,190 31 Jan 24 ₹22,755 31 Jan 25 ₹25,279 31 Jan 26 ₹27,393 Returns for Sundaram Infrastructure Advantage Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 9% 3 Month 1% 6 Month 4.4% 1 Year 22.5% 3 Year 23.5% 5 Year 20.5% 10 Year 15 Year Since launch 11.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 4.1% 2023 23.8% 2022 41.7% 2021 2.1% 2020 49.5% 2019 10.4% 2018 2.2% 2017 -21.9% 2016 55.5% 2015 -0.5% Fund Manager information for Sundaram Infrastructure Advantage Fund

Name Since Tenure Siddarth Mohta 21 Jan 26 0.03 Yr. Data below for Sundaram Infrastructure Advantage Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 38.75% Utility 12.06% Energy 11.66% Communication Services 11.58% Consumer Cyclical 6.98% Basic Materials 6.67% Financial Services 4.49% Real Estate 2.04% Health Care 0.95% Technology 0.46% Asset Allocation

Asset Class Value Cash 4.34% Equity 95.66% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 31 May 09 | LT9% ₹83 Cr 210,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 31 Oct 19 | BHARTIARTL9% ₹82 Cr 415,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Jan 18 | RELIANCE8% ₹71 Cr 510,000 NTPC Ltd (Utilities)

Equity, Since 31 Jan 22 | NTPC5% ₹48 Cr 1,340,000 UltraTech Cement Ltd (Basic Materials)

Equity, Since 31 Oct 19 | ULTRACEMCO4% ₹36 Cr 28,000 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Jul 22 | BEL3% ₹30 Cr 675,000 State Bank of India (Financial Services)

Equity, Since 28 Feb 22 | SBIN2% ₹22 Cr 200,000 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 30 Sep 19 | BPCL2% ₹21 Cr 575,000 Power Grid Corp Of India Ltd (Utilities)

Equity, Since 31 Mar 22 | POWERGRID2% ₹21 Cr 800,000 ICICI Bank Ltd (Financial Services)

Equity, Since 30 Jun 18 | ICICIBANK2% ₹20 Cr 145,000 5. Franklin Build India Fund

Franklin Build India Fund

Growth Launch Date 4 Sep 09 NAV (20 Feb 26) ₹149.452 ↑ 1.49 (1.00 %) Net Assets (Cr) ₹3,003 on 31 Jan 26 Category Equity - Sectoral AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 2.01 Sharpe Ratio 0.21 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,734 31 Jan 23 ₹15,797 31 Jan 24 ₹25,867 31 Jan 25 ₹29,250 31 Jan 26 ₹31,672 Returns for Franklin Build India Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 20 Feb 26 Duration Returns 1 Month 8.9% 3 Month 2.3% 6 Month 5.3% 1 Year 21.1% 3 Year 28.1% 5 Year 23.9% 10 Year 15 Year Since launch 17.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 3.7% 2023 27.8% 2022 51.1% 2021 11.2% 2020 45.9% 2019 5.4% 2018 6% 2017 -10.7% 2016 43.3% 2015 8.4% Fund Manager information for Franklin Build India Fund

Name Since Tenure Ajay Argal 18 Oct 21 4.29 Yr. Kiran Sebastian 7 Feb 22 3.99 Yr. Sandeep Manam 18 Oct 21 4.29 Yr. Data below for Franklin Build India Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 33.81% Financial Services 16.07% Utility 14.48% Energy 13.67% Communication Services 8.08% Basic Materials 5.58% Real Estate 2.64% Consumer Cyclical 1.25% Technology 1.16% Asset Allocation

Asset Class Value Cash 3.26% Equity 96.74% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 20 | LT9% ₹261 Cr 665,000 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 30 Jun 19 | ONGC6% ₹184 Cr 6,825,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Oct 21 | RELIANCE6% ₹176 Cr 1,260,000

↑ 60,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 29 Feb 20 | INDIGO5% ₹161 Cr 350,000

↑ 24,659 NTPC Ltd (Utilities)

Equity, Since 30 Nov 16 | NTPC5% ₹142 Cr 3,978,727

↓ -371,273 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 09 | BHARTIARTL5% ₹140 Cr 710,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Oct 25 | HDFCBANK5% ₹139 Cr 1,500,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 12 | AXISBANK5% ₹137 Cr 1,000,000 State Bank of India (Financial Services)

Equity, Since 31 Jul 14 | SBIN4% ₹108 Cr 1,000,000 REC Ltd (Financial Services)

Equity, Since 30 Sep 25 | RECLTD3% ₹98 Cr 2,700,000

↑ 400,000

ഒറ്റത്തവണ നിക്ഷേപം നടത്തുമ്പോൾ ശ്രദ്ധിക്കേണ്ട കാര്യങ്ങൾ

മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പ് വ്യക്തികൾ ധാരാളം പാരാമീറ്ററുകൾ ശ്രദ്ധിക്കേണ്ടതുണ്ട്. ഇതിൽ ഉൾപ്പെടുന്നു:

മാർക്കറ്റ് സമയം

ഒറ്റത്തവണ നിക്ഷേപത്തിന്റെ കാര്യം വരുമ്പോൾ, വ്യക്തികൾ എപ്പോഴും അന്വേഷിക്കേണ്ടതുണ്ട്വിപണി പ്രത്യേകിച്ച് ഇക്വിറ്റി അധിഷ്ഠിത ഫണ്ടുകളുമായി ബന്ധപ്പെട്ട സമയങ്ങൾ. ഒറ്റത്തവണ നിക്ഷേപം നടത്താനുള്ള നല്ല സമയമാണ് വിപണികൾ താഴ്ന്നതും ഉടൻ തന്നെ അവർ വിലമതിക്കാൻ തുടങ്ങുന്നതും. എന്നിരുന്നാലും, വിപണികൾ ഇതിനകം ഏറ്റവും ഉയർന്ന നിലയിലാണെങ്കിൽ, ഒറ്റത്തവണ നിക്ഷേപത്തിൽ നിന്ന് വിട്ടുനിൽക്കുന്നതാണ് നല്ലത്.

വൈവിധ്യവൽക്കരണം

ഒറ്റത്തവണ നിക്ഷേപിക്കുന്നതിന് മുമ്പ് പരിഗണിക്കേണ്ട ഒരു പ്രധാന വശം കൂടിയാണ് വൈവിധ്യവൽക്കരണം. ഒറ്റത്തവണ നിക്ഷേപം നടത്തുന്ന വ്യക്തികൾ ഒന്നിലധികം വഴികളിലേക്ക് വ്യാപിച്ചുകൊണ്ട് അവരുടെ നിക്ഷേപം വൈവിധ്യവത്കരിക്കണം. സ്കീമുകളിലൊന്ന് പ്രവർത്തിക്കുന്നില്ലെങ്കിൽപ്പോലും അവരുടെ മൊത്തത്തിലുള്ള പോർട്ട്ഫോളിയോ നന്നായി പ്രവർത്തിക്കുന്നുവെന്ന് ഉറപ്പാക്കാൻ ഇത് സഹായിക്കും.

നിങ്ങളുടെ ലക്ഷ്യം അനുസരിച്ച് നിങ്ങളുടെ നിക്ഷേപം നടത്തുക

വ്യക്തികൾ ചെയ്യുന്ന ഏതൊരു നിക്ഷേപവും ഒരു പ്രത്യേക ലക്ഷ്യം കൈവരിക്കാനാണ്. അതിനാൽ, സ്കീമിന്റെ സമീപനം യോജിച്ചതാണോ എന്ന് വ്യക്തികൾ പരിശോധിക്കണംനിക്ഷേപകൻന്റെ ലക്ഷ്യം. ഇവിടെ, വ്യക്തികൾ വിവിധ പാരാമീറ്ററുകൾക്കായി നോക്കണംസിഎജിആർ സ്കീമിൽ നിക്ഷേപിക്കുന്നതിന് മുമ്പുള്ള വരുമാനം, സമ്പൂർണ്ണ വരുമാനം, നികുതിയുടെ സ്വാധീനം എന്നിവയും അതിലേറെയും.

ശരിയായ സമയത്ത് വീണ്ടെടുക്കൽ നടത്തണം

വ്യക്തികൾ അവരുടെ കാര്യം ചെയ്യണംമോചനം കൃത്യമായ സമയത്ത് ഒറ്റത്തവണ നിക്ഷേപം. നിക്ഷേപലക്ഷ്യം അനുസരിച്ച് ഇത് സാധ്യമാണെങ്കിലും; വ്യക്തികൾ അവർ നിക്ഷേപിക്കാൻ ഉദ്ദേശിക്കുന്ന സ്കീമിനെക്കുറിച്ച് സമയബന്ധിതമായി അവലോകനം ചെയ്യണം. എന്നിരുന്നാലും, അവർക്ക് പരമാവധി ആനുകൂല്യങ്ങൾ ആസ്വദിക്കാൻ കഴിയുന്ന തരത്തിൽ ദീർഘകാലത്തേക്ക് നിക്ഷേപം നിലനിർത്തേണ്ടതുണ്ട്.

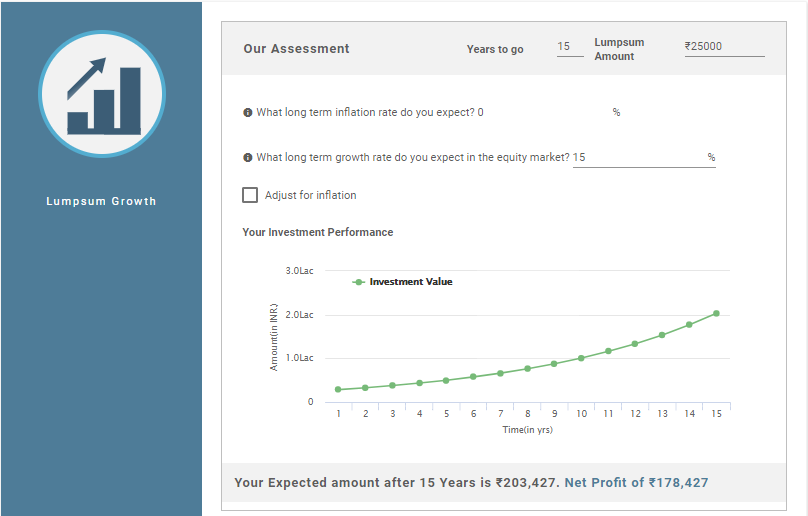

മ്യൂച്വൽ ഫണ്ട് ലംപ് സം റിട്ടേൺ കാൽക്കുലേറ്റർ

മ്യൂച്വൽ ഫണ്ട് ലംപ് സം റിട്ടേൺ കാൽക്കുലേറ്റർ ഒരു വ്യക്തിയുടെ ലംപ് സം നിക്ഷേപം ഒരു നിശ്ചിത സമയപരിധിയിൽ എങ്ങനെ വളരുന്നു എന്ന് കാണിക്കാൻ വ്യക്തികളെ സഹായിക്കുന്നു. ലംപ് സം കാൽക്കുലേറ്ററിൽ ഇൻപുട്ട് ചെയ്യേണ്ട ചില ഡാറ്റയിൽ നിക്ഷേപത്തിന്റെ കാലാവധി, പ്രാരംഭ നിക്ഷേപ തുക, ദീർഘകാല പ്രതീക്ഷിക്കുന്ന വളർച്ചാ നിരക്ക് എന്നിവയും അതിലേറെയും ഉൾപ്പെടുന്നു. മ്യൂച്വൽ ഫണ്ട് ലംപ്സം റിട്ടേൺ കാൽക്കുലേറ്ററിന്റെ ഒരു ചിത്രീകരണം ഇനിപ്പറയുന്നതാണ്.

ചിത്രീകരണം

ലംപ് സം നിക്ഷേപം: 25 രൂപ,000

നിക്ഷേപ കാലാവധി: 15 വർഷം

ദീർഘകാല വളർച്ചാ നിരക്ക് (ഏകദേശം): 15%

ലംപ് സം കാൽക്കുലേറ്റർ അനുസരിച്ച് പ്രതീക്ഷിക്കുന്ന വരുമാനം: 2,03,427 രൂപ

നിക്ഷേപത്തിലെ അറ്റാദായം: 1,78,427 രൂപ

അതിനാൽ, മുകളിലെ കണക്കുകൂട്ടൽ കാണിക്കുന്നത് നിങ്ങളുടെ നിക്ഷേപത്തിലെ നിക്ഷേപത്തിന്റെ അറ്റാദായം 1,78,427 രൂപയാണെന്നും നിങ്ങളുടെ നിക്ഷേപത്തിന്റെ ആകെ മൂല്യം 2,03,427 രൂപയാണെന്നും ആണ്..

മ്യൂച്വൽ ഫണ്ടിലെ ഒറ്റത്തവണ നിക്ഷേപത്തിന്റെ ഗുണങ്ങളും ദോഷങ്ങളും

SIP-ന് സമാനമായി, ലംപ് സം നിക്ഷേപത്തിനും അതിന്റേതായ ഗുണങ്ങളും ദോഷങ്ങളുമുണ്ട്. അതിനാൽ, നമുക്ക് ഈ ഗുണങ്ങളും ദോഷങ്ങളും നോക്കാം.

പ്രയോജനങ്ങൾ

ലംപ് സം നിക്ഷേപത്തിന്റെ ഗുണങ്ങൾ താഴെ പറയുന്നവയാണ്.

- വലിയ തുക നിക്ഷേപിക്കുക: വ്യക്തികൾക്ക് മ്യൂച്വൽ ഫണ്ടുകളിൽ വലിയ തുക നിക്ഷേപിക്കാനും ഫണ്ടുകൾ നിഷ്ക്രിയമായി സൂക്ഷിക്കുന്നതിനുപകരം ഉയർന്ന വരുമാനം നേടാനും കഴിയും.

- ദീർഘകാലത്തേക്ക് അനുയോജ്യം: ദീർഘകാല നിക്ഷേപങ്ങൾക്ക്, പ്രത്യേകിച്ച് ഇക്വിറ്റി ഫണ്ടുകളുടെ കാര്യത്തിൽ, ലംപ് സം നിക്ഷേപ രീതി നല്ലതാണ്. എന്നിരുന്നാലും, ഡെറ്റ് ഫണ്ടുകളുടെ കാര്യത്തിൽ, കാലാവധി ഹ്രസ്വമോ ഇടത്തരമോ ആകാം

- സൗകര്യം: പേയ്മെന്റ് ഒരു തവണ മാത്രമേ ചെയ്യുന്നുള്ളൂ എന്നതിനാലും കൃത്യമായ ഇടവേളകളിൽ കുറയ്ക്കാത്തതിനാലും ഒറ്റത്തവണ നിക്ഷേപ രീതി സൗകര്യപ്രദമാണ്.

ദോഷങ്ങൾ

ലംപ് സം നിക്ഷേപത്തിന്റെ ദോഷങ്ങൾ ഇവയാണ്:

- ക്രമരഹിതമായ നിക്ഷേപം: ലംപ് സം നിക്ഷേപം സ്ഥിരമായ സമ്പാദ്യശീലം വളർത്തിയെടുക്കാത്തതിനാൽ നിക്ഷേപകന്റെ സ്ഥിരമായ സമ്പാദ്യം ഉറപ്പാക്കുന്നില്ല.

- ഉയർന്ന അപകടസാധ്യത: ലംപ് സം നിക്ഷേപത്തിൽ, സമയക്രമം നോക്കേണ്ടത് പ്രധാനമാണ്. കാരണം, ലംപ്സം മോഡിൽ നിക്ഷേപം ഒരു തവണ മാത്രമേ ചെയ്യുന്നുള്ളൂ, കൃത്യമായ ഇടവേളകളിൽ അല്ല. അതിനാൽ, വ്യക്തികൾ സമയം കണക്കാക്കിയില്ലെങ്കിൽ, അവർ നഷ്ടത്തിലായേക്കാം.

ഉപസംഹാരം

അതിനാൽ, മുകളിലുള്ള പോയിന്ററുകളിൽ നിന്ന്, മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കാനുള്ള ഒരു നല്ല മാർഗമാണ് ലംപ്സം മോഡ് എന്ന് പറയാം. എന്നിരുന്നാലും, സ്കീമിൽ ഒറ്റത്തവണ തുക നിക്ഷേപിക്കുമ്പോൾ വ്യക്തികൾ ആത്മവിശ്വാസം പുലർത്തേണ്ടതുണ്ട്. ഇല്ലെങ്കിൽ, അവർക്ക് നിക്ഷേപത്തിന്റെ SIP മോഡ് തിരഞ്ഞെടുക്കാം. കൂടാതെ, നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് ആളുകൾ സ്കീമിന്റെ രീതികൾ മനസ്സിലാക്കണം. ആവശ്യമെങ്കിൽ, അവർക്ക് ഒരു ഉപദേശം പോലും നൽകാംസാമ്പത്തിക ഉപദേഷ്ടാവ്. അവരുടെ പണം സുരക്ഷിതമാണെന്നും അവരുടെ ലക്ഷ്യങ്ങൾ കൃത്യസമയത്ത് പൂർത്തീകരിക്കപ്പെടുന്നുവെന്നും ഉറപ്പാക്കാൻ ഇത് അവരെ സഹായിക്കും.

ഇവിടെ നൽകിയിരിക്കുന്ന വിവരങ്ങൾ കൃത്യമാണെന്ന് ഉറപ്പാക്കാൻ എല്ലാ ശ്രമങ്ങളും നടത്തിയിട്ടുണ്ട്. എന്നിരുന്നാലും, ഡാറ്റയുടെ കൃത്യത സംബന്ധിച്ച് യാതൊരു ഉറപ്പും നൽകുന്നില്ല. എന്തെങ്കിലും നിക്ഷേപം നടത്തുന്നതിന് മുമ്പ് സ്കീം വിവര രേഖ ഉപയോഗിച്ച് പരിശോധിക്കുക.

Research Highlights for Canara Robeco Infrastructure