म्युच्युअल फंड सही है

AMFI साठी पुढाकार म्हणून मार्च 2017 मध्ये जाहिरात मोहीम सुरू केली आहेगुंतवणूकदार दिशेने जागरूकताम्युच्युअल फंड. म्युच्युअल फंड गुंतवणूकदारांच्या जागरूकतेसाठी व्यवस्थापन शुल्काच्या 2 bps बाजूला ठेवतात. हा पैसा आता "सही है" मोहिमेद्वारे जनजागृतीसाठी वापरला जात आहे. म्युच्युअल फंड हा गुंतवणूकदारांसाठी योग्य पर्याय असल्याचे गुंतवणूकदारांना कळवणे हा या मोहिमेचा उद्देश आहे. या मोहिमेचे लक्ष्य सामान्य लोकांसाठी आहे आणि किरकोळ गुंतवणूकदारांमध्ये स्वारस्य निर्माण करण्याचे उद्दिष्ट आहे.

म्युच्युअल फंड सही है ही गुंतवणूकदार समुदायामध्ये म्युच्युअल फंडांबद्दल जागरूकता निर्माण करण्यासाठी असोसिएशन ऑफ म्युच्युअल फंड्स इन इंडिया (AMFI) ने अलीकडेच सुरू केलेली मोहीम आहे. या मोहिमेद्वारे, AMFI म्युच्युअल फंडांचा अर्थ, म्युच्युअल फंड कंपन्या, यांसारख्या विविध गुंतवणूकदारांच्या प्रश्नांना सामोरे जाण्याची निवड करते.सर्वोत्तम म्युच्युअल फंड म्युच्युअल फंड गुंतवणूक कशी करावी आणि कशी करावीगुंतवणूक म्युच्युअल फंड मध्ये अर्थ प्राप्त होतो. "म्युच्युअल फंड सही है" या टॅगलाइनसह भारतीय गुंतवणूकदारांच्या मनात खऱ्या अर्थाने प्रवेश करण्याचा प्रयत्न करत आहे.

म्युच्युअल फंड्समध्ये AMFI ची भूमिका सही है

AMFI ही भारतातील म्युच्युअल फंडांची संघटना आहे. AMFI ही नियामक संस्था नाही, परंतु म्युच्युअल फंड उद्योगासाठी सर्वोत्तम पद्धती सेट करणारी संघटना आहे. हे गुंतवणूकदार जागरूकता, शिक्षण, आचारसंहिता आणि उद्योगात नैतिक आणि व्यावसायिक मानके राखते.

म्युच्युअल फंड सही है खर्च

2018-19 आर्थिक वर्षात AMFI खर्च करेलरु. 150-175 कोटी म्युच्युअल फंड गुंतवणुकीला प्रोत्साहन देण्यासाठी. गेल्या आर्थिक वर्षात (आर्थिक वर्ष 17-18) तो खर्च झाला होता200 कोटी रु हेतूने.

म्युच्युअल फंडाचा प्रभाव सही है

असोसिएशन ऑफ म्युच्युअल फंड्स इन इंडिया (Amfi) च्या अधिकाऱ्यांनी एप्रिल 2018 मध्ये दिलेल्या माहितीनुसार, म्युच्युअल फंड उद्योगाने गेल्या एका वर्षात 32 लाख नवीन गुंतवणूकदार जोडले आहेत.

म्युच्युअल फंड्ससाठी मार्ग सही है

असोसिएशन ऑफ म्युच्युअल फंड ऑफ इंडिया (एएमएफआय) आपली पुढील मोहीम हाती घेण्यास तयार आहे ज्यामध्येगुंतवणुकीचे फायदे मध्येकर्ज निधी, लोकप्रिय 'म्युच्युअल फंड सही है' ड्राइव्हचे अनुसरण करत आहे.

आम्ही आता कर्ज गुंतवणुकीच्या फायद्यांवर म्युच्युअल फंड मोहिमेच्या दुसऱ्या टप्प्याचे नियोजन करत आहोत. सप्टेंबर 2018 च्या तिसऱ्या आठवड्यापासून ते प्रसारित होण्याची अपेक्षा आहे,” AMFI मुख्य कार्यकारी एन एस व्यंकटेश यांनी PTI ला सांगितले.

Talk to our investment specialist

म्युच्युअल फंड म्हणजे काय?

म्युच्युअल फंड हे एक समान उद्दिष्ट असलेल्या निधीचा एकत्रित समूह आहे. म्युच्युअल फंड हे सिक्युरिटीज अँड एक्सचेंज बोर्ड ऑफ इंडिया द्वारे नियंत्रित केले जातात (सेबी). प्रत्येक म्युच्युअल फंड योजना पाळत असलेली स्पष्ट धोरणे आणि मार्गदर्शक तत्त्वे आहेत याची SEBI खात्री करते. निधी व्यवस्थापक किंवा पोर्टफोलिओ व्यवस्थापक नावाच्या पात्र व्यक्तीद्वारे प्रत्येक योजना व्यावसायिकरित्या व्यवस्थापित केली जाते. हे त्यांच्या क्षेत्रातील तज्ञ आहेत आणि त्यांना सिक्युरिटीज (इक्विटी किंवा कर्ज) कसे निवडायचे आणि गुंतवणूकदाराने वेळोवेळी परतावा कसा मिळवावा याची खात्री केली जाते.

म्युच्युअल फंड हिंदीमध्ये

म्युच्युअल फंडासाठी कोणतीही खरी हिंदी संज्ञा नसली तरी, गेल्या काही वर्षांत काय घडले आहे ते म्हणजे म्युच्युअल फंडांनी सखोल प्रवेश अंगभूत असल्याची खात्री करण्यासाठी हिंदी/भाषिक भाषेत विशिष्ट मोहिमा सुरू केल्या आहेत. किंबहुना, "कर बचत योजना" नावाचा कर बचत निधी, असंतुलित निधी "बाल विकास योजना" या नावाने, आणि मुलांच्या भविष्यासाठी बचत करण्याच्या उद्देशाने एक संतुलित योजना सुरुवातीच्या वर्षांत आली. या सोबतच "बचत योजना" आणि "निवेश लक्ष्य" सारख्या योजना देखील आहेत. अनेक वर्षांपूर्वीSBI म्युच्युअल फंड, "SBI Chota" लाँच केलेSIP" INR 500 च्या किमान गुंतवणूक रकमेसह एक सूक्ष्म-SIP.

शेअर मार्केट विरुद्ध म्युच्युअल फंड

बरेच लोक थेट शेअर मार्केटमध्ये (किंवा स्टॉक मार्केट) गुंतवणूक करण्याचा प्रयत्न करतात. जेव्हा त्या लोकांना स्टॉक मार्केट, स्टॉक कसे निवडायचे, त्यांचे मूल्यमापन कसे करायचे, कोणते घटक शोधायचे आणि सर्वात महत्त्वाचे म्हणजे त्यांचे निरीक्षण कसे करायचे आणि बाहेर पडायचे याबद्दल अपुरे ज्ञान असते तेव्हा हे धोकादायक बनते. स्टॉक मार्केटमध्ये थेट गुंतवणूक करणे हे तज्ञांसाठी आहे. म्युच्युअल फंड हे फंड मॅनेजर नावाच्या व्यावसायिकांद्वारे व्यवस्थापित केले जातात, ज्यांच्याकडे वरील सर्व गोष्टींमध्ये व्यावसायिक पात्रता, अनुभव आणि कौशल्य आहे. योजनेनुसार, फंड हाऊसेस व्यवस्थापन शुल्क आकारतात जे दरवर्षी ०.२% इतके कमी असू शकते (साठीलिक्विड फंड) जास्तीत जास्त 2.5% p.a. च्या साठीइक्विटी फंड. एखाद्या व्यावसायिकाला त्यांच्या सेवांसाठी पैसे देणे आणि दीर्घकाळात तुम्हाला फायदा होईल याची खात्री करणे ही चांगली गोष्ट आहे. गुंतवणूक करण्याचा हा एक स्मार्ट मार्ग आहे! त्यामुळे किरकोळ गुंतवणूकदारांसाठी, थेट शेअर बाजारात गुंतवणूक करण्याविरुद्ध, म्युच्युअल फंड सही है!

म्युच्युअल फंड क्या है मोहीम

ही मोहीम केवळ इंग्रजीतच नाही तर हिंदी आणि इतर स्थानिक भाषांमध्येही आहे. त्यामुळे आज अनेक जिज्ञासू गुंतवणूकदार "म्युच्युअल फंड क्या है?" हा प्रश्न विचारतात, हिंदीमध्ये कोणतीही खरी व्याख्या नसताना, ही संकल्पना समजावून सांगू शकते की हा एक समान उद्दिष्ट असलेला निधी आहे. मोहिमेच्या अगदी शब्दांचा अर्थ असा होतो की म्युच्युअल फंड हा योग्य पर्याय आहे! म्युच्युअल फंड सही है!

म्युच्युअल फंडात गुंतवणूक करणे चांगले की वाईट?

आज, म्युच्युअल फंड उद्योग कालांतराने विस्तारला आहे, फक्त काही आकडेवारी सामायिक करण्यासाठी:

- INR 20 लाख कोटींहून अधिक गुंतवणूकदारांचे पैसे म्युच्युअल फंडात आहेत

- म्युच्युअल फंडामध्ये ५ कोटींहून अधिक गुंतवणूक केली आहे

- SEBI द्वारे म्युच्युअल फंड ऑफर करणाऱ्या 42 म्युच्युअल फंड कंपन्या आहेत

- 10 पेक्षा जास्त आहेत,000 ज्या योजना गुंतवणूकदार निवडू शकतात

तर म्युच्युअल फंड सही है!

सर्वोत्तम म्युच्युअल फंडात गुंतवणूक कशी करावी?

म्युच्युअल फंडामध्ये गुंतवणूक करण्याचे विविध मार्ग आहेत. एखादा ब्रोकर वापरू शकतो, एवितरक, अबँक, एक ऑनलाइन प्लॅटफॉर्म किंवा अगदी स्वतंत्र वित्तीय एजंट (IFA) द्वारे. सर्व मार्ग तुम्हाला म्युच्युअल फंडात गुंतवणूक करण्यास मदत करतील.

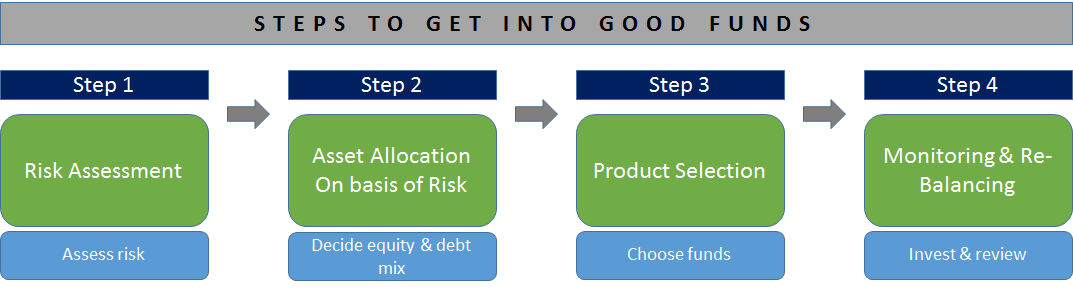

गुंतवणुकीसाठी सर्वोत्तम म्युच्युअल फंड मिळवण्याबद्दल नाही. सर्वप्रथम, गुंतवणूकदारांनी त्यांची जोखीम घेण्याची क्षमता समजून घेणे आवश्यक आहे. दुसरे म्हणजे, त्यांना त्यांच्याशी जुळणे आवश्यक आहेजोखीम क्षमता आणि गुंतवणुकीच्या प्रकारासह होल्डिंग पीरियड, हे मूलत: इक्विटी आणि डेटचे योग्य मिश्रण मिळवणे आणि गुंतवणूकदाराच्या जोखीम क्षमतेशी जुळवून घेणे आहे. तिसरे म्हणजे, सर्वोत्तम म्युच्युअल फंड निवडणे हे एक कंटाळवाणे काम आहे, हे पाहणे आवश्यक आहे. कार्यप्रदर्शन रेटिंग, खर्च गुणोत्तर, फंड मॅनेजर ट्रॅक रेकॉर्ड इत्यादीसारख्या विविध पॅरामीटर्सवर. शेवटी, परंतु किमान नाही, एखाद्याने वेळेनुसार कामगिरीचे निरीक्षण करणे आणि ते चांगल्या फंडात असल्याची खात्री करणे आवश्यक आहे. खराब कामगिरी करणाऱ्यांना बदलण्याची गरज आहे.

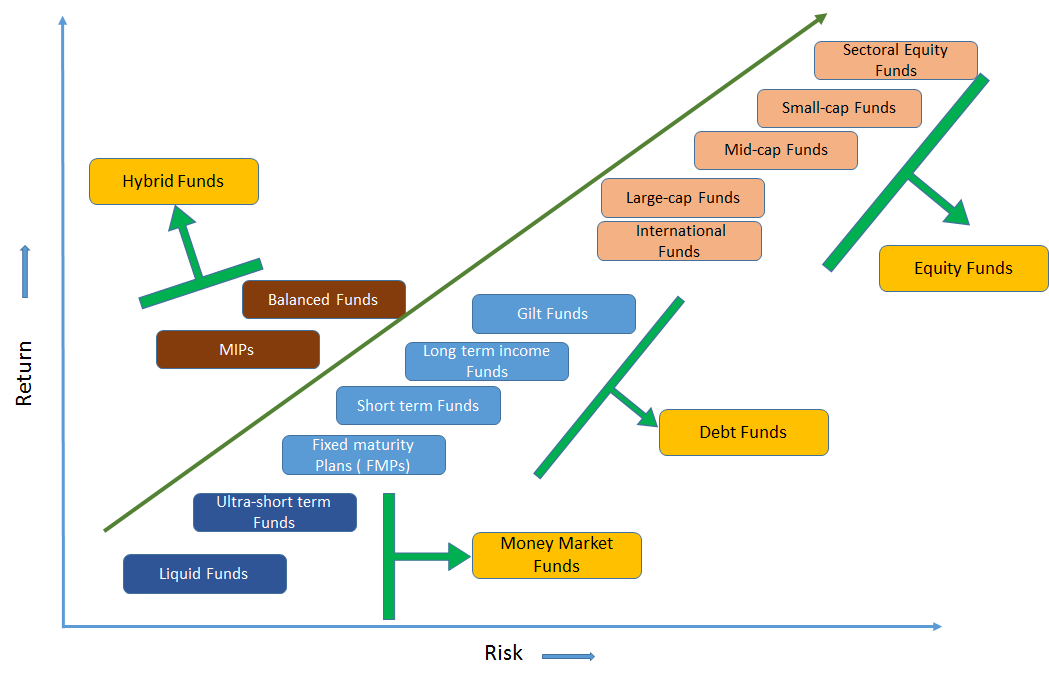

आणखी एक गोष्ट अशी आहे की गुंतवणूकदाराने त्यांचा होल्डिंग कालावधी जो गुंतवणुकीच्या प्रकाराशी जुळवावा लागतो. म्युच्युअल फंड प्रत्येक कालावधीसाठी उपलब्ध आहेत. जर एखाद्याला 1 दिवसासाठी पैसे गुंतवायचे असतील तर लिक्विड फंड आहेत, काही आठवड्यांसाठी अल्ट्रा शॉर्ट टर्म फंड आहेत आणि दीर्घ मुदतीसाठी, किमान 3-5 वर्षांपेक्षा जास्त कालावधीसाठी इक्विटी फंड आहेत. त्यामुळे म्युच्युअल फंड प्रत्येक संभाव्य कालावधीसाठी अस्तित्वात आहेत. खालील तक्त्यामध्ये निधीचा प्रकार आणि किती कालावधी असावा याचे सूचक दिले आहे.

अल्प मुदतीसाठी म्युच्युअल फंड

असा एक सामान्य समज आहे की म्युच्युअल फंड हे केवळ दीर्घकालीन गुंतवणूकदारांसाठीच असतात आणि तेही भरपूर पैसे असलेल्या लोकांसाठी. हे दोन्ही खरे नाहीत. एखादी व्यक्ती INR 500 (कधीकधी INR 50 सुद्धा) इतकी कमी रक्कम गुंतवू शकते. तसेच, प्रत्येक कालावधीसाठी म्युच्युअल फंड आहेत. किंबहुना, जर एखाद्याने अल्प मुदतीसाठी म्युच्युअल फंड शोधायला गेलो तर फंडांची संपूर्ण यादी समोर येईल. जे गुंतवणूकदार एक दिवस किंवा काही दिवस गुंतवणूक करू इच्छितात ते लिक्विड फंडात गुंतवणूक करू शकतात, जे काही आठवडे किंवा महिनाभर गुंतवणूक करू इच्छितात ते अल्ट्राकडे पाहू शकतात.अल्पकालीन निधी.एक वर्ष आणि 2 वर्षांपर्यंत गुंतवणूक करू इच्छिणारे शॉर्ट टर्म फंड पाहू शकतात. त्यामुळे अल्प मुदतीसाठी म्युच्युअल फंड आहेत, खरे तर प्रत्येक टर्मसाठी म्युच्युअल फंड अस्तित्वात आहेत! म्युच्युअल फंड सही है!

सर्वोत्तम शॉर्ट टर्म म्युच्युअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Franklin India Ultra Short Bond Fund - Super Institutional Plan Growth ₹34.9131

↑ 0.04 ₹297 1.3 5.9 13.7 8.8 0% 1Y 15D Sundaram Short Term Debt Fund Growth ₹36.3802

↑ 0.01 ₹362 0.8 11.4 12.8 5.3 4.52% 1Y 2M 13D 1Y 7M 3D Axis Short Term Fund Growth ₹32.1478

↑ 0.03 ₹11,709 1.1 2.6 7.5 7.6 8.1 7.39% 2Y 3M 4D 2Y 9M 11D ICICI Prudential Short Term Fund Growth ₹62.6304

↑ 0.07 ₹22,707 1.1 2.8 7.5 7.6 8 7.51% 2Y 9M 4D 4Y 7M 20D Nippon India Short Term Fund Growth ₹54.8695

↑ 0.02 ₹8,684 1 2.7 7.4 7.6 7.9 7.17% 2Y 8M 1D 3Y 2M 26D Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 7 Aug 22 Research Highlights & Commentary of 5 Funds showcased

Commentary Franklin India Ultra Short Bond Fund - Super Institutional Plan Sundaram Short Term Debt Fund Axis Short Term Fund ICICI Prudential Short Term Fund Nippon India Short Term Fund Point 1 Bottom quartile AUM (₹297 Cr). Bottom quartile AUM (₹362 Cr). Upper mid AUM (₹11,709 Cr). Highest AUM (₹22,707 Cr). Lower mid AUM (₹8,684 Cr). Point 2 Established history (18+ yrs). Established history (23+ yrs). Established history (16+ yrs). Oldest track record among peers (24 yrs). Established history (23+ yrs). Point 3 Rating: 1★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Top rated. Rating: 4★ (upper mid). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: Moderately Low. Point 5 1Y return: 13.69% (top quartile). 1Y return: 12.83% (upper mid). 1Y return: 7.53% (lower mid). 1Y return: 7.47% (bottom quartile). 1Y return: 7.42% (bottom quartile). Point 6 1M return: 0.59% (top quartile). 1M return: 0.20% (bottom quartile). 1M return: 0.54% (bottom quartile). 1M return: 0.59% (upper mid). 1M return: 0.54% (lower mid). Point 7 Sharpe: 2.57 (top quartile). Sharpe: 0.98 (lower mid). Sharpe: 0.94 (bottom quartile). Sharpe: 1.17 (upper mid). Sharpe: 0.76 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 0.00% (bottom quartile). Yield to maturity (debt): 4.52% (bottom quartile). Yield to maturity (debt): 7.39% (upper mid). Yield to maturity (debt): 7.51% (top quartile). Yield to maturity (debt): 7.17% (lower mid). Point 10 Modified duration: 0.00 yrs (top quartile). Modified duration: 1.20 yrs (upper mid). Modified duration: 2.26 yrs (lower mid). Modified duration: 2.76 yrs (bottom quartile). Modified duration: 2.67 yrs (bottom quartile). Franklin India Ultra Short Bond Fund - Super Institutional Plan

Sundaram Short Term Debt Fund

Axis Short Term Fund

ICICI Prudential Short Term Fund

Nippon India Short Term Fund

2022 मध्ये सर्वोत्तम म्युच्युअल फंड गुंतवणूक

2022 मध्ये करण्यासाठी सर्वोत्तम म्युच्युअल फंड गुंतवणूक ही थोड्या संशोधनानंतर केली जाते. प्रथम, एखाद्याला कोणत्या श्रेणीच्या फंडांमध्ये गुंतवणूक करायची आहे हे जाणून घेणे आवश्यक आहे. त्यानंतर फंडाची श्रेणी निवडू शकते, मग ती लार्ज-कॅप इक्विटी असो,मिड-कॅप इक्विटी किंवा अगदी कर्ज.Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Sundaram Rural and Consumption Fund Growth ₹87.5677

↑ 0.94 ₹1,461 -9.6 -13.5 1.5 13.6 11.5 -0.1 Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 UTI Dynamic Bond Fund Growth ₹31.7587

↑ 0.05 ₹421 1 2.4 5.9 7 8.7 6 Franklin Asian Equity Fund Growth ₹36.9653

↓ -1.01 ₹372 5.6 13.6 28.6 13.9 3 23.7 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Sundaram Rural and Consumption Fund Baroda Pioneer Treasury Advantage Fund UTI Dynamic Bond Fund Franklin Asian Equity Fund Point 1 Bottom quartile AUM (₹104 Cr). Highest AUM (₹1,461 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹421 Cr). Lower mid AUM (₹372 Cr). Point 2 Established history (18+ yrs). Oldest track record among peers (19 yrs). Established history (16+ yrs). Established history (15+ yrs). Established history (18+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately High. Risk profile: Moderately Low. Risk profile: Moderate. Risk profile: High. Point 5 1Y return: 6.30% (upper mid). 5Y return: 11.51% (top quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 5.91% (lower mid). 5Y return: 2.97% (lower mid). Point 6 1M return: 0.47% (upper mid). 3Y return: 13.60% (upper mid). 1M return: 0.21% (lower mid). 1M return: 0.83% (top quartile). 3Y return: 13.92% (top quartile). Point 7 Sharpe: -1.66 (bottom quartile). 1Y return: 1.50% (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: -0.18 (lower mid). 1Y return: 28.59% (top quartile). Point 8 Information ratio: 0.00 (top quartile). Alpha: -7.86 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (top quartile). Sharpe: -0.56 (bottom quartile). Yield to maturity (debt): 4.07% (lower mid). Yield to maturity (debt): 7.29% (upper mid). Sharpe: 2.24 (top quartile). Point 10 Modified duration: 0.53 yrs (lower mid). Information ratio: -0.54 (bottom quartile). Modified duration: 0.63 yrs (bottom quartile). Modified duration: 3.87 yrs (bottom quartile). Information ratio: 0.00 (bottom quartile). PGIM India Low Duration Fund

Sundaram Rural and Consumption Fund

Baroda Pioneer Treasury Advantage Fund

UTI Dynamic Bond Fund

Franklin Asian Equity Fund

म्युच्युअल फंडात SIP गुंतवणूक

एक पद्धतशीरगुंतवणूक योजना (SIP) हा म्युच्युअल फंड उद्योगाचा एक अनोखा शोध आहे. SIP किरकोळ गुंतवणूकदारांसाठी तयार करण्यात आली आहे आणि कोणत्याही व्यक्तीसाठी बचत निर्माण करण्यासाठी हे एक उत्तम साधन आहे. एक पद्धतशीर गुंतवणूक योजना मूलत: गुंतवणूकदाराला म्युच्युअल फंडामध्ये निश्चित कालावधीत (मासिक म्हणा) खूप कमी रक्कम गुंतवण्याची परवानगी देते. INR 500 एवढी कमी रक्कम गुंतवू शकते! एक-वेळचा सेटअप एका पिढीद्वारे (अगदी 20 वर्षांपर्यंत) SIP ची खात्री करण्यासाठी पुरेसा आहे, त्यामुळे ज्या गुंतवणूकदारांना लहान रक्कम गुंतवायची आहे त्यांच्यासाठी हे खूप सोयीस्कर बनते. पेपरवर्क, सेटअप किंवा ऑनलाइन केले असले तरी ते फक्त एकदाच!

सर्वोत्तम एसआयपी म्युच्युअल फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 500 28.2 58.2 154.1 60.6 29.4 167.1 SBI PSU Fund Growth ₹35.3611

↑ 0.36 ₹5,980 500 8.2 13.2 27.9 31.7 26.4 11.3 Franklin Build India Fund Growth ₹141.752

↑ 1.34 ₹3,003 500 1.3 1.1 17.3 25.7 22.2 3.7 SBI Healthcare Opportunities Fund Growth ₹424.678

↓ -4.01 ₹3,823 500 0.4 -2 6.9 25.5 17.1 -3.5 Invesco India Mid Cap Fund Growth ₹170.85

↑ 2.26 ₹10,058 500 -5.9 -6 19.4 25.4 19.4 6.3 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund Franklin Build India Fund SBI Healthcare Opportunities Fund Invesco India Mid Cap Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Bottom quartile AUM (₹3,003 Cr). Lower mid AUM (₹3,823 Cr). Highest AUM (₹10,058 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Established history (18+ yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (lower mid). Top rated. Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 26.35% (upper mid). 5Y return: 22.19% (lower mid). 5Y return: 17.06% (bottom quartile). 5Y return: 19.36% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 31.74% (upper mid). 3Y return: 25.68% (lower mid). 3Y return: 25.47% (bottom quartile). 3Y return: 25.41% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 27.92% (upper mid). 1Y return: 17.27% (bottom quartile). 1Y return: 6.90% (bottom quartile). 1Y return: 19.39% (lower mid). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.03 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: -0.46 (bottom quartile). Sharpe: 0.35 (lower mid). Point 10 Information ratio: -0.47 (bottom quartile). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.15 (lower mid). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

Franklin Build India Fund

SBI Healthcare Opportunities Fund

Invesco India Mid Cap Fund

म्युच्युअल फंडात ऑनलाइन गुंतवणूक कशी करावी?

✅ 1. Fincash.com वर आजीवन मोफत गुंतवणूक खाते उघडा

✅ २. तुमची नोंदणी आणि केवायसी प्रक्रिया पूर्ण करा

3. दस्तऐवज अपलोड करा (PAN, आधार इ.).आणि, तुम्ही गुंतवणूक करण्यास तयार आहात!

भारतातील म्युच्युअल फंड इतिहास

भारतातील म्युच्युअल फंड उद्योगाची सुरुवात 1963 मध्ये भारत सरकार आणि रिझर्व्ह बँक ऑफ इंडियाच्या पुढाकाराने युनिट ट्रस्ट ऑफ इंडियाच्या स्थापनेने झाली. दभारतातील म्युच्युअल फंडाचा इतिहास ढोबळपणे चार वेगवेगळ्या टप्प्यांमध्ये विभागले जाऊ शकते

पहिला टप्पा - 1964-1987

युनिट ट्रस्ट ऑफ इंडिया (UTI) ची स्थापना 1963 मध्ये संसदेच्या कायद्याद्वारे करण्यात आली. त्याची स्थापना भारतीय रिझर्व्ह बँकेने केली होती आणि ती भारतीय रिझर्व्ह बँकेच्या नियामक आणि प्रशासकीय नियंत्रणाखाली कार्यरत होती. 1978 मध्ये यूटीआय आरबीआयपासून डी-लिंक करण्यात आले आणि आरबीआयच्या जागी इंडस्ट्रियल डेव्हलपमेंट बँक ऑफ इंडिया (आयडीबीआय) ने नियामक आणि प्रशासकीय नियंत्रण ताब्यात घेतले. UTI ने सुरु केलेली पहिली योजना युनिट स्कीम 1964 होती. 1988 च्या शेवटी UTI कडे रु. व्यवस्थापनाखालील 6,700 कोटींची मालमत्ता.

दुसरा टप्पा - 1987-1993 (सार्वजनिक क्षेत्रातील निधीची नोंद)

1987 मध्ये सार्वजनिक क्षेत्रातील बँकांनी स्थापन केलेल्या नॉन-यूटीआय, सार्वजनिक क्षेत्रातील म्युच्युअल फंडांची नोंद झाली आणिभारतीय आयुर्विमा महामंडळ (एलआयसी) आणिसामान्य विमा कॉर्पोरेशन ऑफ इंडिया (GIC). SBI म्युच्युअल फंड हा पहिला गैर-UTI म्युच्युअल फंड जून 1987 मध्ये स्थापना केली त्यानंतर कॅनबँक म्युच्युअल फंड (डिसेंबर 87), पंजाब नॅशनल बँक म्युच्युअल फंड (ऑगस्ट 89), इंडियन बँक म्युच्युअल फंड (नोव्हेंबर 89), बँक ऑफ इंडिया (जून 90), बँक ऑफ बडोदा म्युच्युअल फंड (ऑक्टो. 92) . LIC ने जून 1989 मध्ये म्युच्युअल फंडाची स्थापना केली तर GIC ने डिसेंबर 1990 मध्ये म्युच्युअल फंडाची स्थापना केली.

1993 च्या अखेरीस, म्युच्युअल फंड उद्योगाकडे व्यवस्थापनाखालील मालमत्ता रु. 47,004 कोटी.

तिसरा टप्पा - 1993-2003 (खाजगी क्षेत्रातील निधीची नोंद)

खाजगी प्रवेशासहक्षेत्र निधी 1993 मध्ये, भारतीय म्युच्युअल फंड उद्योगात एक नवीन युग सुरू झाले, ज्याने भारतीय गुंतवणूकदारांना फंड कुटुंबांची विस्तृत निवड दिली. तसेच, 1993 हे वर्ष होते ज्यामध्ये पहिले म्युच्युअल फंड नियमावली अस्तित्वात आली, ज्या अंतर्गत UTI वगळता सर्व म्युच्युअल फंड नोंदणीकृत आणि नियंत्रित केले जाणार होते. पूर्वीचे कोठारी पायोनियर (आता फ्रँकलिन टेम्पलटनमध्ये विलीन झाले) हा पहिला खाजगी क्षेत्रातील म्युच्युअल फंड होता जो जुलै 1993 मध्ये नोंदणीकृत होता.

1993 ची सेबी (म्युच्युअल फंड) नियमावली 1996 मध्ये अधिक व्यापक आणि सुधारित म्युच्युअल फंड विनियमांद्वारे बदलण्यात आली. उद्योग आता सेबी (म्युच्युअल फंड) नियमावली 1996 अंतर्गत कार्य करतो.

ची संख्याम्युच्युअल फंड घरे अनेक विदेशी म्युच्युअल फंडांनी भारतात निधी उभारला आणि उद्योगाने अनेक विलीनीकरण आणि अधिग्रहण पाहिले. जानेवारी 2003 च्या अखेरीस, रु. ची एकूण मालमत्ता असलेले 33 म्युच्युअल फंड होते. 1,21,805 कोटी. युनिट ट्रस्ट ऑफ इंडिया सह रु. व्यवस्थापनाखालील 44,541 कोटींची मालमत्ता इतर म्युच्युअल फंडांपेक्षा खूप पुढे होती.

चौथा टप्पा - फेब्रुवारी 2003 पासून

फेब्रुवारी 2003 मध्ये, युनिट ट्रस्ट ऑफ इंडिया कायदा 1963 रद्द केल्यानंतर UTI दोन स्वतंत्र संस्थांमध्ये विभागले गेले. त्यापैकी एक म्हणजे युनिट ट्रस्ट ऑफ इंडियाचे विनिर्दिष्ट उपक्रम आहे, ज्याच्या व्यवस्थापनाखालील मालमत्ता रु. 29,835 कोटी जानेवारी 2003 अखेरीस, यूएस 64 योजनेची मालमत्ता, खात्रीशीर परतावा आणि काही इतर योजनांचे विस्तृतपणे प्रतिनिधित्व करते. युनिट ट्रस्ट ऑफ इंडियाचे निर्दिष्ट उपक्रम, प्रशासकाच्या अंतर्गत आणि भारत सरकारने तयार केलेल्या नियमांनुसार कार्य करते आणि म्युच्युअल फंड नियमांच्या कक्षेत येत नाही.

दुसरा SBI, PNB, BOB आणि LIC द्वारे प्रायोजित UTI म्युच्युअल फंड आहे. हे SEBI मध्ये नोंदणीकृत आहे आणि म्युच्युअल फंड नियमांनुसार कार्य करते. मार्च 2000 मध्ये पूर्वीच्या UTI च्या विभाजनासह रु. पेक्षा जास्त होते. व्यवस्थापनाखालील 76,000 कोटींची मालमत्ता आणि UTI म्युच्युअल फंडाच्या स्थापनेसह, SEBI म्युच्युअल फंड नियमांचे पालन करून, आणि अलीकडेच विविध खाजगी क्षेत्रातील फंडांमध्ये विलीनीकरण झाल्यामुळे, म्युच्युअल फंड उद्योगाने एकत्रीकरण आणि वाढीच्या सध्याच्या टप्प्यात प्रवेश केला आहे. .

आलेख वर्षानुवर्षे मालमत्तेची वाढ दर्शवतो. 2015 पर्यंत.

म्युच्युअल फंड कंपन्या

म्युच्युअल फंड कंपन्या किंवामालमत्ता व्यवस्थापन कंपन्या गुंतवणूकदारांना म्युच्युअल फंड प्रदान करणाऱ्या संस्था आहेत. आज भारतात 40 हून अधिक AMCs आहेत. उद्योग ९० च्या दशकाच्या सुरुवातीस उघडला आणि तेव्हापासून त्याचा झपाट्याने विस्तार झाला. आज विविध प्रकारचे AMC अस्तित्वात आहेत, SBI म्युच्युअल फंड सारख्या PSU बँक प्रायोजित AMC ते परदेशी मालकीच्या (अंशत:) AMCs आहेत.फ्रँकलिन टेम्पलटन म्युच्युअल फंड. एएमसीमध्ये गुंतवणूकदार योजना निवडू शकतात.

म्युच्युअल फंड माहिती

म्युच्युअल फंडांच्या संदर्भात बरीच माहिती देणार्या विविध वेबसाइट्स उपलब्ध आहेत. AMFI वेबसाइट दररोज सारखी विविध माहिती प्रदान करतेNAVs, फंड हाऊसेस, योजना इ. मग मॉर्निंगस्टार, आयसीआरए, क्रिसिल इ. सारख्या म्युच्युअल फंडांचे कार्यप्रदर्शन रेटिंग देणारे विविध प्रदाते आहेत. एखाद्याला विविध ठिकाणांहून म्युच्युअल फंडांबद्दल बरीच माहिती मिळू शकते, तथापि, कोणत्याही वेळी, एक स्त्रोत, त्याची विश्वासार्हता आणि प्रतिष्ठा पाहिली पाहिजे.

म्युच्युअल फंडामध्ये 5 कोटींहून अधिक गुंतवणूक (व्हॉल्यूम) झाली आहे, 19 लाख कोटींहून अधिक फंड आहेत आणि हा उद्योग दशकभरापासून आहे ही वस्तुस्थिती आपल्याला खूप आत्मविश्वास देते. AMFI ची "म्युच्युअल फंड सही है" ही मोहीम गुंतवणूकदारांना शिक्षित करण्यासाठी आणि अधिकाधिक गुंतवणूकदारांना त्यांची बचत म्युच्युअल फंडात मिळतील याची खात्री करण्यासाठी योग्य दिशेने टाकलेले आणखी एक पाऊल आहे.

तर म्युचुअलफंडसहही!म्युच्युअल फंडात गुंतवणूक करा!

येथे प्रदान केलेली माहिती अचूक असल्याची खात्री करण्यासाठी सर्व प्रयत्न केले गेले आहेत. तथापि, डेटाच्या अचूकतेबद्दल कोणतीही हमी दिली जात नाही. कृपया कोणतीही गुंतवणूक करण्यापूर्वी योजना माहिती दस्तऐवजासह सत्यापित करा.

Pretty good content