சிறந்த ஓய்வூதிய மியூச்சுவல் ஃபண்டுகள் 2022 - 2023

ஓய்வூதிய திட்டமிடல் நம் வாழ்வின் இன்றியமையாத பகுதியாகும். பலர் சிறு வயதிலேயே தங்கள் ஓய்வூதியத் திட்டத்தைத் தொடங்குவதில்லை, ஆனால் ஓய்வூதிய கார்பஸை உருவாக்க அதிக நேரம் எடுக்கும் என்பதால் இது முக்கியமானது. வெறுமனே, ஒருவர் தனது 20 வயதிலிருந்தே தனது ஓய்வூதியத்தைத் திட்டமிடத் தொடங்க வேண்டும், ஏனெனில் அது சேமிக்க போதுமான நேரத்தை அளிக்கிறது.

மேலும், உங்கள் பணத்தை எவ்வளவு காலம் முதலீடு செய்கிறீர்களோ, அந்த அளவுக்கு ஈக்விட்டியில் வருமானம் அதிகமாக இருக்கும்சந்தை. எனவே, ஒருவர் தனது ஓய்வூதிய இலக்குகளை எவ்வாறு அடையலாம் என்பதைப் புரிந்துகொள்வோம்மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்தல், சிறந்த ஓய்வூதியத்துடன்பரஸ்பர நிதி முதலீடு செய்ய.

Talk to our investment specialist

ஓய்வூதியத் திட்டத்திற்கான பரஸ்பர நிதிகள் ஏன்?

மியூச்சுவல் ஃபண்டுகள் திட்டமிடலுக்கான சிறந்த கருவியாகக் கருதப்படுகிறது,நிதி இலக்குகள் ஓய்வூதியம், குழந்தையின் கல்வி, வீடு/கார் வாங்குதல், உலகச் சுற்றுப்பயணம் போன்றவை. மியூச்சுவல் ஃபண்டுகள் குறிப்பாக மக்களின் பல்வேறு முதலீட்டுத் தேவைகளுக்கு ஏற்றவாறு வடிவமைக்கப்பட்டுள்ளன. முதலீட்டாளர்கள் பரந்த அளவில் இருந்து நிதியை எடுக்கலாம்சரகம் பங்கு, கடன் மற்றும் கலப்பின நிதி போன்ற பரஸ்பர நிதி திட்டங்கள். இந்திய பாதுகாப்பு மற்றும் பரிவர்த்தனை வாரியம் (செபி) சமீபத்தில் 'தீர்வு சார்ந்த திட்டங்கள்' என அழைக்கப்படும் ஒரு தனி வகையை அறிமுகப்படுத்தியுள்ளது, அதில் முக்கியமாக ஓய்வு மற்றும் குழந்தை முதலீட்டுத் திட்டம் ஆகியவை அடங்கும்.

இந்த திட்டங்களுக்கு செபி ஒரு தனி வகையை வழங்கியுள்ளது, இதனால் முதலீட்டாளர்கள் தங்கள் ஓய்வு காலத்தை ஒழுக்கமான முறையில் எளிதாக திட்டமிட முடியும். இந்தத் தீர்வுகள் சார்ந்த ஓய்வூதியத் திட்டங்கள் 5 ஆண்டுகள் அல்லது ஓய்வுபெறும் வரை நிலையான பதவிக்காலத்துடன் வருகின்றன. முதலீட்டாளர்கள் தங்கள் ஓய்வூதிய முதலீட்டு இலக்குகளை அடைவதற்காக நீண்ட காலத்திற்கு முதலீடு செய்ய இது ஒரு சிறந்த வழியாகும். இந்தத் திட்டத்தில் முதலீடு செய்ய ஆர்வமுள்ள முதலீட்டாளர்கள், நீங்கள் கருத்தில் கொள்ளக்கூடிய சில திட்டங்கள் இங்கே உள்ளனமுதலீடு உள்ளே

சிறந்த ஓய்வூதிய மியூச்சுவல் ஃபண்ட்- தீர்வு சார்ந்த திட்டங்கள்

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Tata Retirement Savings Fund-Moderate Growth ₹63.0527

↑ 0.11 ₹2,094 -4.2 -2.6 7.7 14.3 10.9 1 Retirement Fund Tata Retirement Savings Fund - Progressive Growth ₹63.3069

↑ 0.15 ₹2,041 -4.6 -3.6 7.3 15.3 11.2 -1.2 Retirement Fund Tata Retirement Savings Fund - Conservative Growth ₹31.7539

↓ -0.12 ₹170 -1.1 0.1 5.9 8.3 6.2 3.6 Retirement Fund HDFC Retirement Savings Fund - Equity Plan Growth ₹50.852

↑ 0.15 ₹6,941 -2.6 0.2 10.3 17 17.9 5.2 Retirement Fund HDFC Retirement Savings Fund - Hybrid - Debt Plan Growth ₹21.9316

↓ -0.06 ₹161 -0.1 1.6 6.4 8.5 7.4 5.2 Retirement Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary Tata Retirement Savings Fund-Moderate Tata Retirement Savings Fund - Progressive Tata Retirement Savings Fund - Conservative HDFC Retirement Savings Fund - Equity Plan HDFC Retirement Savings Fund - Hybrid - Debt Plan Point 1 Upper mid AUM (₹2,094 Cr). Lower mid AUM (₹2,041 Cr). Bottom quartile AUM (₹170 Cr). Highest AUM (₹6,941 Cr). Bottom quartile AUM (₹161 Cr). Point 2 Oldest track record among peers (14 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (9+ yrs). Established history (9+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 4★ (lower mid). Not Rated. Not Rated. Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 10.91% (lower mid). 5Y return: 11.21% (upper mid). 5Y return: 6.18% (bottom quartile). 5Y return: 17.86% (top quartile). 5Y return: 7.40% (bottom quartile). Point 6 3Y return: 14.29% (lower mid). 3Y return: 15.31% (upper mid). 3Y return: 8.30% (bottom quartile). 3Y return: 17.01% (top quartile). 3Y return: 8.45% (bottom quartile). Point 7 1Y return: 7.74% (upper mid). 1Y return: 7.30% (lower mid). 1Y return: 5.88% (bottom quartile). 1Y return: 10.32% (top quartile). 1Y return: 6.44% (bottom quartile). Point 8 1M return: 0.66% (bottom quartile). 1M return: 0.67% (lower mid). 1M return: 0.61% (bottom quartile). 1M return: 1.30% (top quartile). 1M return: 0.75% (upper mid). Point 9 Alpha: 0.00 (top quartile). Alpha: -5.02 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: -1.32 (bottom quartile). Alpha: 0.00 (lower mid). Point 10 Sharpe: -0.09 (upper mid). Sharpe: -0.13 (lower mid). Sharpe: -0.27 (bottom quartile). Sharpe: 0.09 (top quartile). Sharpe: -0.21 (bottom quartile). Tata Retirement Savings Fund-Moderate

Tata Retirement Savings Fund - Progressive

Tata Retirement Savings Fund - Conservative

HDFC Retirement Savings Fund - Equity Plan

HDFC Retirement Savings Fund - Hybrid - Debt Plan

சிறந்த ஓய்வூதிய மியூச்சுவல் ஃபண்ட்- ரிஸ்க் பசியின் படி

பங்கு, கடன் அல்லது முதலீடு செய்ய விரும்பும் முதலீட்டாளர்கள்சமப்படுத்தப்பட்ட நிதி, படி இந்த நிதிகளில் முதலீடு செய்யலாம்ஆபத்து பசியின்மை.

ஆக்கிரமிப்பு முதலீட்டாளர்களுக்கான சிறந்த ஓய்வூதிய மியூச்சுவல் ஃபண்டுகள்

இந்த நிதிகள்ஈக்விட்டி நிதிகள் நிறுவனங்களின் பங்குகளில் முதலீடு செய்ய வேண்டும். நீண்ட கால முதலீடு மற்றும் மியூச்சுவல் ஃபண்டுகளில் அதிக ரிஸ்க் எடுக்கத் தயாராக இருப்பவர்களுக்கு ஈக்விட்டி ஃபண்டுகள் ஒரு நல்ல தேர்வாகக் கருதப்படுகிறது. சிறந்த முறையில், 25-40 வயது வரம்பிற்கு உட்பட்ட மற்றும் குறைந்தது 10-15 ஆண்டுகள் முதலீடு செய்யத் தயாராக இருக்கும் முதலீட்டாளர்கள் இந்தத் திட்டங்களில் முதலீடு செய்யலாம்.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP Natural Resources and New Energy Fund Growth ₹107.583

↓ -0.23 ₹1,765 11.4 20.5 33.2 23.2 21.5 17.5 Sectoral Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹64.83

↑ 0.21 ₹3,641 0.4 7.4 23.4 18 13 17.5 Sectoral Franklin Build India Fund Growth ₹149.452

↑ 1.49 ₹3,003 2.3 5.3 21.1 28.1 23.9 3.7 Sectoral Kotak Standard Multicap Fund Growth ₹87.925

↑ 0.42 ₹56,479 0 3.5 17.6 17.6 14.2 9.5 Multi Cap ICICI Prudential Banking and Financial Services Fund Growth ₹138.44

↑ 0.26 ₹10,951 -1.1 3.1 17.3 16.7 12.7 15.9 Sectoral Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 19 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Kotak Standard Multicap Fund ICICI Prudential Banking and Financial Services Fund Point 1 Bottom quartile AUM (₹1,765 Cr). Lower mid AUM (₹3,641 Cr). Bottom quartile AUM (₹3,003 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹10,951 Cr). Point 2 Oldest track record among peers (17 yrs). Established history (12+ yrs). Established history (16+ yrs). Established history (16+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: High. Point 5 5Y return: 21.51% (upper mid). 5Y return: 12.99% (bottom quartile). 5Y return: 23.93% (top quartile). 5Y return: 14.16% (lower mid). 5Y return: 12.73% (bottom quartile). Point 6 3Y return: 23.16% (upper mid). 3Y return: 18.03% (lower mid). 3Y return: 28.09% (top quartile). 3Y return: 17.61% (bottom quartile). 3Y return: 16.74% (bottom quartile). Point 7 1Y return: 33.22% (top quartile). 1Y return: 23.37% (upper mid). 1Y return: 21.11% (lower mid). 1Y return: 17.61% (bottom quartile). 1Y return: 17.33% (bottom quartile). Point 8 Alpha: 0.00 (lower mid). Alpha: 0.61 (upper mid). Alpha: 0.00 (bottom quartile). Alpha: 3.74 (top quartile). Alpha: -2.00 (bottom quartile). Point 9 Sharpe: 1.32 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 0.21 (bottom quartile). Sharpe: 0.46 (bottom quartile). Sharpe: 0.78 (lower mid). Point 10 Information ratio: 0.00 (lower mid). Information ratio: 0.25 (top quartile). Information ratio: 0.00 (bottom quartile). Information ratio: 0.19 (upper mid). Information ratio: -0.01 (bottom quartile). DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Kotak Standard Multicap Fund

ICICI Prudential Banking and Financial Services Fund

மிதமான முதலீட்டாளர்களுக்கான சிறந்த ஓய்வூதிய மியூச்சுவல் ஃபண்டுகள்

இந்த நிதிகள் 41-50 வயது வரம்பிற்குள் வரும் முதலீட்டாளர்களுக்கு ஏற்றது மற்றும் குறைந்தது 5-10 ஆண்டுகள் முதலீடு செய்யத் தயாராக உள்ளது. இவை ஹைப்ரிட் ஃபண்டுகள், அதாவது கடன் மற்றும் ஈக்விட்டி ஃபண்டுகளின் கலவையாகும். ஈக்விட்டி மற்றும் வழக்கமான முறையில் நீண்ட கால வருமானத்தை ஈட்ட விரும்பும் முதலீட்டாளர்களுக்கு இவை ஒரு நல்ல வழி.வருமானம் கடன் பத்திரங்கள் மூலம்.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Equity Hybrid 95 Fund Growth ₹1,548.41

↑ 3.23 ₹7,334 -1.7 1.2 11.3 14.3 11.2 7.2 Hybrid Equity Aditya Birla Sun Life Regular Savings Fund Growth ₹69.0733

↓ -0.13 ₹1,533 0.6 2.7 8.9 9.4 8.4 7.1 Hybrid Debt SBI Debt Hybrid Fund Growth ₹74.674

↓ -0.17 ₹9,761 0.3 2.4 8.7 10 9.2 6.7 Hybrid Debt ICICI Prudential MIP 25 Growth ₹77.8477

↓ -0.19 ₹3,334 0 1.8 8.4 10.2 8.7 7.9 Hybrid Debt Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 20 Feb 26 Research Highlights & Commentary of 4 Funds showcased

Commentary Aditya Birla Sun Life Equity Hybrid 95 Fund Aditya Birla Sun Life Regular Savings Fund SBI Debt Hybrid Fund ICICI Prudential MIP 25 Point 1 Upper mid AUM (₹7,334 Cr). Bottom quartile AUM (₹1,533 Cr). Highest AUM (₹9,761 Cr). Lower mid AUM (₹3,334 Cr). Point 2 Oldest track record among peers (31 yrs). Established history (21+ yrs). Established history (24+ yrs). Established history (21+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderate. Risk profile: Moderately High. Point 5 5Y return: 11.19% (top quartile). 5Y return: 8.44% (bottom quartile). 5Y return: 9.21% (upper mid). 5Y return: 8.73% (lower mid). Point 6 3Y return: 14.26% (top quartile). 3Y return: 9.37% (bottom quartile). 3Y return: 10.00% (lower mid). 3Y return: 10.22% (upper mid). Point 7 1Y return: 11.31% (top quartile). 1Y return: 8.93% (upper mid). 1Y return: 8.71% (lower mid). 1Y return: 8.40% (bottom quartile). Point 8 1M return: 1.10% (lower mid). 1M return: 1.30% (upper mid). 1M return: 1.39% (top quartile). 1M return: 0.69% (bottom quartile). Point 9 Alpha: -0.23 (bottom quartile). Alpha: 1.62 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Point 10 Sharpe: 0.21 (lower mid). Sharpe: 0.63 (top quartile). Sharpe: 0.16 (bottom quartile). Sharpe: 0.50 (upper mid). Aditya Birla Sun Life Equity Hybrid 95 Fund

Aditya Birla Sun Life Regular Savings Fund

SBI Debt Hybrid Fund

ICICI Prudential MIP 25

பழமைவாத முதலீட்டாளர்களுக்கான சிறந்த ஓய்வூதிய மியூச்சுவல் ஃபண்டுகள்

50 வயதுக்கு மேற்பட்ட முதலீட்டாளர்கள் பழமைவாத திட்டத்தில் முதலீடு செய்வதை விரும்புவார்கள், அதாவது குறைந்த அளவிலான ஆபத்தைக் கொண்டிருக்கும் நிதிகள். இவை நிலையான வருமானத்தை வழங்கும் கடன் திட்டமாகும்.

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. PGIM India Low Duration Fund Growth ₹26.0337

↑ 0.01 ₹104 1.5 3.3 6.3 4.5 1.3 Low Duration Baroda Pioneer Treasury Advantage Fund Growth ₹1,600.39

↑ 0.30 ₹28 0.7 1.2 3.7 -9.5 -3.2 Low Duration Aditya Birla Sun Life Corporate Bond Fund Growth ₹116.404

↓ -0.11 ₹28,253 0.6 2.5 6.6 7.6 6.4 7.4 Corporate Bond Aditya Birla Sun Life Savings Fund Growth ₹570.457

↑ 0.16 ₹22,857 1.3 3 7.1 7.4 6.3 7.4 Ultrashort Bond HDFC Corporate Bond Fund Growth ₹33.5303

↓ -0.02 ₹33,207 0.5 2.3 6.6 7.6 6.3 7.3 Corporate Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 29 Sep 23 Research Highlights & Commentary of 5 Funds showcased

Commentary PGIM India Low Duration Fund Baroda Pioneer Treasury Advantage Fund Aditya Birla Sun Life Corporate Bond Fund Aditya Birla Sun Life Savings Fund HDFC Corporate Bond Fund Point 1 Bottom quartile AUM (₹104 Cr). Bottom quartile AUM (₹28 Cr). Upper mid AUM (₹28,253 Cr). Lower mid AUM (₹22,857 Cr). Highest AUM (₹33,207 Cr). Point 2 Established history (18+ yrs). Established history (16+ yrs). Oldest track record among peers (28 yrs). Established history (22+ yrs). Established history (15+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Risk profile: Moderately Low. Point 5 1Y return: 6.30% (bottom quartile). 1Y return: 3.74% (bottom quartile). 1Y return: 6.65% (upper mid). 1Y return: 7.15% (top quartile). 1Y return: 6.60% (lower mid). Point 6 1M return: 0.47% (bottom quartile). 1M return: 0.21% (bottom quartile). 1M return: 0.80% (top quartile). 1M return: 0.66% (lower mid). 1M return: 0.76% (upper mid). Point 7 Sharpe: -1.66 (bottom quartile). Sharpe: 0.37 (upper mid). Sharpe: 0.22 (bottom quartile). Sharpe: 2.17 (top quartile). Sharpe: 0.24 (lower mid). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.34% (upper mid). Yield to maturity (debt): 4.07% (bottom quartile). Yield to maturity (debt): 7.12% (lower mid). Yield to maturity (debt): 6.81% (bottom quartile). Yield to maturity (debt): 7.36% (top quartile). Point 10 Modified duration: 0.53 yrs (upper mid). Modified duration: 0.63 yrs (lower mid). Modified duration: 4.90 yrs (bottom quartile). Modified duration: 0.47 yrs (top quartile). Modified duration: 4.47 yrs (bottom quartile). PGIM India Low Duration Fund

Baroda Pioneer Treasury Advantage Fund

Aditya Birla Sun Life Corporate Bond Fund

Aditya Birla Sun Life Savings Fund

HDFC Corporate Bond Fund

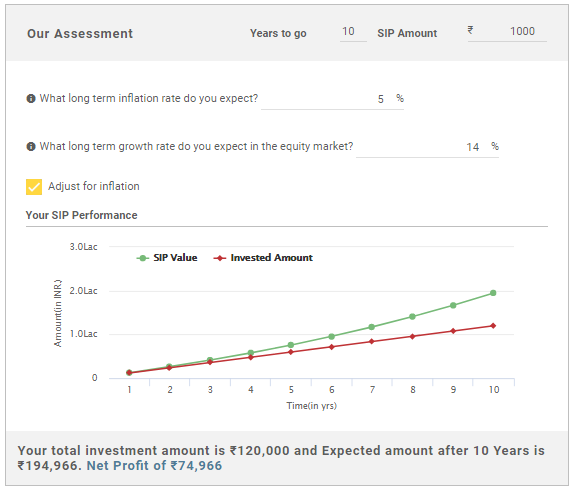

ஓய்வூதியத் திட்டத்திற்கான SIP முதலீடு

ஒரு முறையானமுதலீட்டுத் திட்டம் (எஸ்ஐபி) உங்கள் மகிழ்ச்சியான ஓய்வு வாழ்க்கைக்கு திறவுகோலாக இருக்கலாம். நீங்கள் நீண்ட காலத்திற்கு முதலீடு செய்யத் திட்டமிடும்போது, SIP மிகவும் திறமையான வழியாகக் கருதப்படுகிறது. SIP என்பது செல்வத்தை உருவாக்கும் ஒரு செயல்முறையாகும், அங்கு ஒரு சிறிய அளவு பணம் வழக்கமான கால இடைவெளியில் முதலீடு செய்யப்படுகிறது, அதாவது, மாதாந்திர / காலாண்டு. மேலும் இந்த முதலீடு பங்குச் சந்தையில் முதலீடு செய்யப்படுவதால் காலப்போக்கில் வருமானம் கிடைக்கும். SIP ஐத் தொடங்குவதற்குத் தேவையான தொகை INR 500 ஆகக் குறைவாக உள்ளது, எனவே SIP-ஐ ஸ்மார்ட் முதலீடுகளுக்கான சிறந்த கருவியாக மாற்றுகிறது, அங்கு ஒருவர் சிறு வயதிலிருந்தே சிறிய தொகையை முதலீடு செய்யத் தொடங்கலாம்.

SIP களின் இரண்டு முக்கிய நன்மைகள்-கலவையின் சக்தி மற்றும் ரூபாய் செலவு சராசரி. ரூபாய் செலவு சராசரியானது ஒரு தனிநபருக்கு சொத்து வாங்குவதற்கான செலவை சராசரியாகக் கணக்கிட உதவுகிறது. முறையான முதலீட்டில், யூனிட்களை வாங்குவது நீண்ட காலத்திற்கு செய்யப்படுகிறது மற்றும் இவை மாத இடைவெளியில் (பொதுவாக) சமமாக விநியோகிக்கப்படும். காலப்போக்கில் முதலீடு பரவி வருவதால், முதலீடு வெவ்வேறு விலை புள்ளிகளில் பங்குச் சந்தையில் செய்யப்படுகிறதுமுதலீட்டாளர் சராசரி செலவின் நன்மை.

கூட்டு வட்டி விஷயத்தில், வட்டித் தொகை அசலில் சேர்க்கப்படும், மேலும் வட்டி புதிய அசலில் (பழைய அசல் மற்றும் ஆதாயங்கள்) கணக்கிடப்படும். இந்த செயல்முறை ஒவ்வொரு முறையும் தொடர்கிறது. SIP இல் உள்ள பரஸ்பர நிதிகள் தவணைகளில் இருப்பதால், அவை கூட்டுத்தொகையாக உள்ளன, இது ஆரம்பத்தில் முதலீடு செய்யப்பட்ட தொகைக்கு மேலும் சேர்க்கிறது.

ஓய்வூதிய மியூச்சுவல் ஃபண்டுகளில் ஆன்லைனில் முதலீடு செய்வது எப்படி?

Fincash.com இல் வாழ்நாள் முழுவதும் இலவச முதலீட்டுக் கணக்கைத் திறக்கவும்.

உங்கள் பதிவு மற்றும் KYC செயல்முறையை முடிக்கவும்

ஆவணங்களைப் பதிவேற்றவும் (PAN, ஆதார் போன்றவை).மேலும், நீங்கள் முதலீடு செய்ய தயாராக உள்ளீர்கள்!

இங்கு வழங்கப்பட்ட தகவல்கள் துல்லியமானவை என்பதை உறுதிப்படுத்த அனைத்து முயற்சிகளும் மேற்கொள்ளப்பட்டுள்ளன. இருப்பினும், தரவுகளின் சரியான தன்மை குறித்து எந்த உத்தரவாதமும் அளிக்கப்படவில்லை. முதலீடு செய்வதற்கு முன் திட்டத் தகவல் ஆவணத்துடன் சரிபார்க்கவும்.