ایس آئی پی بمقابلہ ایف ڈی

سرمایہ کاری کا بہتر آپشن کون سا ہے؟

جب ان کے درمیان انتخاب کرنے کی بات آتی ہے تو افراد ہمیشہ کیچ 22 کی صورتحال میں ہوتے ہیں۔ایف ڈی اورگھونٹ سرمایہ کاری کے لیےSIP سرمایہ کاری کا ایک طریقہ ہے۔باہمی چندہ جس کے ذریعے افراد باقاعدہ وقفوں پر تھوڑی بہت رقم جمع کر سکتے ہیں۔.دوسری طرف، ایف ڈی، ایک سرمایہ کاری کا راستہ ہے جہاں لوگ ایک مقررہ مدت کے لیے ایک خاص رقم جمع کرتے ہیں اور میچورٹی کے دوران سود کے ساتھ رقم واپس حاصل کرتے ہیں۔. تو، آئیے سمجھیں کہ FD اور SIP، SIP ریٹرن کیلکولیٹر کے درمیان کون سا بہتر ہے،ٹاپ ایس آئی پی سرمایہ کاری کرنا، اور بہت کچھ۔

سیسٹیمیٹک انویسٹمنٹ پلان یا SIP کیا ہے؟

منظمسرمایہ کاری کا منصوبہ یا ایس آئی پی میوچل فنڈز میں سرمایہ کاری کا ایک طریقہ ہے جو لوگوں کو باقاعدہ وقفوں پر چھوٹی رقم جمع کرنے کی اجازت دیتا ہے۔ ایس آئی پی کو ہدف پر مبنی سرمایہ کاری بھی کہا جا سکتا ہے۔ SIP میوچل فنڈز کی خوبصورتیوں میں سے ایک ہے جس کے ذریعے لوگ اپنی سہولت کے مطابق سرمایہ کاری کر سکتے ہیں۔ ایس آئی پی کے ذریعے لوگ بہت سے مقاصد کو حاصل کرنے کی منصوبہ بندی کر سکتے ہیں جیسے گھر خریدنا، گاڑی خریدنا، اعلیٰ تعلیم کے لیے منصوبہ بندی کرنا، اور بہت کچھ۔ اگرچہ بہت سی اسکیموں میں سرمایہ کاری کا SIP موڈ دستیاب ہے، تاہم، اس کا حوالہ عام طور پر کے تناظر میں دیا جاتا ہے۔ایکویٹی فنڈز.

لوگ اپنی شروعات کر سکتے ہیں۔SIP سرمایہ کاری INR 500 سے کم رقم کے ساتھ۔

فکسڈ ڈپازٹ یا ایف ڈی کیا ہے؟

FD کے فکسڈ ڈپازٹ سے مراد ایک سرمایہ کاری کا راستہ ہے جو عام طور پر بینکوں کے ذریعہ پیش کیا جاتا ہے۔ڈاک خانہ. FD کی صورت میں، لوگوں کو ایک مقررہ مدت کے لیے ایک بار کی ادائیگی کے طور پر کافی رقم جمع کرنے کی ضرورت ہوتی ہے۔ یہاں، لوگوں کو مدت کے اختتام پر اپنی سرمایہ کاری کی رقم واپس مل جاتی ہے۔ تاہم، لوگ مدت کے دوران ایف ڈی کو نہیں توڑ سکتے ہیں اور اگر وہ توڑنے کی کوشش کرتے ہیں تو انہیں کچھ چارجز ادا کرنے کی ضرورت ہوتی ہے۔بینک. ایف ڈیآمدنی سرمایہ کاری پر سود حاصل کرتا ہے۔ سود سے حاصل ہونے والی یہ آمدنی سرمایہ کاروں کے ہاتھ میں قابل ٹیکس ہے۔

کون سا انتخاب کرنا ہے؟

چونکہ ایس آئی پی میوچل فنڈز میں سرمایہ کاری کا طریقہ ہے جبکہ ایف ڈی خود ایک سرمایہ کاری کا راستہ ہے۔ ان دونوں میں مختلف خصوصیات ہیں. تو آئیے ان دونوں کے درمیان فرق کو سمجھیں۔

کم از کم سرمایہ کاری

سرمایہ کاری کے ایس آئی پی موڈ کے ذریعے میوچل فنڈز میں کم از کم سرمایہ کاری شروع ہوتی ہے۔INR 500. اس لیے اس بات کو یقینی بنایا جا سکتا ہے کہ اس سے لوگوں کی جیبوں پر زیادہ اثر نہ پڑے۔ مزید یہ کہ ایس آئی پی کی فریکوئنسی بھی لوگوں کی سہولت کے مطابق ماہانہ یا سہ ماہی مقرر کی جا سکتی ہے۔ دوسری طرف، FD میں سرمایہ کاری کی کم از کم رقم INR 1 کے درمیان ہوتی ہے،000-10,0000 چونکہ FD سرمایہ کاری یکمشت موڈ کے ذریعے ہوتی ہے، اس لیے لوگ اسے جاری نہیں رکھتےسرمایہ کاری رقم.

دور

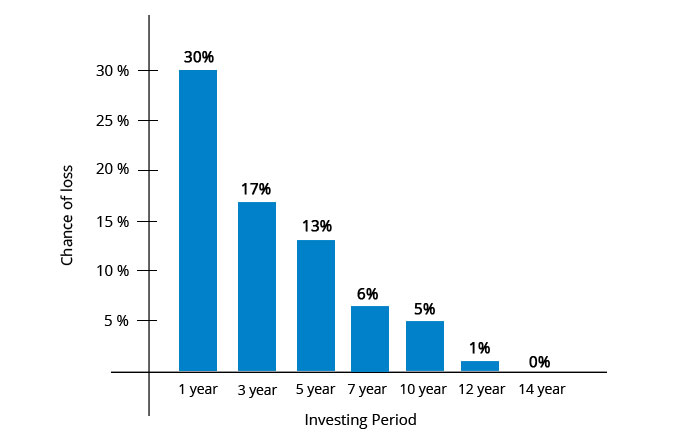

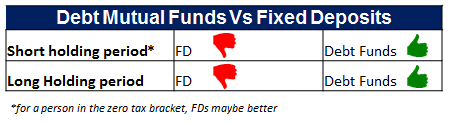

روایتی سرمایہ کاری کی جگہ ہونے کی وجہ سے FD کو مختصر مدت اور طویل مدتی دونوں سرمایہ کاری کے لیے سمجھا جاتا ہے۔ FD کی مدت 6 ماہ، 1 سال اور 5 سال تک جا سکتی ہے۔ اس کے برعکس، SIP کا انتخاب عام طور پر طویل مدتی سرمایہ کاری کے لیے کیا جاتا ہے۔ چونکہ SIP کا حوالہ عام طور پر ایکویٹی فنڈز کے تناظر میں دیا جاتا ہے، اس لیے طویل مدتی سرمایہ کاری آپ کو زیادہ سے زیادہ آمدنی حاصل کرنے میں مدد دے گی۔ اس کے علاوہ، لوگ زیادہ سے زیادہ فوائد سے لطف اندوز ہو سکتے ہیں اگر انہیں زیادہ دیر تک رکھا جائے۔

واپسی

ایف ڈی پر منافع سود کی شکل میں طے ہوتا ہے جو وقت کے ساتھ تبدیل نہیں ہوتا ہے۔ مالی سال 2017-18 کے لیے، ایف ڈی کی شرحیں۔رینج 6%-7% کے درمیان تقریباً اگر سرمایہ کاری ایک سال کے لیے رکھی جائے۔ اس کے برعکس، SIP کی صورت میں، ریٹرن طے نہیں ہوتے ہیں کیونکہ ریٹرن کا انحصار اس کی کارکردگی پر ہوتا ہے۔زیرِ نظر ایکویٹی حصص تاہم، اگر میوچل فنڈز کو پانچ سال سے زیادہ عرصے کے لیے رکھا جائے تو اس نے 15% سے زیادہ کا تاریخی منافع دیا ہے۔

Talk to our investment specialist

خطرے کی بھوک

SIP کے مقابلے میں FD کے خطرے کی بھوک کو کم سمجھا جاتا ہے۔ FDs عام طور پر بینکوں کے ذریعہ پیش کی جاتی ہیں۔ دوسری طرف، theخطرے کی بھوک SIP کی FD سے زیادہ ہے۔ تاہم، اگر ایس آئی پی کو طویل مدت کے لیے رکھا جاتا ہے، تو نقصان کے امکانات کم ہو جاتے ہیں۔

لیکویڈیٹی

دیلیکویڈیٹی SIP کی صورت میں FD کے مقابلے زیادہ ہے۔ SIP کی صورت میں، اگر لوگ اپنی سرمایہ کاری کو چھڑاتے ہیں تو وہ رقم واپس حاصل کر سکتے ہیں۔ایکویٹی فنڈز کے لیے T+3 دن. تاہم، کی صورت میںقرض فنڈ، تصفیہ کی مدت ہے۔T+1 دن. تاہم، فکسڈ ڈپازٹ کے معاملے میں، اسے چھڑانا آسان نہیں ہے۔ یہاں تک کہ اگر لوگ وقت سے پہلے نکالنے کی کوشش کرتے ہیں، تو انہیں بینک کو کچھ چارجز ادا کرنے کی ضرورت ہوتی ہے۔

ٹیکس لگانا

میوچل فنڈز اور ایف ڈی کے معاملے میں ٹیکس کے قوانین دونوں مختلف ہیں۔ FDs کی صورت میں، مالی سال 2017-18 کے لیے، حاصل کردہ سود فرد کے باقاعدہ ٹیکس سلیب کے مطابق وصول کیا جاتا ہے۔ تاہم، جیسا کہ SIP عام طور پر ایکویٹی فنڈز کے حوالے سے ہوتا ہے، اس لیے ایکویٹی فنڈز سے متعلق ٹیکس کے قواعد کی وضاحت اس طرح کی گئی ہے۔

مالی سال 2017-18 کے لیے، اگر ایکویٹی فنڈز خریداری کی تاریخ سے ایک سال بعد فروخت کیے جاتے ہیں، تو وہ طویل مدتی کے لیے لاگو ہوتے ہیں۔سرمایہ منافع جو قابل ٹیکس نہیں ہے۔ تاہم، اگر یہ رقوم خریداری کی تاریخ سے ایک سال پہلے بیچ دی جائیں تو؛ یہ مختصر مدت کے تابع ہےسرمایہ حاصل جو a پر چارج کیا جاتا ہے۔فلیٹ انفرادی ٹیکس سلیب سے قطع نظر 15% کی شرح۔

خصوصیات

ایس آئی پی میں بہت ساری خصوصیات ہیں جیسے روپے کی اوسط لاگت،کمپاؤنڈنگ کی طاقت، اور اسی طرح، جو ایف ڈی کی صورت میں دستیاب نہیں ہے۔ تو آئیے دیکھتے ہیں کہ ان خصوصیات کا کیا مطلب ہے۔

1. روپے کی اوسط لاگت

ایس آئی پی کی صورت میں، لوگمیوچل فنڈ میں سرمایہ کاری کریں۔ باقاعدہ وقت کے وقفوں پر یونٹس جب مارکیٹیں مختلف قیمتوں کا رویہ دکھا رہی ہوں۔ لہذا، جب مارکیٹوں میں کمی کا رجحان ہوتا ہے، لوگ زیادہ یونٹ خرید سکتے ہیں اور اس کے برعکس۔ لہذا، SIP کی وجہ سے یونٹس کی قیمت خرید اوسط ہو جاتی ہے۔ تاہم، ایف ڈی کے معاملے میں، یہ خصوصیت دستیاب نہیں ہے کیونکہ رقم صرف ایک بار کے لیے جمع کی جاتی ہے۔

2. مرکب سازی کی طاقت

SIP کمپاؤنڈنگ پر لاگو ہوتا ہے۔ مرکب سے مراد مرکب سود ہے جہاں سود کی رقم کا حساب اصل رقم اور پہلے سے جمع شدہ سود پر کیا جاتا ہے۔ ایف ڈی کی صورت میں، سود کی رقم بھی کمپاؤنڈنگ سے مشروط ہے۔

3. نظم و ضبط کی بچت کی عادت

SIP لوگوں میں نظم و ضبط سے بچت کی عادت پیدا کرتا ہے کیونکہ لوگوں کو باقاعدہ وقفوں پر رقم جمع کرنے کی ضرورت ہوتی ہے۔ اس کے برعکس، FD میں چونکہ لوگ صرف ایک بار رقم جمع کرتے ہیں، ان میں بچت کی نظم و ضبط کی عادت پیدا ہو سکتی ہے یا نہیں۔

ذیل میں دیا گیا جدول SIP اور فکسڈ ڈپازٹس کے درمیان فرق کا خلاصہ کرتا ہے۔

| پیرامیٹرز | گھونٹ | فکسڈ ڈپازٹس |

|---|---|---|

| واپسی | فنڈ کی کارکردگی کے مطابق مختلف ہوتی ہے۔ | پہلے سے طے شدہ |

| کم از کم سرمایہ کاری | INR 500 سے شروع ہوتا ہے۔ | رینج INR 1,000 - 10,000 کے درمیان |

| دور | عام طور پر طویل مدتی کے لئے استعمال کیا جاتا ہے | مختصر اور طویل مدتی دونوں |

| خطرہ | اعلی | کم |

| لیکویڈیٹی | اعلی | کم |

| ٹیکس لگانا | قلیل مدت: 15% کی فلیٹ ریٹ پر ٹیکسطویل مدتی: ٹیکس نہیں لگایا | فرد کے سلیب ریٹ کے مطابق ٹیکس لگایا جاتا ہے۔ |

| خصوصیات | روپے کی لاگت کا اوسط، کمپاؤنڈنگ کی طاقت، اور نظم و ضبط کی بچت کی عادت | کمپاؤنڈنگ کی طاقت |

FY 22 - 23 کے لیے سرمایہ کاری کے لیے بہترین SIP

To seek to generate capital appreciation and provide long term growth opportunities by investing in equity and equity related securities of companies domiciled in India whose predominant economic activity is in the (a) discovery, development, production, or distribution of natural resources, viz., energy, mining etc; (b) alternative energy and energy technology sectors, with emphasis given to renewable energy, automotive and on-site power generation, energy storage and enabling energy technologies. also invest a certain portion of its corpus in the equity and equity related securities of companies domiciled overseas, which are principally engaged in the discovery, development, production or distribution of natural resources and alternative energy and/or the units shares of Merrill Lynch international Investment Funds New Energy Fund, Merrill Lynch International Investment Funds World Energy Fund and similar other overseas mutual fund schemes. Below is the key information for DSP Natural Resources and New Energy Fund Returns up to 1 year are on The primary investment objective of the Scheme is to generate long-term capital appreciation to unit holders from a portfolio that is invested predominantly in equity and equity related securities of companies engaged in banking and financial services. The Scheme does not guarantee/indicate any returns. There can be no assurance that the schemes’ objectives will be achieved. Research Highlights for Aditya Birla Sun Life Banking And Financial Services Fund Below is the key information for Aditya Birla Sun Life Banking And Financial Services Fund Returns up to 1 year are on The Scheme seeks to achieve capital appreciation by investing in companies engaged directly or indirectly in infrastructure related activities. Research Highlights for Franklin Build India Fund Below is the key information for Franklin Build India Fund Returns up to 1 year are on (Erstwhile Invesco India Growth Fund) The investment objective of the Scheme is to generate long-term capital growth from a diversified portfolio of predominantly equity and equity-related securities. However, there can be no assurance that the objectives of the scheme will be achieved. Research Highlights for Invesco India Growth Opportunities Fund Below is the key information for Invesco India Growth Opportunities Fund Returns up to 1 year are on (Erstwhile Kotak Opportunities Scheme) To generate capital appreciation from a diversified portfolio of equity and equity

related securities. However, there is no assurance that the objective of the scheme will be realized. Research Highlights for Kotak Equity Opportunities Fund Below is the key information for Kotak Equity Opportunities Fund Returns up to 1 year are on Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP Natural Resources and New Energy Fund Growth ₹108.431

↑ 0.73 ₹1,573 500 11.7 23.6 33 24 22.3 17.5 Aditya Birla Sun Life Banking And Financial Services Fund Growth ₹65.03

↑ 0.14 ₹3,694 1,000 3.4 8.7 23.8 17.3 13.3 17.5 Franklin Build India Fund Growth ₹149.077

↑ 0.67 ₹3,036 500 3.4 6.8 20.5 28 24.2 3.7 Invesco India Growth Opportunities Fund Growth ₹101.71

↑ 0.46 ₹9,344 100 -0.1 1.3 19.9 25.1 17.8 4.7 Kotak Equity Opportunities Fund Growth ₹361.922

↑ 0.13 ₹30,039 1,000 3.4 8.3 19.6 20.3 17.5 5.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 10 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP Natural Resources and New Energy Fund Aditya Birla Sun Life Banking And Financial Services Fund Franklin Build India Fund Invesco India Growth Opportunities Fund Kotak Equity Opportunities Fund Point 1 Bottom quartile AUM (₹1,573 Cr). Lower mid AUM (₹3,694 Cr). Bottom quartile AUM (₹3,036 Cr). Upper mid AUM (₹9,344 Cr). Highest AUM (₹30,039 Cr). Point 2 Established history (17+ yrs). Established history (12+ yrs). Established history (16+ yrs). Established history (18+ yrs). Oldest track record among peers (21 yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 5★ (bottom quartile). Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 22.34% (upper mid). 5Y return: 13.29% (bottom quartile). 5Y return: 24.20% (top quartile). 5Y return: 17.81% (lower mid). 5Y return: 17.51% (bottom quartile). Point 6 3Y return: 23.98% (lower mid). 3Y return: 17.34% (bottom quartile). 3Y return: 28.02% (top quartile). 3Y return: 25.12% (upper mid). 3Y return: 20.29% (bottom quartile). Point 7 1Y return: 32.99% (top quartile). 1Y return: 23.80% (upper mid). 1Y return: 20.52% (lower mid). 1Y return: 19.88% (bottom quartile). 1Y return: 19.56% (bottom quartile). Point 8 Alpha: 0.00 (top quartile). Alpha: -1.32 (lower mid). Alpha: 0.00 (upper mid). Alpha: -3.20 (bottom quartile). Alpha: -2.40 (bottom quartile). Point 9 Sharpe: 0.74 (upper mid). Sharpe: 0.84 (top quartile). Sharpe: -0.05 (bottom quartile). Sharpe: 0.01 (bottom quartile). Sharpe: 0.04 (lower mid). Point 10 Information ratio: 0.00 (lower mid). Information ratio: 0.25 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.75 (top quartile). Information ratio: -0.05 (bottom quartile). DSP Natural Resources and New Energy Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Franklin Build India Fund

Invesco India Growth Opportunities Fund

Kotak Equity Opportunities Fund

1. DSP Natural Resources and New Energy Fund

DSP Natural Resources and New Energy Fund

Growth Launch Date 25 Apr 08 NAV (10 Feb 26) ₹108.431 ↑ 0.73 (0.68 %) Net Assets (Cr) ₹1,573 on 31 Dec 25 Category Equity - Sectoral AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆☆☆ Risk High Expense Ratio 1.99 Sharpe Ratio 0.74 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,714 31 Jan 23 ₹16,147 31 Jan 24 ₹21,748 31 Jan 25 ₹23,125 31 Jan 26 ₹29,537 Returns for DSP Natural Resources and New Energy Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Feb 26 Duration Returns 1 Month 9.2% 3 Month 11.7% 6 Month 23.6% 1 Year 33% 3 Year 24% 5 Year 22.3% 10 Year 15 Year Since launch 14.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 17.5% 2023 13.9% 2022 31.2% 2021 9.8% 2020 42.8% 2019 11.5% 2018 4.4% 2017 -15.3% 2016 43.1% 2015 43.1% Fund Manager information for DSP Natural Resources and New Energy Fund

Name Since Tenure Rohit Singhania 1 Jul 12 13.51 Yr. Data below for DSP Natural Resources and New Energy Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Energy 41.42% Basic Materials 40.58% Utility 8.34% Industrials 1.69% Technology 1.36% Consumer Cyclical 0.07% Asset Allocation

Asset Class Value Cash 6.54% Equity 93.45% Debt 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity Jindal Steel Ltd (Basic Materials)

Equity, Since 31 Mar 20 | 5322869% ₹143 Cr 1,356,666

↑ 112,479 Tata Steel Ltd (Basic Materials)

Equity, Since 31 Aug 16 | TATASTEEL9% ₹142 Cr 7,896,586

↑ 440,344 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 31 May 20 | 5003129% ₹139 Cr 5,798,165

↑ 327,603 BGF World Energy I2

Investment Fund | -7% ₹109 Cr 388,303

↑ 53,433 Hindustan Zinc Ltd (Basic Materials)

Equity, Since 31 Mar 09 | 5001885% ₹82 Cr 1,346,373

↓ -170,030 National Aluminium Co Ltd (Basic Materials)

Equity, Since 28 Feb 22 | 5322345% ₹77 Cr 2,439,055 Hindalco Industries Ltd (Basic Materials)

Equity, Since 31 Oct 15 | HINDALCO5% ₹73 Cr 818,691

↓ -134,099 BGF Sustainable Energy I2

Investment Fund | -5% ₹72 Cr 330,203

↓ -113,271 Bharat Petroleum Corp Ltd (Energy)

Equity, Since 31 Aug 08 | 5005474% ₹69 Cr 1,794,387

↓ -204,474 Oil India Ltd (Energy)

Equity, Since 29 Feb 24 | OIL4% ₹68 Cr 1,591,348

↑ 186,088 2. Aditya Birla Sun Life Banking And Financial Services Fund

Aditya Birla Sun Life Banking And Financial Services Fund

Growth Launch Date 14 Dec 13 NAV (11 Feb 26) ₹65.03 ↑ 0.14 (0.22 %) Net Assets (Cr) ₹3,694 on 31 Dec 25 Category Equity - Sectoral AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 1.99 Sharpe Ratio 0.84 Information Ratio 0.25 Alpha Ratio -1.32 Min Investment 1,000 Min SIP Investment 1,000 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹12,928 31 Jan 23 ₹13,061 31 Jan 24 ₹16,628 31 Jan 25 ₹17,605 31 Jan 26 ₹21,057 Returns for Aditya Birla Sun Life Banking And Financial Services Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Feb 26 Duration Returns 1 Month 1.5% 3 Month 3.4% 6 Month 8.7% 1 Year 23.8% 3 Year 17.3% 5 Year 13.3% 10 Year 15 Year Since launch 16.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 17.5% 2023 8.7% 2022 21.7% 2021 11.5% 2020 16.8% 2019 1.1% 2018 14.9% 2017 -2.4% 2016 47.6% 2015 15.7% Fund Manager information for Aditya Birla Sun Life Banking And Financial Services Fund

Name Since Tenure Dhaval Gala 26 Aug 15 10.36 Yr. Data below for Aditya Birla Sun Life Banking And Financial Services Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Financial Services 97.16% Technology 1.05% Asset Allocation

Asset Class Value Cash 1.79% Equity 98.21% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Bank Ltd (Financial Services)

Equity, Since 31 Dec 13 | 53217417% ₹628 Cr 4,677,929 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Dec 13 | HDFCBANK15% ₹536 Cr 5,408,496

↓ -250,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 Oct 18 | 5322158% ₹292 Cr 2,302,100 Bajaj Finance Ltd (Financial Services)

Equity, Since 30 Sep 16 | 5000346% ₹211 Cr 2,137,250 State Bank of India (Financial Services)

Equity, Since 31 Oct 17 | SBIN5% ₹188 Cr 1,918,689

↓ -700,000 Kotak Mahindra Bank Ltd (Financial Services)

Equity, Since 31 Jan 19 | KOTAKBANK4% ₹156 Cr 709,333 AU Small Finance Bank Ltd (Financial Services)

Equity, Since 30 Nov 23 | 5406114% ₹134 Cr 1,346,861 Shriram Finance Ltd (Financial Services)

Equity, Since 30 Jun 23 | SHRIRAMFIN3% ₹119 Cr 1,198,382 ICICI Lombard General Insurance Co Ltd (Financial Services)

Equity, Since 30 Sep 19 | ICICIGI3% ₹111 Cr 565,076 Cholamandalam Financial Holdings Ltd (Financial Services)

Equity, Since 31 Jan 20 | CHOLAHLDNG3% ₹95 Cr 521,504

↓ -60,084 3. Franklin Build India Fund

Franklin Build India Fund

Growth Launch Date 4 Sep 09 NAV (11 Feb 26) ₹149.077 ↑ 0.67 (0.45 %) Net Assets (Cr) ₹3,036 on 31 Dec 25 Category Equity - Sectoral AMC Franklin Templeton Asst Mgmt(IND)Pvt Ltd Rating ☆☆☆☆☆ Risk High Expense Ratio 2.01 Sharpe Ratio -0.05 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹14,734 31 Jan 23 ₹15,797 31 Jan 24 ₹25,867 31 Jan 25 ₹29,250 31 Jan 26 ₹31,672 Returns for Franklin Build India Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Feb 26 Duration Returns 1 Month 6.3% 3 Month 3.4% 6 Month 6.8% 1 Year 20.5% 3 Year 28% 5 Year 24.2% 10 Year 15 Year Since launch 17.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 3.7% 2023 27.8% 2022 51.1% 2021 11.2% 2020 45.9% 2019 5.4% 2018 6% 2017 -10.7% 2016 43.3% 2015 8.4% Fund Manager information for Franklin Build India Fund

Name Since Tenure Ajay Argal 18 Oct 21 4.21 Yr. Kiran Sebastian 7 Feb 22 3.9 Yr. Sandeep Manam 18 Oct 21 4.21 Yr. Data below for Franklin Build India Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Industrials 35% Financial Services 15.02% Utility 14.66% Energy 13.57% Communication Services 8.21% Basic Materials 5.21% Real Estate 2.63% Consumer Cyclical 1.58% Technology 1.15% Asset Allocation

Asset Class Value Cash 2.97% Equity 97.03% Top Securities Holdings / Portfolio

Name Holding Value Quantity Larsen & Toubro Ltd (Industrials)

Equity, Since 29 Feb 20 | LT9% ₹272 Cr 665,000 Reliance Industries Ltd (Energy)

Equity, Since 31 Oct 21 | RELIANCE6% ₹188 Cr 1,200,000 InterGlobe Aviation Ltd (Industrials)

Equity, Since 29 Feb 20 | INDIGO5% ₹165 Cr 325,341

↑ 10,341 Oil & Natural Gas Corp Ltd (Energy)

Equity, Since 30 Jun 19 | 5003125% ₹164 Cr 6,825,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 30 Sep 09 | BHARTIARTL5% ₹149 Cr 710,000 HDFC Bank Ltd (Financial Services)

Equity, Since 31 Oct 25 | HDFCBANK5% ₹149 Cr 1,500,000 NTPC Ltd (Utilities)

Equity, Since 30 Nov 16 | 5325555% ₹143 Cr 4,350,000 Axis Bank Ltd (Financial Services)

Equity, Since 31 Mar 12 | 5322154% ₹127 Cr 1,000,000 State Bank of India (Financial Services)

Equity, Since 31 Jul 14 | SBIN3% ₹98 Cr 1,000,000 GAIL (India) Ltd (Utilities)

Equity, Since 31 Jan 25 | 5321553% ₹96 Cr 5,600,000 4. Invesco India Growth Opportunities Fund

Invesco India Growth Opportunities Fund

Growth Launch Date 9 Aug 07 NAV (11 Feb 26) ₹101.71 ↑ 0.46 (0.45 %) Net Assets (Cr) ₹9,344 on 31 Dec 25 Category Equity - Large & Mid Cap AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 1.82 Sharpe Ratio 0.01 Information Ratio 0.75 Alpha Ratio -3.2 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹12,794 31 Jan 23 ₹12,536 31 Jan 24 ₹17,657 31 Jan 25 ₹21,441 31 Jan 26 ₹23,146 Returns for Invesco India Growth Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Feb 26 Duration Returns 1 Month 3% 3 Month -0.1% 6 Month 1.3% 1 Year 19.9% 3 Year 25.1% 5 Year 17.8% 10 Year 15 Year Since launch 13.3% Historical performance (Yearly) on absolute basis

Year Returns 2024 4.7% 2023 37.5% 2022 31.6% 2021 -0.4% 2020 29.7% 2019 13.3% 2018 10.7% 2017 -0.2% 2016 39.6% 2015 3.3% Fund Manager information for Invesco India Growth Opportunities Fund

Name Since Tenure Aditya Khemani 9 Nov 23 2.15 Yr. Amit Ganatra 21 Jan 22 3.95 Yr. Data below for Invesco India Growth Opportunities Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Financial Services 29.54% Consumer Cyclical 20.26% Health Care 18.77% Industrials 12.01% Real Estate 7.06% Technology 5.35% Basic Materials 3.04% Communication Services 1.72% Asset Allocation

Asset Class Value Cash 2.23% Equity 97.75% Top Securities Holdings / Portfolio

Name Holding Value Quantity InterGlobe Aviation Ltd (Industrials)

Equity, Since 31 Mar 24 | INDIGO6% ₹553 Cr 1,092,986

↑ 295,420 Max Healthcare Institute Ltd Ordinary Shares (Healthcare)

Equity, Since 30 Nov 22 | MAXHEALTH5% ₹510 Cr 4,882,227

↑ 283,767 Eternal Ltd (Consumer Cyclical)

Equity, Since 30 Jun 23 | 5433205% ₹458 Cr 16,475,309 Swiggy Ltd (Consumer Cyclical)

Equity, Since 30 Nov 24 | SWIGGY5% ₹425 Cr 11,008,816

↑ 359,967 L&T Finance Ltd (Financial Services)

Equity, Since 30 Apr 24 | LTF5% ₹424 Cr 13,404,597 Trent Ltd (Consumer Cyclical)

Equity, Since 28 Feb 22 | 5002515% ₹421 Cr 983,522 Cholamandalam Investment and Finance Co Ltd (Financial Services)

Equity, Since 28 Feb 23 | CHOLAFIN4% ₹417 Cr 2,449,413 BSE Ltd (Financial Services)

Equity, Since 31 Oct 23 | BSE4% ₹416 Cr 1,580,775 Sai Life Sciences Ltd (Healthcare)

Equity, Since 31 Dec 24 | SAILIFE4% ₹389 Cr 4,283,799 The Federal Bank Ltd (Financial Services)

Equity, Since 30 Nov 22 | FEDERALBNK4% ₹372 Cr 13,936,080

↑ 2,198,584 5. Kotak Equity Opportunities Fund

Kotak Equity Opportunities Fund

Growth Launch Date 9 Sep 04 NAV (11 Feb 26) ₹361.922 ↑ 0.13 (0.03 %) Net Assets (Cr) ₹30,039 on 31 Dec 25 Category Equity - Large & Mid Cap AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆☆☆ Risk Moderately High Expense Ratio 1.6 Sharpe Ratio 0.04 Information Ratio -0.05 Alpha Ratio -2.4 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 31 Jan 21 ₹10,000 31 Jan 22 ₹13,212 31 Jan 23 ₹13,754 31 Jan 24 ₹18,432 31 Jan 25 ₹21,134 31 Jan 26 ₹23,581 Returns for Kotak Equity Opportunities Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 10 Feb 26 Duration Returns 1 Month 3.4% 3 Month 3.4% 6 Month 8.3% 1 Year 19.6% 3 Year 20.3% 5 Year 17.5% 10 Year 15 Year Since launch 18.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 5.6% 2023 24.2% 2022 29.3% 2021 7% 2020 30.4% 2019 16.5% 2018 13.2% 2017 -5.6% 2016 34.9% 2015 9.6% Fund Manager information for Kotak Equity Opportunities Fund

Name Since Tenure Harsha Upadhyaya 4 Aug 12 13.42 Yr. Data below for Kotak Equity Opportunities Fund as on 31 Dec 25

Equity Sector Allocation

Sector Value Financial Services 27.43% Industrials 16.03% Consumer Cyclical 13.11% Basic Materials 11.57% Health Care 7.35% Technology 7.09% Energy 6.04% Communication Services 3.11% Utility 3.01% Consumer Defensive 1.51% Real Estate 0.89% Asset Allocation

Asset Class Value Cash 1.62% Equity 98.38% Other 0% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Bank Ltd (Financial Services)

Equity, Since 31 Jul 23 | HDFCBANK6% ₹1,933 Cr 19,500,000 State Bank of India (Financial Services)

Equity, Since 28 Feb 21 | SBIN4% ₹1,228 Cr 12,500,000 Bharat Electronics Ltd (Industrials)

Equity, Since 31 Oct 18 | BEL4% ₹1,119 Cr 28,000,000 Eternal Ltd (Consumer Cyclical)

Equity, Since 31 Aug 23 | 5433203% ₹973 Cr 35,000,000 ICICI Bank Ltd (Financial Services)

Equity, Since 30 Sep 10 | 5321743% ₹940 Cr 7,000,000 Infosys Ltd (Technology)

Equity, Since 31 Jan 09 | INFY3% ₹861 Cr 5,330,405

↓ -329,929 Axis Bank Ltd (Financial Services)

Equity, Since 31 Oct 12 | 5322153% ₹787 Cr 6,200,000 Bharti Airtel Ltd (Communication Services)

Equity, Since 28 Feb 21 | BHARTIARTL3% ₹769 Cr 3,650,000 Larsen & Toubro Ltd (Industrials)

Equity, Since 30 Sep 13 | LT3% ₹755 Cr 1,850,000 Coromandel International Ltd (Basic Materials)

Equity, Since 30 Nov 16 | 5063952% ₹737 Cr 3,250,001

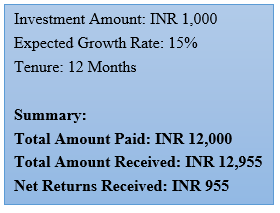

ایس آئی پی ریٹرن کیلکولیٹر

SIP کی واپسی مختلف ہوتی رہتی ہے۔ تاہم، یہ فرض کرتے ہوئے کہ منافع کی تاریخی شرح 15% ہے، آئیے دیکھتے ہیں کہ INR 1,000 کی SIP سرمایہ کاری 12 ماہ کی مدت میں کیسے بڑھتی ہے۔

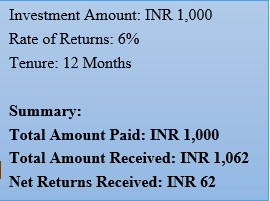

ایف ڈی کیلکولیٹر

ایف ڈی کی شرحیں بھی بینک سے بینکوں میں مختلف ہوتی رہتی ہیں۔ تاہم، سود کی شرح کو 6% مانتے ہوئے، آئیے دیکھتے ہیں کہ اگر سرمایہ کاری کی رقم INR 1,000 ہے تو FD 12 ماہ کی مدت میں کیسی کارکردگی دکھائے گا۔

MF SIP آن لائن میں کیسے سرمایہ کاری کی جائے؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

نتیجہ: ایس آئی پی یا ایف ڈی

نتیجہ اخذ کرنے کے لیے، یہ کہا جا سکتا ہے کہ FD کے مقابلے SIP کے زیادہ فوائد ہیں۔ تاہم، لوگوں کو ہمیشہ یہ مشورہ دیا جاتا ہے کہ وہ سرمایہ کاری کرنے سے پہلے کسی اسکیم کے کام کو پوری طرح سمجھ لیں۔ اس کے علاوہ، وہ کسی ذاتی سے بھی مشورہ کر سکتے ہیں۔مشیر خزانہ اس بات کو یقینی بنانے کے لیے کہ ان کی سرمایہ کاری محفوظ ہو اور ان کے مقاصد پورے ہوں۔

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Research Highlights for DSP Natural Resources and New Energy Fund