स्मार्ट वित्तीय योजना बनाने के लिए प्रमुख सुझाव

एवित्तीय योजना आपको अपने व्यक्तिगत के बारे में बुद्धिमान और समझदार निर्णय लेने में मदद करता हैधन प्रबंधन. एक अच्छी वित्तीय योजना आपको अपने जीवन में सभी अच्छे और बुरे समय से गुजरने में मदद कर सकती है।

वित्तीय योजना एक समर्पित दृष्टिकोण है जो आपको अपना प्राप्त करने में मदद करता हैवित्तीय लक्ष्यों. एक वित्तीय योजना किसी का एक सर्व-समावेशी मूल्यांकन हैइन्वेस्टरविभिन्न कारकों का उपयोग करके वर्तमान और भविष्य की वित्तीय स्थिति जैसेनकदी प्रवाह,परिसंपत्ति आवंटन, खर्च और बजट, आदि।

एक संपूर्ण वित्तीय योजना बनाने के लिए, या तो आपको पर्याप्त शोध करने की आवश्यकता है या आपको अपने साथ चर्चा करने की आवश्यकता हैवित्तीय सलाहकार या सलाहकार। योजनाकार आपको अपना वर्तमान निर्धारित करने में मदद करेगानिवल मूल्य, कर दायित्व, और आपकी प्रोफ़ाइल के आधार पर अन्य वित्तीय लक्ष्यों के साथ आपकी सेवानिवृत्ति के लिए एक रोडमैप विकसित करने में आपकी सहायता करता है।

फाइनेंशियल प्लान कैसे बनाएं?

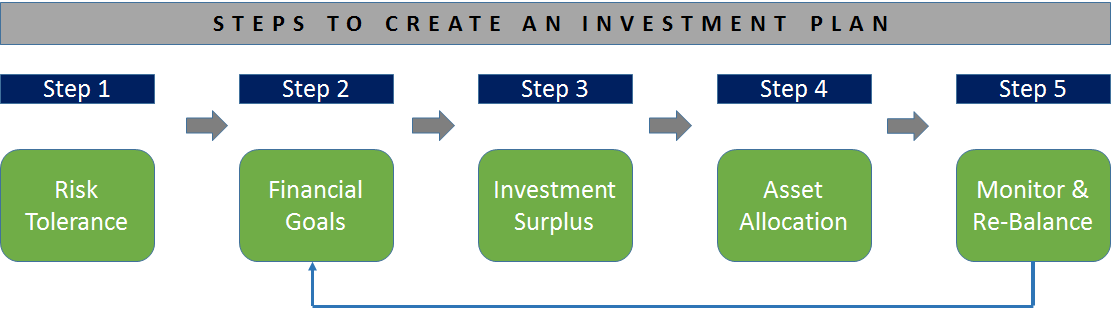

एक अच्छी वित्तीय योजना हर व्यक्ति की व्यक्तिगत जरूरतों, लक्ष्यों और लंबी अवधि के अनुसार अलग-अलग होती है-टर्म प्लान. लेकिन एक अच्छी व्यक्तिगत वित्तीय योजना बनाने में शामिल कदम कमोबेश सभी के लिए समान हैं। आइए अपने लिए एक योजना बनाने में शामिल चरणों को देखें:

1. अपनी वर्तमान वित्तीय स्थिति का पता लगाएं

अपने लक्ष्यों तक पहुँचने के लिए निर्धारित करने से पहले आपको अपनी वर्तमान वित्तीय स्थिति और निवल मूल्य के बारे में अच्छी तरह से पता होना चाहिए। आपके वित्तीय सलाहकार के साथ चर्चा करने से आपको अपनी निवल संपत्ति को समझने और अपनी प्राथमिकताओं पर प्रकाश डालने में मदद मिलेगी। उदाहरण के लिए, अपनी वर्तमान वित्तीय स्थिति का विश्लेषण करने के बाद, आप पाते हैं कि कार खरीदने की योजना बनाने की तुलना में विवाह की योजना बनाना अधिक महत्वपूर्ण है। आपको अपने नकदी प्रवाह को समझने की जरूरत है,आय स्तर, आश्रित, चल रहे ऋण, देनदारियां आदि। यह शोध आपको अपने लक्ष्यों को प्राथमिकता देने और उसके अनुसार योजना बनाने में मदद करेगा।

2. समय सीमा और बजट

एक वित्तीय योजना के काम करने के लिए, यह अत्यंत महत्वपूर्ण है कि एक स्पष्ट समयरेखा परिभाषित की जाए। समयरेखा आपको अपने निर्धारित लक्ष्यों तक पहुंचने की दिशा देती है। इसके अलावा, समय सीमा आपको अपने लक्ष्यों तक समय पर पहुंचने के लिए सतर्क और प्रेरित करती है।

इस समय सीमा के साथ-साथ बजट का होना भी जरूरी है। एक बजट आपको अपने खर्चों, खर्च और बचत के बारे में एक विचार देता है जो अंततः आपको अपने लक्ष्यों तक पहुंचने में मदद करता है।

3. लक्ष्य निर्धारित करें- शॉर्ट टर्म, मिड टर्म और लॉन्ग टर्म

आपके जीवन में स्पष्ट लक्ष्य होने चाहिए। वित्तीय योजना वह मार्ग है जो आपको आपके द्वारा निर्धारित लक्ष्यों तक ले जाती है। आपके लक्ष्य शॉर्ट-टर्म, मिड-टर्म या लॉन्ग-टर्म हो सकते हैं।

अल्पकालिक लक्ष्य वे लक्ष्य होते हैं जिन्हें आप निकट भविष्य के लिए निर्धारित करते हैं। इन लक्ष्यों में विशिष्ट समय सीमा और एक उद्देश्य होता है जिसे आप एक या दो साल के समय में पूरा करना चाहते हैं। आपकी इच्छा सूची के अनुसार बहुत से अल्पकालिक वित्तीय लक्ष्य निर्धारित किए जा सकते हैं। उदाहरण के लिए, पारिवारिक अवकाश के लिए बचत करें, हाई-टेक गैजेट्स खरीदें, आदि।

मध्यावधि लक्ष्य वे लक्ष्य होते हैं जिन्हें आप अगले तीन से चार वर्षों में हासिल करना चाहते हैं। इसमें महत्वपूर्ण लक्ष्य शामिल हो सकते हैं जैसे शादी या उच्च शिक्षा के लिए बचत करना, एक फैंसी कार खरीदना, पिछले ऋणों का भुगतान करना (यदि कोई हो), या व्यवसाय शुरू करना आदि। जैसे-जैसे आप अपने अल्पकालिक लक्ष्यों को पूरा करने के लिए आगे बढ़ते हैं, आप कर सकते हैं अपने मध्य-अवधि के लक्ष्यों के बारे में सोचना शुरू करें और यह भी योजना बनाएं कि आप उन्हें कैसे प्राप्त कर सकते हैं।

दीर्घकालिक लक्ष्य वे होते हैं जिन्हें प्राप्त करने में आपको पिछले दो प्रकार के वित्तीय लक्ष्यों की तुलना में काफी अधिक समय लग सकता है। अपने बच्चों के भविष्य, उनकी शिक्षा, अपनी सेवानिवृत्ति आदि जैसे दीर्घकालिक लक्ष्यों के लिए योजना बनाने के लिए सावधानीपूर्वक योजना और संगठन की आवश्यकता होती है। आप अल्पकालिक और मध्य-अवधि के लक्ष्यों को निर्धारित करके शुरू कर सकते हैं, उन्हें समय पर पूरा कर सकते हैं और फिर अपने दीर्घकालिक लक्ष्यों को प्राप्त करने के लिए उस पर निर्माण कर सकते हैं।

Talk to our investment specialist

4. अपने जोखिम का आकलन करें

निवेश आपके दीर्घकालिक धन प्रबंधन में एक बड़ी भूमिका निभाता है। निवेश शुरू करने में कभी देर नहीं होती। कोई भी निवेश जोखिम के साथ आता हैफ़ैक्टर इसके साथ संलग्न।जल्दी निवेश आपको बड़ा जोखिम लेने की क्षमता देता है और इस प्रकार उच्च रिटर्न उत्पन्न करने का अवसर देता है। लेकिन निवेश करने से पहले, किसी को अपनी जोखिम लेने की क्षमता का आकलन करना चाहिए या अपना करना चाहिएजोखिम आकलन उनकी जोखिम लेने की क्षमता जानने के लिए। रिस्क प्रोफाइलिंग आपको यह समझने में मदद करती है कि आप कितना जोखिम उठा सकते हैं और फिर उसी के अनुसार निवेश कर सकते हैं। जोखिम का आकलन करने में कई कारक शामिल होते हैं जैसे कि नुकसान को सहन करने की क्षमता, धारण अवधि, निवेश का ज्ञान, वर्तमान नकदी प्रवाह, आश्रित आदि। जोखिम का आकलन यह सुनिश्चित करता है कि व्यक्ति जोखिम द्वारा परिभाषित क्षेत्र के भीतर रहता है। यह सुनिश्चित करने की कोशिश करता है कि लंबे समय में, किसी को निवेश पोर्टफोलियो में अप्रत्याशित कार्रवाई या परिणाम दिखाई नहीं देता है।

जब कोई निवेशक जोखिम प्रोफाइलिंग से गुजरता है, तो उन्हें विशेष रूप से इस उद्देश्य के लिए डिज़ाइन किए गए प्रश्नों के एक सेट का उत्तर देना होता है। उन सवालों के जवाब रिकॉर्ड किए जाते हैं और उनकी जोखिम उठाने की क्षमता की गणना के लिए उपयोग किए जाते हैं। प्रश्नों के ये सेट अलग-अलग के लिए भिन्न हैंम्यूचुअल फंड हाउस या वितरक। सवालों के जवाब देने के बाद एक निवेशक का स्कोर जोखिम लेने की उनकी क्षमता को निर्धारित करता है। एक निवेशक उच्च जोखिम लेने वाला, मध्य जोखिम लेने वाला या कम जोखिम लेने वाला हो सकता है।

5. संपत्ति आवंटन

जोखिम उठाने की क्षमता के आधार पर आपको अपनी परिसंपत्ति वर्गों जैसे कि ऋण और इक्विटी का मिश्रण तय करना चाहिए। परिसंपत्ति आवंटन आक्रामक हो सकता है (मुख्य रूप से इक्विटी में निवेश), मध्यम (अधिक झुकाव)डेट फंड) या यह रूढ़िवादी हो सकता है (इक्विटी की ओर कम झुकाव)। आपको अपनी जोखिम प्रोफ़ाइल या जोखिम लेने की क्षमता का मिलान उस परिसंपत्ति आवंटन के साथ करना होगा जिसे आप अपने निवेश पोर्टफोलियो में रखना चाहते हैं।

उदाहरण के लिए:

| आक्रामक | उदारवादी | अपरिवर्तनवादी | |

|---|---|---|---|

| वार्षिक रिटर्न (प्रति वर्ष) | 15.7% | 13.4% | 10.8% |

| इक्विटी | 50% | 35% | 20% |

| कर्ज़ | 30% | 40% | 40% |

| सोना | 10% | 10% | 10% |

| नकद | 10% | 15% | 30% |

| कुल | 100% | 100% | 100% |

6. उत्पाद चयन

आपने अब एक बजट बनाया है, स्पष्ट लक्ष्य निर्धारित किए हैं, उचित जोखिम प्रोफाइलिंग के साथ निवेश करने का निर्णय लिया है और अपनी संपत्ति का आवंटन किया है। ये चरण आपके उत्पाद चयन को आसान बनाते हैं। आपकी जोखिम रूपरेखा सही उत्पादों को चुनने की दिशा में एक स्पष्ट दिशा देती है। नौसिखिए से लेकर अनुभवी निवेशकों तक,म्यूचुअल फंड्स निवेश का पसंदीदा तरीका है। हालांकि, यह सुनिश्चित करना महत्वपूर्ण है कि आपको अपने पोर्टफोलियो में सही उत्पाद मिले। आप विभिन्न मात्रात्मक और गुणात्मक कारकों पर विचार कर सकते हैं जैसे किम्यूचुअल फंड रेटिंग, व्यय अनुपात और निकास भार, का ट्रैक रिकॉर्डएसेट मैनेजमेंट कंपनी, फंड मैनेजर के पिछले परिणाम, आदि अपने लिए एक सही उत्पाद चुनने के लिए। सर्वोत्तम म्यूचुअल फंड योजना चुनने के लिए आपके पास गुणात्मक और मात्रात्मक दोनों कारकों का सही संतुलन होना चाहिए।

7. अपनी निवेश योजना की निगरानी, समीक्षा और पुनर्संतुलन करें

आपके द्वारा किए गए निवेश की निगरानी करना आवश्यक है। निवेश की नियमित समीक्षा और पुनर्संतुलन जोखिम की संभावना को कम करता है। आपको अपनी वित्तीय योजना के प्रति अनुशासित दृष्टिकोण रखने और हर तीन महीने के बाद आपके द्वारा किए गए निवेश की निगरानी करने की आवश्यकता है। वित्तीय बाजार अस्थिर हैं और आपका निवेश मूल्य ऊपर और नीचे जा सकता है। आपको म्युचुअल फंड के चयन में किए गए शोध और प्रयासों पर दृढ़ रहना चाहिए और अल्पकालिक नुकसान के मामले में घबराने से बचना चाहिए। यदि आप योजना में कुछ परिवर्तन करने का निर्णय लेते हैं, तो उन परिवर्तनों को पिछली योजना को क्रियान्वित करने के लिए पर्याप्त समय देने के बाद किया जाना चाहिए। पुनर्संतुलन का कार्य कम से कम एक वर्ष से पहले नहीं करना चाहिए।

साथ ही, यह आपको आपके भविष्य के निवेशों के बारे में एक विचार देता है और आप अपने लक्ष्यों तक पहुंचने के लिए कितनी दूर आ गए हैं। बहुत से व्यक्ति एक उच्च श्रेणी की वित्तीय योजना के साथ उज्ज्वल रूप से शुरू करते हैं, लेकिन बहुत कम लोग उचित निगरानी और पुनर्संतुलन के साथ अंत तक इसका पालन करते हैं। यह आसान नहीं हो सकता है, लेकिन योजना का यथासंभव पालन किया जाना चाहिए।

वित्तीय योजना के लाभ

- आप आर्थिक रूप से भविष्य के लिए अच्छी तरह से तैयार रहेंगे।

- बिना किसी वित्तीय योजना वाले अधिकांश लोगों की तुलना में आपकी जीवनशैली बेहतर होगी। बेहतर जीवनशैली से आप तनाव मुक्त जीवन जी सकते हैं।

- आप और आपका परिवार आर्थिक रूप से सुरक्षित रहेंगे।

- सबसे महत्वपूर्ण - आप अपने जीवन और अपने भविष्य को नियंत्रित करेंगे!

- एक वित्तीय योजना आपके भविष्य की वित्तीय स्थिरता की कुंजी है। यह महत्वपूर्ण है कि उपरोक्त सभी कारकों पर विचार करके और यथार्थवादी लक्ष्यों के साथ एक योजना बनाई जाए। आज ही एक वित्तीय योजना बनाएं और अपना भविष्य सुरक्षित करें!

आक्रामक निवेशकों के लिए सर्वश्रेष्ठ म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. DSP Equity Opportunities Fund Growth ₹613.328

↓ -12.29 ₹17,434 -1.7 3.5 16.7 20.8 16 7.1 Large & Mid Cap Aditya Birla Sun Life Small Cap Fund Growth ₹81.0403

↓ -1.76 ₹4,778 -3.7 -1.5 18.9 17.7 13.7 -3.7 Small Cap Kotak Standard Multicap Fund Growth ₹84.486

↓ -1.50 ₹56,479 -1.5 2.9 20.1 17.6 13.4 9.5 Multi Cap Motilal Oswal Multicap 35 Fund Growth ₹54.9173

↓ -0.75 ₹13,180 -10.4 -11.1 5.5 20.4 11.8 -5.6 Multi Cap Invesco India Growth Opportunities Fund Growth ₹94.87

↓ -1.73 ₹8,959 -6.2 -3.8 19.3 24 16.6 4.7 Large & Mid Cap Sundaram Mid Cap Fund Growth ₹1,371.78

↓ -29.09 ₹12,917 -3.9 -0.6 19.7 23.5 17.8 4.1 Mid Cap Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary DSP Equity Opportunities Fund Aditya Birla Sun Life Small Cap Fund Kotak Standard Multicap Fund Motilal Oswal Multicap 35 Fund Invesco India Growth Opportunities Fund Sundaram Mid Cap Fund Point 1 Upper mid AUM (₹17,434 Cr). Bottom quartile AUM (₹4,778 Cr). Highest AUM (₹56,479 Cr). Upper mid AUM (₹13,180 Cr). Bottom quartile AUM (₹8,959 Cr). Lower mid AUM (₹12,917 Cr). Point 2 Oldest track record among peers (25 yrs). Established history (18+ yrs). Established history (16+ yrs). Established history (11+ yrs). Established history (18+ yrs). Established history (23+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 5★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 16.02% (upper mid). 5Y return: 13.71% (lower mid). 5Y return: 13.41% (bottom quartile). 5Y return: 11.76% (bottom quartile). 5Y return: 16.64% (upper mid). 5Y return: 17.82% (top quartile). Point 6 3Y return: 20.76% (upper mid). 3Y return: 17.68% (bottom quartile). 3Y return: 17.61% (bottom quartile). 3Y return: 20.37% (lower mid). 3Y return: 24.02% (top quartile). 3Y return: 23.47% (upper mid). Point 7 1Y return: 16.72% (bottom quartile). 1Y return: 18.86% (lower mid). 1Y return: 20.12% (top quartile). 1Y return: 5.50% (bottom quartile). 1Y return: 19.32% (upper mid). 1Y return: 19.67% (upper mid). Point 8 Alpha: 1.22 (upper mid). Alpha: 0.00 (lower mid). Alpha: 3.74 (top quartile). Alpha: -5.98 (bottom quartile). Alpha: -0.94 (bottom quartile). Alpha: 0.78 (upper mid). Point 9 Sharpe: 0.34 (upper mid). Sharpe: 0.01 (bottom quartile). Sharpe: 0.46 (top quartile). Sharpe: -0.19 (bottom quartile). Sharpe: 0.19 (lower mid). Sharpe: 0.28 (upper mid). Point 10 Information ratio: 0.30 (upper mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.19 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.56 (upper mid). Information ratio: 0.23 (lower mid). DSP Equity Opportunities Fund

Aditya Birla Sun Life Small Cap Fund

Kotak Standard Multicap Fund

Motilal Oswal Multicap 35 Fund

Invesco India Growth Opportunities Fund

Sundaram Mid Cap Fund

मध्यम निवेशकों के लिए सर्वश्रेष्ठ म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Sub Cat. Aditya Birla Sun Life Medium Term Plan Growth ₹42.3202

↓ -0.06 ₹2,982 2.9 5.4 10.4 10.1 12.1 10.9 Medium term Bond Nippon India Strategic Debt Fund Growth ₹16.3947

↓ -0.01 ₹136 1.2 3.3 9.7 8.6 9.1 9.6 Medium term Bond Axis Strategic Bond Fund Growth ₹29.217

↓ -0.02 ₹2,044 1.3 3.5 8.2 8.2 6.9 8.2 Medium term Bond ICICI Prudential Gilt Fund Growth ₹105.411

↓ -0.11 ₹9,240 1.3 3 6.6 7.6 6.4 6.8 Government Bond UTI Gilt Fund Growth ₹64.2217

↓ -0.10 ₹521 1.4 4.1 6 7.2 5.7 5.1 Government Bond SBI Magnum Gilt Fund Growth ₹66.9148

↓ -0.02 ₹10,552 0.8 1.9 5.1 7.2 6 4.5 Government Bond Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Medium Term Plan Nippon India Strategic Debt Fund Axis Strategic Bond Fund ICICI Prudential Gilt Fund UTI Gilt Fund SBI Magnum Gilt Fund Point 1 Upper mid AUM (₹2,982 Cr). Bottom quartile AUM (₹136 Cr). Lower mid AUM (₹2,044 Cr). Upper mid AUM (₹9,240 Cr). Bottom quartile AUM (₹521 Cr). Highest AUM (₹10,552 Cr). Point 2 Established history (16+ yrs). Established history (11+ yrs). Established history (13+ yrs). Oldest track record among peers (26 yrs). Established history (24+ yrs). Established history (25+ yrs). Point 3 Top rated. Rating: 4★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Risk profile: Moderate. Point 5 1Y return: 10.39% (top quartile). 1Y return: 9.66% (upper mid). 1Y return: 8.24% (upper mid). 1Y return: 6.57% (lower mid). 1Y return: 6.03% (bottom quartile). 1Y return: 5.07% (bottom quartile). Point 6 1M return: 1.02% (upper mid). 1M return: 1.04% (upper mid). 1M return: 1.00% (lower mid). 1M return: 0.99% (bottom quartile). 1M return: 1.39% (top quartile). 1M return: 0.65% (bottom quartile). Point 7 Sharpe: 2.33 (top quartile). Sharpe: 1.03 (upper mid). Sharpe: 1.06 (upper mid). Sharpe: 0.16 (lower mid). Sharpe: -0.28 (bottom quartile). Sharpe: -0.38 (bottom quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (lower mid). Information ratio: 0.00 (bottom quartile). Information ratio: 0.00 (bottom quartile). Point 9 Yield to maturity (debt): 7.78% (upper mid). Yield to maturity (debt): 7.10% (lower mid). Yield to maturity (debt): 8.16% (top quartile). Yield to maturity (debt): 7.38% (upper mid). Yield to maturity (debt): 6.72% (bottom quartile). Yield to maturity (debt): 6.45% (bottom quartile). Point 10 Modified duration: 3.40 yrs (upper mid). Modified duration: 3.58 yrs (upper mid). Modified duration: 3.22 yrs (top quartile). Modified duration: 8.27 yrs (bottom quartile). Modified duration: 5.70 yrs (bottom quartile). Modified duration: 5.46 yrs (lower mid). Aditya Birla Sun Life Medium Term Plan

Nippon India Strategic Debt Fund

Axis Strategic Bond Fund

ICICI Prudential Gilt Fund

UTI Gilt Fund

SBI Magnum Gilt Fund

रूढ़िवादी निवेशकों के लिए सर्वश्रेष्ठ म्युचुअल फंड

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 2024 (%) Debt Yield (YTM) Mod. Duration Eff. Maturity Sub Cat. Aditya Birla Sun Life Savings Fund Growth ₹571.297

↓ -0.08 ₹22,857 1.3 3 7.2 7.4 7.4 6.81% 5M 19D 6M 11D Ultrashort Bond Indiabulls Liquid Fund Growth ₹2,625

↑ 0.31 ₹169 1.5 2.9 6.3 6.9 6.6 6.62% 1M 1M Liquid Fund PGIM India Insta Cash Fund Growth ₹353.31

↑ 0.04 ₹546 1.4 2.9 6.3 6.9 6.5 6.43% 26D 29D Liquid Fund JM Liquid Fund Growth ₹74.0163

↑ 0.01 ₹2,703 1.4 2.9 6.2 6.8 6.4 6.44% 1M 2D 1M 4D Liquid Fund UTI Ultra Short Term Fund Growth ₹4,400.09

↑ 0.42 ₹3,751 1.3 2.7 6.4 6.8 6.6 7.21% 4M 29D 5M 30D Ultrashort Bond Axis Liquid Fund Growth ₹3,022.88

↑ 0.39 ₹39,028 1.5 2.9 6.3 7 6.6 6.5% 27D 30D Liquid Fund Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 6 Funds showcased

Commentary Aditya Birla Sun Life Savings Fund Indiabulls Liquid Fund PGIM India Insta Cash Fund JM Liquid Fund UTI Ultra Short Term Fund Axis Liquid Fund Point 1 Upper mid AUM (₹22,857 Cr). Bottom quartile AUM (₹169 Cr). Bottom quartile AUM (₹546 Cr). Lower mid AUM (₹2,703 Cr). Upper mid AUM (₹3,751 Cr). Highest AUM (₹39,028 Cr). Point 2 Established history (22+ yrs). Established history (14+ yrs). Established history (18+ yrs). Oldest track record among peers (28 yrs). Established history (22+ yrs). Established history (16+ yrs). Point 3 Top rated. Rating: 5★ (upper mid). Rating: 5★ (upper mid). Rating: 5★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately Low. Risk profile: Low. Risk profile: Low. Risk profile: Low. Risk profile: Moderately Low. Risk profile: Low. Point 5 1Y return: 7.17% (top quartile). 1Y return: 6.34% (lower mid). 1Y return: 6.31% (bottom quartile). 1Y return: 6.20% (bottom quartile). 1Y return: 6.43% (upper mid). 1Y return: 6.35% (upper mid). Point 6 1M return: 0.60% (top quartile). 1M return: 0.48% (upper mid). 1M return: 0.45% (bottom quartile). 1M return: 0.45% (bottom quartile). 1M return: 0.51% (upper mid). 1M return: 0.48% (lower mid). Point 7 Sharpe: 2.17 (bottom quartile). Sharpe: 2.72 (upper mid). Sharpe: 2.89 (upper mid). Sharpe: 2.30 (lower mid). Sharpe: 1.15 (bottom quartile). Sharpe: 3.16 (top quartile). Point 8 Information ratio: 0.00 (top quartile). Information ratio: -0.70 (bottom quartile). Information ratio: -0.09 (lower mid). Information ratio: -1.73 (bottom quartile). Information ratio: 0.00 (upper mid). Information ratio: 0.00 (upper mid). Point 9 Yield to maturity (debt): 6.81% (upper mid). Yield to maturity (debt): 6.62% (upper mid). Yield to maturity (debt): 6.43% (bottom quartile). Yield to maturity (debt): 6.44% (bottom quartile). Yield to maturity (debt): 7.21% (top quartile). Yield to maturity (debt): 6.50% (lower mid). Point 10 Modified duration: 0.47 yrs (bottom quartile). Modified duration: 0.08 yrs (upper mid). Modified duration: 0.07 yrs (top quartile). Modified duration: 0.09 yrs (lower mid). Modified duration: 0.41 yrs (bottom quartile). Modified duration: 0.07 yrs (upper mid). Aditya Birla Sun Life Savings Fund

Indiabulls Liquid Fund

PGIM India Insta Cash Fund

JM Liquid Fund

UTI Ultra Short Term Fund

Axis Liquid Fund

वित्तीय योजना बनाते समय सामान्य गलतियाँ

आइए नजर डालते हैं इनमें से कुछसाधारण गलती वित्तीय योजना बनाते समय ऐसा होता है:

1. अवास्तविक लक्ष्य निर्धारित करना

कई बार लोग ऐसे लक्ष्य निर्धारित कर लेते हैं जिन्हें हासिल करना बहुत ही अवास्तविक होता है। ऐसा इसलिए होता है क्योंकि उन्हें अपनी वर्तमान वित्तीय स्थिति के बारे में गहराई से जानकारी नहीं होती है।

2. जल्दबाजी में निर्णय लेना

वित्तीय योजना को क्रियान्वित करना धैर्य का काम है। लोग कभी-कभी धैर्य खो देते हैं और कुछ निर्णय सहज रूप से ले लेते हैं। उस समय वे निर्णय सही लग सकते हैं लेकिन भविष्य में इसका नकारात्मक प्रभाव पड़ सकता है।

3. वित्तीय योजना केवल निवेश नहीं है

वित्तीय योजना केवल निवेश के बारे में नहीं है। इसमें अन्य महत्वपूर्ण मामले भी शामिल हैं जैसे धन प्रबंधन,कर योजना,बीमा, तथासेवानिवृत्ति योजना. निवेश एक अच्छी वित्तीय योजना का एक पहलू है।

4. समय-समय पर योजना का मूल्यांकन करने में उपेक्षा करना

यह सबसे आम गलतियों में से एक है जो लोग योजना को क्रियान्वित करते समय करते हैं। समय-समय पर अपनी वित्तीय योजना की समीक्षा करने से आपको अपनी वर्तमान प्रगति का अंदाजा हो जाता है। यह आपको दीर्घकालिक लक्ष्यों को बरकरार रखते हुए अपनी वर्तमान स्थिति के अनुसार अपनी योजना को फिर से जांचने और फिर से संतुलित करने की अनुमति देता है।

5. सिर्फ अमीर लोग ही करते हैं फाइनेंशियल प्लानिंग

योजना बनाते समय एक और आम गलती। वित्तीय नियोजन सभी के लिए है, चाहे उनकी वित्तीय स्थिति कुछ भी हो।

6. संकट की प्रतीक्षा करें

किसी संकट से निपटने के लिए वित्तीय योजना तैयार करना बेहतर है, बजाय इसके कि इस तरह की घटना के घटित होने की प्रतीक्षा की जाए और फिर उस पर कार्रवाई की जाए।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।