छोटे बजट के लिए स्मार्ट निवेश के लिए शीर्ष 5 युक्तियाँ

बहुत से लोग निवेश को लेकर असमंजस में हैं। एक आम धारणा है कि निवेश को शुरू करने के लिए भारी मात्रा में धन की आवश्यकता होती है। हालांकि, वास्तविकता यह है कि निवेश कुछ हज़ार या सैकड़ों के साथ शुरू किया जा सकता है। लंबी अवधि और धैर्य के लिए छोटी राशि का निवेश करें, इसे बढ़ने दें। लेकिन, सबसे पहले चीज़ें, शुरू करने से पहले खुद को शोध के लिए प्रतिबद्ध करेंनिवेश निजी या सार्वजनिक धन में।

1. अनुसंधान निवेश विकल्प

निवेश शुरू करने से पहले, विभिन्न विकल्पों पर गौर करें जो इसमें उपलब्ध हैंमंडी आज। ये विकल्प क्या और क्या की स्पष्ट तस्वीर पेश कर सकते हैं?कहां निवेश करें. समझें कि आप किसी ऐसे विकल्प में निवेश क्यों करना चाहते हैं जो आपको पसंद आए। कहीं भी कोई भी राशि निवेश करने से पहले सोच-समझकर चुनाव करें।

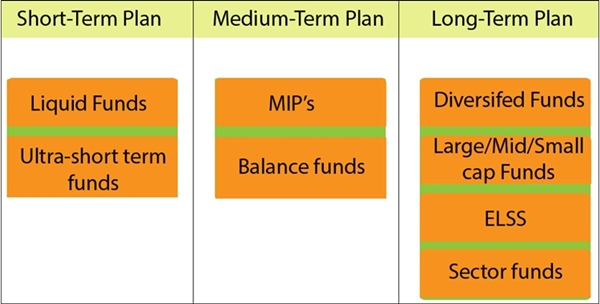

2. म्यूचुअल फंड में निवेश करें

म्यूचुअल फंड्स जब निवेश की बात आती है तो यह लोगों की पसंद होती है। हालाँकि, इसके लाभों को समझना महत्वपूर्ण हैम्यूचुअल फंड में निवेश निर्णय लेने से पहले। निवेशकों को म्यूचुअल फंड में निवेश पसंद करने का एक कारण पोर्टफोलियो प्रबंधन का लाभ है। निवेशक व्यय अनुपात के हिस्से के रूप में एक छोटी राशि का भुगतान करते हैं जिसका उपयोग पेशेवर को सहायता के लिए नियुक्त करने के लिए किया जाता हैइन्वेस्टरके साथ की वित्तीय यात्राबांड, स्टॉक, आदि

निवेशकों को उच्च रिटर्न के लिए अपने लाभांश को फिर से निवेश करने का विकल्प दिया जाता है। म्युचुअल फंड विविधीकरण एक अन्य प्रमुख लाभ है जो कम पोर्टफोलियो जोखिम की ओर जाता है। आप म्यूचुअल फंड में न्यूनतम निवेश कर सकते हैं। हालांकि, रिटर्न बाजार में उतार-चढ़ाव पर निर्भर करता है।

व्यवस्थितनिवेश योजना (सिपयदि आप मासिक निवेश करना चाहते हैं तो म्यूचुअल फंड में सबसे अच्छे विकल्पों में से एक है। यह लंबी अवधि में उच्च रिटर्न अर्जित करने का अवसर प्रदान करता है।

निम्न में से एकनिवेश के लाभ एसआईपी में न्यूनतम निवेश राशि है, जो कि रुपये जितनी कम है। 500. आप साप्ताहिक, मासिक या त्रैमासिक पर नियमित निवेश कर सकते हैंआधार. यह के सिद्धांत पर आधारित हैकंपाउंडिंग, जिसका अर्थ है कि लंबे समय तक नियमित निवेश एकमुश्त निवेश की तुलना में अधिक रिटर्न देगा। कंपाउंडिंग बर्थ स्नोबॉल प्रभाव, जिसका अर्थ है कि साल दर साल बड़े परिणाम देने के लिए थोड़ा निवेश जमा होता है।

जहां एसआईपी उच्च रिटर्न का वादा करता है, वहीं यह आपको पैसे के साथ अनुशासित भी करता है। आप एक जिम्मेदार बन सकते हैंवित्तीय नियोजक और एक स्मार्ट निवेशक।

एसआईपी निवेश आपके संकट के समय में आपकी मदद करने के लिए इमरजेंसी फंड के रूप में भी काम करता है। आपके पास एसआईपी में लॉक-इन अवधि नहीं है जो इसे बेहद सुविधाजनक विकल्प बनाती है।

2022 में निवेश करने के लिए सर्वश्रेष्ठ एसआईपी फंड

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.6234

↑ 2.23 ₹1,975 500 39.2 84.2 156.2 58.2 29.3 167.1 SBI PSU Fund Growth ₹36.6508

↑ 0.35 ₹5,980 500 7.6 16.8 29.9 34.6 28 11.3 ICICI Prudential Infrastructure Fund Growth ₹197.5

↑ 1.28 ₹8,077 100 -0.5 1.5 15.5 25.3 26.7 6.7 Invesco India PSU Equity Fund Growth ₹68.35

↑ 0.53 ₹1,492 500 2.2 10 28.4 32 26 10.3 DSP India T.I.G.E.R Fund Growth ₹325.034

↑ 2.22 ₹5,184 500 1.7 3.3 19.2 25.9 24.5 -2.5 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 18 Feb 26 Research Highlights & Commentary of 5 Funds showcased

Commentary DSP World Gold Fund SBI PSU Fund ICICI Prudential Infrastructure Fund Invesco India PSU Equity Fund DSP India T.I.G.E.R Fund Point 1 Bottom quartile AUM (₹1,975 Cr). Upper mid AUM (₹5,980 Cr). Highest AUM (₹8,077 Cr). Bottom quartile AUM (₹1,492 Cr). Lower mid AUM (₹5,184 Cr). Point 2 Established history (18+ yrs). Established history (15+ yrs). Established history (20+ yrs). Established history (16+ yrs). Oldest track record among peers (21 yrs). Point 3 Rating: 3★ (upper mid). Rating: 2★ (bottom quartile). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Top rated. Point 4 Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Risk profile: High. Point 5 5Y return: 29.25% (top quartile). 5Y return: 27.99% (upper mid). 5Y return: 26.69% (lower mid). 5Y return: 26.01% (bottom quartile). 5Y return: 24.55% (bottom quartile). Point 6 3Y return: 58.17% (top quartile). 3Y return: 34.56% (upper mid). 3Y return: 25.34% (bottom quartile). 3Y return: 32.03% (lower mid). 3Y return: 25.89% (bottom quartile). Point 7 1Y return: 156.17% (top quartile). 1Y return: 29.87% (upper mid). 1Y return: 15.50% (bottom quartile). 1Y return: 28.36% (lower mid). 1Y return: 19.24% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). Alpha: 0.05 (upper mid). Alpha: 0.00 (lower mid). Alpha: -2.70 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 9 Sharpe: 3.41 (top quartile). Sharpe: 0.63 (upper mid). Sharpe: 0.15 (bottom quartile). Sharpe: 0.53 (lower mid). Sharpe: 0.08 (bottom quartile). Point 10 Information ratio: -0.47 (lower mid). Information ratio: -0.63 (bottom quartile). Information ratio: 0.00 (top quartile). Information ratio: -0.50 (bottom quartile). Information ratio: 0.00 (upper mid). DSP World Gold Fund

SBI PSU Fund

ICICI Prudential Infrastructure Fund

Invesco India PSU Equity Fund

DSP India T.I.G.E.R Fund

200 करोड़ म्यूचुअल फंड की इक्विटी श्रेणी में 5 साल के आधार पर आदेश दिया गयासीएजीआर रिटर्न।

Talk to our investment specialist

3. सरकारी फंड में निवेश करें

भारत सरकार के पास उन निवेशकों के लिए विभिन्न योजनाएं उपलब्ध हैं जो निवेश करना चाहते हैं और अपने धन को बढ़ने में मदद करते हैं।

राष्ट्रीय पेंशन योजना (एनपीएस)

यह है एकनिवृत्ति बचत योजना देश में बेहद लोकप्रिय है। यह योजना भारत के प्रत्येक नागरिक के लिए खुली है। इस योजना के तहत, एक निवेशक इक्विटी, कॉरपोरेट बॉन्ड और सरकारी प्रतिभूतियों में धन आवंटित कर सकता है।

सार्वजनिक भविष्य निधि (पीपीएफ)

पीपीएफ सरकार द्वारा पेश की गई एक और महत्वपूर्ण योजना। यह सबसे पुरानी सेवानिवृत्ति योजनाओं में से एक है और इस योजना में निवेश की गई राशि को कर से छूट दी गई है। यह एक सुरक्षित निवेश विकल्प है। यह उन लोगों के लिए एक अच्छा विकल्प है जिन्होंने अभी काम करना शुरू किया है।

राष्ट्रीय बचत प्रमाणपत्र (एनएससी)

यह भारत सरकार द्वारा एक और प्रमुख विकल्प है और एक निश्चित हैआय निवेश योजना। एक निवेशक स्थानीय में इसका लाभ उठा सकता हैडाक बंगला. यह छोटे से मध्यम आय वाले निवेशकों पर केंद्रित है। यह कर प्रदान करता हैकटौती और 8% ब्याज प्रति वर्ष आप रुपये के साथ निवेश शुरू कर सकते हैं। 100.

4. सोने में निवेश करें

सोना रखना निवेश के सर्वोत्तम तरीकों में से एक है। हालांकि, सोना रखने से सुरक्षा और उच्च लागत के संबंध में अपनी चिंता हो सकती है। हालांकि, वैश्विक के बीचकोरोनावाइरस महामारी, सोने की कीमतों में गिरावट आई है। आप सोने के सिक्के खरीद सकते हैं और सोने के द्वारा कागज पर सोना भी रख सकते हैंईटीएफ. यह स्टॉक एक्सचेंज (एनएसई या बीएसई) पर होता है। कागज-सोने के मालिक होने का एक अन्य विकल्प निवेश करना हैसॉवरेन गोल्ड बांड.

निष्कर्ष

स्मार्ट निवेश के लिए फोकस और समर्पण की आवश्यकता होती है। यदि आपके पास निवेश के बारे में विस्तृत जानकारी है तो आप अपना धन बढ़ा सकते हैं और अपने सपनों और इच्छाओं को पूरा कर सकते हैं।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।