मल्टी-कैप बनाम फ्लेक्सी-कैप: क्या आपको बेहतर लगेगा?

इक्विटी उन्मुखम्यूचुअल फंड्स आपके लिए मूल्यवान हो सकता हैपोर्टफोलियो अगर आप समय के साथ दौलत बनाना चाहते हैं। वे आपको हराने में मदद कर सकते हैंमुद्रा स्फ़ीति और अपने लक्ष्यों तक पहुंचें यदि आप कुछ जोखिम लेने और प्राप्त करने के इच्छुक हैंबाज़ार-लिंक्ड रिटर्न।

म्युचुअल फंड (एमएफ) कब विचार करने के लिए एक शानदार अवसर हैनिवेश मेंइक्विटीज, विशेष रूप से उन व्यक्तियों के लिए जिनके पास बहुत अधिक ज्ञान या समय नहीं है कि वे शोध करें कि कौन से स्टॉक को खरीदना है। इक्विटी कैटेगरी में म्यूचुअल फंड की कई उपश्रेणियां हैं।

मल्टी-कैप और फ्लेक्सी-कैप फंड उनमें से दो हैं। जबकि दोनों प्रकार के फंड विभिन्न बाजार पूंजीकरण वाली फर्मों में निवेश करते हैं, वे कैसे करते हैं यह भिन्न होता है। फ्लेक्सी-कैप फंड बनाम मल्टी-कैप फंड और किसे चुनना है, इस पर अधिक विस्तृत मार्गदर्शिका यहां दी गई है।

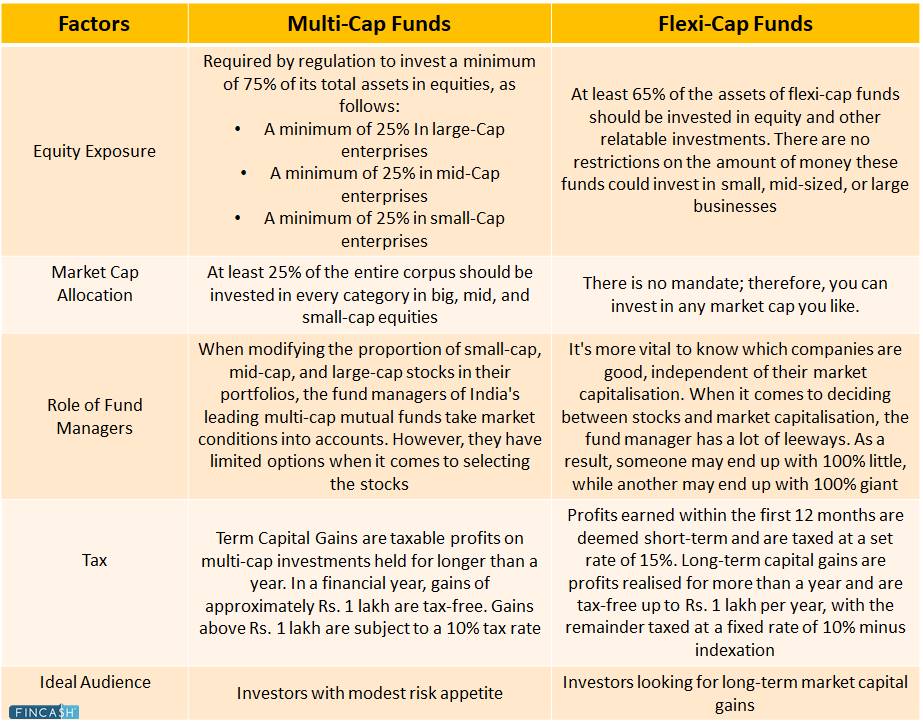

त्वरित नज़र: मल्टी-कैप बनाम फ्लेक्सी-कैप फंड

जैसा कि नाम से ही स्पष्ट है, मल्टी-कैप फंड का मुख्य लक्ष्य लार्ज, स्मॉल-कैप और मिड-कैप कंपनियों का विविध पोर्टफोलियो रखना है। इसके विपरीत, फ्लेक्सी-कैप फंड एक गतिशील इक्विटी ओपन-एंडेड फंड है। यह एक व्यापक . के साथ फर्मों में निवेश करता हैश्रेणी बाजार पूंजीकरण के।

आइए एक विभेदक तालिका के माध्यम से उनके बारे में और जानें:

मल्टी-कैप फंड की विशेषताएं

मल्टी-कैप फंड की कुछ प्रमुख विशेषताएं यहां दी गई हैं:

- बाजार की स्थितियों के बावजूद, एक मल्टी-कैप फंड को अपना इक्विटी आवंटन बनाए रखना चाहिए

- मल्टी-कैप फंड के साथ, आपको दोनों दुनिया के सर्वश्रेष्ठ अनुभव मिलते हैं: लार्ज-कैप स्थिरता और मिड-कैप और स्मॉल-कैप हाई-रिटर्न क्षमता

- फंड मैनेजर के पास आवंटन को एक विशिष्ट बाजार पूंजीकरण क्षेत्र में स्थानांतरित करने में बहुत अधिक लचीलापन नहीं होता है। हालांकि, अगर लार्ज-कैप पोर्टफोलियो स्वस्थ है, तो यह कुछ स्थिरता प्रदान कर सकता है

- मल्टी-कैप फंडों के अधिकांश इक्विटी पोर्टफोलियो लार्ज-कैप निगमों की ओर तिरछे हैं, शेष मिड-कैप और स्मॉल-कैप उद्यमों में निवेश किए गए हैं

मल्टी-कैप म्यूचुअल फंड में निवेश करने पर किसे विचार करना चाहिए?

निवेशक जो मामूली जोखिम लेने वाले हैं और बाजार में किसी एक फंड पर शोध करने में ज्यादा समय नहीं लगाना चाहते हैं, वे लंबी अवधि के धन सृजन के लिए मल्टी-कैप योजनाओं पर विचार कर सकते हैं। ये फंड कर सकते हैं आउटपरफॉर्मलार्ज कैप फंड लेकिन स्मॉल-कैप नहीं यामिड कैप फंड.

इस प्रकार, मल्टी-कैप फंड उन व्यक्तियों के लिए उपयुक्त हैं जो बड़े मुनाफे के बदले में अधिक जोखिम लेने को तैयार हैं। उच्च मिड-कैप और स्मॉल-कैप घटकों के कारण आपको कम से कम 5-7 वर्षों का लंबा निवेश क्षितिज रखना होगा।

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) Kotak Standard Multicap Fund Growth ₹84.486

↓ -1.50 ₹56,479 -2.7 0.9 17.2 16.5 12.6 9.5 Mirae Asset India Equity Fund Growth ₹109.943

↓ -1.74 ₹40,371 -6.4 -2.1 11.8 12.1 10.3 10.2 Motilal Oswal Multicap 35 Fund Growth ₹54.9173

↓ -0.75 ₹13,180 -11.1 -12.1 2.5 19.5 11.1 -5.6 BNP Paribas Multi Cap Fund Growth ₹73.5154

↓ -0.01 ₹588 -4.6 -2.6 19.3 17.3 13.6 Aditya Birla Sun Life Equity Fund Growth ₹1,791.8

↓ -32.02 ₹24,700 -4.3 1 16.9 17.4 13.2 11.2 SBI Magnum Multicap Fund Growth ₹108.613

↓ -1.29 ₹23,148 -3.6 1.4 12.4 13.8 11.1 5.5 Bandhan Focused Equity Fund Growth ₹82.992

↓ -1.40 ₹1,994 -6.5 -3.4 9 17.6 11.6 -1.6 JM Multicap Fund Growth ₹90.9652

↓ -1.86 ₹5,152 -6.6 -6.1 4.7 18.4 15.9 -6.8 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 4 Mar 26 Research Highlights & Commentary of 8 Funds showcased

Commentary Kotak Standard Multicap Fund Mirae Asset India Equity Fund Motilal Oswal Multicap 35 Fund BNP Paribas Multi Cap Fund Aditya Birla Sun Life Equity Fund SBI Magnum Multicap Fund Bandhan Focused Equity Fund JM Multicap Fund Point 1 Highest AUM (₹56,479 Cr). Top quartile AUM (₹40,371 Cr). Lower mid AUM (₹13,180 Cr). Bottom quartile AUM (₹588 Cr). Upper mid AUM (₹24,700 Cr). Upper mid AUM (₹23,148 Cr). Bottom quartile AUM (₹1,994 Cr). Lower mid AUM (₹5,152 Cr). Point 2 Established history (16+ yrs). Established history (17+ yrs). Established history (11+ yrs). Established history (20+ yrs). Oldest track record among peers (27 yrs). Established history (20+ yrs). Established history (19+ yrs). Established history (17+ yrs). Point 3 Top rated. Rating: 5★ (top quartile). Rating: 5★ (upper mid). Rating: 4★ (upper mid). Rating: 4★ (lower mid). Rating: 4★ (lower mid). Rating: 4★ (bottom quartile). Rating: 4★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.64% (upper mid). 5Y return: 10.28% (bottom quartile). 5Y return: 11.05% (bottom quartile). 5Y return: 13.57% (top quartile). 5Y return: 13.17% (upper mid). 5Y return: 11.11% (lower mid). 5Y return: 11.61% (lower mid). 5Y return: 15.91% (top quartile). Point 6 3Y return: 16.48% (lower mid). 3Y return: 12.15% (bottom quartile). 3Y return: 19.53% (top quartile). 3Y return: 17.28% (lower mid). 3Y return: 17.42% (upper mid). 3Y return: 13.80% (bottom quartile). 3Y return: 17.63% (upper mid). 3Y return: 18.38% (top quartile). Point 7 1Y return: 17.21% (top quartile). 1Y return: 11.79% (lower mid). 1Y return: 2.48% (bottom quartile). 1Y return: 19.34% (top quartile). 1Y return: 16.87% (upper mid). 1Y return: 12.39% (upper mid). 1Y return: 9.02% (lower mid). 1Y return: 4.66% (bottom quartile). Point 8 Alpha: 3.74 (top quartile). Alpha: 0.02 (upper mid). Alpha: -5.98 (bottom quartile). Alpha: 0.00 (upper mid). Alpha: 3.72 (top quartile). Alpha: -2.46 (lower mid). Alpha: -4.06 (lower mid). Alpha: -10.70 (bottom quartile). Point 9 Sharpe: 0.46 (upper mid). Sharpe: 0.27 (upper mid). Sharpe: -0.19 (bottom quartile). Sharpe: 2.86 (top quartile). Sharpe: 0.48 (top quartile). Sharpe: -0.03 (lower mid). Sharpe: -0.12 (lower mid). Sharpe: -0.56 (bottom quartile). Point 10 Information ratio: 0.19 (lower mid). Information ratio: -0.62 (bottom quartile). Information ratio: 0.56 (top quartile). Information ratio: 0.00 (lower mid). Information ratio: 0.76 (top quartile). Information ratio: -0.85 (bottom quartile). Information ratio: 0.36 (upper mid). Information ratio: 0.52 (upper mid). Kotak Standard Multicap Fund

Mirae Asset India Equity Fund

Motilal Oswal Multicap 35 Fund

BNP Paribas Multi Cap Fund

Aditya Birla Sun Life Equity Fund

SBI Magnum Multicap Fund

Bandhan Focused Equity Fund

JM Multicap Fund

फ्लेक्सी-कैप फंड की विशेषताएं

फ्लेक्सी-कैप फंड की कुछ प्रमुख विशेषताएं इस प्रकार हैं:

- बड़े, मध्य और . के लिए कोई न्यूनतम निवेश सीमा नहीं हैस्मॉल कैप फंड, मल्टी-कैप फंडों के विपरीत

- फ्लेक्सी-कैप फंड में, एक्सपोजर को गतिशील रूप से संशोधित किया जा सकता है

- मूल्य और वृद्धि दोनों का पीछा करते हुए, एक फ्लेक्सी-कैप फंड अपने फंड प्रबंधन को लार्ज-, मिड- और स्मॉल-कैप फर्मों में निवेश की संभावनाओं की जांच करने की अधिक स्वतंत्रता देता है।

फ्लेक्सी-कैप बनाम मल्टी-कैप फंड: सेबी का जनादेश

पहले, फंड मैनेजरों को योजना के पैसे को उनकी पसंद के अनुसार वितरित करने की अनुमति थी, और फंड मैनेजरों और निवेशकों ने लार्ज-कैप इक्विटी में अधिक निवेश को प्राथमिकता दी। हालांकि, वर्तमान जनादेश को देखते हुए, फंड मैनेजरों को मार्केट कैप शेयरों की एक विस्तृत श्रृंखला में निवेश करना चाहिए।

इस निर्देश के बाद, भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) फ्लेक्स-कैप फंड के रूप में जानी जाने वाली एक नई श्रेणी में निधियों को पेश करने की अनुमति दी। इस प्रकार के फंड को शेयर बाजार के एक निश्चित हिस्से में निवेश करने की स्वतंत्रता होती है।

सेबी की घोषणा के बाद कईम्यूचुअल फंड हाउस, विशेष रूप से उच्च प्रबंधन के तहत संपत्ति (एयूएम) के साथ, अपने मौजूदा मल्टी-कैप फंडों को फ्लेक्सी-कैप श्रेणी में स्थानांतरित कर दिया। सेबी फ्लेक्सी-कैप फंडों पर तब तक कोई प्रतिबंध नहीं लगाता जब तक वे हर समय न्यूनतम 65% इक्विटी निवेश बनाए रखते हैं।

Talk to our investment specialist

मल्टी-कैप फंड फ्लेक्सी-कैप फंड से क्या अलग बनाता है?

मल्टी-कैप फंडों को 25-25-25 नियम का पालन करना चाहिए, जो अनिवार्य है कि वे लार्ज-कैप फर्मों में 25%, मिड-कैप कंपनियों में 25% और स्मॉल-कैप कंपनियों में 25% निवेश करते हैं, जिसमें न्यूनतम निवेश की जरूरत होती है। मार्केट कैप श्रेणियां।

उपलब्ध करानाएएमसी अधिक लचीलापन, सेबी ने "फ्लेक्सी-कैप फंड" नामक एक नई श्रेणी का प्रस्ताव रखा। इस फंड को एक गतिशील इक्विटी फंड के रूप में संरचित किया जाएगा जिसमें बाजार पूंजीकरण के मामले में कोई प्रतिबंध या पूर्वाग्रह नहीं होगा।

नई श्रेणी के तहत, ये फंड फ्लेक्सी-कैप फंड में निवेश करना जारी रखते हैं, जो मार्केट कैप श्रेणियों में निवेश करते समय पूरे फंड को लचीलापन देता है।

फ्लेक्सी-कैप फंड बनाम मल्टी-कैप: उनके बीच क्लासिक भ्रम

सेबी के आदेश के बाद से दोनों के बीच काफी अनिश्चितता बनी हुई है। मल्टी-कैप और फ्लेक्सी-कैप फंडों का हमेशा एक समान निवेश उद्देश्य रहा है क्योंकि वे अलग-अलग बाजार पूंजीकरण वाले शेयरों में निवेश की अनुमति देते हैं।

एक मल्टी-कैप फंड इक्विटी के एसेट क्लास के साथ उत्कृष्ट विविधीकरण प्रदान करता है। लेकिन स्टॉक का चुनाव मुश्किल हो सकता है, खासकर स्मॉल-कैप श्रेणी में, और बाजार में मंदी के दौरान एक्सपोजर महंगा हो सकता है।

दूसरी ओर, फ्लेक्सी-कैप फंडों को अपनी संपत्ति का कम से कम 65% शेयरों में निवेश करने की आवश्यकता होती है, जिसमें कोई मार्केट-कैप एक्सपोजर प्रतिबंध नहीं होता है। यह फंड मैनेजरों को बाजार के उतार-चढ़ाव के आधार पर अपने पसंदीदा सेगमेंट के साथ अपने पोर्टफोलियो को संरेखित करने में असीमित लचीलापन देता है।

हालांकि, अगर फंड प्रबंधन बाजार के विकास की सटीक भविष्यवाणी करने में असमर्थ है, तो एक महत्वपूर्ण नकारात्मक जोखिम हो सकता है।

फ्लेक्सी-कैप फंड बनाम मल्टी-कैप फंड: किसे चुनना है?

इनमें से प्रत्येक श्रेणी बाजार के स्तर के आधार पर एक विशेष तरीके से काम करने के लिए है। यहां संक्षेप में बताया गया है कि ये फंड तेजी और मंदी के बाजार चक्रों के दौरान कैसा प्रदर्शन कर सकते हैं।

बुल फेज

जब बाजार बढ़ रहे हों और अनुकूल मैक्रोइकॉनॉमिक आउटलुक हो, तो इसे बुल फेज में कहा जाता है। यह तब होता है जब मिड-कैप और स्मॉल-कैप इक्विटी तेजी से चढ़ते हैं और असाधारण लाभ प्रदान करते हैं। यहाँ बहुत सारेलिक्विडिटी, और इन व्यवसायों पर बहुत अधिक प्रतिबंध नहीं हैं।

मल्टी-कैप फंडों का प्रदर्शन अच्छा रहेगारैली इस चरण के दौरान क्योंकि उन्हें मिड-कैप में 25% और स्मॉल-कैप फंड में 25% निवेश करना होता है। फ्लेक्सी-कैप फंडों के मामले में, हालांकि, आवंटन फंड प्रबंधन के विवेक पर होता है, क्योंकि मिड और स्मॉल-कैप फंडों में न्यूनतम 50% जोखिम की कोई आवश्यकता नहीं होती है। मल्टी-कैप फंड आमतौर पर बुल मार्केट के दौरान फ्लेक्सी-कैप फंड से बेहतर प्रदर्शन करते हैं।

भालू चरण

एक भालू चरण तब होता है जब बाजार नीचे की ओर सर्पिल में होता है; इस दौरान मिड-कैप और स्मॉल-कैप इक्विटीज को सबसे ज्यादा नुकसान होने की संभावना है। इन शेयरों या कंपनियों का सामना चरम पर हो सकता हैअस्थिरता और इस अवधि के दौरान तरलता की कमी, जिससे पोजीशन से बाहर निकलना मुश्किल हो जाता है।

फ्लेक्सी-कैप फंड इस चरण के दौरान स्मॉल और मिड-कैप फंडों में अपने जोखिम को कम कर सकते हैं क्योंकि उनके पास पूरे बाजार पूंजीकरण में आवंटन करने का विकल्प होता है। यह फंड को भारी गिरावट से बचा सकता है। हालांकि, एक भालू बाजार के दौरान भी, मल्टी-कैप फंडों को अपनी संपत्ति का न्यूनतम 25% मिड-कैप और स्मॉल-कैप इक्विटी में निवेश करना होगा, जिससे फंड का रिटर्न कम हो सकता है। फ्लेक्सी-कैप फंड आमतौर पर मंदी के बाजारों के दौरान मल्टी-कैप फंडों से बेहतर प्रदर्शन करते हैं।

फ्लेक्सी-कैप फंड खराब बाजार के दौरान अपने मिड-कैप या स्मॉल-कैप कंपनी के जोखिम को शून्य तक कम कर सकते हैं। दूसरी ओर, मल्टी-कैप फंड बुल मार्केट के दौरान अच्छी स्थिति में हो सकते हैं क्योंकि इनमें मिड-कैप और स्मॉल-कैप शेयरों में न्यूनतम 25% निवेश शामिल होता है।

फ्लेक्सी-कैप फंड एक भालू बाजार के दौरान मल्टी-कैप फंडों से बेहतर प्रदर्शन कर सकते हैं, जबकि एक बुल मार्केट के दौरान, मल्टी-कैप फंड फ्लेक्सी-कैप फंड से बेहतर प्रदर्शन कर सकते हैं। नतीजतन, मल्टी-कैप फंड उन निवेशकों के लिए बेहतर अनुकूल हैं जो उच्च जोखिम लेने की क्षमता रखते हैं और पांच साल से अधिक के निवेश के लिए लंबे समय तक क्षितिज रखते हैं।

फ्लेक्सी-कैप उन निवेशकों के लिए एक अच्छा विकल्प है जो बाजार पूंजीकरण में अपने निवेश में विविधता लाना चाहते हैं। दोनों के बीच निर्णय लेने से पहले, निवेशकों को अपने मौजूदा पोर्टफोलियो मार्केट-कैप आवंटन पर विचार करना चाहिए,जोखिम प्रोफाइल, निवेश क्षितिज, और निवेश उद्देश्य।

मल्टी-कैप और फ्लेक्सी-कैप फंड चुनने के लिए टिप्स

मल्टी-कैप और फ्लेक्सी-कैप फंडों के बीच सबसे अच्छा विकल्प चुनते समय आपको कुछ कारकों पर विचार करना चाहिए:

जोखिम कारक

मल्टी-कैप फंड फ्लेक्सी-कैप फंडों की तुलना में जोखिम भरे होते हैं क्योंकि उन्हें अपनी संपत्ति का कम से कम 50% स्मॉल और मिड-कैप क्षेत्रों में निवेश करना चाहिए। दूसरी ओर, अगर स्मॉल और मिड-कैप सेगमेंट अंडरपरफॉर्म कर रहे हैं, तो फ्लेक्सी-कैप फंड संपत्ति के एक बड़े हिस्से को लार्ज-कैप फंड में स्थानांतरित कर सकते हैं। कुछ हद तक, यह नकारात्मक पक्ष को कम कर सकता है।

विविधता

फ्लेक्सी-कैप फंडों पर मल्टी-कैप फंडों का एक फायदा यह है कि उन्हें मिड और स्मॉल कैप श्रेणियों में प्रवेश और निकास का समय नहीं देना पड़ता है। मिड और स्मॉल-कैप कंपनियों में तेजी से मल्टी-कैप फंडों को फायदा होगा क्योंकि उन्हें अपने मैंडेट एलोकेशन पर टिके रहना चाहिए।

फ्लेक्सी-कैप लार्ज, मिड और स्मॉल-कैप शेयरों के बीच अधिक आसानी से शिफ्ट करने में सक्षम होगा, और वे उत्पादन करने का प्रयास करेंगेअल्फा स्टॉक और मार्केट कैप चयन दोनों से। मल्टीकैप के पास पहले से निर्धारित सीमा के साथ स्टॉक चयन पर अधिक जोर देने के साथ अधिक सख्त जनादेश होगा। मैंडेट स्टेबिलिटी के मामले में मल्टी-कैप्स फ्लेक्सी-कैप से बेहतर प्रदर्शन करते हैं।

उपलब्धि का रिकॉर्ड

भले ही फ्लेक्सी-कैप एक नई स्थापित श्रेणी है, यह अनिवार्य रूप से अतीत के मल्टी-कैप फंड के समान है, जिसमें समान लचीलापन है। नतीजतन, इस श्रेणी का बहुत पुराना और प्रदर्शन इतिहास है।

दूसरी ओर, मल्टी-कैप फंड केवल कुछ साल पुराने हैं और अभी तक अपना मूल्य प्रदर्शित नहीं किया है। मल्टी-कैप फंड ने 22 नवंबर, 2021 को एक साल के दौरान 55.85% डिलीवर किया, जबकि फ्लेक्सी-कैप फंड्स ने 44.63% दिया।

यह देखते हुए कि मल्टी-कैप फंडों में स्मॉल- और मिड-कैप के लिए 50% का निर्धारित आवंटन होता है, यह जांचना दिलचस्प होगा कि वे विभिन्न बाजार चक्रों के दौरान कैसा प्रदर्शन करते हैं।

उपयुक्तता का चयन

मल्टी-कैप कैटेगरी फंड मैनेजर्स को अल्फा जेनरेट करने की क्षमता के साथ-साथ अपनी स्टॉक-पिकिंग क्षमताओं को दिखाने की अनुमति देती है। मल्टी-कैप फंड उन निवेशकों के लिए उपयुक्त हैं जो पूंजीकरण में अपने इष्टतम एक्सपोजर के रूप में एक निर्धारित आवंटन पसंद करते हैं और उच्च जोखिम उठाने की क्षमता रखते हैं।

पुरस्कार देने के लिए फंड की पहल के लिए, इन निवेशकों को एक लंबे निवेश क्षितिज की भी आवश्यकता होगी। चूंकि फ्लेक्सी-कैप श्रेणी में बाजार पूंजीकरण में कोई न्यूनतम आवंटन निर्धारित नहीं है, इसलिए फंड मैनेजर का दृढ़ विश्वास और उचित आवंटन का न्याय करने की क्षमता महत्वपूर्ण है।

जब कोई बाजार क्षेत्र अनाकर्षक हो जाता है, तो फ्लेक्सी-कैप प्रबंधक आवंटन को दूसरे बाजार खंड में स्थानांतरित कर सकते हैं जिसने हाल ही में बेहतर प्रदर्शन किया है। फ्लेक्सी-कैप फंड उन निवेशकों के लिए एक अच्छा विकल्प है जो बाजार पूंजीकरण में अपने निवेश में विविधता लाना चाहते हैं।

निष्कर्ष

इक्विटी की ये दोनों उपश्रेणियाँ 5 साल के निवेश क्षितिज और धन की खोज में काफी जोखिम को सहन करने की क्षमता वाले निवेशकों के लिए उपयुक्त हैं। आप जो भी म्युचुअल फंड चुनते हैं, सुनिश्चित करें कि यह आपके जोखिम प्रोफाइल, निवेश उद्देश्यों के लिए उपयुक्त है।वित्तीय लक्ष्य, और उन लक्ष्यों को प्राप्त करने के लिए समय सीमा।

अंत में, यदि चुनी गई योजना आपकी आवश्यकताओं को पूरा करती है, तो आप एक व्यवस्थित . के माध्यम से निवेश कर सकते हैंनिवेश योजना (सिप) जब इक्विटी बाजारों के अस्थिर होने की भविष्यवाणी की जाती है, एसआईपी अपनी अंतर्निहित रुपये-लागत औसत सुविधा के साथ जोखिम को सीमित करता है और समय के साथ आपके धन को संयोजित करता है, जिससे आप अपने वित्तीय उद्देश्यों को प्राप्त कर सकते हैं।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।