फ्लेक्सी-कैप बनाम लार्ज-कैप: कौन सा बेहतर है?

जैसे ही आप अपने बिसवां दशा तक पहुंचते हैं, बचत, निवेश और रिटर्न जैसी अवधारणाएं मँडराने लगती हैं। आप एक ऐसे शिखर पर पहुंच जाते हैं जहां आपके पास पहले से ही मूलभूत सुविधाएं हो सकती हैंवित्तीय योजना और निवेश ज्ञान, लेकिन यह कभी भी पर्याप्त नहीं होता है।

म्यूचुअल फंड्स, अन्य बातों के अलावा, उन लोगों के लिए सबसे बड़ा निवेश विकल्प है जो शुरू करना चाहते हैंनिवेश शीघ्र। ऐसा करके आप कर सकते हैंपैसे बचाएं, भुगतान करने से बचेंकरों और अपने धन का विस्तार करें।

हालाँकि, यह देखते हुए कि वहाँ सैकड़ों विकल्प उपलब्ध हैं, निवेश करने के लिए म्यूचुअल फंड का चयन करना काफी कठिन काम है। सभी विकल्पों में से, आप फ्लेक्सी-कैप के बारे में सुन सकते हैं औरलार्ज कैप फंड अक्सर। वे क्या हैं? और, क्या आपको उनमें निवेश करना चाहिए? आइए फ्लेक्सी-कैप बनाम लार्ज-कैप फंडों के बीच व्यापक तुलना के साथ उत्तरों का पता लगाएं।

फ्लेक्सी-कैप म्यूचुअल फंड क्या है?

भारतीय प्रतिभूति और विनिमय बोर्ड के अनुसार (सेबी), एक फ्लेक्सी-कैप फंड एक ओपन-एंडेड, डायनेमिक इक्विटी स्कीम है। यह एक म्यूचुअल फंड है जो पूर्व निर्धारित कंपनियों में निवेश करने तक सीमित नहीं हैबाज़ार पूंजीकरण।

इक्विटी और इक्विटी से संबंधित प्रतिभूतियों में योजना का मूल निवेश इसकी कुल संपत्ति का 65% है। प्रत्येक फ्लेक्सी-कैप योजना के लिए, एसेट मैनेजमेंट कंपनी (एएमसी) के पास उपयुक्त बेंचमार्क चुनने का विवेकाधिकार है। फंड के प्रॉस्पेक्टस को फ्लेक्सी-कैप म्यूचुअल फंड स्ट्रक्चर में दिखाया जाएगा।

इसके अलावा, जहां तक सेबी (म्यूचुअल फंड) विनियम, 1996 के विनियमन 18(15ए) का संबंध है, सेबी ने फंड कंपनियों को वर्तमान योजना को फ्लेक्सी-कैप योजना में बदलने की अनुमति दी है, जो कि परिवर्तन की आवश्यकता के अनुपालन के अधीन है। योजना की आवश्यक विशेषताएं।

फ्लेक्सी-कैप फंड निवेशकों को अपने में विविधता लाने में मदद करता हैपोर्टफोलियो अलग-अलग बाजार पूंजीकरण वाली फर्मों में निवेश करके, जैसे कि लार्ज-, मिड- और स्मॉल-कैप, जोखिम कम करना औरअस्थिरता. उन्हें डायवर्सिफाइड इक्विटी फंड या मल्टी-कैप फंड के रूप में भी जाना जाता है।

फ्लेक्सी-कैप फंड की विशेषताएं

फ्लेक्सी-कैप फंड की कुछ मुख्य विशेषताएं इस प्रकार हैं:

- वे व्यापक रूप से निवेश करते हैंश्रेणी एक विशिष्ट क्षेत्र पर ध्यान केंद्रित करने के बजाय पूंजीकरण का

- यह अपने लचीलेपन के कारण पोर्टफोलियो को सुरक्षा और विकास दोनों देता है, जो उन्हें बीच स्विच करने की अनुमति देता हैराजधानी बाजार समूह और इक्विटी

- वे एक सेक्टर से दूसरे सेक्टर में अदला-बदली भी कर सकते हैं यदि इनमें से कोई एकपूंजी बाजार ठीक से काम नहीं कर रहा है। यह निवेश के विकल्प के साथ-साथ विविधीकरण के अवसर प्रदान करता है

- फ्लेक्सी-कैप फंड अपनी संपत्ति का 65% से अधिक शेयरों और इसी तरह के उत्पादों में निवेश करते हैं

- उन्होंने अपना पैसा मजबूत व्यापारिक रणनीतियों वाली फर्मों में लगाया, वित्तीयबयान, और ट्रैक रिकॉर्ड। इसी तरह, अगर कुछ स्टॉक खराब प्रदर्शन कर रहे हैं, तो वे आसानी से छोड़ सकते हैं

- फ्लेक्सी-कैप फंड, मल्टी-कैप फंडों के विपरीत, किसी भी पूंजीकरण क्षेत्र में संपत्ति के प्रतिशत पर कोई प्रतिबंध नहीं है और जोखिम-वापसी समायोजन प्रदान करने के लिए बेहतर स्थिति में हैं।

Talk to our investment specialist

फ्लेक्सी-कैप फंड में निवेश के लाभ

ये फंड उन निवेशकों के लिए उपयुक्त विकल्प हैं, जो मध्यम से लेकर लंबी अवधि तक पूरे बाजार चक्र में भाग लेना चाहते हैं। फ्लेक्सी-कैप फंड में निवेश क्यों करना चाहिए, यह जानने में आपकी मदद करने वाले प्रमुख लाभ यहां दिए गए हैं:

- फ्लेक्सी-कैप फंड बढ़ते बाजार में विकास की संभावनाओं की पहचान करने के साथ-साथ ढहते बाजार में नकारात्मक जोखिम को कम करने के लिए होते हैं।

- ये "कहीं भी जाएं" रवैये के साथ अच्छी तरह से विविध इक्विटी रणनीतियां हैं

- उनका लक्ष्य बोर्ड भर में निवेश की संभावनाओं का लाभ उठाना है

- फ्लेक्सी-कैप फंड फंड मैनेजरों को पूरे बाजार पूंजीकरण स्पेक्ट्रम में निवेश करने की स्वतंत्रता देते हैं

- विविध पोर्टफोलियो के कारण जोखिम और रिटर्न घटक अच्छी तरह से संतुलित हैं

- बाजार पूंजीकरण की परवाह किए बिना, उनके पास पूरे बाजार स्पेक्ट्रम में अवसरों को भुनाने की क्षमता है,उद्योग, या शैली

लार्ज-कैप म्यूचुअल फंड क्या है?

ब्लू-चिप स्टॉक के रूप में भी जाना जाता है, लार्ज-कैप म्यूचुअल फंड एक प्रकार का इक्विटी म्यूचुअल फंड है जो मुख्य रूप से बाजार पूंजीकरण में 100 कंपनियों के तहत फर्मों के स्टॉक और इक्विटी-लिंक्ड प्रतिभूतियों में निवेश करता है। ये अपनी स्थिरता और स्थिरता के लिए जाने जाते हैं। हालांकि, तेजी के बाजार के रुझान के दौरान, छोटी और मिड-कैप फर्मों द्वारा बड़ी फर्मों को पछाड़ दिया जा सकता है।

इस श्रेणी की कंपनियों को बाजार में अच्छी प्रतिष्ठा के लिए स्वीकार किया जाता है। बेहतरीन लार्ज-कैप फंडों के साथ, आप निश्चित हो सकते हैं कि आप उन फर्मों में निवेश कर रहे हैं, जिनका अपने साथियों से बेहतर प्रदर्शन करने का एक सिद्ध ट्रैक रिकॉर्ड है, जो कि मध्यम से लंबी अवधि तक है।

जब स्मॉल-कैप और से तुलना की जाती हैमिड कैप फंड, इनमें कम . हैजोखिम प्रोफाइल, उन्हें जोखिम से बचने वाले निवेशकों के लिए आदर्श बनाते हैं।

लार्ज-कैप फंड की विशेषताएं

लार्ज-कैप फंडों की कुछ प्रमुख विशेषताएं इस प्रकार हैं:

- लार्ज-कैप फंड, जिन्हें कभी-कभी ब्लू-चिप फंड के रूप में जाना जाता है, अनिवार्य रूप से हैंइक्विटी फंड जो मुख्य रूप से शेयरों में निवेश करते हैं। वे अन्य प्रकार के इक्विटी के बीच ब्लू-चिप व्यवसायों के शेयरों पर ध्यान केंद्रित करते हैं

- ये फंड मिड-कैप की तुलना में इक्विटी फंड में अधिक सुरक्षित निवेश हैं यास्मॉल कैप फंड उनकी स्थिरता के कारण औरलिक्विडिटी

- दस साल के निवेश क्षितिज और लंबी अवधि की वित्तीय प्रशंसा की इच्छा रखने वाले निवेशकों को लार्ज-कैप फंडों से लाभ हो सकता है

- ब्लू-चिप शेयरों के लगातार कारोबार के कारण लार्ज-कैप कंपनियों के शेयर की कीमतों में तेजी से उतार-चढ़ाव असामान्य है। नतीजतन, ब्लू-चिप फंड लगातार रिटर्न प्रदान करते हैं

- ब्लू-चिप शेयरों में उनकी प्रतिष्ठा, गुणवत्ता और निर्भरता के कारण, कठिन समय में भी व्यापार करना आसान होता है। इक्विटी की बार-बार बिक्री और खरीदारी के परिणामस्वरूप त्वरितनकदी प्रवाह, ब्लू-चिप फंड को बहुत तरल बनाना

लार्ज-कैप म्युचुअल फंड में निवेश के लाभ

म्यूचुअल फंड में नए लोगों के लिए, लार्ज-कैप फंड शुरू करने के लिए एक अच्छी जगह है क्योंकि वे ऐसी कंपनियां हैं जिन्हें वित्तीय रूप से मजबूत माना जाता है। निवेशक आम तौर पर सुरक्षित होते हैं क्योंकि फंड की संपत्ति का 80% लार्ज-कैप कंपनियों में निवेश किया जाता है।

दूसरी ओर, जिस तरह से शेष 20% कोष का उपयोग करके लार्ज-कैप फंड का पोर्टफोलियो बनाया जाता है, उसका प्रदर्शन पर काफी प्रभाव पड़ता है। यहां बताया गया है कि आप लार्ज-कैप म्यूचुअल फंड क्यों चुन सकते हैं:

- ये फंड निवेशकों को अधिक अल्पकालिक रिटर्न प्रदान करते हैं और नियमित रूप से लाभांश का भुगतान करते हुए लंबी अवधि के धन-निर्माण में योगदान करते हैं

- लार्ज-कैप फंड में बाजार की गिरावट का सामना करने की क्षमता होती है

- वे लगातार और कम जोखिम वाले रिटर्न प्रदान करते हैं

- कम जोखिम सहने वाले निवेशकों के लिए लार्ज-कैप फंड फायदेमंद हो सकते हैं

बेस्ट परफॉर्मिंग लार्ज कैप फंड्स 2022

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) IDBI India Top 100 Equity Fund Growth ₹44.16

↑ 0.05 ₹655 500 9.2 12.5 15.4 21.9 12.6 Nippon India Large Cap Fund Growth ₹92.1365

↓ -1.07 ₹50,107 100 -2.5 1.5 15.8 19.6 17.5 9.2 ICICI Prudential Bluechip Fund Growth ₹112.17

↓ -1.36 ₹76,646 100 -3.5 1.9 14.4 18.4 15.9 11.3 DSP TOP 100 Equity Growth ₹474.938

↓ -4.68 ₹7,163 500 -2.9 2 10.8 18.1 13.9 8.4 Bandhan Large Cap Fund Growth ₹78.042

↓ -0.97 ₹1,980 100 -3.3 1.8 15.8 17.9 13.7 8.2 Invesco India Largecap Fund Growth ₹68.85

↓ -0.78 ₹1,666 100 -4.5 0 14.8 17.7 14.3 5.5 BNP Paribas Large Cap Fund Growth ₹223.236

↓ -2.31 ₹2,614 300 -1.9 2.5 13.2 16.7 13.7 4.4 HDFC Top 100 Fund Growth ₹1,159.02

↓ -15.38 ₹39,621 300 -1.9 2.8 11.9 16.4 14.7 7.9 TATA Large Cap Fund Growth ₹519.584

↑ 0.66 ₹2,760 150 -1.1 5.3 14.7 16.3 13.8 9.2 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 Research Highlights & Commentary of 9 Funds showcased

Commentary IDBI India Top 100 Equity Fund Nippon India Large Cap Fund ICICI Prudential Bluechip Fund DSP TOP 100 Equity Bandhan Large Cap Fund Invesco India Largecap Fund BNP Paribas Large Cap Fund HDFC Top 100 Fund TATA Large Cap Fund Point 1 Bottom quartile AUM (₹655 Cr). Top quartile AUM (₹50,107 Cr). Highest AUM (₹76,646 Cr). Upper mid AUM (₹7,163 Cr). Bottom quartile AUM (₹1,980 Cr). Bottom quartile AUM (₹1,666 Cr). Lower mid AUM (₹2,614 Cr). Upper mid AUM (₹39,621 Cr). Lower mid AUM (₹2,760 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (22+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (21+ yrs). Oldest track record among peers (29 yrs). Established history (27+ yrs). Point 3 Rating: 3★ (upper mid). Top rated. Rating: 4★ (top quartile). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.61% (bottom quartile). 5Y return: 17.55% (top quartile). 5Y return: 15.89% (top quartile). 5Y return: 13.91% (lower mid). 5Y return: 13.65% (bottom quartile). 5Y return: 14.27% (upper mid). 5Y return: 13.69% (bottom quartile). 5Y return: 14.68% (upper mid). 5Y return: 13.81% (lower mid). Point 6 3Y return: 21.88% (top quartile). 3Y return: 19.63% (top quartile). 3Y return: 18.37% (upper mid). 3Y return: 18.06% (upper mid). 3Y return: 17.91% (lower mid). 3Y return: 17.67% (lower mid). 3Y return: 16.73% (bottom quartile). 3Y return: 16.36% (bottom quartile). 3Y return: 16.28% (bottom quartile). Point 7 1Y return: 15.39% (upper mid). 1Y return: 15.84% (top quartile). 1Y return: 14.41% (lower mid). 1Y return: 10.75% (bottom quartile). 1Y return: 15.76% (top quartile). 1Y return: 14.79% (upper mid). 1Y return: 13.21% (bottom quartile). 1Y return: 11.89% (bottom quartile). 1Y return: 14.73% (lower mid). Point 8 Alpha: 2.11 (top quartile). Alpha: 0.30 (upper mid). Alpha: 0.35 (upper mid). Alpha: -1.18 (bottom quartile). Alpha: 0.90 (top quartile). Alpha: -1.06 (lower mid). Alpha: -2.69 (bottom quartile). Alpha: -1.99 (bottom quartile). Alpha: -0.83 (lower mid). Point 9 Sharpe: 1.09 (top quartile). Sharpe: 0.30 (upper mid). Sharpe: 0.30 (upper mid). Sharpe: 0.17 (bottom quartile). Sharpe: 0.35 (top quartile). Sharpe: 0.20 (lower mid). Sharpe: 0.06 (bottom quartile). Sharpe: 0.09 (bottom quartile). Sharpe: 0.21 (lower mid). Point 10 Information ratio: 0.14 (bottom quartile). Information ratio: 1.22 (top quartile). Information ratio: 1.01 (top quartile). Information ratio: 0.64 (lower mid). Information ratio: 0.69 (upper mid). Information ratio: 0.72 (upper mid). Information ratio: 0.30 (lower mid). Information ratio: 0.24 (bottom quartile). Information ratio: 0.13 (bottom quartile). IDBI India Top 100 Equity Fund

Nippon India Large Cap Fund

ICICI Prudential Bluechip Fund

DSP TOP 100 Equity

Bandhan Large Cap Fund

Invesco India Largecap Fund

BNP Paribas Large Cap Fund

HDFC Top 100 Fund

TATA Large Cap Fund

बड़ी टोपी ऊपर एयूएम/शुद्ध संपत्ति वाले फंड500 करोड़ और 5 या अधिक वर्षों के लिए निधियों का प्रबंधन करना। पर छाँटा गयापिछले 3 साल का रिटर्न.

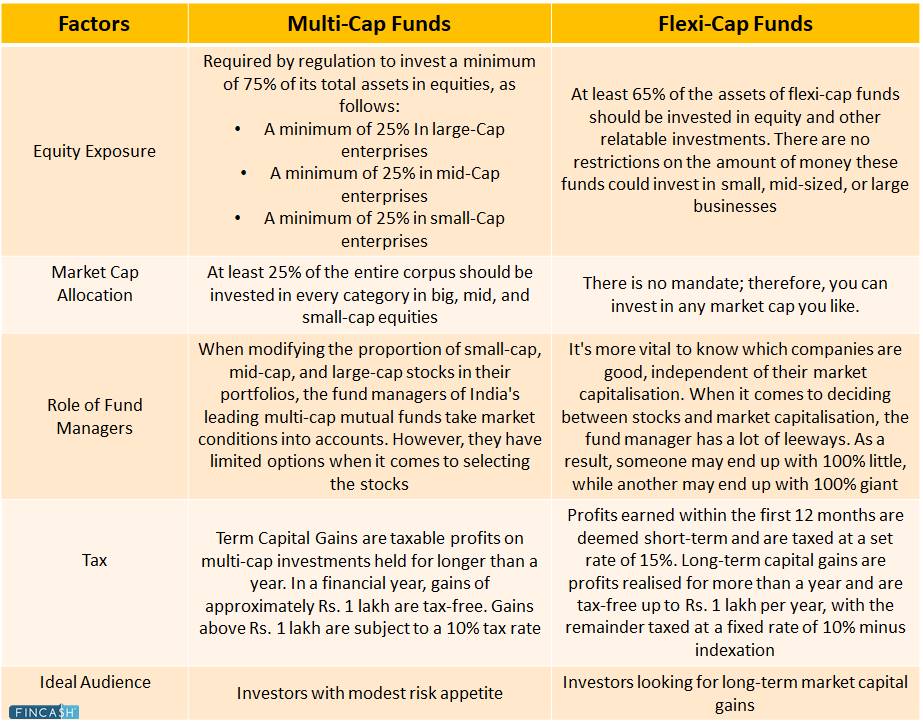

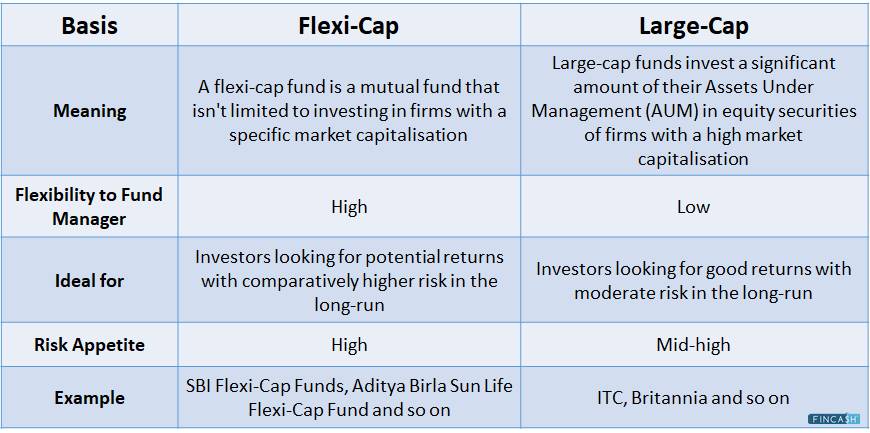

फ्लेक्सी-कैप और लार्ज-कैप के बीच अंतर

दोनों के बीच काफी कंफ्यूजन हो गया है। लार्ज-कैप और फ्लेक्सी-कैप फंडों का उद्देश्य हमेशा एक ही रहा है: विभिन्न बाजार पूंजीकरण वाले इक्विटी में निवेश करना। यहाँ उनके बीच महत्वपूर्ण अंतर है:

फ्लेक्सी कैप बनाम लार्ज कैप: कौन सा आपके लिए सबसे उपयुक्त है?

फ्लेक्सी-कैप फंड उन निवेशकों के लिए सबसे उपयुक्त हैं जो लंबी अवधि के उत्पादन की क्षमता वाली उच्च-गुणवत्ता वाली फर्मों में निवेश करके अपने मुख्य इक्विटी पोर्टफोलियो होल्डिंग्स में विविधता लाना चाहते हैं।आर्थिक मूल्य. इसके अलावा, यदि आप एक ऐसे फंड की तलाश कर रहे हैं जो पोर्टफोलियो प्रबंधन के लिए एक व्यवस्थित दृष्टिकोण अपनाता है, तो आपको फ्लेक्सी-कैप फंडों में निवेश करना चाहिए।

यह मध्यम जोखिम सहनशीलता वाले निवेशकों के लिए आदर्श है जो अपने दीर्घकालिक वित्तीय उद्देश्यों को प्राप्त करने के लिए 3 से 7 वर्षों के लिए निवेश करना चाहते हैं। दूसरी ओर, लार्ज-कैप फंड उन निवेशकों के लिए आदर्श हैं जो कम से कम 2 से 4 साल के लिए निवेश करना चाहते हैं और उच्च रिटर्न की उम्मीद करते हैं। हालांकि, निवेशकों को अपनी संपत्ति में मामूली नुकसान के जोखिम के लिए तैयार रहना चाहिए।

लार्ज-कैप या फ्लेक्सी-कैप फंड में निवेश करते समय ध्यान देने योग्य प्रमुख बिंदु

फ्लेक्सी-कैप और लार्ज-कैप म्यूचुअल फंड लगातार रिटर्न प्रदान करके योगदान करते हैं। हालांकि, निवेशकों के रूप में इन फंडों में निवेश करने से पहले सब कुछ जान लेना बेहतर है। इनमें से किसी भी फंड में निवेश करते समय सूचीबद्ध कारकों पर विचार किया जाना चाहिए:

पिछला प्रदर्शन

किसी भी संपत्ति या निवेश की सफलता का विश्लेषण करने का सबसे बड़ा तरीका उसके इतिहास को देखना है। ये दोनों म्यूचुअल फंड एक ही तरह से हैं। यह देखना महत्वपूर्ण है कि क्या फंड का रिटर्न समय के साथ स्थिर रहा है। यदि हाँ, तो आप अपना निर्णय जारी रख सकते हैं। हालाँकि, सुनिश्चित करें कि आप अपने निर्णय को केवल इस पर केंद्रीकृत नहीं करते हैंकारक.

खर्चे की दर

व्यय अनुपात एक निवेश की लागत को संदर्भित करता है, जैसे कि aआढत का शुल्क या प्राप्त लाभ की तुलना में म्यूचुअल फंड कंपनी द्वारा लगाया गया कमीशन। एक कम व्यय अनुपात निवेशकों के लिए उच्च रिटर्न का अनुवाद करता है। परिणामस्वरूप, चार्ज स्ट्रक्चर, रिटर्न, की दोबारा जांच करना एक अच्छा विचार है।नहीं हैं, और अन्य लागत।

निवेश क्षितिज

यदि आप एक उदारवादी हैंइन्वेस्टर जो लंबी अवधि में पैसा बनाना चाहते हैं, आप फ्लेक्सी-कैप म्यूचुअल फंड के साथ जा सकते हैं। इसके विपरीत, लार्ज-कैप म्यूचुअल फंड में आमतौर पर 3 से 5 साल का निवेश क्षितिज होता है। नतीजतन, लंबी अवधि के निवेश की तलाश करने वाले निवेशकों को इस समय सीमा के दौरान इन फंडों में निवेश करने में आसानी महसूस करनी चाहिए

कर लगाना

फ्लेक्सी-कैप और लार्ज-कैप म्यूचुअल फंड रिटर्न दोनों पर कर लगाया जाता है क्योंकि उन्हें पूंजीगत लाभ माना जाता है। लघु अवधिपूंजी लाभ (STCG) पर 15% कर लगता है, जबकि लॉन्ग टर्म कैपिटल गेन (LTCG) जो रुपये से अधिक है। किसी भी अन्य इक्विटी परिसंपत्ति वर्गीकरण की तरह, 1 लाख पर 10% कर लगाया जाएगा।

निवेश की जरूरत

व्यक्तिगत जरूरतों और निवेश से अपेक्षाएं हमेशा मूल्यांकन करने वाली पहली चीजें होती हैं। निर्णय लेने से पहले, अपनी तरलता आवश्यकताओं का मूल्यांकन करें,आय मांग, जोखिम सहनशीलता, और इसी तरह।

फंड मैनेजर का प्रदर्शन

सभी खरीद और बिक्री के फैसले गहन जांच और विश्लेषण के बाद किए जाते हैं। नतीजतन, फंड मैनेजर की योग्यता काफी हद तक योजना के प्रदर्शन को निर्धारित करती है। चूंकि फंड मैनेजर आपके पैसे के प्रभारी होते हैं, इसलिए उद्योग में उनके अनुभव को देखना सुनिश्चित करें। वांछित रिटर्न प्राप्त करने के लिए एक अनुभवी प्रबंधक उपयुक्त क्षेत्रों में निवेश करने में सक्षम होगा।

तल - रेखा

के माध्यम से निवेश करने के लिए कंपनियों को चुनते समय बाजार पूंजीकरण महत्वपूर्ण हैम्यूचुअल फंड हाउस. यह कंपनी के आकार और कई अन्य कारकों को दर्शाता है जिन पर निवेशक विचार करते हैं, जैसे कि कंपनी का ट्रैक रिकॉर्ड, विकास क्षमता और जोखिम। इसलिए म्यूचुअल फंड चुनते समय समझदारी से काम लें क्योंकि वे बाजार के जोखिम के अधीन हैं।

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।