एसआईपी बनाम एकमुश्त राशि

एसआईपी बनाम एकमुश्तनिवेश? ऐसे कई लेख हैं जो कहते हैं कि व्यवस्थित निवेश योजनाएं (या एसआईपी) लेने के लिए सबसे अच्छा मार्ग हैंम्यूचुअल फंड में निवेश. विभिन्नसिप कैलकुलेटर आपको उस लक्ष्य के लिए योजना बनाने में मदद करते हैं, कई वेबसाइट और वित्तीय योजनाकार भी इसकी वकालत करेंगेशीर्ष एसआईपी निवेश करने की योजना है। अधिकांश लोग रुपये की औसत लागत और एसआईपी के लाभों के बारे में बात करेंगे, यह बताते हुए कि स्टॉक में आनामंडी एकमुश्त निवेश के माध्यम से सबसे अच्छा तरीका नहीं हो सकता है। जबकि कोई एसआईपी के लिए सर्वश्रेष्ठ म्यूचुअल फंड में प्रवेश कर सकता है, क्या कोई एसआईपी को निवेश मोड के रूप में उपयोग करके एकमुश्त निवेश से बेहतर रिटर्न की उम्मीद कर सकता है?

SIP या एकमुश्त: समय के लिए निवेश करें न कि समय के लिए

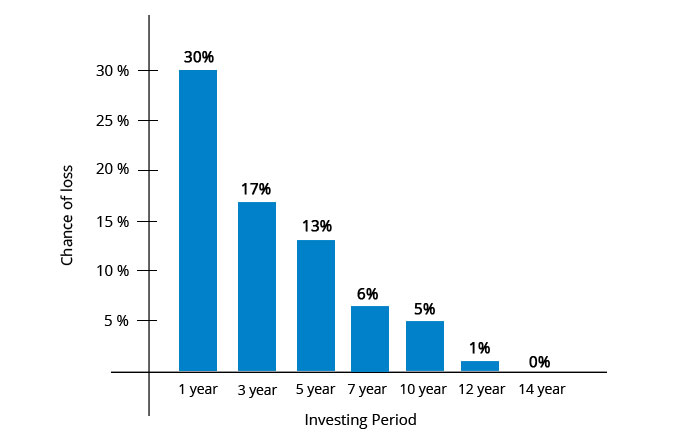

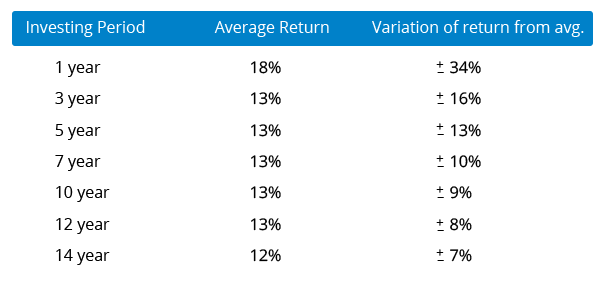

निवेश हमेशा रिटर्न उत्पन्न करने की क्षमता के बारे में है। चाहे वह एकमुश्त निवेश हो या व्यवस्थितनिवेश योजना, किसी को विवेकपूर्ण होने और सही निर्णय लेने की आवश्यकता है। में निवेशम्यूचुअल फंड्स हमेशा चयन करने के बारे में नहीं हैसर्वश्रेष्ठ म्युचुअल फंड यासर्वश्रेष्ठ एसआईपी योजनाएं. और भी बहुत कुछ है जिस पर विचार करने की आवश्यकता है। खासकर अगर कोई इक्विटी मार्केट में निवेश करने की सोच रहा है तो उसे और भी सावधान रहने की जरूरत है। शेयर बाजार के विश्लेषण (बीएसई सेंसेक्स को बेंचमार्क के रूप में लेते हुए) से पता चलता है कि अगर कोई लंबी अवधि के लिए निवेशित रहता है तो रिटर्न बनाने की संभावना बढ़ जाती है। जैसा कि नीचे दी गई तालिका से देखा जा सकता है, यदि कोई केवल संख्याओं के आधार पर जाता है, तो 30% संभावना है कि यदि आप केवल 1 वर्ष के लिए शेयर बाजार में निवेश करने की योजना बनाते हैं तो आपको नुकसान हो सकता है।

इसलिए अधिकांश सलाहकार जब इक्विटी निवेश के बारे में बात करते हैं तो वे हमेशा से संबंधित होते हैंइक्विटीज "दीर्घकालिक निवेश" के साथ। अगर कोई 5 साल तक निवेशित रहने की योजना बनाता है तो नुकसान होने की संभावना 13% तक कम हो जाती है। और अगर कोई वास्तव में दीर्घकालिक (10 वर्ष से अधिक) है, तो नुकसान करने की क्षमता शून्य हो जाती है। इसलिए, यदि कोई वास्तव में शेयर बाजार से पैसा बनाने में रुचि रखता है, तो यह सब शेयर बाजार में समय बिताने के बारे में है। (समय को चिह्नित करने के बजाय!)

एसआईपी या एकमुश्त: एक विश्लेषण

यह बिल्कुल स्पष्ट है कि इक्विटी बाजारों में निवेश एक लंबी अवधि का खेल है। बहुत से लोग इस बात की वकालत करते हैं कि एसआईपी के लाभ रुपये की लागत से लेकर अनुशासित निवेश तक फैले हुए हैं, लेकिन एक बड़ा सवाल यह है कि क्या एसआईपी एकमुश्त निवेश से बेहतर रिटर्न देते हैं?

हमने 1979 से (बीएसई सेंसेक्स की स्थापना के बाद से) इक्विटी बाजारों को देखकर इस प्रश्न को गहराई से समझने की कोशिश की। बीएसई सेंसेक्स भारत की शीर्ष 30 कंपनियों में से एक है और यह इक्विटी बाजार का प्रतिनिधित्व करता है। इस डेटा का विश्लेषण करते हुए, हमें यह देखने के लिए कुछ अंतर्दृष्टि मिल सकती है कि क्या एसआईपी या एकमुश्त, जो बेहतर है।

Talk to our investment specialist

शेयर बाजार का सबसे खराब दौर

निवेश शुरू करने की सबसे खराब अवधि सितंबर 1994 के आसपास थी (यह वह समय था जब शेयर बाजार चरम पर था)। वास्तव में, यदि कोई बाजार के आंकड़ों को देखता है तोइन्वेस्टर जिन्होंने एकमुश्त निवेश किया था, वे 59 महीने (लगभग 5 साल!) के लिए नकारात्मक रिटर्न पर बैठे रहे। जुलाई 1999 में भी निवेशक टूट गया। अगले साल हालांकि कुछ रिटर्न उत्पन्न हुए, लेकिन बाद में 2000 के शेयर बाजार में गिरावट के कारण ये रिटर्न अल्पकालिक थे। एक और 4 साल (नकारात्मक रिटर्न के साथ) भुगतने के बाद और निवेशक अंततः अक्टूबर 2003 में सकारात्मक हो गया। यह संभवतः एकमुश्त निवेश करने का सबसे खराब समय था।

एसआईपी निवेशक का क्या हुआ? व्यवस्थित निवेश योजना निवेशक केवल 19 महीनों के लिए नकारात्मक था और उसने मुनाफा कमाना शुरू कर दिया, हालांकि, ये अल्पकालिक थे। अंतरिम नुकसान झेलने के बाद मई 1999 तक एसआईपी निवेशक फिर से बढ़ गए। जबकि यात्रा अभी भी अस्थिर रही, एसआईपी निवेशकों ने पोर्टफोलियो में बहुत पहले मुनाफा दिखाया। एकमुश्त निवेशक के लिए अधिकतम नुकसान लगभग 40% था, जबकि एसआईपी निवेशक के लिए 23% था। व्यवस्थित निवेश योजना निवेशक के पास तेजी से वसूली की अवधि के साथ-साथ पोर्टफोलियो में कम नुकसान भी था।

निवेश शुरू करने के लिए एक और बहुत ही निराशाजनक अवधि मार्च 2000 के आसपास थी (यह वह समय था जब शेयर बाजार फिर से चरम पर था!) वास्तव में, यदि कोई बाजार के आंकड़ों को देखता है, तो जिस निवेशक ने एकमुश्त निवेश किया था, वह सीधे 45 महीने (लगभग 4 साल!) के लिए नकारात्मक रिटर्न पर बैठा रहा। निवेशक ने लगभग दिसंबर 2003 में भी तोड़ दिया। अगले साल हालांकि कुछ रिटर्न उत्पन्न हुए, 2004 में फिर से एक पर्ची के कारण ये रिटर्न अल्पकालिक थे। एक और 1 साल के लिए पीड़ित होने के बाद, निवेशक अंततः सितंबर 2004 में सकारात्मक हो गया। यह एकमुश्त निवेश करने का एक और बुरा समय था।

मार्च 2000 में निवेश शुरू करने वाले SIP निवेशक की कहानी क्या थी? यदि कोई समान राशि का मासिक निवेश करता है, तो जून 2003 में निवेशक सकारात्मक था और सितंबर 2004 तक, पोर्टफोलियो कुल मिलाकर 45% ऊपर था। (जब एकमुश्त निवेशक ईवन तोड़ रहा था)। ध्यान देने योग्य एक अन्य पहलू अधिकतम नुकसान है, सितंबर 2001 तक एकमुश्त निवेशक को लगभग 50% नुकसान हुआ है, तुलनात्मक रूप से, एसआईपी पोर्टफोलियो का नुकसान एक ही समय में 28% था।

ऊपर से हम जो प्राप्त कर सकते हैं वह यह है कि जब शेयर बाजार खराब अवधि में होता है, तो एसआईपी में रहना हमेशा बेहतर होता है क्योंकि रिकवरी तेज होती है और पोर्टफोलियो में भी कम नुकसान होता है।

शेयर बाजार की सर्वश्रेष्ठ अवधि

1979 से 2016 तक शेयर बाजार के पिछले 37 वर्षों के आंकड़ों को देखते हुए, एक समझ में आता है कि अगर किसी ने (1979 - बीएसई सेंसेक्स की स्थापना का समय) जल्दी निवेश किया, तो उसे पोर्टफोलियो में शायद ही कोई नकारात्मक रिटर्न मिला हो।

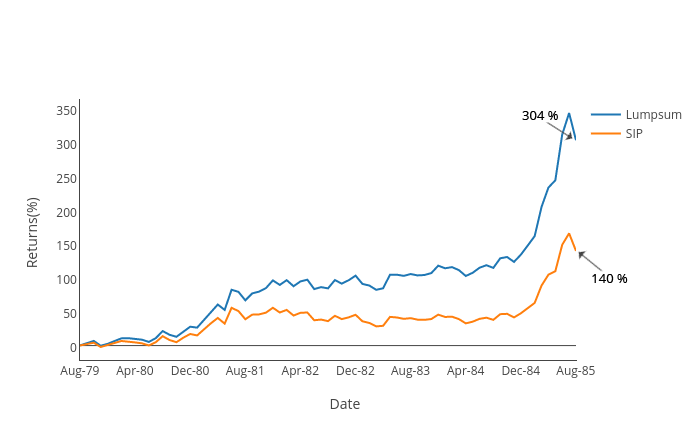

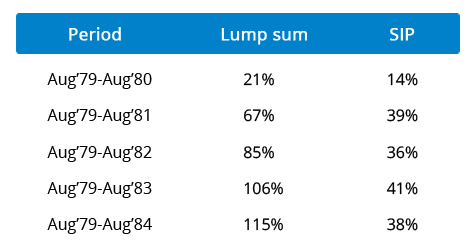

अगस्त 1979 से 5 साल के विश्लेषण से पता चलता है कि एकमुश्त और व्यवस्थित निवेश योजना पोर्टफोलियो दोनों ने वहां से किसी भी समय अवधि में शायद ही कोई नुकसान दर्ज किया हो। जैसा कि नीचे दिए गए ग्राफ से देखा जा सकता है, दोनों पोर्टफोलियो ने साल-दर-साल अच्छा मुनाफा कमाया। हर साल के अंत में एकमुश्त पोर्टफोलियो ने एसआईपी पोर्टफोलियो को पछाड़ दिया और लीड मार्जिन भी बढ़ा दिया।

इसलिए, यदि बाजार में एक तरफ जाने की उम्मीद है, तो एकमुश्त हमेशा बेहतर विकल्प होता है।

कौन सा बेहतर निवेश मोड है?

जबकि हम शेयर बाजार की सभी अवधियों का विश्लेषण कर सकते हैं, क्या हम वास्तव में तय कर सकते हैं कि कौन सा बेहतर है? इसका उत्तर अलग-अलग व्यक्ति में भिन्न होता है,नकदी प्रवाह, निवेश (या होल्डिंग) अवधि, आउटगोइंग कैश फ्लो या आवश्यकताएं इत्यादि। बचत की आदत को विकसित करने के लिए एसआईपी एक महान उपकरण हैं, वे शेयर बाजार में व्यक्तियों के निवेश को चैनलाइज करते हैं। यदि आप इक्विटी में निवेश करने की योजना बना रहे हैं तो आपको लंबी अवधि के लिए निवेश करने की भी योजना बनानी होगी, जहां हम स्पष्ट रूप से जानते हैं कि समय के साथ रिटर्न उत्पन्न करने की क्षमता बढ़ जाती है। इसके अलावा, अगर किसी को लगता है कि बाजार में उतार-चढ़ाव हो सकता है और सीधी रेखा नहीं है, तो एसआईपी बाजार में प्रवेश करने का एक बेहतरीन साधन है। इसके अतिरिक्त, डेटा से पता चलता है कि एसआईपी यह भी सुनिश्चित करता है कि निवेशक को किसी भी समय कम नुकसान उठाना पड़े।

अगर ऐसा लगता है कि बाजार ऊपर की तरफ धर्मनिरपेक्ष (एक तरफ!)

भारत में सर्वश्रेष्ठ प्रदर्शन करने वाली एसआईपी योजनाएं 2022

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Below is the key information for DSP World Gold Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Mining Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may

constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity requirements from time to time. Research Highlights for DSP World Mining Fund Below is the key information for DSP World Mining Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in the units of BlackRock Global Funds – World Energy Fund and BlackRock Global Funds – New Energy Fund. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities

and/or money market/liquid schemes of DSP BlackRock Mutual Fund, in order to meet liquidity

requirements from time to time. Research Highlights for DSP World Energy Fund Below is the key information for DSP World Energy Fund Returns up to 1 year are on The primary investment objective of the Scheme is to seek to provide long term capital growth by investing predominantly in the JPMorgan Funds - Emerging Markets Opportunities Fund, an equity fund which invests primarily in an aggressively managed portfolio of emerging market companies Research Highlights for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Below is the key information for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund Returns up to 1 year are on The investment objective of the scheme is to provide long-term capital appreciation by investing in an overseas mutual fund scheme that invests in a diversified portfolio of securities as prescribed by SEBI from time to time in global emerging markets. Research Highlights for Kotak Global Emerging Market Fund Below is the key information for Kotak Global Emerging Market Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (05 Mar 26) ₹63.9103 ↓ -2.35 (-3.55 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹9,241 29 Feb 24 ₹8,778 28 Feb 25 ₹13,911 28 Feb 26 ₹41,909 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 5 Mar 26 Duration Returns 1 Month 10.8% 3 Month 28.7% 6 Month 64.3% 1 Year 164.1% 3 Year 58.8% 5 Year 31% 10 Year 15 Year Since launch 10.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. DSP World Mining Fund

DSP World Mining Fund

Growth Launch Date 29 Dec 09 NAV (05 Mar 26) ₹32.1895 ↓ -0.88 (-2.66 %) Net Assets (Cr) ₹181 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.14 Sharpe Ratio 3.17 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹12,307 28 Feb 23 ₹12,279 29 Feb 24 ₹10,745 28 Feb 25 ₹11,677 28 Feb 26 ₹25,661 Returns for DSP World Mining Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 5 Mar 26 Duration Returns 1 Month 5.5% 3 Month 27% 6 Month 55.6% 1 Year 100.7% 3 Year 23.2% 5 Year 19.4% 10 Year 15 Year Since launch 7.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 -8.1% 2022 0% 2021 12.2% 2020 18% 2019 34.9% 2018 21.5% 2017 -9.4% 2016 21.1% 2015 49.7% Fund Manager information for DSP World Mining Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Mining Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.77% Energy 1.05% Asset Allocation

Asset Class Value Cash 3.15% Equity 96.82% Debt 0.02% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Mining I2

Investment Fund | -99% ₹180 Cr 149,227

↓ -1,163 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -1% ₹2 Cr Net Receivables/Payables

Net Current Assets | -0% ₹0 Cr 3. DSP World Energy Fund

DSP World Energy Fund

Growth Launch Date 14 Aug 09 NAV (05 Mar 26) ₹26.1881 ↓ -0.06 (-0.21 %) Net Assets (Cr) ₹103 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆ Risk High Expense Ratio 1.18 Sharpe Ratio 1.88 Information Ratio 0 Alpha Ratio 0 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,595 28 Feb 23 ₹11,615 29 Feb 24 ₹11,727 28 Feb 25 ₹11,250 28 Feb 26 ₹17,970 Returns for DSP World Energy Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 5 Mar 26 Duration Returns 1 Month 1.3% 3 Month 11% 6 Month 24.1% 1 Year 58.7% 3 Year 14.4% 5 Year 11.5% 10 Year 15 Year Since launch 6% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.2% 2023 -6.8% 2022 12.9% 2021 -8.6% 2020 29.5% 2019 0% 2018 18.2% 2017 -11.3% 2016 -1.9% 2015 22.5% Fund Manager information for DSP World Energy Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Energy Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Industrials 34.4% Technology 27.82% Utility 24.89% Basic Materials 9.25% Asset Allocation

Asset Class Value Cash 3.62% Equity 96.36% Debt 0.02% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF Sustainable Energy I2

Investment Fund | -98% ₹101 Cr 417,038 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹2 Cr Net Receivables/Payables

Net Current Assets | -0% ₹0 Cr 4. Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Growth Launch Date 7 Jul 14 NAV (05 Mar 26) ₹23.8206 ↑ 0.15 (0.62 %) Net Assets (Cr) ₹191 on 31 Jan 26 Category Equity - Global AMC Edelweiss Asset Management Limited Rating ☆☆☆ Risk High Expense Ratio 1.04 Sharpe Ratio 2.68 Information Ratio -0.84 Alpha Ratio -0.75 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹8,328 28 Feb 23 ₹7,601 29 Feb 24 ₹7,963 28 Feb 25 ₹8,664 28 Feb 26 ₹13,980 Returns for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 5 Mar 26 Duration Returns 1 Month 2.8% 3 Month 13% 6 Month 29.2% 1 Year 50.8% 3 Year 19.8% 5 Year 5.9% 10 Year 15 Year Since launch 7.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 41.1% 2023 5.9% 2022 5.5% 2021 -16.8% 2020 -5.9% 2019 21.7% 2018 25.1% 2017 -7.2% 2016 30% 2015 9.8% Fund Manager information for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund

Name Since Tenure Bhavesh Jain 9 Apr 18 7.82 Yr. Bharat Lahoti 1 Oct 21 4.34 Yr. Data below for Edelweiss Emerging Markets Opportunities Equity Off-shore Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 27.66% Financial Services 24.86% Consumer Cyclical 12.11% Communication Services 11.31% Industrials 5.06% Energy 4.92% Basic Materials 2% Real Estate 1.66% Utility 1.05% Consumer Defensive 0.96% Health Care 0.94% Asset Allocation

Asset Class Value Cash 6.29% Equity 93.03% Other 0.4% Top Securities Holdings / Portfolio

Name Holding Value Quantity JPM Emerging Mkts Opps I (acc) USD

Investment Fund | -97% ₹185 Cr 96,682 Clearing Corporation Of India Ltd.

CBLO/Reverse Repo | -3% ₹7 Cr Net Receivables/(Payables)

CBLO | -0% -₹1 Cr Accrued Interest

CBLO | -0% ₹0 Cr 5. Kotak Global Emerging Market Fund

Kotak Global Emerging Market Fund

Growth Launch Date 26 Sep 07 NAV (05 Mar 26) ₹33.486 ↑ 0.48 (1.45 %) Net Assets (Cr) ₹539 on 31 Jan 26 Category Equity - Global AMC Kotak Mahindra Asset Management Co Ltd Rating ☆☆☆ Risk High Expense Ratio 1.64 Sharpe Ratio 2.63 Information Ratio -0.59 Alpha Ratio -1.44 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹9,203 28 Feb 23 ₹8,255 29 Feb 24 ₹9,045 28 Feb 25 ₹9,788 28 Feb 26 ₹15,257 Returns for Kotak Global Emerging Market Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 5 Mar 26 Duration Returns 1 Month 0.9% 3 Month 10.2% 6 Month 21.2% 1 Year 44% 3 Year 19.3% 5 Year 7.7% 10 Year 15 Year Since launch 6.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 39.1% 2023 5.9% 2022 10.8% 2021 -15% 2020 -0.5% 2019 29.1% 2018 21.4% 2017 -14.4% 2016 30.4% 2015 -1.2% Fund Manager information for Kotak Global Emerging Market Fund

Name Since Tenure Arjun Khanna 9 May 19 6.74 Yr. Data below for Kotak Global Emerging Market Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Technology 27.78% Financial Services 22.54% Consumer Cyclical 12.12% Industrials 8.13% Communication Services 7.17% Basic Materials 6.8% Energy 3.62% Health Care 2.11% Consumer Defensive 1.28% Asset Allocation

Asset Class Value Cash 8.45% Equity 91.55% Top Securities Holdings / Portfolio

Name Holding Value Quantity CI Emerging Markets Class A

Investment Fund | -98% ₹526 Cr 1,685,986

↑ 819,652 Triparty Repo

CBLO/Reverse Repo | -2% ₹12 Cr Net Current Assets/(Liabilities)

Net Current Assets | -0% ₹1 Cr

एकमुश्त मार्ग या एसआईपी के माध्यम से निवेश करने का अंतिम विकल्प कई कारकों की परिणति होगी, हालांकि, निवेशक को इन सभी को ध्यान में रखना होगा और उसका/जोखिम उठाने का माद्दा सबसे अच्छा मार्ग चुनने के लिए। अच्छा चुनें, बुद्धिमानी से चुनें, निवेशित रहें!

यहां प्रदान की गई जानकारी सटीक है, यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज के साथ सत्यापित करें।

Research Highlights for DSP World Gold Fund