ٹاپ اور بہترین میوچل فنڈ کا انتخاب کیسے کریں؟

بہترین میوچل فنڈ کا انتخاب کیسے کریں؟ یہ ہر ایک کا سوال ہے۔سرمایہ کار ذہن میں ہے جبکہسرمایہ کاری ان کے پیسے. ہر کوئی بہترین کارکردگی کا مظاہرہ کرنے والے میوچل فنڈ یا سرمایہ کاری کے لیے بہترین میوچل فنڈ حاصل کرنے کے لیے بہت زیادہ تحقیق کرنے میں وقت صرف کرتا ہے! میوچل فنڈ میں جواب دینا سب سے عام لیکن مشکل ترین سوال ہے۔مارکیٹ. سیدھے الفاظ میں، ایک بہترین میوچل فنڈ کا انتخاب کرنا یا دوبارہ بیان کرنا، ایک اعلی کارکردگی کا مظاہرہ کرنے والا میوچل فنڈ کسی بھی منصوبے کے لیے صحیح پارٹنر کا انتخاب کرنے جیسا ہے۔ کوئی بھی غلط فیصلہ - دونوں طرف سے - تباہ کن نتائج کا باعث بن سکتا ہے۔

سب سے زیادہ میں سے ایکعام غلطیاں بہترین میوچل فنڈ کے انتخاب میں، جو کبھی کبھی تجربہ کار سرمایہ کار بھی کرتے ہیں، اس پر مکمل انحصار کرنا ہے۔میوچل فنڈ کی درجہ بندی یا درجہ بندی ایسا نہیں ہے کہ میوچل فنڈ کی درجہ بندی گمراہ کن ہے، لیکن اس پر مزید تحقیق کی ضرورت ہے۔ درجہ بندی پر انحصار واحد معیار نہیں ہونا چاہیے۔ ہر تین ماہ بعد کی جانے والی سرمایہ کاری کا وقتاً فوقتاً جائزہ لینے کی ضرورت ہوتی ہے تاکہ اس بات کو یقینی بنایا جا سکے کہ اس کی اچھی طرح نگرانی کی جائے۔ اس کے علاوہ، اگر دوبارہ توازن کی ضرورت ہو تو کوئی سال میں ایک بار ایسا کر سکتا ہے جب تک کہ فوری طور پر ضرورت نہ ہو۔

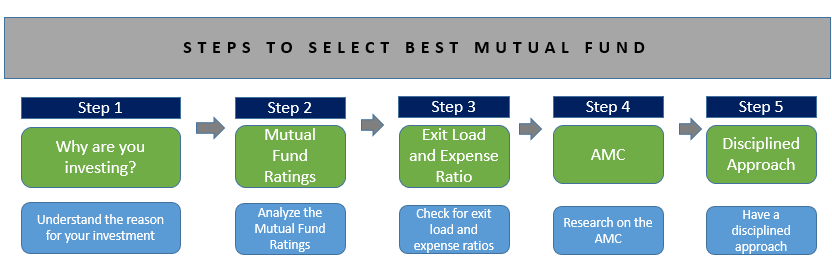

بہترین میوچل فنڈ کے انتخاب کے عمل کو دیکھنے سے پہلے، آئیے اپنی بنیادی باتیں بنائیں۔ یہ ایک اہم قدم ہے جس سے بہت سے سرمایہ کار محروم رہتے ہیں۔

آپ میوچل فنڈ میں سرمایہ کاری کیوں کر رہے ہیں؟

کسی بھی اچھی سرمایہ کاری کی طرف پہلا قدم یہ جاننا اور سمجھنا ہے کہ آپ کیوں سرمایہ کاری کر رہے ہیں اور آپ کس چیز میں سرمایہ کاری کر رہے ہیں۔ آپ کے میوچل فنڈ کی سرمایہ کاری کے پیچھے ایک واضح مقصد ہونا چاہیے۔ یہ آپ کے مستقبل کے فیصلے کو آسان بناتا ہے۔

سرمایہ کاری کرنے سے پہلے، آپ کو اپنی خطرے کی بھوک کا واضح اندازہ ہونا چاہیے۔ یہ جاننے کے لیے کہ آپ کی رسک لینے کی صلاحیت کیا ہے، آپ کو یہ کرنا چاہیے۔خطرے کی تشخیص یا خطرے کی پروفائلنگ۔ سرمایہ کاری سے پہلے خطرے کی تشخیص ضروری ہے کیونکہ یہ آپ کو واضح تصویر فراہم کرتا ہے کہ آپ کتنا خطرہ مول لے سکتے ہیں۔ کوئی بھی انٹرنیٹ پر دستیاب خطرے کی درجہ بندی کے مختلف طریقوں کو استعمال کرسکتا ہے یا کوئی ملاحظہ کرسکتا ہے۔مشیر خزانہ ایسا ہی کرنا

رسک پروفائلنگ سے گزرنے کے بعد، کسی کو اپنی توجہ متعلقہ فیصلہ کرنے کی طرف مبذول کرنی چاہیے۔اثاثہ تین ہلاک. آپ اپنی رسک لینے کی صلاحیت کے لحاظ سے اثاثوں جیسے ایکویٹی، قرض اور دیگر اثاثہ جات کے مرکب کا فیصلہ کر سکتے ہیں۔ کسی کو اپنے اثاثوں کی تقسیم کا انتخاب کرنا چاہیے کہ وہ اس خطرے کی سطح سے مماثل ہو جو وہ لے سکتا ہے یا اس سے کم جو وہ لے سکتا ہے۔ یہ اس بات کو یقینی بنائے گا کہ بعد میں دل کی جلن یا نیند کی کمی نہیں ہے۔ آپ کا اثاثہ مختص آپ کے رسک پروفائل کے لحاظ سے جارحانہ (ایکویٹی میں سرمایہ کاری کی طرف زیادہ مائل)، اعتدال پسند (ایکویٹی اور قرض کے درمیان متوازن) یا قدامت پسند (ایکویٹی میں کم سرمایہ کاری) ہوسکتا ہے۔

آئیے ایک نمونہ اثاثہ مختص پر ایک نظر ڈالتے ہیں-

| جارحانہ | اعتدال پسند | قدامت پسند | |

|---|---|---|---|

| ** سالانہ واپسی (p.a.)** | 15.7% | 13.4% | 10.8% |

| ایکویٹی | 50% | 35% | 20% |

| قرضہ | 30% | 40% | 40% |

| سونا | 10% | 10% | 10% |

| نقد | 10% | 15% | 30% |

| کل | 100% | 100% | 100% |

اپنی رسک پروفائلنگ کو مکمل کرنے اور اثاثوں کی تقسیم کا فیصلہ کرنے کے بعد، صحیح پروڈکٹ کا انتخاب باقی سب سے اہم کام ہے۔ ذیل میں وہ عوامل ہیں جن پر غور کرنے کی ضرورت ہے۔بہترین میوچل فنڈ کا انتخاب کیسے کریں۔.

Talk to our investment specialist

بہترین میوچل فنڈز کا انتخاب کیسے کریں؟

جیسا کہ پہلے کہا گیا ہے، صرف پر بہترین میوچل فنڈ کا انتخاب کرنابنیاد ان کی درجہ بندی کافی نہیں ہوسکتی ہے۔ دیگر عوامل ہیں - مقداری اور کوالیٹیٹو - جو بہترین میوچل فنڈ کے انتخاب کے عمل کو متاثر کرتے ہیں۔ آئیے ان عوامل پر ایک نظر ڈالتے ہیں۔

میوچل فنڈ کی درجہ بندی

میوچل فنڈ کی درجہ بندی آپ کو کچھ بہترین کا انتخاب کرنے میں مدد کرتی ہے۔باہمی چندہ کاروبار میں ایک مقررہ وقت پر۔ CRISIL، ICRA، MorningStar، وغیرہ ان میں سے کچھ ہیں۔درجہ بندی ایجنسیوں. وہ مختلف پیرامیٹرز پر میوچل فنڈ اسکیم کا جائزہ لیتے ہیں اور اپنے نتائج دیتے ہیں۔ یہ نتائج آپ کو اپنی ترجیحات کو کم کرنے اور بہترین میوچل فنڈ کو منتخب کرنے میں مدد کرتے ہیں۔

یہاں ایک بات قابل غور ہے کہ درجہ بندی کے ساتھ ساتھ، میوچل فنڈ اسکیموں کی ماضی کی کارکردگی پر بھی تحقیق کرنا دانشمندی ہے۔ یہ صرف آپ کے خطرے کو کم کرے گا اور آپ کے منافع میں اضافہ کرے گا۔بہترین کارکردگی کا مظاہرہ کرنے والے میوچل فنڈز پسندریلائنس میوچل فنڈ,ایس بی آئی میوچل فنڈ,UTI میوچل فنڈ، اور بہت سے دوسرے ماضی میں اچھے نتائج دیتے رہے ہیں۔

اخراجات کا تناسب

سرمایہ کاری کے لیے بہترین میوچل فنڈ کی تلاش کے دوران داخلے/خارج کے بوجھ اور اخراجات کے تناسب کو چیک کرنا بہت ضروری ہے۔ سرمایہ کاری کرنے سے پہلے آپ کو اخراجات کا تناسب ضرور چیک کرنا چاہیے۔ اعلی اخراجات کا تناسب اسکیموں کے منافع کو متاثر کرتا ہے۔ اگرچہ اخراجات کا تناسب محدود ہے۔SEBI، عام طور پر زیادہ منافع کے ساتھ کم اخراجات کے تناسب والی اسکیم کا ہونا بہتر ہے۔ تاہم، ہمیشہ یاد رکھیں، اخراجات کا تناسب ایک نسبتاً چھوٹا حصہ ہے، ایک اچھے فنڈ سے پیدا ہونے والے ریٹرن یا اضافی منافع اس کو مکمل طور پر ختم کر سکتے ہیں۔ صرف اخراجات کے تناسب کی بنیاد پر فنڈ کا انتخاب کرنا اور بعد میں اچھے فنڈ کے ذریعے واپسی سے محروم رہنا ایک پیسہ کی عقلمندی اور پاؤنڈ کی حماقت ہوگی۔ دوسرے عوامل کی طرح، اس کو دوسرے عوامل جیسے ریٹنگز، ریٹرن وغیرہ کے ساتھ مل کر دیکھنے کی ضرورت ہے اور پھر کوئی بہترین میوچل فنڈ کا انتخاب کرنے میں کامیاب ہوگا۔

لوڈ سے باہر نکلیں۔

غور کرنے کی ایک اور چیز ہے ایگزٹ لوڈ۔ سرمایہ کاری کی نوعیت کے لحاظ سے مختلف قسم کے فنڈز میں متغیر ایگزٹ بوجھ ہوتے ہیں۔ اگر آپ میچورٹی کی مدت سے پہلے اسکیم کو ختم کر دیتے ہیں تو آپ سے ایگزٹ لوڈ کا زیادہ فیصد چارج کیا جا سکتا ہے۔ یہ ظاہر ہے کہ آپ کو متاثر کرے گاسرمایہ کاری کا منصوبہ. یہعنصر سرمایہ کاری کی مدت سے ملنے کے لیے غور کیا جانا چاہیے۔ یہ یقینی بنائے گا کہ سرمایہ کاری پر کوئی ایگزٹ بوجھ نہیں پڑے گا۔

فنڈ کی عمر

ایسے فنڈ میں سرمایہ کاری کرنا جس کا کم از کم تین سال کا ٹریک ریکارڈ یا اس سے زیادہ ہو ایک اچھا خیال ہے۔ یہ کم از کم ٹائم فریم آپ کو فنڈ کی کارکردگی کا اصل میں جائزہ لینے کے لیے کچھ ڈیٹا پوائنٹس دیتا ہے۔ اےنیا فنڈ آفر(NFO)، شاید تجویز کردہ اور اچھا بھی، تاہم، میوچل فنڈ اسکیم کی کارکردگی کا کوئی ٹریک ریکارڈ نہیں ہے۔ نئی مصنوعات میں شامل ہونا بعض اوقات ایک اچھا خیال ہوسکتا ہے، لیکن اسے پورٹ فولیو کے ایک چھوٹے سے حصے تک محدود ہونا چاہیے۔ پورٹ فولیو کے ایک بڑے حصے کی سرمایہ کاری کرتے وقت، ان پروڈکٹس یا اسکیموں کے لیے ٹریک ریکارڈ کا ہونا ضروری ہے۔ کے لیےایکویٹی فنڈزتین سال کا ٹریک ریکارڈ مائع اور انتہائیمختصر مدت کے فنڈز یہاں تک کہ ایک سال کا ٹریک کافی ہو سکتا ہے (تاہم، اس کو بہت سے دوسرے عوامل کے ساتھ پورا کرنے کی ضرورت ہے)۔

ماضی کی واپسی اور اتار چڑھاؤ

زیادہ تر سرمایہ کار موجودہ مارکیٹ کے منظر نامے میں بہترین کارکردگی کا مظاہرہ کرنے والی میوچل فنڈ اسکیموں میں سرمایہ کاری کرنا چاہتے ہیں۔ اگرچہ یہ اس وقت ایک اچھی سرمایہ کاری کی طرح لگ سکتا ہے، لیکن یہ مستقبل میں بہترین میوچل فنڈ یا بہترین کارکردگی کا مظاہرہ کرنے والا میوچل فنڈ ہو سکتا ہے یا نہیں۔ ذیل میں 2011 سے 2015 تک کے اعداد و شمار پر ایک نظر ڈالیں جو ہر سال کے لیے سب سے اوپر 5 کارکردگی کا مظاہرہ کرنے والے ایکویٹی فنڈز دیتے ہیں:

جیسا کہ آپ اوپر والے جدول سے دیکھ سکتے ہیں، ایس بی آئی سمال اینڈ مڈ کیپ اور بی این پی کے علاوہدرمیانی ٹوپیتمام اسکیمیں ہر سال کے لیے مختلف ہوتی ہیں۔ اس کا مطلب یہ ہے کہ سال کے بہترین اداکار اگلے سال کے بہترین اداکار نہیں ہیں! اس سے آپ کو اندازہ ہوتا ہے کہ جو کچھ اب بہتر ہے وہ مستقبل میں ہمیشہ بہترین ہو سکتا ہے یا نہیں بھی۔ لہذا بہترین میوچل فنڈز کی تلاش کے دوران صرف ریٹرن پر بینکنگ کرنا ہمیشہ دانشمندانہ اقدام نہیں ہوتا ہے۔ اس لیے سرمایہ کاری کرتے وقت، ایک ایسے فنڈ پر غور کریں جو ایک مدت کے لیے مستقل اور کم اتار چڑھاؤ والا ہو۔ اس کے علاوہ، سرمایہ کاری کے لیے بہترین میوچل فنڈ کا انتخاب کرنے کے لیے بہت سے دوسرے عوامل کو دیکھنا چاہیے۔

اب آئیے چند کوالیٹیٹو فیکٹرز کو دیکھتے ہیں کہ بہترین میوچل فنڈ کا انتخاب کیسے کیا جائے۔

میوچل فنڈز میں آن لائن سرمایہ کاری کیسے کریں؟

Fincash.com پر لائف ٹائم کے لیے مفت انویسٹمنٹ اکاؤنٹ کھولیں۔

اپنی رجسٹریشن اور KYC کا عمل مکمل کریں۔

دستاویزات اپ لوڈ کریں (PAN، آدھار، وغیرہ)۔اور، آپ سرمایہ کاری کے لیے تیار ہیں!

اثاثہ مینجمنٹ کمپنی کی ساکھ

اگرچہ کوئی بہت سے معیار کے عوامل کو دیکھ سکتا ہے، کسی کو فنڈ ہاؤس پر بھی توجہ دینے کی ضرورت ہے۔پیشکش میوچل فنڈ اسکیم اچھے ٹریک ریکارڈ کے ساتھ ایک قابل اعتماد اثاثہ مینجمنٹ کمپنی آپ کی مدد کر سکتی ہے۔ہوشیاری سے سرمایہ کاری کریں اور سمجھداری سے. ایک اچھااے ایم سی آپ کو سرمایہ کاری کے لیے اچھے اختیارات فراہم کرنے کے لیے مختلف قسم کی سرمایہ کاری کی اسکیمیں ہیں۔ کسی کو فنڈ ہاؤس کی عمر، مجموعی AUM، مینجمنٹ کا ٹریک ریکارڈ، فنڈ ہاؤس کی سرمایہ کاری کا عمل، تمام زمروں میں پیش کردہ اسکیموں کی تعداد اور تمام زمروں میں اعلیٰ کارکردگی کا مظاہرہ کرنے والی اسکیموں کی مجموعی تعداد کو دیکھنا چاہیے۔ لہذا ایک اچھے AMC کا انتخاب بھی بہترین میوچل فنڈ کے انتخاب کی طرف ایک اہم قدم ہے۔

| مقداری عوامل | قابلیت کے عوامل |

|---|---|

| کارکردگی کی درجہ بندی (Crisil، ValueResearch، وغیرہ) | فنڈ مینیجر کا ٹریک ریکارڈ |

| فنڈ کی عمر (3+ سال) | فنڈ ہاؤس کی ساکھ |

| ماضی کی واپسی اور فنڈ میں اتار چڑھاؤ | سرمایہ کاری کا عمل |

| اخراجات کا تناسب | |

| لوڈ سے باہر نکلیں۔ |

فنڈ مینیجر کا ٹریک ریکارڈ

فنڈ مینیجر وہ پیشہ ور ہے جو کسی اسکیم میں سرمایہ کاری کرنے کے بعد آپ کے پیسے کو سنبھالتا ہے۔ لہذا، یہ جاننا ضروری ہے کہ آپ کے پیسے کون سنبھال رہا ہے۔ آپ کو ان کا ماضی کا ریکارڈ جاننا چاہیے اور یہ دیکھنا چاہیے کہ آیا ان کی سرمایہ کاری کا انداز آپ کے مطابق ہے۔ کسی کو یہ دیکھنے کی ضرورت ہے کہ وہ کتنے سالوں سے پیسے کا انتظام کر رہے ہیں، پچھلے 5 سالوں میں ان کا ٹریک ریکارڈ (یا اس سے زیادہ) اور وہ کتنی سکیموں کا انتظام کرتے ہیں۔ یہاں کچھ بنیادی فلٹرز اچھی کارکردگی کی اسکیمیں حاصل کرنے کا باعث بنیں گے۔

سرمایہ کاری کا عمل

صرف فنڈ مینیجر کی کارکردگی پر انحصار کرنے کے بجائے، اس بات کو یقینی بنانا چاہیے کہ وہاں سرمایہ کاری کا عمل موجود ہے۔ آپ کلیدی آدمی کے خطرے کے ساتھ کسی پروڈکٹ میں نہیں جانا چاہتے ہیں۔ اگر ادارہ جاتی سرمایہ کاری کا عمل موجود ہے، تو یہ یقینی بنائے گا کہ اسکیم کا اچھی طرح سے انتظام کیا گیا ہے۔ یہاں تک کہ فنڈ مینیجر کی تبدیلی بھی ہے۔ تب آپ کی سرمایہ کاری محفوظ رہے گی۔

مانیٹر اور جائزہ: نظم و ضبط کا طریقہ اختیار کریں۔

اگر آپ مندرجہ بالا تمام عوامل پر غور کریں گے، تو آپ کو اپنے لیے بہترین میوچل فنڈ یا سرفہرست میوچل فنڈ مل سکتا ہے۔ لیکن اس بہترین میوچل فنڈ سے بہترین فائدہ اٹھانے کے لیے، آپ کو ایک نظم و ضبط کا طریقہ اختیار کرنے اور سرمایہ کاری یا اسکیم کی نگرانی کرنے کی ضرورت ہے۔ مارکیٹیں غیر مستحکم ہیں اور آپ کی سرمایہ کاری اس کی قدر کو اوپر اور نیچے دیکھ سکتی ہے۔ آپ کو میوچل فنڈ کے انتخاب میں کی گئی تحقیق اور کوششوں پر بھروسہ کرنا چاہیے اور قلیل مدتی نقصانات (خاص طور پر ایکویٹی میں) کا شکار ہونے سے بچنا چاہیے۔ سیدھے الفاظ میں، اگر آپ محسوس کرتے ہیں کہ آپ نے بہترین میوچل فنڈ کے انتخاب میں غلطی کی ہے، تو آپ کو کارروائی کرنی چاہیے اور فنڈ کو تبدیل کرنا چاہیے۔ تاہم، پہلے کے "بہترین میوچل فنڈ" کو کارکردگی دکھانے کے لیے مناسب وقت دینے سے پہلے کوئی تبدیلی نہیں کی جانی چاہیے۔ کسی کو ری بیلنس کرنا چاہیے، ایک سال سے پہلے نہیں۔ ہمیشہ یاد رکھیں، یہاں تک کہ بہترین سرمایہ کار (یہاں تک کہ وارن بفیٹ) بھی سرمایہ کاری کی غلطیاں کرتے ہیں، تاہم، ہمیں طویل مدت میں غلط فیصلے سے زیادہ درست فیصلے کرنے چاہئیں۔ یہ اس بات کو یقینی بنائے گا کہ ہمارا پورٹ فولیو یا یہاں تک کہ بہترین میوچل فنڈز وقت کے ساتھ ساتھ کارکردگی کا مظاہرہ کریں۔

سرمایہ کاری کے لیے بہترین میوچل فنڈز 2022 - 2023

Fund NAV Net Assets (Cr) 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) DSP World Gold Fund Growth ₹62.799

↑ 0.52 ₹1,975 28.2 58.2 154.1 60.6 29.4 167.1 ICICI Prudential Regular Gold Savings Fund Growth ₹49.3115

↑ 0.33 ₹6,338 24.4 45.4 82.7 40.5 27.3 72 SBI Gold Fund Growth ₹46.6562

↑ 0.31 ₹15,024 24.6 45.5 83.1 40.4 27.5 71.5 Aditya Birla Sun Life Gold Fund Growth ₹46.1787

↑ 0.35 ₹1,781 24.2 45.1 83.1 40.2 27.2 72 Nippon India Gold Savings Fund Growth ₹60.8727

↑ 0.39 ₹7,160 24.3 45.1 82.4 40.2 27.2 71.2 IDBI Gold Fund Growth ₹41.2379

↑ 0.53 ₹809 23.7 44.1 80.8 40 27.6 79 HDFC Gold Fund Growth ₹47.4928

↑ 0.30 ₹11,458 24.2 44.8 82.6 40 27.2 71.3 Axis Gold Fund Growth ₹46.235

↑ 0.27 ₹2,835 24.3 44.9 82 40 27.2 69.8 Kotak Gold Fund Growth ₹61.1569

↑ 0.44 ₹6,556 24.4 45.5 82.5 40 27.1 70.4 Invesco India Gold Fund Growth ₹44.4082

↑ 0.25 ₹476 23.8 43.6 80.1 39.2 26.9 69.6 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 9 Mar 26 Research Highlights & Commentary of 10 Funds showcased

Commentary DSP World Gold Fund ICICI Prudential Regular Gold Savings Fund SBI Gold Fund Aditya Birla Sun Life Gold Fund Nippon India Gold Savings Fund IDBI Gold Fund HDFC Gold Fund Axis Gold Fund Kotak Gold Fund Invesco India Gold Fund Point 1 Lower mid AUM (₹1,975 Cr). Upper mid AUM (₹6,338 Cr). Highest AUM (₹15,024 Cr). Bottom quartile AUM (₹1,781 Cr). Upper mid AUM (₹7,160 Cr). Bottom quartile AUM (₹809 Cr). Top quartile AUM (₹11,458 Cr). Lower mid AUM (₹2,835 Cr). Upper mid AUM (₹6,556 Cr). Bottom quartile AUM (₹476 Cr). Point 2 Oldest track record among peers (18 yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (13+ yrs). Established history (15+ yrs). Established history (13+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Established history (14+ yrs). Point 3 Top rated. Rating: 1★ (lower mid). Rating: 2★ (upper mid). Rating: 3★ (top quartile). Rating: 2★ (upper mid). Not Rated. Rating: 1★ (lower mid). Rating: 1★ (bottom quartile). Rating: 1★ (bottom quartile). Rating: 3★ (upper mid). Point 4 Risk profile: High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 29.40% (top quartile). 5Y return: 27.32% (upper mid). 5Y return: 27.47% (upper mid). 5Y return: 27.19% (bottom quartile). 5Y return: 27.20% (lower mid). 5Y return: 27.55% (top quartile). 5Y return: 27.23% (lower mid). 5Y return: 27.25% (upper mid). 5Y return: 27.10% (bottom quartile). 5Y return: 26.92% (bottom quartile). Point 6 3Y return: 60.64% (top quartile). 3Y return: 40.52% (top quartile). 3Y return: 40.37% (upper mid). 3Y return: 40.24% (upper mid). 3Y return: 40.22% (upper mid). 3Y return: 40.04% (lower mid). 3Y return: 40.04% (lower mid). 3Y return: 40.03% (bottom quartile). 3Y return: 39.99% (bottom quartile). 3Y return: 39.19% (bottom quartile). Point 7 1Y return: 154.15% (top quartile). 1Y return: 82.68% (upper mid). 1Y return: 83.12% (top quartile). 1Y return: 83.11% (upper mid). 1Y return: 82.45% (lower mid). 1Y return: 80.80% (bottom quartile). 1Y return: 82.62% (upper mid). 1Y return: 82.05% (bottom quartile). 1Y return: 82.48% (lower mid). 1Y return: 80.11% (bottom quartile). Point 8 Alpha: 2.12 (top quartile). 1M return: 3.02% (upper mid). 1M return: 3.09% (upper mid). 1M return: 2.86% (bottom quartile). 1M return: 2.98% (lower mid). 1M return: 3.18% (top quartile). 1M return: 2.90% (bottom quartile). 1M return: 2.94% (lower mid). 1M return: 3.18% (top quartile). 1M return: 3.01% (upper mid). Point 9 Sharpe: 3.41 (upper mid). Alpha: 0.00 (top quartile). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (upper mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (lower mid). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Alpha: 0.00 (bottom quartile). Point 10 Information ratio: -0.47 (bottom quartile). Sharpe: 3.10 (bottom quartile). Sharpe: 3.25 (lower mid). Sharpe: 3.08 (bottom quartile). Sharpe: 3.01 (bottom quartile). Sharpe: 3.48 (top quartile). Sharpe: 3.29 (upper mid). Sharpe: 3.44 (upper mid). Sharpe: 3.55 (top quartile). Sharpe: 3.23 (lower mid). DSP World Gold Fund

ICICI Prudential Regular Gold Savings Fund

SBI Gold Fund

Aditya Birla Sun Life Gold Fund

Nippon India Gold Savings Fund

IDBI Gold Fund

HDFC Gold Fund

Axis Gold Fund

Kotak Gold Fund

Invesco India Gold Fund

* ذیل کی تفصیلی فہرست ہے۔ٹاپ میوچل فنڈز پچھلے 3 سال کی بنیاد پرسی اے جی آر واپسی

"The primary investment objective of the Scheme is to seek capital appreciation by investing predominantly in units of MLIIF - WGF. The Scheme may, at the discretion of the Investment Manager, also invest in the units of other similar overseas mutual fund schemes, which may constitute a significant part of its corpus. The Scheme may also invest a certain portion of its corpus in money market securities and/or units of money market/liquid schemes of DSP Merrill Lynch Mutual Fund, in order to meet liquidity requirements from time to time. However, there is no assurance that the investment objective of the Scheme will be realized." Research Highlights for DSP World Gold Fund Below is the key information for DSP World Gold Fund Returns up to 1 year are on ICICI Prudential Regular Gold Savings Fund (the Scheme) is a fund of funds scheme with the primary objective to generate returns by investing in units of ICICI Prudential Gold Exchange Traded Fund (IPru Gold ETF).

However, there can be no assurance that the investment objectives of the Scheme will be realized. Research Highlights for ICICI Prudential Regular Gold Savings Fund Below is the key information for ICICI Prudential Regular Gold Savings Fund Returns up to 1 year are on The scheme seeks to provide returns that closely correspond to returns provided by SBI - ETF Gold (Previously known as SBI GETS). Research Highlights for SBI Gold Fund Below is the key information for SBI Gold Fund Returns up to 1 year are on An Open ended Fund of Funds Scheme with the investment objective to provide returns that tracks returns provided by Birla Sun Life Gold ETF (BSL Gold ETF). Research Highlights for Aditya Birla Sun Life Gold Fund Below is the key information for Aditya Birla Sun Life Gold Fund Returns up to 1 year are on The investment objective of the Scheme is to seek to provide returns that closely correspond to returns provided by Reliance ETF Gold BeES. Research Highlights for Nippon India Gold Savings Fund Below is the key information for Nippon India Gold Savings Fund Returns up to 1 year are on The investment objective of the Scheme will be to generate returns that correspond closely to the returns generated by IDBI Gold Exchange Traded Fund (IDBI GOLD ETF). Research Highlights for IDBI Gold Fund Below is the key information for IDBI Gold Fund Returns up to 1 year are on To seek capital appreciation by investing in units of HDFC Gold Exchange Traded Fund (HGETF). Research Highlights for HDFC Gold Fund Below is the key information for HDFC Gold Fund Returns up to 1 year are on To generate returns that closely correspond to returns generated by Axis Gold ETF. Research Highlights for Axis Gold Fund Below is the key information for Axis Gold Fund Returns up to 1 year are on The investment objective of the scheme is to generate returns by investing in units of Kotak Gold Exchange Traded Fund. Research Highlights for Kotak Gold Fund Below is the key information for Kotak Gold Fund Returns up to 1 year are on To provide returns that closely corresponds to returns provided by Invesco India Gold Exchange Traded Fund. Research Highlights for Invesco India Gold Fund Below is the key information for Invesco India Gold Fund Returns up to 1 year are on 1. DSP World Gold Fund

DSP World Gold Fund

Growth Launch Date 14 Sep 07 NAV (09 Mar 26) ₹62.799 ↑ 0.52 (0.84 %) Net Assets (Cr) ₹1,975 on 31 Jan 26 Category Equity - Global AMC DSP BlackRock Invmt Managers Pvt. Ltd. Rating ☆☆☆ Risk High Expense Ratio 1.41 Sharpe Ratio 3.41 Information Ratio -0.47 Alpha Ratio 2.12 Min Investment 1,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹9,241 29 Feb 24 ₹8,778 28 Feb 25 ₹13,911 28 Feb 26 ₹41,909 Returns for DSP World Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 2.6% 3 Month 28.2% 6 Month 58.2% 1 Year 154.1% 3 Year 60.6% 5 Year 29.4% 10 Year 15 Year Since launch 10.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 167.1% 2023 15.9% 2022 7% 2021 -7.7% 2020 -9% 2019 31.4% 2018 35.1% 2017 -10.7% 2016 -4% 2015 52.7% Fund Manager information for DSP World Gold Fund

Name Since Tenure Jay Kothari 1 Mar 13 12.93 Yr. Data below for DSP World Gold Fund as on 31 Jan 26

Equity Sector Allocation

Sector Value Basic Materials 95.89% Asset Allocation

Asset Class Value Cash 1.55% Equity 95.89% Debt 0.01% Other 2.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity BGF World Gold I2

Investment Fund | -74% ₹1,458 Cr 1,177,658

↓ -41,596 VanEck Gold Miners ETF

- | GDX25% ₹497 Cr 573,719 Treps / Reverse Repo Investments

CBLO/Reverse Repo | -2% ₹35 Cr Net Receivables/Payables

Net Current Assets | -1% -₹15 Cr 2. ICICI Prudential Regular Gold Savings Fund

ICICI Prudential Regular Gold Savings Fund

Growth Launch Date 11 Oct 11 NAV (10 Mar 26) ₹49.3115 ↑ 0.33 (0.68 %) Net Assets (Cr) ₹6,338 on 31 Jan 26 Category Gold - Gold AMC ICICI Prudential Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.38 Sharpe Ratio 3.1 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-15 Months (2%),15 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,780 28 Feb 23 ₹11,684 29 Feb 24 ₹12,959 28 Feb 25 ₹17,514 28 Feb 26 ₹32,246 Returns for ICICI Prudential Regular Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 3% 3 Month 24.4% 6 Month 45.4% 1 Year 82.7% 3 Year 40.5% 5 Year 27.3% 10 Year 15 Year Since launch 11.7% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 19.5% 2022 13.5% 2021 12.7% 2020 -5.4% 2019 26.6% 2018 22.7% 2017 7.4% 2016 0.8% 2015 8.9% Fund Manager information for ICICI Prudential Regular Gold Savings Fund

Name Since Tenure Manish Banthia 27 Sep 12 13.36 Yr. Nishit Patel 29 Dec 20 5.1 Yr. Ashwini Bharucha 1 Nov 25 0.25 Yr. Venus Ahuja 1 Nov 25 0.25 Yr. Data below for ICICI Prudential Regular Gold Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.73% Other 97.27% Top Securities Holdings / Portfolio

Name Holding Value Quantity ICICI Pru Gold ETF

- | -99% ₹6,265 Cr 448,751,665

↑ 56,893,421 Treps

CBLO/Reverse Repo | -3% ₹174 Cr Net Current Assets

Net Current Assets | -2% -₹101 Cr 3. SBI Gold Fund

SBI Gold Fund

Growth Launch Date 12 Sep 11 NAV (10 Mar 26) ₹46.6562 ↑ 0.31 (0.67 %) Net Assets (Cr) ₹15,024 on 31 Jan 26 Category Gold - Gold AMC SBI Funds Management Private Limited Rating ☆☆ Risk Moderately High Expense Ratio 0.3 Sharpe Ratio 3.25 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,758 28 Feb 23 ₹11,753 29 Feb 24 ₹13,021 28 Feb 25 ₹17,592 28 Feb 26 ₹32,463 Returns for SBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 3.1% 3 Month 24.6% 6 Month 45.5% 1 Year 83.1% 3 Year 40.4% 5 Year 27.5% 10 Year 15 Year Since launch 11.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.5% 2023 19.6% 2022 14.1% 2021 12.6% 2020 -5.7% 2019 27.4% 2018 22.8% 2017 6.4% 2016 3.5% 2015 10% Fund Manager information for SBI Gold Fund

Name Since Tenure Raviprakash Sharma 12 Sep 11 14.4 Yr. Data below for SBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.93% Other 98.07% Top Securities Holdings / Portfolio

Name Holding Value Quantity SBI Gold ETF

- | -100% ₹14,966 Cr 1,097,211,666

↑ 145,868,881 Treps

CBLO/Reverse Repo | -2% ₹306 Cr Net Receivable / Payable

CBLO | -2% -₹248 Cr 4. Aditya Birla Sun Life Gold Fund

Aditya Birla Sun Life Gold Fund

Growth Launch Date 20 Mar 12 NAV (10 Mar 26) ₹46.1787 ↑ 0.35 (0.77 %) Net Assets (Cr) ₹1,781 on 31 Jan 26 Category Gold - Gold AMC Birla Sun Life Asset Management Co Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.51 Sharpe Ratio 3.08 Information Ratio 0 Alpha Ratio 0 Min Investment 100 Min SIP Investment 100 Exit Load 0-365 Days (1%),365 Days and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,843 28 Feb 23 ₹11,807 29 Feb 24 ₹12,989 28 Feb 25 ₹17,497 28 Feb 26 ₹32,252 Returns for Aditya Birla Sun Life Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 2.9% 3 Month 24.2% 6 Month 45.1% 1 Year 83.1% 3 Year 40.2% 5 Year 27.2% 10 Year 15 Year Since launch 11.6% Historical performance (Yearly) on absolute basis

Year Returns 2024 72% 2023 18.7% 2022 14.5% 2021 12.3% 2020 -5% 2019 26% 2018 21.3% 2017 6.8% 2016 1.6% 2015 11.5% Fund Manager information for Aditya Birla Sun Life Gold Fund

Name Since Tenure Priya Sridhar 31 Dec 24 1.09 Yr. Data below for Aditya Birla Sun Life Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.07% Other 97.93% Top Securities Holdings / Portfolio

Name Holding Value Quantity Aditya BSL Gold ETF

- | -99% ₹1,770 Cr 122,558,766

↑ 14,664,583 Clearing Corporation Of India Limited

CBLO/Reverse Repo | -3% ₹45 Cr Net Receivables / (Payables)

Net Current Assets | -2% -₹34 Cr 5. Nippon India Gold Savings Fund

Nippon India Gold Savings Fund

Growth Launch Date 7 Mar 11 NAV (10 Mar 26) ₹60.8727 ↑ 0.39 (0.65 %) Net Assets (Cr) ₹7,160 on 31 Jan 26 Category Gold - Gold AMC Nippon Life Asset Management Ltd. Rating ☆☆ Risk Moderately High Expense Ratio 0.35 Sharpe Ratio 3.01 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 100 Exit Load 0-1 Years (2%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,782 28 Feb 23 ₹11,684 29 Feb 24 ₹12,966 28 Feb 25 ₹17,402 28 Feb 26 ₹32,081 Returns for Nippon India Gold Savings Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 3% 3 Month 24.3% 6 Month 45.1% 1 Year 82.4% 3 Year 40.2% 5 Year 27.2% 10 Year 15 Year Since launch 12.8% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.2% 2023 19% 2022 14.3% 2021 12.3% 2020 -5.5% 2019 26.6% 2018 22.5% 2017 6% 2016 1.7% 2015 11.6% Fund Manager information for Nippon India Gold Savings Fund

Name Since Tenure Himanshu Mange 23 Dec 23 2.11 Yr. Data below for Nippon India Gold Savings Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.5% Other 98.5% Top Securities Holdings / Portfolio

Name Holding Value Quantity Nippon India ETF Gold BeES

- | -100% ₹7,154 Cr 527,059,679

↑ 44,753,946 Triparty Repo

CBLO/Reverse Repo | -1% ₹36 Cr Net Current Assets

Net Current Assets | -0% -₹29 Cr Cash Margin - Ccil

CBLO/Reverse Repo | -0% ₹0 Cr Cash

Net Current Assets | -0% ₹0 Cr 00 6. IDBI Gold Fund

IDBI Gold Fund

Growth Launch Date 14 Aug 12 NAV (10 Mar 26) ₹41.2379 ↑ 0.53 (1.29 %) Net Assets (Cr) ₹809 on 31 Jan 26 Category Gold - Gold AMC IDBI Asset Management Limited Rating Risk Moderately High Expense Ratio 0.64 Sharpe Ratio 3.48 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,605 28 Feb 23 ₹11,620 29 Feb 24 ₹12,874 28 Feb 25 ₹17,362 28 Feb 26 ₹31,849 Returns for IDBI Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 3.2% 3 Month 23.7% 6 Month 44.1% 1 Year 80.8% 3 Year 40% 5 Year 27.6% 10 Year 15 Year Since launch 11% Historical performance (Yearly) on absolute basis

Year Returns 2024 79% 2023 18.7% 2022 14.8% 2021 12% 2020 -4% 2019 24.2% 2018 21.6% 2017 5.8% 2016 1.4% 2015 8.3% Fund Manager information for IDBI Gold Fund

Name Since Tenure Sumit Bhatnagar 1 Jun 24 1.67 Yr. Data below for IDBI Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2% Other 98% Top Securities Holdings / Portfolio

Name Holding Value Quantity LIC MF Gold ETF

- | -99% ₹803 Cr 537,952

↑ 44,100 Treps

CBLO/Reverse Repo | -2% ₹16 Cr Net Receivables / (Payables)

Net Current Assets | -1% -₹11 Cr 7. HDFC Gold Fund

HDFC Gold Fund

Growth Launch Date 24 Oct 11 NAV (10 Mar 26) ₹47.4928 ↑ 0.30 (0.64 %) Net Assets (Cr) ₹11,458 on 31 Jan 26 Category Gold - Gold AMC HDFC Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.49 Sharpe Ratio 3.29 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 300 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,771 28 Feb 23 ₹11,688 29 Feb 24 ₹12,934 28 Feb 25 ₹17,380 28 Feb 26 ₹32,158 Returns for HDFC Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 2.9% 3 Month 24.2% 6 Month 44.8% 1 Year 82.6% 3 Year 40% 5 Year 27.2% 10 Year 15 Year Since launch 11.5% Historical performance (Yearly) on absolute basis

Year Returns 2024 71.3% 2023 18.9% 2022 14.1% 2021 12.7% 2020 -5.5% 2019 27.5% 2018 21.7% 2017 6.6% 2016 2.8% 2015 10.1% Fund Manager information for HDFC Gold Fund

Name Since Tenure Arun Agarwal 15 Feb 23 2.96 Yr. Nandita Menezes 29 Mar 25 0.85 Yr. Data below for HDFC Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.44% Other 98.56% Top Securities Holdings / Portfolio

Name Holding Value Quantity HDFC Gold ETF

- | -100% ₹11,455 Cr 840,685,437

↑ 92,026,020 Treps - Tri-Party Repo

CBLO/Reverse Repo | -1% ₹154 Cr Net Current Assets

Net Current Assets | -1% -₹152 Cr 8. Axis Gold Fund

Axis Gold Fund

Growth Launch Date 20 Oct 11 NAV (10 Mar 26) ₹46.235 ↑ 0.27 (0.58 %) Net Assets (Cr) ₹2,835 on 31 Jan 26 Category Gold - Gold AMC Axis Asset Management Company Limited Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.44 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-1 Years (1%),1 Years and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,774 28 Feb 23 ₹11,753 29 Feb 24 ₹13,072 28 Feb 25 ₹17,493 28 Feb 26 ₹32,250 Returns for Axis Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 2.9% 3 Month 24.3% 6 Month 44.9% 1 Year 82% 3 Year 40% 5 Year 27.2% 10 Year 15 Year Since launch 11.2% Historical performance (Yearly) on absolute basis

Year Returns 2024 69.8% 2023 19.2% 2022 14.7% 2021 12.5% 2020 -4.7% 2019 26.9% 2018 23.1% 2017 8.3% 2016 0.7% 2015 10.7% Fund Manager information for Axis Gold Fund

Name Since Tenure Aditya Pagaria 9 Nov 21 4.23 Yr. Pratik Tibrewal 1 Feb 25 1 Yr. Data below for Axis Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 2.53% Other 97.47% Top Securities Holdings / Portfolio

Name Holding Value Quantity Axis Gold ETF

- | -99% ₹2,810 Cr 215,661,784

↑ 19,832,646 Clearing Corporation Of India Ltd

CBLO/Reverse Repo | -1% ₹35 Cr Net Receivables / (Payables)

CBLO | -0% -₹9 Cr 9. Kotak Gold Fund

Kotak Gold Fund

Growth Launch Date 25 Mar 11 NAV (10 Mar 26) ₹61.1569 ↑ 0.44 (0.72 %) Net Assets (Cr) ₹6,556 on 31 Jan 26 Category Gold - Gold AMC Kotak Mahindra Asset Management Co Ltd Rating ☆ Risk Moderately High Expense Ratio 0.5 Sharpe Ratio 3.55 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 1,000 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,681 28 Feb 23 ₹11,678 29 Feb 24 ₹12,912 28 Feb 25 ₹17,286 28 Feb 26 ₹31,914 Returns for Kotak Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 3.2% 3 Month 24.4% 6 Month 45.5% 1 Year 82.5% 3 Year 40% 5 Year 27.1% 10 Year 15 Year Since launch 12.9% Historical performance (Yearly) on absolute basis

Year Returns 2024 70.4% 2023 18.9% 2022 13.9% 2021 11.7% 2020 -4.7% 2019 26.6% 2018 24.1% 2017 7.3% 2016 2.5% 2015 10.2% Fund Manager information for Kotak Gold Fund

Name Since Tenure Abhishek Bisen 25 Mar 11 14.87 Yr. Jeetu Sonar 1 Oct 22 3.34 Yr. Data below for Kotak Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 1.63% Other 98.37% Top Securities Holdings / Portfolio

Name Holding Value Quantity Kotak Gold ETF

- | -100% ₹6,544 Cr 502,813,962

↑ 31,071,029 Triparty Repo

CBLO/Reverse Repo | -1% ₹59 Cr Net Current Assets/(Liabilities)

Net Current Assets | -1% -₹47 Cr 10. Invesco India Gold Fund

Invesco India Gold Fund

Growth Launch Date 5 Dec 11 NAV (10 Mar 26) ₹44.4082 ↑ 0.25 (0.56 %) Net Assets (Cr) ₹476 on 31 Jan 26 Category Gold - Gold AMC Invesco Asset Management (India) Private Ltd Rating ☆☆☆ Risk Moderately High Expense Ratio 0.37 Sharpe Ratio 3.23 Information Ratio 0 Alpha Ratio 0 Min Investment 5,000 Min SIP Investment 500 Exit Load 0-6 Months (2%),6-12 Months (1%),12 Months and above(NIL) Growth of 10,000 investment over the years.

Date Value 28 Feb 21 ₹10,000 28 Feb 22 ₹10,780 28 Feb 23 ₹11,724 29 Feb 24 ₹12,975 28 Feb 25 ₹17,425 28 Feb 26 ₹31,567 Returns for Invesco India Gold Fund

absolute basis & more than 1 year are on CAGR (Compound Annual Growth Rate) basis. as on 9 Mar 26 Duration Returns 1 Month 3% 3 Month 23.8% 6 Month 43.6% 1 Year 80.1% 3 Year 39.2% 5 Year 26.9% 10 Year 15 Year Since launch 11% Historical performance (Yearly) on absolute basis

Year Returns 2024 69.6% 2023 18.8% 2022 14.5% 2021 12.8% 2020 -5.5% 2019 27.2% 2018 21.4% 2017 6.6% 2016 1.3% 2015 21.6% Fund Manager information for Invesco India Gold Fund

Name Since Tenure Abhisek Bahinipati 1 Nov 25 0.25 Yr. Data below for Invesco India Gold Fund as on 31 Jan 26

Asset Allocation

Asset Class Value Cash 4.59% Other 95.41% Top Securities Holdings / Portfolio

Name Holding Value Quantity Invesco India Gold ETF

- | -97% ₹461 Cr 329,298

↑ 47,500 Triparty Repo

CBLO/Reverse Repo | -5% ₹23 Cr Net Receivables / (Payables)

CBLO | -2% -₹8 Cr

جیسا کہ اوپر کہا گیا ہے، ایک بہترین میوچل فنڈ کا انتخاب ایک مشکل کام ہے جس میں تحقیق کی ضرورت ہوتی ہے۔ آپ کو بہترین میوچل فنڈ اسکیم کے انتخاب میں محتاط رہنا ہوگا، تمام خطرات کا اندازہ لگانا چاہیے اور ان بہت سے عوامل کو مدنظر رکھنا چاہیے جو سب سے اوپر اور بہترین میوچل فنڈ کے انتخاب میں جاتے ہیں۔ باقاعدگی سے سرمایہ کاری کرنے سے اتار چڑھاؤ کا خطرہ کم ہوتا ہے اور آپ کو بہتر منافع ملتا ہے۔ اگر کوئی وقت کے ساتھ لگاتار سرمایہ کاری کرتا ہے تو یہ مستقبل میں اچھے نتائج کا باعث بنے گا۔ ہمیشہ یاد رکھیں، یہ بازار کا وقت نہیں ہے جو پیسہ کماتا ہے، یہ وہ وقت ہے جو آپ بازار میں گزارتے ہیں!

یہاں فراہم کردہ معلومات کے درست ہونے کو یقینی بنانے کے لیے تمام کوششیں کی گئی ہیں۔ تاہم، ڈیٹا کی درستگی کے حوالے سے کوئی ضمانت نہیں دی جاتی ہے۔ براہ کرم کوئی بھی سرمایہ کاری کرنے سے پہلے اسکیم کی معلومات کے دستاویز کے ساتھ تصدیق کریں۔

Nice post, thanks