ફ્લેક્સી-કેપ વિ લાર્જ-કેપ: કયું સારું છે?

જે ક્ષણે તમે તમારી વીસમાં પહોંચો છો, ત્યારે બચત, રોકાણ અને વળતર જેવા ખ્યાલો મંડરાવા લાગે છે. તમે એવા શિખર પર પહોંચો છો જ્યાં તમારી પાસે પહેલાથી જ મૂળભૂત વસ્તુઓ હશેનાણાકીય આયોજન અને રોકાણ જ્ઞાન, પરંતુ તે ક્યારેય પૂરતું નથી.

મ્યુચ્યુઅલ ફંડ, અન્ય વસ્તુઓની સાથે, જેઓ શરૂ કરવા માગે છે તેમના માટે રોકાણના શ્રેષ્ઠ વિકલ્પો પૈકી એક છેરોકાણ વહેલું આમ કરવાથી, તમે કરી શકો છોનાણાં બચાવવા, ચૂકવણી કરવાનું ટાળોકર અને તમારી સંપત્તિનો વિસ્તાર કરો.

જો કે, ત્યાં સેંકડો વિકલ્પો ઉપલબ્ધ છે તે ધ્યાનમાં લેતા, રોકાણ કરવા માટે મ્યુચ્યુઅલ ફંડ પસંદ કરવું ખૂબ જ મુશ્કેલ કાર્ય છે. બધા વિકલ્પોમાંથી, તમે ફ્લેક્સી-કેપ વિશે સાંભળી શકો છો અનેલાર્જ કેપ ફંડ્સ ઘણીવાર તેઓ શું છે? અને, તમારે તેમાં રોકાણ કરવું જોઈએ? ચાલો ફ્લેક્સી-કેપ વિ લાર્જ-કેપ ફંડ્સ વચ્ચેની વ્યાપક સરખામણી સાથે જવાબો શોધીએ.

ફ્લેક્સી-કેપ મ્યુચ્યુઅલ ફંડ શું છે?

સિક્યોરિટીઝ એન્ડ એક્સચેન્જ બોર્ડ ઓફ ઈન્ડિયાના જણાવ્યા અનુસાર (સેબી), ફ્લેક્સી-કેપ ફંડ એ ઓપન એન્ડેડ, ડાયનેમિક ઇક્વિટી સ્કીમ છે. તે એક મ્યુચ્યુઅલ ફંડ છે જે પૂર્વનિર્ધારિત કંપનીઓમાં રોકાણ કરવા પૂરતું મર્યાદિત નથીબજાર મૂડીકરણ

ઇક્વિટી અને ઇક્વિટી-સંબંધિત સિક્યોરિટીઝમાં સ્કીમનું મૂળભૂત રોકાણ તેની કુલ સંપત્તિના 65% જેટલું છે. દરેક ફ્લેક્સી-કેપ પ્લાન માટે, એસેટ મેનેજમેન્ટ કંપની (AMC) યોગ્ય બેન્ચમાર્ક પસંદ કરવાની વિવેકબુદ્ધિ ધરાવે છે. ફંડ માટે પ્રોસ્પેક્ટસ ફ્લેક્સી-કેપ મ્યુચ્યુઅલ ફંડ માળખામાં દર્શાવવામાં આવશે.

વધુમાં, જ્યાં સુધી સેબી (મ્યુચ્યુઅલ ફંડ્સ) રેગ્યુલેશન્સ, 1996 ના નિયમન 18(15A) નો સંબંધ છે, સેબીએ ફંડ કંપનીઓને વર્તમાન સ્કીમને ફ્લેક્સી-કેપ સ્કીમમાં રૂપાંતરિત કરવાની મંજૂરી આપી છે, જેમાં ફેરફારની જરૂરિયાતને આધીન છે. યોજનાની આવશ્યક વિશેષતાઓ.

ફ્લેક્સી-કેપ ફંડ રોકાણકારોને તેમની વિવિધતા લાવવામાં મદદ કરે છેપોર્ટફોલિયો મોટી-, મિડ- અને સ્મોલ-કેપ જેવી વિવિધ માર્કેટ કેપિટલાઇઝેશન ધરાવતી કંપનીઓમાં રોકાણ કરીને, જોખમ ઘટાડીને અનેઅસ્થિરતા. તેઓ ડાઇવર્સિફાઇડ ઇક્વિટી ફંડ્સ અથવા મલ્ટિ-કેપ ફંડ્સ તરીકે પણ ઓળખાય છે.

ફ્લેક્સી-કેપ ફંડ્સની વિશેષતાઓ

અહીં ફ્લેક્સી-કેપ ફંડ્સની કેટલીક મુખ્ય લાક્ષણિકતાઓ છે:

- તેઓ વિશાળ રોકાણ કરે છેશ્રેણી ચોક્કસ ક્ષેત્ર પર ધ્યાન કેન્દ્રિત કરવાને બદલે મૂડીકરણ

- તે તેની લવચીકતાને કારણે પોર્ટફોલિયોને સુરક્ષા અને વૃદ્ધિ બંને આપે છે, જે તેમને તેમની વચ્ચે સ્વિચ કરવાની મંજૂરી આપે છે.પાટનગર બજાર જૂથો અને ઇક્વિટી

- તેઓ એક સેક્ટરમાંથી બીજા સેક્ટરમાં અદલાબદલી પણ કરી શકે છે જો તેમાંથી એકમૂડી બજારો સારી રીતે કામ કરતું નથી. આ રોકાણના વિકલ્પો તેમજ વૈવિધ્યકરણની તકો પૂરી પાડે છે

- ફ્લેક્સી-કેપ ફંડ્સ તેમની સંપત્તિના 65% થી વધુ શેરો અને સમાન ઉત્પાદનોમાં રોકાણ કરે છે

- તેઓ તેમના નાણાં મજબૂત બિઝનેસ વ્યૂહરચના, નાણાકીય સાથે કંપનીઓમાં મૂકે છેનિવેદનો, અને ટ્રેક રેકોર્ડ્સ. તેવી જ રીતે, જો કેટલાક શેરો અન્ડરપરફોર્મ કરી રહ્યાં હોય, તો તેઓ સરળતાથી છોડી શકે છે

- ફ્લેક્સી-કેપ ફંડ્સ, મલ્ટી-કેપ ફંડ્સથી વિપરીત, કોઈપણ કેપિટલાઈઝેશન સેક્ટરમાં તેમની પાસે હોવી જોઈએ તેવી અસ્કયામતોની ટકાવારી પર કોઈ નિયંત્રણો નથી અને જોખમ-વળતર ગોઠવણ પ્રદાન કરવા માટે વધુ સારી સ્થિતિમાં છે.

Talk to our investment specialist

ફ્લેક્સી-કેપ ફંડ્સમાં રોકાણ કરવાના ફાયદા

મધ્યમથી લાંબા ગાળાના સમગ્ર બજાર ચક્રમાં ભાગ લેવા માંગતા રોકાણકારો માટે આ ફંડ્સ યોગ્ય પસંદગી છે. તમારે ફ્લેક્સી-કેપ ફંડ્સમાં શા માટે રોકાણ કરવું જોઈએ તે જાણવામાં તમને મદદ કરતા મુખ્ય લાભો અહીં છે:

- ફ્લેક્સી-કેપ ફંડ્સનો ઉદ્દેશ્ય વધતા બજારમાં વૃદ્ધિની શક્યતાઓને ઓળખવા માટે છે જ્યારે તૂટતા બજારમાં ડાઉનસાઈડના જોખમને પણ ઘટાડે છે.

- આ "ક્યાંય પણ જાઓ" વલણ સાથે સારી રીતે વૈવિધ્યસભર ઇક્વિટી વ્યૂહરચના છે

- તેઓ સમગ્ર બોર્ડમાં રોકાણની શક્યતાઓનો લાભ લેવાનું લક્ષ્ય રાખે છે

- ફ્લેક્સી-કેપ ફંડ્સ ફંડ મેનેજરોને સમગ્ર માર્કેટ કેપિટલાઇઝેશન સ્પેક્ટ્રમમાં રોકાણ કરવાની સ્વતંત્રતા આપે છે

- વિવિધ પોર્ટફોલિયોને કારણે જોખમ અને વળતર ઘટકો સારી રીતે સંતુલિત છે

- તેઓ માર્કેટ કેપિટલાઇઝેશનને ધ્યાનમાં લીધા વિના સમગ્ર માર્કેટ સ્પેક્ટ્રમમાં તકોનો લાભ ઉઠાવવાની ક્ષમતા ધરાવે છે,ઉદ્યોગ, અથવા શૈલી

લાર્જ-કેપ મ્યુચ્યુઅલ ફંડ શું છે?

બ્લુ-ચિપ સ્ટોક્સ તરીકે પણ ઓળખાય છે, લાર્જ-કેપ મ્યુચ્યુઅલ ફંડ એ ઇક્વિટી મ્યુચ્યુઅલ ફંડનો એક પ્રકાર છે જે માર્કેટ કેપિટલાઇઝેશનમાં 100 કંપનીઓ હેઠળની કંપનીઓના સ્ટોક અને ઇક્વિટી-લિંક્ડ સિક્યોરિટીઝમાં મુખ્યત્વે રોકાણ કરે છે. આ તેમની સુસંગતતા અને સ્થિરતા માટે જાણીતા છે. જો કે, તેજીના બજારના વલણો દરમિયાન, નાની અને મિડ-કેપ કંપનીઓ દ્વારા મોટી કંપનીઓને પાછળ રાખી શકાય છે.

આ શ્રેણીની કંપનીઓ બજારમાં સારી પ્રતિષ્ઠા ધરાવે છે તે સ્વીકારવામાં આવે છે. શ્રેષ્ઠ લાર્જ-કેપ ફંડ્સ સાથે, તમે ખાતરી કરી શકો છો કે તમે મધ્યમથી લાંબા ગાળાના સમયગાળા દરમિયાન તેમના સાથીદારો કરતાં વધુ સારો દેખાવ કરવાનો સાબિત ટ્રેક રેકોર્ડ ધરાવતી કંપનીઓમાં રોકાણ કરી રહ્યાં છો.

જ્યારે સ્મોલ-કેપ અનેમિડ કેપ ફંડ્સ, આ નીચા છેજોખમ પ્રોફાઇલ, તેમને જોખમ-વિરોધી રોકાણકારો માટે આદર્શ બનાવે છે.

લાર્જ-કેપ ફંડ્સની વિશેષતાઓ

લાર્જ-કેપ ફંડ્સની કેટલીક મુખ્ય લાક્ષણિકતાઓ નીચે મુજબ છે:

- લાર્જ-કેપ ફંડ્સ, જેને ક્યારેક બ્લુ-ચિપ ફંડ્સ તરીકે ઓળખવામાં આવે છે, તે અનિવાર્યપણે છેઇક્વિટી ફંડ્સ જે મુખ્યત્વે શેરોમાં રોકાણ કરે છે. તેઓ અન્ય પ્રકારની ઇક્વિટીની વચ્ચે બ્લુ-ચિપ બિઝનેસના શેરો પર ધ્યાન કેન્દ્રિત કરે છે

- આ ફંડ્સ મિડ-કેપ અથવા કરતાં ઇક્વિટી ફંડ્સમાં સુરક્ષિત રોકાણ છેસ્મોલ કેપ ફંડ્સ તેમની સ્થિરતાને કારણે અનેપ્રવાહિતા

- દસ-વર્ષના રોકાણની ક્ષિતિજ અને લાંબા ગાળાની નાણાકીય પ્રશંસાની ઇચ્છા ધરાવતા રોકાણકારો લાર્જ-કેપ ફંડ્સથી લાભ મેળવી શકે છે.

- બ્લુ-ચિપ શેરોના સતત ટ્રેડિંગને કારણે લાર્જ-કેપ કંપનીઓના શેરના ભાવમાં ઝડપી વધઘટ અસામાન્ય છે. પરિણામે, બ્લુ-ચિપ ફંડ્સ સતત વળતર આપે છે

- બ્લુ-ચિપ શેરો તેમની પ્રતિષ્ઠા, ગુણવત્તા અને વિશ્વાસપાત્રતાને કારણે મુશ્કેલ સમયમાં પણ વેપાર કરવા માટે સરળ છે. ઇક્વિટીનું વારંવાર વેચાણ અને ખરીદી ઝડપથી પરિણામ આપે છેરોકડ પ્રવાહ, બ્લુ-ચિપ ફંડ્સ ખૂબ જ પ્રવાહી બનાવે છે

લાર્જ-કેપ મ્યુચ્યુઅલ ફંડમાં રોકાણના ફાયદા

મ્યુચ્યુઅલ ફંડ્સમાં નવા લોકો માટે, લાર્જ-કેપ ફંડ્સ શરૂ કરવા માટે એક સારું સ્થાન છે કારણ કે તે નાણાકીય રીતે સારી માનવામાં આવતી કંપનીઓ છે. રોકાણકારો સામાન્ય રીતે સલામત હોય છે કારણ કે ફંડની 80% સંપત્તિ લાર્જ-કેપ કંપનીઓમાં રોકાણ કરવામાં આવે છે.

બીજી બાજુ, બાકીના 20% ભંડોળનો ઉપયોગ કરીને લાર્જ-કેપ ફંડનો પોર્ટફોલિયો જે રીતે બનાવવામાં આવે છે, તેની કામગીરી પર નોંધપાત્ર પ્રભાવ પડે છે. અહીં શા માટે તમે લાર્જ-કેપ મ્યુચ્યુઅલ ફંડ પસંદ કરી શકો છો:

- આ ફંડ્સ રોકાણકારોને ટૂંકા ગાળાનું વધુ વળતર આપે છે અને નિયમિતપણે ડિવિડન્ડ ચૂકવતી વખતે લાંબા ગાળાની સંપત્તિ-નિર્માણમાં યોગદાન આપે છે.

- લાર્જ-કેપ ફંડ્સમાં બજારની મંદીને ટકી રહેવાની ક્ષમતા હોય છે

- તેઓ સતત અને ઓછા જોખમી વળતર આપે છે

- ઓછા જોખમ સહનશીલતા ધરાવતા રોકાણકારો માટે લાર્જ-કેપ ફંડ્સ ફાયદાકારક હોઈ શકે છે

બેસ્ટ પરફોર્મિંગ લાર્જ કેપ ફંડ્સ 2022

Fund NAV Net Assets (Cr) Min SIP Investment 3 MO (%) 6 MO (%) 1 YR (%) 3 YR (%) 5 YR (%) 2024 (%) IDBI India Top 100 Equity Fund Growth ₹44.16

↑ 0.05 ₹655 500 9.2 12.5 15.4 21.9 12.6 Nippon India Large Cap Fund Growth ₹87.4832

↓ -1.21 ₹50,107 100 -6.4 -4.6 9.9 17.2 15.7 9.2 ICICI Prudential Bluechip Fund Growth ₹106.67

↓ -1.53 ₹76,646 100 -7 -3.7 8.8 16.5 13.9 11.3 DSP TOP 100 Equity Growth ₹451.412

↓ -6.29 ₹7,163 500 -7.2 -4.5 5.6 16.2 11.8 8.4 Bandhan Large Cap Fund Growth ₹74.291

↓ -1.13 ₹1,980 100 -6.7 -3.8 9.9 15.9 11.7 8.2 Invesco India Largecap Fund Growth ₹65.48

↓ -1.13 ₹1,666 100 -7.2 -6.5 8.8 15.7 12.3 5.5 BNP Paribas Large Cap Fund Growth ₹212.531

↓ -2.87 ₹2,614 300 -5.2 -2.9 7.4 14.8 11.7 4.4 Kotak Bluechip Fund Growth ₹552.593

↓ -8.62 ₹10,864 100 -6.1 -3.5 9.1 14.1 11.4 8.7 Franklin India Bluechip Fund Growth ₹979.538

↓ -13.36 ₹7,704 500 -6.2 -3.6 9.6 13.9 9.9 8.4 Note: Returns up to 1 year are on absolute basis & more than 1 year are on CAGR basis. as on 28 Jul 23 Research Highlights & Commentary of 9 Funds showcased

Commentary IDBI India Top 100 Equity Fund Nippon India Large Cap Fund ICICI Prudential Bluechip Fund DSP TOP 100 Equity Bandhan Large Cap Fund Invesco India Largecap Fund BNP Paribas Large Cap Fund Kotak Bluechip Fund Franklin India Bluechip Fund Point 1 Bottom quartile AUM (₹655 Cr). Top quartile AUM (₹50,107 Cr). Highest AUM (₹76,646 Cr). Lower mid AUM (₹7,163 Cr). Bottom quartile AUM (₹1,980 Cr). Bottom quartile AUM (₹1,666 Cr). Lower mid AUM (₹2,614 Cr). Upper mid AUM (₹10,864 Cr). Upper mid AUM (₹7,704 Cr). Point 2 Established history (13+ yrs). Established history (18+ yrs). Established history (17+ yrs). Established history (23+ yrs). Established history (19+ yrs). Established history (16+ yrs). Established history (21+ yrs). Established history (27+ yrs). Oldest track record among peers (32 yrs). Point 3 Rating: 3★ (upper mid). Top rated. Rating: 4★ (top quartile). Rating: 2★ (bottom quartile). Rating: 2★ (bottom quartile). Rating: 3★ (upper mid). Rating: 3★ (lower mid). Rating: 3★ (lower mid). Rating: 3★ (bottom quartile). Point 4 Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Risk profile: Moderately High. Point 5 5Y return: 12.61% (upper mid). 5Y return: 15.67% (top quartile). 5Y return: 13.88% (top quartile). 5Y return: 11.83% (lower mid). 5Y return: 11.69% (lower mid). 5Y return: 12.28% (upper mid). 5Y return: 11.67% (bottom quartile). 5Y return: 11.37% (bottom quartile). 5Y return: 9.91% (bottom quartile). Point 6 3Y return: 21.88% (top quartile). 3Y return: 17.25% (top quartile). 3Y return: 16.47% (upper mid). 3Y return: 16.19% (upper mid). 3Y return: 15.87% (lower mid). 3Y return: 15.65% (lower mid). 3Y return: 14.78% (bottom quartile). 3Y return: 14.06% (bottom quartile). 3Y return: 13.91% (bottom quartile). Point 7 1Y return: 15.39% (top quartile). 1Y return: 9.93% (top quartile). 1Y return: 8.77% (bottom quartile). 1Y return: 5.61% (bottom quartile). 1Y return: 9.87% (upper mid). 1Y return: 8.79% (lower mid). 1Y return: 7.35% (bottom quartile). 1Y return: 9.07% (lower mid). 1Y return: 9.59% (upper mid). Point 8 Alpha: 2.11 (top quartile). Alpha: 0.30 (upper mid). Alpha: 0.35 (upper mid). Alpha: -1.18 (bottom quartile). Alpha: 0.90 (top quartile). Alpha: -1.06 (bottom quartile). Alpha: -2.69 (bottom quartile). Alpha: 0.02 (lower mid). Alpha: 0.06 (lower mid). Point 9 Sharpe: 1.09 (top quartile). Sharpe: 0.30 (upper mid). Sharpe: 0.30 (upper mid). Sharpe: 0.17 (bottom quartile). Sharpe: 0.35 (top quartile). Sharpe: 0.20 (bottom quartile). Sharpe: 0.06 (bottom quartile). Sharpe: 0.28 (lower mid). Sharpe: 0.28 (lower mid). Point 10 Information ratio: 0.14 (bottom quartile). Information ratio: 1.22 (top quartile). Information ratio: 1.01 (top quartile). Information ratio: 0.64 (lower mid). Information ratio: 0.69 (upper mid). Information ratio: 0.72 (upper mid). Information ratio: 0.30 (lower mid). Information ratio: 0.20 (bottom quartile). Information ratio: -0.03 (bottom quartile). IDBI India Top 100 Equity Fund

Nippon India Large Cap Fund

ICICI Prudential Bluechip Fund

DSP TOP 100 Equity

Bandhan Large Cap Fund

Invesco India Largecap Fund

BNP Paribas Large Cap Fund

Kotak Bluechip Fund

Franklin India Bluechip Fund

લાર્જ કેપ ઉપર AUM/નેટ અસ્કયામતો ધરાવતાં ભંડોળ500 કરોડ અને 5 કે તેથી વધુ વર્ષો માટે ભંડોળનું સંચાલન. પર છટણીછેલ્લું 3 વર્ષનું વળતર.

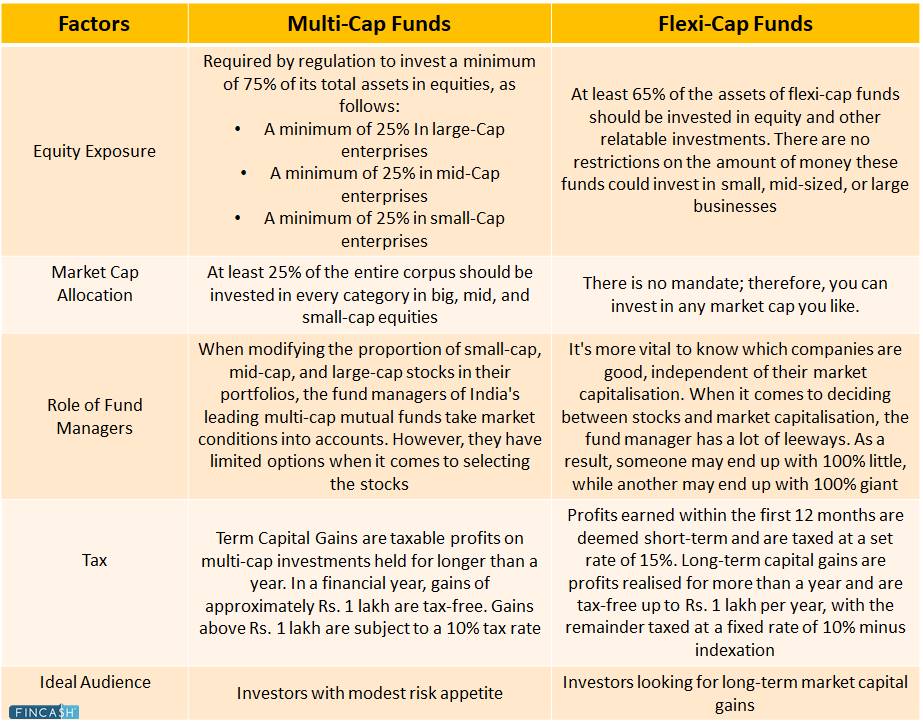

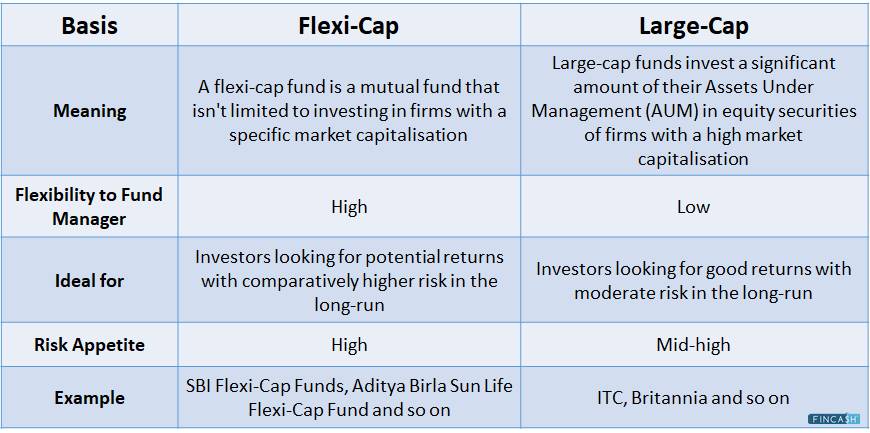

ફ્લેક્સી-કેપ અને લાર્જ-કેપ વચ્ચેનો તફાવત

બંને વચ્ચે ઘણી મૂંઝવણ થઈ છે. લાર્જ-કેપ અને ફ્લેક્સી-કેપ ફંડ્સનો હેતુ હંમેશા એક જ રહ્યો છે: વિવિધ માર્કેટ કેપિટલાઇઝેશન સાથે ઇક્વિટીમાં રોકાણ કરવું. અહીં તેમની વચ્ચેનો મુખ્ય તફાવત છે:

ફ્લેક્સી કેપ વિ લાર્જ કેપ: તમારા માટે કયું સૌથી યોગ્ય છે?

ફ્લેક્સી-કેપ ફંડ એવા રોકાણકારો માટે શ્રેષ્ઠ અનુકુળ છે કે જેઓ લાંબા ગાળાના ઉત્પાદનની ક્ષમતા ધરાવતી ઉચ્ચ-ગુણવત્તાવાળી કંપનીઓમાં રોકાણ કરીને તેમના મુખ્ય ઇક્વિટી પોર્ટફોલિયો હોલ્ડિંગમાં વિવિધતા લાવવા માગે છે.આર્થિક મૂલ્ય. ઉપરાંત, જો તમે પોર્ટફોલિયો મેનેજમેન્ટ માટે વ્યવસ્થિત અભિગમ અપનાવતા ફંડની શોધમાં હોવ, તો તમારે ફ્લેક્સી-કેપ ફંડ્સમાં રોકાણ કરવું આવશ્યક છે.

તે મધ્યમ જોખમ સહિષ્ણુતા ધરાવતા રોકાણકારો માટે આદર્શ છે જેઓ તેમના લાંબા ગાળાના નાણાકીય ઉદ્દેશ્યો સિદ્ધ કરવા માટે 3 થી 7 વર્ષ માટે રોકાણ કરવા ઈચ્છે છે. બીજી તરફ, લાર્જ-કેપ ફંડ એવા રોકાણકારો માટે આદર્શ છે જેઓ ઓછામાં ઓછા 2 થી 4 વર્ષ માટે રોકાણ કરવા ઈચ્છે છે અને ઊંચા વળતરની અપેક્ષા રાખે છે. જો કે, રોકાણકારોએ તેમની સંપત્તિમાં મધ્યમ નુકસાનના જોખમ માટે તૈયાર રહેવું જોઈએ.

લાર્જ-કેપ અથવા ફ્લેક્સી-કેપ ફંડ્સમાં રોકાણ કરતી વખતે ધ્યાનમાં લેવાના મુખ્ય સૂચકાંકો

ફ્લેક્સી-કેપ અને લાર્જ-કેપ મ્યુચ્યુઅલ ફંડ્સ સતત વળતર આપીને યોગદાન આપે છે. જો કે, રોકાણકારો તરીકે આ ફંડ્સમાં રોકાણ કરતા પહેલા બધું જ જાણવું વધુ સારું છે. આમાંથી કોઈપણ ફંડમાં રોકાણ કરતી વખતે સૂચિબદ્ધ પરિબળો ધ્યાનમાં લેવા જોઈએ:

ભૂતકાળની કામગીરી

કોઈપણ સંપત્તિ અથવા રોકાણની સફળતાનું પૃથ્થકરણ કરવાનો સૌથી મોટો અભિગમ તેના ઇતિહાસને જોવાનો છે. આ બંને મ્યુચ્યુઅલ ફંડ એક જ રીતે છે. ફંડ્સનું વળતર સમયાંતરે સતત રહ્યું છે કે કેમ તે જોવાનું નિર્ણાયક છે. જો હા, તો તમે તમારા નિર્ણય સાથે ચાલુ રાખી શકો છો. જો કે, ખાતરી કરો કે તમે તમારા નિર્ણયને ફક્ત આના પર કેન્દ્રિત કરશો નહીંપરિબળ.

ખર્ચ ગુણોત્તર

ખર્ચ ગુણોત્તર રોકાણની કિંમતનો સંદર્ભ આપે છે, જેમ કે aબ્રોકરેજ ફી અથવા મેળવેલ નફાની સરખામણીમાં મ્યુચ્યુઅલ ફંડ કંપની દ્વારા લાદવામાં આવેલ કમિશન. ઘટાડેલો ખર્ચ ગુણોત્તર રોકાણકારો માટે ઊંચા વળતરમાં અનુવાદ કરે છે. પરિણામે, ચાર્જ માળખું, વળતર, બે વાર તપાસવું એ સારો વિચાર છે.નથી, અને અન્ય ખર્ચ.

ઇન્વેસ્ટમેન્ટ હોરાઇઝન

જો તમે મધ્યમ છોરોકાણકાર જેઓ લાંબા સમય સુધી નાણાં બનાવવા ઈચ્છે છે, તમે ફ્લેક્સી-કેપ મ્યુચ્યુઅલ ફંડ્સ સાથે જઈ શકો છો. તેનાથી વિપરીત, લાર્જ-કેપ મ્યુચ્યુઅલ ફંડ્સમાં સામાન્ય રીતે રોકાણની ક્ષિતિજ 3 થી 5 વર્ષ હોય છે. પરિણામે, લાંબા ગાળાના રોકાણની શોધ કરતા રોકાણકારોએ આ સમયમર્યાદા દરમિયાન આ ફંડ્સમાં રોકાણ કરવામાં સરળતા અનુભવવી જોઈએ.

કરવેરા

ફ્લેક્સી-કેપ અને લાર્જ-કેપ મ્યુચ્યુઅલ ફંડ રિટર્ન બંને પર કર લાદવામાં આવે છે કારણ કે તેને મૂડી લાભ ગણવામાં આવે છે. ટુંકી મુદત નુંમૂડી લાભ (STCG) પર 15% ટેક્સ લાગે છે, જ્યારે લોંગ ટર્મ કેપિટલ ગેઇન (LTCG) જે રૂ. અન્ય કોઈપણ ઈક્વિટી એસેટ વર્ગીકરણની જેમ 1 લાખ પર 10% ટેક્સ લાગશે.

રોકાણની જરૂરિયાતો

વ્યક્તિગત જરૂરિયાતો અને રોકાણમાંથી અપેક્ષાઓ હંમેશા મૂલ્યાંકન કરવા માટેની પ્રથમ વસ્તુઓ છે. નિર્ણય લેતા પહેલા, તમારી તરલતાની જરૂરિયાતોનું મૂલ્યાંકન કરો,આવક માંગણીઓ, જોખમ સહનશીલતા, અને તેથી વધુ.

ફંડ મેનેજરની કામગીરી

તમામ ખરીદ-વેચાણના નિર્ણયો સંપૂર્ણ તપાસ અને વિશ્લેષણ પછી લેવામાં આવે છે. પરિણામે, ફંડ મેનેજરની યોગ્યતા ઘણી હદ સુધી યોજનાની કામગીરી નક્કી કરે છે. ફંડ મેનેજરો તમારા પૈસાનો હવાલો સંભાળતા હોવાથી, ઉદ્યોગમાં તેમનો અનુભવ જોવાની ખાતરી કરો. ઇચ્છિત વળતર મેળવવા માટે અનુભવી મેનેજર યોગ્ય ક્ષેત્રોમાં રોકાણ કરી શકશે.

બોટમ લાઇન

દ્વારા રોકાણ કરવા માટે કંપનીઓની પસંદગી કરતી વખતે માર્કેટ કેપિટલાઇઝેશન મહત્વપૂર્ણ છેમ્યુચ્યુઅલ ફંડ ગૃહો. તે કંપનીના કદ અને અન્ય વિવિધ પરિબળોને પ્રતિબિંબિત કરે છે જેને રોકાણકારો ધ્યાનમાં લે છે, જેમ કે કંપનીનો ટ્રેક રેકોર્ડ, વૃદ્ધિની સંભાવના અને જોખમ. તેથી મ્યુચ્યુઅલ ફંડ પસંદ કરતી વખતે સમજદાર બનો કારણ કે તે બજારના જોખમને આધીન છે.

અહીં આપેલી માહિતી સચોટ છે તેની ખાતરી કરવા માટેના તમામ પ્રયાસો કરવામાં આવ્યા છે. જો કે, ડેટાની શુદ્ધતા અંગે કોઈ ગેરંટી આપવામાં આવતી નથી. કોઈપણ રોકાણ કરતા પહેલા કૃપા કરીને સ્કીમ માહિતી દસ્તાવેજ સાથે ચકાસો.