वैकल्पिक निवेश कोष क्या हैं?

स्टॉक,बांड, और नकद निवेशकों के लिए कुछ पारंपरिक निवेश विकल्प हैं। लेकिन, यदि आप निवेश करने का एक नया तरीका चाहते हैं, तो वैकल्पिक निवेश कोष सही विकल्प हो सकते हैं। पारंपरिक विकल्पों की तुलना में रिटर्न की दर अधिक है।

एक ही समय पर,निवेश एआईएफ में एक उच्च जोखिम शामिल है। विशेष रूप से उच्चनिवल मूल्य रिटर्न के रूप में बड़ी रकम पाने के लिए निवेशक एआईएफ को चुनते हैं। तो, आइए जानते हैं एआईएफ और भारत में शीर्ष वैकल्पिक निवेश फंडों के बारे में।

एआईएफ की मूल अवधारणा को समझना

एआईएफ ऋण प्रतिभूतियों, स्टॉक और अन्य पारंपरिक निवेशों से अलग है। अगर आप अपने निवेश में विविधता लाना चाहते हैंविभाग, आप एआईएफ में निवेश कर सकते हैं। आमतौर पर, विदेशी और राष्ट्रीय एचएनआई जो बड़े पैमाने पर मालिक हैंराजधानी निवेश के लिए एआईएफ को तरजीह दें। ओसीआई, एनआरआई और पीआईओ भी इस फंड में निवेश कर सकते हैं। लेकिन उन्हें सफलतापूर्वक निवेश करने के लिए पात्रता मानदंड को पूरा करना होगा।

एआईएफ में निवेश करने से पहले आपको इसके बारे में पता होना चाहिएअपने आप को (वैकल्पिक निवेश कोष) 2012 में विनियम। नवीनतम नियमों के अनुसार, उद्यम पूंजी को असूचीबद्ध इक्विटी शेयरों और इक्विटी से संबंधित उपकरणों के लिए संपत्ति का 75% (या अधिक) वितरित करना चाहिए। आप एसएमई-सूचीबद्ध कंपनियों में निवेश कर सकते हैं; निवेश की जाने वाली न्यूनतम राशि INR 25 लाख है। हालांकि, यह न्यूनतम निवेश नियम उन लोगों के लिए नहीं है जो सोशल वेंचर फंड में निवेश करना चाहते हैं।

Talk to our investment specialist

एआईएफ के प्रायोजक के रूप में किसे कहा जाता है?

एप्रायोजक वह व्यक्ति है जिसने एआईएफ की स्थापना की है। उदाहरण के लिए, एक प्रमोटर प्रायोजक के रूप में कार्य करता है यदि वह एक कंपनी है। दोबारा, सीमित देयता भागीदारी के लिए प्रायोजक एक नामित भागीदार है। कुछ नियम निवेशकों और प्रायोजक के हितों को भी संरेखित करते हैं। प्रायोजक को निरंतर ब्याज प्राप्त होगा (लेकिन शुल्क माफी के रूप में नहीं)। श्रेणी I/II AIF के मामले में, प्रायोजक INR 5 करोड़ या कुल राशि का 2.5% योगदान देता है। लेकिन, AIF श्रेणी III के लिए, यह 10% या INR है10 करोड़.

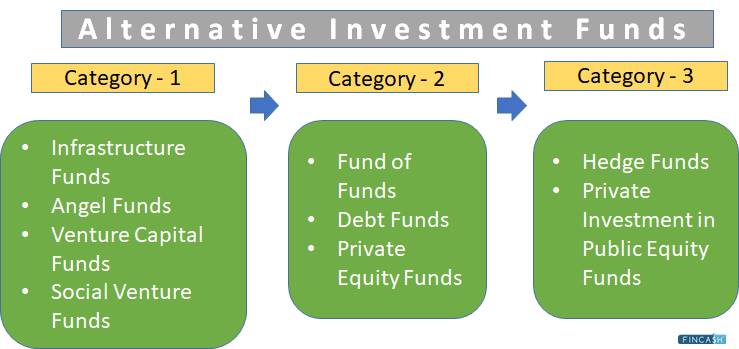

एआईएफ की विभिन्न श्रेणियां

एआईएफ में निवेश करने से पहले, आपको वैकल्पिक निवेश कोष श्रेणियों के बारे में पता होना चाहिए।

एआईएफ श्रेणी 1

एआईएफएस इस श्रेणी के तहत विभिन्न फंडों में निवेश शामिल है। अर्थव्यवस्थाओं के विकास के साथ, सरकार इन एआईएफ निवेशों को बढ़ावा देती है।

एसएमई फंड

एक अन्य विकल्प एसएमई में निवेश करना है जो सार्वजनिक रूप से सूचीबद्ध स्टार्टअप सहित विभिन्न कंपनियों की सहायता करता है। इन कंपनियों को बिजनेस ग्रोथ के लिए फंडिंग की जरूरत है। निवेशकों के लिए वार्षिक रिटर्न 8% से अधिक है। आप एसएमई फंड में निवेश कर अपना पोर्टफोलियो बढ़ा सकते हैं।

इन्फ्रास्ट्रक्चर फंड

इंफ्रास्ट्रक्चर मुख्य निवेश विकल्प है जिस पर आपको विचार करना चाहिए। कुछ सामान्य अवसंरचनात्मक संपत्तियों में नवीकरणीय शामिल हैंऊर्जा क्षेत्र (जैसे पवन, तापीय और जल ऊर्जा)। यह क्षेत्र तेजी से बढ़ता है; इस प्रकार, में निवेशउद्योग ज्यादा रिटर्न हासिल कर सकते हैं। इसके अलावा, सरकार नवीकरणीय ऊर्जा के लिए विभिन्न कर छूट और प्रोत्साहन प्रदान करती है। इसलिए, अगर निवेशक इंफ्रास्ट्रक्चर फंड चुनते हैं तो वे अच्छा खासा मुनाफा कमा सकते हैं।

एंजेल फंड्स

स्टार्टअप्स में निवेश कर आप एंजल निवेशक बन सकते हैं। समय के साथ, आपको कंपनियों की वृद्धि के साथ उच्च प्रतिफल प्राप्त होगा। सेबी एंजेल फंड्स को नियंत्रित करता है और निवेश संबंधी कुछ प्रतिबंध लगाता है।

वीसी फंड

वीसी या वेंचर कैपिटल फंड भी आपको उच्च रिटर्न हासिल करने देते हैं। हालाँकि, इन फंडों में कुछ जोखिम भी शामिल हैं। स्टार्टअप को प्रारंभिक चरण के दौरान निवेश करने की आवश्यकता होती है और अपने व्यवसायों के विस्तार के लिए धन पर निर्भर रहना पड़ता है। श्रेणी-1 एआईएफ निवेश में, वेंचर कैपिटल फंड्स में विकास की स्थिति और आकार के आधार पर विभिन्न स्टार्टअप्स में निवेश शामिल है।

एआईएफ श्रेणी 2

इस कैटेगरी के तहत AIF, कैटेगरी 1 फंड्स से अलग हैं क्योंकि कंपनियों ने सिर्फ रेगुलर ऑपरेशनल एक्टिविटीज के लिए कर्ज लिया है। कैटेगरी 2 के तहत आपको कुछ निवेश विकल्प मिल सकते हैं जैसे-

निजी शेयर

निजी में निवेश करकेइक्विटी फ़ंड, आप प्रसिद्ध निजी संगठनों में स्वामित्व हिस्सेदारी प्राप्त कर सकते हैं। इन फंड्स को चुनने वाले ज्यादातर निवेशकों को ज्यादा रिटर्न मिला है।

निधियों का कोष

एफओएफ के रूप में भी जाना जाता है, इन फंडों में अन्य एआईएफ में प्रत्यक्ष निवेश शामिल होता है। आपके पास एक विविध पोर्टफोलियो होगा जिसमें विभिन्न संपत्तियां शामिल होंगी। उच्च लाभ की संभावना है, और जोखिम भी कम है।

धन का ऋण

आप असूचीबद्ध कंपनियों की ऋण प्रतिभूतियों में निवेश कर सकते हैं, क्योंकि इन व्यवसायों में विकास की महत्वपूर्ण क्षमता है। तो आप इसमें निवेश कर सकते हैंडिबेंचर, बांड और कुछ अन्य प्रतिभूतियां। इनसे आपको लगातार कमाई होगी।

एआईएफ श्रेणी 3

अगर आप छोटी अवधि के निवेश के अवसरों की तलाश कर रहे हैं, तो एआईएफ श्रेणी-3 सही विकल्प है। हालांकि इसमें अधिक जोखिम है, संरचित उत्पादों में आपका निवेश आकर्षक रिटर्न देगा। श्रेणी 3 आपको कई निवेश विकल्पों के साथ प्रस्तुत करती है-

सार्वजनिक इक्विटी फंड में निजी निवेश

सार्वजनिक रूप से सूचीबद्ध कंपनियां आपको इक्विटी शेयरों में निवेश करने देती हैं। वे मुख्य रूप से बड़ी या मध्यम आकार की कंपनियाँ हैं और उनकी राजस्व धाराएँ अलग-अलग हैं।

बचाव कोष

जो निवेशक इक्विटी मार्केट में निवेश करना पसंद करते हैं वे चुन सकते हैंहेज फंड. उच्च जोखिम और उच्च रिटर्न इन फंडों की विशेषताएं हैं।

भारत में एआईएफ कराधान नियम

अगर आप एआईएफ में निवेश करने के बारे में सोच रहे हैं तो कराधान के बारे में जानना जरूरी है। पहली दो श्रेणियों के तहत एआईएफ के लिए कराधान लागू नहीं है। लेकिन, जब आप अपने निवेश से कमाई करना शुरू करते हैं, तो टैक्स की राशि मौजूदा टैक्स स्लैब पर आधारित होगी। यदि आपने इक्विटी शेयरों में निवेश किया है, तो आपका टैक्सपूंजी लाभ 10% से 15% है। श्रेणी 3 के मामले में, आप पर अधिकतम 42.7% सीमांत दर से कर लगाया जाएगा। आपको अपनी गणना करनी चाहिएआय विचार करकेकटौती.

भारत में सर्वश्रेष्ठ एआईएफ कौन से हैं?

भारत में 800 से अधिक सेबी-पंजीकृत एआईएफ फंड हैं, और सबसे अच्छा चुनना चुनौतीपूर्ण है। फिर भी, आप सही चुनाव करने के लिए भारत में एआईएफ की सूची देख सकते हैं।

एम्परसेंड कैपिटल

अत्यधिक कुशल फंड मैनेजरों के साथ, एम्परसेंड कैपिटल निजी निवेशकों के निवेश का इष्टतम उपयोग करने की कोशिश करता है। यह उन कंपनियों को लक्षित करता है जिनके पास दीर्घकालिक कमाई के अवसरों का साउंडट्रैक है। निवेश क्षितिज में 4 से 5 साल शामिल हैं, और एम्परसेंड कैपिटल भारत में क्लोज-एंडेड एआईएफ के रूप में सबसे अच्छा है।

गिरिक राजधानी

यह एक अन्य क्लोज-एंडेड एआईएफ है, औरऔसत रिटर्न एक वर्ष में लगभग 44.25% है। सेबी-पंजीकृत फंड ने अपने निवेश प्रबंधन के कारण लोकप्रियता हासिल की है। यह श्रेणी 3 एआईएफ है, जो लंबी अवधि के निवेश को बढ़ावा देता है। निवेशकों को गिरिक कैपिटल में अपने निवेश से लगातार रिटर्न मिला है।

टीसीजी सलाहकार

टीसीजी एडवाइजरी मुख्य रूप से एसएमएफ पर ध्यान केंद्रित करते हुए एक विशिष्ट निवेश दृष्टिकोण को लागू करती है। अन्य फंडों की तरह, निवेश की अवधि 5 साल तक हो सकती है। एक फंड मैनेजर होता है जो फंड के प्रबंधन में दक्ष होता है।

विस्तारित संपत्ति प्रबंधक

यह एकल रणनीति के साथ क्लोज-एंडेड श्रेणी 3 एआईएफ है। इस फंड से रिटर्न ज्यादा है। यदि आप लंबी अवधि के निवेश की इच्छा रखते हैं और अपने धन को बढ़ाते हैं तो आप इस फंड को चुन सकते हैं।

Abakkas एसेट मैनेजर

ग्रोथ फंड अवसरों के साथ, अबक्कास आपको निवेश करने में सक्षम बनाता हैमध्यम दर्जे की कंपनियों के शेयर विज्ञापन लार्ज-कैप संपत्ति। फंड मैनेजमेंट में फाउंडर की अहम भूमिका होती है।

लेकिन आप सही एआईएफ का फैसला कैसे करेंगे? आपको कुछ कारकों पर ध्यान देना होगा, जिनमें शामिल हैं-

- एआईएफ श्रेणी- जैसा कि एआईएफ विभिन्न प्रकार का है, आपको किसी एक को चुनने से पहले श्रेणी की जांच करनी होगी। प्रत्येक श्रेणी के विशिष्ट लाभ हैं।

- आईएएफ की रणनीति- इससे फर्क पड़ता है कि यह आपके निवेश से कितना रिटर्न देता है।

- कुल रिटर्न- भारत में एआईएफ को इसका खुलासा करना हैक्षमता, और इस डेटा के आधार पर, आप एक लंबा-टर्म योजना.

- आवधिक रिटर्न - AIF एक महीने में या 3 महीने में कितने रिटर्न की गारंटी देता है? भारत में वैकल्पिक निवेश कोष का चयन करने से पहले आपको इस विवरण की जांच करनी चाहिए।

- फंड मैनेजर का अनुभव- फंड मैनेजरों की संख्या और उनका अनुभव आपको यह समझने में सक्षम बनाता है कि फंड को कुशलता से प्रबंधित किया जाता है या नहीं।

जब आप भारत में AIF की खोज कर रहे हों तो इन उपरोक्त कारकों पर विचार करें।

आपको एआईएफ में निवेश क्यों करना चाहिए?

AIF में निवेश करने से आपको कई तरह से लाभ होता है-

- अपने पोर्टफोलियो में विविधता लाएं - एआईएफ निवेश का मुख्य लाभ पोर्टफोलियो विविधीकरण है। भंडारबाज़ारका प्रदर्शन आपके एआईएफ के प्रदर्शन को प्रभावित नहीं करता है। एआईएफ में निवेश कर आप अपने निवेश पोर्टफोलियो को मजबूत बना सकते हैं। बाजार के उतार-चढ़ाव का एआईएफ पर खास असर नहीं पड़ेगा।

- कमअस्थिरता - स्टॉक और अन्य निवेश विकल्पों की तुलना में अधिकांश एआईएफ कम अस्थिर होते हैं। यदि आप अपने पोर्टफोलियो की स्थिरता को बढ़ाना चाहते हैं, तो आप AIF को चुन सकते हैं।

- बेहतर और ज्यादा रिटर्न - कई निवेशक महत्वपूर्ण रिटर्न पाने की क्षमता के कारण एआईएफ को पसंद करते हैं।

- निष्क्रिय आय अर्जित करें - यदि आपने एआईएफ में निवेश किया है, तो यह इसका निष्क्रिय स्रोत बन जाता हैआय.

एआईएफ में निवेश के लिए पात्रता मानदंड

एआईएफ में निवेश करने के बारे में सोचने वाले संभावित निवेशकों को कुछ मानदंडों को पूरा करना चाहिए।

- आपकी निवेश राशि कम से कम INR होनी चाहिए1 करोर. लेकिन, फंड मैनेजर, नियोक्ता और निदेशक केवल 25 लाख रुपये से ही निवेश शुरू कर सकते हैं

- आपके AIF निवेश के लिए न्यूनतम लॉक-इन अवधि तीन वर्ष है

- प्रत्येक निवेश में 1000 से अधिक निवेश शामिल नहीं होते हैं। एंजल फंड के मामले में निवेशकों की संख्या महज 49 है

- सेबी एआईएफ में निवेश करने के लिए आप एनआरआई या भारतीय नागरिक हो सकते हैं

- प्रायोजक या प्रबंधक को निवेशकों को एआईएफ निवेश प्रकट करना चाहिए

- एक आवेदक के रूप में, एक ट्रस्टकाम यदि आप एक पंजीकृत ट्रस्ट हैं तो प्रदान करने की आवश्यकता है

एआईएफ पंजीकरण के लिए कदम क्या हैं?

यदि आप जानना चाहते हैं कि एआईएफ में निवेश कैसे करें, तो एआईएफ पंजीकरण प्रक्रिया को समझना आवश्यक है:

- आपको फॉर्म ए भरना चाहिए और संबंधित दस्तावेजों के साथ सेबी को एक आवेदन पत्र भेजना चाहिए। फॉर्म जमा करने से पहले सुनिश्चित करें कि फॉर्म पर मुहर लगी है और विधिवत हस्ताक्षर किए गए हैं

- सेबी को आपका आवेदन प्राप्त होने पर आपको एक अस्वीकृति या स्वीकृति संदेश मिलेगा। प्रतिक्रिया देने में 21 दिन लगते हैं

- अपना आवेदन भेजने से पहले, आपको सेबी द्वारा निर्धारित मानदंडों की जांच करनी चाहिए। यह पंजीकरण प्रक्रिया को गति देगा, और आप संभावित समस्याओं से बच सकते हैं

- एक और महत्वपूर्ण कदम एक कवर लेटर लिखना है, जो आवेदन के साथ अटैचमेंट्स में से एक है। पत्र में यह उल्लेख करने की आवश्यकता है कि क्या आप वर्तमान में सेबी पंजीकृत हैं और वैकल्पिक निवेश कोष द्वारा की जाने वाली गतिविधियों में शामिल हैं। इसके अलावा, आपको स्पष्ट रूप से बताना होगा कि क्या आप एक नया एआईएफ पंजीकृत करने के लिए आवेदन करना चाहते हैं

- यदि आप एक अधिकृत हस्ताक्षरकर्ता को शामिल करना चाहते हैं, तो आपको एक प्राधिकरण पत्र (न्यासियों या निदेशकों द्वारा बनाया गया) जमा करना चाहिए

- पंजीकरण प्रक्रिया को सफल बनाने के लिए, आपको सेबी के दिशानिर्देशों के आधार पर एक ऑनलाइन आवेदन पत्र भरना होगा। आपको भी जमा करना चाहिएकिनारा मसौदा (INR 1,00,000/-) आपके आवेदन शुल्क के रूप में, और यह मसौदा सेबी के पक्ष में होना चाहिए

- सेबी यह सुनिश्चित करने के बाद पंजीकरण प्रमाणपत्र प्रदान करेगा कि आपने उसके दिशानिर्देशों और विनियमों का अनुपालन किया है। आपके आवेदन और दस्तावेजों की समीक्षा करने के बाद, सेबी आपको एक संदेश भेजकर अपने निर्णय के बारे में सूचित करेगा

पंजीकरण के बाद के नियमों से परिचित होना

सेबी के साथ पंजीकरण करने के बाद, आपको यह सुनिश्चित करना चाहिए कि आपने इसके नियमों का पालन किया है। यदि एआईएफ से संबंधित किसी भी विवरण को संशोधित किया जाना है, तो आपको बिना किसी देरी के सेबी को सूचित करना चाहिए। अगर कॉर्पस 500 करोड़ रुपये से अधिक है तो प्रत्येक एआईएफ के लिए प्रतिभूतियों की सुरक्षा में एक संरक्षक की भूमिका होती है। कस्टोडियल को सेबी के तहत पंजीकरण भी कराना होगा। एक प्रमाणित लेखा परीक्षक को हर साल एआईएफ की लेखा पुस्तकों का लेखा-जोखा करना चाहिए। इसके अलावा, एआईएफ प्रायोजकों का निवेशकों के प्रति एक प्रत्ययी कर्तव्य है। इसलिए हितों को लेकर कोई विवाद है तो उन्हें इसकी जानकारी देनी चाहिए। एआईएफ को सेबी द्वारा प्रदान किए गए किसी भी दिशानिर्देश या परिपत्र की जांच करनी चाहिए।

शिकायत निवारण प्रक्रिया

यदि आपके पास पंजीकृत एआईएफ के बारे में कोई शिकायत या शिकायत है, तो आप उन्हें सेबी के पास उठा सकते हैं। सेबी शिकायत निवारण प्रणाली शिकायत निवारण के लिए एक ऑनलाइन पोर्टल है। इसलिए, आप पोर्टल का उपयोग कर सकते हैं और मानदंडों के उल्लंघन के लिए फंड के खिलाफ अपनी शिकायत दर्ज करा सकते हैं। एआईएफ या इसके प्रायोजक विवादों को सुलझाने के लिए मध्यस्थता प्रक्रिया को लागू करेंगे। संबंधित पक्ष परस्पर समझौता सुनिश्चित करने के निर्णय पर भी पहुंच सकते हैं।

निष्कर्ष

एआईएफ उन लोगों के लिए सबसे अच्छा विकल्प है जो उच्च निवेश रिटर्न की इच्छा रखते हैं। लेकिन उन्हें इन निवेशों से जुड़े जोखिमों को स्वीकार करने के लिए तैयार रहना चाहिए। एआईएफ पर संक्षिप्त चर्चा आपको फंड में रणनीतिक रूप से निवेश करने के लिए मार्गदर्शन करेगी। इसके अलावा, सेबी को आवेदन भेजने से पहले आपको एआईएफ नियमों की जांच करनी होगी। स्मार्ट एआईएफ निवेशक निवेश करने से पहले हमेशा मार्केट रिसर्च करते हैं और पैरामीटर सेट करते हैं। इससे उन्हें भारत में एआईएफ से दीर्घावधि मुनाफा हासिल करने में मदद मिलती है।

यह सुनिश्चित करने के लिए सभी प्रयास किए गए हैं कि यहां दी गई जानकारी सटीक हो। हालांकि, डेटा की शुद्धता के संबंध में कोई गारंटी नहीं दी जाती है। कृपया कोई भी निवेश करने से पहले योजना सूचना दस्तावेज़ से सत्यापित करें।